美国新能源汽车政策与电动汽车发展趋势

2022-09-21江苏省人大办公厅行政处蔡广进

江苏省人大办公厅行政处 蔡广进

1 美国新能源汽车政策的历史沿革

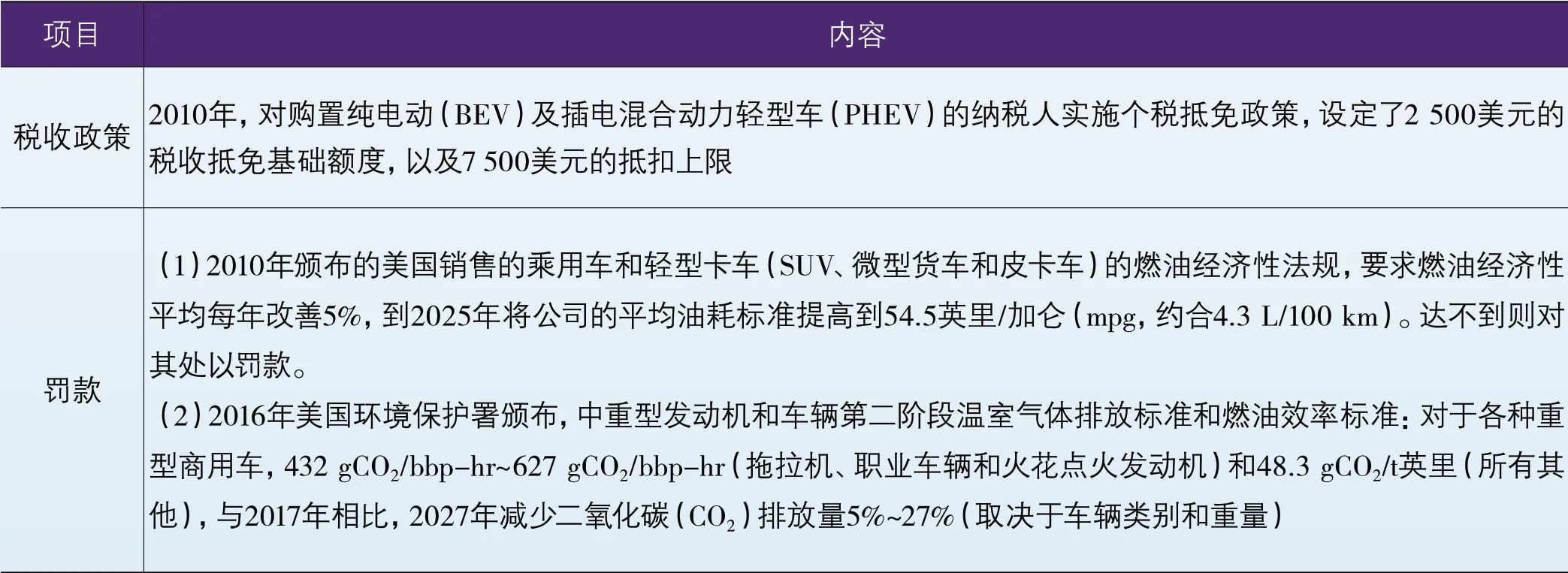

(1)奥巴马临危受命强力推动电动汽车发展,提振美国汽车工业。奥巴马在美国金融低迷形势下上台执政,并提出了工业化战略,其中,将发展电动汽车作为提振美国汽车工业、带领美国摆脱经济危机泥潭的重要途径。奥巴马政府执政期间对电动汽车支持力度较大,执政期间出台了各项激励性措施(表1),美国新能源汽车市场进入起步阶段。奥巴马执政期间,新能源汽车税收抵免政策经历了几段调整:2007年以累计销量6万辆新能源汽车为界,对超过3万辆和4万辆~5万辆的消费者分别享受50%和25%的减税优惠,一旦超过6万辆,消费者将享受不到任何减税优惠。2008年的《紧急经济稳定法案》规定,自2009年1月1日起,前25万辆购买新能源汽车的消费者将享受2 500美元~7 500美元的税收抵扣额度。2010年1月1日起,对2009年12月31日后购置纯电动(BEV)及插电混合动力轻型车(PHEV)的纳税人实施个税抵免政策,2 500美元的税收抵免基础额度,以及7 500美元的抵扣上限,设置了汽车制造商在累计销售20万辆后1年内完成退坡的时限。

表1 奥巴马政府(2009年~2017)新能源汽车相关政策(IEA《国内外电动物流车发展政策的对比与启示》)

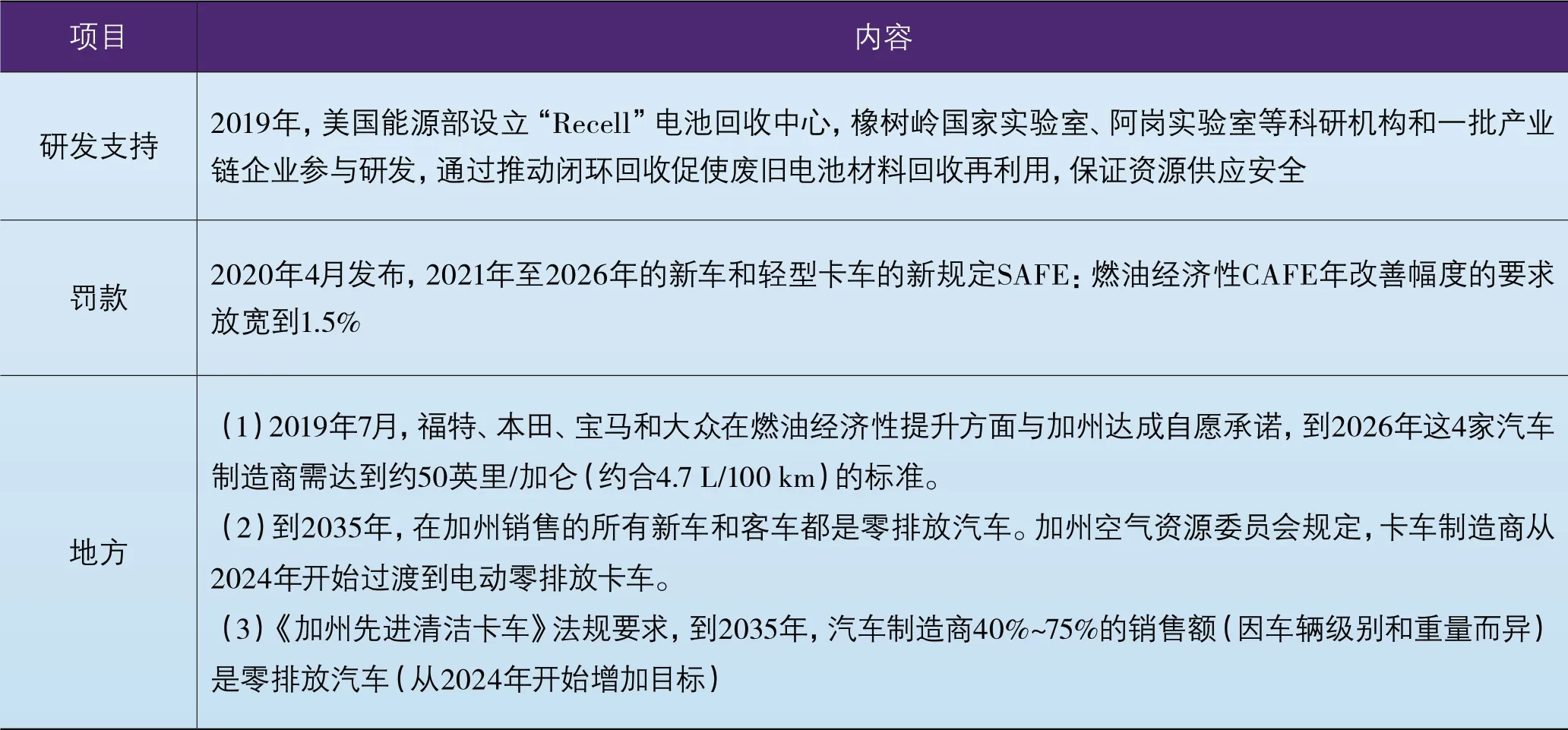

(2)特朗普执政期间,国家层面的激励措施弱化,电动汽车市场发展滞缓。2017年6月,美国总统特朗普在白宫正式宣布美国退出《巴黎协议》。在2017年美国税收改革中,多项抵免政策被废除(表2)。此外,2018年8月,为降低汽车制造商合规成本,美国联邦环保署(EPA)和美国国家公路交通安全管理局(NHTSA)提议将2020年~2026年行业平均燃油经济性水平(CAFE)维持在2020年的37英里/加仑(约合6.4 L/100 km),不再继续加严。2020年3月31日,特朗普签署最终SAFE法规,将燃油经济性年改善幅度的要求从5%放宽到1.5%,即到2026年CAFE水平将约为40.1英里/加仑(约合5.9 L/100 km)。放宽的法规使得汽车制造商不需要发展电动汽车产业来满足要求,这对美国电动汽车市场带来冲击。美国新能源汽车市场发展的滞缓,与新能源汽车基础设施的投资建造的消极,相互影响。同时,制约新能源汽车市场的一大因素又来源于新能源汽车基建的不完善。到2020年,美国公共充电桩与电动车比率(EVSE/EV)仅达到0.06。因此,这一系列举措对后续布局新能源汽车市场也带来不利影响。

表2 特朗普政府(2017年~2020年)新能源汽车相关政策

在特朗普时期美国政府税收改革中,自2010年1月1日开始实施的新能源汽车购置抵免政策仍被保留。消费者个人通过购买电动汽车而获得的额度,可以用来抵扣当年的应缴联邦税款,该政策针对2009年12月31日之后在美国购买并主要在美国使用的车辆,按电池容量进行梯度补贴:基础额度为2 500美元(4 kWh),增加额度为417美元/ kWh(超出4 kWh的部分),最高额度为7 500美元。汽车制造商在累计销售达到20万辆,退坡机制开始实行,前两个季度,抵免额度降低50%,第三、四季度执行原有规定的25%的抵免额度,1年后补贴完全取消。而特斯拉和通用分别在2020年1月和4月完成退坡,不再享受个税抵免优惠。

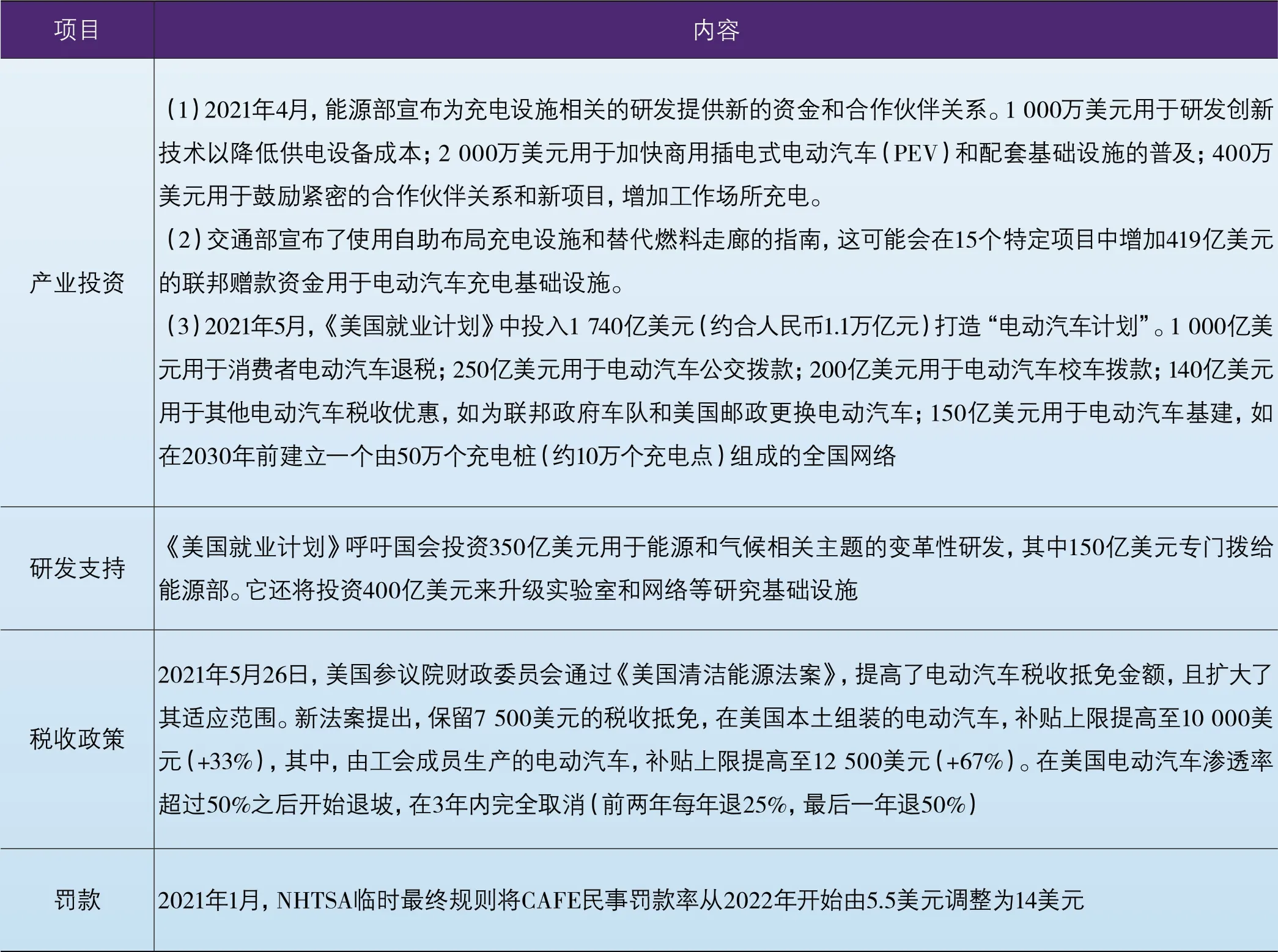

(3)拜登上台后,从电池及基础设施的研发到购车税收优惠和资金支持,大力布局新能源汽车的产业链(表3)。在2021年5月18日,拜登表示,使用2万亿美元基建计划(《美国就业计划》)中1 740亿美元(约合人民币1.1万亿元)打造“电动汽车计划”。其中1 000亿美元用于消费者电动汽车退税,250亿美元用于电动汽车公交拨款,200亿美元用于电动汽车校车拨款,140亿美元用于其他电动汽车税收优惠,如为联邦政府车队和美国邮政更换电动汽车,最后150亿美元用于电动汽车基建,如在2030年前建立一个由50万个充电桩(约10万个充电点)组成的全国网络。拜登政府计划,将国内5万辆柴油运输车辆更换为电动汽车,并通过环保部的清洁儿童巴士项目(Clean Buses for Kids Program),将至少20%的校车更换为电动汽车。另外,拜登政府提出了个税抵免新法案,该计划对美国本土及工会组装的电动汽车给出了额外的优惠。新旧个税抵免政策对比见表4所列。

表3 拜登政府(2021年~)新能源汽车相关政策

表4 新旧个税抵免政策对比

新个税抵免政策的议案上调了抵扣最高额度,提高的上限额度主要针对美国本土组装车辆和工会生产车辆。个税抵免政策的提案于2021年5月26日美国参议院财政委员会通过的《清洁能源法案》中提出,上调了抵扣最高额度,提升的上限主要针对美国本土组装车辆和工会生产车辆。退坡门槛也大幅提升,取消对单个企业的退坡机制,在美国电动汽车渗透率超过50%之后开始退坡,在3年内完全取消优惠(前2年每年退25%,最后1年退50%)。税收抵免政策仅适用于建议零售价低于8万美元的车辆,某些超豪华电动汽车将被排除在外。新提案的公布,不仅将使得特斯拉和通用重新获得补贴,而且,通用汽车因其工会的组装将获得额外5 000美元的额度,特斯拉也因此在美国本土组装车辆获得额外2 500美元的额度。

2 美国地方层面新能源汽车政策亮点

美国加州作为推动新能源汽车的先锋州,拥有最多的新能源汽车相关政策(156条),华盛顿州其次(53条),纽约州紧随其后(51条),其余各州新能源汽车政策数量相对较少,且多是借鉴加州政策经验而制定实行。

2.1 美国加州新能源汽车政策亮点

2.1.1 法规

(1)零排放法规。根据汽车制造商在加州销售的汽车总数,汽车制造商每年需要生产一定数量零排放汽车(ZEV)和插电混动式电动汽车(PHEV)。所有车辆总销量较高的汽车制造商需要生产更多的ZEV,ZEV比例要求从2018年的4.5%提高到2025年的22%。汽车制造商生产车辆,每辆车根据其以电驱动行驶里程获得积分。车辆的续航里程越多,获得的积分就越多,不需要的积分可以存入银行以备将来使用、交易或出售给其他制造商。另外,行政命令要求到2025年淘汰新的内燃机乘用车,销售都为零排放车辆。

(2)先进清洁卡车(ACT)。该法规于2020年6月获批,到2035年,先进清洁卡车要求汽车制造商40%~75%的销售额(因车辆级别和总量而异)来自ZEV(从2024年开始增加目标)。

2.1.2 奖励补贴政策

(1)电动汽车(EV)。替代燃料和车辆激励:2007年起,加州能源委员会(CEC)管理清洁交通计划通过高达1亿每年的年度投资,为企业、消费者和学术机构等提供经济激励,目标是开发和部署可再生能源燃料及先进的运输技术,资助领域包括电动汽车和充电基础设施、中重型ZEV等。电动汽车折扣:加州空气资源委员会(ARB)通过《清洁燃料奖励计划》为购买或租赁新的纯电动或插电式混合动力汽车提供高达1 500美元的折扣。符合条件的电动汽车(居住在加州并在加州注册)必须具有至少5 kWh的电池容量。二手电动汽车折扣:洛杉矶水电部为购买符合条件的二手电动汽车的居民提供高达1 500美元的折扣。EV折扣:太平洋瓦电公司(PG&E)为购买或租赁符合条件的EV的住户提供800美元的折扣。

(2)轻型电动汽车。PH EV和Z EV轻型车辆折扣:清洁车辆回扣项目(CVRP)为购买或租赁轻型ZEV和PHEV提供折扣,主要包括燃料电池汽车(FCEV)、BEV、PHEV和零排放摩托车,提供金额高达4 500美元、2 000美元、1 000美元和750美元的折扣。对于中低家庭收入低于或等于联邦贫困线300%的个人,退税增加2 500美元。PHEV和ZEV轻型公共车辆折扣:清洁车辆回扣项目(CVRP)为符合条件的州和地方公共实体提供回扣,用于购买符合ARB认证的轻型车队车辆。每个实体每年最多可获得30次回扣,位于弱势社区的公共车队有资格获得更多奖励。

(3)重型电动车。低排放客车和巴士优惠券激励项目(HVIP):该项目由加州空气资源委员会于2009年启动,通过该项目和低氮氧化物发动机激励政策,加州空气资源委员会向符合条件的车队提供代金券(从2 000美元到315 000美元不等),以降低购买合格电动汽车、混合动力卡车和公共汽车的成本。零排放公交巴士免税:当零排放公交巴士出售给有资格获得低排放卡车和巴士代金券的公共机构时,可免除州销售税和使用税。该豁免将于2024年1月1日到期。巴士更换补助金:加州空气资源委员会(ARB)为购买新的零排放公交车以取代旧的汽油、柴油、压缩天然气或丙烷公交车提供赠款。电动公交车、电动校车、电动穿梭巴士和电动校车(不符合ARB)分别可获得18万美元、40万美元、16万美元和38万美元的赠款。重型ZEV更换补助金:南海岸空气质量管理区(SCAQMD)为8类符合条件的重型车辆更换为ZEV而提供补助金。赠款最多可覆盖非政府项目成本的75%和政府项目成本的100%,总计高达270万美元。符合条件的车辆包括货运卡车、拖运卡车、垃圾运输车、自卸卡车和混凝土搅拌机。

(4)电动汽车支持设备(EVSE)。EVSE折扣:项目由加利福利亚能源委员会资助,根据项目类型和申请人的不同,各县设置折扣金额不同,最高可达8万美元。部分企业也提供折扣,如Liberty Utilities为住宅客户提供1 500美元的折扣,为商业客户(在其家庭或小型企业购买和安装EVSE)提供2 500美元的折扣。面向商业客户:PG&E的EV快速充电计划涵盖成本并管理安装直流快速充电桩所需的电气基础设施建设。该计划还为位于弱势社区的站点提供每个充电桩高达2.5万美元的折扣。

由于加州积极布局新能源汽车,其新能源汽车的销量占据美国的半壁江山。据INSIDEEVs报告指出,2021年第一季度美国的新能源汽车销量为131 240辆,这意味着加州持有约45%的份额(59 058辆)。根据加州往年电动汽车销量曲线与累计销量,其市场份额基本可以达到整个美国市场的一半,是美国新能源汽车消费的主力军。无论是奥巴马政府时期美国上下政策力度强劲,还是特朗普政府时期的新能源汽车政策的滑坡,加州政府各界对自己的要求从未降低,其电动汽车销量稳定地占据了美国市场的半壁江山,印证了政策对市场刺激作用。目前来看,加州减排政策严于美国联邦层面政策,对新能源汽车的鼓励政策力度大于联邦层面,对新能源汽车市场的双重激励,使其市场成长无忧。

2.2 美国其他各州新能源汽车政策

美国多州积极响应零排放,共同部署零排放车辆。美国多个地区均有新能源汽车相关的支持政策(表5),政策手段主要包括新能源汽车购置补贴、EVSE折扣与资助、停车位监督等方面。比如,亚利桑那州提供了多个EVSE折扣项目,如盐河项目(SRP)为安装联网2级EVSE的商业、工作场所和多家庭客户提供每个端口1 500美元的回扣。申请人每个计划年度最多可获得50次回扣。奖金将以先到先得的方式发放。纽约州设定法规,自2021年4月5日起,个人不得在任何专门制定用于停放和充电PHEV的停车位内停车或停放机动车辆。科罗拉多州对PHEV实行税收抵免政策,在本州注册并合格的EV和PHEV有资格获得税收抵免。俄勒冈州能源部将监控注册车辆、新车购买和州车队采用ZEV的目标进度。

表5 美国各州新能源汽车相关政策

3 美国新能源汽车市场现状

(1)新能源乘用车。政策加码,美国新能源汽车市场复苏,销量创新高。2020年,美国新增29.5万辆电动汽车注册量,其中78%是BEV,低于2019年的32.7万辆。2021年拜登上台后仅半年,政策基调明朗,对本土新能源汽车产业链高度重视。2021年5月,美国新能源汽车总销量月5.8万辆,同比增长305%,新能源乘用车单月销量渗透率水平提升至3.6%,同比增长2.3个百分点。

(2)基础设施。加大充电基建投资,助力新能源汽车市场发展。随着电动汽车的规模扩大,方便且价格可接受的公共充电桩将变得越来越重要。根据EV100成员报告的5大类采用电动汽车的障碍,排在首位的便是缺乏充电基础设施(尤其是在英国和美国),配套的充电桩数量也可在一定程度上反映新能源汽车市场情况。目前,美国公共充电站数量显著增长,配套设施逐步完善。根据美国国家交通地图及数据库的信息地图显示,美国公共充电站的数量从2014年的7 340个增加到2019年的20 426个,到2020年底增加到25 313个,比2019年增长24%。据IEA报告,2020年美国公共充电桩与电动汽车的比率(EVSE/EV)仅为0.06。拜登2021年5月提出用《美国就业计划》中的150亿美元用于电动汽车基建,在2030年前建立一个由50万个充电桩(约10万个充电点)组成的全国网络,公共充电桩总量预计比2020年底翻3倍。

(3)畅销品牌。从一枝独秀到百花齐放。过去几年,特斯拉占据美国电动汽车绝大部分市场份额,其他品牌的表象与其具有显著差距(图1)。截至2021年5月,过去3年美国最受欢迎的10款电动汽车的总销量为56.8万辆,其中大约43万辆是特斯拉车型,占据74%的市场份额,雪佛兰Bolt是上述时期特斯拉最接近的竞争对手。2020年特斯拉依然领跑美国电动汽车市场,占据美国超80%的电动汽车市场份额。与特斯拉相比,排名稍靠后的几款车型,雪佛兰Bolt EV和尼桑LEAF虽然价格更低廉,但百千米加速、续航里程等参数上基本不具备优势。另外,特斯拉在充电设施方面也具有明显的优势,给了消费者足够的理由去选择特斯拉。2021年将有多款新能源乘用车强势登陆美国市场。2022年大众将在美国本土工厂生产ID.4。大众汽车预计,到2025年,ID.4将占该品牌电动汽车销量的三分之一。福特、特斯拉纷纷推出电动皮卡,率先进军电动商用车市场。在2021年,福特将重磅推出F-150 Lightning,它是世界上最受欢迎的皮卡的全电动版本,自发布一周就积累而来7万名客户订单。

图1 美国最畅销的10款电动汽车(截至到2021年5月的3年内)

4 美国新能源汽车的发展趋势

(1)新政落地叠加新车型周期,2022年美国新能源汽车市场有望迎来爆发,2030年新能源汽车渗透率将提升至50%以上。美国汽车市场公2020年下半年开始复苏,逐渐摆脱了疫情的影响,电动汽车市场亦然。福特、通用等车企计划2022年推出大量新车型,新政加码叠加高品质新车型周期,2022年美国新能源汽车市场机油可能复刻2020年欧洲销量爆发式增长的剧本。新能源汽车新车型问世、产品力提升,是推动新能源汽车销量增长的核心驱动里。2022年随着新车型的密集上市,叠加补贴新政的落地实施,美国新能源汽车市场有望爆发,预计特斯拉、通用、福特、大众及丰田这五大车企2022年当年的新能源汽车销量将达到125万辆,同比增长144%。2025年这五大车企合计销量预计达344万辆。经预测,2030年美国整体市场新能源汽车渗透率水平中位数约51%,当年销量约为1 207万辆。

(2)政策拐点明晰、优质供应井喷,美国新能源汽车需求有望高速增长。从历史销量来看,特斯拉新车型周期对总体销量影响显著,2018年受益于Model 3的爆发,当年美国新能源汽车总销量约为36万辆,同比大幅增长85%,渗透率仅为1.97%。随着政策拐点的明晰及传统老牌车企携重磅车型发力电动化,美国新能源汽车销量有望迎来爆发。