家电板块投资机会隐现 白色家电、新兴家电或联手“破局”

2022-09-19邱楠宇

邱楠宇

8月中下旬以来,成长板块逐渐出现调整,市场风格开始在周期、消费、金融地产间轮动。随着“稳增长”预期加强,国家和地方层面针对地产的专项借款和纾困基金陆续启动,连续下跌两年的家电行业有望四季度迎来转机。家电行业的驱动因素正在发生一些积极变化。白色家电龙头公司的中报在疫情因素影响下依然实现正增长,尤其是利润率实现环比改善,一定程度上对于需求的恢复以及成本的改善是一个验证。未来,地产市场的回暖或成为板块盈利弹性的重要推动力,一旦逻辑验证,有可能带动板块在盈利和估值上进一步上调预期。

在30个中信一级行业中,家电板块2021年和2022年(截至2022年9月13日)分别下跌18.57%和12.03%,累计跌幅超过30%。

当下,白电龙头步入需求和格局稳定期,面临的最大问题是老产品增长放缓,新业务尚待探索。一些龙头家电公司纷纷进行了企业改革向效率要利润增量。此前2019-2021年期间,这些公司的股价和估值都得到了市场的认可。而过去两年遭遇到的疫情冲击,叠加地产需求不振,都对本就平缓的市场需求造成不小的压力。此外,叠加全球原材料价格急速攀升,从供给端又挨一记重拳,让刚从效率改革中挤出来的盈利增量受到较大冲击。

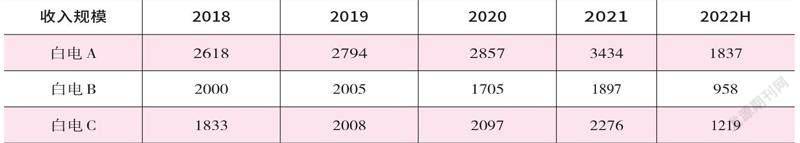

但是,现在我们发现,一些因素正在发生正向边际变化。尽管经历着需求端的压力和供给端的冲击,但是白色家电龙头公司的经营状况已经基本恢复到疫情前的水平,两家白电龙头2021年收入规模分别达3434亿和2276亿,已经超过2019年体量。三家白电龙头公司2022年中报净利率水平分别达8.83%、11.37%和6.56%,而疫情前即2019年净利率分别为9.09%、12.53%和6.14%。

同时,我们看到了龙头白色家电公司利润率的环比改善。这还是在一季度成本高点的背景下取得的。当前白电原材料成本价格基本回到2019年水平,而价格水平基本是历史高点,根据中怡康数据显示,2022年上半年空调均价相比2019年均价水平高出10%,冰箱高出34%,洗衣机高出31%。

通过这些行业数据,我们也能观察到白电经营压力最大的时期正在过去。近期通过第三方数据也能看到7-8月份空调的销售数据整体回到20%-30%的增长,龙头公司ABC在7-8月累计空调销售数据比同期增幅达40%、11%和43%。

历史经验来看,空调销售旺季一周頂淡季一月,数据的回暖既是逻辑的验证,也提高三季度财报的确定性。以此推演,我们预期,白电下半年大概率有望恢复到2020Q3净利率,同时成本也有望低于2019年至2020年的水平,我们预期白电下半年的收入可能有望同比增长10%,拉动下半年业绩增速进一步提升。

从估值水平看,当前它们的估值水平也已经处于疫情前的低位水平。以其中两家龙头家电公司数据为例,对应2022年预期PE来说,家电龙头公司A动态估值为12倍PE,历史估值区间大概是12-16倍;家电龙头公司B动态估值不足8倍PE,历史估值区间为8-14倍PE。

而对于地产疲弱的担心,也逐渐看到“保刚需、保交楼”等政策层面的边际转暖,原材料价格也有所回落,在2022年的上市公司中报中也有所验证利润率的改善,底部向上的盈利改善大概率会带来估值修复。对于未来白色家电的投资机会,我们认为或许可以多一分乐观。

我们进一步观察白色家电当前的竞争格局,龙头公司是靠着产业链和渠道的逐步成熟,逐步建立起制造业环节的成本优势和消费环节的品牌优势的。在2018年白电行业高光时刻以后,行业增长放缓,对于业已成熟的三大消费白电龙头公司而言,技术的壁垒几乎无差、产品形态和品牌格局基本定型,增长更多取决于市场需求,竞争和发展则只能更多聚焦于新品类新技术的拓展以及向渠道向管理要效率以控成本,这也是我们在投资中会着重关注的影响因子。

新兴家电是家电行业的后起之秀,虽然这两年盈利能力和增长承压,但是中报不难看出,收入端依然保持较高增长,这显示出市场对于这类产品的认可度和需求稳定性,而这是在整个消费低迷的环境下新兴家电企业的生命线和安全垫。

以智能微投和扫地机器人这两类新兴家电为例进行分析。根据奥维数据,扫地机器人板块6-8月的线上销售额增速分别为-12%、-18%、-13%。中报显示,扫地机公司A2021年利润增速为2.4%,2022年中期为-5.4%,扫地机B2021年利润增速213%,2022年中期为3.15%。根据数据,智能微投1-7月的销售额累计同比-2%。

通过数据,我们也可以发现,在没有类似2020年那样新一代产品问世的情况下,扫地机器人龙头公司增长显著放缓。背后更深层次的原因在于,对于新兴品类来说,供给端的技术革新和产品创新是强化消费者教育、做大市场蛋糕的关键。用户对于产品品质和功能日益提高的要求,与公司产品完善进程之间一旦出现脱节,增长就会放缓。或者更为准确地说,原有的产品形态所能挖掘到的需求已经体现较为充分,而进一步细化和广泛的需求还没有足够好的产品可以满足。

未来,我们会非常关注龙头公司的新品表现,一旦有功能性上的进一步优化升级并得到市场认可,或许有望迎来堪比2020-2021年的业绩和估值双升的大机会。

智能微投又略有不同。较早定义智能微投的龙头公司,完成了消费者教育和价格带的全布局。龙头品牌认知度已经有所建立,产品的功能性也一直在完善,在市场需求承压期间,龙头公司也依然保持良好的需求增长,验证了产品的需求潜力,并且保持推陈出新。在行业增速放缓甚至微微负增长的情况下,依然能看到智能微投龙头中报仍然保持着21%的收入增长和40%的利润增速。

智能微投的风险因素来自于原材料端——芯片的短缺,既导致了供应链的紧张从而影响供货,也加大了成本端压力。因此我们能看到龙头公司的盈利水平下滑和增速略有放缓。但随着公司的新品上市,以及供应链在明年很可能得到缓解预期加强,机会或许也在走近。

白电和新兴家电的商业模式都是兼顾制造业和消费行业特征。制造业的关键要素,一是技术壁垒,二是成本管控。而消费品的关键要素则是产品、品牌和渠道。家电产品的创新和成熟,是个典型的供给创造需求的过程,因此家电企业大多从制造业起家,通过技术优势建立产品,发挥渠道效用建立并发扬品牌,在快速发展中体现规模优势,从而成为行业龙头。(本文提及个股仅做分析,不做投资建议。)(作者系泰达宏利基金经理)

数据来源:Wind

数据来源:Wind