经销商再制造模式下产品担保决策研究

2022-09-05李纪玲孙

李纪玲孙 浩

(青岛大学商学院,青岛 266061)

再制造是对废旧品进行规模化的专业修复和性能升级,由此获得质量和性能均不低于原有新品的再制造品。相比于传统生产,再制造在资源节约和环境友好方面具有显著优势[1-2],已成为国家级战略性新兴产业[3]。近年来伴随着再制造的推广,再制造模式也趋向多元化,不仅包含传统的原制造商(Original Equipment Manufacturer,OEM)再制造和第三方再制造模式,而且诸如南京钢加和武汉千里马等经销商也开始涉及再制造领域[4-5]。学界已围绕经销商再制造模式的实施条件、定价策略和利润协调机制等进行了广泛探讨[4-9],并拓展至包括经销商再制造的混合再制造模式[10-12],但上述研究未涉及产品的担保决策。担保是商家就产品性能和售后服务向消费者做出包含担保范围和担保期限等的承诺性协议[13],有助于传递产品质量信息并建立买卖双方的信任,由此提升消费者的购买意愿和产品销量[14],同时,实施担保不可避免地投入额外的担保成本,故商家需在两者之间进行权衡。在制造/再制造系统中,新品和再制造品共存,是否对两种产品实施担保以及如何确定担保水平是企业面临的重要决策问题。当前研究只针对传统的OEM 再制造和第三方再制造模式,结合销售模式、需求环境和成员行为等因素对两种产品的担保和定价策略展开研究[15-21],未涉及经销商再制造模式下产品担保的相关内容。考虑到经销商直接面向需求市场,故其实施担保对提升消费者的购买意愿和产品销量具有重要作用。基于此,本文围绕经销商再制造模式,比较无担保、仅OEM实施新品担保、仅经销商实施再制造品担保以及双方均实施担保四种模型下的产品定价、担保水平和利润,结合数值算例分析OEM 和经销商愿意实施担保的条件。

1 问题描述和模型假设

考虑由单一OEM 和单一经销商组成的制造/再制造系统,OEM 为渠道领导者,生产新品并批发给经销商,同时采取专利授权方式委托经销商实施再制造,经销商在市场中将新品和再制造品共同销售。为增强产品的市场竞争力,OEM 和经销商可分别考虑对新品和再制造品实施担保。

Q表示潜在市场容量;αn为消费者对新品的估值,服从区间 [0,Q] 的均匀分布;考虑到当前再制造品的受认可度低于新品[20-21],令再制造品估值αr=δαn,其中,δ表示消费者的再制造品偏好,并满足δ∈(0,1)[22-23]。旧品再制造量受新品销量约束,使用τ表示消费者返还给经销商的旧品量占新品销量的比例(以下简称“旧品返还率”且其为外生常量[20]),则再制造品数量与新品销量之间应满足qr≤τqn。cn表示OEM生产单位新品的成本,s表示经销商实施再制造相比于新品生产节约的成本,故单位再制造成本为cn-s;f表示OEM 授权经销商再制造的单位专利许可费;OEM 和经销商为新品和再制造品提供的担保水平分别记为tn和tr,相应的固定担保投资为,其中,k>0为投资规模系数;双方的单位可变担保成本分别记为cm和cr。

根据以上假设,无担保时消费者购买两种产品效用分别为un=αn-pn和ur=αr-pr,pn、pr分别表示新品和再制造品的零售价,基于消费者效用理论可推知需求函数。当OEM(经销商)提供新品(再制造品)担保时,消费者购买新品(再制造品)的效用表示为u i=αi-p i+ρt i(i=n,r),其中,ρ代表产品的担保敏感系数,值越大意味着同等担保水平增幅能为消费者带来更多效用。

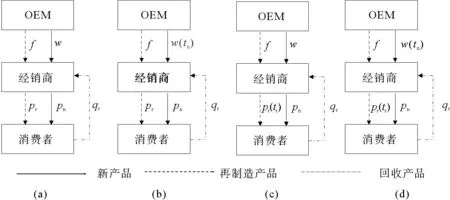

双方的担保选择行为可能产生四种情况:无担保(模型N)、OEM 实施新品担保(模型M)、经销商实施再制造品担保(模型D)以及双方分别实施新品和再制造品担保(模型B)。令为模型j中成员i的利润函数,j=N,M,D,B分别对应于上述四种模型;i=m,d,s分别表示OEM、经销商和整个系统。图1给出了四种模型下的系统运作流程图。

图1 四种模型下的制造/再制造系统运作流程图

2 模型的建立与求解

2.1 模型N

双方均不实施产品担保,渠道领导者OEM 和跟随者经销商先后做出决策:①OEM 决定新品批发价wN和专利许可费fN;②经销商确定新品和再制造品的零售价。双方利润函数分别为:

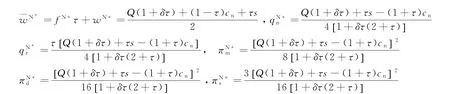

命题1模型N 中,当δQ(1+3δτ+δτ2-τ)+s[2+δτ(3+τ)]-[2-δ(1-τ2-2τ)]cn>0时,两种产品的博弈均衡价格、产量和双方利润分别为:

尽管fN*和wN*的均衡解均不唯一,但满足式fN*τ+wN*恒为定值,故引入可理解为经销商为获得新品和再制造品的销售权而向OEM 支付的总批发价,下同。

2.2 模型M

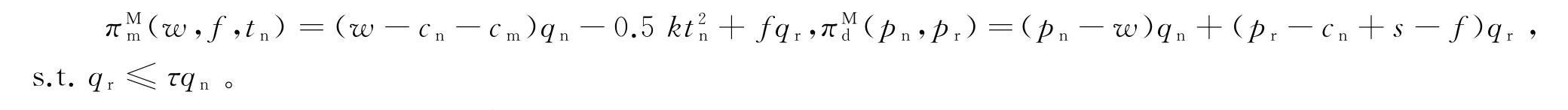

在模型M 中,仅OEM 实施新品担保,相应的博弈次序为:①OEM 决定新品批发价wM、专利许可费fM和担保水平;②经销商确定新品和再制造品零售价。此时消费者购买新品和再制造品的效用分别为un=αn-pn+ρtn和ur=αr-pr,可推知二者需求函数分别为

双方利润函数分别为:

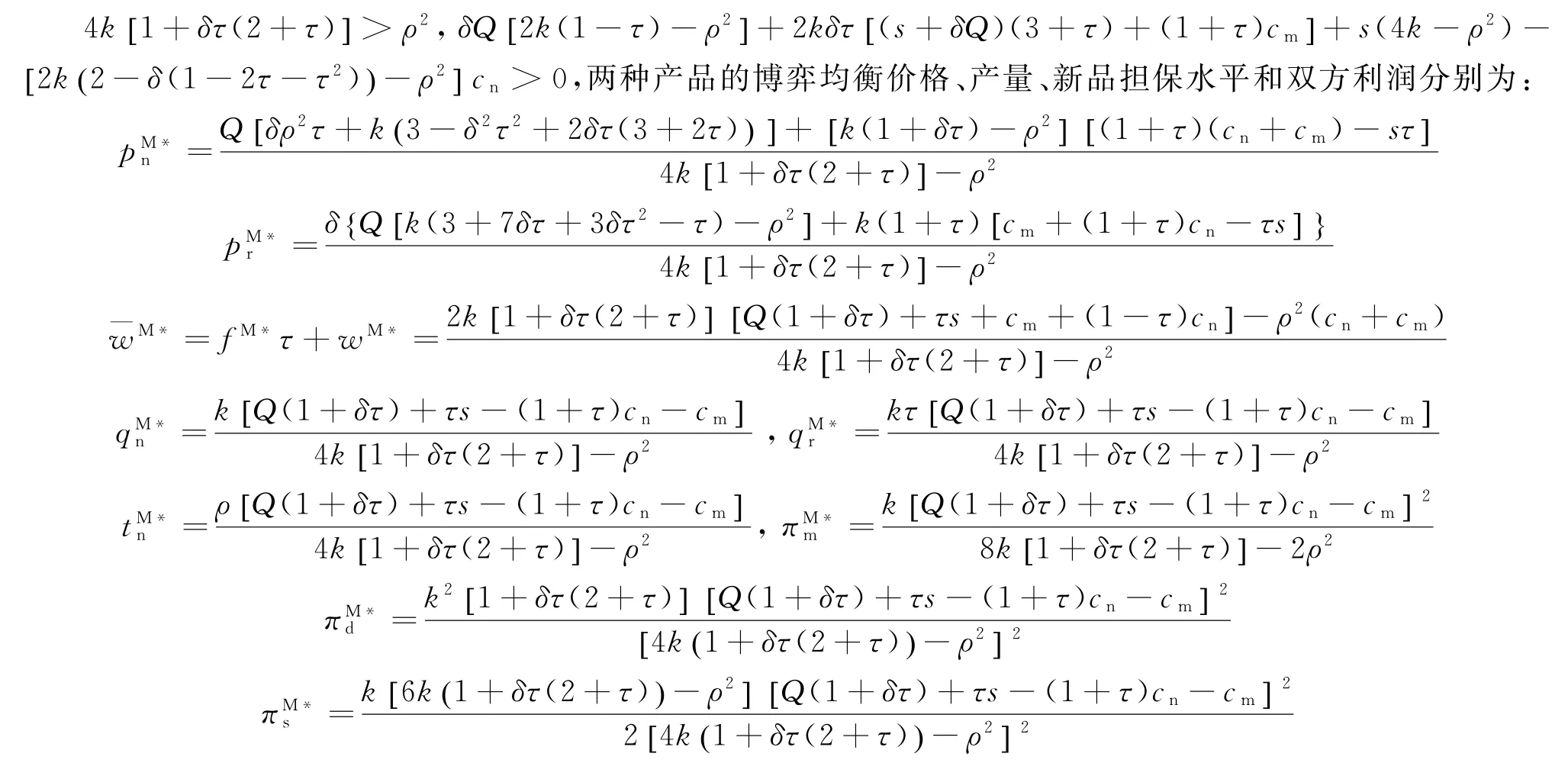

命题2模型M 中,当满足条件

2.3 模型D

2.4 模型B

OEM 和经销商分别实施新品和再制造品担保,相应的博弈次序为:①OEM 决定新品批发价wB、专利许可费fB及新品担保水平;②经销商确定新品和再制造品零售价以及再制造品担保水平。消费者购买两种产品效用分别为un=αn-pn+ρtn和ur=αr-pr+ρtr,可推知qn=Q-。双方的利润函数分别为:

3 性质分析与比较

四种模型下的均衡解随τ,ρ和δ的变化趋势见表1。

表1 均衡解随τ,ρ 和δ 的变化趋势

证明略。表1中有关担保水平的分析结果表明,在模型M 和模型B中,新品担保水平均随旧品返还率τ和消费者偏好δ的增加而降低;而在模型D 和模型B,再制造品担保水平随τ的增加而提高,相反随δ的增加而降低。即δ,τ的增加分别意味着消费者对再制造品认可程度的提高和再制造品数量的增加,二者均会抑制OEM 从事新品担保的积极性;τ的增加自然会提升经销商实施再制造品担保的动机,但δ的增加反而令再制造品担保水平降低,原因在于经销商同时具有两种产品的销售权,其权衡两种产品定价以实现自身利润最优:当消费者对再制造品的接受程度本身处于较高水平时,经销商已无需通过担保来提升消费者的购买意愿,若此时继续提高再制造品担保水平将使新品收益受到更严重的侵蚀,最终令经销商利润受损。因而随着δ增加,降低再制造品担保水平以缓解其与新品的竞争是经销商的更优选择。此外与直觉相符,无论在何种担保模式下,担保敏感系数ρ的增加均有助于产品担保水平的提升。

有关批发价的分析结果表明,无论在何种担保模型中,旧品返还率τ和消费者偏好δ的增加均会加重再制造品对新品的竞争威胁,故作为主导者的OEM 将提高批发价(含专利费用)以保障自身利益。在OEM不实施新品担保的两模型中(模型N 和模型D),批发价与担保敏感系数ρ无关;相反在模型M 和模型B中,由于担保力度的提升和担保投入的增加,OEM 自然会提高批发价格。

分析新品价格可知,无论在何种担保模型中,新品零售价均随旧品返还率τ的增加而增加,原因是旧品返还率即再制造品数量的增加更能体现新品的“高端产品”地位,故而经销商提升新品售价以增加两种产品的异质性,特别是在模型M 和模型B中,尽管OEM 的新品担保力度随τ的增加而降低,但经销商仍会增加新品价格。相反,各种模型中新品价格随消费者偏好δ的增加而降低,一方面是因为较高的δ对应于较低的OEM 新品担保力度,另一方面也说明当消费者对两种产品的偏好差异缩小时,经销商只能相应地降低新品售价以保证其销量。当OEM 实施新品担保时(模型M 和模型B),新品价格自然随担保敏感系数ρ的增加而提高,而仅有经销商实施再制造品担保时(模型D),ρ的增加意味着再制造品对新品的竞争威胁增大,故此消彼长,新品价格随ρ的增加而降低。

分析再制造品价格可知,在模型N 和模型M 中,经销商不实施再制造品担保,当旧品返还率增加即相应的回收再制造量增多时,经销商只能降低再制造品价格以扩大其市场需求。而在模型D 和模型B 中,经销商实施再制造品担保,再制造品售价与旧品返还率的关系主要依赖于担保敏感系数ρ,后续将在算例分析给予详细说明。

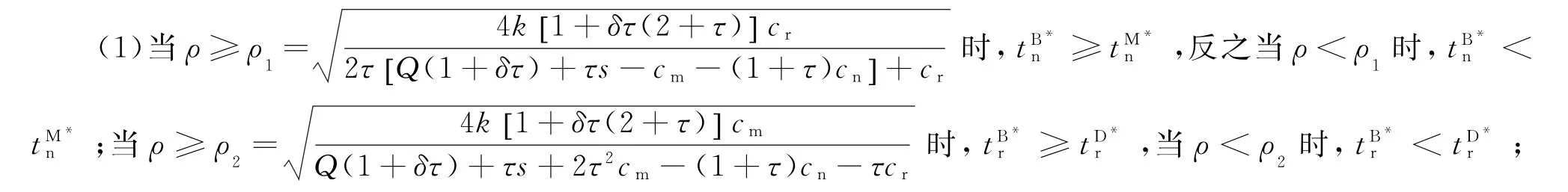

命题5四种模型下的均衡解比较如下:

命题5中(1)表明,若担保敏感系数ρ超过相应阈值,模型B中,OEM 的新品担保水平高于仅其自身提供担保的模型M,原因在于即使模型B中两种产品的担保效果部分冲抵,但在担保效应较显著时,OEM 仍愿意继续增加担保成本来提升其有效担保投资,进而从担保中获益;相反在担保效应不够显著时,增加担保成本的投入产出比较低,此时OEM 将降低担保力度,从而使该情形下的新品担保水平低于模型M。模型B和模型D 的再制造品担保水平比较也具有类似特点。

由命题5中(2)可知,模型M 和模型B中,由于OEM 实施新品担保,OEM 制定的批发价(含专利授权费)整体高于不实施担保的模型N 和模型D,该结论易于理解。当OEM 投入更多担保成本后,必然提高批发价以保证边际收益。在模型B中,考虑到经销商也实施再制造品担保,两种产品的竞争关系使担保效果部分抵消,故该模型的批发价低于模型M。由于模型D 中仅经销商实施再制造品担保,这在一定程度上削弱了新品的市场竞争力,故该模型中OEM 的批发价低于模型N。

命题5中(3)表明,模型M 和模型B中,由于OEM 实施新品担保,经销商制定的新品零售价整体高于模型N 和模型D。类似于上述批发价分析,模型M 的新品零售价亦高于模型B,但模型D 和模型N 的新品零售价比较还依赖于担保敏感系数ρ,即当ρ超过相应阈值时,模型D 中经销商的再制造品担保力度较高,由此对新品产生较大的竞争威胁,故而迫使新品价格下降至低于模型N 的水平;相反,当ρ低于该阈值时,再制造品对新品的威胁相对较小,加之担保使再制造品数量得以增加,此时经销商会提升新品零售价凸显其“高端产品”地位。

命题5中(4)表明,模型B和模型D 中,由于经销商实施再制造品担保,经销商制定的再制造品零售价整体高于不实施担保的模型N 和模型M。模型M 与模型N 的再制造品零售价比较还依赖于担保敏感系数ρ,当ρ≥ρ4时,模型N 的再制造品价格更高,原因是较大的ρ意味着模型M 中OEM 对新品采取较高的担保力度,由此拉大了消费者对两种产品持有的认知差异,故而使再制造品只能以低于模型N 的价格出售,反之亦反;类似地,当ρ≥ρ5时,模型D 的再制造品价格高于模型B,原因是模型B中两种产品的担保效果部分抵消,则随着ρ的增加,相较于模型B,模型D 中消费者对再制造品相对认可程度的优势持续扩大(即使由命题5中(1)知,模型D 中经销商投入的担保成本可能低于模型B),由此使该条件下模型D 的再制造品价格高于模型B,反之亦反。

4 算例分析

假定某再制造产品的初始参数值为Q =10,k=3,cm=cr=0.1,cn=0.4,s=0.2,基于此分析消费者的再制造品偏好δ(分别取值为0.3,0.5和0.7)、旧品返还率(从0.2至1,间隔0.1)与担保敏感系数ρ(分别取值为0.1,0.6和0.9)对模型D 和模型B的再制造品零售价以及不同模型OEM 利润、经销商利润和系统总利润的影响。

图2 模型D 和模型B的再制造品零售价随旧品返还率τ 的变化趋势

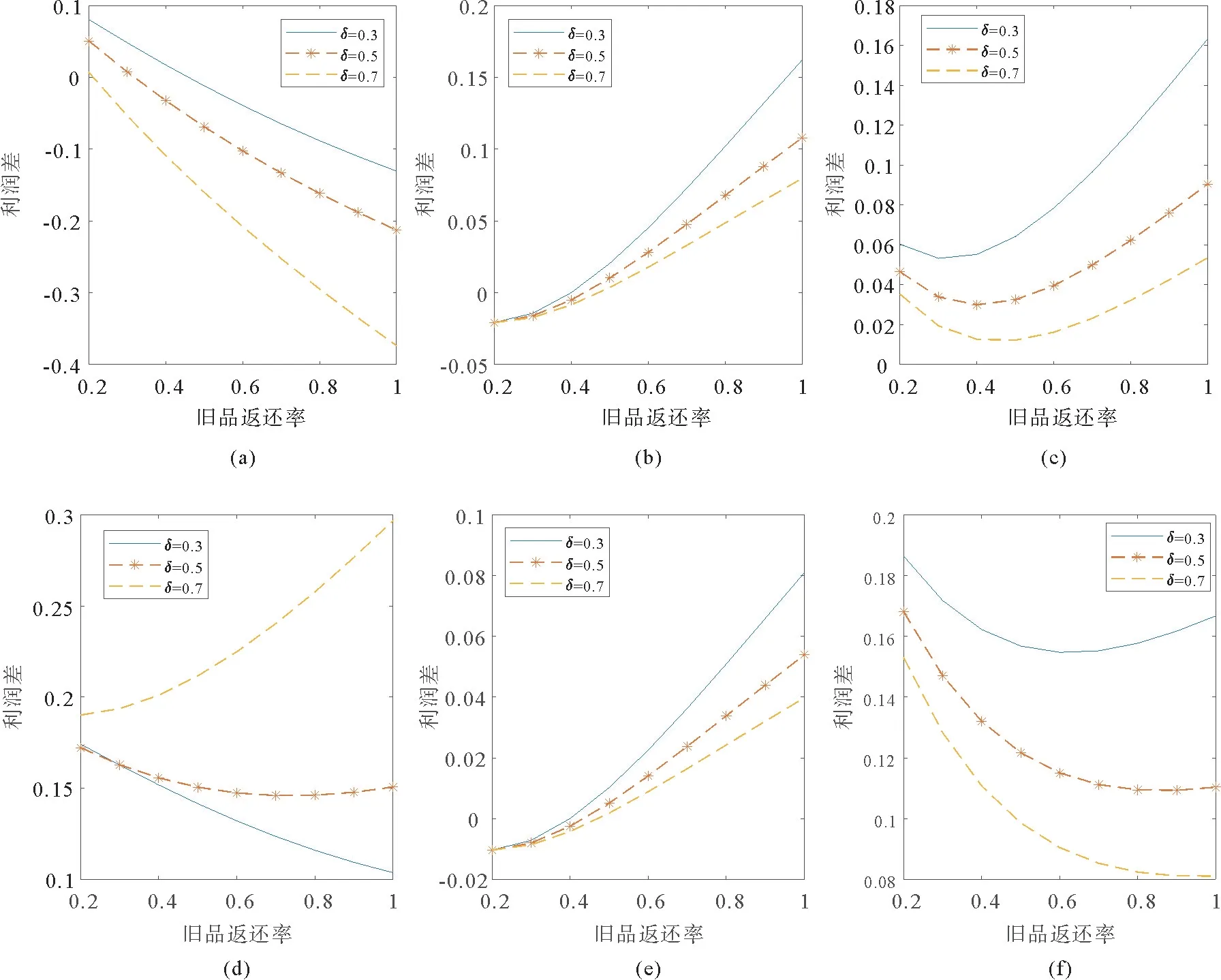

图3依次给出了ρ=0.6时三种担保模型与无担保模型双方利润的比较结果。图3(a)和(d)表明,OEM的新品担保策略在旧品返还率τ相对较低时对自身有利,但随着再造品偏好δ的提升,OEM 的盈利区域逐渐缩小,特别地,当δ=0.7时OEM 总体处于亏损状态,原因是较高的δ意味着OEM 面临经销商再制造品更大的竞争威胁,加之OEM 并不具备新品的销售权,故即便担保情形下OEM 能够制定较高的批发价,但其批发收益增量难以弥补增加的担保投资,致使OEM 利润受损;相反,由于经销商经批发获得了新品销售权,从某种程度上OEM 实施担保以增强新品竞争力的行为反而使经销商得到搭便车的机会,故其利润相较于无担保时得以改善。经销商利润的改善程度随τ的变化趋势与δ相关,当δ较低时,该利润差随τ的增加递减;当δ处于中等水平时,该利润差随τ先减后增,而当δ较高时,该利润差随τ持续增加。说明当消费者对再制造品的认可程度较低时,相比于担保的新品,再制造品更接近于“低端产品”,此时τ增加所产生的更多再制造品对新品具有较显著的蚕食效应,进而对经销商产生不利影响;反之当消费者对再制造品的认可程度较高时,两种产品的差异在可接受的范围内,经销商有能力协调二者定价而从更多再制造品中获益。

图3(b)和(e)表明,若旧品返还率τ低于相应阈值,经销商的再制造品担保将使双方利润均较无担保时受损;相反若τ超过阈值,其将有利于双方利润的共同提升,且利润增幅随τ单调递增;消费者偏好δ较低时的担保效果相对更优。上述结论具有较好的现实意义,当前部分消费者将再制造品视作“二手产品”甚至“劣质品”,该情形下对其实施担保是消除消费者疑虑和增强购买意愿的重要手段,而且经销商再制造模式也为再制造品担保提供了便利条件,该模式中OEM 和经销商同时具有竞合关系,随着消费者环保意识的提升而返还更多旧品,再制造品数量增加,OEM 有机会提高新品批发价以增加边际利润(表1结论)和总利润,经销商也可受益于新品零售价的提高和再制造品销量的增加,故而形成双赢局面,且OEM 的受益程度相较于经销商更为显著。

图3(c)和(f)表明,当双方分别为各自产品实施担保时,双方利润均较无担保时有所改善,且在不同消费者偏好δ情形下总体上随旧品返还率τ呈先减后增趋势,这可解释为两种产品担保效果之间的相互影响,但略有不同的是,当δ位于中高水平时(δ=0.5,0.7),经销商利润随τ的增加体现出明显的下降趋势,因为较高的δ意味着消费者对新品和再制造品的偏好差异较小,若此时旧品返还率即再制造品数量也较高,则易于加剧两种产品担保效果的冲突,由此给经销商平衡两种产品定价并从中获益带来难度。

图3 ρ =0.6时三种担保模型与无担保模型的双方利润差

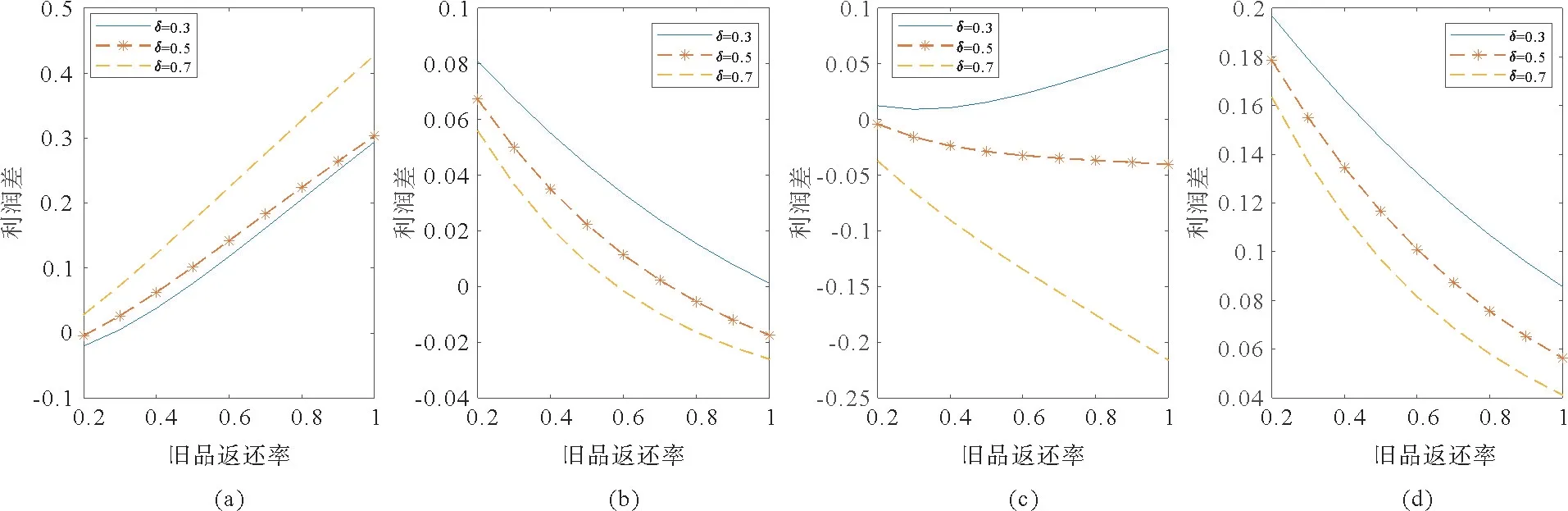

为进一步发掘OEM 和经销商的担保决策选择行为,以下依次给出了两种产品均担保的模型B与仅一种产品担保时双方利润的比较结果,具体见图4。

图4 ρ =0.6时模型B与两种单一担保模型的双方利润差

当经销商实施再制造品担保时,在旧品返还率低于(高于)相应阈值情形下,OEM 选择实施(不实施)新品担保,且该阈值水平与消费者的再制造品偏好负相关,即消费者对再制造品的认可程度越高,同等数量的受担保再制造品越可能抑制OEM 的新品担保动机。若OEM 已实施新品担保,仅在消费者再制造品偏好和旧品返还率均较低的情形下,OEM 不希望经销商实施再制造品担保,否则其均希望经销商实施担保(图4(a)和(b))。当OEM 实施新品担保时,若消费者对再制造品偏好水平较低,经销商将实施再制造品担保以规避严重的蚕食效应,否则不实施。而一旦经销商选择实施担保,则无论消费者偏好和旧品返还率如何,皆希望OEM 同时提供新品担保,这将有利于零售商对两种产品的协调定价(图4(c)和(d))。

综合以上分析可推知:当ρ=0.6时,从OEM 视角,无论经销商是否实施再制造品担保,在旧品返还率低于(高于)相应阈值情况下,OEM 选择实施(不实施)新品担保,且相应的阈值水平与消费者的再制造品偏好负相关。无论OEM 自身是否实施新品担保,仅当旧品返还率较低时其可能不希望经销商实施再制造品担保,否则在绝大多数情况下经销商提供再制造品担保对OEM 更有利。从经销商视角,无论其自身是否实施再制造品担保,其均希望OEM 提供新品担保。

图5给出了ρ=0.6时不同担保模型的系统总利润之差,易知当旧品返还率低于(高于)相应阈值时,模型M(模型D)的系统总利润高于模型N;模型B的系统总利润始终优于模型N 和模型D;当且仅当旧品返还率非常低时,模型M 优于模型B,否则在绝大多数情况下均是模型B更优。上述结论体现出系统总体与OEM(或经销商)个体在担保策略选择方面的高度一致性,这与OEM 和第三方再制造商竞争情形存在显著差异[20-21],原因是经销商在批发销售OEM 产品过程中,双方不仅竞争而且存在着合作关系,进而使整体与个体目标具有一定的协同性,而第三方再制造商和OEM 之间则是纯粹的竞争关系。

图5 ρ =0.6时四种模型的系统总利润比较

担保敏感系数较高(ρ=0.9)时的图像趋势和相关结论与ρ=0.6类似,限于篇幅略。以下讨论较低的担保敏感系数(即ρ=0.1)对不同模型双方利润的影响,图6给出了ρ=0.1时三种担保模型与无担保模型双方利润的比较结果。

当担保敏感系数较低(ρ=0.1)时,OEM 的新品担保对其自身具有负面影响,且δ越大,OEM 的利润损失随旧品返还率的增加越严重;而当旧品返还率超过一定阈值时,OEM 的担保策略仍可使经销商利润得到改善(图6(a))。当ρ=0.1时,经销商实施再制造品担保将同时损害自身和OEM 的收益(图6(b))。当ρ=0.1时,双方均实施担保也同时导致彼此利润受损(图6(c))。综上,在担保敏感系数较低情形下,OEM 和经销商的任一方均无意愿实施担保。

图6 ρ =0.1时三种担保模型与无担保模型的双方利润差

5 结论

本文围绕经销商再制造模式探讨了新品与再制造品的担保和定价决策,具体比较了无担保、仅OEM 实施新品担保、仅经销商实施再制造品担保以及双方均实施担保四种模型下的产品定价、担保水平、成员利润和系统总利润。担保敏感系数是影响双方担保动机的重要因素,当担保敏感系数处于中高水平时,若旧品返还率低于(高于)相应阈值,OEM 选择实施(不实施)新品担保;只要旧品返还率不是太低,则经销商实施再制造品担保有益于OEM;经销商始终希望OEM 提供新品担保。绝大多数情况下,双方均实施担保是系统总体的最优选择。相反,当担保敏感系数较低时,双方实施担保会导致自身利润和系统总利润受损。现实中OEM 和经销商应根据消费者对产品担保的反应程度并结合旧品返还率和消费者的再制造品偏好谨慎制定担保决策。本研究假定旧品返还率为外生参数,实际上其往往依赖于回收方的投资水平和努力程度,故在旧品返还率为内生决策变量前提下探究新品和再制造品的担保决策是未来重要的研究议题。