金融科技与服务业结构升级

——基于区域创新的中介效应与门槛效应分析

2022-08-31杨立生

杨立生,龚 家

(1.云南民族大学澜湄国际职业学院,云南昆明 650504;2.云南民族大学经济学院,云南昆明 650504)

一、引言

在经济发展的新格局背景下,产业结构升级是促进经济转型升级与高质量发展的重要路径(周剑明和王鹏,2021)。近年来,全球经济形势复杂多变,2020年的新冠肺炎疫情也为产业结构升级带来了较大冲击,以第三产业为主的金融服务业结构升级面临巨大挑战。在如此严峻的经济社会形势下,如何继续保持产业结构的稳步升级,是全球各国面临的一个共同问题。

产业结构升级需要高端的生产性服务业做支撑。生产性服务业是一种“中介”类型的服务产业,主要服务第二产业经济向第三产业经济的转型升级,其更多是与高技术、高质量的服务业相联系,具有知识密集与资本密集两种特性(庄德林等,2017;原毅军和郭然,2018;陈明等,2019)。2014年7月,国务院印发的《关于加快发展生产性服务业促进产业结构调整升级的指导意见》(国发〔2014〕26 号)指出,我国生产性服务业发展水平相对落后,存在结构不合理、水平不够高等突出问题,需加快发展生产性服务业,引领产业向价值链高端提升。2020年10月,党的十九届五中全会通过的《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》明确指出,要加快发展现代服务业,推动生产性服务业向专业化和价值链高端延伸,推动现代服务业同先进制造业、现代农业深度融合。因此,本文对服务业结构升级影响机制的研究,对整体产业链的优化升级以及对整个经济的健康持续发展具有重大意义。

金融发展能够促进产业结构升级,但传统金融发展到一定阶段后会出现金融排斥现象,金融进步对产业结构升级的推动作用也会面临瓶颈。近几年出现的金融科技有望打破这一禁锢。金融科技是金融领域和科技创新的有机结合,是一种技术驱动的金融创新①该定义由金融稳定理事会(FSB)于2016年提出,目前已成为全球共识。,其基于区块链、大数据与人工智能等先进技术,能够优化金融市场资源配置,提高金融服务效率,进而推动产业结构的进一步升级(巴曙松等,2020),与传统金融相比具有显著优势。2019年9月,中国人民银行印发《金融科技(FinTech)发展规划(2019-2021年)》,提出要加快金融科技战略部署与安全应用,深化金融供给侧结构性改革、增强金融服务实体经济能力。同时,金融科技的数字性、智能性以及普惠性等特征正好同生产性服务业的知识密集性与资本密集性相匹配,因此要把金融科技发展作为我国服务业结构升级的一项重要策略。

鉴于此,本文基于中国30 个省份的面板数据,首先,采用中介效应模型探究金融科技对服务业结构升级的影响效应与作用机制;其次,采用门槛效应模型,分析金融科技与服务业结构升级之间的非线性关系;最后从区域创新、金融科技各维度、区域异质性以及人力资本四个方面为进一步推动服务业结构升级提供政策建议。本文将金融科技、区域创新与服务业结构升级放入统一研究框架,探究三者之间的相互关系,对提高区域创新水平以及优化区域产业结构具有重要的现实意义。

二、文献综述

创新是推动经济发展的核心动力。有关金融科技与科技创新相关的研究文献主要呈现如下几个特点:(1)科技创新的研究对象方面,分为区域(城市)创新与企业创新。任碧云和刘佳鑫(2021)基于内部供给与外部需求的视角开展研究,发现数字普惠金融的发展能够显著提升区域创新水平;郑雅心(2020)将数字普惠金融与区域专利授权量相结合进行研究,认为数字普惠金融能促进区域创新产出的增加,并且这一促进作用存在明显的区域异质性;梁榜和张建华(2019)、叶莉和王荣(2021)在企业创新的角度上进行研究,认为金融科技不仅能够直接促进企业技术创新,也能通过缓解企业融资约束而间接带动创新发展。(2)在金融科技对区域创新作用的分析方法方面,学者们大多采用中介效应与空间效应两种模型进行机制检验与溢出效应研究。梁榜和张建华(2019)、侯世英和宋良荣(2020)、任碧云和刘佳鑫(2021)认为,金融科技主要通过提高金融资源配置效率、提高人力资本供给、减缓企业融资约束以及降低债务融资成本,间接增强区域创新水平;侯世英和宋良荣(2021)、徐章星(2021)基于空间面板模型进行实证研究,结果表明金融科技不仅对本地区的创新水平有提升作用,其溢出效应也能提升周边区域的创新能力。

区域创新对产业结构升级具有显著的促进作用(Ngai 和Pissarides,2007;谢婷婷和赵莺,2017;赵晓男等,2019)。区域创新是促进产业结构合理化与高级化的内在动力,也是提高中国经济国际竞争能力的重要举措。区域创新不仅能够直接促进经济高质量发展,也能通过带动产业结构升级间接提升经济发展的质量(贾洪文等,2021)。在宏观经济因素方面,创新水平通过与外直接投资、环境规制以及市场调节相结合,能够对产业结构升级产生不同的影响效应(宛群超等,2019;殷宇飞和杨雪锋,2020;张治栋和廖常文,2020)。此外,劳动力成本、要素成本、人口老龄化以及最低工资标准等微观产业因子也能与科技创新产生共鸣,影响产业结构发展方向(张军,2019;胡京,2020;郑兴无等,2020;马红梅和杨月,2021)。在研究方法上,大多学者采用空间效应模型研究创新驱动对产业结构升级的外溢效用,结果发现区域创新既能促进本地区产业结构升级,又能通过溢出效应优化邻区的产业结构(李翔和邓峰,2019;包明齐和武兴伟,2020;陈堂和陈光,2020)。

产业结构升级在形式上主要是由以第一、第二产业为主导向第三产业转变,即产业系统从低端结构演变为高端结构,所以第三产业服务业结构升级可看作是产业结构升级的核心要义(Ernst,1998)。目前,有关服务业结构升级方面的研究文献较少,部分学者探究了地区工资差异、人力资本结构、土地财政以及要素市场等因素对服务业结构升级的影响(陈洁等,2019;戴魁早等,2020;张国建等,2021),少数学者将金融经济与科技创新同服务业结构升级相联系(余泳泽和潘妍,2019)。

通过梳理文献可发现,基于先进科学技术的金融科技,不仅能够促进产业结构升级,也能提高区域创新水平,同时区域创新也有助于优化产业结构,三者之间存在一种链接式的关系。现有文献主要是对金融科技、区域创新与产业结构升级之间的两两关系进行研究,少有学者探究金融科技、区域创新与服务业结构升级三者之间的关系。所以本文可能的创新主要体现在以下两个方面:第一,本文将金融科技、区域创新与服务业结构升级纳入统一研究框架,在理论上分析了金融科技对服务业结构升级的影响机理,同时基于区域创新视角,阐明了金融科技对服务业结构升级的间接影响机制;第二,本文采用中介效应模型与门槛效应模型研究金融科技对服务业结构升级影响的中介路径与门槛限制,对金融科技与服务业结构升级的关系进行实证检验,进一步阐明了金融科技发展对服务业结构升级的重要意义。

三、理论分析与研究假设

2012年,中国第二产业比重下降到45.0%,首次低于服务业比重45.5%,标志着中国已进入后工业化时代(赵昌文等,2015;胡鞍钢,2017)。但是,中国服务业内部结构处于低级水平,生产性服务业增加值与就业人数远低于传统服务业,服务业整体发展情况远远落后于发达国家的“四个70%”①“四个70%”是指:服务业增加值占GDP 的比重达到70%左右,服务业从业人员占比达到70%,经济增长的70%来自服务业增长,生产性服务业占服务业的比重达到70%。标准(张建华和郑冯忆,2020)。无论是我国整个产业链的结构升级、服务业内部结构的优化都面临较大瓶颈。研究表明,只有金融科技与技术创新的共同推进才能为服务业结构升级带来更深层次的活力(余泳泽和潘妍,2019;戴魁早等,2020)。因此,在保证金融与科技的深度融合下,还应促进科学技术的不断创新,共同推动服务业产业结构升级。

(一)金融科技对服务业结构升级的直接影响

生产性服务业与高端服务业的发展是促进服务业结构升级的核心动力。生产性服务业与高端服务业具有知识密集、资本密集两种特征,其主要贡献于第二产业经济向第三产业经济的转型升级,更多的是与高技术、高质量的服务业相联系(庄德林等,2017;原毅军和郭然,2018;陈明等,2019)。同时,金融科技的智能性与数字性特征与生产性服务业的特性相匹配,金融科技可合理运用大数据、人工智能与区块链等先进信息技术,构造新型配置模式下的一种金融资源传输通道,促使社会资源从使用效率较低的传统型服务业转移到使用效率更高的生产性服务业,从而增强整体金融的服务效率(周剑明和王鹏,2021)。此外,随着金融科技的不断发展与进步,更多的金融资源与科学技术也会被配置到生产性服务业发展之中,从而提高生产性服务业的产业增加值与就业人数,促进服务业结构进一步优化。基于此,提出本文第一个假设:

假设1:金融科技有利于促进生产性服务业与高端服务业发展,进而推动服务业结构升级。

(二)金融科技对服务业结构升级的间接影响

在企业层面上,金融科技有助于减缓企业的融资约束,减少企业融资成本,有效促进企业创新投入,从而增强企业的科技成果转化能力(Sasidharan 等,2015)。在区域层面上,金融科技可优化金融市场环境,拓宽区域贸易与投资开放程度,通过增强区域市场要素的流动性而降低融资成本,间接提高区域创新能力(王栋和赵志宏,2019)。在金融行业层面上,金融科技优于传统金融的最大特点是“信息化”,其基于大数据、人工智能与云计算等先进科学技术,扩大了金融行业的服务范围,提高了金融服务效率,有利于为各金融服务行业带来更多的创新成果(丁日佳等,2019)。产业结构升级是促进经济高质量发展的内在动力(贾洪文等,2021),而服务业结构升级是产业结构升级的核心要义;同时,服务业结构中的生产性服务业与高端服务业发展是服务业结构升级的重要演变方向。生产性服务业和高端服务业的知识密集性、资本密集性等特征与科技创新的“高效、智能与数字”等新兴技术相结合,并以此作为内在驱动,促使服务业结构得到进一步发展与优化。基于此,提出本文第二个假设:

假设2:金融科技可通过提高区域创新水平间接促进服务业结构升级。

(三)金融科技对服务业结构升级的异质性影响

在当今经济发展的新格局背景下,服务业产业结构升级是促进整个产业转型优化与经济高质量发展的重要途径。我国各个地区间存在金融资源配置、社会发展水平与地理交通优势等禀赋差异,中西部与东部两个地区存在经济发展不平衡现象,因此,金融科技为对不同地区服务业结构升级的影响也具有一定异质性。不同区域的创新水平、产业结构发展水平具有较大差异,既有研究表明,金融科技与技术创新发展水平较高的地区,其产业结构水平也更高(唐文进等,2019)。同时,金融科技在各地区的覆盖广度、使用深度与数字化程度也存在较大差距,因此金融科技的各个发展维度对服务业结构升级的影响也存在异质性。基于此,提出本文第三个假设:

假设3a:金融科技对服务业结构升级的影响路径存在区域异质性。

假设3b:金融科技各发展维度对服务业结构升级的影响路径存在异质性。

四、研究设计

(一)数据来源与处理

本文选取2011-2019年全国30 个省份①西藏自治区的数据缺失严重,故剔除。的面板数据进行实证分析,其中,服务业数据来自《中国第三产业统计年鉴》,金融科技发展指数来自北京大学数字金融研究中心,其他数据来自国务院发展研究中心信息网、《中国统计年鉴》以及各省市统计年鉴。为防止异常数值对实证结果造成影响,对所有连续变量进行两侧1%的缩尾处理。本文所有数据处理与实证分析都基于Stata16 软件。

(二)变量选取与描述性统计

1.被解释变量

服务结构升级主要表现为生产性服务业与高端服务业②根据国家统计局2015年制定的生产性服务业分类标准,生产性服务业门类包括:交通运输、仓储和邮政业,信息传输、软件和信息技术服务业,金融业,租赁和商务服务业,科学研究和技术服务业。高端服务业包括:信息传输、软件和信息技术服务业,金融业,租赁和商务服务业,科学研究和技术服务业。在服务业总值中占据较大比重。因此,本文借鉴余泳泽和潘妍(2019)、王文等(2020)的做法,用生产性服务业就业人数占服务业总就业人数比重(Pdu)、高端服务业就业人数占服务业总就业人数比重(Str)两个指标衡量服务业结构升级。本文将生产性服务业就业人数占服务业总就业人数比重(Pdu)作为实证分析的被解释变量,用高端服务业就业人数占服务业总就业人数比重(Str)作为稳健性检验时的替换变量。

2.解释变量

本文的核心解释变量是金融科技指数(Ind)。本文参考郭峰等(2020)的做法,采用北京大学数字金融研究中心发布的数字普惠金融指数代表各省市的金融科技发展水平,并选取覆盖广度(Cob)、数字化程度(Dig)与使用深度(Usd)三个子维度进行异质性分析。考虑到该数据为指数类型,因此并未采取对数化处理,而是统一变换为原值的1%以消除各变量数据上的量纲差异。

3.中介变量

现有文献大多以专利申请数、专利授权数、发明专利申请数与研发投入等指标来衡量创新水平(任碧云和刘佳鑫,2021;王立平和鲍鹏程,2021;钟腾等,2021)。本文选取国内发明专利的授权数作为各省市创新水平的替代变量(Inv),同时进行对数处理以减小数据的波动性。

4.控制变量

本文借鉴余泳泽和潘妍(2019)、戴魁早等(2020)、王文等(2020)的做法,对每个区域的财政支出水平、城镇化水平、外商投资水平以及人力资本水平进行控制。具体操作为:用地方一般公共预算支出与地方GDP 的比值,衡量每个省市的财政支出水平(Fis);用每个地区的城镇人口比重,衡量每个省市的城镇化水平(Urb);用每个地区外商投资企业货物进出口总额的对数值,衡量每个省市的外商投资水平(Tra);用每个地区每十万人口中普通高等学校在校生数量的对数值,衡量每个省市的人力资本水平(Edu)。

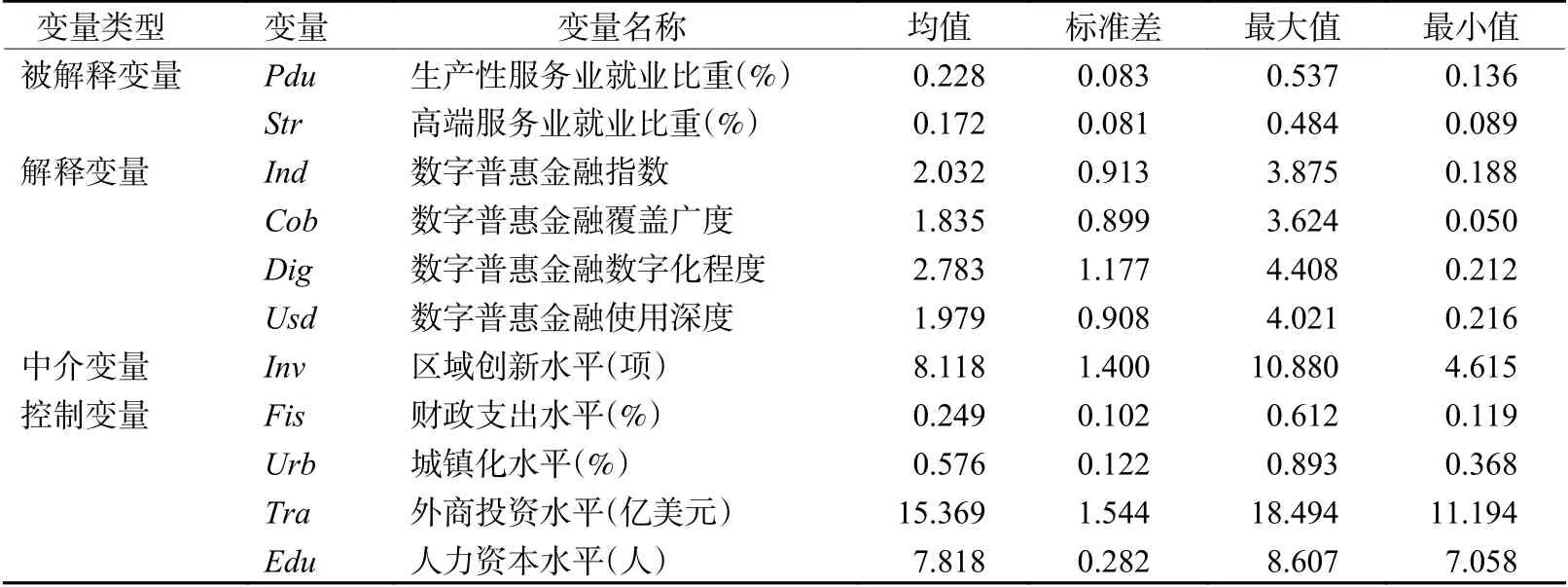

变量的定义及描述性统计如表1所示。

表1 变量的描述性统计

从被解释变量的均值来看,生产性服务业就业比重(Pdu)大于高端服务业就业比重(Str);从核心解释变量的均值与标准差来看,数字普惠金融指数(Ind)及各个发展维度的均值与标准差参差不齐,其中,数字普惠金融数字化程度(Dig)最为明显,所以有必要在不同区域与不同金融科技发展维度进行具体研究;控制变量方面,各省外商投资水平(Tra)存在较大差异,其次是人力资本水平(Edu),各省财政支出水平(Fis)和城镇化水平(Urb)差异较小。

(三)模型设定

1.基准模型

基于上述理论分析,本文设定固定效应面板模型检验金融科技对服务业结构升级的影响效应,基准模型如下所示:

其中,i代表省份,t代表年份,Yit代表服务业结构升级,用生产性服务业就业比重(Pdu)衡量;Xit代表金融科技发展水平,以数字普惠金融指数(Ind),以及其覆盖广度(Cob)、数字化程度(Dig)、使用深度(Usd)三个子维度衡量,这三个子维度涵盖了支付、保险以及信贷等业务等33 个指标;controlsit是一系列控制变量,包含每个省份的财政支出水平、城镇化水平、外商投资水平与人力资本水平;ui表示省份固定效应,εit为随机扰动项。

2.中介效应模型

为进一步考察区域创新在金融科技对服务业结构升级影响中所扮演的中介路径,本文借鉴Baron 和Kenny(1986)、温忠麟等(2004)的做法,用逐步回归中介效应模型进行检验:

其中,Inv是中介变量区域创新水平,其他变量含义与式(1)相同。

对中介路径检验可具体分为三步,且分别对应式(1)、式(2)与式(3):首先,检验金融科技对服务业结构升级的总效应(φ1);其次,检验金融科技对中介变量区域创新的影响(α1);最后,检验金融科技与区域创新共同对服务业结构升级的影响效应(β1,β2)。依据Mackinnon 等(1995)观点,如果φ1、α1和β2都显著,则中介效应成立;在此前提下,若β1不显著,则为完全中介效应,否则为部分中介效应;同时φ1、α1、β2与β1之间具有φ1=β1+α1×β2的数量关系。

五、实证结果分析

(一)基准模型回归与中介效应检验

表2是基准模型回归与中介效应检验结果。其中,第(1)列检验金融科技发展对服务业结构升级的影响,第(2)列检验金融科技发展对区域创新水平的影响,第(3)列在第(1)列基础上加入了区域创新水平变量,以检验金融科技发展与区域创新共同对服务业结构升级的影响效应。

由表2可以看出,第(1)列中核心解释变量数字普惠金融指数(Ind)的系数显著为正,说明金融科技发展对服务业结构升级具有显著促进作用,即金融科技发展有助于推动服务业结构升级,假设1 得到验证。

表2第(2)列中核心解释变量数字普惠金融指数(Ind)的系数显著为正,说明金融科技对区域创新水平的提升也具有显著的正向作用。第(3)列中数字普惠金融指数(Ind)与区域创新水平(Inv)的系数仍然显著为正,表明两个变量对服务业结构升级都具有积极效应。表2回归结果表明中介效应成立。经计算,中介效应占总效应比重16.900%,说明在金融科技对服务业结构升级的正向影响中,区域创新水平提升具有一定的中介作用。具体来看,金融科技发展能够通过大数据、人工智能与云计算等信息技术直接提升金融服务效率,促进服务业结构升级;同时,金融科技的先进技术也离不开科技创新的辅助,能够激励各区域创新水平的提升,进而带动服务业结构升级,即金融科技发展能够通过提高区域创新水平间接促进服务业结构升级,假设2 得以验证。

表2 基准回归与中介效应检验结果

(二)异质性检验

我国不同地区在金融资源、社会发展与地理优势等方面存在较大差异①本文异质性检验将区域划分为东部地区与中西部地区,其中,东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南,中西部地区包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南、四川、重庆、贵州、云南、陕西、甘肃、青海、宁夏、新疆、广西和内蒙古。,且金融科技在各地区中的覆盖广度、使用深度与数字化程度也存在较大差距。因此,本文从地区资源禀赋差异与金融科技发展不同维度两方面进行异质性检验。

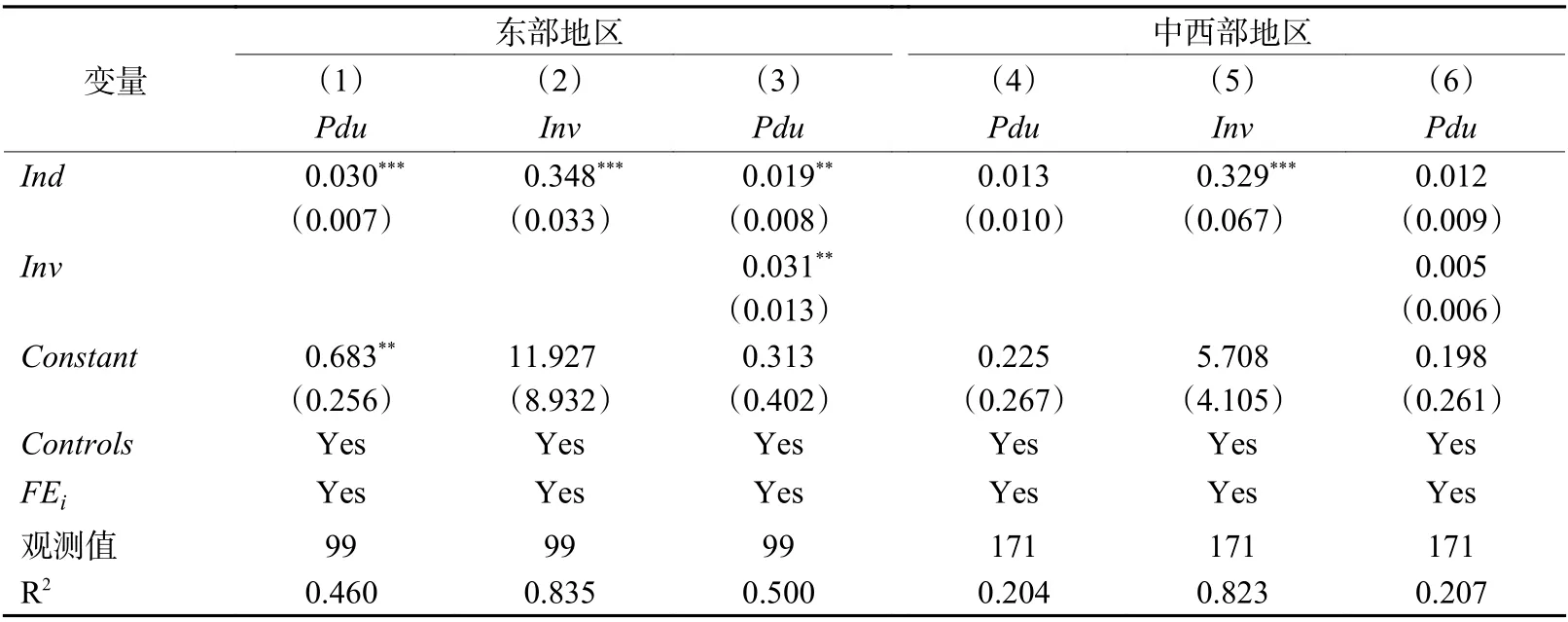

1.区域异质性检验

表3是基于中介效应模型的区域异质性检验结果。模型(1)中数字普惠金融指数(Ind)在1%的水平上显著为正,表明金融科技发展能够显著推动东部地区的服务业结构升级;同理,模型(2)检验结果表明金融科技发展能够提高东部地区的创新水平;模型(3)中的数字普惠金融指数(Ind)与创新水平(Inv)系数均显著为正,说明两者对服务业结构升级具有积极效应;模型(1)、模型(2)、模型(3)的回归结果表明中介效应,即在东部地区金融科技发展能够通过提高本区域的创新水平而推动服务业结构升级,经计算其中介效应占比为35.960%。模型(4)中回归结果表明金融科技并未有效促进中西部地区的服务业结构升级,模型(5)结果表明金融科技发展能够提高中西部地区的创新水平,但在模型(6)中金融科技与创新水平系数都不显著,模型(4)、模型(5)、模型(6)的结果表明,中西部地区的创新水平在金融科技对服务业结构升级影响中的中介效应并不成立。探其原因,可能是由于两个地区的先天资源禀赋差异所导致的,东部地区无论是经济社会发展水平,金融科技、区域创新与产业结构水平都强于中西部地区,所以东部地区的金融科技发展、创新水平与服务业结构升级之间表现出更显著的传导机制。金融科技对服务业结构升级的影响路径存在区域异质性,假设3a 得以验证。

表3 区域异质性检验回归结果

2.金融科技各维度的异质性检验

分别从北京大学数字普惠金融指数的覆盖广度、数字化程度与使用深度三个子维度检验金融科技对服务业结构升级的影响路径,回归结果如表4所示。模型(1)、模型(2)、模型(3)的结果表明,金融科技的覆盖广度对服务业结构升级具有显著促进作用,对区域创新水平的提升也具有积极效应,同时金融科技的覆盖广度子维度与区域创新水平能共同作用于服务业结构升级,优化服务业结构。模型(4)、模型(5)、模型(6)的结果表明,金融科技的数字化程度对服务业结构升级具有显著促进作用,对区域创新水平的提升也具有积极效应,同时金融科技的数字化程度子维度与区域创新水平能共同作用于服务业结构升级,优化服务业结构。模型(7)、模型(8)、模型(9)的结果表明,金融科技的使用深度对服务业结构升级具有显著的促进作用,对区域创新水平的提升也具有积极效应,同时金融科技的使用深度子维度与区域创新水平能共同作用于服务业结构升级,优化服务业结构。经计算,区域创新在金融科技覆盖广度方面对服务业结构升级影响中的中介效应占比为19.029%,区域创新在金融科技数字化程度方面对服务业结构升级影响中的中介效应占比为37.600%,区域创新在金融科技使用深度方面对服务业结构升级影响中的中介效应占比为20.995%。数字化是金融科技的最大特点,大数据、区块链与云计算等先进领域都离不开数字技术,同时区域创新水平的提升主要受制于数字化程度,实证结果显示,金融科技的数字化水平对服务业结构升级的间接影响效应最大。由此可见,金融科技各个发展维度对服务业结构升级的影响路径存在异质性,假设3b 得到验证。

表4 金融科技各维度异质性检验回归结果

(三)稳健性检验

本文使用替换被解释变量与剔除样本量两种方法进行稳健性检验,结果如表5所示。

表5 稳健性检验结果

1.替换被解释变量

本文将被解释变量生产性服务业就业占服务业就业比重(Pdu)替换为高端服务业就业占服务业就业比重(Str)进行稳健性检验。高端服务业也属于生产性服务业行类,具有资本密集性与知识密集性等特点,更能代表服务业结构升级水平。表5模型(1)、模型(2)、模型(3)的回归结果表明,金融科技对高端服务业就业具有正向影响,也有助于区域创新水平的提高,同时金融科技与区域创新水平均对高端服务业的就业占比具有积极效应。所以,区域创新在金融科技对服务业结构升级的影响中扮演着中介角色,其中介效应占比为17.412%。由于中介效应模型所有回归系数的大小、显著性都与前文实证部分相似,且中介效应占比大小也同实证结果16.900%相差不大,所以可认为本文结果是稳健的。

2.剔除样本量

考虑到少数民族地区的经济与社会发展情况与其他省份不同,因此本文剔除五个少数民族自治区,继续采用中介效应模型回归。表5模型(4)、模型(5)、模型(6)的回归结果表明,中介效应依然成立,即金融科技在对服务业结构升级的促进效应中,区域创新水平提升仍然是一种有效路径,其中介效应占比约为27.462%。由于剔除了五个经济发展水平较落后的少数民族地区,导致区域创新水平这个中介路径更加显著,最终同样表明结果是稳健的。

六、进一步分析:门槛效应检验

前文已经验证了金融科技对服务业结构升级的正向影响中,区域创新水平是一种有效的中介路径。前文的分析都是基于一种线性模型,考虑到金融科技对服务业结构升级的影响效应也可能是非线性的,所以本文进一步采用Hansen(1999)提出的面板门槛模型,探究金融科技发展在推动服务业结构升级的过程中是否存在门槛效应。模型设定如下:

其中,Yit代表服务业结构升级,用生产性服务业就业占服务业就业的比重(Pdu)进行衡量,并用高端服务业就业占服务业就业的比重(Str)进行稳健性检验;Xit是核心解释变量金融科技发展指数;I(·)是示性函数,若括号中函数成立则取1,否则取0;Invit是门槛变量区域创新水平;ri(i=1,2,··· ,m)为一系列门槛值;controlsit是一系列控制变量;ui是省份固定效应;εit为随机误差项。

本文参考Hansen(1999)提出的“自抽样法”确定门槛数量,进行反复抽样300 次,对单一门槛、双重门槛和三重门槛依次进行检验,结果如表6所示。在以区域创新水平作为门槛变量时,无论是以生产性服务业就业占服务业就业比重(Pdu)作为被解释变量或者是以高端服务业就业占服务业就业比重(Str)作为被解释变量,都只通过了单一门槛的显著性检验。这一结果表明金融科技发展与服务业结构升级之间存在基于区域创新水平作为门槛的非线性关系。

表6 门槛效应检验结果

进一步估计门槛值,表7是在以区域创新水平作为门槛变量的门槛值估计结果与95%置信区间。在以生产性服务业就业占服务业就业比重(Pdu)作为被解释变量时,其门槛值为9.673,置信区间为[9.458,9.729];而在以高端服务业就业占服务业就业比重(Str)作为被解释变量时,其门槛值为9.887,置信区间为[9.620,9.908]。在两种不同的被解释变量下,区域创新这个门槛变量的门槛值大小相差无几,表明了该结果的稳健性。当区域创新水平达到9.000 以后,金融科技对服务业结构升级的影响效应会表现出“凸点”变化,但是其变化的方向以及强度都需要进一步探究。

表7 门槛值估计结果与置信区间

门槛模型的估计结果如表8所示。由表8可以看出,当区域创新水平(Inv)低于某一门槛值时(Pdu之9.673,Str之9.887),金融科技发展对服务业结构升级表现为促进效应,但其促进作用较小(0.014 与0.019);随着区域创新水平提升并高于对应的门槛值时,金融科技对服务业结构升级仍表现为促进效应,且其促进作用进一步增强(0.024 与0.029)。由此表明,在区域创新的门槛约束下,金融科技对服务业结构升级的影响呈“边际效应”递增的非线性特征。

表8 门槛模型估计结果

创新是引领发展的第一动力,各省份应大力提高本区域创新水平,促使金融科技跨过相应门槛,使之在更高“界点”上带动服务业结构升级。同时要注重提升金融科技发展水平,金融科技不仅能够直接促进服务业结构升级,也能通过提高区域创新水平间接优化服务业结构;金融科技在中介路径中通过提高区域创新水平反向激励金融科技跨过限制门槛,进一步增强金融科技对服务业结构的升级效应。

七、结论与政策建议

本文以金融科技发展对服务业结构升级的影响机理作为研究视角,选取区域创新水平作为中介变量与门槛变量,并基于30 个省份的2011-2019年面板数据,检验金融科技发展对服务业结构升级的中介路径以及两者之间的非线性关系。实证研究得出如下结论:

第一,金融科技发展不仅能够直接带动服务业结构升级,也能通过提高区域创新水平间接优化服务业结构。

第二,金融科技对服务业结构升级的作用机理存在区域异质性,具体表现为东部发达地区中介路径显著,但是中西部欠发达地区中介机制不够明显。

第三,金融科技各个发展维度都能通过提高区域创新水平间接促进服务业结构升级,其中,金融科技数字化发展程度的中介机制最为显著。

第四,金融科技发展与服务业结构升级之间存在非线性关系,当区域创新水平跨过某一门槛后,金融科技对服务业结构升级的促进作用会进一步增强。

基于以上研究结论,本文提出如下政策建议:

第一,区域创新不仅是金融科技促进服务业结构升级的重要媒介,也是金融科技推动服务业结构升级的重要门槛,随着区域创新水平的不断提升,金融科技对服务业结构升级的边际效应不断增强。政府应该完善当地企业研发的财税优惠力度和企业研发投入税前抵扣比例等政策,以激励企业增加研发投入,大力推进区域创新水平,进而把区域创新作为服务业结构升级的内在动力。

第二,金融科技在覆盖广度与使用深度两个维度上对服务业结构升级的中介路径还较虚弱,相关政府部门与金融机构应加强构建各区域的金融基础设施,提高数字信息技术在各区域的覆盖率,以此提升各区域的金融科技水平,强化金融科技对服务业结构的升级效应。

第三,地方政府还需根据当地的社会经济水平,以及金融科技、区域创新与服务业结构的发展现状,因地制宜颁布政策方案,以此增强并优化“金融科技-区域创新-服务业结构升级”的机制影响路径。具体而言,要健全现代服务业制度体系,创造健康良好的市场环境,同时利用好大数据、人工智能与云计算等先进信息技术,加快技术市场、人才市场和资本市场的衔接与深度融合,促使社会资源从使用效率较低的传统型服务业转移到使用效率更高的生产性服务业,增强整体金融服务效率,带动服务业结构升级。

第四,政府在制定现代服务业发展的政策法规时,应考虑人力资本结构高级化对服务业结构升级的作用。各省份应对人才培育与人才引进双管齐下,加强人才培育,提高人才引进质量,以国民素质的优化、人力资本的提升作为推动服务业高水平发展的关键动力。