股权分散治理对企业业绩的影响研究

2022-07-20王雅平

●王雅平

近年来,关于其他大股东会对企业内部治理、投资效率等方面将产生怎样的影响,已成为公司财务的热点话题。一般来说股权结构共有三种类型,分别是股权相对集中的单一控制性股东的股权结构、存在多个股权比例大于10%的股东共同控制的股权结构以及股权较为分散的股权结构。

股权集中度较高是中国企业股权结构的显著特征,这一现象可能会相对弱化小股东的监督行为,大股东的权力得不到约束,从而因为大股东或管理者追逐自身利益行使短期行为而偏离公司价值最大化的目标。但从具体来看,国内关于多个大股东并存的股权结构与企业业绩的相关研究还较为缺乏。企业形成多个大股东并存的股权结构在A股已屡见不鲜,并且可以预见到,这必将是大势所趋。因此,我们很自然提出疑问:与单一控股股东的股权结构相比,多个大股东并存的股权结构会有何优劣势?对企业经营成果会有怎样的影响?企业的经营成果是否会因大股东数量的变化、股权集中度和产权性质的不同而呈现不同的面貌?综上所述,本文将从多个大股东角度出发,来探究相较于单一大股东、多个大股东的股权结构与产权性质对企业业绩的影响。

一、相关研究回顾

近年来,许多学者就分散型股权结构进行了大量研究,其中较高比例的学者认为,相对分散的股权结构可以在企业内部形成股权制衡,对企业业绩有积极影响。2000年,有学者进行相关研究后认为,当企业存在股权较为集中的现象时,企业控股股东与其控制的其他关联方存在关联交易的可能性将显著上升,进而影响企业业绩。而对企业存在多个大股东时,其他大股东为了保护自身利益不受侵害,会自觉行使对控股股东的监督权,及时发现和制止控股股东有可能的侵害行为。因此,相较于单一大股东的股权结构,存在多个大股东监督和制衡控股股东时更利于提升企业业绩。也有持相反观点的学者认为,分散型的股权结构存在弊端。例如,王奇波(2006)研究后得出的结论是,存在多个大股东并不能保证相互制衡,也可能引发股东合谋牟利的情况,从而影响投资效率,损害公司整体利益。

关于产权性质与企业投资之间的关系,我国学者已做了许多研究。2009年,有专家研究后发现,企业的投资行为会受产权性质影响。其中,国有企业过度投资的现象相较于非国有企业而言更为普遍。2011年,有专家通过研究产权性质与企业融资之间的关系发现,相较于非国有企业,国有企业更易获得银行贷款等外部融资,较为充裕的现金流会增加企业过度投资的风险。而非国有企业取得融资较为困难,投资时容易出现资金捉襟见肘的现象,导致企业缩小投资规模。但也有学者持相反意见,并提出政府对国有企业的监管力度更大,基于谨慎性考虑,国有企业高管在投资决策上会表现得更为保守。因此,国有企业相较于非国有企业更容易出现投资不足的现象。

二、研究设计

(一)研究假设

一种研究观点认为,企业存在多个大股东时可以形成股东之间相互制衡的局面,从而限制控股股东因自身利益而做出损害公司整体利益的行为,有利于提升企业业绩增加企业价值。股权制衡有利于抑制股东侵占行为的发生,从而提升公司的绩效。而另一种观点认为,企业存在多个大股东不一定比单一大股东更有利于企业业绩的提高,因为多个大股东之间可能存在合谋动机或因争夺控制权而影响企业治理效率与企业业绩。

当公司控股股东受到其他大股东监督与制衡时,有利于提高企业业绩,且当多个大股东股权比例较为均衡时,控股股东受到制衡的程度最大,这种股东之间相互制衡的情况可以极大程度上避免控股股东对其他股东的利益侵害行为,对企业发展有积极意义。持相反观点的学者认为高度集中型股权结构在一定程度上能有效地避免“逆向选择”和“道德风险”等问题。在股权高度集中的情况下控股股东一般会亲自或者委派亲信担任公司的董事长或总经理,这就使股东利益和经营者利益高度一致。这样一来代理链条大大缩短,提高了公司的决策效率,从而对公司业绩产生积极影响。

产权性质不同势必会影响企业内部治理、经营方式以及融资约束等诸多方面,例如,相比于非国有企业,国有企业需要承担更多的社会责任,比如稳定就业率等。再者,大多数国有企业享有政府信用背书,融资成本远低于非国有企业,现金流充足。综上所述因产权性质不同而产生的种种差异无疑会对企业业绩产生影响。

依据以上分析,本文提出以下假设:

假设1:当企业存在多个大股东时有利于提高企业业绩。

假设2:大股东数量较多时,有利于提高企业业绩。

假设3:股权集中度较高时,有利于提高企业业绩。

假设4:产权性质与企业业绩显著相关。

(二)样本选取

本文以浙江省2020年在A股上市的制造业企业为研究对象。数据来源于国泰安和同花顺数据库。本文定义持股比例大于等于10%的股东为大股东,多个或者单个大股东企业都存在。

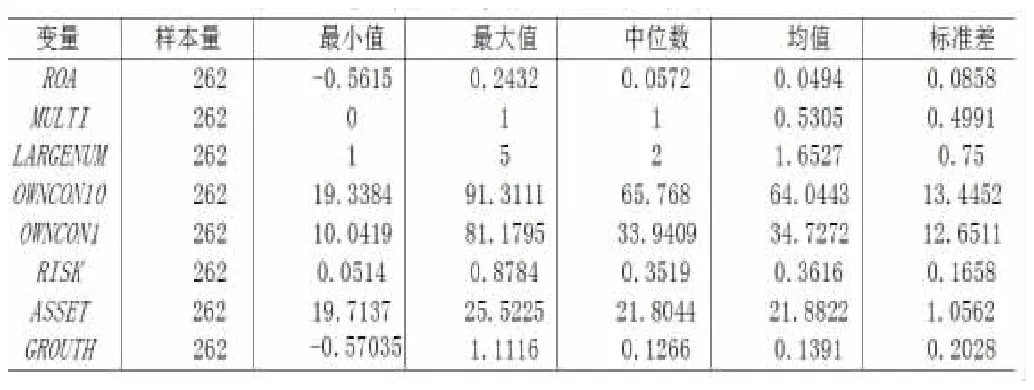

(三)变量设计(见表1)

表1 变量表

(四)模型设计

根据本文上述分析,并结合前期学者的已有研究,本文构建模型1来验证提出的假设1,探讨多个大股东对企业业绩的影响。具体模型如下:

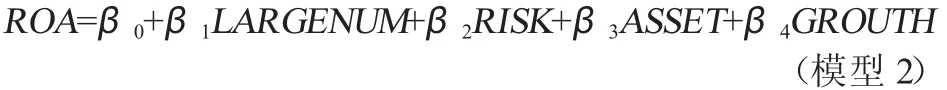

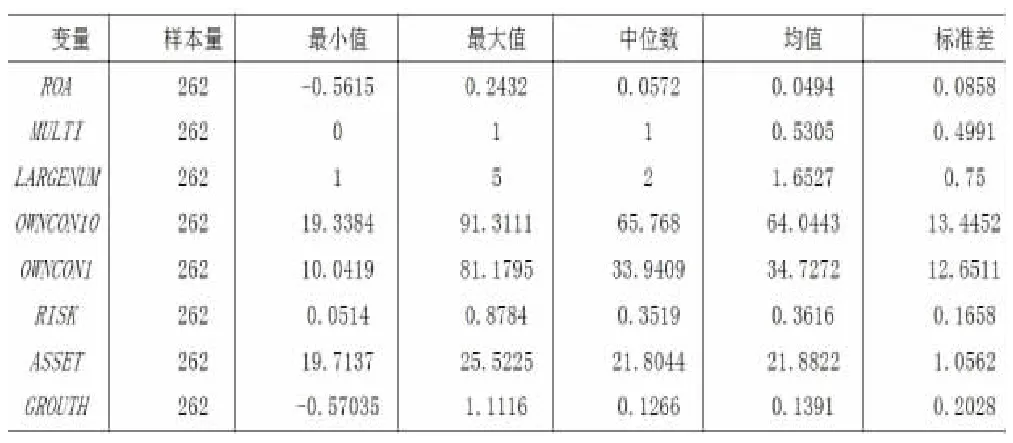

为了分析大股东数量与企业业绩的关系,本文设定了大股东的数量变量LARGENUM,并结合以往学者的研究,构建了模型2来验证假设2。具体模型如下:

为了研究股权集中度对企业业绩的影响,在以上理论分析的基础上,本文构建模型3与模型4来验证假设3。本文用OWNCON10和OWNCON1来衡量股东的股权集中度。具体模型如下:

为了研究产权性质对企业业绩的影响,结合上述分析并查阅借鉴相关文献,本文构建模型5来验证假设4。具体模型如下:

三、问题分析

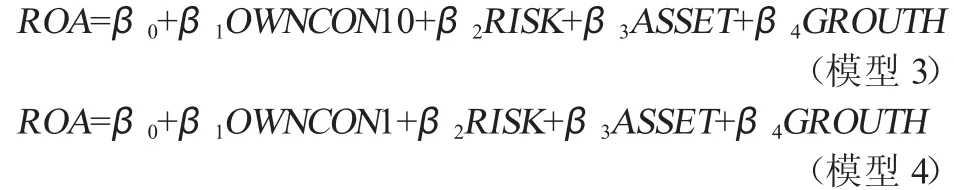

(一)描述性统计分析

表2 主要变量描述性统计表

(二)回归结果分析

1.多个大股东治理的股权结构对企业业绩的影响分析。

表3 多个大股东影响的回归结果

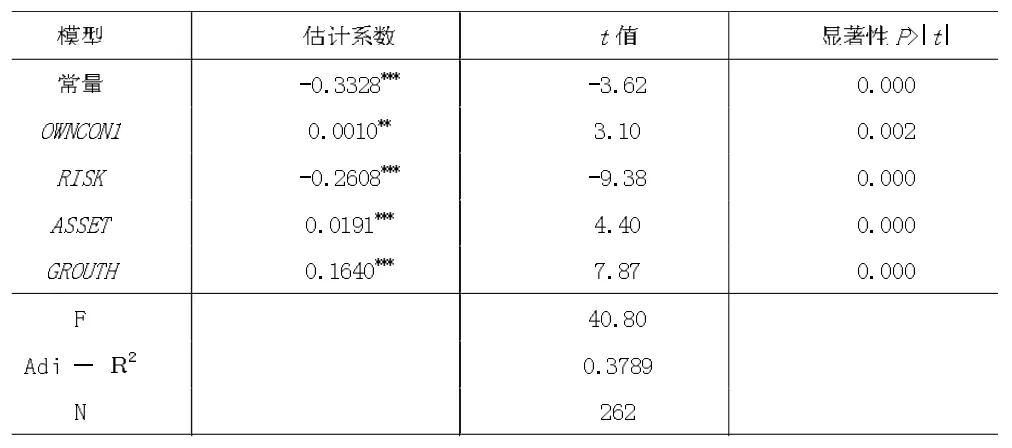

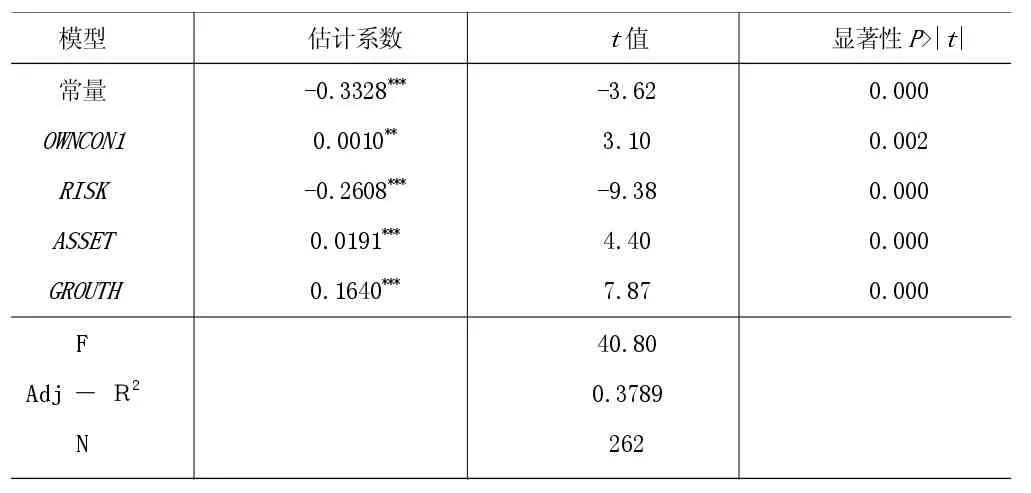

2.非第一大股东对业绩的影响研究。

(1)数量影响。由大股东数量与企业业绩的回归结果可知,大股东的数量LARGENUM与企业业绩ROA在5%的水平上显著正相关,这表明随着大股东数量的增加,企业业绩会相对提高,因此,假设2得到验证。该实验结果可以进一步说明当企业存在多个大股东时有利于股权制衡的状态形成,出现大股东之间相互协商的相对平衡,缓解大股东的独断行为,有利于提升企业业绩。控制变量中,财务风险RISK与企业业绩在1%的水平上显著负相关,这表明当企业资产负债率越高即财务风险较高时,企业业绩将会随之降低。总资产ASSET与企业业绩ROA在1%的水平上显著正相关,这表明企业业绩会随着总资产的增加而提高。

表4 非第一大股东对企业业绩的影响的回归结果

表5 第一大股东持股比例与企业业绩的回归结果

(2)股权集中度影响分析。

3.产权性质的影响分析。由表6可知,在浙江省制造业上市企业中,相较于非国有企业,国有企业在业绩上并无显著优势或劣势,说明浙江省在资源配置、融资约束等方面对所有企业一视同仁,国有企业并无明显经营资源或融资成本上的优势。

表6 产权性质与企业业绩的回归结果

四、研究结论与建议

(一)研究结论

从本文的描述性统计中可以发现存在多个大股东的企业占总样本的53.05%,说明多个的大股东的股权结构在浙江省制造业企业中较为常见,在此基础上本文还得出以下结论:

相较于单一大股东,多个大股东的股权结构对于提高企业业绩具有显著的促进作用,回归分析模型1得到的结果表明,多个大股东的股权结构与企业业绩在5%水平上显著正相关,为了增加结论的说服力,本文还进行了稳健性检验,检验结果与上述结论一致。

大股东数量较多时有利于促进企业业绩,回归模型2的结果显示,大股东数量以企业业绩在5%水平上显著相关,意味着随着股东数量的增加,股东间倾向于互相监督而非合谋,股东之间相互监督有利于企业对投资项目的慎重选择,企业业绩也随之提高。

股权集中度较高时企业业绩较好,回归模型3和4的结果显示,股权集中度与企业业绩在1%水平上显著正相关,因此,本文认为企业的确需要多个大股东,但是除了第一大股东以外的其他大股东持股比例不应过高,应在企业经营决策中扮演“参谋”的角色而非与第一大股东争夺控制权并影响企业决策效率。第一大股东应扮演“一锤定音”的角色,因此,第一大股东股权比例越高则公司决策效率就越高,企业业绩也会随之提升。

对于浙江省制造业企业来说,产权性质对企业业绩并无显著影响,说明在浙江省内无论是国有企业还是非国有企业都享有相似的权力与待遇,国企管理者也并没有因为控制权利益而放弃企业货币利益。

(二)建议

本文建议企业可以考虑引入多个大股东,多个大股东可以制约个人权力容易犯的错误,起到更好的监督作用,以此提高企业运营绩效,防范风险。