“沃尔克冲击”的三层含义

2022-07-18邵宇陈达飞

邵宇 陈达飞

相比2013-2019年的政策正常化周期,美聯储这一次可谓是“急刹车”。联邦公开市场委员会(FOMC)6月例会决定加息75基点(bp),这是继今年3月首次加息之后的第3次,3月、5月和6月共计加息150bp。虽然美国经济衰退的特征越来越明显,但市场仍预期FOMC会在7月例会上加息75bp。届时,联邦基金利率目标下限将提升至225bp,根据6月的利率点阵图,离年内加息目标还差100bp。目前,市场预期9月、1 1月和1 2月例会分别加息50bp、25bp和25bp。

根据历史经验,在通胀率大于5%和失业率小于4%的情况下收缩货币政策,美国经济在未来一年(以2022年1季度为起点)内“硬着陆”的概率为100%。但是,在供给侧占主导的情况下,衰退未必能让通胀降温。即使近期通胀拐点出现了,也并非美联储的功劳。

通胀居高难下和美联储鹰派加息的情形很容易让人们联想到沃尔克时代。1979年上任之后,沃尔克深刻认识到,美联储正在遭遇一场信任危机。由于总是等到信息明朗之后才行动,美联储远远落后于形势。为压制通胀,1979年7-11月,美联储连续5次提高贴现率。1981年6月,优惠贷款利率达到了21%的高位,曾任德国总理的施密特(Helmut Schmidt)称之为“自耶稣诞生以来”从未见过的水平。但核心CPI增速和失业率还在创新高。沃尔克虽然不完全认同弗里德曼的货币主义观点,但两者在货币数量与通胀的关系上有一定共识,都认为通胀是一个货币现象。为了摆脱价格目标的心理陷阱,经多番论证之后,沃尔克在1979年10月开启了一场准货币主义实验——锚定通胀预期,将货币政策中间目标从联邦基金利率转向货币数量,比如M1增速或非借入准备金数量。

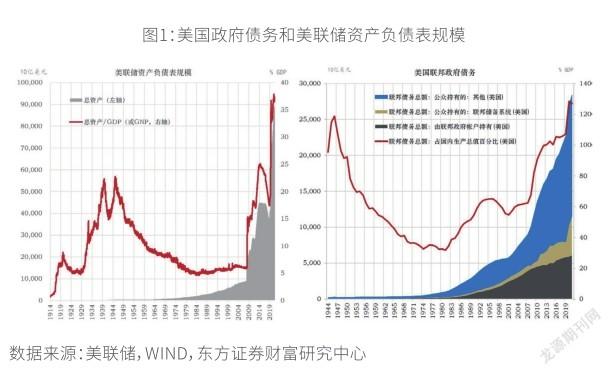

鲍威尔和沃尔克的目标函数或许大同小异,但约束条件却天壤之别。按照沃尔克的方式抗通胀,鲍威尔最先击溃的可能是美联储本身。从资产负债表规模角度看,沃尔克时代的美联储是“小央行”,鲍威尔时代的美联储则是“大央行”。1980年,美联储总资产规模只有1,600亿美元,占GDP的比重为6%,且主要为短期国债。截至2022年6月,美联储总资产接近9万亿美元,占GDP的比重超过35%(图1,左图),以中长期国债和机构MBS为主。疫情期间购买的30年期MBS利率基本都在2.5以下。这意味着,利率只要升到2.5%以上,美联储就会出现账面损失。同样脆弱的是联邦政府的资产负债表。1980年代,联邦政府债务杠杆率(%,GDP)只有32%,而现在则接近130%(图1,右图)。很难想象沃尔克时代的利率对美联储和美国政府意味着什么。

除此之外,“沃尔克冲击”还有三层含义:

对美国自身而言,沃尔克雷厉风行抗通胀的代价是两次经济衰退:1980年2月-7月(5个月);1981年8月-1982年11月(16个月)。核心CPI同比增速在1980年6月达到13.6%之后开始下行,至1982年7月沃尔克开始放松货币政策时已经降到了8.6%,并在1年后的1983年6月降到2.9%的低点。失业率迟至1982年12月才出现拐点(10.8%)。核心CPI和失业率的拐点相隔31个月,期间美国共经历了21个月的衰退。也就是说,直到第二个衰退期结束前4个月沃尔克才放松货币政策。可以想象在这个过程中沃尔克面对着多大的政治和舆论压力。国会两党都不乏批评者,有的是要求其辞职,还有议员声称要弹劾沃尔克和FOMC的大多数成员。但美联储最终还是顶住了压力。沃尔克担心的是又一次半途而废,这正是“大滞胀”时代的血泪教训。正是这种不惧衰退也要坚持紧缩抵抗通胀的决心才重建了美联储的信誉,进而为美国在80年代中期开启“大缓和”时代奠定了基础。

美联储的货币政策还产生了显著的外溢效应,这反过来又影响到美联储自身的决策。美国与国外利差的扩大导致美元大幅升值,加剧了拥有美元债务敞口的新兴市场国家的债务负担。从1980年到1985年,由于利率的大幅上升,美元指数从84升到了165,涨幅接近100%,这是导致新兴市场国家债务危机的重要原因。从1973年第一次石油危机开始,中东等产油国长期保持经常账户盈余,其积累的美元外汇储备大多被存放在美国或欧洲的银行账户中,银行转而又以短期贷款的形式发放给了新兴市场国家。拉丁美洲就是美国热钱的重要目的地。20世纪70年代,由于实际利率较低,甚至为负,美元汇率又偏弱势,还本付息的压力并不大。沃尔克上台以后,情况急剧扭转。一方面,由于美国的经常账户赤字持续扩大,美国国内的保护主义情绪高涨,进而影响到新兴市场国家的出口创汇的能力;另一方面,美国实际利率上升和美元升值背景下,新兴市场国家的跨境资金流向开始逆转,还本付息压力陡升。债务危机因此产生。

长远而言,“沃尔克冲击”还在美国国内掀起了一轮金融自由化浪潮,催生了房地产繁荣和住房抵押贷款市场的发展,推动了以回购(Repo)交易为代表的批发融资市场的野蛮生长,进而为2008年次贷危机埋下了伏笔。截至20世纪80年代,美国的金融监管制度框架仍是在大萧条时期建立起来的。一方面,“Q条例”对银行的存款利率设定了上限;另一方面,固定利率的住房抵押贷款在利率上升时期不断贬值,致使银行储户流失、利润下降和资产负债表受损。近4,000多家储备银行中的绝大多数已经资不抵债。大量逃避监管的金融创新工具应运而生,银行纷纷转向批发市场进行融资。政商界呼吁放松监管,降低资本标准。商业银行与投资银行开始混业经营,“全能银行”模式开始兴起。美国国内的自由化浪潮席卷了全球,欧洲老牌工业化国家和部分新兴市场国家纷纷效仿,比如,撒切尔1986年10月在英国推出的“金融大爆炸”改革。如同全球贸易是由少数大型跨国公司主导的一样,资本流动也是由几十家系统重要性银行统治的。它们彼此之间形成了“互锁矩阵”,使得美国房地产市场的次贷危机演变成全球金融危机,连欧洲的主权债务危机也与之密切相关。

当下,低通胀时代一去不复返已经成为共识。抗通胀仍是短期内美联储的主要矛盾。如同2021年等待更多就业市场实质性复苏的信号而推迟收缩货币政策一样,美联储也会等待通胀实质性放缓的信号而放慢正常化的节奏。美联储“由鹰转鸽”的充分条件不是连续两个季度环比负增长的技术性衰退,只能是通胀本身的下行。