美国液化天然气长期合同风险分析及应对策略

2022-06-07张春宝熊森泰

张春宝,熊森泰

( 中国国际石油化工联合有限责任公司天然气贸易中心)

近年来,美国液化天然气(LNG)出口维持高速增长,美国成为全球主要LNG出口国之一,且未来LNG出口增长潜力巨大。受碳达峰、碳中和政策和近期俄乌局势的影响,亚洲及欧洲企业加大美国LNG长期合同的谈判和签约力度。受益于较大的新增产能和规划产能,美国LNG资源成为市场竞争的热点。与亚太地区挂钩油价的传统长期合同相比,美国LNG长期合同有其自身特点。本文分析美国LNG长期合同资源的主要风险,提出针对性的应对策略建议,为中国企业引进美国LNG资源提供参考。

1 美国液化天然气出口现状及未来前景

1.1 美国液化天然气出口现状

2016年,随着萨宾帕斯(Sabine Pass)第一条LNG生产线投产,美国本土开始向全球出口LNG资源,此后每年出口量保持快速增长,2021年美国成为仅次于澳大利亚、卡塔尔的全球第三大LNG出口国。截至2022年2月,美国已投产LNG出口项目7个,总产能超过9000万吨/年(见表1)。其中,5个项目位于美国墨西哥湾区域,2个项目位于美国东海岸区域。

表1 美国本土已投产LNG项目

根据美国能源部统计数据,2016-2021年美国累计向42个国家和地区出口LNG资源3025船,计2755.3亿立方米,其中向亚洲和欧洲的出口量最大(见表2)。

表2 2016-2021年美国LNG出口情况

分国家和地区来看,进口美国LNG的前十大国家主要集中在东亚和欧洲等地区,其中前三大进口国均为东亚国家,分别为韩国、日本和中国(见表3)。

表3 2016-2021年进口美国LNG前十大国家

1.2 美国LNG长期合同签约情况

截至2022年4月,美国已投产、建设中和规划中的LNG项目已签10年及以上长期合同50余份,包括液化服务协议和购销协议,主要为离岸价(FOB)交货,总合同量超过1.1亿吨/年(见表4)。签约企业包括壳牌、道达尔、bp等国际石油公司,日韩、欧洲、印度终端用户和贸易企业,以及维多(Vitol)、贡渥(Gunvor)等贸易商,近年来中国企业的谈判和签约力度逐步加大。

表4 美国LNG项目10年以上长期合同的合同量

1.3 美国LNG远期出口前景

根据美国能源部信息,截至2022年2月下旬,美国能源部已收到美国本土48州提交的LNG长期出口申请超过80份(部分出口项目因生产线较多,分批提交多份申请),包括已审批、审批中及少量已撤回的申请。

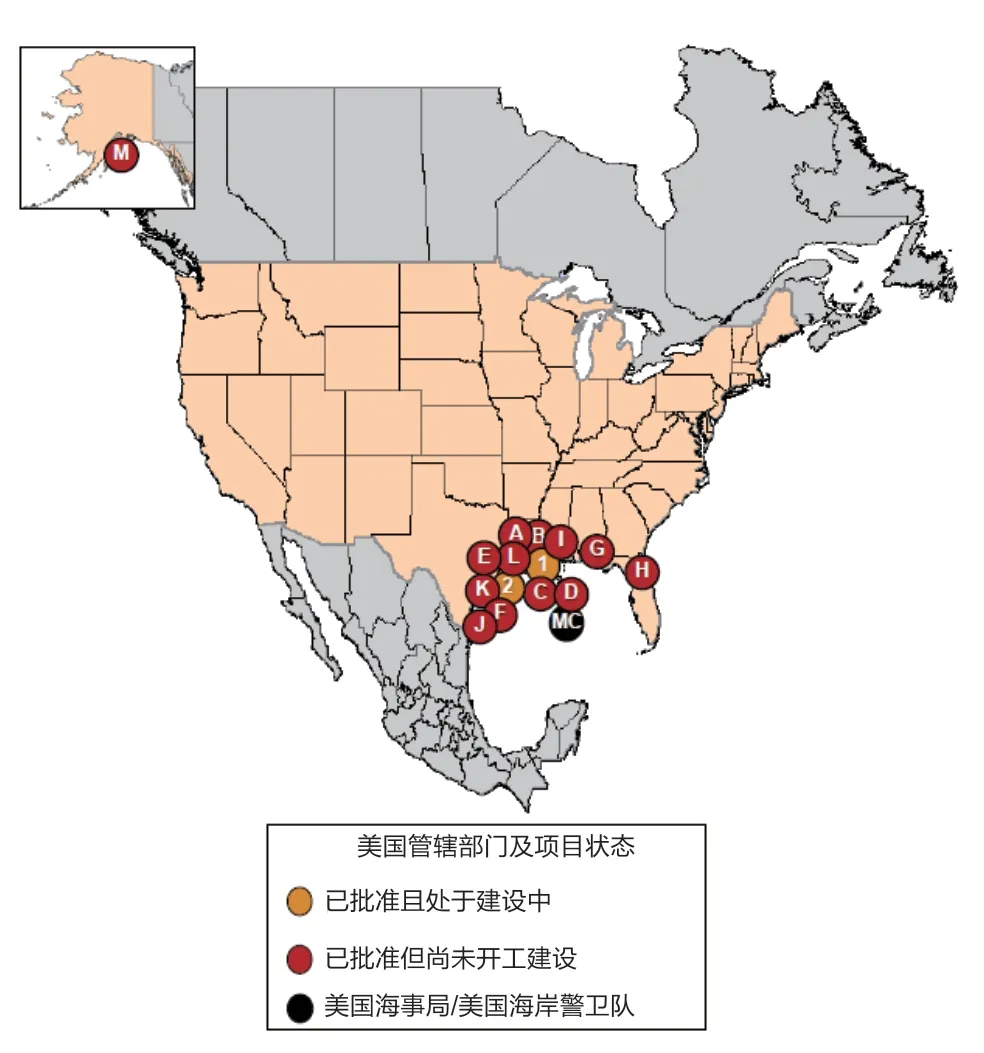

根据美国联邦能源监管委员会(Federal Energy Regulatory Commission)信息,截至2022年2月中旬,美国已批准但尚未开工建设的LNG项目共有13个(包括美国本土12个和阿拉斯加州1个)(见图1),总规划产能为224.2亿立方英尺/日(约1.8亿吨/年)。

图1 美国已批准但尚未开工建设的LNG项目

图1中的项目具体情况是:1和2为美国联邦能源监管委员会已批准且处于建设中的LNG项目,其中1为位于路易斯安那州的卡尔克苏帕斯(Calcasieu Pass)LNG项目,由Venture Global公司开发,总产能约为1000万吨/年,2为位于得克萨斯州的戈尔登帕斯(Golden Pass)LNG项目,现由埃克森美孚和卡塔尔能源公司(Qatar Energy)共同开发,总产能约为1560万吨/年,该项目原由埃克森美孚全资所有,目前由卡塔尔能源公司(Qatar Energy)和埃克森美孚分别持股70%和30%。A-M为美国联邦能源监管委员会已批准但尚未开工建设的LNG项目,其中A为位于路易斯安那州的莱克查尔斯(Lake Charles)LNG项目,由美国能源运输公司(Energy Transfer)开发,总产能约为1500万吨/年;B为位于路易斯安那州的马格诺利亚(Magnolia)LNG项目,总产能约为800万吨/年,该项目经过股权变更,现由Glenfarne公司开发;C为位于路易斯安那州的卡梅伦(Cameron)LNG第4、第5条生产线,由Sempra公司开发,总产能约为1000万吨/年;D为位于路易斯安那州的德里夫特伍德(Driftwood)LNG项目,由Tellurian公司开发,总产能约为2800万吨/年;E为位于得克萨斯州的阿瑟港(Port Arthur)LNG项目第1、第2条生产线,由Sempra公司开发,总产能约为1300万吨/年;F为位于得克萨斯州的弗里波特(Freeport)LNG项目第4条生产线,由弗里波特(Freeport)公司开发,总产能约为500万吨/年;G为位于密西西比州的格尔夫(Gulf)LNG项目,由Kinder Morgan公司开发,总产能约为1000万吨/年;H为位于佛罗里达州的伊格尔(Eagle)LNG小型项目,由Eagle LNG公司开发,总产能约为90万吨/年;I为位于路易斯安那州的普拉克明斯(Plaquemines)LNG项目,由Venture Global公司开发,总产能约为2300万吨/年;J为位于得克萨斯州的得克萨斯(Texas)LNG项目,由Glenfarne公司开发,总产能约为400万吨/年;K为位于得克萨斯州的里奥格兰德(Rio Grande)LNG项目,由NextDecade公司开发,总产能约为2500万吨/年;L为位于得克萨斯州的科珀斯克里斯蒂(Corpus Christi)LNG项目第三期,由切尼尔(Cheniere)公司开发,总产能约为1300万吨/年;M为位于阿拉斯加州的阿拉斯加(Alaska)LNG项目,由Alaska Gasline公司开发,总产能约为1800万吨/年。MC为美国海运管理局/海岸警卫队管辖的Delfin LNG项目,该项目已获批准,尚未开工建设,由Delfin Midstream公司开发,总产能约为1200万吨/年。

埃信华迈(IHS Markit)咨询公司预测,到2025年,美国可能成为全球第一个LNG出口量超过1亿吨/年的国家。从全球范围来看,未来LNG出口增量主要来自美国、卡塔尔、俄罗斯、非洲等地,进口增量主要来自中国、印度、东南亚等地,中美两国在LNG贸易领域有广阔的合作空间。受俄乌局势影响,欧洲对俄罗斯天然气的进口可能大幅下降,欧洲与美国的LNG资源长期合同合作迅速升温,预计欧洲未来将大幅增加美国LNG资源的进口。

2 美国LNG长期合同资源风险分析

2.1 远期资源储量不确定性风险

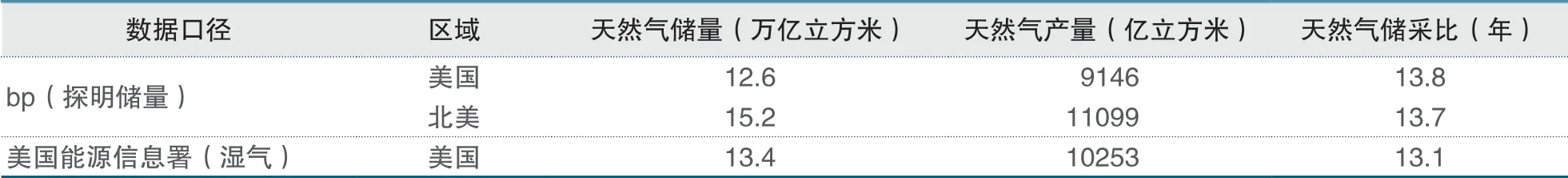

从美国天然气储量和产量来看,根据《bp世界能源统计年鉴2021》,2020年美国天然气探明储量为12.6万亿立方米,天然气产量为9146亿立方米,天然气储采比为13.8年。如果考虑加拿大、墨西哥的天然气储量和产量,北美地区天然气储采比为13.7年。根据美国能源信息署(EIA)统计数据,美国2020年天然气(湿气)储量约为13.4万亿立方米,天然气产量约为1.0万亿立方米,天然气储采比为13.1年(见表5)。

表5 美国天然气储采比

随着美国LNG出口项目的增加,未来美国是否有足够的天然气储量长期保证生产和出口,这一点存在较大的不确定性。特别是2022年3月,美国与欧盟发布联合申明,美国将在2022年向欧盟提供至少150亿立方米的额外天然气资源,欧盟将争取至少在2030年前确保额外约500亿立方米/年来自美国的天然气供应。欧洲未来可能大量进口美国LNG以替代俄罗斯管道气资源。如果美国天然气储量和产量无法持续增长,或者增长速度无法满足大量LNG项目的出口需求,则出口项目将与美国国内市场争抢天然气资源,这将导致亨利枢纽(Henry Hub)天然气期货价格快速上涨。

2.2 长期合同经济性不确定风险

2.2.1 与中国国内销售价格对比

目前,中国天然气销售主要分为管道气销售和液体销售两大类,其中管道气销售价格在很大程度上受政府管制,即以门站价格为基准,在一定范围内浮动。结合中国天然气用户承受能力,在未来中国天然气价格市场化改革完成前,如果美国长期合同到岸价格在10美元/百万英热单位以上(部分工业企业的价格承受能力可能稍高),则美国LNG长期合同的中国买方将面临较大的价格倒挂压力。

2.2.2 与传统长期合同价格对比

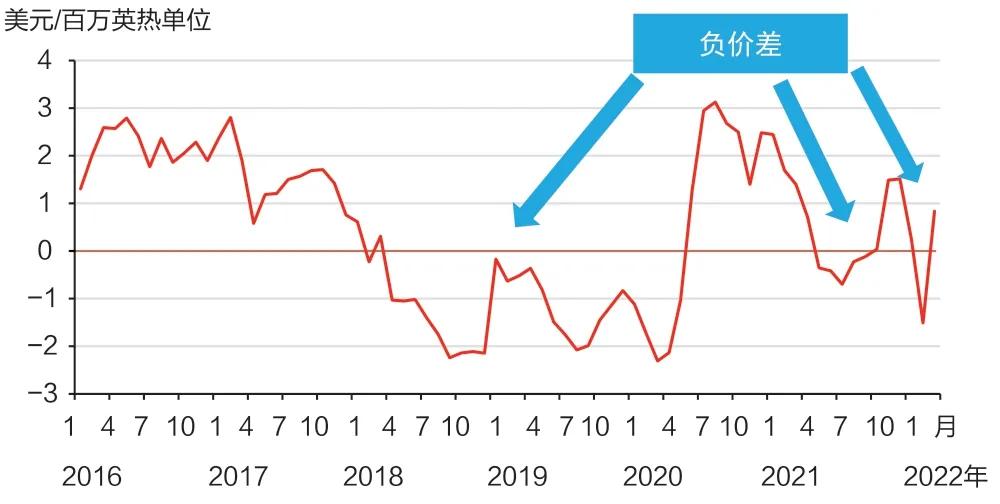

从美国LNG长期合同与传统长期合同的价格对比来看,二者的价差变化主要取决于亨利枢纽天然气期货价格与原油价格的波动情况。从2016年至今,该价差呈现一定的周期性波动特征。2016-2017年,该价差为正,传统长期合同更有经济性。2018年二季度至2020年上半年,该价差为负,美国长期合同更有经济性。2020年下半年至2021年一季度,该价差为正,传统长期合同更有经济性。2021年二、三季度,该价差再次转负,美国长期合同更有经济性。从2022年开始,随着油价大幅上涨,美国长期合同的经济性更加明显(见图2)。

图2 2016年至今美国LNG长期合同与传统长期合同的历史价差

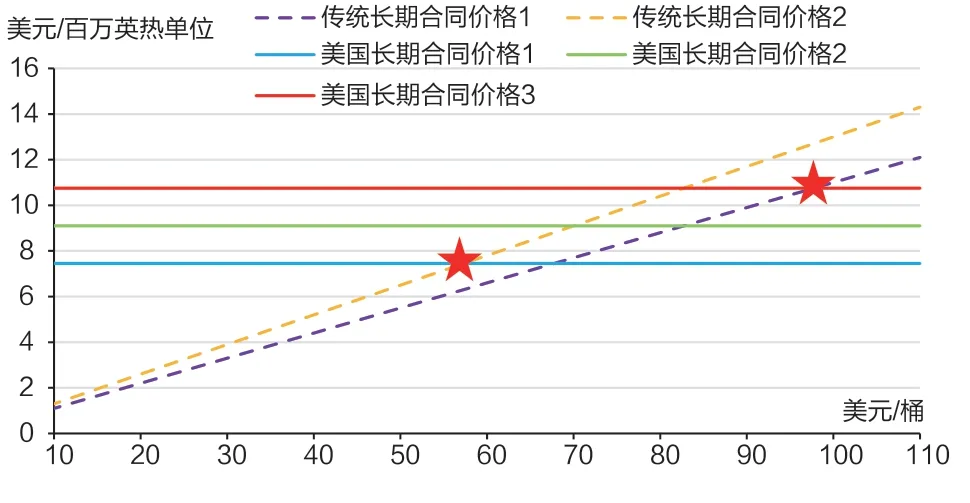

基于亨利枢纽天然气期货价格在3~5美元/百万英热单位、液化费在2~2.5美元/百万英热单位、运费在2~2.5美元/百万英热单位,测算美国LNG长期合同到东北亚的价格,并假设未来传统长期合同对应的油价斜率在11%~13%,比较美国长期合同与传统长期合同的经济性,可以得出以下经验判断。

当油价低于57美元/桶时,传统长期合同一般更有经济性;当油价高于98美元/桶时,美国长期合同一般更有经济性;当油价位于57~98美元/桶时,二者的经济性取决于具体液化费、运费和亨利枢纽天然气价格水平(见图3)。

图3 美国LNG长期合同与传统长期合同价格比较

2.3 亨利枢纽天然气计价及价格上涨风险

2.3.1 亨利枢纽天然气期货价格与最终结算价的问题

根据长期合同条款,亨利枢纽天然气期货价格合约取退出日的最终结算价。虽然长期合同供货商多以亨利枢纽天然气期货为实货交割为由,解释其被市场操纵的可能性很小,但考虑到纽约商业交易所(NYMEX)WTI原油价格同为实货交割,仍在2020年出现负价格的极端情况,未来不排除存在亨利枢纽最终结算价被挤兑的可能性。

分析亨利枢纽天然气期货2016年1月至2022年4月共76组月度数据,发现最终结算价有52.6%比重高于月均价,有65.8%的比重高于退出日前5日均价;最终结算价平均比月均价高0.091美元/百万英热单位,比退出日前5日均价高0.1美元/百万英热单位(见表6)。

表6 2016年1月至2022年4月亨利枢纽天然气最终结算价与月均价/前5日均价价差

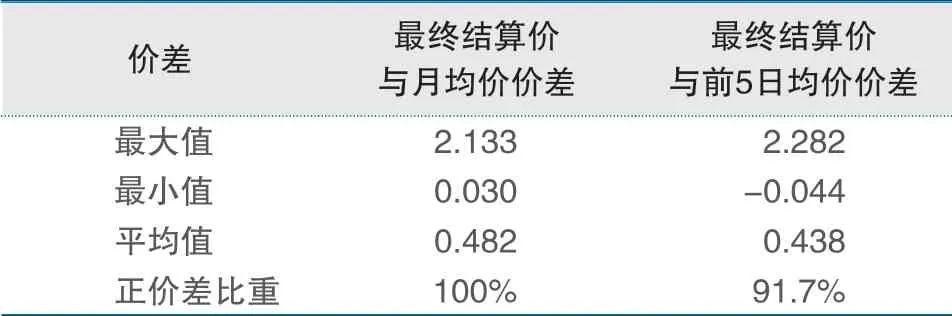

需要注意的是,从2021年5月至2022年4月,最终结算价始终高于月均价,平均比月均价高0.482美元/百万英热单位(见表7)。

表7 2021年5月至2022年4月亨利枢纽天然气最终结算价与月均价/前5日均价价差

特别是2022年2月合约(2022年1月27日退出),其最终结算价为6.265美元/百万英热单位,比月均价高2.133美元/百万英热单位(上涨51.6%),比退出日前5日均价高2.282美元/百万英热单位(上涨57.3%)。对此,有机构表示,这是典型的大宗商品空头被挤压的信号。因此,需高度关注未来亨利枢纽天然气期货最终结算价被挤兑的风险。

2.3.2 液化费每年随美国居民消费价格指数浮动的影响

根据长期合同条款,液化费的一部分(即运营成本)需随美国居民消费价格指数(CPI)浮动,即液化费每年将略有上涨(假设在合同期内,美国不出现通货紧缩)。假设初始液化费为2美元/百万英热单位且其中的18%每年随美国CPI浮动,如果20年合同期的平均CPI为2.0%,则实际平均液化费为2.077美元/百万英热单位(见表8)。与无CPI浮动相比,如果长期合同量为100万吨/年,相当于每年的合同金额增加400万美元;按合同期20年简单加总,相当于总合同金额增加8000万美元。

表8 CPI对美国长期合同液化费的影响测算

2.3.3 未来亨利枢纽天然气期货价格大幅上涨的风险

目前,与日韩基准价格(JKM)、荷兰天然气期货价格(TTF)相比,亨利枢纽天然气期货价格整体波动较小,这是美国LNG长期合同资源的重要优点之一。由于成本加成定价模式下美国LNG长期合同卖方并没有平抑亨利枢纽天然气期货价格的动力,虽然该价格目前主要体现美国国内天然气的供求关系,但随着美国LNG出口的增长,亨利枢纽天然气期货价格将越来越多地反映国际天然气供求形势,其长期走势可能呈与欧洲TTF价格及亚太JKM价格贴近的趋势。

如果未来美国国内天然气供求形势紧张,加上受货币政策、金融资本的影响,不排除亨利枢纽天然气期货价格快速上涨并维持在较高水平,对此长期合同买方只能被动接受。另一种情况是,随着碳达峰、碳中和政策的推进,如果相关绿色能源快速取得技术突破和成本优势,各国对天然气的需求可能在未来一定时间被较快替代,亨利枢纽天然气期货成交量可能在一定程度上萎缩,从而很可能因非供求因素影响而出现大涨大跌,这对长期合同计价也极为不利。

2.4 运输瓶颈及运输成本管控风险

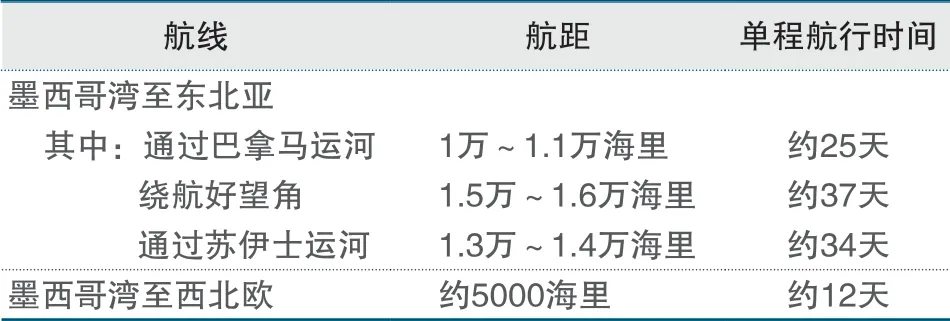

从美国墨西哥湾出口的LNG项目至东北亚的运输成本管控风险主要表现在以下两个方面:一是航行时间问题。在正常情况下,巴拿马运河需提前81天预定通行窗口,未提前预定也可排队通行,但可能面临较长的等待时间(冬季等待时间可能长达10余天),这将导致无法赶上卸货时间的问题。二是成本问题。通过巴拿马运河需缴纳运河通航费(目前为单程45万美元),如果等待通过,还将产生额外蒸发气成本,绕航好望角不涉及运河费用,但总航行时间更长,单位运输成本更高(见表9)。

表9 美国墨西哥湾至西北欧、东北亚单程航行时间

从美国墨西哥湾至东北亚的运费水平较高,通过巴拿马运河且不考虑等待时间的单位运费可达2美元/百万英热单位,绕航好望角的单位运费更高,可能超过3美元/百万英热单位。由于运输成本占总到岸成本的20%以上,因此对运输成本的管控非常重要。

2.5 合规风险及政治风险

根据长期合同条款,买方需确保自身及买方的下家均遵守有关出口许可,如果买方的下家违反规定,则买方可能需承担有关贸易合规的责任。由于近年来中美经贸关系较为紧张,签署20年的美国长期合同可能在未来面临较大的政治风险。如果未来美国政府对向中国企业出口能源设限,或者在极端情况下,美国通过立法或行政等手段加征税收、干预亨利枢纽天然气期货计价等,那么买方将面临资源保供、业务合规等多方面的不确定性风险。

3 美国LNG长期合同风险应对策略

3.1 优先选择离岸价提货方式

提货方式上,尽量选择离岸价提货方式,通过全球资源的统筹配置和优化串换,灵活调整资源到货安排,降低进口资源整体到岸成本,提高经济性。充分利用离岸价资源无目的港限制的灵活性,规避特殊情况下可能出现的政治风险及合规风险。

在运力安排上,一是运力安排要有适当富余,具备在特殊市场情况下临时调整运输方案的额外运力;二是在长期合同谈判中,争取将巴拿马运河拥堵、故障等情况纳入不可抗力条款,从而在提货窗口期调整、滞期费计算等方面减轻因巴拿马运河通行问题给买方造成的提货压力和额外成本。

3.2 多种手段管控价格风险

在计价方式上,一是探讨使用亨利枢纽天然气期货的月均价(或其他均价,例如退出日前5日均价等)计价;二是根据业务需要,利用金融衍生品工具自行将亨利枢纽天然气期货价格转为月均价,或提前锁定未来一定期限内的亨利枢纽天然气期货价格;三是积极争取与油价挂钩,或与其他指数(例如亚太日韩基准价格或中国国内天然气价格)挂钩的计价方式。

在数值水平上,一是根据美国LNG出口项目的技术进步、竞争形势和项目投资构成,争取降低初始液化费水平并尽可能降低液化费与居民消费价格指数挂钩的比例;二是争取降低取消提货所应支付的费用(Cancellation Fee),例如争取取消提货仅需支付液化费的资本成本部分,无需支付运营成本。

在敞口风险上,一是在美国LNG长期合同谈判时充分考虑中国国内市场价格承受能力,并通过与中国国内客户签署与亨利枢纽天然气期货价格挂钩的销售合同的方式实现顺价销售,规避进口价格与中国国内销售价格倒挂的风险;二是在长期合同谈判中,考虑对长期合同价格设置封顶价机制,例如固定数值的封顶价,或者与传统长期合同价格、LNG现货价格挂钩的封顶价机制;三是在预计亨利枢纽天然气期货价格高涨导致资源缺乏经济性时,充分利用取消提货条款及时止损。

3.3 适当缩短长期合同期限

争取适当缩短美国LNG长期合同期限,并探讨“15+5”或者“10+10”的合同期限结构,即合同期限为15年或者10年,在满足一定条件的前提下,买方有权按原合同条款延期5年或者10年。

3.4 适当控制以亨利枢纽天然气期货计价的合同数量

一是适当控制美国LNG长期合同资源总量,避免美国LNG长期合同在总资源组合中占比过大,防止未来亨利枢纽天然气期货价格大幅上涨风险;二是在美国LNG长期合同中使用油价挂钩、混合计价等其他计价方式,适当控制以亨利枢纽天然气期货计价的合同数量。

3.5 管控履约风险和政治风险

在履约风险管控方面,做好LNG出口项目、卖方合同主体的尽职调查,包括企业资信、谈判团队、运营团队、履约能力、合规记录、项目设计等,尽可能选择可靠性高、履约能力强的长期合作伙伴。

在政治风险管控方面,除通过离岸价提货方式灵活调整资源目的港外,在长期合同谈判中,也要争取将加征关税、贸易制裁等事件作为不可抗力,尽可能减小买方在极端情况下的合同义务。