集团组织属性对科技企业研发投资—现金流敏感性的影响研究

2022-05-30吴凡,陈良华,胡雨菲

吴凡,陈良华,胡雨菲

摘要:在融资约束的环境下,稳健充足的现金流有助于降低科技企业融资不确定性,保障研发活动有序展开。研发投资—现金流敏感性是衡量科技企业研发投资对资金依赖性的重要指标。已有研究文献表明,现金流的使用成本更低,在外部融资成本较高时,充裕的现金流能够成为保障科技企业研发有序开展的重要依据。不过,对现金流依赖程度过高会引致科技企业放弃现有的创新投资项目。因此,如何平衡与改善研发投资—现金流敏感性是科技企业亟待考虑的问题。从现有文献的研究视角来看,大多数文献侧重于考虑企业融资与外部资本市场的互动关系,试图探究缓解融资约束减少现金依赖,改善研发投资—现金流敏感性的途径。然而,随着我国国民经济的快速发展,企业经营业务日趋多元化及经营规模日趋扩大化,集团组织已成为我国企业的重要组织形式,对科技企业研发投资—现金流敏感性改善问题的研究应考虑集团组织因素的扰动。科层理论指出,集团组织内部会形成一个内部资本市场,其是以集团内的行政命令替代外部的自由市场配置并可作为外部资本市场的补充和替代,以缓解企业融资约束。与外部资本市场相比,内部资本市场具有信息对称、资源共享等优势,引入集团组织环境可有效改善研发投资—现金流敏感性水平。基于此,文章将科技企业嵌入集团组织环境中,探究受内、外部资本市场共同影响下科技企业研发投资—现金流敏感性问题。从内部资本市场配置的规模与活跃程度两个视角,着重讨论引入内部资本市场环境后,科技企业研发投资—现金流敏感性的改善及其机制。由于企业投融资决策行为之间相互关联,采用单方程检验单一指标可能会忽略其他指标变化造成的影响,为避免估计偏差,文章选用跨期系统方程组方法,综合分析科技企业研发投资—现金流敏感性,并辅以PSM方法构造实验组与对照组,考察集团组织属性对科技企业研发投资—现金流敏感性的影响。文章研究发现:集团组织属性能够降低科技企业研发投资—现金流敏感性水平;内部资本市场的配置规模效应从数量上解释了集团下科技企业研发投资—现金流敏感性水平降低的原因;内部资本市场的活跃程度效应则从频度上阐释了研发投资—现金流敏感性水平的降低。据此,可引导科技企业组成类集团化的企业联合体,利用集团组织功效,改善研发投资—现金流敏感性;同时,需进一步完善集团经营机制与管控模式,以提升内部资本市场机制运行的有效性,激励总部提高资金配置效率,为集团下科技企业的研发投资提供保障。

关键词:研发投资—现金流敏感性;集团组织;内部资本市场效应

中图分类号:F273;F27644;F275文献标志码:A文章编号:1008-5831(2022)04-0120-19

引言

稳健和充足的现金流是科技企业研发活动的触发器和助推器。在融资约束环境下,权衡现金流的最优程度、保障研发投资所需资金,有助于科技企业抵御研发活动中引致的风险、降低融资的不确定性,确保研发活动有序开展。

研发投资—现金流敏感性是衡量科技企业研发投资对现金流依赖性的重要指标,主要反映处于融资约束环境下企业研发投资对其可支配现金流的依赖程度[1]。Almeida和Campello认为,外部资本市场不完善导致企业“融资溢价”,因此成本更低的现金流成为研发投资支出的重要支撑[2]。Brown等验证了在外部融资成本较高时,严重依赖现金流进行研发投资的企业容易放弃现有投资项目,引发投资不足[3]。如果一家科技企业研发投资—现金流敏感性过高,则会对研发投资的计划进度、平稳性以及持续性产生负面效应[4-5]。因此,改善研发投资—现金流敏感性已成为科技企业关注的重要指标。

从关于研发投资—现金流敏感性的研究文献看,诸多研究侧重于以独立科技企业为样本,从金融发展、货币政策等外部资本市场层面探究改善科技企业研发投资—现金流敏感性水平的相关问题。鲜有文献关注集团内所形成的内部资本市场层面对科技企业研发投资—现金流敏感性改善的影响。集团组织具有信息对称、资源共享等优势,随着我国企业规模化、多元化的发展,集团组织形式日趋增多。引入集团组织将会改善科技企业研发投资—现金流敏感性吗?内部资本市场理论描述了集团组织内资金配置形式及内容:Deloof提出“多钱效应假说”,认为通过内部资本市场的运作,集团组织可将成員企业的资金重新进行归集并分配[6];Stein认为内部资本市场具有“活钱效应”,由于内部合作,集团组织的信息对称程度优于外部资本市场,可更有效率地配置资金[7];Gertner等则证明了由于存在“剩余控制权”,总部在配置资金时更有积极性,且能更准确地将资金及时配置到发展前景好的投资项目中[8]。将科技企业嵌入集团组织内,其研发投资与现金流状况受到内、外部资本市场的共同影响,研究集团下科技企业研发投资—现金流敏感性的相关问题是对相关理论约束的拓展。

基于此,本文以内部资本市场理论为基础,采用PSM与跨期系统方程组估计方法,研究我国集团下科技企业研发投资—现金流敏感性问题:(1)进一步证实引入集团组织属性后,科技企业研发投资—现金流敏感性水平可得到改善。(2)试图从内部资本市场效应的配置规模与活跃程度两个视角剖析集团下科技企业研发投资—现金流敏感性水平改善的成因。本文的贡献在于:(1)拓展外部资本市场环境假设,在集团组织环境下考察研发投资—现金流敏感性关系;(2)从数量和频度两个视角阐述内部资本市场效应对研发投资—现金流敏感性水平改善的成因,丰富了机制分析;(3)采用跨期系统方程组与PSM的估计方法,综合考虑了科技企业现金来源与运用对研发投资的整体影响并规避了其他因素对回归检验的干扰,研究结论更加稳健。

一、理论分析与研究假设

(一)集团下科技企业研发投资—现金流敏感性研究

1.一般科技企业研发投资—现金流敏感性

我国科技企业研发投资—现金敏感性如何?由于现实资本市场存在信息不对称、委托代理及交易成本等问题,企业的投资更依赖成本低、周转高效的可支配现金流,学术界称此为投资—现金流敏感性[9-11]。尤其处于融资约束中的企业进行外部融资时不仅成本高于内部资金,且容易产生摩擦引致投资不足,因此其更倾向从现金流中积累现金以开展投资活动[5,12-14]。

科技企业的研发投资被定义为高投入、高风险且回报潜力大的经济活动,与其他投资相比,研发投资难以从外部资本市场获得足量资金,对企业内可支配现金流表现出更强的依赖性。首先,研发投资活动存在较高的信息不对称。科技企业为保证研发项目的排他性,对创新过程严格保密,外部投资者无法准确估计研发投资的实际投入及产出价值。在风险回避动机驱使下,外部投资者对研发项目进行投资时会带来大量限制性条款或要求更多的风险溢价,提高融资成本[15-16]。其次,研发投资活动产出的抵押价值有限,不易受到理性债权人的青睐。同时,还本付息及破产“硬约束”要求也迫使研发投资活动较少使用债务资金[17-18]。最后,研发投资活动需要大量且持续的资金投入,与外部资本市场的融资周期性规律相矛盾,流动性强且便利性佳的现金流更容易满足研发投入的需求[19-20]。

本文认为,在我国经济环境下权益融资与债务融资的筹措具有不同程度的门槛与成本,科技企业研发投资普遍存在投融资约束问题;为保持技术创新活动的持续,科技企业在进行研发投资时更依赖灵活便捷的现金流,表现为研发投资—现金流敏感性。据此,本文提出H1。

H1:受融资约束影响,科技企业研发投资与现金流呈正向关系,即存在研发投资—现金流敏感性现象。

2.集团组织属性引入对研发投资—现金流敏感性的影响

相较于独立科技企业,处于集团组织环境下科技企业的研发投资—现金流敏感性水平会得到改善吗?集团(Business groups)是企业间以资本产权为主要纽带并关联在一起的企业联合体,具有共同控制权共同控制权主要包括股权控制权、经营控制以及家族和血缘关系的细条控制,但各国的集团企业形成过程和组织形式大有不同。我国相关法规对企业集团的定义为“以资本为主要纽带,两个或两个以上独立企业,组成具有稳定控制和被控制关系的企业法人联合体”。。集团组织可有效降低成员企业与外部投资者的信息不对称程度,提高其应对融资波动的能力,被视为对外部资本市场不足的补充和替代[21]。第一,通过内部资本市场共享资源,使集团成员企业可更好应对外部融资环境的震荡。随着组织整合程度的不断加深,集团拥有和可支配的资源更丰富全面。通过内部资本市场的运作将资源进行分配,可在一定程度上满足成员企业的资金需求[22]。第二,集团的信用声誉能够帮助成员企业以较低的成本从外部资本市场获得更多的融资。与同处于信贷配给中的独立企业相比,集团下成员企业可利用集团“声誉红利”获得较多的资金,减少其在投资时对现金流的依赖程度[23-24]。第三,从研发协同的角度看,集团拥有“资金池”优势,能快捷高效地满足研发资金需求,集团成员企业比非成员企业更富有创新性[25]。本文认为,集团组织从制度条件和范围经济等层面为科技成员企业提供了研发投资所必须的财务资源。由此,提出H2。

H2:集团组织属性对科技企业研发投资对现金流的依赖产生抑制作用,即集团组织属性能够改善研发投资—现金流敏感性。

(二)集团下科技企业研发投资—现金流敏感性改善的机制分析

内部资本市场(Internal Capital Market,ICM)是外部资本市场的对称,是存在于集团内并以行政命令进行资金配置的资本市场。本文试图从内部资本市场资金配置规律的配置规模效应与活跃程度效应两个不同视角进行成因诠释。

1.配置规模的调节作用

内部资本市场的配置规模效应是指总部通过内部资本市场集聚集团内资金资源,并通过资源共享缓解成员企业融资约束的一类现象。Stein[26]等学者对这类现象作了不同角度的阐述:(1)通过内部资本市场的运作,集团总部可将资金资源集中整合并择优分配。从收益—成本的角度来说,成员企业通过总部獲得的资金资源比通过外部资本市场融资所获得的资金资源规模大且成本低,随着内部资本市场控制资源的增多,这种收益—成本效益将更明显[27]。(2)以内部资本市场为平台,提高了成员企业间资金往来与共享的规模。Deloof认为集团下成员企业间的资金往来降低了其陷入财务困境的可能,由此成员企业不必过多从自由现金流中保留现金[6];Motta和Polo指出通过关联交易可以减少成员企业外部融资需求,并可有更多的现金资产用于新项目的投资[28]。相较于独立科技企业,集团总部可通过整合成员企业间的不相关现金流,或通过促进成员间资金融通等方式扩大资金规模,将其配置给科技成员企业,降低其研发投资活动对自身可支配现金流的依赖。

本文认为,内部资本市场的配置规模效应是集团下科技企业研发投资—现金流敏感性降低的成因之一,它从数量上改善了该指标。通过内部资本市场的运作,科技成员企业可以通过接受总部整合并分配的资金,或通过成员企业间的资金融通以较低的成本获得更丰富的资金资源,满足其研发活动的资金需求。基于此,本文提出H3a。

H3a:内部资本市场配置规模效应对集团下科技企业研发投资对现金流的依赖性产生抑制作用,即配置规模效应能够显著降低研发投资—现金流敏感性。

2.活跃程度的调节作用

内部资本市场的活跃程度效应是指集团总部利用内部资本市场信息透明、传递及时等优势,提高资金配置效率,缓解融资约束的一类现象。学者们从不同角度进行了阐释:(1)拥有信息优势的集团总部在分配资金时更有效率。在权威式的主导作用下,发展前景好的企业更容易获得资金。相比外部资本市场,集团总部更了解成员企业的投资状况,且拥有更大的激励作用,能够更有效率地将资金优先配置给边际收益最高的项目[29]。集团总部在进行资金配置时会采取“锦标赛”模式,即选择信息透明、收益率高、前景好的成员企业优先进行资金配置,以保证其投资经营需求,提升集团价值获得更高回报[17]。Stein从信息对称视角对内、外部资本市场的融资行为进行比较,认为总部以收益率高低作为择优标准,促使成员企业相互竞争,并通过内部资本市场将稀缺的资金安排到边际收益最高的部分,实践“挑选胜者(winner-picking)”[7]。与一般成员企业相比,科技企业研发投资的产出绩效收益潜力巨大,在“挑选胜者”模式下,具有高回报、高潜力的科技成员企业容易受到集团总部的青睐并优先为其配置资金,缓解科技成员企业在研发投资时所受资金约束总部在资金配置过程中会首先对科技成员企业的业绩与前景审核,随后与其签订内部借贷合同以配置资金。。另外,总部通过信息对称优势对科技企业的研发投资项目予以监督,保证整个研发过程中的资金需求[30-31]。(2)集团总部及成员企业间资金融通更便捷及时、形式多样。在内部资本市场的运作下,成员企业可进行如资金拆借、关联担保、委托贷款等多种关联交易实现资金融通,并缓解融资约束,降低投资不足发生的概率[32]。随着集团内部资本市场资金配置效率的提升,其资金融通的效率越高,放松融资约束以缓解投资不足的效果就越明显。利用内部资本市场进行多种形式的资金融通,集团下科技成员企业可以非常便利地获得充足的营运资金,减少外部融资约束对研发投资带来的制约,降低其对现金流的依赖。另外,成员企业间的资金融通行为本质上是资金资源从集团总部(或成员企业)向成员企业转移的过程,受到集团总部的监督,因此投资机会较好、有成长性的成员企业容易获得总部配置资金的红利[33-34]。

本文认为,内部资本市场活跃程度效应是集团下科技企业研发投资—现金流敏感性降低的成因之一,它从频度上改善了该指标。具有信息优势的集团总部在进行资金配置时比外部资本市场更准确及时;并且通过内部资本市场的运作,成员企业间能够以更高的周转效率进行资金资源的交换,为研发投资及时补充所需资金。据此,本文提出H3b。

H3b:内部资本市场活跃程度效应对集团下科技企业研发投资对现金流的依赖性产生抑制作用,即活跃程度效应能够显著降低研发投资—现金流敏感性。

二、研究设计

(一)数据来源与变量设计

1.数据来源和指标选取

本文选取2007—2018年在沪深A股主板上市交易的企业为研究样本,剔除ST公司、金融类公司、财务数据不全、资产负债率大于1、净资产为负以及总资产增长率为负的企业。依据并借鉴邵军与刘志远[35]的方法,将满足以下两条件之一的企业界定为集团下科技企业:(1)若对样本企业当年的终极控股股东依比例追朔同时还控制多家子公司,且该终极控股股东为实体经营企业,则该样本企业确定为集团下成员企业;(2)若样本企业的控股股东名称中带有“集团”字样,则也将其确定为集团成员企业。本文将上述筛选的样本企业作为处理组(1 452个样本)进行考察,样本企业基本涵盖通讯设备、新能源、生物医药等行业,符合国家对高科技行业的认定。同时,本文选取独立科技企业(即非集团成员科技企业)作为对照组,研究集团及其内部资本市场效应对科技企业研发投资—现金流敏感性的影响。因此,本文依据处理组样本企业所处行业及主营业务范围,筛选出与其对应但不属于集团下的科技上市企业(2 400个样本),作为对照组。

样本数据来源于国泰安数据库(CSMAR)与Wind资讯,部分数据通过手工整理收集。本文对所有连续变量进行了winsorize处理以减少干扰。对数据的处理在Excel2016中进行,对回归模型的分析在Stata14.0中进行。

2.变量选取

(1)研发投资变量(RD)。本文选用资产负债表中的“研发支出”并取对数来表示科技企业研发投资规模[36],若个别上市公司在年末未在报告中披露“研发支出”相关金额,本文则从董事会报告或资产负债表附录的披露中进行手工收集。由于本文将考察科技企业研发投资对现金流的依赖程度,参照刘津宇等[37]的做法,取企业研发支出的增量(ΔRD)进行分析。

(2)现金流变量(Cashflow)。参考晏艳阳等[38]方法,本文选采用企业经营现金流量净额除以总资产获得。在稳健性检验中,本文采用经营现金流量金额取对数的方法代替原有指标进行回归。

(3)集团变量。集团属性(Group),将满足以下两条件之一的公司界定为集团企业:①若对样本企业当年的终极控股股东依比例追朔同时还控制多家子公司,且该终极控股股东为实体经营企业,则该样本企业确定为集团下成员企业;②若样本企业实际控股股东名称中带有“集团”字样,则也将其確定为集团成员企业。当样本企业属于集团成员时取值为1,否则为0。

(4)内部资本市场变量。①“供给规模”变量(Scale):“供给规模”是本文考察科技企业受到来自集团的资金支持维度的变量,在内部资本运作中多表现为内部借贷行为。本文参照谢军和黄志忠[39]的计算方式,根据关联交易方向与金额,将样本企业接受集团内相关资金总额除以总资产。②“活跃程度”变量(Freq):本文参考潘俊等[40]的做法,使用国泰安(CSMAR)数据库中“关联交易研究数据库”中科技企业与其他成员企业关联交易的方向、类型与金额进行判断与计算,并依据中位数进行比较分组。科技企业处于活跃程度较高的内部资本市场环境中,取值为1,否则为0。

(5)其他控制变量。本文将现金持有量的增量(ΔCash)、新增投资支出(Capx)、现金股利(Div)、负债变化额(ΔD)、权益变化额(ΔE)等作为考察现金流入与流出的控制变量。并参考刘津宇等[37],加入反映企业投资机会的托宾Q(TQ)、成长性(Growth)、盈利能力(ROE)以及规模(Size)等衡量企业基本特质的控制变量[36,41]。

具体变量定义见表1。

(二)研究模型

1.一般科技企业研发投资—现金流敏感性研究

科技企业的研发投资活动与企业其他投融资活动间相互联系,若只简单考察研发投资与现金流之间的关系,而忽略其他指标变化的影响,则会造成检验结果不稳健,分析结果不够全面[42]。本文借鉴Gatchev等[43]系统方程组的估计方法,在“现金来源=现金使用”模型的基础上加入研发投资等特征变量,综合分析科技企业研发投资—现金流敏感性传统对研发投资—现金流敏感性的估计是静态的,且只考虑现金流对研发投资的影响。然而在现实环境下,企业的研发投资存在跨期性,且企业现金流也可能受到其他投资或融资行为的影响。,见式(1):

ΔRDt+ΔCasht+Capxt+Divt-ΔDt-ΔEt≡Cashflowt

(1)

式(1)中:ΔRD表示当期企业研发投资的变化量,ΔCash表示当期现金持有变化量,Capx表示当期投资(除研发投资外)的变化量,Div表示当期现金股利,这四项共同代表现金使用;债务变化量ΔD、权益变化量ΔE与现金流Cashflow则共同表示企业现金来源。对于预期现金流Cashflowt︿的衡量,采用Gatchev等所建议的预测模型(The Perfect Foresight Model),即利用事后现金流水平(即实现值)作为现金流预测的替代值[36,43]。借鉴刘津宇等[37]做法,本文加入控制变量公司规模(Size)与投资机会(TQ)作为投资机会和公司基本面特征的度量。得到如下系统回归方程:

ΔRDtΔCashtCapxtDivt-ΔDt-ΔEt=ACashflowt︿+BΔRDt-1ΔCasht-1Capxt-1Divt-1-ΔDt-1-ΔEt-1+CMt+eΔRD,teΔCash,teCapx,teDiv,t-eΔD,t-eΔE,t(2)

式(2)应满足企业现金来源与使用相匹配的自然约束,即i′A=1,i′B=0,i′C=0(其中,A、B、C分别表示各个变量的回归系数的5×1矩阵),e为误差项。本文分别以ΔRD、ΔCash、Caper、Div、ΔD与ΔE为被解释变量,Cashflow为解释变量,并加入相应的控制变量,构建如下用于检验研发投资—现金流敏感性水平的系统方程组式(3)—式(8):

ΔRDi,t=αΔRDCashflowi,t+σΔRDΔRDi,t-1+δΔRDMi,t+εΔRDi,t

(3)

ΔCashi,t=αΔCashCashflowi,t+σΔCashΔCashi,t-1+δΔCashMi,t+εΔCashi,t(4)

Caperi,t=αCapxCashflowi,t+σCaperCaPeri,t-1+δCapxMi,t+εCapxi,t (5)

Divi,t=αDivCashflowi,t+σDivDivi,t-1+δDivMi,t+εDivi,t(6)

ΔDi,t=αΔDCashflowi,t+σΔDΔDi,t-1+δΔDMi,t+εΔDi,t(7)

ΔEi,t=αΔECashflowi,t+σΔEΔEi,t-1+δΔEMi,t+εΔEi,t(8)

式(3)—式(8)用以检验科技企业研发投资—现金流敏感性的影响,α为现金流敏感性,ε为误差项。由于财务决策之间具有相互依赖性,应在式(1)的约束条件下作出相应的决策。因此,将式(3)—式(8)按照式(1)运算后,得出各变量的系数应满足式(9)—式(10)的条件:

δΔRD+δΔCash+δCapx+δDiv-δΔD-δΔE=σΔRD+σΔCash+σCapx+σDiv-σΔD-σΔE=0

(9)

αΔRD+αΔCash+αCapx+αDiv-αΔD-αΔE=1 (10)

为了检验集团组织属性对科技企业研发投资—现金流敏感性的影响,在上述式(3)—式(8)所示的系统方程中加入集团组织属性变量(Group)以及集团组织属性与现金流的交互项(Group×Cashflow),构建如下系统方程组式(11):

Xi,t=αCashflowi,t+σXi,t-1+β1Group+β2Group×Cashflowi,t+δMi,t+εi,t(11)

式(11)中Xi,t为系统方程一组被解释变量。若式(11)中集团组织属性与现金流的交互项β2系数显著为负,说明集团组织属性能够降低科技企业研发投资对现金流的依赖,使研发投资—现金流敏感性下降。将上述方程式(11)按照式(2)形式进行推算后,与现金来源与运用无关的各变量系数应满足式(12)条件,与现金有关的各变量系数应满足式(13)条件。

δΔRD+δΔCash+δCapx+δDiv-δΔD-δΔE=σΔRD+σΔCash+σCapx+σDiv-σΔD-σΔE=

βΔRD1+βΔCash1+

βCapx1+βDiv1-βΔD1-βΔE1=0

(12)

(αΔRD+αΔCash+αCapx+αDiv-αΔD-αΔE)+

Group(βΔRD2+βΔCash2+βCapx2+βDiv2-βΔD2-βΔE2)=1(13)

我国集团组织具有成立时间长、资源雄厚、经营较为稳健等优势,若只单一考虑集团组织变量的加入对科技企业研发投资—現金流敏感性水平的影响,容易出现内生性问题,引致数据偏差,实证结果并不稳健。为尽量减少此类问题,本文将采用倾向匹配方法(Propensity Score Matching, PSM),构造处理组(集团下科技企业)与对照组(非集团下科技企业),使其仅在是否属于集团这一点上存在差异而其余特征相近,并进行补充检验[44-45]。这样便可以通过检验两组企业在研发投资—现金流敏感性方面是否存在显著差异来考察集团组织属性是否能够有效改善研发投资—现金流敏感性,即:

Pi(Ki)=E(LNiH=1,Ki)=E(LNiH=0,Ki)(14)

其中:LNi表示不属于集团组织的科技企业研发投资—现金流敏感性的结果变量;H是处理变量,表示科技企业是否属于集团组织,1表示隶属于集团组织,为集团下科技企业,0表示不隶属于集团组织,为独立科技企业;Ki表示用于倾向匹配的控制变量。对于上述PSM模型采用logistic估计,可得到样本中每个企业的倾向匹配得分Pi(Ki),以此为依据采用最临近匹配、卡尺匹配和核匹配三种方式对得分相近的个体进行匹配,从而得到集团组织属性对科技企业研发投资—现金流敏感性的平均影响(ATT),N1为处理组的样本个数:

ATT=1N1Σi;Hi=1[(LH=1i-LH=1io)](15)

2.内部资本市场调节效应回归模型:

本文采用方程组式(16)—式(17)检验内部资本市场的供给规模与活跃程度调节效应。在主效应检验的基础上,加入现金流与供给规模以及现金流与活跃程度的交乘项进行回归。

Xi,t=αCashflowi,t+σXi,t-1+β1Scalei,t+β2Scalei,t×Cashflowi,t+δMi,t+εi,t(16)

Xi,t=αCashflowi,t+σXi,t-1+β1Freq+β2Freq×Cashflowi,t+δMi,t+εi,t (17)

其與现金有关的各变量系数应满足方程组式(18)—式(19)。

(αΔRD+αΔCash+αCapx+αDiv-αΔD-αΔE)+Scalei,t(βΔRD2+βΔCash2+βCapx2+βDiv2-βΔD2-βΔE2)=1(18)

(αΔRD+αΔCash+αCapx+αDiv-αΔD-αΔE)+Freq(βΔRD2+βΔCash2+βCapx2+βDiv2-βΔD2-βΔE2)=1(19)

三、实证结果分析

(一)描述性统计

表2汇报了主要变量的描述性统计指标及组间检验结果。集团下科技企业的研发投资支出的均值显著大于独立科技企业,说明集团下科技企业有较高的研发积极性;内部现金流显著小于独立科技企业,说明集团下科技企业不将内部可支配现金流作为融资的主要方式,而其债务变化量指标则显著高于独立科技企业,说明债务融资来源可能是集团下科技企业主要的融资方式,这与上文中的理论分析一致。整体来看,与独立科技企业相比,集团下科技企业较有充足的资金扩大研发投资的规模。

(二)回归结果分析

1.一般科技企业研发投资—现金流敏感性

表3汇报了全样本科技企业研发投资—现金流敏感性的估计结果。科技企业研发投资与内部现金流的回归系数为0.003(2.570),且显著为正。表明科技企业的研发投资较依赖于现金流,存在研发投资—现金流敏感性现象。H1得到验证。

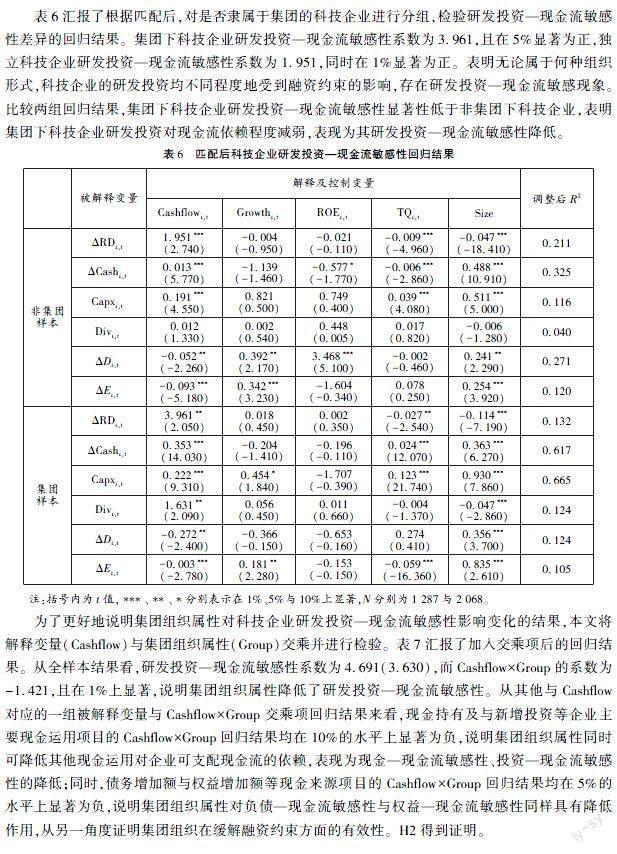

另外,从表3自变量Cashflow对现金持有增量(ΔCashi,t)、新增投资(Capxi,t)、现金股利支付(Divi,t)、负债变化额(ΔDi,t)与权益变化额(ΔEi,t)等对应的一行系数可以看出,现金—现金流敏感性、投资—现金流敏感性和股利—现金流敏感性均为正,负债—现金流敏感性与权益—现金流敏感性均为负。这表明现金运用的各项项目对现金流的敏感系数均为正,而现金来源的两个项目现金流敏感性均为负,在财务决策相关性的约束下,各变量系数应满足前述式(2)的关系。由此而言,科技企业的研发投资还受到其他与现金流相关的投融资行为的影响,上述分析方法综合考虑了财务决策之间的相互关联,分析结果更加稳健[41]。

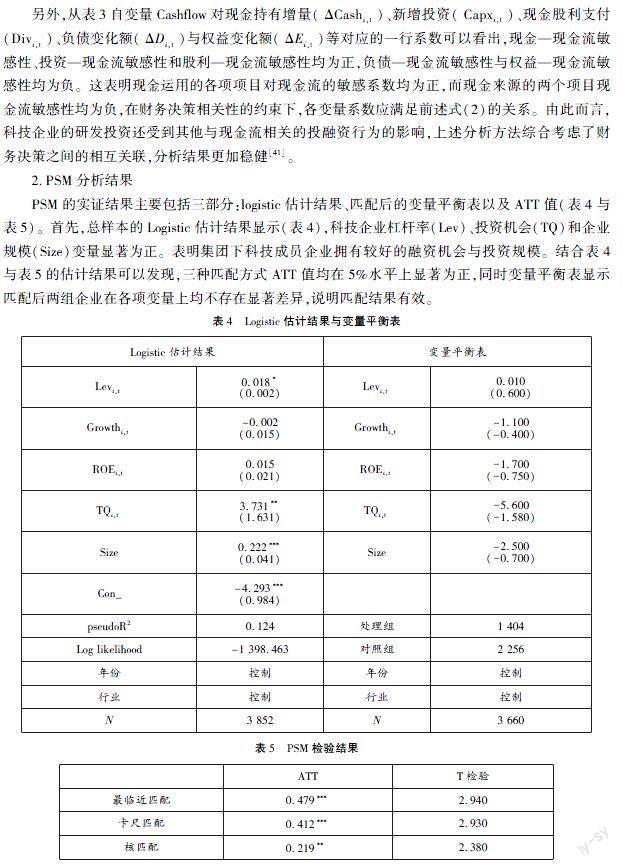

2.PSM分析结果

PSM的实证结果主要包括三部分:logistic估计结果、匹配后的变量平衡表以及ATT值(表4与表5)。首先,总样本的Logistic估计结果显示(表4),科技企业杠杆率(Lev)、投资机会(TQ)和企业规模(Size)变量显著为正。表明集团下科技成员企业拥有较好的融资机会与投资规模。结合表4与表5的估计结果可以发现,三种匹配方式ATT值均在5%水平上显著为正,同时变量平衡表显示匹配后两组企业在各项变量上均不存在显著差异,说明匹配结果有效。

表6汇报了根据匹配后,对是否隶属于集团的科技企业进行分组,检验研发投资—现金流敏感性差异的回归结果。集团下科技企业研发投资—现金流敏感性系数为3.961,且在5%显著为正,独立科技企业研发投资—现金流敏感性系数为1.951,同时在1%显著为正。表明无论属于何种组织形式,科技企业的研发投资均不同程度地受到融资约束的影响,存在研发投资—现金流敏感现象。比较两组回归结果,集团下科技企业研发投资—现金流敏感性显著性低于非集团下科技企业,表明集团下科技企业研发投资对现金流依赖程度减弱,表现为其研发投资—现金流敏感性降低。

为了更好地说明集团组织属性对科技企业研发投资—现金流敏感性影响变化的结果,本文将解释变量(Cashflow)与集团组织属性(Group)交乘并进行检验。表7汇报了加入交乘项后的回归结果。从全样本结果看,研发投资—现金流敏感性系数为4.691(3.630),而Cashflow×Group的系数为-1.421,且在1%上显著,说明集团组织属性降低了研发投资—现金流敏感性。从其他与Cashflow对应的一组被解释变量与Cashflow×Group交乘项回归结果来看,现金持有及与新增投资等企业主要现金运用项目的Cashflow×Group回归结果均在10%的水平上显著为负,说明集团组织属性同时可降低其他现金运用对企业可支配现金流的依赖,表现为现金—现金流敏感性、投资—现金流敏感性的降低;同时,债务增加额与权益增加额等现金来源项目的Cashflow×Group回归结果均在5%的水平上显著为负,说明集团组织属性对负债—现金流敏感性与权益—现金流敏感性同样具有降低作用,从另一角度证明集团组织在缓解融资约束方面的有效性。H2得到证明。

表8汇报了按照产权性质分组后集团组织属性对研发投资—现金流敏感性的回归结果

由于本文主要分析研发投资—现金流敏感性问题,且限于篇幅,表8、表10及表12中系统方程分析的结果仅列示因变量为ΔRD以及对照因变量ΔCash的一列,不再汇报其他对照因变量的分析结果。。整体看,无论何种产权下,科技企业的研发投资—现金流敏感性都显著为正,加入交乘项(Cashflow×Group)后,其回归都在1%的水平上显著为负,表明集团组织属性在不同产权性质中都能够降低研发投资—现金流敏感性。比较两组间的差异,国有科技企业研发投资—现金流敏感性系数为0.539(7.650),加入集团组织属性后,研发投资—现金流敏感性变为-0.584且在5%水平上显著;民营科技企业研发投资—现金流敏感性系数为0.411(3.780),加入集团组织属性后,研发投资—现金流敏感性变为-0.642(-4.770),集团组织属性对研发投资—现金流敏感性降低的影响在民营科技企业中更显著。究其原因,相比有各级政府或国资委担保进行隐形担保的国有科技企业,民营科技企业受到融资约束的可能性更大,在研发投资时更依赖可支配现金流的多寡,而民营集团企业组建的重要目的之一是为了缓解融资约束[46]。因此,引入集团属性后,民营科技企业内研发投资—现金流敏感性降低程度更大。

3.供给规模效应对研发投资—现金流敏感性影响的回归结果

表9汇报了内部资本市场的配置规模效应对研发投资—现金流敏感性影响的結果。从整体结果看,集团下科技企研发投资与现金流回归系数为0.114(5.870),表明科技企业研发投资依赖于可支配现金流,存在研发投资—现金流敏感性现象。加入现金流与供给规模效应的交乘项(Cashflow×Scale)进行回归后,其系数为-0.110,且在1%的水平上显著。表明内部资本市场供给规模效应能够抑制科技企业研发投资对现金流的依赖程度,表现为研发投资—现金流敏感性的降低。H3a得证。

表10汇报了依据不同产权性质进行分组检验的结果。从整体看,不同产权性质的集团下科技企业都存在研发投资—现金流敏感性现象,但在内部资本市场配置规模效应的作用下,研发投资—现金流敏感性有所降低。比较两组间差异,国有集团下科技企业的研发投资—现金流敏感系数为0.990(3.100),加入配置规模效应后,研发投资—现金流敏感性变为-0.226(3.770);民营集团下科技企业的研发投资—现金流敏感系数为0.258(4.670),加入配置规模效应后,研发投资—现金流敏感性变为-0.107(-2.429),配置规模效应对研发投资—现金流敏感性的改善在国有集团下科技企业中更显著。究其原因,我国国有集团多从行政化管理体制转化而来,有着规模大、历史悠久等特征且建立统一财务信息系统或共享中心较为顺利,在实现资源共享等方面优势更加明显。这些优势在促进集团组织集中资金加以分配上更有效率。

4.内部资本市场活跃程度与研发投资—现金流明敏感性结果分析

表11汇报了活跃程度效应对科技企业研发投资—现金流敏感性影响的结果。从整体结果看,科技企业研发投入与现金流的回归系数为5.571(3.950),表明集团下科技企业研发投资仍依赖内部现金流,存在研发投资—现金流敏感性现象。引入内部资本市场活跃程度后,现金流与活跃程度的交乘项(Cashflow×Freq)回归系数为-3.671,并在5%的水平上显著。表明活跃程度效应能够抑制集团下科技企业研发投资对现金流的依赖性,表现为研发投资—现金流敏感性降低。H3b得证。

表12汇报了依据不同产权性质进行分组检验的结果。从整体看,不同产权性质的集团科技成员企业都存在研发投资—现金流敏感性现象,但在内部资本市场活跃程度效应的作用下,研发投资—现金流敏感性有所改善。比较两组间差异,国有集团下科技企业的研发投资—现金流敏感性系数为0.148(6.180),加入活跃程度效应后,研发投资—现金流敏感性变为-0.195(-10.180);民营集团下科技企业的研发投资—现金流敏感性系数为6.911(4.720),加入活跃程度效应后,研发投资—现金流敏感系数为-4.761(-2.520)。活跃程度效应对研发投资—现金流敏感性改善的水平在国有集团下科技企业中更显著。相比民营集团,国有集团受到来自国资委或各级政府部门的监督,资金的分配和使用更为谨慎。贺勇和何红渠研究认为,国有集团企业肩负着“科技兴国”战略的领军重任,对科技成员企业倾注了更多的关注[46]。因此国有集团在进行资金配置与资源交换时,会尽力将资金及时有效地配置到具有更大潜力的科技成员企业中,促进其研发投资效率的提升。

(三)稳健性检验

为确保研究的可靠性,本文参考乔睿蕾和陈良华[41]的做法,采用Brown等[3]关于投资—现金流敏感性的经典模型,并加入集团组织属性等变量及交互项,检验前文的相关假设。同时为了回避投资机会(托宾Q,TQ)的衡量偏误,参考刘津宇等[37]的做法,使用账面市值比对企业投资机会进行度量,并构建相应回归模型,稳健性检验结果与前文结论没有明显差异。

四、主要研究结论与启示

本文研究了集团环境引入后科技企业研发投资—现金流敏感性的变化,并从内部资本市场的供给规模效应与活跃程度效应两个角度阐释了该变化的成因。研究结果显示:(1)受到融资约束的影响,我国科技企业研发投资依赖于现金流,存在研发投资—现金流敏感性现象;(2)引入集团环境后,科技企业的研发投资对现金流的依赖程度降低,表现为研发投资—现金流敏感性水平得到改善;(3)内部资本市场的供给规模效应与活跃程度效应是集团下科技企业研发投资—现金流敏感性降低的成因。具体来说,集团总部利用信息优势,通过内部资本市场的运作,整合企业间不相关现金并配置给成长性较好的科技企业,满足其研发过程中的资金需求。配置规模效应越大,科技成员企业对现金流依赖性更小;内部资本市场活跃程度是影响集团下科技企业研发投资—现金流敏感性的另一则重要机制。内部资本市场为成员企业间的资金资源交换提供了更为便利的条件,也为总部灵活高效配置资金提供信息优势。通过资金融通频率的提高与成本的降低,科技成员企业能更加便利与及时地获得研发活动所需资金,减少从现金流中积累现金的倾向。配置规模效应与活跃程度效应从规模与频度上缓解集团下科技企业融资约束,降低其对现金流的依赖,提高了研发投资积极性,这种情况在国有集团下科技企业中更显著。

研究结论对科技企业如何改善研发投资—现金流敏感性有着重要启示。

第一,利用集团组织功能效应,有效改善集团下科技企业研发投资—现金流敏感性水平。加快科技企业并入集团企业进程,引导有条件的科技企业组成类集团化的企业联合体,鼓励暂时无法集团化或类集团化的小企业采取“联合投资创新”等形式,以改善外部融资环境。

第二,完善集团经营机制与管控模式,提高內部资本市场整合资金的规模。引导集团结合自身情况推行“财务公司”“内部银行”等资金集中管理模式,扩大资金规模;加快建设与完善集团财务中心,以推进财务信息化水平,促进集团总部对资金的有效管控调配,为研发投资提供保障。

第三,提升内部资本市场机制运行的有效性,保证内部资本市场资金配置效率的活跃性。科学划分总部与分部权责利,提升集团运行效率;合理制定激励政策以提升总部配置资金的积极主动性,保证科技企业及时获得研发资金。

参考文献:

[1]SASIDHARAN S,JIJO LUKOSE P J,KOMERA S.Financing constraints and investments in R&D:Evidence from Indian manufacturing firms[J].The Quarterly Review of Economics and Finance,2015,55:28-39.

[2]ALMEIDA H,CAMPELLO M.Financial constraints,asset tangibility,and corporate investment[J].Review of Financial Studies,2007,20(5):1429-1460.

[3]BROWN J R,FAZZARI S M,PETERSEN B C.Financing innovation and growth:Cash flow, external equity,and the 1990s R&D boom[J].The Journal of Finance,2009,64(1):151-185.

[4]MA L,MELLO A S,WU Y C.Industry competition,winners advantage,and cash holdings[J].SSRN Electronic Journal,2013.DOI:10.2139/ssrn.2308164.

[5]BROWN J R,PETERSEN B C.Cash holdings and R&D smoothing[J].Journal of Corporate Finance, 2011,17(3):694-709.

[6]DELOOF M.Belgian intragroup relations and the determinants of corporate liquid reserves[J].European Financial Management,2001,7(3):375-392.

[7]STEIN J C.Internal capital markets and the competition for corporate resources[J].The Journal of Finance,1997,52(1):111-133.

[8]GERTNER R H,SCHARFSTEIN D S,STEIN J C.Internal versus external capital markets[J].The Quarterly Journal of Economics,1994,109(4):1211-1230.

[9]MODIGLIAN F,MILLER M H.The cost of capital,corporation finance and the theory of investment[J].American Economic Review,1959,49(4):655-669.

[10]TOBIN J.A general equilibrium approach to monetary theory[J].Journal of Money,Credit and Banking,1969,1(1):15-29.

[11]FAZZARI S M,HUBBARD R G,PETERSEN B C,et al.Financing constraints and corporate investment[J].Brookings Papers on Economic Activity,1988,1988(1):141-206.

[12]MYERS S C,MAJLUF N S.Corporate financing and investment decisions when firms have information that investors do not have[J].Journal of Financial Economics,1984,13(2):187-221.

[13]ALMEIDA H,CAMPELLO M,WEISBACH M S.The cash flow sensitivity of cash[J].The Journal of Finance,2004,59(4):1777-1804.

[14]RICHARDSON S.Over-investment of free cash flow[J].Review of Accounting Studies,2006,11(2/3):159-189.

[15]AKERLOF G A.The market for “lemons”:Quality uncertainty and the market mechanism[J].The Quarterly Journal of Economics,1970,84(3):488-500.

[16]BREALEY R,LELAND H E,PYLE D H.Informational asymmetries,financial structure,and financial intermediation[J].The Journal of Finance,1977,32(2):371-387.

[17]BERGER P G,OFEK E.Diversifications effect on firm value[J].Journal of Financial Economics,1995,37(1):39-65.

[18]BAH R,DUMONTIER P.R&D intensity and corporate financial policy:Some international evidence[J].Journal of Business Finance & Accounting,2001,28(5/6):671-692.

[19]HALL B H,LERNER J.The financing of R&D and innovation[M]//Handbook of The Economics of Innovation,Vol.1.Amsterdam:Elsevier,2010:609-639.

[20]HIMMELBERG C P,PETERSEN B C.R & D and internal finance:A panel study of small firms in high-tech industries[J].The Review of Economics and Statistics,1994,76(1):38-51.

[21]KHANNA T,YAFEH Y.Business groups and risk sharing around the world[J].The Journal of Business,2005,78(1):301-340.

[22]HE J,TIAN X.The dark side of analyst coverage:The case of innovation[J].Journal of Financial Economics,2013,109(3):856-878.

[23]VERSCHUEREN I,DELOOF M.How does intragroup financing affect leverage?Belgian evidence[J].Journal of Accounting,Auditing & Finance,2006,21(1):83-108.

[24]JIA N,SHI J,WANG Y X.Coinsurance within business groups:Evidence from related party transactions in an emerging market[J].SSRN Electronic Journal,2012.DOI:10.2139/ssrn.1985174.

[25]BELENZON S,BERKOVITZ T.Innovation in business groups[J].Management Science,2010,56(3):519-535.

[26]STEIN J C.Internal capital markets and the competition for corporate resources[J].The Journal of Finance,1997,52(1):111-133.

[27]MATSUSAKA J G,NANDA V.Internal capital markets and corporate refocusing[J].Journal of Financial Intermediation,2002,11(2):176-211.

[28]MOTTA M,POLO M.Leniency programs and cartel prosecution[J].International Journal of Industrial Organization,2003,21(3):347-379.

[29]GRANT R M,NEUPERT K E.Cases in contemporary strategy analysis[J].Journal of Youth and Adolescence,2002,41(11):1426-1441.

[30]GOPALAN R,NANDA V,SERU A.Affiliated firms and financial support:Evidence from Indian business groups[J].Journal of Financial Economics,2007,86(3):759-795.

[31]姚小濤,席酉民.环境变革中的企业与企业集团[M].北京:机械工业出版社,2002.

[32]李艳荣.内部资本市场、财务歧视和关联交易:对我国上市公司融投资行为的一个新解释[J].财贸经济,2007(4):67-72.

[33]王琨,陈胜蓝,李晓雪.集团关联担保与公司融资约束[J].金融研究,2014(9):192-206.

[34]ALMEIDA H,KIM C S,KIM H B.Internal capital markets in business groups:Evidence from the Asian financial crisis[J].The Journal of Finance,2015,70(6):2539-2586.

[35]邵军,刘志远.企业集团内部资本市场对其成员企业融资约束的影响:来自中国企业集团的经验证据[J].中国会计评论,2008(3):275-288.

[36]郑妍妍,戴晓慧,魏倩.融资约束与企业研发投资:来自中国工业企业的微观证据[J].中央财经大学学报,2017(5):58-66.

[37]刘津宇,王正位,朱武祥.产权性质、市场化改革与融资歧视:来自上市公司投资—现金流敏感性的证据[J].南开管理评论,2014(5):126-135.

[38]晏艳阳,乔嗣佳,苑莹.高管薪酬激励效果:基于投资—现金流敏感度的分析[J].中国工业经济,2015(6):122-134.

[39]谢军,黄志忠.区域金融发展、内部资本市场与企业融资约束[J].会计研究,2014(7):75-81,97.

[40]潘俊,王亮亮,吕雪晶.金融生态环境、内部资本市场与公司现金策略[J].管理评论,2015(5):58-69.

[41]乔睿蕾,陈良华.税负转嫁能力对“营改增”政策效应的影响:基于现金—现金流敏感性视角的检验[J].中国工业经济,2017(6):117-135.

[42]CHANG X,DASGUPTA S,WONG G,et al.Cash-flow sensitivities and the allocation of internal cash flow[J].Review of Financial Studies,2014,27(12):3628-3657.

[43]GATCHEV V A,PULVINO T,TARHAN V.The interdependent and intertemporal nature of financial decisions:An application to cash flow sensitivities[J].The Journal of Finance,2010,65(2):725-763.

[44]HSIEH T J,YEH R S,CHEN Y J.Business group characteristics and affiliated firm innovation:The case of Taiwan[J].Industrial Marketing Management,2010,39(4):560-570.

[45]齐绍洲,张倩,王班班.新能源企业创新的市场化激励:基于风险投资和企业专利数据的研究[J].中国工业经济,2017(12):95-112.

[46]贺勇,何红渠.民营企业集团、控股股东支持与R&D投资:融资约束情境下的调节作用与中介作用[J].科学学与科学技术管理,2014(3):86-98.

Research on the influence of business groups on the R&D investment-cash

flow sensitivity of high-tech enterprises: From the perspective of internal

capital markets allocation scale and activity degree

WU Fan1, CHEN Lianghua2, HU Yufei2

(1. College of Economics and Management, Nanjing Forestry University, Nanjing 210037, P. R. China;

2.School of Economics and Management, Southeast University, Nanjing 210096, P. R. China)

Abstract:

In an environment of financing constraints, a stable and sufficient cash flow can help reduce the financing uncertainty of high-tech companies and ensure the development of R&D activities. R&D investment-cash flow sensitivity is an important indicator to measure the dependence of R&D investment on financing of technology companies. Some research literature show that the cost of cash flow is lower. When the external financing cost is high, ample cash flow can become an important basis for ensuring the development of scientific and technological enterprises. However, excessive dependence on cash flow will cause high-tech companies to abandon their existing innovative investment projects. Therefore, how to balance and improve R&D investment-cash flow sensitivity is an urgent issue for high-tech companies to consider. From the research perspective of the existing literature, most of the literature focuses on considering the interaction between corporate financing and external capital markets, trying to explore ways to ease financing constraints, reduce cash dependence, and improve the sensitivity of R&D investment-cash flow. However, with the rapid development of China economy, the diversification of business operations and the expansion of business scale, business group organization has become an important form of organization for Chinese enterprises. Research on the improvement of R&D investment-cash flow sensitivity of high-tech enterprises should consider the disturbance of business group organizational factors. Hierarchical theory points out that an internal capital market (ICM) will be formed within the group organization, which uses administrative orders within the group to replace the external capital market allocation and can be used as a supplement and substitute for the external capital market to ease corporate financing constraints. Compared with the external capital market, the internal capital market has the advantages of information symmetry and resource sharing. The introduction of the business groups environment can effectively improve the sensitivity of R&D investment-cash flow. Based on this, this article embeds high-tech companies in the group organization environment and explores the sensitivity of high-tech companies R&D investment-cash flow under the joint influence of internal and external capital markets. From the two perspectives of the size and activity of the internal capital market allocation, the discussion focuses on the improvement of the sensitivity of R&D investment-cash flow of technology companies and the mechanism after the introduction of the internal capital market environment. Due to the interrelationship between corporate investment and financing decision-making behaviors, the use of a single equation to test a single indicator may ignore the impact of changes in other indicators. In order to avoid estimation bias, this paper uses the inter-period system equation method to comprehensively analyze the R&D investment of technology companies-cash flow sensitivity. Using the PSM method to construct the experimental group and the control group, to investigate the influence of the groups organizational attributes on the sensitivity of high-tech companies R&D investment-cash flow. The research found in this paper: 1) Group organizational attributes can reduce the sensitivity level of R&D investment-cash flow of technology companies; 2) The allocation scale effect of the internal capital market quantitatively explains the level of R&D investment-cash flow sensitivity of technology companies under the group The reasons for the decrease; 3) The effect of the degree of activity of the internal capital market explains the decrease in the sensitivity level of R&D investment-cash flow from the frequency. Based on this, technology companies can be guided to form a group-like enterprise consortium and use group organizational functions to improve R&D investment-cash flow sensitivity; at the same time, it is necessary to further improve the groups operating mechanism and control model to improve the operation of the internal capital market mechanism. Effectiveness, to encourage the headquarters to improve the efficiency of capital allocation, and to provide protection for the R&D investment of technology companies under the group.

Key words:

R&D investment-cash flow sensitivity; business groups; internal capital market

(責任编辑傅旭东)