二元出口架构下中国制造业对外贸易成本的测度与研究

2022-05-23李小平余远

李小平 余远

基金项目:国家社会科学基金重大项目“‘一带一路区域价值链构建与中国产业转型升级(18ZDA038);国家社会科学基金青年项目“贸易成本扭曲视角下中国先进制造业的服务化转型困境与对策研究”(20CJL026)。

作者简介:李小平(1974—),男,湖南邵东人,中南财经政法大学经济学院教授、博士生导师、教育部“长江学者奖励计划”青年学者,研究方向为国际贸易理论与政策;余 远(1995—),女,河南信阳人,中南财经政法大学经济学院博士生,研究方向为贸易成本和全球价值链。

摘 要:基于最新发展的增加值贸易,利用区分贸易类型的数据,研究刻画了二元出口架构下中国制造业对外贸易成本的变动特点。结果显示,如果不考虑贸易类型差异,将会高估中国制造业的对外贸易成本水平、忽略中低技术类别贸易成本偏低的特点。由于加工贸易的对外贸易成本低于一般贸易、分工整合偏向于中低技术类别,加工贸易不仅构成了中国制造业对外贸易便利化的主要动力,更是导致中国制造业贸易便利化偏向中低技术部门的重要诱因。并且,随着加工贸易的中低技术偏向与外贸偏好的凸显,依靠加工贸易维系的贸易成本便利化将会面临“价值链主俘获→外贸偏好增强→对外贸易成本为负→外贸偏好进一步增强→俘获加剧”的严峻挑战。因而,在国内要素成本不断上涨的背景下,中国制造业的对外贸易便利化亟需更为科学、有效的变革。

关键词:贸易成本;价值链;加工贸易;中低技术偏向

文章编号:2095-5960(2022)03-0001-15;中图分类号:F740.6;文献标识码:A

一、引言及文献综述

改革开放以来,得益于人口与资源的双重红利,中国制造凭借低廉的生产成本,实现了与发达国家主导的全球价值链的快速对接,缔造了备受瞩目的“出口奇迹”。然而,由于中国制造主要利用生产成本优势,进口国外中间投入、完成产品生产的组装加工环节,中国制造呈现过度依赖价值链主的发展弊端。一旦上游供给或下游市场发生波动,中国制造将会承受“两头挤压”的风险。结果随着特朗普对中国贸易制裁的层层加码,不但国内出口企业遭受外需萎缩打压,甚至包括中兴、华为在内的科技巨头都因上游断供而面临停产风险。面对迫切的转型压力,习近平总书记在中央全面深化改革委员会第十五次会议中提出“推动更深层次改革,实行更高水平开放,为构建新发展格局提供强大动力”的发展要求。

那么中國制造应当如何构建新型开放格局,化危为安?理解和认识中国制造的发展困境不能忽视二元架构下的贸易成本。首先,作为商品的生产成本之外、为获得商品所必须支付的所有成本,对外贸易成本已经构成新新贸易理论与全球价值链的核心概念。[1-2]客观测度和识别对外贸易成本的变动特点与影响因素,将是中国摆脱依赖单一市场、重塑外部循环的先决条件。其次,与其他经济体不同的是,中国制造业出口呈现加工贸易与一般贸易平分秋色的发展特点。作为整合国内生产成本优势、快速承接外部需求的重要方式,加工贸易的快速发展离不开关税优惠。由于一般贸易出口需要缴纳定额关税,享受关税红利的加工贸易具备贸易成本更低的发展优势。① ①加工贸易出口在进口中间品和出口产成品两个环节均不征收增值税,即“不征不退”;一般贸易出口则实行“先征后返”,通常情况下退税比例低于征收比例。因此,与一般贸易相比,加工贸易的实际税率更低,并且节省了征退税期间的资金占用成本。如果忽略两种贸易类型的差异,将会错估中国制造业贸易成本的真实特点。最后,作为导致中国制造业“生产率悖论”与出口低值的重要诱因,加工贸易亦是政策制定者的关注焦点。[3-4]如果“黑箱化”处理加工贸易的对外贸易成本,将会遗漏加工贸易的关键影响因素、难以推进贸易强国的学术研究与应用实践。遗憾的是,现有各类认识和理解中国对外贸易成本的研究,以及据此提出的贸易便利化战略和政策方案,未将加工贸易纳入统一的分析框架。这就难以全面理解和把握中国制造业的对外贸易成本,以致形成对贸易便利化的片面认识和误导性的政策设计。因此,探寻二元架构下的中国制造业对外贸易成本,是全面认识和理解中国制造业的对外贸易偏好、推动中国制造业对外贸易改革、构建新型开放格局的重要前提。

与本文相关的研究主要集中于贸易成本方面。关于贸易成本的研究,国外学者进行了较早的探索。按照测度方式的不同,可以分为基于关税、运费的直接测度和基于价格指数、边界效应、事后反推的间接测度。[5-9]由于直接测度数据获取困难、价格指数难以运用于跨国分析、边界效应存在遗漏变量等问题,基于贸易流量的事后反推技术受到了更多学者青睐。如利用1970~2000年美国与主要贸易伙伴之间的贸易流量,Novy刻画了美国贸易成本不断下降的特征事实;通过样本区间的扩展,Jacks等测度了全球1870~2000年130个国家之间的贸易成本变动特点。Arvis等利用178个国家1995~2010年的商品贸易数据,对全球范围内的贸易成本研究做出了进一步补充。[10-12]受国外研究范式的影响,国内研究实践亦在不断跟进。如利用中国与G7或“一带一路”沿线国家之间的贸易数据,许德友和梁琦、张静和武拉平测度了中国和特定贸易伙伴的贸易便利化程度;利用中国制造业或服务业的对外贸易数据,许统生等、涂远芬、盖庆恩测度了中国特定行业的对外贸易成本。[13-17]他们发现,中国制造业不仅存在着高技术产品部门贸易成本低于中低技术产品部门的结构特点,同样伴随着重工业对外贸易成本低于轻工业的发展事实。[18] 这意味着,作为最主要的对外贸易部门,中国制造业的对外贸易成本呈现出技术升级的偏好。不过,上述研究都是基于传统贸易视角的考量。

随着全球价值链的快速发展与中间产品屡次穿越国境,中间投入被多次重复统计于海关口径。如果使用传统贸易流量进行事后反推,将会遭遇虚假统计的困扰。为了便于说明,我们假设生产网络由“美国→中国→越南”的链式结构组成;受制于贸易摩擦,中国进口美国零部件的贸易壁垒有所提升,而作为中间投入,这项零部件又被中国加工出口到越南。此时,如果利用传统贸易进行事后反推,由于生产链条的累计传递,不仅中美之间的贸易成本会因贸易流量的下降而有所上涨,中越之间的贸易成本亦会因为上游生产的萎缩而有所增加。鉴于传统贸易测度的夸大之嫌,部分研究开始选择能够剔除虚假统计的增加值贸易进行贸易成本的事后反推。[19-21]在为数不多的研究中,Duval等率先利用OECD-TIVA的增加值贸易数据,验证了传统贸易流量测度的对外贸易成本高于增加值贸易流量测度的特点;利用国内区域间的增加值贸易数据,袁凯华等发现了贸易成本的高估主要集中于初级产品、服务行业的事实;利用中国与主要经济体的制造业增加值贸易数据,郑丹青和于津平论证了对外贸易成本与技术类别的负向关联。[22-24]值得注意的是,尽管为数不多的增加值贸易研究拉近了理论与现实的距离,却不足以刻画中国制造业对外贸易成本的全貌。这是因为,受制于研究视角,已有文献并未考虑中国特有的二元出口架构。作为全球最大的制造业出口国家,中国制造业的出口建立在加工贸易与一般贸易齐头并进的基础之上。与一般贸易不同的是,加工贸易的生产投入和消费需求都是集中于国际市场。如果不能区分两种贸易类型的差异,将会导致中国制造业出口的测度结果存在重大误判。[25-27]

有鉴于此,本文试图在已有贸易成本研究的基础上,立足于价值链分工背景,利用双边增加值贸易流量,首次构建了能够契合中国发展事实、测度不同贸易类型对外贸易成本的理论框架。利用区分贸易类型的数据,识别了忽略贸易类型的测算偏误、发现了不同于以往研究的特征事实,以期为厘清不同贸易类型的对外贸易成本变动特点、重塑中国对外贸易新格局提供有益参考。研究发现:首先,相比区分贸易类型的测算,忽略贸易类型的测算不仅高估了中国制造业对外贸易成本,更是错估了中国制造业的对外分工整合倾向,遗漏了中国特有的中低技术整合偏好。其次,由于加工贸易的对外贸易成本低于一般贸易、分工整合偏向于中低技术类别,加工贸易不仅构成了中国制造业对外贸易便利化的主要动力、更是导致贸易便利化偏向中低技术的重要诱因。最后,通过进一步的“国家(地区)—部门”层面测算,本文发现受制于强烈的外贸偏好,加工贸易的对外贸易成本甚至呈现负值情形。随着加工贸易的中低技术偏向与外贸偏好凸显,依靠加工贸易维系的贸易成本便利化将会面临“价值链主俘获→外贸偏好增强→对外贸易成本为负→外贸偏好进一步增强→俘获加剧”的严峻挑战。因而,在价值链主不断遏制中国经济的背景下,本文的以上发现将对如何利用贸易成本重塑对外循环格局提供有益的参考。

二、模型与数据处理

(一)模型构建

1.传统视角下的贸易成本测度

作为间接测度贸易成本的主要范式,Novy在Anderson & Van Wincoop的基础上,通过引入动态分析、放松双边贸易成本具有对称性的前提假设,推导出如式(1)所示的测算框架。[9, 8]

2.增加值视角下的贸易成本测度

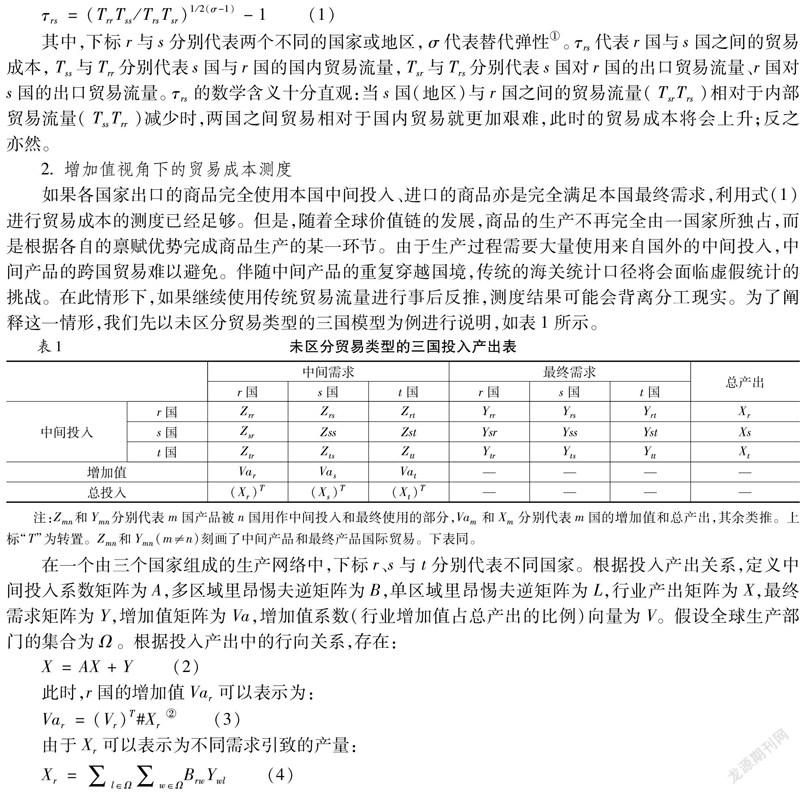

如果各国家出口的商品完全使用本国中间投入、进口的商品亦是完全满足本国最终需求,利用式(1)进行贸易成本的测度已经足够。但是,随着全球价值链的发展,商品的生产不再完全由一国家所独占,而是根据各自的禀赋优勢完成商品生产的某一环节。由于生产过程需要大量使用来自国外的中间投入,中间产品的跨国贸易难以避免。伴随中间产品的重复穿越国境,传统的海关统计口径将会面临虚假统计的挑战。在此情形下,如果继续使用传统贸易流量进行事后反推,测度结果可能会背离分工现实。为了阐释这一情形,我们先以未区分贸易类型的三国模型为例进行说明,如表1所示。

(二)数据处理

本文使用OECD编制的2016版国家(地区)间投入产出表(ICIO)对模型进行测算。OECD-ICIO(2016)提供了1995~2011年64个国家(地区)34个国际标准产业部门(包括1个农业部门、1个采掘业部门、16个制造业部门② ②16个制造业分别为:食品、饮料和烟草(部门S03),纺织品、皮革和鞋类(部门S04),木材、木制品和软木塞(部门S05),纸浆、纸、纸制品、印刷和出版(部门S06),焦炭、精炼石油及核燃料加工业(部门S07),化学和化工产品(部门S08),橡胶和塑料制品(部门S09),其他非金属矿物产品(部门S10),基本金属制品(部门S11),金属制品(部门S12),机械设备(部门S13),计算机、电子和光学设备(部门S14),电气设备和仪器制造(部门S15),机动车辆、拖车和半拖车(部门S16),其他运输设备(部门S17),未分类的制造业和资源回收行业(部门S18)。 与16个服务业部门)之间的中间产品与最终需求往来信息,为刻画全球价值链下的分工网络和贸易成本提供了便利。不同于WIOD等常见国家间投入产出数据表,OECD-ICIO(2016)首次在全球层面提供了两大加工贸易经济体(中国和墨西哥)的贸易类型信息,使得基于全球生产网络的加工贸易研究成为可能。值得说明的是,OECD-ICIO(2018)的样本时间区间更新为2005~2015年,然而该版数据假设加工贸易全部产出均用于满足国外需求,这一设定忽略了行业生产过程中的自身需求,致使价值链视角下的贸易成本无法准确计算。综合考虑,本文选择OECD-ICIO(2016)进行区分贸易类型的对外贸易成本测度。使用过程中,考虑到加工贸易的最终需求和一般贸易的最终需求尚未被区分,本文依照“加工贸易并不利用国外产品满足最终需求”的原则① ①由于详细拆分最终需求流向需要获得商品部门和服务部门的进口使用信息。即使使用海关数据,忽略贸易中间商,亦要面对无法获得进口服务使用去向的不足。并且,在使用海关数据和平分两种贸易类型的最终使用比例情形下,本文的研究结论都未动摇。考虑到东中部地区已经占据了全国95%以上的贸易份额,在海关数据面临忽略中间商的挑战与无法识别服务投入去向的情形下,本文“按照‘加工贸易并不利用国外产品满足最终需求的原则,设定中国进口的最终品都是满足于一般贸易和加工贸易的需求、以此拆分出中国一般贸易和中国加工贸易两种最终需求类型”。 ,设定中国进口的最终品都是满足于一般贸易和加工贸易的需求,以此拆分出中国一般贸易和中国加工贸易两种最终需求类型。

此外,为弥补国家间投入产出数据无法透视对外贸易成本的国内区域异质性,本文进一步利用中国海关进出口数据库的海量信息,整理2000~2011年间171308578条企业进出口记录,计算不同地区、不同贸易类型、不同HS码商品的贸易总额。尔后借鉴Chor等的匹配思路[30] ,将HS码转化归入行业类别,计算包含区域信息的贸易成本。具体做法为利用海关数据库企业所在地信息识别到区域层面,按照HS码和OECD行业对照、映射到行业层面,继而根据出口市场的不同以及企业归属的行业和贸易类型进行加权处理,最终得到不同区域、不同贸易类型、不同行业的对外贸易成本。需要注意的是,虽然中国海关进出口数据库提供了十分翔实的数据信息,但囿于数据可得性,仅能获取2000年之后的样本,因而,本文无法计算1995~1999年期间不同区域的对外贸易成本。

三、中国制造业对外贸易成本的测算与分解

(一)不同情形下的贸易成本差异

1.中国制造业的总体对外贸易成本比较

如图1所示,1995~2011年不同情形假设下的中国制造业对外贸易成本变动情况不同。如果忽略贸易类型,中国制造业对外贸易成本的数值集中于99.06%~143.15%之间;除去1995~1996年与2008~2009年外,中国制造业的对外贸易成本都在持续下降。如果区分贸易类型,尽管贸易成本仍以下降为主,但数值却集中于85.14%~135.12%之间。这意味着,不同情形下的计算差异并非集中于变动趋势,而是更多地集中于数值结果。由于加工贸易的国际分工参与程度更高,因而忽略贸易类型的测度结果可能低估了中国制造业的对外分工整合程度,致使测算结果存在高估之嫌。

2.部门层面的贸易成本比较

考虑到制造业部门内部分类繁杂,不同情形下的总体对外贸易成本差异并不一定存在于个体层面。本文参照许统生等的研究,将制造业部门划分为中低技术部门与中高技术部门对比分析。[15]由于篇幅有限,本文仅仅汇报了1995年、2001年、2008年与2011年4个关键年份的测算结果,如表3所示。

如果忽略贸易类型,研究结果将和许统生等、郑丹青与于津平的结论一致,即中国制造业的对外贸易成本呈现出明显的技术偏好。[15,24]1995年、2001年、2008年与2011年中低技术类别、中高技术类别的对外贸易成本分别是147.18%、127.24%、107.34%、103.80%与136.35%、112.03%、93.31%、91.17%。相较于中高技术类别,中低技术类别的贸易成本长期偏高。进一步地结合具体行业来看,对外贸易成本同样存在中低技术行业偏高的特点。1995~2011年,中低技术行业中对外贸易成本最低的行业是部门S11(基本金属制品),大致在75.71%~116.89%之间;中高技术行业中对外贸易成本最低的行业是部门S14(计算机、电子和光学设备),大致在65.28%~116.30%之间。这意味着,无论就技术类别还是具体部门来看,中国制造业的对外分工整合都是偏向中高技术行业。

然而,如果考虑贸易类型,中国制造业对外贸易成本的结构特点将会完全逆转。1995年、2001年、2008年与2011年中低技术类别、中高技术类别的对外贸易成本分别是129.78%、109.96%、87.51%、84.66%与131.51%、103.09%、88.92%、85.93%。除2001年中低技术类别的贸易成本高于中高技术类别外,其余年份的中低技术贸易成本都是低于中高技术类别。进一步地结合具体行业来看,这一特点更为明显。1995~2011年,中高技术行业的贸易成本大致集中在72.53%~143.82%之间,中低技术行业的贸易成本则是集中于58.19%~172.71%之间。虽然中低技术行业内部的贸易成本分布差异高于中高技术行业,但无论在观察期的哪一年份,中国制造业对外贸易成本最低的行业都是归属中低技术类別的部门S11(基本金属制品),这意味着即使在细分行业层面,中国制造业的对外分工整合仍然偏向于中低技术类别。

对比以上结果,本文发现忽略贸易类型的结果不仅高估了中国制造业对外贸易成本,更是错估了当前的贸易成本变动方向。对于这一现象,可能的解释在于如下两点。一方面,作为两头在外的贸易类型,加工贸易上游投入和下游销售都集中于国外市场,对外贸易成本优势十分明显;另一方面,作为跨国公司全球性资源配置的产物,加工贸易更加偏向于利用东道国的资源部门进行生产。因而,受制于忽略加工贸易的偏误,早期研究错估了中国制造业对外贸易成本的变动结构,难以有效指引中国制造业的分工实践。

3.跨国层面的贸易成本比较

作为全球最大的制造业出口国家,中国贸易成本的中低技术偏向究竟是自身特例还是全球价值链分工的普遍趋势?为了厘清这一特点,本文选择了主要国家的不同技术类型行业的对外贸易成本进行对比。

如表4所示,虽然主要经济体的对外贸易成本呈现降低趋势,但仅有中国的对外贸易成本呈现中低技术偏向。就数值而言,1995年,发达国家的中低技术类别、中高技术类别的对外贸易成本分别集中在100.23%~146.43%与77.90%~113.07%之间;金砖国家的中低技术类别、中高技术类别的对外贸易成本则是集中在117.12%~174.32%与101.59%~164.67之间。除去印度、中国外,其他经济体中高技术类别的贸易成本都低于中低技术类别。2011年,主要经济体的贸易成本呈现普遍降低趋势。其中,发达国家的中低技术类别、中高技术类别的贸易成本分别集中在91.25%~134.70%和67.70%~100.60%之间;发展中国家的中低技术类别、中高技术类别的贸易成本则是集中于84.66%~160.37%和85.93%~129.40%之间。尽管中国的中低技术类别贸易成本仍然低于中高技术类别,但其他经济体的中低技术类别贸易成本都是低于中低技术类别。这意味着,越来越多的国家正在利用中高技术行业,推动对外贸易成本削减。进一步地结合差距来看,我们发现这一特点在发达国家更为明显。1995年,发达国家的中低技术类别贸易成本与中高技术类别贸易成本的比值集中在119.52%~129.50%之间,发展中国家的中低技术类别贸易成本与中高技术类别贸易成本的比值则位于98.02%~115.29%之间;2011年,发达国家的中低技术类别贸易成本与中高技术类别贸易成本的比值集中在123.24%~135.34%之间,发展中国家的中低技术类别对外贸易成本与中高技术类别对外贸易成本比值则是位于98.53%~126.93%之间。显然,无论在哪一年份,发达国家的中高技术整合偏好都更为明显。由于高技术类别具备高附加值、低污染的特点,因而,作为价值链的领导者与发起者,发达国家更加偏好中高技术类别的对外分工整合并不超乎预期。但遗憾的是,作为一个制造业出口大国,中国贸易便利化的中低技术偏向俨然有悖于世界发展趋势、不利于中国制造业的高质量发展。

(二)不同贸易类型的贸易成本变动

1.加工贸易与一般贸易的贸易成本变动差异

虽然以上结果刻画了中国制造业对外贸易成本的变动特点与整合方向,但是考虑到中国特有的二元出口结构,快速下降的贸易成本并且偏向中低技术的分工倾向是否成为不同贸易类型的共有特性?哪一贸易类型构成了中低技术偏向的主因?回答以上问题仍需借助区分贸易类型的信息进一步刻画。

如图2所示,加工贸易不但构成了中国对外贸易便利化的主要动力,更是呈现出异于一般贸易的变动特点。一方面,就数值而言,1995~2011年,一般贸易的贸易成本集中在105.48%~159.17%之间;加工贸易的对外贸易成本集中在64.79%~111.08%之间。由于加工贸易的对外贸易成本偏低、出口份额与一般贸易较为接近,这意味着中国制造的对外贸易便利化优势主要来自加工贸易的支撑。另一方面,就变动特征而言,尽管两类贸易方式的对外贸易成本呈现出明显的下降趋势,但是涨幅阶段却是差异明显。其中,一般贸易的对外贸易成本涨幅集中于2008~2009年,加工贸易的对外贸易成本涨幅则是集中于1995~1996年与2002~2003年。由于加工贸易主要利用廉价的资源与强大的政策红利承接国外需求、进口中间投入、完成产品生产的组装加工一环,相比一般贸易,进出口较为固定的加工贸易对于国内政策变动更为敏感,对于国际市场的变动更为迟钝。因而,一般贸易的对外贸易成本增幅主要集中于2008年的金融危机之后,加工贸易的对外贸易成本涨幅则是集中于1996年《加工贸易保证金台账制度》与2003年的《加工贸易禁止类商品目录》出台阶段。

2.部门层面的贸易成本变动

为了更加详实地刻画不同贸易类型的变动特点,本文按照部门类别的不同,进行了细分部门的贸易成本变动测算。考虑到篇幅有限,本文仅将观察期初与观察期末的结果进行分析。如表5所示,加工贸易不仅构成了中国制造业对外贸易成本不断降低的诱因,更是成为中国贸易便利化中低技术偏向的主要推手。

在一般贸易层面,对外贸易成本结构呈现不断优化的特点。观察期初,一般贸易的中低技术类别、中高技术类别对外贸易成本分别是176.36%和156.32%;观察期末,一般贸易的中低技术、中高技术对外贸易成本分别是119.47%和98.59%。虽然中低技术类别与中高技术类别的对外贸易成本都在下降,但在数值水平上,中高技术类别都是长期位居中低技术类别之下。进一步结合具体部门的变动来看,中高技术行业的偏向同样明显。1995年,制造业部门中对外贸易成本最高与最低的行业分别是部门S03(食品、饮料和烟草)与部门S16(机动车辆、拖车和半拖车);2011年,制造业部门中对外贸易成本最高与最低的行业分别是部门S03(食品、饮料和烟草)与部门S14(计算机、电子和光学设备)。由于部门S03、部门S16归属中低技术类别,部门S14归属中高技术类别,这意味着,尽管在观察期初,中高技术行业未能成为对外贸易成本最低的部門,但是随着对外开放的深化、中高技术分工偏好凸显,一般贸易中对外贸易成本最低的部门逐渐由中高技术类别取代。

遗憾的是,不同于一般贸易,加工贸易的对外贸易成本并未呈现技术升级的特点。观察期初,加工贸易的中低技术类别、中高技术类别对外贸易成本分别是109.51%和106.70%;观察期末,加工贸易的中低技术、中高技术对外贸易成本分别是67.04%和73.27%。虽然中低技术类别与中高技术类别的对外贸易成本都在下降,但至观察期末,中高技术类别的贸易成本逆转为中低技术类别之上。这意味着,加工贸易的对外贸易成本呈现偏向中低技术行业的特点。进一步结合具体部门来看,中低技术行业的偏向将会更加明显。1995年,制造业部门中对外贸易成本最高与最低的行业分别是归属中低技术的部门S04(纺织品、皮革和鞋类)与归属中高技术的部门S15(电气设备和仪器制造);2011年,制造业部门中对外贸易成本最高与最低的行业分别是归属中高技术的部门S15(电气设备和仪器制造)与归属中低技术的部门S11(基本金属制品)。显然,随着时间推移,中高技术类别的贸易成本偏低优势不仅未能延续,反而完全逆转。

3.区域—技术类别层面的贸易成本变动

作为幅员辽阔、内部发展并不均衡的大国,中国国内各区域的产业结构、经济发展方式存在诸多差异。为纳入区域异质性分析,本文进一步刻画不同贸易类型下不同“区域—技术类别”的对外贸易成本变动。由于海关进出口数据初始年份为2000年,本部分观察期初设为2000年,限于篇幅,仅汇报观察期初与期末的测算结果,如表6所示。

分地区来看,对外贸易成本变动具有显著的区域异质性。就一般贸易而言,东部地区的对外贸易成本优势较为明显。2000年,东部地区、中部地区与西部地区的中低技术类别、中高技术类别对外贸易成本分别是87.42%、87.70%、85.03%与84.57%、86.95%、90.91%;2011年东部地区、中部地区与西部地区此类指标分别是70.74%、71.96%、71.88%与65.92%、68.32%、67.69%。随着时间的推移,东部地区一般贸易的对外贸易成本优势愈发明显。与一般贸易不同的是,东部地区的加工贸易对外贸易成本优势并不稳定。2000年,东部地区、中部地区与西部地区的中低技术类别、中高技术类别对外贸易成本分别是47.21%、43.62%、38.80%与30.81%、50.85%、49.89%;2011年东部地区、中部地区与西部地区此类指标分别是34.82%、33.92%、32.55%与47.63%、51.96%、51.85%。这表明,在加工贸易类型层面,东部地区的对外贸易成本优势仅存在于中高技术类别。由于加工贸易主要利用东道国的资源优势进行组装加工,随着东部地区的产业配套和政策体系的完善,东部地区可能更加集中于加工贸易的高端环节生产、中西部地区则是进行中低技术活动的协作分工。因而,不同区域、不同技术类别的对外贸易成本有所分化。

不过,进一步结合贸易类型来看,区域异质性分析并未撼动先前的研究结论。在加工贸易层面,2000与2011年,东中西部地区中低技术类别的对外贸易成本分别为47.21%、43.62%、38.80%与34.82%、33.92%、32.55%;中高技术类别的对外贸易成本分别为30.81%、50.85%、49.89%与47.63%、51.96%、51.85%。在一般贸易层面,2000与2011年,东中西部地区中低技术类别的对外贸易成本分别为87.42%、87.70%、85.03%与70.74%、71.96%、71.88%;中高技术类别的对外贸易成本分别为84.57%、86.95%、90.91%与65.92%、68.32%、67.69%。显然,在加工贸易层面,各地区中低技术类别的对外贸易成本大多低于中高技术类别,而一般贸易层面的关系则是與之相反。这意味着,尽管区域—技术类别部门层面的贸易成本变动呈现一定的异质性特征,但无论是就哪一区域而言,加工贸易偏向中低技术整合、一般贸易偏向中高技术整合的特点都未改变。

总体而言,相较于一般贸易,加工贸易的对外贸易成本无论是在技术类别、部门还是区域层面都是长期偏低,已经成为推动中国制造业对外贸易便利化的动力来源,并且,不同于一般贸易对外贸易成本的技术升级,加工贸易的对外贸易便利化长期偏向中低技术部门。进一步结合“跨国层面的贸易成本比较”部分的结果,本文认为,出口份额偏高、贸易成本偏低的加工贸易的确是构成中国贸易便利化偏向中低技术的重要诱因。但考虑到国内资源红利褪去、要素成本上涨与资源环境恶化的多重压力叠加,依靠加工贸易推动的贸易便利化难以持续、无法推动中国对外循环的高质量发展。

四、扩展分析

(一)“国家(地区)—部门”层面的分解

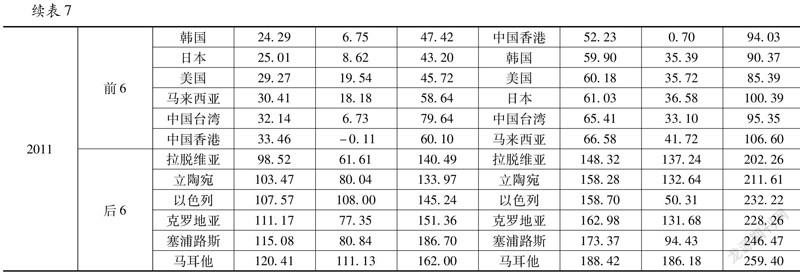

为了摆脱贸易便利化偏向中低技术部门的困境,本文进一步将贸易成本分解至“国家(地区)—部门”层面,继而为追寻贸易成本的影响因素提供契机。需要说明的是,本文使用的投入产出数据包含了17个年份、64个经济体、16个制造业部门的贸易往来信息,详细列出中国制造业“国家(地区)—部门”层面的对外贸易成本并不现实。鉴于此,本文仅仅汇报了中国与对外贸易成本最低、最高的6个国家(地区)之间的计算结果,如表7所示。

首先,地理距离仍是影响对外贸易成本的重要因素。1995年,加工贸易、一般贸易对外贸易成本最低的6个国家(地区)分别是中国香港、日本、中国台湾、美国、韩国、新加坡与中国香港、中国台湾、日本、美国、韩国、新加坡,对外贸易成本最高的6个国家(地区)则是哥伦比亚、克罗地亚、马耳他、以色列、拉脱维亚、立陶宛与马耳他、爱沙尼亚、克罗地亚、以色列、拉脱维亚、立陶宛。2011年,加工贸易、一般贸易对外贸易成本最低的6个国家(地区)分别是韩国、日本、美国、马来西亚、中国台湾、中国香港与中国香港、韩国、美国、日本、中国台湾、马来西亚,对外贸易成本最高的6个国家(地区)则是拉脱维亚、立陶宛、以色列、克罗地亚、塞浦路斯、马耳他与拉脱维亚、立陶宛、以色列、克罗地亚、塞浦路斯、马耳他。根据地理位置可以发现,无论就加工贸易还是一般贸易而言,中国对外贸易成本偏低的国家(地区)都是距离相对较近的区域,对外贸易成本偏高的国家(地区)则是距离相对较远的区域。这意味着,对外分工仍未摆脱地理距离的束缚。

其次,市场规模对于加工贸易的影响深远。作为主要满足外部需求的贸易类型,加工贸易受到经济规模的影响更大。观察期初,加工贸易与一般贸易的差异主要表现为:相较于一般贸易,日本在加工贸易对外贸易成本最低6个国家(地区)中的排名更为靠前、中国台湾排名更为靠后。观察期末,加工贸易与一般贸易的分化更加明显:相较于一般贸易,韩国、日本、马来西亚在加工贸易对外贸易成本最低6个国家(地区)中的排序更为靠前。由于日本的生产总值高于中国台湾,马来西亚的经济规模亦是随着时间的推移逐步扩大。这意味着,相比一般贸易,加工贸易对于市场规模的反应更加敏感。事实上,作为价值链主整合全球资源、外包低附加值环节的产物,加工贸易的产品主要销往国外。因而,加工贸易的分工整合偏向于经济总量更大的国家(地区)。

最后,强烈的外贸偏好助推了加工贸易的对外贸易成本削减。表7的结果表明,作为中国制造业的主要出口市场,香港在与大陆制造业的对外贸易成本方面呈现了较为特殊的一面,不仅加工贸易中其贸易成本偏低,甚至呈现唯一的负向特征。1995年,一般贸易的对外贸易成本都是正向数值,加工贸易的对外贸易成本却在与中国香港的外贸层面呈现负值特征。其中,一般贸易与中国香港的贸易成本集中于14.47%~82.21%,加工贸易与中国香港的贸易成本则是集中在-8.65%~87.25%。2011年,一般贸易的对外贸易成本依旧为正,加工贸易与中国香港的贸易成本仍然存在负值。其中,一般贸易的中国香港的贸易成本集中于0.70%~94.03%之间,加工贸易与中国香港的贸易成本则是集中在-0.11%~60.10%之间。这意味着,相较于一般贸易,加工贸易的对外贸易成本优势不仅得益于规模偏低的特征,同样离不开负向数值的抵消。根据Novy的测算框架,对外贸易成本的负值仅在外贸流量高于内贸流量情形下出现。[9]由于加工贸易的上游生产和下游消费都是集中于国际市场,加工贸易的外贸偏好更为强烈。因此,随着外贸偏好的推动,加工贸易的个别部门开始呈现外贸流量高于内贸流量的特点,进而导致了贸易成本负值情形的出现。

(二)负值部门的进一步拓展

尽管“国家(地区)—部门”层面的结果再次凸显了加工贸易的对外贸易成本优势,但是负向数值的外贸成本却亟需关注。这是因为,负向数值主要源自强烈的外贸偏好。一方面,作为出口贸易的基本形式,加工贸易具有强烈的外贸偏好,暗含着对外竞争实力提升、出口产品更受国外青睐的可能;另一方面,作为缺乏自主生产、受制于人的贸易类型,加工贸易强烈的外贸偏好同样伴随着价值链主强化中国资源部门整合、俘获中国制造的可能。因此,负向数值究竟来自加工贸易的竞争实力提升还是价值链主的俘获加剧,厘清这一问题,对于推动加工贸易的进一步发展十分必要。有鉴于此,本文再次刻画了在与中国香港双边贸易中,贸易成本呈现负值的样本特征。

如表8所示。首先,就时期变动而言,贸易成本为负的样本呈现阶段性分化。贸易成本为负的样本主要出现在1995~2000年与2009~2011年。其中在1995~2000年,贸易成本为负的样本主要分散于部门S15(电气设备和仪器制造)、部门S05(木材、木制品和软木塞)、部门S11(基本金属制品),其中部门S15占据的比例最高;2009~2011年,贸易成本为负的样本都是来自部门S07(焦炭、精炼石油及核燃料加工业)。其次,就部门类别来看,贸易成本为负的样本转变呈现技术退化趋势。由于部门S15归属知识密集型的中高技术行业,部门S07归属资源密集型的中低技术行业,这意味着贸易成本为负的行业逐渐由资源密集型的中低技术行业所取代。最后,就显示性比较优势(RCA)指数① ①根据王直等增加值贸易显示性比较优势指数计算的结果。[28] 來看,当前的转变并非实力提升的结果。一般而言,比较优势高于100%的行业才是具备国际竞争优势的部门。遗憾的是,由于部门S15、部门S07的RCA指数分别在468.32%~635.09%与20.39%~29.62%之间,部门S07对部门S15的替代并不符合比较优势原理。对于这一特征,可能的解释在于如下两点:一方面,由于香港主要从事金融服务与转口贸易,香港的资源投入更为紧缺、更需借助大陆的资源部门进行发展;另一方面,由于早期的加工贸易主要依靠港澳台外资企业进行带动,受制于路径依赖,加工贸易仍须按照价值链主的诉求进行协作生产。因而,负向的对外贸易成本并非竞争优势的结果,而是更多地源自价值链主的俘获。

考虑到Novy的分析框架暗含着国内贸易成本为0的假设,负向数值的对外贸易成本意味着企业的对外贸易成本低于对内贸易成本;伴随着贸易成本为负的迹象凸显,过低的对外贸易成本将会激励资源密集型加工贸易更多地利用国际市场替代国内市场。[9]受制于资源密集型行业的竞争实力缺失,过度涌入出口市场的行为只会导致价值链主对于中国加工贸易的进一步俘获,进而陷入“价值链主俘获→外贸偏好增强→对外贸易成本为负→外贸偏好进一步增强→俘获加剧”的恶性循环。

五、结论与政策建议

(一)研究结论

随着中美贸易摩擦的层层加码与中国制造“受制于人”的弊端显现,中国出口迫切需要摆脱价值链主依赖、重塑外部循环格局。由于贸易成本构成了影响出口行为与国际分工的重要因素,大量研究进行了中国对外贸易成本测算的尝试。不过,受制于研究视角,忽略二元出口架构的现有文献很难客观测度中国对外贸易成本的变动特点。有鉴于此,本文使用区分贸易类型的OECD-ICIO数据,基于最新发展的增加值贸易,再次测算了中国制造业对外贸易成本的变动特征与影响因素。研究发现:

首先,相比考虑贸易类型的测度,忽略加工贸易的测度很大程度上存在偏估。如果忽略贸易类型,中国制造业的对外贸易成本将会呈现由143.15%到99.06%的衰减,并且随着时间的推移,中国制造业的对外贸易成本呈现中高技术行业低于中低技术行业的特点。如果考虑贸易类型,中国制造业的对外贸易成本将会呈现由135.12%到85.14%的衰减,并且,不同于其他主要经济体,中国制造业的对外贸易成本呈现中低技术行业低于中高技术行业的特点。已有研究无论在整体还是在行业结构方面,都偏离了中国制造业对外贸易成本的真实特点。其次,通过细分贸易类型发现,贸易便利化偏向中低技术部门的特点主要源自加工贸易。整体而言,加工贸易的对外贸易成本都低于一般贸易。分行业来看,一般贸易的对外贸易成本按照中低技术行业到中高技术行业的顺序依次递减,加工贸易的对外贸易成本则是按照中高技术行业到中低技术行业的顺序依次递减。即使进一步考虑区域差异,这一特征依然稳健。考虑到中国出口结构中的加工贸易与一般贸易长期“平分秋色”,这意味着加工贸易不仅构成了中国制造业对外贸易便利化的主要动力,亦是诱发中国制造业偏向中低技术整合的重要诱因。最后,进一步地结合“国家(地区)—部门”层面测算发现,除去传统的地理因素、市场规模外,外贸偏好的影响不容忽视。受制于强烈的外贸偏好,加工贸易个别样本呈现对外贸易成本为负的特征,并且随着时间的推移负值样本逐渐由中高技术向中低技术、具备比较优势的生产部门向缺乏比较优势的资源密集型部门转变。考虑到负向数值意味着对外贸易成本低于国内贸易成本,过低的数值将会激励资源部门更多地走向国际分工,致使加工贸易面临“价值链主俘获→外贸偏好增强→对外贸易成本为负→外贸偏好进一步增强→俘获加剧”的恶性循环。

(二)政策建议

首先,虽然加工贸易已经成为驱动中国制造业对外贸易成本削减的主要贸易类型,但其对外贸易成本削减却伴随着偏向资源部门的隐忧。在未来的对外贸易实践中,中央政府需要利用关税手段或产业目录,遏制加工贸易尤其是中西部地区加工贸易的资源过度整合、延伸加工贸易的国内生产环节、降低全球价值链主对中国制造的出口俘获。其次,尽管一般贸易的贸易成本削减呈现结构优化,但其对外贸易成本整体水平仍然偏高。考虑到一般贸易缺乏类似加工贸易的政策扶持,中央政府需要通过加快国内自贸区的建设,借助手续简化与政策创新,推动一般出口的贸易便利化进程。最后,由于地理距离、经济规模仍是影响制造业贸易成本的重要因素,中央政府不仅需要强化与邻近国家之间的经贸合作关系,加快中日韩自由贸易区、CAFTA的建设速度,同时需要延伸“中欧班列”铁路网络,推进中国与欧盟、英国等主要经济体的贸易便利化进程,以此摆脱对单一出口市场的依赖。

参考文献:

[1]Melitz M. J.. The Impact of Trade on Intra-industry Reallocations and Aggregate Industry Productivity[J]. Econometrica, 2003(6): 1695~1725.

[2]Noguera G.. Trade Costs and Gravity for Gross and Value Added Trade [R]. Job Market Paper, Columbia University, 2012.

[3]Dai M., Maitra M., Yu M.. Unexceptional Exporter Performance in China? The Role of Processing Trade [J]. Journal of Development Economics, 2016, 121: 177~189.

[4]刘志彪,张杰.全球代工体系下发展中国家俘获型网络的形成、突破与对策——基于GVC与NVC的比较视角[J].中国工业经济,2007(5):39~47.

[5]Limao N., Venables A. J.. Infrastructure, Geographical Disadvantage, Transport Costs, and Trade [J]. The World Bank Economic Review, 2001(3): 451~479.

[6]Parsley D. C., Wei S. J.. Explaining the Border Effect: the Role of Exchange Rate Variability, Shipping Costs, and Geography [J]. Journal of International Economics, 2001(1): 87~105.

[7]Mccallum J. National Borders Matter: Canada-U.S. Regional Trade Patterns [J]. American Economic Review, 1995(3):615~623.

[8]Anderson J. E., Van Wincoop E.. Gravity with Gravitas: A solution to the Border Puzzle [J]. American Economic Review, 2003(1): 170~192.

[9]Novy D.. Gravity Redux: Measuring International Trade Costs with Panel Data [J]. Economic Inquiry, 2013(1): 101~121.

[10]Novy D.. Is the Iceberg Melting Less Quickly? International Trade Costs after World War II [R]. Warwick Economics Research Paper, 2006.

[11]Jacks D. S., Meissner C. M., Novy D.. Trade Booms, Trade Busts, and Trade Costs [J]. Journal of International Economics, 2011(2): 185~201.

[12]Arvis J. F., Duval Y., Shepherd Ben. Trade Costs in the Developing World: 1996-2010 [J]. World Trade Review, 2016(3): 451~474.

[13]许德友,梁琦.中国对外双边贸易成本的测度与分析:1981~2007年[J].数量经济技术经济研究,2010(1):119~128;139.

[14]张静,武拉平.中国与“一带一路”沿线国家贸易成本弹性测度与分析:基于超对数引力模型[J].世界经济研究,2018(3):69~80;135~136.

[15]许统生,陈瑾,薛智韵.中国制造业贸易成本的测度[J].中国工业经济,2011(7):15~25.

[16]涂远芬.中国双边服务贸易成本的测度及影响因素分析[J].国际商务(对外经济贸易大学学报),2016(1):17~27.

[17]盖庆恩,方聪龙,朱喜,等.贸易成本、劳动力市场扭曲与中国的劳动生产率[J].管理世界,2019(3):64~80;206~207.

[18]潘文卿,李跟强.中国区域间贸易成本:测度与分解[J].数量经济技术经济研究,2017(2):55~71.

[19]Hummels D., Ishii J., Yi K. M.. The Nature and Growth of Vertical Specialization in World Trade [J]. Journal of International Economics, 2001(1): 75~96.

[20]Johnson R. C., Noguera G.. Accounting for Intermediates: Production Sharing and Trade in Value Added [J]. Journal of International Economics, 2012(2): 224~236.

[21]Koopman R., Wang Z., Wei S. J.. Tracing Value-added and Double Counting in Gross Exports [J]. American Economic Review, 2014(2): 459~494.

[22]Duval Y., Saggu A., Utoktham C.. Value Added Trade Costs in Goods and Services [R]. United Nations ESCAP Trade and Investment Working Paper Series, 2015.

[23]袁凯华,彭水军,余远.增加值贸易视角下中国区际贸易成本的测算与分解[J].统计研究,2019(2):63~75.

[24]鄭丹青,于津平.中国制造业增加值贸易成本测度与影响研究——基于价值链分工地位视角[J].产业经济研究,2019(2):13~26.

[25]Koopman R., Wang Z., Wei S. J.. Estimating Domestic Content in Exports When Processing Trade Is Pervasive [J]. Journal of Development Economics, 2012(1): 178~189.

[26]王振国,张亚斌,单敬,等.中国嵌入全球价值链位置及变动研究[J].数量经济技术经济研究,2019(10):77~95.

[27]高翔,袁凯华.中国企业制造业服务化水平的测度及演变分析[J].数量经济技术经济研究,2020(11):3~22.

[28]王直,魏尚进,祝坤福.总贸易核算法:官方贸易统计与全球价值链的度量[J].中国社会科学,2015(9):108~127;205~206.

[29]彭水军,袁凯华,韦韬.贸易增加值视角下中国制造业服务化转型的事实与解释[J].数量经济技术经济研究,2017(9):3~20.

[30]Chor D, Manova K, Yu Z. Growing like China: Firm performance and global production line position[J]. Journal of International Economics, 2021, 130.

责任编辑:萧敏娜