期权助力汇率风险中性管理

2022-05-21郭嘉沂张梦编辑白琳

文/郭嘉沂 张梦 编辑/白琳

继欧式期权(European Options)后,银行间外汇市场将再添美式期权(American Options)、亚式期权(Asian Options)。企业可以由此运用更加丰富的外汇套保工具进行汇率风险管理,银行则应进一步引导企业树立汇率风险中性理念,提升对企业汇率风险管理的服务能力和效率。

美式期权、亚式期权在套期保值中的应用

2021年11月26日发布的《国家外汇管理局关于支持市场主体外汇风险管理有关措施的通知(征求意见稿)》(下称《征求意见稿》)规定,“银行对客户外汇市场新增人民币对外汇普通美式期权、亚式期权及其组合产品。已具备对客户期权业务资格的银行,可自行开展上述新产品。”根据《征求意见稿》,普通美式期权是指期权买方可以在到期日或到期日之前任何一天或到期日前约定的时段行权的标准期权。亚式期权是指期权结算价或行权价取决于有效期内某一段时间观察值的平均值,分为平均价格期权和平均执行价格期权。

美式期权与欧式期权的差别在于行权日的选择。美式期权持有者可以在到期日前自主选择行权日,欧式期权仅可在到期日行权。美式期权广泛应用于豆粕、白糖、玉米、棉花、橡胶等商品期权中。亚式期权与欧式期权的结算价或行权价取值不同。亚式期权是奇异期权(Exotic Options)中交易量最为活跃的品种之一。亚式期权取合约期内某段时间的市场平均价格作为结算价(平均价格期权),或直接作为执行价格(平均执行价格期权)(见表1)。

表1 欧式期权、美式期权、亚式期权对比

传统欧式期权的定价可以使用布莱克-斯科尔斯(Black-Scholes)模型。在Black-Scholes模型中,期权价格取决于标的资产现价、无风险利率、剩余到期时间、行权价格和标的资产波动率。对于看涨期权而言,标的资产现价越高,无风险利率越高,剩余到期时间越长,行权价格越低,标的资产波动率越大,则期权价格(期权费)越高。

美式期权无法直接通过Black-Scholes模型求解,而是需要借助二叉树模拟、蒙特卡洛模拟(Monte Carlo Method)等方法进行数值计算,或是通过BAW等模型求出近似解。BAW模型的原理是将美式期权价格分解为“欧式期权价格(基于Black-Scholes模型)+提前行权价值”。美式期权赋予了持有者更灵活的行权时间,因此同等条件下,美式期权的期权费用理论上要高于欧式期权。

就美元对人民币期权而言,美式看跌期权的期权费高于同等要素下的欧式看跌期权(见图1),但美式看涨期权的期权费用持平于欧式看涨期权。这是因为美元利率较人民币利率更低,因此提前行权相当于“损失”了一部分利息,理性持有者会选择“卖出美式看涨期权”(即平仓)而非“提前行权”(该结论的前提是美式看涨期权为具备较高流动性的场内交易产品,或场外交易时经交易对手同意结清合约)。这使得美元对人民币美式看涨期权提前行权的价值降低,期权费接近于欧式看涨期权。

图1 美元对人民币欧式期权、美式期权、亚式期权的期权费对比

亚式期权也需要使用二叉树模拟、蒙特卡洛模拟等进行数值计算。由于标的资产平均价格的波动小于行权日当日市场价格的波动,因此同等条件下,亚式期权的期权费用低于欧式期权(见图1)。亚式期权中,平均价格期权以合同约定价格作为行权价,平均执行价格期权以行权日标的资产价格作为结算价,后者的价格波动高于前者。一般而言,平均价格期权费用低于平均执行价格期权。

美式期权、亚式期权在价格选取、行权方式、收益结算等方面更加灵活,为企业套期保值拓展了应用场景,也为银行创新汇率风险管理方案提供了便利(见表2)。

表2 美元对人民币期权在外汇套期保值中的应用场景

推动企业树立风险中性理念

2021年以来,外汇局等监管部门大力推动企业树立“风险中性”理念,引导企业建立汇率套期保值的财务管理体系,通过强化外汇套保考核、降低手续费用、新增外汇期权品种等方法推动银行创新外汇风险对冲产品和方案,为企业提供针对性、全面性的服务。2021年10月,外汇局印发《银行外汇业务合规与审慎经营评估内容》,将“外汇套保比率”纳入银行外汇业务考核指标;外汇交易中心发布《关于支持金融机构服务中小微企业减免银行间外汇市场相关交易手续费的通知》。

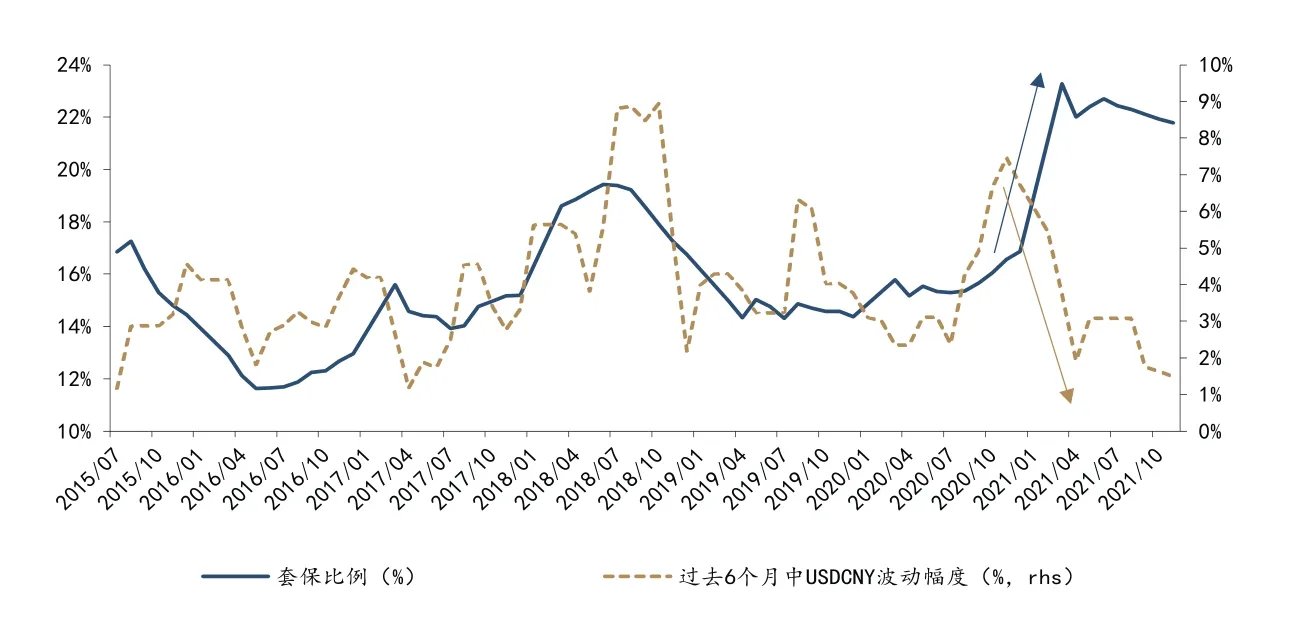

在监管、银行和企业合力推动下,2021年企业套保比率大幅提高,以“远期与期权成交量占即期、远期和期权成交量比重”衡量的汇率套保比率从2020年的不到16%增至2021年的22%(见图2)。与之前汇率波动幅度较大时追加套保的情形有所不同,此次套保比率的提高发生在人民币汇率波动率下降时期,这反映出企业的风险中性意识提升,且对汇率的单向预期减弱。

图2 套保比率与人民币汇率弹性

我国人民币汇率市场化程度不断提高与我国企业不成熟的套保理念之间的矛盾,已成为外汇市场进一步深化发展的掣肘。全球外汇市场波动率普遍下降的背景下,当前企业面对市场和政策的双重优化,正是培育汇率风险管理经验的最佳“试炼场”。未来随着汇率市场化改革进一步深化,人民币汇率弹性进一步增强,境内企业需要提前积累更加成熟的风险中性财务管理方案方可应对。

对银行业务的建议

对于已具备对客户期权业务资格的银行而言,建议从以下方面更好地帮助企业合理运用衍生品工具进行汇率套保。

首先,区分企业汇率套保的类型。从外汇敞口类型划分,企业汇率套保可以分为资产负债表套保和现金流套保两大类。资产负债表套保是指规避集团内海外分支机构以外币计价的资产负债表在并表时产生的汇兑损失。此类企业往往关注发生汇兑损益的会计科目、差额结算金额等。资产负债表货币错配将会对财务报表中净利润、所有者权益、国有资产保值增值等会计科目产生影响,还会影响外币现金和银行存款、应收/应付/预收/预付账款等。对资产负债表进行套保的过程中,往往采取定期调汇(例如每月一次)的策略对动态变化的外汇敞口进行锁定。现金流套保是指规避未来收取或支出的贸易和投融资现金流因汇率波动而遭受的损失。此类企业往往关注该笔订单的净利润率、企业现金流的充裕度和利润率的稳健性等。对现金流进行套保时,需要根据现金流的收支时点和市场波动情况制定针对性套保方案,期权和期权组合在现金流套保中具有更大的灵活性。

其次,帮助企业锁定“成本汇率”,以“成本汇率”而非“远期汇率”为锚制定套保方案,既不过度套保也不完全“裸敞口”。不同交易类型的企业面临不同的成本汇率。举例来说,经常项下生产型企业的成本汇率是订单汇率;经常项下代理型企业的成本汇率则是交割汇率;资本项下外债企业的成本汇率是结汇汇率;国际化企业并表时的成本汇率则是记账汇率。确定成本汇率后,银行需帮助企业建立汇率套保是为了“锁定未来的结算汇率优于成本汇率”(即锁定成本,稳定利润)而非“确保结算汇率优于到期时的市场利率”(即利用衍生品赚取收益)的观念。套保比例方面,既无需过度套保也不可完全“裸敞口”,可以采取汇率套保与随行就市相结合的方式。

最后,加强修炼“内功”,配合风险中性理念的宣传与引导。一方面,加强银行内部对FICC(固定收益、外汇及大宗商品)团队的资源倾斜,对FICC专员进行阶梯化培育,同时创新和优化汇率套保产品及方案,包括在美式期权和亚式期权开展后研发相关产品及产品组合。另一方面,配合对风险中性的宣传引导,通过宣讲会、入户拜访等方式帮助企业搭建汇率风险管理架构,以制度取代主观决策。举例来说,银行可帮助企业调整考核机制,将汇率风险管理视为“成本中心”,取消汇率套保的收益目标,将套保的规范性和纪律性作为考核依据。