数字普惠金融、社会网络与农户借贷

——基于CLDS的实证分析

2022-05-20张呈磊庄沛君陈秋旭

张呈磊,庄沛君,陈秋旭

(广东金融学院 经济贸易学院,广东 广州,510521)

一、引言

由于金融具有“逐利性”,在欠发达的农村地区,金融市场发展得较为缓慢,信贷市场还有着巨大的发展空间。也由于农村地区信贷市场的不完善,仅依靠正规途径难以满足农户的借贷需求。此时,社会网络可以作为中介变量促进非正规金融借贷,填补农户借贷需求。有别于现代化城市以及西方国家的“契约社会”,中国农村还存在着一套属于自己的社会网络体系——“人情关系”,农户间的借贷行为有时不需要通过抵押品就可以完成。作为一种非市场力量,社会网络提高了农户在非正规借贷途径的可获得性,在很大程度上解决了农村地区的信贷需求问题,可以显著地减少贫困[1]。但随着社会转型和经济发展,社会网络对缓解农村信贷约束的作用愈发不明显,其稳定性和可持续性都有待进一步探讨。

“普惠金融”这一概念最早由联合国在2005年国际小额信贷年会上提出, 旨在解决当时世界范围内贫富差距逐渐扩大、金融资源配置失衡以及饥饿持续蔓延等问题。普惠金融可以简单概括为:让所有人都享受到合理范围内的金融服务,尤其是那些难以获得金融服务而又需要资金支持的弱势群体,如农民、小型实体业主等,其从“普及”和“受惠”两个方面不同程度地提高了弱势群体的生活水平。中国发展普惠金融,是为了给中小企业和低收入群体提供更优惠、便捷的金融服务,让他们更好地融入金融体系中来,这有利于实现脱贫攻坚、乡村振兴等战略目标,改善农民社会福利,缩小城乡差距。

近年来,随着互联网技术的高速发展,普惠金融发展到了数字普惠金融阶段,即数字信息技术和普惠金融相结合阶段。数字网络借贷平台的出现,降低了金融服务的交易成本和门槛,扩大了农村金融的覆盖面,缓解了农村地区“融资难”问题。在某种程度上,社会网络与数字普惠金融同样有着改善信息不对称、减少借贷监督成本、降低交易费用等作用。目前,国内对农户借贷行为的研究大多直接从社会网络或普惠金融的角度进行论证,以数字普惠金融为视角的研究较少。且相较于以往对于省级数据的分析,本文将县域级数字普惠金融数据和家庭微观数据相结合,分析数字普惠金融、社会网络对农户借贷行为的影响,探究农户借贷行为中的正规金融和非正规金融的替代问题。这有助于农村金融机构了解农户的借贷行为和需求,为农村金融机构的放贷以及农户的借贷选择提供指导;也有利于政府完善农村金融体系,深化农村金融改革和信贷项目管理,

二、理论分析与研究假设

(一)社会网络对农户借贷行为的影响

社会网络一直是社会学和经济学领域的研究热点。在社会学界看来,社会网络是社会个体之间因为互动而形成的相互稳定的关联体系;经济学界则把社会网络看成是社会资本的重要组成,是从人际关系、经验和社会交往中获得的资源和利益。社会网络在缓解道德风险、抵押品不足、信息不对称等方面扮演着重要的角色,并在非正规借贷市场做出较大贡献。Thomas[2]研究得出,在农村借贷市场,非正规借贷行为比正规借贷更受欢迎;Mckinnon[3]的调查指出,在智利的正规借贷市场上,只有30%左右的农户拿到贷款。

关于社会网络对农户借贷的影响,Kinnan[4]等从泰国村庄家庭的调查数据发现,社会网络直接促进了居民的消费和投资,亲属社会网络以其特有的隐性担保机制促进了家庭投资、借贷行为的发生;杨汝岱[5]用“礼金支出”作为衡量社会网络的指标,从社会网络的角度得出民间借贷能满足农户的金融需求;胡金焱[6]把“春节期间来访的亲戚朋友数”作为衡量社会网络的指标,实证了社会网络通过促进民间借贷的发展,提高了农户的收入,降低了农村的贫困脆弱性。一般来说,农户的社会网络对非正规金融渠道的借贷行为有促进作用,而对正规金融的影响不显著[7]。但也有学者持不同观点,胡枫[8]通过比较社会网络对非正规金融和正规金融的影响,得出社会网络对正规金融的影响更为突出;刘银[9]等在使用人情礼金作为社会网络的代理变量时发现,社会网络直接促进了农村家庭的正规借贷。总之,社会网络可以概括为一种缓解贫困、提高收入的社会资本。因此,提出假设:

H1:社会网络对农户借贷可能性起促进作用。

(二)数字普惠金融、社会网络与农户借贷

社会网络借贷虽然可以在特殊时期解决“借大钱”的燃眉之急,且不需要向亲友上交“抵押物”这样的显性成本,但借钱的行为仍会消耗“人情”这种隐性资本。而数字普惠金融可以很好地帮助有借贷需求的农户解决上述问题。

数字普惠金融是普惠金融发展的高级实现形式,是金融产业与数字科技深度融合的产物。在过往的研究中,主要关注数字普惠金融对经济发展、减少贫困、缩小城乡收入差距等宏观层面产生的影响。关于数字普惠金融对借贷可得性的研究,樊文翔[10]指出,数字普惠金融的发展显著地提高了农户的正规信贷可得性和规模;杨竹清[11]等使用“北京大学数字普惠金融指数”和EPS中国城市数据库对银行信用贷款进行分析,得出数字普惠金融显著正向促进银行信用贷款投放规模和占比。关于数字普惠金融对借贷可能性的研究,杨波[12]等运用CHFS以及CFPS数据得出,数字普惠金融显著促进了家庭正规信贷的获得,提高了农村地区获得正规信贷的可能性;傅秋子[13]等指出,数字普惠金融水平的提升一方面降低了农村生产型正规信贷需求的概率,另一方面提升了农村消费型正规信贷需求的概率。在金融机构以及金融体系发展较为落后的农村地区,数字普惠金融的发展有助于扩展农户借贷的途径,增加农户获得正规贷款的可能性。一般而言,可得性的增加也会提高农户借贷的可能性。

以“蚂蚁花呗”为首的互联网平台借贷方式逐渐成为人们心仪的借贷途径,其小额的借贷成本,以及伴随着推广而来的众多借贷优惠活动必然会冲击社会网络对农户借贷的影响。现有文献表明,社会网络是影响农户借贷行为的微观因素,而数字普惠金融则更多地从宏观层面影响农户的借贷决策,二者可能会对农户借贷行为产生交互影响。因此,提出假设:

H2:数字普惠金融的发展会削弱社会网络对农户借贷的影响。

三、数据、变量与模型

(一)模型建立

首先使用Logit模型建立模型(1)探究社会网络对农户借贷的影响,以验证假设H1。

Borrowic=α0+α1LgSocial_networkic+αControl+εic

(1)

式(1)中 ,Borrowic代表农户的借贷行为(是否借贷),LgSocial_networkic代表农户社会网络的代理变量的对数,下标i表示不同农户个体的编号,下标c表示中国内地337个地级以上城市的编号。为缩小数据之间的绝对值差异,避免个别极端值的影响,采用取对数的方法使其变化更加平滑,回归结果更具说服力。Control为控制变量,包括家庭收入、家庭人口数、是否使用网络、是否拥有房产证、是否从事农业生产、农业总用地面积、是否拥有牲畜、是否购买金融产品、是否有过社会捐赠、恩格尔系数和地区虚拟变量等。

为验证数字普惠金融是否会加强或弱化社会网络对农户借贷可能性的影响,在模型(2)中加入了数字普惠金融和社会网络的交互项,以验证假设H2。

Borrowic=β0+β1LgDIFIc+β2LgDIFIc×LgSocial_networkic+β3LgSocial_networkic+βControl+εic

(2)

式(2)中LgDIFIc×LgSocial_networkic代表数字普惠金融和社会网络的交互项,出于平滑数据的考虑将其分别取对数之后(LgDIFIc、 LgSocial_networkic)进行交乘,以此探讨二者之间的相互影响。其余变量含义同模型(1)。

(二)数据与变量

1.数据来源

数据来源于2016年中国劳动力动态调查(CLDS)和北京大学数字普惠金融指数(DIFI)的县域级数据。将CLDS中社区类别为“农村”的数据进行筛选之后,最终得到了农村家庭层面的样本容量6 940个。在地区层面,选取了中国内地337个地级以上城市(地区、自治州、盟等)的数字普惠金融指数(DIFI)作为研究样本。

2.主要变量

对于解释变量,直接使用“北京大学数字普惠金融指数(2011—2018)”中的结果,并选取包含126个市县的2015年、2016年数字普惠金融总指数、2015年数字普惠金融覆盖广度指数、2015年数字普惠金融使用深度指数以及2015年数字化程度指数五个指标。由于选取的是2016年的CLDS数据,故在实证检验时,将2015年的普惠金融数据滞后一期,作为2016年的数据。其中数字普惠金融覆盖广度主要从支付宝账号的数量、绑卡比例以及平均绑卡数三个方面进行衡量;数字普惠金融使用深度指数从支付、货币基金、信贷、保险、投资、信用业务六个方面进行衡量;数字化程度有效地衡量了借贷成本,数字金融服务越便利(如较高的移动化程度)、成本越低(如较低的贷款利率),则金融服务需求越多,反之则越少。将CLDS问卷中F.25问的“礼品和礼金支出总额”作为衡量社会网络的代理变量。

对于被解释变量,“是否借贷”指标将CLDS问卷中F4.17问的选项“是”作为虚拟变量“1”,将选项“否”作为虚拟变量“0”(同样操作下文将简写为“作为虚拟变量”),并剔除无准确回答的样本;“家庭借贷金额数”选用问卷中F4.17a的答案。把从亲戚朋友和民间机构组织或个人获得的贷款归为非正规途径借贷,把从银行、信用社获得的贷款归为正规途径借贷。

对于控制变量,将CLDS问卷中F4.1问作为变量“家庭收入”;将A1问作为变量“家庭人口数”;将F2.15问作为变量“是否使用网络”,其中,将选项“不上网”定义为0,其余选项定义为1;将F6.2.0中的c项作为变量“是否拥有房产证”,并剔除选项“不清楚”的样本;将F6.4作为虚拟变量“是否从事农业生产”;将F6.1中所有土地类型的面积进行加总,作为变量“拥有的农业总用地面积”;将F4.14作为虚拟变量“是否拥有牲畜”;将F4.7作为虚拟变量“是否购买金融产品”;将F4.18作为虚拟变量“是否有过社会捐赠”;将F4.25中的“家庭消费总支出/食品消费支出”作为变量“恩格尔系数”。其中,家庭规模、家庭收入、农业总用地面积、牲口数量和恩格尔系数在一定程度上可以反映家庭的生产能力和借贷决策能力;互联网的使用、是否购买金融产品、是否有过社会捐赠、是否拥有房产证在一定程度上可以反映家庭的偿债能力。具体的变量符号与描述性统计结果见表1。

表1 变量介绍与描述性统计Tab.1 Variable introduction and descriptive statistics

四、实证分析

(一)社会网络与数字普惠金融对农户借贷可能性的影响

通过前文所建立的Logit模型来验证假设H1,社会网络对农户借贷可能性的影响的回归结果呈现在表2的(1)(2)列。为了使结果更加稳健,使用Tobit模型再次回归,结果如表2的(3)(4)列所示。在列(1)中,社会网络对农户借贷的可能性具有显著的正向影响,说明农户的社会网络越发达,农户借贷的可能性越大;列(2)在添加了控制变量后,这种影响在统计上仍然显著为正;列(3)(4)通过更换解释变量为借贷金额,并使用Tobit回归对列(1)(2)的结果进行稳健性检验,其实证结果依然显著,表明回归方法不会改变结果的稳健性。这与过往研究结论基本相同,说明社会网络对农户借贷的正向影响具有普遍性,本文所使用的数据可以反映社会网络对农户借贷的影响。由此验证了假设H1。

表2 社会网络与数字普惠金融对农户借贷可能性回归结果Tab.2 Regression results of social network and digitalinclusive finance on the possibility ofpeasant households’ borrowing

此外,从表2的列(2)和列(4)的控制变量的统计结果可以看到,“家庭人口数”“是否使用互联网”“是否有过社会捐赠”“是否从事农业生产”对农户借贷的可能性有显著的正向影响,“是否拥有房产证”有显著的负向影响。由此反映家庭人口数越多,家庭消费支出越大,农户借贷的概率越大;相对于没有使用互联网的农户来说,互联网有助于农户家庭掌握借贷信息及相关政策,农户倾向于贷款的可能性更大;对于有过社会捐赠的农户家庭,其自身家庭经济条件尚可,一般有能力偿债,因此倾向贷款的可能性更大;对于从事农业生产的农户家庭来说,由于农业生产活动的收益具有较大的不确定性,农户会更加倾向于借款从事农业劳动;对于拥有房产证的农户家庭来说,贷款的可能性更小,这可能是因为这些农户家庭的借贷额度较高,小额的数字金融借贷满足不了其需求。

(二)数字普惠金融与社会网络对农户借贷的交互影响

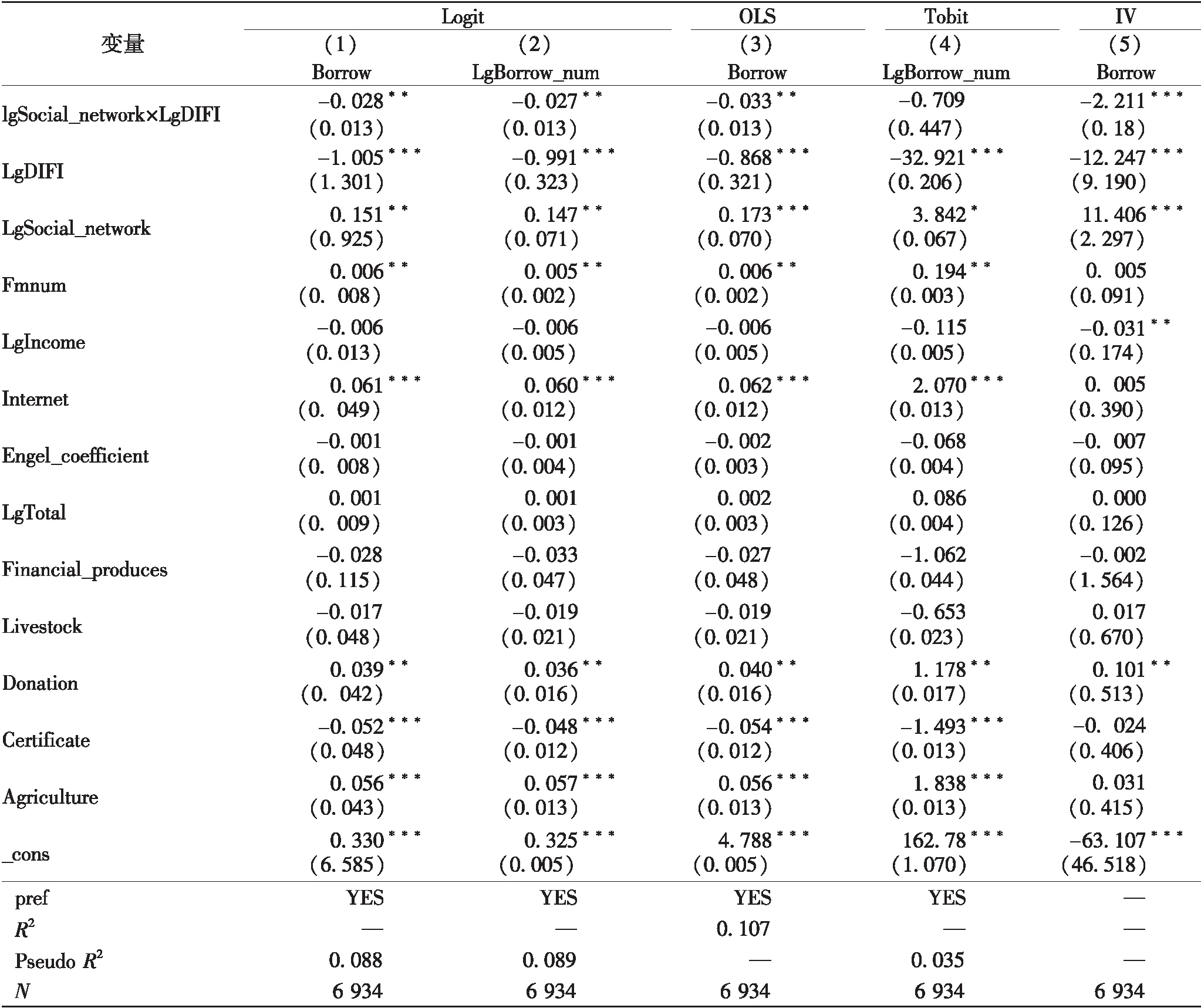

在模型(1)中加入数字普惠金融和社会网络的交互项(即式2)进行再次计算,分析数字普惠金融是否弱化了社会网络对获得借贷可能性的影响,得到的回归结果如表3所示。

其中,列(1)中社会网络与数字普惠金融总指数的结果与前文所分析的完全一致,“家庭人口数”“是否使用互联网”“是否有过社会捐赠”“是否从事农业生产”对农户借贷的可能性具有显著的正向影响,“是否拥有房产证”具有显著的负向影响。核心变量“社会网络与数字普惠金融的交互项”的系数显著为负,说明数字普惠金融的发展对社会网络在农户借贷行为的影响上具有替代作用。数字经济的快速发展会对农村传统借贷行为产生影响,数字普惠金融为农户的借贷选择提供了一份更加丰富的菜单,使得农村社会网络对于农户借贷行为的重要性与以往不甚相同。

列(2)使用家庭借贷金额数作为被解释变量,列(3)(4)则更换了回归方法,其结果均显著为负;在列(5)中,为了排除内生性对结果的干扰,选取了数字普惠金融指数、社会网络在地级市层面的组平均值作为工具变量进行回归分析,结果仍然稳健,由此验证了假设H2。

(三)进一步的讨论:基于正规渠道和非正规渠道借贷的异质性分析

为了使结果更加准确可信,将对数化后的2015年数字普惠金融指数加入作为解释变量,且分为两组:(1)将农户从非正规途径得到借款的样本剔除;(2)将农户从正规途径得到借款的样本剔除。由表4的结果分析发现,正规途径借贷和非正规途径借贷的占比分别为7.46%和25.36%,说明农户更倾向于从亲朋好友和民间机构处获得贷款。

表3 交互项分析结果Tab.3 Analysis results of interaction items

表4 借贷途径分类及借贷用途分类Tab.4 Classification of borrowing channels and purposes

表5列(1)(2)是农户正规借贷与非正规借贷的回归结果。从列(1)中看出,社会网络与数字普惠金融交互项的系数不显著;对正规途径借贷没有显著的影响;从列(2)中看出,社会网络与数字普惠金融交互项系数显著为负,说明数字普惠金融发展会削弱社会网络对于非正规途径借贷可能性的影响。对于传统金融行业来说,借款者所能够获取的贷款数量在很大程度上会受到抵押品质量的影响。而在农村,大部分农户由于缺乏抵押品而不具备正规借贷条件,从而对非正规信贷有更高需求。农户通过社会网络可以获得低成本的非正规途径借贷,从而相比正规借贷而言,非正规更受欢迎。

表5列(3)(4)是农户不同借贷用途的回归结果。农户的主要收入来源为农业生产活动,故生产性借贷作为一种刚性借贷不大可能会因为其他因素的影响而改变;而消费性借贷则更偏向为弹性借贷,对外界因素的变化更加敏感,由此可以更好地反映外界因素冲击对农户借贷的影响,使结果更加可靠。列(3)中二者的交互项系数不显著,验证了生产性借贷一定程度上属于刚性借贷;列(4)中,社会网络与数字普惠金融的交互项的系数显著为负,说明数字普惠金融的发展对社会网络在农户消费性借贷行为的影响上具有替代作用。列(3)(4)的回归结果在一定程度减少了内生性导致的结果偏差,说明前文的结果稳健且可靠。

表5 不同借贷途径及用途回归结果Tab.5 Regression results of differentborrowing channels and uses

五、结论与启示

基于2016年中国劳动力动态调查(CLDS)和“北京大学数字普惠金融指数”(DIFI)的数据,探究了社会网络、数字普惠金融以及其交互作用对农户借贷可能性的影响。稳健性检验均得出,社会网络对农户借贷可能性具有显著的正向影响;数字普惠金融的发展削弱了社会网络对农户借贷行为的影响,此结论仅在农户通过非正规途径借贷以及消费性借贷的条件下成立。

为健全农村金融体系,提升农村金融服务,更好地满足农户借贷需求,首先,政府应促进数字技术与金融服务深度融合、持续健康发展,继续加大数字普惠金融服务在中国农村地区的普及力度。例如,加强农村地区,特别是欠发达农村地区数字技术的软、硬件基础设施建设,使每家每户均达到使用通讯网络平台的基本条件;积极开展数字金融知识普及、网络防诈骗等活动,提高农户借贷的可得性。同时,重视社会资本在金融行业中所起的促进作用,鼓励社会资本和金融机构形成良好发展关系。各大金融机构应提高普惠金融和扶贫的责任意识,加大正规金融借贷的宣传力度,加强数字普惠金融在农村的下沉力度,加强与网络通讯公司、数字金融科技公司的深度对接,为当地农户尤其是低收入农户提供多样且符合其切身需求的金融服务和产品。农户个人要主动学习并掌握金融经济基本知识、互联网知识,积极了解乡村振兴以及“三农”等相关扶贫、惠农政策,认识到数字普惠金融的重要性;同时注重个人信用的积累,提高资金使用效率。