我国乙烯工业及下游产业链发展现状与展望

2022-05-08陆浩

陆 浩

(中国石化上海石油化工股份有限公司,上海 200540)

乙烯工业是石油化工产业的核心,乙烯产品占石化产品的75%以上,在国民经济中占有重要的地位[1],被称为“石化工业之母”。乙烯的工业用途广泛,是合成树脂、合成纤维、合成橡胶、医药、染料、农药、化工新材料和日用化工产品的基本原料,这些化工产品对促进国民经济发展和改善人民生活水平具有重要作用。

1 我国乙烯工业现状

1.1 总体能力

我国是仅次于美国的世界第二大乙烯生产国[2]。截至2021年底,我国共有乙烯生产企业61家,投产乙烯装置79套,合计总产能4 168万吨/年,约占全球总产能的18%。其中蒸汽裂解制乙烯(含重油催化热裂解)装置41套,生产能力2 948万吨/年;煤/甲醇制烯烃(CTO/MTO)装置27套,乙烯生产能力715万吨/年;乙烷裂解制乙烯(含混合烷烃裂解)装置6套,生产能力490万吨/年。

1.2 乙烯消费情况

2021年全球乙烯总产能达到2.10亿吨/年,消费量约为1.97亿吨,我国乙烯新增产能超800万吨/年,达到4 168万吨/年,是我国乙烯工业史上新增产能最多的一年。2021年,我国乙烯产量为3 747万吨,当量消费量达到5 832万吨,当量缺口达到2 085万吨左右,自给率约为64%。由于国内市场的供需矛盾,加上进口产品在成本、质量等方面的竞争优势,除乙烯单体外,我国每年还需大量进口聚乙烯(PE)、乙二醇(EG)、苯乙烯(SM)等下游衍生物。

2 乙烯主要生产路线情况

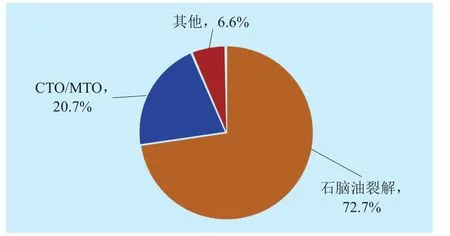

目前,我国乙烯生产路线主要以石脑油裂解为主,约占72.7%,CTO/MTO工艺占比约20.7%(见图1)。乙烷裂解制乙烯(含混合烷烃裂解)、重油催化热裂解制烯烃、原油直接裂解制烯烃、乙醇脱水制乙烯等技术均已实现工业化,乙烯原料呈现出轻质化、多元化、一体化发展趋势。

图1 我国乙烯各生产路线占比

2.1 石脑油裂解制乙烯

近年来,恒力石化、浙江石化、盛虹炼化、裕龙石化等民营力量迅速崛起,大型炼化一体化项目相继投产;中国石化、中国石油、中化集团等央企稳中求进,有序推进石化项目;埃克森美孚、巴斯夫等外商独资石化项目抢滩布局中国炼化市场;壳牌、SABIC、沙特阿美与国内石化企业展开合作,市场主体多元化发展迅速,已呈现五大市场竞争格局。

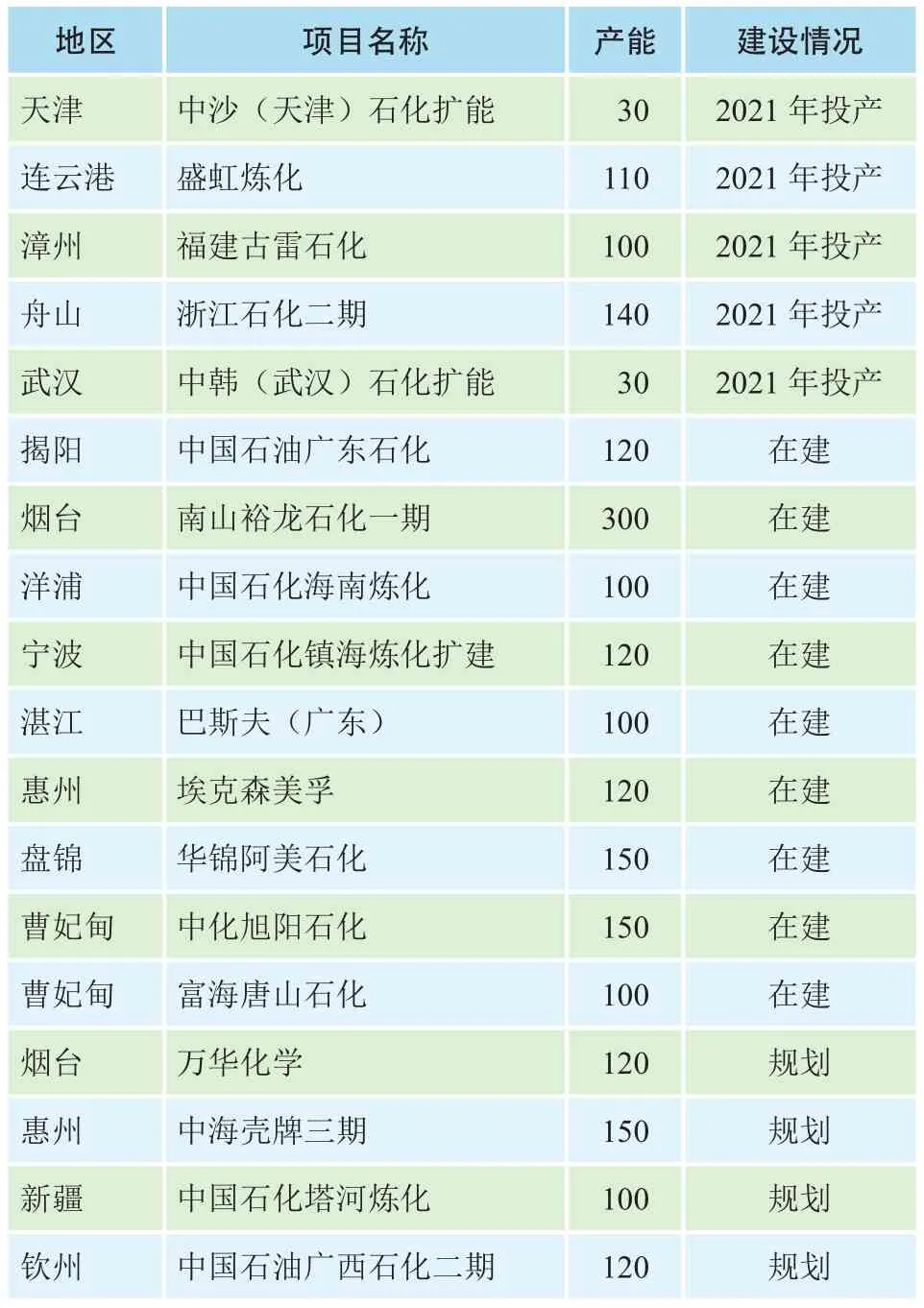

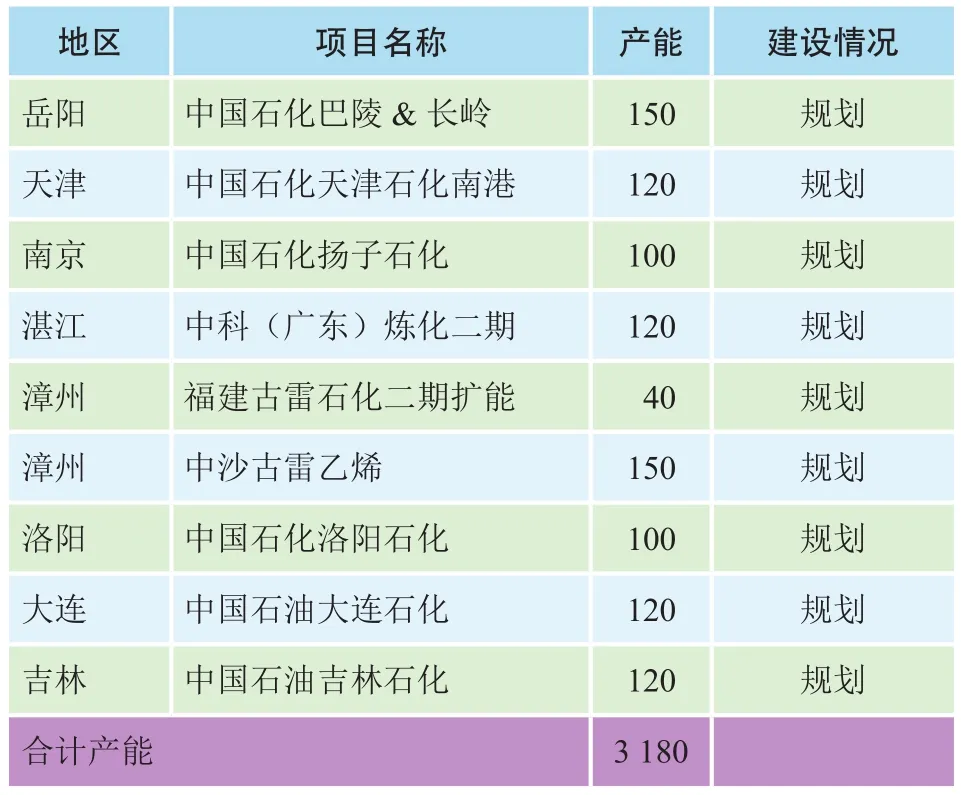

在乙烯盈利能力普遍稳健、供需缺口较大的情况下,新建炼化一体化项目均配套大乙烯项目。随着一批炼化项目配套乙烯装置投产,加之部分扩能改造项目,预计2021–2024年,我国将新增石脑油裂解乙烯产能约1 670万吨/年,另有规划中的乙烯产能约1 510万吨/年,合计新增产能约3 180万吨/年(见表1)。

表1 我国在建或拟建石脑油裂解制乙烯装置新增产能 万吨/年

续表

2.2 CTO/MTO

2019–2022年,CTO/MTO迎来投产高峰,年均新增产能突破100万吨/年。至2025年,国内CTO/MTO产能将近2 500万吨/年[3]。2021年,在国际油价跌宕起伏、新冠疫情暴发等不利因素下,煤化工行业遭遇巨大冲击,CTO/MTO装置仍保持了较高的开工率,是煤化工行业中唯一持续盈利的细分领域。

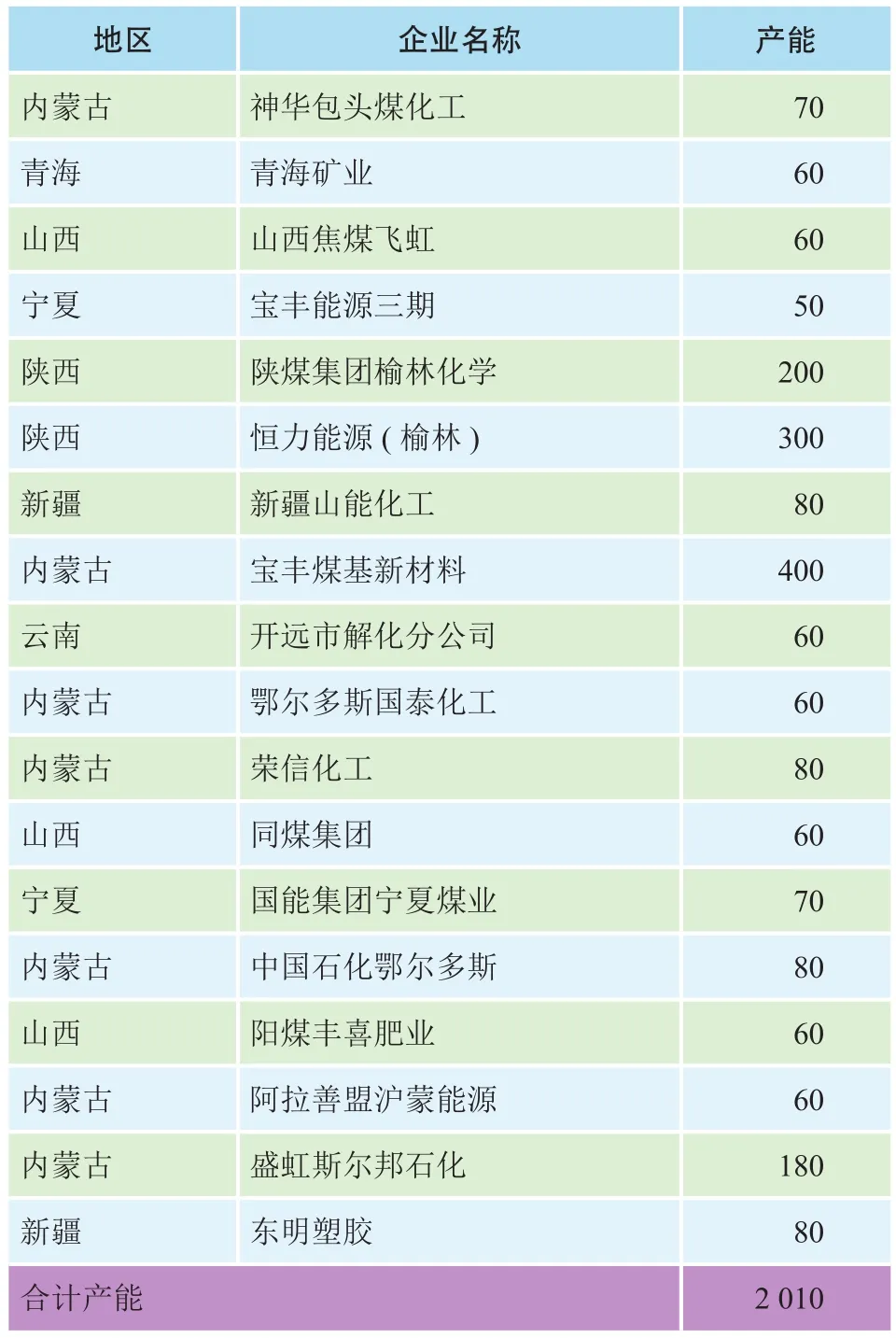

CTO项目是典型的“高污染高能耗”产业,“十四五”时期,我国将严控煤电项目,严控煤炭消费增长,严把建设项目环境准入关。在部分地区,只有被纳入国家规划的项目,才能统筹协调能耗指标。如内蒙古地区,尽管煤矿资源丰富、价格优势明显,现已对煤化工项目加强管控。据不完全统计,目前我国在建或拟建CTO/MTO项目新增烯烃产能约2 010万吨/年(见表2),其中新增乙烯产能约850万吨/年。

表2 我国在建或拟建CTO/MTO装置新增烯烃产能 万吨/年

2.3 乙烷裂解制乙烯(含混合烷烃裂解)

与传统石脑油裂解路线相比,乙烷裂解具有工艺流程短、装置投资少、乙烯收率高等优势[4]。特别是在我国炼油产能过剩,乙烯供应不足的现实情况下,依托进口乙烷资源发展乙烯产业,是解决炼油和化工结构性矛盾的新思路。

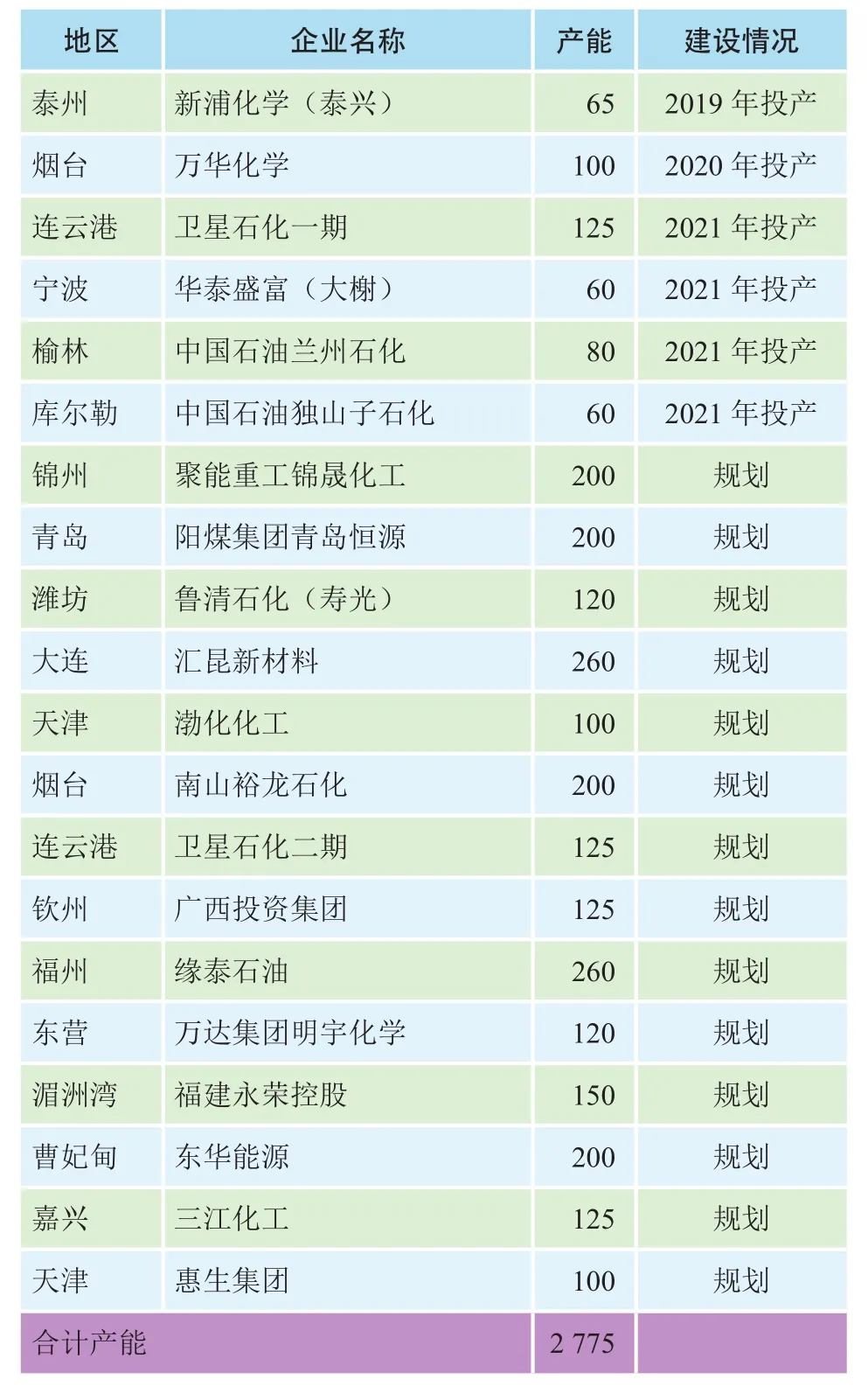

近年来,随着美国页岩气大量涌入市场,低成本乙烷资源备受市场关注,国内企业纷纷布局乙烷裂解制乙烯项目。据统计,目前国内乙烷裂解制乙烯(包括混合烷烃为原料)项目约20个,产能合计约2 775万吨/年(见表3)。除中国石油新疆库尔勒和陕西榆林2个项目采用本土乙烷资源外,其他项目原料均依赖进口,如顺利投产,共需进口乙烷原料超过2 500万吨/年。据海关数据统计,中国进口乙烷中,约有95%来源于美国,其余进口来源国日本、韩国、西班牙、德国等仅占5%[5]。原料来源单一,且严重依赖于美国,因此,落实乙烷原料来源是推进乙烷裂解制乙烯项目的关键。

表3 我国乙烷裂解制乙烯(含轻烃综合利用项目)产能 万吨/年

2.4 原油直接裂解制烯烃

原油直接裂解技术越过了原油裂解为石脑油过程,将原油直接转化为乙烯、丙烯等化学品,是未来实现少油多化、高端发展战略的有益探索。据报道,中国石化宣布其重点攻关项目“轻质原油裂解制乙烯技术开发及工业应用”试验成功,实现了该技术在国内的首次工业化应用,化学品收率近50%,大幅缩短生产流程、降低生产成本、减少二氧化碳排放。目前,全球仅埃克森美孚和中国石化成功实现了该技术的工业化应用[6]。

3 乙烯下游产业发展趋势分析

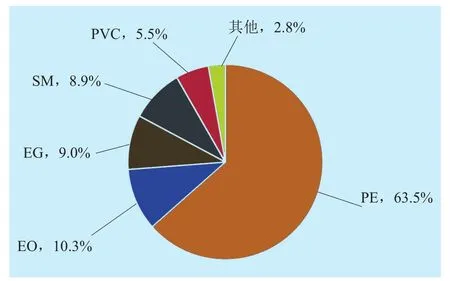

我国乙烯工业已逐步进入成熟期,下游衍生物主要有PE、环氧乙烷(EO)、EG、SM、聚氯乙烯(PVC)等产品。2020年,五类产品共占乙烯总消费量约97.2%。其中,最大消费领域是PE,占总消费量的63.5%。其次是EO和EG,分别占10.3%和9.0%(见图2)。

图2 我国乙烯下游消费结构

3.1 PE发展趋势:同质化竞争激烈,向差异化、高端化发展

PE主要产品有线型低密度聚乙烯(LLDPE)、低密度聚乙烯(LDPE)、高密度聚乙烯(HDPE)三大类。PE具有成本低、化学性能好等优势,被广泛应用于农业、工业和日常生活等领域。

2016–2021年,国内PE产能持续扩大,产能平均增速达12%,2021年总产能为2 773万吨/年[7]。目前,我国PE产品以中低端通用料为主,高端PE产品严重依赖于进口,存在明显的结构性问题,即低端产品过剩、高端产品缺乏。未来几年,随着国内PE产能持续扩大,同质化竞争将更加激烈,高端产品的国产化替代空间巨大。以茂金属聚乙烯(mPE)产品为例,目前国内市场的需求量约为100万吨/年,而2020年我国产量仅约11万吨,巨大的供应缺口刺激了大量进口mPE产品进入中国市场[8]。因此,PE在向高端化、差异化方向发展,具有重要的现实意义。

3.2 EO发展趋势:一体化及EO/EG灵活切换

EO主要用于生产EG,多数企业采用EO/EG联产装置。此外,EO还可用于减水剂、聚醚、消毒杀菌等领域。

近年来,随着EG市场利润逐步收缩,多数EO/EG联产装置开始向生产EO转移,并兼顾两者灵活产出,从而提高经济效益。EO产能大幅增长,下游产品发展却进入了瓶颈期,单一化、同质化现象明显。主要产品如聚羧酸减水剂单体、表面活性剂以及乙醇胺等,已经面临产能过剩的局面,行业竞争激烈,产能利用率降低。对此,通过上下游一体化的发展模式,将更有利于增强企业的核心竞争力,如构建乙烯–EO–EG,再到聚醚单体(如聚乙二醇单甲醚、烯丙基聚氧乙烯醚、甲基烯丙基聚氧乙烯醚)、聚氧乙烯型非离子表面活性剂(如脂肪醇聚氧乙烯醚)等的完整产业链,不断向下游拓展,丰富产品种类。

3.3 EG发展趋势:延伸产业链,布局多产品交叉生产

EG是乙烯的第二大应用领域,2016–2021年,随着多个大型煤化工项目和炼化一体化项目相继投产,EG产能逐年提升,2021年总产能为2 145.2万吨/年[9]。

近年来,EG产能持续增长,下游需求却有所放缓,产能过剩情况将愈加明显。从消费端来看,我国EG主要用于生产聚酯,占EG消费结构的比例超过90%[10],消费领域相对单一,存在下游产业链短、产品结构雷同、低价竞争严重等问题。未来,应通过产业链延伸,加大在不饱和聚酯树脂、润滑油、增塑剂、非离子表面活性剂以及涂料、油墨等行业的应用开发力度,逐渐改变用途单一的局面,形成从生产到应用的产业链,提升产品附加值,以化解市场风险。

3.4 SM发展趋势:产能大幅扩张,下游产业稳中向好

SM下游主要用于生产苯乙烯聚合物以及各类离子聚合物,如可发性聚苯乙烯(EPS)、聚苯乙烯(PS)、丙烯腈–丁二烯–苯乙烯三元共聚物(ABS)、不饱和聚酯树脂(UPR)、丁苯橡胶(SBR)、苯乙烯类共聚物(SBC)等产品,其中EPS、PS和ABS三者占据国内SM消费量的70%以上[11],产品多用于家电、电子设备、汽车、房地产等行业。

近年来,随着国内大型炼化一体化下游配套SM装置投产,以及环氧丙烷/苯乙烯单体(PO/SM)联产项目激增,SM产能呈现持续增长态势。2020–2022年是SM产能快速增长的3年,预计到2022年底,产能将突破2 000万吨/年[12]。随着产能持续释放,国内供需格局已出现明显转变,进口量大幅下降,并出现少量净出口。由于2021年SM新增产能大于纯苯,原料纯苯处于供不应求的格局,进一步压缩了SM的生产利润。从消费端看,三大下游市场中,仅ABS行业维持高开工率,难以消化SM新产能带来的供给增量,致使SM受供需矛盾与成本支撑的多空影响,市场行情呈区间震荡走势。从终端市场看,国内受新冠疫情影响,“宅经济”带动小家电的销量大幅增长。同时,国外疫情形势依然严峻,防疫产品和部分家电出口超预期,拉动了SM产业链的需求增长,盈利情况明显好转。

3.5 PVC发展趋势:品质和环保齐头并进

PVC是我国第一大通用型合成树脂材料。凭借其突出的性能价格比,广泛应用于工业和日常生活用品中,具有优异的耐磨性、阻燃性、耐化学腐蚀性和电绝缘性等特点[13]。PVC的生产主要有两种制备工艺,一是电石法,主要生产原料是电石、煤炭和原盐。国内受富煤、贫油、少气的资源禀赋限制,主要以电石法为主,生产过程中需消耗大量淡水资源,存在能耗高、污染大等瓶颈问题。二是乙烯法,主要原料是石油。国际市场上主要以乙烯法为主,具有产品质量优、工艺先进、更加环保等特点,未来具备替代电石法的潜力。

中国是世界上PVC的最大生产国,同时也是消费大国,国内市场处于产能过剩的状态[14]。在当前全球范围内实施以塑代钢、以塑代木战略,减少对矿产资源及木材消耗的背景下,PVC树脂获得了巨大发展,下游应用市场不断拓宽,在塑料型材、医用输血管、输血袋、汽车、发泡材料等产品领域应用广泛。随着中国城镇化进程加快和居民生活条件改善,社会对环保的期望值和要求不断提高,PVC行业下游已进入品质和环保的激烈竞争阶段,应用领域不断拓宽,多元化发展趋势明显。

3.6 其他产品发展趋势

乙烯其他下游产品,如乙酸乙烯、聚乙烯醇、乙烯–乙酸乙烯共聚物(EVA)、乙烯–乙烯醇共聚物、乙烯–丙烯酸共聚物、三元乙丙橡胶等,目前占比较小,应用前景相对稳定,当前看不到应用领域急剧扩展的前景,也看不到被大量替代的威胁[15]。国内高端聚烯烃产品普遍受限于国外技术壁垒,如乙烯–α–烯烃(1–丁烯、1–己烯、1–辛烯等)共聚物,国产技术尚未成熟,具有较大发展空间。乙烯的大多数下游产品符合社会经济发展的方向和消费升级的需要,如在碳达峰、碳中和背景下,光伏产业进入发展快车道,EVA光伏料需求将高速增长,乙酸乙烯市场价格持续高位运行。

4 结语

预计至2025年,中国乙烯产能将突破7 000万吨/年,将基本满足国内需求,甚至可能出现过剩。受国家能耗“双控”政策影响,“十四五”期间,煤化工、石油化工产业将面临严峻考验,对以化石资源为原料的乙烯项目造成非常大的不确定性。在碳达峰、碳中和大背景下,建议企业在规划此类项目时,充分考虑碳排放的减量和替代,通过可再生能源、清洁电力替代化石能源,积极淘汰落后产能、压减过剩产能,推动产业转型升级。

乙烷裂解制乙烯项目所生产的乙烯和氢气,均是国内市场所需的重要原材料,具有巨大发展前景和较强盈利能力。然而,国内乙烷资源严重依赖进口,存在原料来源单一、供应链设施专用、远洋运输困难等“卡脖子”风险,建议国家发展和改革委员会等行业主管部门加强规划引导,各企业结合自身实际情况,深入开展项目可行性论证,避免“一拥而上、一哄而散”式的投机。

乙烯下游特别是高端衍生物,将迎来巨大市场空间。如mPE、乙烯–α–烯烃共聚物、超高分子量聚乙烯、高碳醇、环烯烃聚合物等产品将受到市场重点关注。未来,炼化一体化、CTO/MTO、乙烷裂解等新建项目将提供充足的乙烯原料,加速推进乙烯下游产业往“差异化、高端化、功能化”的方向发展。