商业银行贷款信用风险显著增加了吗?

——基于CAS22 预期信用损失模型的理解

2022-05-05常伟

◎常伟

一、引言

商业银行无论在公众的日常生活还是市场经济发展中都扮演着重要的角色。近年来,中央出台多项政策解决中小企业“融资难,融资贵”的难题,以降低企业的融资成本。商业银行作为企业的融资平台,为企业贷款必然存在一定的信用风险。如何做好信用风险管理工作,并根据信用风险确认风险拨备成为日常经营活动的重点。

我国于2017 年3 月31 日颁布最新《企业会计准则第22号—金融工具确认和计量》,并于2018 年1 月1 日起于上市企业开始实施。这一准则的颁布,对于以金融工具为主要经营方式的上市商业银行产生重要的影响。自2008 年金融危机开始,商业银行仅在客观事实表明发生减值事项时确认减值,导致信用损失确认缺乏预见性,造成银行资本监管的顺周期效应,已受到世界广泛的质疑。而预期信用损失模型很好的解决了预见性问题,扩大减值确认的范围,提高了商业银行信用损失计提金额,将确认损失的时间提至初始确认,做到更有效的规避信用风险,规范商业银行的贷款行为。但CAS22 号准则这一根本性的变化,操作难度加大,应用成本较高,需要大量的前期准备。其中,预期信用损失模型将减值确认划分为三阶段,其中重要的判断标准为“金融工具的信用风险自初始确认后显著增加”,何为信用风险显著增加?如何判断信用风险显著增加?成为确认减值的关键。CAS22 中未详细列明信用风险显著增加的标志,仅指出若逾期30 日则可判定信用风险显著增加,若存在其他更有说服力的信息时,企业可自行定义。可见,准则并未给出信用风险显著增加的定义。这种没有明确的信用风险显著增加的判定方式,增加了确认过程的灵活性,使得根据信用风险显著增加计提预期信用损失的难度更大。在实际运用时,商业银行很大程度上为追求便利性直接选择逾期30 日作为信用风险显著增加的标准,不考虑其他相关信息,造成减值确认的滞后。因此,本文以定量模型的方式提出如何衡量借款人信用风险显著增加,为预期信用损失模型的广泛应用提供参考。

二、信用风险下的商业银行贷款行为理论分析

(一)资产组合理论

资产组合理论是现代金融理论的一块重要基石。这一理论最早追溯到马科维茨的资产选择理论。将其应用到商业银行贷款管理中,商业银行可以通过对贷款组合的分析确定自身的有效贷款组合。图1 中LL 线反映了商业银行的有效贷款边界,在这一边界上基于风险与收益的同向关系存在多种贷款组合,任何一个无风险的资产组合只能是由国库券组成的资产组合,资产收益率维持在RF 无风险利率水平。商业银行在享受高资产收益的同时必然承担较高的风险,风险追求者贷款组合集中在BC 段,而风险规避者则将贷款组合集中在AB 段上。如何在控制风险的同时增加商业银行的贷款量是获得高收益的关键。根据资产组合理论,确定信用风险下的最优贷款组合,为各类贷款提供损失拨备,确保商业银行收益的最大化。

(二)预期信用损失模型三阶段

根据预期信用损失模型,商业银行的预期损失是合同规定的现金流量与预期收到的现金流量差额根据实际利率折现后的现值。这一模型以预先提取的减值金额作为信用风险的拨备覆盖,减轻了在发生非预期损失时的资本压力,但同时,提取的减值准备金额较过去更高,在一定程度上削弱商业银行的利润率。而商业银行不同于非金融服务企业,追求盈利并非商业银行日常经营管理的重点,相反,风险管控则是商业银行的重中之重。预期信用损失模型以信用风险的大小划分为三个阶段:

第一阶段,信用风险未显著增加阶段。该阶段,金融资产属于优质资产,自初始确认后该部分资产或资产组合信用风险较低,且并未显著增加。由于该类资产自初始计量开始并未发生重要的风险水平变化,按照预期信用损失模型,应当确认自初始确认开始12 个月内的预期损失。

第二阶段,信用风险显著增加阶段。该阶段,金融资产虽并未实际发生减值事项,但是有迹象标明,该类金融资产或组合信用风险显著增加。信用风险是否显著增加的判断事项在准则B5.5.15-18 做出具体的描述。由于该类资产或组合信用风险已经显著增加,因此,减值金额应当涵盖该类金融资产的整个存续期。

第三阶段,信用风险发生阶段。该阶段,金融资产或组合确认发生相关的减值事项。由于该类金融资产或组合已经发生相关的减值事项,应当在金融资产或组合的整个存续期内确认信用损失。

从上述三阶段的划分可以看出,前两个阶段的划分标准是信用风险是否显著增加。CAS22 号准则中未明确如何判断信用风险显著增加,仅指出逾期30 作为信用风险显著增加标志,该类标准形式过于单一,判断过于主观,增加了盈余管理的可能性,能够通过对借款人信用风险的测评,主观降低借款人信用风险水平,降低商业银行提取的损失准备金额,提高收益率。同时,某些企业逾期30 日未偿还贷款也不能单纯的说明该贷款信用风险显著增加。因此,这就要求建立一套客观的评价方式,以量化的形式降低主观臆断性,提高商业银行贷款管理能力,规范贷款行为,净化贷款环境。

三、关于信用风险等级评价模型的构建

作为商业银行不确定性存在的信用风险,在传统业务(或称表内业务)中表现为借款人未能按照借款合同的要求偿还贷款,在现代业务(或称为表外业务)中表现为同商业银行订立金融合约的一方未能执行合约条款。资产证券化使得商业银行可以不必进行贷款资金的筹集和监控,有时甚至不必负责贷款资金的收回。如果商业银行仍将贷款保留在资产负债表中,那么商业银行就应该通过贷款价格杠杆作用来规避利率风险,同时收回贷款的本金和利息(资产证券化将本息的收回转移到投资者),其中,贷款人与借款人之间的委托代理问题产生于贷款的监控和收回过程中。商业银行对贷款监控的重要一点就是对未来贷款损失情况做出正确的预计以及确定一个合理的贷款损失准备金。

(一)5C 信用评级法

预期信用损失模型提供了一种前瞻性的损失准备金提取方式,该种方式的应用应当解决如何判断信用风险显著增加。关注借款人信用风险是否显著增加,应当掌握品德(Character)(诚信度和道德水平)、还款能力(Capacity)(现金流量)、资本(Capital)(净资本)、抵押(Collateral)(抵押品)、环境(Condition)(经济化境,如受行业或利率波动影响的程度)。这一评价方法称为5C 信用评级法。

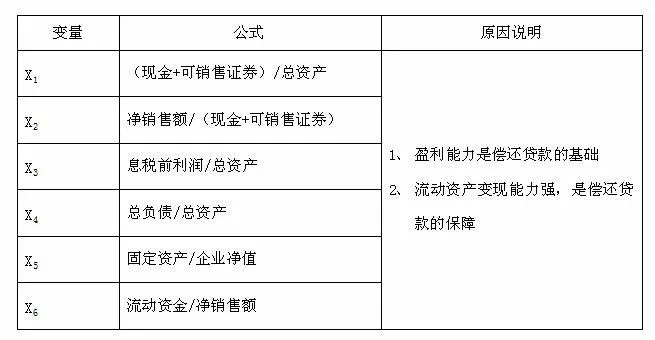

(二)切瑟模型

切瑟(Chesser)在1974 年设计了一种分析模型用来预测借款人违反初始贷款合同的可能性。这里的违反贷款合同既包括借款人最后不偿还贷款造成坏账的情况,还包括借款人由于资金困难迫使商业银行进行贷款重组的情况。切瑟的分析模型包括6 个变量:

?

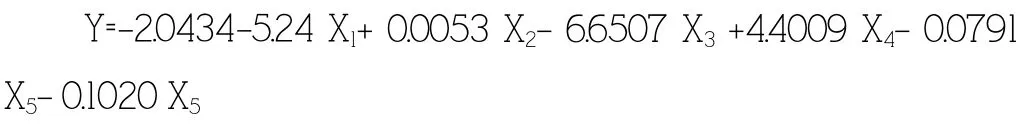

同时,利用估计的协同系数公式:

将每家借款人的X 值代入求得Y,再将Y 值代入:

P=1/(1+e-y)

求得借款人违反贷款合同的可能性P。Y 值被看作是违反贷款合同的评价指标,Y 值越大,借款人违反贷款合同的可能性越大。根据公式,约瑟得出分类的临界值为:

若P>0.50,借款人属于将会违反合同的一类;

若P≤0.50,借款人属于遵守合同的一类。

(三)信用风险等级评价模型构建

首先,综合5C 信用评级与切瑟模型。结合5C 信用评级方法与切瑟模型,按照5C 要求的五项指标融合切瑟模型的6 项评价指标,构成商业银行对于贷款企业的信用风险等级评价模型,衡量在预期信用损失中信用风险是否显著增加。通过这一定量的评价方式,能够帮助商业银行更好的践行预期信用损失模型。

1.品德(Character)(诚信度和道德水平):根据贷款企业在商业银行中的资信状况来评价其诚信度和道德水平。虽然一个企业的诚信度和道德水平不能通过简单的资信状况反映出来,但是商业银行向借款人提供借款主要关注的是该借款人是否能够按时还本付息,企业的资信状况能够反映一家企业历史诚信度,若该企业历史上存在逾期还款或未缴纳全部本金及利息的状况,那该企业信用风险属于较高状态。当然一家企业的历史情况并不能说明其未来的诚信状况,这还需要该企业的财务状况支持。根据这一标准,若企业历史情况下发生信用缺失时确认为1,否则确认为0。

2.还款能力(Capacity)(现金流量):根据切瑟模型来评价企业的还款能力。切瑟模型主要利用了企业能够及时变现的现金流量作为衡量标准。一家企业能否及时足额的归还贷款本金及利息主要考量其现金流量的大小。

3.资本(Capital)(净资本):根据ROE 反映一家企业的资本状况。按照ROE=ROA×EM=PM×AU×EM 分别确认借款人的经营总体状况。一家企业的股本收益率(ROE)从所有者的角度衡量企业的盈利水平;资产收益率(ROA)从资产使用效率的角度衡量企业的盈利水平;资产利用率(AU)从单位资产带来的盈利状况反映盈利水平;利润率(PM)从企业销售额的角度反映盈利水平;股权乘数(EM)是衡量单位股本能撬动多少倍资产的指标。

4.抵押(Collateral)(抵押品):商业银行向企业提供贷款的同时一般要求企业提供一定的抵押物,商业银行应当在每年度终了时要求企业向其提供抵押物的评估报告,以此判断抵押品是否存在减值迹象。将抵押物评估价值低于原账面价值的20%作为该贷款的信用风险显著增加的标志。若抵押物价值下降,赋值为1;若抵押物价值上升或不变,赋值为0。

5.环境(Condition)(经济化境,如受行业或利率波动影响的程度):商业银行在提供贷款时应考虑贷款企业所处的行业。宏观经济状况会影响贷款企业的经营能力,当该行业整体宏观经济状况处于下行期时,为该类企业放贷其信用风险显著增加。若当前该行业经济环境处于不景气状态,国家的宏观经济政策对该行业产生不利影响,则赋值为1;否则为0。

其次,采用AHP 构建5C 指标权重。根据表2 的评价方式,按照C1=诚信度C2=还款能力C3=资本C4=抵押C5=环境,构建两两判断矩阵(表3),得到5C 信用评级各个部分的权重指数W。利用eig 函数计算判断矩阵特征值λ,对构造的矩阵进行一致性检验(C.R).,其中C.R.=C.I./R.I。;当C.R.<0.10 时,判断矩阵具有可接受的满意的一致性。

C.I.(=λ-n)(/n-1)

R.I.是平均一致性指标。如表1

?

?

?

根据上述5C 信用评级法将各评价指数的得分代入:

Y=0.06C1+0.51C2+0.27C3+0.11C4+0.06C5

根据信用风险等级评价模型得到的Y 值大小,可以划分为:

Y ≥0.5,信用风险显著增加;

Y<0.5,信用风险未显著增加。

总之,预期信用损失模型的应用已迫在眉睫,如何把握信用风险显著增加的标准成为应用预期信用损失模型的关键。本文综合5C 信用评级与切瑟模型,利用AHP 分析法构建商业银行信用风险等级评价模型,以定量的方式帮助商业银行判断信用风险是否显著增加,提高判断的准确性与客观性,有利于推动预期信用损失模型的应用。