供应链金融下中小企业信用风险指标体系构建

2022-04-29田问耕

田问耕

(北京理工大学珠海学院,广东 珠海 519080)

近年来,中小企业的国民经济已成为社会主义国民经济蓬勃发展不可或缺的重要组成部分,是政府扩大就业机会、改善民生、鼓励创新创业的主要动力。另一方面,银行由于资本规模小、规模小、投资风险高、抵押物量少、信用等级低,普遍受到资本不足的约束。解决银行融资难问题,对于大力发展社会主义国民经济,促进社会主义市场经济的可持续发展具有重要意义。

一、供应链金融下中小企业信用风险指标体系研究综述

信用风险评价指标体系一直是学术界和金融界关注的焦点。现有研究主要有三种类型:

首先,根据各种原因,建立了供应链融资环境下的银行信用风险评价指标。供应链环境下,银行信用评价的内涵更加丰富,其核心企业资质是主要原因之一。朱建民等人运用项目集成思维的方法,创造性地提出了生产力、工业控制、工业生态环境、工业竞争力和工业依存度的“五要素模型”评价体系。王宗润还提供了由供应商、生产商和银行组成的供应链金融体系。Wuttke等人和Agarwal等人认为买方会对供应链金融业务产生影响。王润等人的研究表明,在传统的供应链融资模式下,银行可以通过核心企业信贷改善信用状况。

其次,基于不同角度,建立供应链融资环境下中小企业信用风险评价指标。不同于传统的信用评级,在供应链金融环境下,从不同角度建立信用风险评估体系,为中小企业信用评级提供了新思路。胡海清等人从供应商的角度提出了涵盖核心公司信用状况和供应商相关状况的信用风险评估模型。赵等从多个理论角度提出了包括应税销售收入和缴纳增值税频次在内的中小企业信用评价指标体系。陈小红等人从中小企业融资难的角度出发,建立了基于主客观因素的评价指标体系。邓爱民等人从第三方物流的角度建立指标体系,分析供应链金融环境下企业的信用能力和竞争力。Wetzel等人基于传统的单一公司视角,讨论了供应链中有限的财务资源如何影响公司的营运资本水平。蒙彬等人基于5C原则建立了小型建筑企业信用评价指标体系。

三是信用风险指标筛选方法的研究。信用指标可能存在信息内容重复、信息不具有代表性等诸多问题。因此,采用指标筛选技术模式,选择供应链融资模式的金融机构信用风险评估体系至关重要。Oreski等人利用遗传算法筛选出违约区分度最大的信用评价指标。但耿等采用了单因素方差分析的方法,选择了对客户财务风险影响最大的指标。马尔多纳多等人采用顺序向后搜索的方法选择信用风险评价指标。张等计算了抵押贷款定价与种族之间的Pearson相关系数,根据相关系数对指标进行排序,并逐一选取指标。Fallahpour等人使用顺序向前搜索算法来筛选信用评级指标。

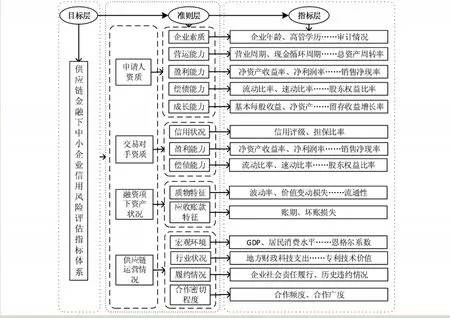

目前,供应链融资信用风险的研究取得了一定的进展,但仍有两个方面有待完善:一是现有的评价指标体系不能反映整个供应链的综合特征。供应链和金融业务在中国发展的机会并不长,因此相关数据的收集非常困难。现有的研究多从企业自身来评价企业的信用风险,而很少涉及供应链中对信用风险有影响的其他因素。一些学者通常只是为了方便实证研究而选择定量指标,而忽略了定性指标的选择。这导致供应链金融下的信用风险评估指标体系无法完全覆盖整个供应链面临的违约风险。二是现有指标体系没有考虑整体指标体系与风险状态识别的关系。现有的指标体系大多不能有效区分企业的风险状况。尽管有几篇文章提到了指标识别违约的能力,但它们往往侧重于单个指标的选择,而没有考虑识别违约的整体能力。事实上,单一指标对违约的歧视性较强,指标体系整体对违约的歧视性不一定强。基于此,本文拟以供应链融资环境下940家ipo上市中小企业样本为主要研究对象,历时五年。综合考虑供应链网络中核心公司的盈利能力、银行与核心银行的相互交易程度、供应链网络面临的外部环境变化等因素后,根据中国国内权威机构对高频指标的研究总结和国际经典论文。在中小企业信用风险评价的选择指标体系下,建立了包括申请人资质、交易对手资质、融资项下资产及供应链运营、应收账款特征、交易绩效等14个子指标、信用评级、担保比例等127个三级供应链融资指标的4级评价标准。根据去除冗余信息的基本思想,首次选用了偏相关均方误差分析法。剔除了64个信息冗余、对实际违约影响不大的指标。

基于整体风险因素识别的优化机制,利用神经网络评估指标组识别违约因素的能力,以对违约因素整体识别准确率最高的指标组作为主要筛选标准,逐一剔除对整体违规识别能力有负面影响的指标,从而选出违规识别能力最高的指标组, 从而改善目前指标组在筛选指标体系时忽略了违约因素识别能力的缺点。 最终形成供应链金融下中小企业社会信用风险分类评价指标的评价体系,涵盖48项指标,对综合因素风险进行显著区分,原理如图1所示。

图1 供应链金融下中小企业信用风险评估指标体系

二、供应链金融模式下中小企业信用风险评价模型的数据选择与实证检验

(一)研究样本

本文的主要研究对象是中小企业。考虑到供应链金融服务的发展趋势和数据不足的影响,2018年12月31日前制造业中小企业的所有数据均从万达数据库中选取,ST和*ST企业中有57家公司被删除。小部分数据来自东方财富网络公司上市公司的财务报表和供应链金融服务核心公司的官网。针对不同行业公司长期发展经营评价标准定义模糊的问题,通过自身企业的年度财务报表和与企业发展相关的历史信息进行了相关研究状况的数据分析。根据卢跃进教授等(2003)的根据评价等级数判断心理影响因素的研究理论,他们对上述评价指标进行了四级评价,分别给出了10、7、4、0分。

(二)变量的选取与描述性统计

本文选取反映一家公司生产经营控制能力、盈利能力、偿债能力、经营实力和核心公司社会诚信等22项指标,对银行供应链金融机构信用风险进行教学评价。运用因子分析进行降维,建立Logit模型研究我国供应链金融商业银行信用风险评估体系。主营业务成本收入增长率与净利润增长率的标准差很大,尤其是主营业务利润收入增长率的标准差超过727.873,说明制造业中小民营企业的经济发展能力差距影响较大,发展过程中存在发展不平衡的情况。但现金到期比率的标准差为394.745,说明中小企业现金到期比率各阶段差异较大,部分公司还款能力相对较弱。样本公司的平均离职率和快速增长率分别为1.827和1.416,均已达到相对健康的水平。净利润平均增长率为负,说明制造业中小企业的利润和增长潜力正在减弱。

(三)实证检验

1.因子法市场分析

样本企业的企业管理涉及22个指标变量,涉及的指标变量数量相当大。如果之间的变量有很大的相似性,会计信息可能会重复,从而增加市场分析的复杂性。为了实现后续的数据分析,利用STATA软件进行因子分析和降维。表1给出了旋转影响因子分析方法的一般结论。保留了五个主要因素,解释了80.45%的原始变量。模型中LR检验结果的卡方统计量为1844.75,P值为0.0000。这个模式很有意义。KM检验的取值范围为0.7315,说明企业模型的建立是有意义的,适合我们选取不同的变量因素进行分析。通过最大方差法旋转后,因子负荷矩阵(仅显示因子负荷系数等于0.7的相关变量)如表1所示。反映盈利能力的变量,如营业毛利、销售净回报、负债净回报和资产总回报也包含在F1中。反映偿付能力的变量,如流动比率、速动比率和现金比率,也包含在F2中。比如反映企业管理能力的变量,比如存货周转率、流动资产周转率、净资产周转率,都包含在反映核心行业信用状况的F三个变量中。反映经济增长的变量,如收入增长率和净资产增长率,包含在F5中。

表1 旋转后因子分析的一般结果

?

2.Logit回归分析法

利用Logit模型,以影响因素分析得到的五个主要因素为自变量,以中小制造企业信用风险评价为解释变量,发展了回归分析方法。信用管理风险统计是基于Wonder数据库《中国制造业发展报告》中小民营企业的社会信用评级。评级为AA-或以下的设置为0,评级为AA或以上的设置为1。根据Logit返回的结果,删除了F 3和F5,回归结论见表2。

表2 Logit模型回归方程变量参数估计结果

?

根据Logit模型,F1、F2和F4的标准化回归系数分别为1.09、0.65和1.64。可以发现,这三个因素对商业银行信用风险的影响程度由强到弱依次为核心公司的信用状况因素、盈利能力因素和偿付能力因素,因素值越高,公司信用风险评级越高。

3.实证结果检验与分析

进一步测试表明,Logit模型的敏感性、特异性和总体分类概率分别为91.67%、61.90%和80.70%。57家银行根据Logit建模的性能概率与实际的寿命评估结果之间的比较。模型中正确分类的概率约为80.70%。一方面,Wonder Database的开发信用评价体系与企业社会诚信和管理风险分类评价体系可能存在一定差异;另一方面,供应商的金融服务能力受到核心科技公司发展信用的影响,在一定程度上提升了银行的投资信用,导致个别企业的预测业绩概率远高于生活的实际评价结果。总的来说,由于核心科技公司的信用状况、中小企业的盈利能力和还款能力等关键因素的运用,我们希望利用Logit建模对传统供应链金融模式下的中小社会信用风险做出合理的教学评价。

三、结束语

本文以WIND数据库中的中小制造公司为样本进行理论研究和实证分析,得到以下结果:首先,通过影响因素分析得出供应链融资模式下影响银行信用风险的主要原因,分别提取出五个主要原因:盈利能力、运营能力、偿债能力、经济增长率和核心公司的信用状况。然后,利用Logit建模再次回归检验,保留盈利能力因子、偿债能力因子和核心公司信用状况因子,它们对银行信用风险的影响为正。也就是说,营业收入利润、净资产收益率、净利润总额、资产收益率总额、产品销售经营净收入、成本管理费等收入越高,中小民营企业社会诚信活动的风险越低。但流动负债率、速动比率、现金比率和现金到期负债率越高,中小企业的发展信用环境风险越低;然而,核心中小企业通过信用环境在同一企业供应链环境中运营的程度越高,中小企业提供信用信息的风险就越低。经过实证分析,形成了供应链融资模式下中小企业发展的信用风险评估体系。