内部控制影响审计收费的中介效应研究

2022-04-25王雪连王姚娟朱剑峰

王雪连,王姚娟,朱剑峰

(阜阳师范大学,安徽 阜阳 236037)

股东为了对企业进行有效监督,通常选择审计师进行审计,但高额的审计费用并非带来高质量的审计。因此,仅依靠外部监督力量是不够的。若企业能从自身出发,完善企业自身治理体系,规范经营,在降低审计风险和审计收费的同时,减少与企业经营活动无关的开支,何尝不是一举两得的好事。同时,企业内控机制的健全可以跟进企业的经营活动,提高风险防范能力,对于财务报表的重大错报风险和检查风险的降低起到重要作用。目前,我国企业内部控制水平较低,管理层对内部控制重视也不够,所以必须提供有力证据向管理者展示内部控制对企业花费审计费用所起的作用。

商誉作为企业并购过程的产物,过高的溢价收购刺激股票市场的同时也为收购方带来收益,引发管理层的机会主义行为,且带来较高的经营风险。将商誉引入内部控制对审计收费影响的研究中,一方面,检验内部控制是否对商誉发挥治理效应;另一方面,检验商誉是否是内部控制影响审计收费的中介路径。基于以上分析,本文采用2014—2018年沪深A股上市公司的非平衡面板数据,实证考察商誉是否在内部控制与审计收费间起到中介效应。

一、相关文献综述

关于企业内部控制与审计收费之间存在的关系,Raghunandan和Rama认为,企业内部控制质量低,风险高时,审计师必然会从审计层度改变、花费更多的时间和精力与管理层讨论等方面,确定内部控制缺陷的严重程度,以至于提高了审计收费。[1]Santanu Mitra发现,内部控制缺陷越广泛越严重也将会增加审计收费。[2]Kinney和Shepard son以美国小型上市公司为例,发现执行SOX404(b)公司的审计费用相比之前未执行的,呈现两倍或更高倍增长,但豁免申报的公司不同,其审计费用保持每年10%的增长。[3]在国内,田利军、张敏和朱小平、张旺峰等发现内部控制质量能降低审计收费。[4-6]戴捷敏和方红星将内部控制披露程度作为控制风险的替代变量,发现与审计收费呈正相关。[7]李越冬等认为内部控制质量提高能降低财务报告重大错报、漏报风险,使审计证据更加可靠,更具可依赖性和利用性,审计师获取审计证据花费的时间大大减少;另外,内部控制提高财务信息的可靠性,使生成的财务数据更可靠,减少审计程序,审计风险也受到控制。[8]杨艳文和余德慧发现主板上市公司强制执行内部控制审计制度后审计收费整体上明显提髙,认为这种现象不仅是因为审计师花费更多时间和精力了解企业更完善复杂的内部控制制度,强制内控审计造成审计业务本身的“供不应求”也是原因之一。[9]林钟高等从环境不确定性角度研究了内部控制与审计收费的关系,高质量的内部控制明显降低了审计收费。[10]王进朝和王振德发现内部控制质量提高了审计收费(或倒U型关系的上升阶段),与内部控制质量和审计收费的负相关假设不同。[11]

对相关文献梳理后发现,已有大量文献研究了内部控制对审计收费的影响,但内部控制对审计收费的影响是怎样的还存在一些争论,鲜有文献研究商誉影响内部控制对审计收费的作用效果。商誉作为并购活动中绕不开的话题,影响了会计信息的可靠性。本文选取商誉作为中介变量,对沪深A股上市公司2014—2018年的非平衡数据进行回归分析,进一步探讨商誉对内部控制与审计收费关系的影响。

二、理论分析与研究假设

合理的保证财务报告的可靠性及降低财务报表的重大错报风险是内部控制所要达到的目标之一。同时,作为一种自我约束机制,内部控制合理保证企业资产的安全和遵守适用的法律法规的要求。随着内部控制质量的提高,企业的财务报告更加可靠,企业财务报表的重大错报风险降低,高质量的财务报告及低水平的错报风险使得审计师在审计时承担更低的审计风险,从而收取较低的审计费用。

商誉对审计收费的影响从两个方面产生,信息不对称理论认为在交易双方中必然有一方处于信息劣势从而会为减少这种劣势增加更多的成本。在并购交易中处于信息劣势一方因其不能及时获得可靠有用的信息,从而需要投入更多的时间和精力进行审计,增加了审计成本。企业并购后产生的商誉资产容易形成泡沫,增加审计师的风险。杨威等认为并购商誉带来的信息不对称对于未来股价带来了更大的崩盘风险。[12]更高的股价崩盘风险使投资者遭受损失的可能性提高,无疑增加了审计师的诉讼风险。郑春美和李晓认为并购商誉带来的风险增加了审计收费,不仅是管理层对商誉的人为操作加大审计师在审计过程中的审计风险,在审计完成后,注册会计师所面临的被诉讼风险也增大了。[13]代理理论认为管理者利用商誉的不可核实性进行机会主义行为。高榴和袁诗淼发现巨额的商誉及减值风险增大了公司盈余操纵空间和公司的投资价值失真,以及加剧企业未来业绩不稳定性。[14]审计师投入更多的时间和精力,面临更大的审计风险,从而提高审计收费。

较为完善的内部控制机制能通过加强企业信息透明度对管理层的并购决策行为进行严格的内外风险检测与评估,使盲目并购事项减少。陈汉文等认为高溢价并购存在的可能原因是并购双方存在关联关系从而进行利益输送。[15]有效的内部控制对于提高披露的信息质量,降低代理成本,提高企业并购效益起到了重要作用。杨道广等认为,为达到资源整合协同效应的目标,高质量的内部控制机制使企业内部工作人员从意识和行为上及时有效地适应并购环境,以并购整合战略为目标调节自身工作状态,充分发挥合并主体的协同效应,从而降低企业的超额商誉。[16]因此,公司内部控制制度越有效,越能识别并购商誉带来的信息不对称引起的风险,减少盲目并购,进而减少并购商誉对审计收费的增加。基于上述分析,提出假设1:内部控制对审计收费产生负向作用;假设2:商誉在内部控制与审计收费之间起到部分中介效应。

三、研究设计

(一)样本选择与数据来源

本研究以2014—2018年我国A股上市公司为初选样本,并剔除以下数据:(1)金融保险类公司;(2)实际控制人数据缺失的公司;(3)相干财务数据缺失的公司。最终有效样本为1 701个。①

(二)主要变量定义

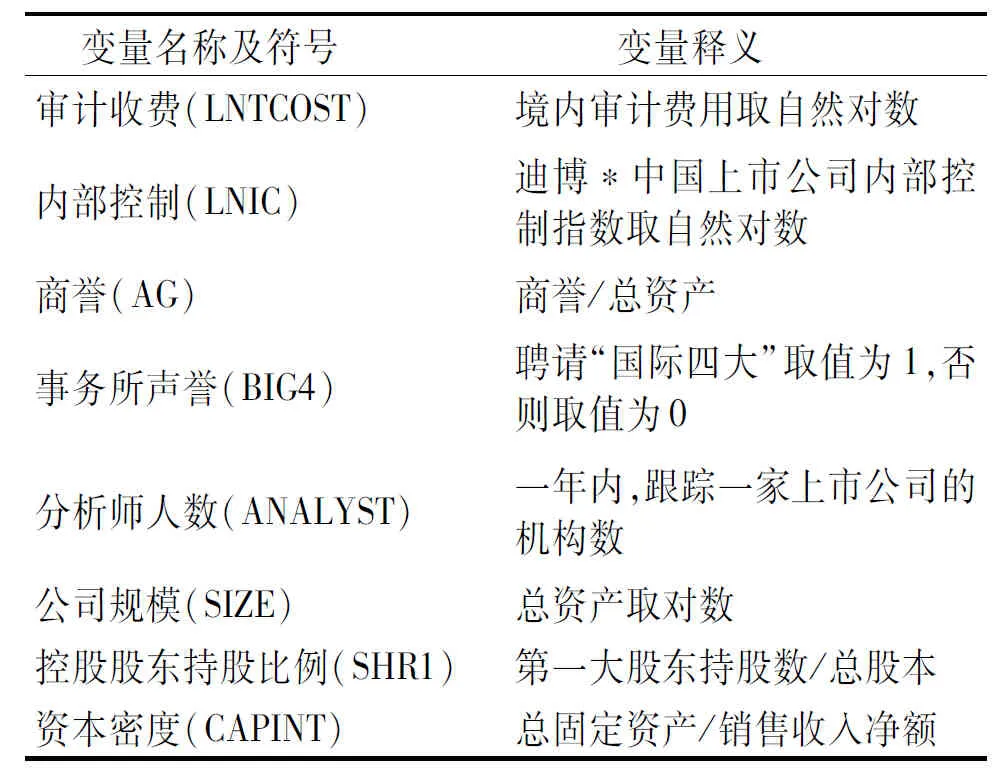

本文采用审计收费的自然对数作为因变量,采用迪博中国上市公司内部控制指数取自然对数衡量内部控制,商誉与总资产的比值衡量商誉。根据已有文献研究[10-11]控制如下变量:事务所声誉、分析师跟踪人数、公司规模、控股股东持股比例、资本密度(见表1)。

表1 研究变量及定义

(三)模型建立

为了验证假设1,采用模型(1);为了检验商誉对内部控制与审计收费的影响,检验假设2,采用模型(2)(3):

LNTCOST=α0+α1LNIC+α2BIG4+α3ANALYST+α4SIZE+α5SHR1+α6CAPINT+YEAR+IND+ε

(1)

AG=β0+β1LNIC+β2BIG4+β3ANALYST+β4SIZE+β5SHR1+β6CAPINT+YEAR+IND+ε

(2)

LNTCOST=γ0+γ1LNIC+γ2AG+γ3BIG4+γ4ANALYST+γ5SIZE+γ6SHR1+γ7CAPINT+YEAR+IND+ε

(3)

四、实证分析

(一)描述性统计分析

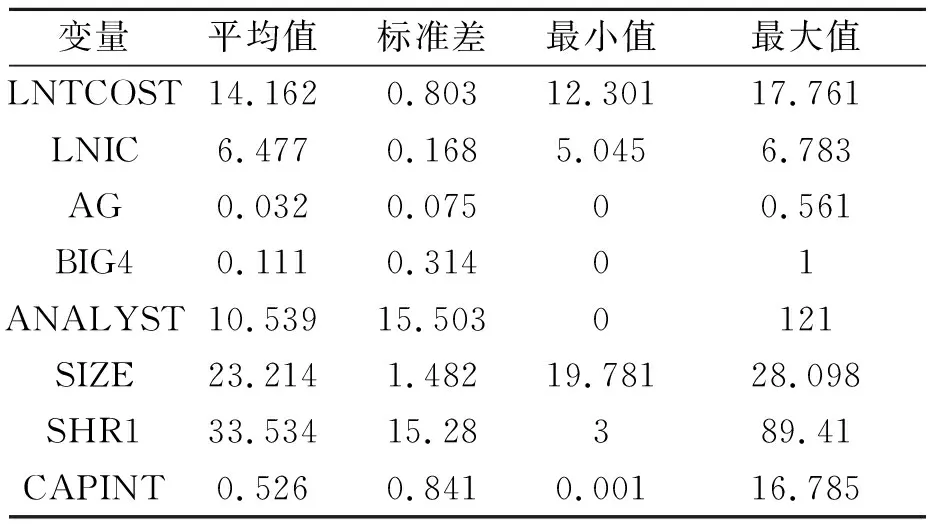

表2显示的2014—2018年间我国上市公司审计费用自然对数LNTCOST的最高值(17.761)、最小值(12.301)和平均值(14.162)表明上市公司之间审计收费存在较大差异;从上市公司的LNIC比例看,最大值与最小值相差较大,标准差为0.168,说明上市公司内部控制制度存在差异;从商誉与总资产比例AG最小值(0)、最大值(0.561)可以看出有些公司并未有并购商誉;样本中,只有11.1%的企业聘请了国际“四大”会计师事务所,控股股东持股比例最大值为89.41,最小值为3,可见,控制变量也存在差异。

表2 变量的描述性统计

(二)VIF检验

对上述变量进行方差膨胀系数VIF检验得到最大值2.410,并不超过10,说明自变量之间不存在多重共线性。

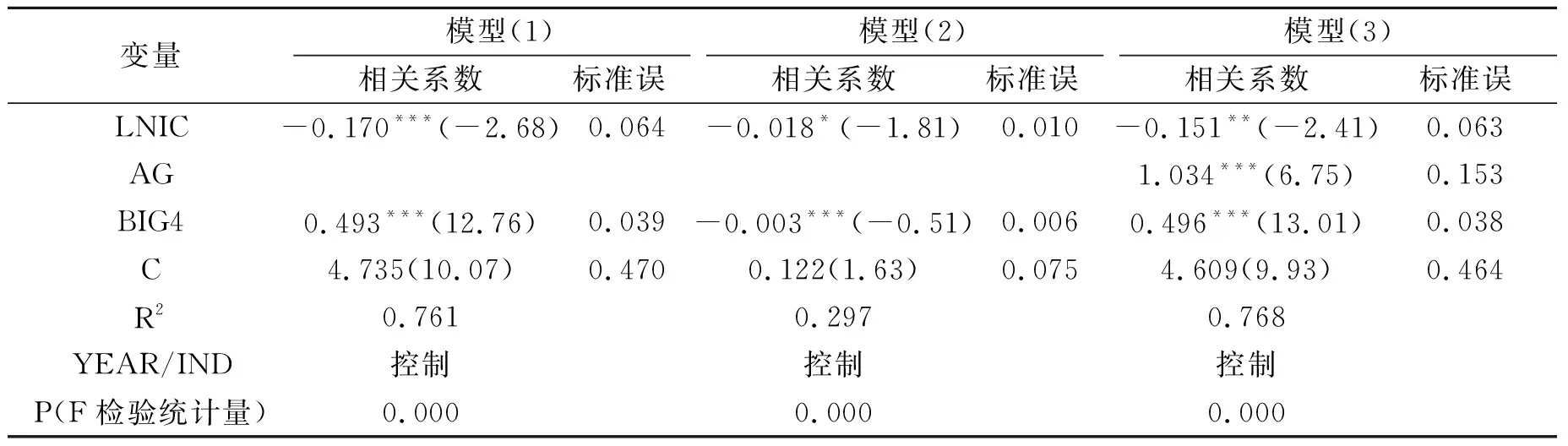

(三)回归分析

借鉴已有文献,使用OLS回归模型[17]得到表3(部分省略)。对应模型(1)的回归结果表明,p的值为0.007,模型通过了检验,自变量和因变量之间的关系在1%的水平下显著负相关,验证了假设1,说明完善的内部控制制度能够在降低审计收费上发挥作用。在模型(2)中,p值为0.070,回归系数为-0.018,说明内部控制与商誉在10%的水平下显著负相关,这表明内部控制降低审计收费的假设成立。在模型(3)中,内部控制LNIC的p值为0.016,回归系数为-0.151,商誉AG的P值为0.000,回归系数为1.034,结合模型(1)中内部控制LNIC与审计收费相关性显著以及模型(2)中内部控制LNIC与商誉AG相关性显著,并借鉴温忠麟与叶宝娟的中介效应分析方法,[18]得出商誉在内部控制对审计收费影响时起中介作用,证实了假设2。完善的内部控制能够减弱上市公司并购商誉所带来的信息不对称性,使风险降低,降低代理成本,降低审计费用。

表3 内部控制与商誉、审计收费的回归结果

(四)稳健性检验

为保证研究结论的稳健性,中介变量用商誉与净资产比值替换商誉与总资产比值进行衡量。回归结果显示模型(2)内部控制对商誉的负向影响在10%水平上显著,模型(3)中内部控制对审计收费的影响在5%水平上显著,回归系数为-0.156,商誉与审计收费的回归系数为0.554在1%水平上显著。结合模型(1)(2)(3)回归结果,证实了商誉在内部控制对审计收费的影响中表现出中介效应,与原数据检验结果基本保持一致。另外,对控制变量进行变换检验,将控制变量中“国际四大”会计师事务所BIG4替换为“国内十大”会计师事务所BIG10,检验结果与原检验基本一致,结论仍然成立。

五、结论与建议

1.结论。本文选取2014—2018年沪深A股上市公司为样本,实证检验了内部控制对审计收费的影响。研究得出以下结论:第一,内部控制与审计收费是负相关的,明示内部控制在降低审计收费方面起到作用。第二,内部控制与商誉的关系呈负向的,在10%水平上显著,各项系数表明商誉在内部控制对审计收费的影响中起到中介效应。

2.建议。本文对上市公司完善内部控制制度、应对商誉和降低审计费用以及后续研究提出以下建议:第一,企业应进行自我规范,加大内部控制建设投入,完善内部控制制度,这不仅能提升企业经营效率,而且在降低并购商誉带来的风险及降低审计费用上起到关键作用。第二,企业应意识到商誉过高带来信息风险与违规风险,在并购时需谨慎决策,合理合规处理商誉。审计师应适时改进审计技术方法以应对商誉带来的审计风险。随着近年来并购热潮、商誉过高及商誉大规模计提情况的出现,监管部门应制订实质性、具体性、指导性规范文件,作为决策参考,将更真实可靠的信息提供给利益相关者、报表使用者。第三,学界针对审计收费影响因素的研究层出不穷,一些研究尚存争议,今后应对这些研究进行证实。另外,据东方财富网统计报告显示,商誉在2016—2018年间增长较为迅速,高额商誉及商誉减值损失现象引起广泛关注,成为近期的热点问题。因此,后续对商誉的研究不应仅局限于对审计收费的影响。

注释:

①财务数据从国泰安数据库获取。数据前期处理工具为EXCEL 2010、SPSS19,计量软件为STATA 14。