基于双边关系的东盟国家农业投资潜力测评及分析

2022-04-19徐敏

徐敏

(广东海洋大学 经济学院,广东 湛江 524088)

自2010年中国—东盟自由贸易区正式建成后,中国与东盟在农业投资、农产品贸易、农业技术交流和跨境电商合作方面的农业合作关系日益紧密,中国对东盟国家农业投资也成为对外投资的重要领域。根据《2020年度中国对外直接投资统计公报》数据显示,中国对东盟国家的农业投资流量从2008年的4224万美元增长到2020年的55000万美元,年均增长率为30.1%。2021年11月22日上午,国家主席习近平在北京以视频方式出席并主持中国—东盟建立对话关系30周年纪念峰会,发表题为《命运与共共建家园》的重要讲话,中国与东盟正式宣布建立中国—东盟全面战略伙伴关系。这是双方关系史上新的里程碑,将为地区与世界和平稳定、繁荣发展注入新的动力,也为中国—东盟农业投资深化合作提供了进一步合作的基础和保障,推动中国—东盟农业投资向更高水平发展。2022年1月1日,《区域全面经济伙伴关系协定》(RCEP)正式生效,中国—东盟将构建更紧密的命运共同体,中国对东盟国家的农业投资合作将持续优化升级。本文基于双边关系对东盟国家的农业投资潜力进行综合测度及评价,根据东盟国家农业投资潜力进行聚类分析,以为中国企业对东盟国家农业投资倾向和决策提供参考依据。

一、文献综述

现有文献主要从以下三个方面研究中国对东盟国家的农业投资。

第一,梳理及归纳中国对东盟国家农业投资合作的发展历程和特点。廖东声基于SWOT模型分析中国对东盟农业投资的特点[1]。王劲松等[2]、李斐等[3]、姜晔等[4]分析我国对东盟农业投资特点并对合作方式进行探索。唐盛尧[5]、刘钧霆[6]从战略视角研究中国与东盟国家农业合作方向。王丹等[7]、曾文革等[8]从农业投资风险角度研究中国与东盟农业投资合作的特点。

第二,从不同视角构建中国对外农业投资的综合评价体系。谭砚文等从政治风险、政策风险、市场风险、环境风险等方面构建东盟农业投资风险评价体系[9]。汪晶晶等[10]、胡殿毅等[11]从政治法律、经济及对外开放、基础服务、生产条件构建农业投资环境评价体系。雷瑞基于生产基础、资源条件、资源状况、宏观条件构建东盟投资潜力评价指标体系[12]。余姝等从法律风险广度与深度层面,构建中国对外农业投资东道国法治环境评价体系[13]。

第三,从影响农业投资的区位选择因素进行研究。Dunning将对外直接投资(OFDI)归类为资源寻求型、市场寻求型、效率寻求型、战略资产寻求型四类[14]。唐礼智认为我国农业对外投资区位选择动机可分为资源指向型、市场导向型、低成本扩张型、技术寻求型[15]。蒋冠宏等认为中国对外投资存在市场、资源和战略资产寻求动机[16],东道国制度环境对我国OFDI有显著性影响[17]。汪晶晶等认为东道国农业自然资源和市场规模及潜力对我国OFDI区位选择具有重要影响[18]。王贞力等认为东盟汇率、利率和通货膨胀变动与我国OFDI成负相关关系[19]。

以上文献提供了研究基础和借鉴依据,但缺少将中国与东盟各国的双边合作以及双边政治、经贸关系纳入对其农业投资潜力评价体系的研究。基于此,本文拟作进一步研究。

二、评价指标体系和研究方法

(一)综合评价指标体系

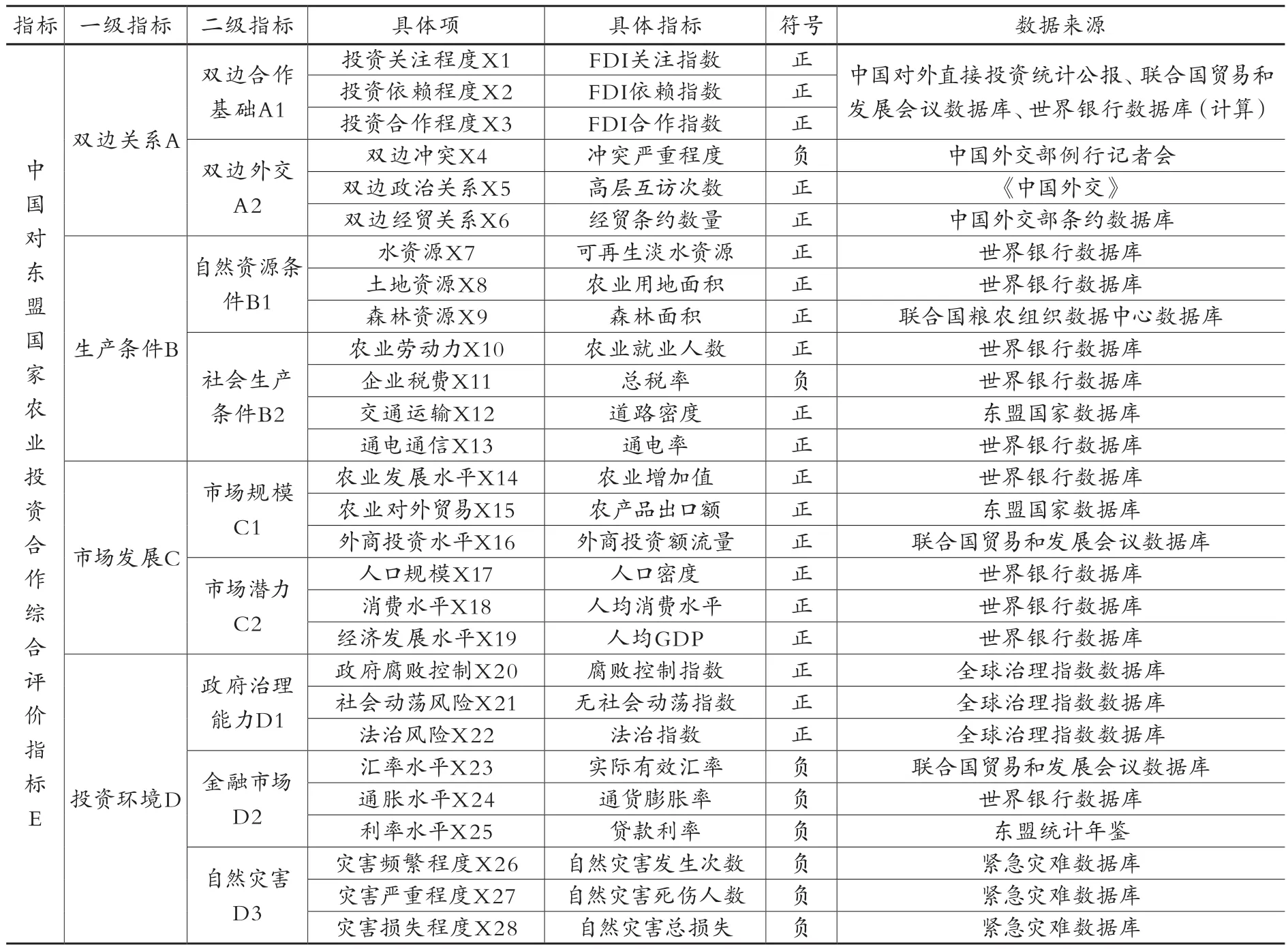

笔者借鉴现有文献,从中国与东盟国家双边关系、农业生产条件、市场发展和投资环境四个方面,选择9个二级指标、28项具体指标,构建了东盟国家农业投资潜力的综合评价指标体系(见表1)。

(二)指标说明

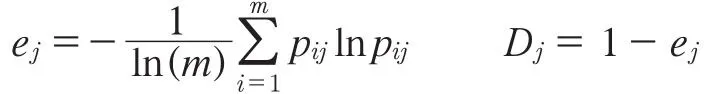

选取2009—2019年东盟十国(菲律宾、柬埔寨、老挝、马来西亚、缅甸、泰国、文莱、印度尼西亚、新加坡、越南)的28项具体指标。各项指标的数据来源如表1所示。其中,农产品出口额由HS编码的农产品分类统计汇总,冲突严重程度测度权重设为严重冲突=2、一般冲突=1,经贸条约数量按条约生效时间累计;双边外商直接投资(FDI)发展指数借鉴李好等的计算方法[20],具体公式如下:

表1 东盟国家农业投资潜力评价指标

FDIab、FDIaw、FDIwb分别为投资国a对东道国b的投资额、投资国a对全世界的投资额、全世界对东道国b的投资额。

(三)熵值法

熵值法是一种客观的赋权方法,即用熵值表示某个指标的离散程度,根据某个指标的离散程度来判断该指标对综合评价的影响程度。离散程度越大,意味着该指标所包含的信息量越大,对评价体系所起的作用就越大,即被赋予更大的权重,反之亦然。熵值法可以减少人为干扰和客观限制对权重的影响,采用熵值法对各项具体指标进行赋权,在此基础上进行加权求和,可以计算出东盟国家农业投资潜力综合评分。具体步骤如下。

1.构建原始指标矩阵。假设有m个被评价对象和n个具体测评指标,则原始指标矩阵为:

X=(xij)m×n(i=1,2…m;j=1,2…n)

xij为第i个被评价对象j项指标。

2.标准化处理。为消除各项指标数据的量纲影响及数量极差的影响,对原始数据分别进行极差标准化处理,处理公式如下:

其中,Xij为原始数据进行极差标准化后的数值,max(xj)、min(xj)分别为j项指标的最大值和最小值。

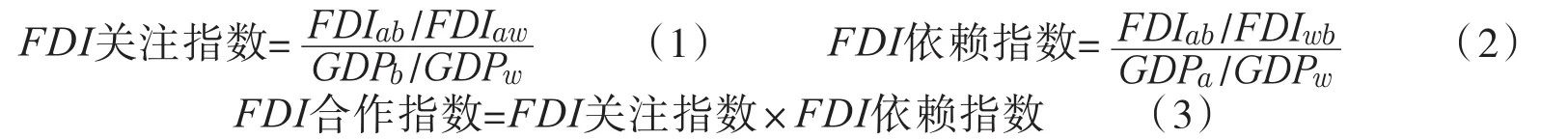

3.计算指标值比重Pij。具体公式为:

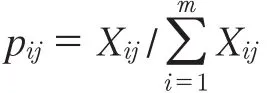

4.计算指标熵值ej及差异系数Dj。公式为:

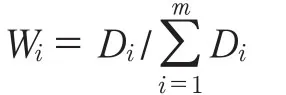

5.计算各评价指标权重Wj。公式为:

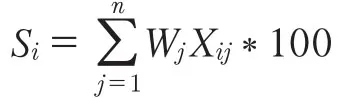

6.计算各指标综合评分Si。公式为:

其中,Si越大,说明i被观测对象的投资潜力越大,反之亦然。

(四)层次聚类分析

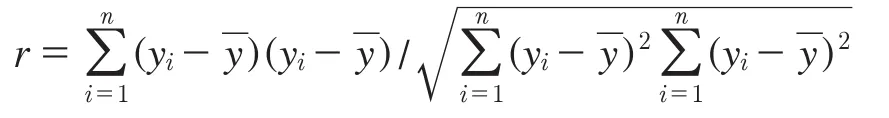

选择层次聚类分析对东盟国家农业投资潜力进行分类。首先将n个样本视为n类,其次计算n个样本两两之间的距离并构成距离矩阵,再计算新类与当前各类的距离,最后根据样本之间的亲疏程度进行合并,重复此过程直至所有样本都被分类为止。选取Pearson相关系数度量样本数据间的关系距离(r),其公式如下:

其中,yi是观察个体的二级指标数据,是总体样本下二级指标的均值。

三、东盟国家农业投资潜力测评和分析

(一)指标权重

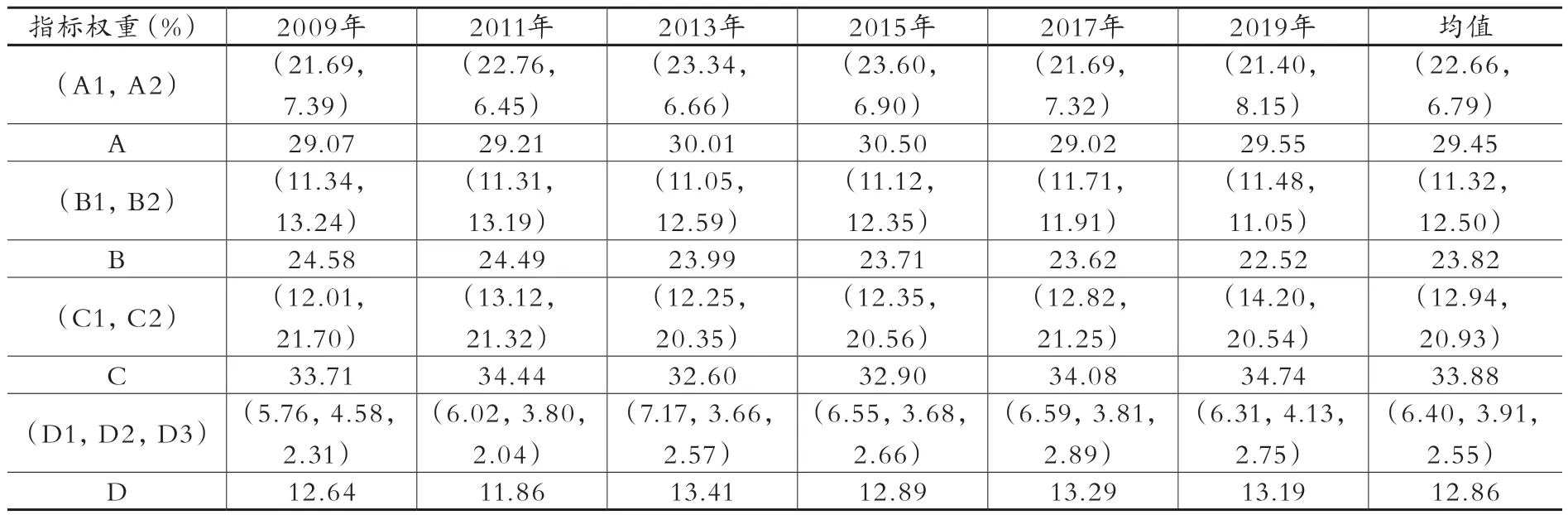

运用熵值法对东盟国家2009—2019年农业投资潜力评价指标进行赋权,权重如表2所示。9项二级指标权重中双边合作基础所占权重最大,均值为22.66%,自然灾害风险权重最小,均值为2.55%,体现出双边合作基础对投资的重要性。双边关系、生产条件、市场发展、投资环境4项一级指标的权重分别为29.45%、23.82%、33.88%、12.86%,市场发展权重最大,投资环境权重最小。东道国市场发展状况一直是我国对外投资最重视的内容。金融市场和自然灾害因各年份存在波动,对投资影响较不稳定,因此赋予较小权重,权重设定与现实相符。

2009—2019年各指标权重变动见表2。由于自然资源的保护、再利用和基础生产设施的改善,生产条件权重从24.58%下降到22.52%。市场发展权重由33.71%上升到34.74%,近年来东盟国家经济发展水平不断提高,中国对其投资也更重视内部市场的发展。双边关系变动相对稳定,同时也会受突发事件的影响,如2013—2016年因某些问题中国在越南、菲律宾有撤资行为,因而权重有所变化。2015、2016年受国际石油价格下降影响,部分东盟国家面临通货紧缩风险,金融领域的不确定因素也影响了投资环境的权重。

表2 中国对东盟农业投资潜力评价指标权重

(二)东盟国家农业投资潜力评价分析

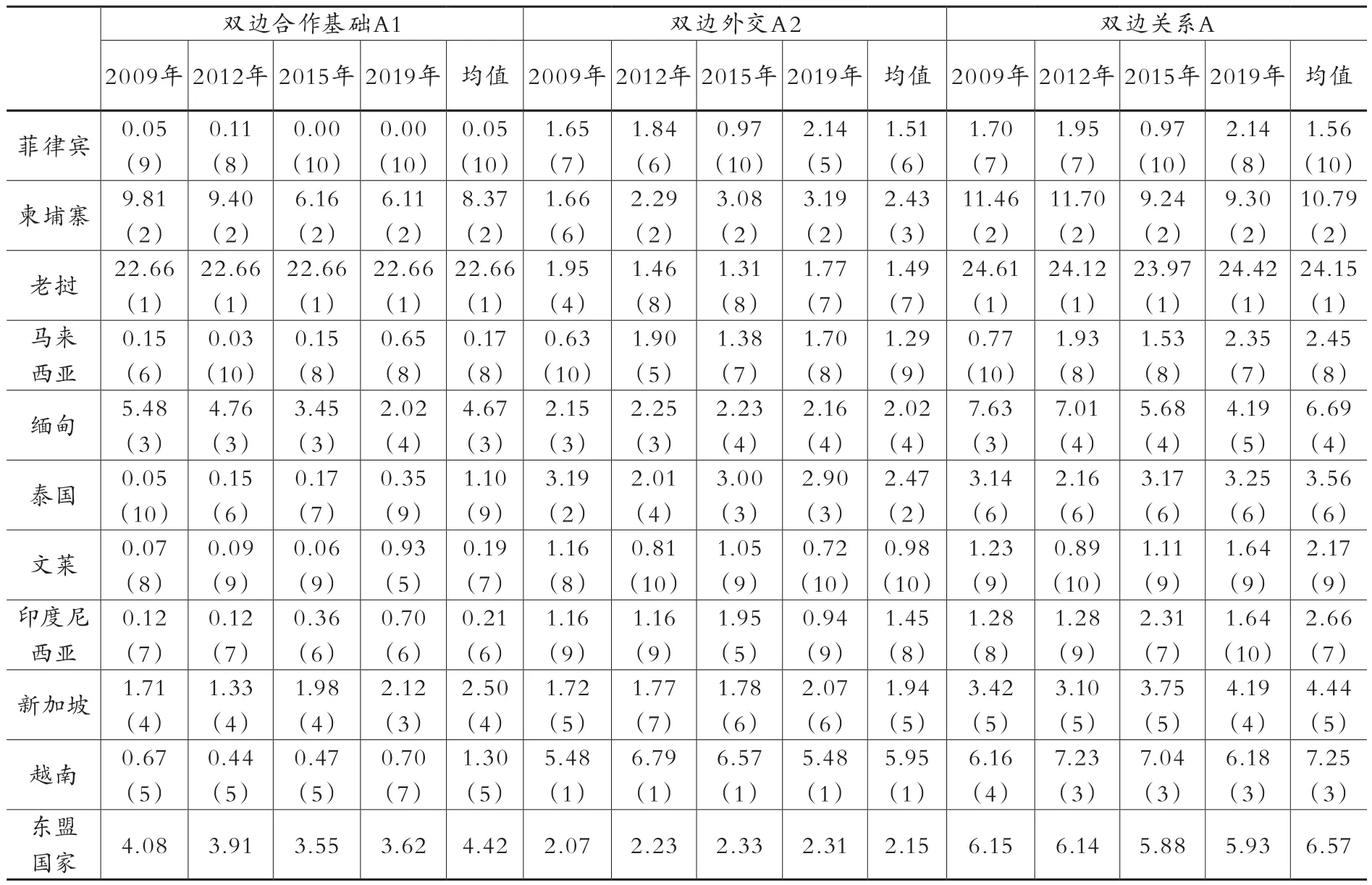

1.双边关系。从表3中可以看出,在双边关系评分上,老挝排名第1位,为24.15,菲律宾排名第10位,为1.56,大部分东盟国家评分低于均值水平6.57,说明2009—2019年中国与东盟各国的双边关系有明显差异。双边合作基础方面,老挝、柬埔寨、缅甸三国排名分别为第1、第2、第3位,历年来中国非常重视对老挝、柬埔寨和缅甸三国的农业投资。马来西亚、泰国、菲律宾排名分别是第8、第9、第10位,表明中国对马来西亚、泰国、菲律宾三国的投资合作相对较少。在双边外交方面,越南、泰国、柬埔寨排名靠前,说明中国与这三个国家的双边高层互访互动频繁,双边外交关系日益紧密;印度尼西亚、马来西亚、文莱排名分别是第8、第9、第10位,说明中国与这三个国家的高层互动次数及签订的双边经贸条约较少。

表3 中国对东盟国家农业投资潜力——双边关系评分

2009—2019年中国与东盟各国的双边关系排名略有变动。中国与老挝、柬埔寨双边关系和双边合作基础排名分别保持在第1和第2位。外交关系也会因时变动,近年来中国与柬埔寨双方一直保持高层互访,双边外交排名由第6位上升到第2位;中国与老挝签订的双边经贸条约相对较少,排名由第4位下降到第7位,但双边投资合作基础良好,总排名保持稳定。中国与新加坡、印度尼西亚、文莱、泰国的双边投资合作日益紧密,双边关系排名分别由第4、第7、第8、第10位上升到第3、第6、第5、第9位。中国与马来西亚、越南的双边合作一直较少,近年来双边具体合作没有突破性进展,双边关系排名由第6、第5位分别下降到第8、第7位。中国与菲律宾因领土争端影响了双边关系。

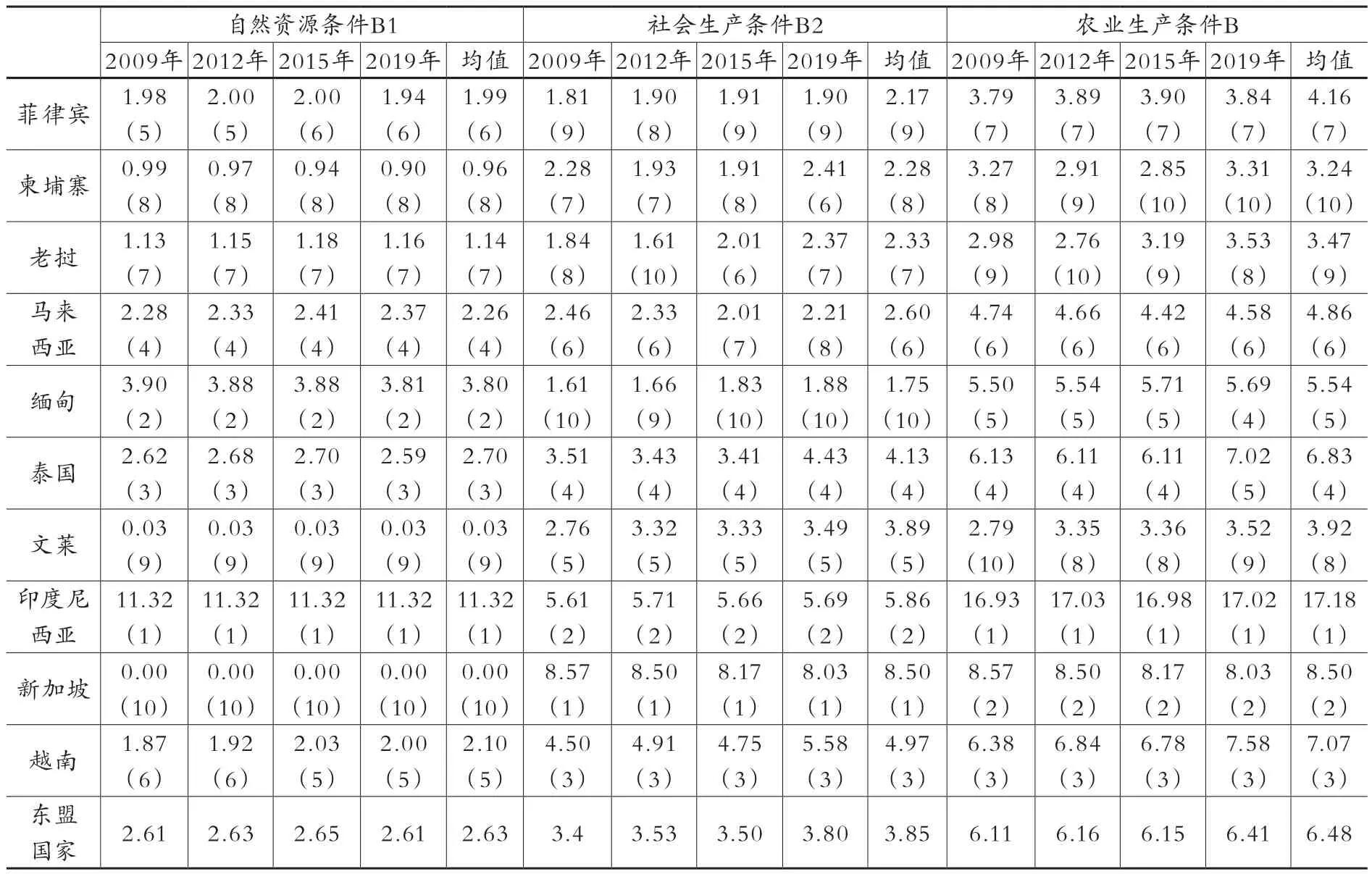

2.生产条件。从表4可以看出,2009—2019年印度尼西亚农业生产条件评分最高,各年评分均值为17.18;柬埔寨最低,各年评分均值为3.24。大部分东盟国家评分结果数值介于3~8之间,除印度尼西亚外,东盟国家的农业生产条件差异不大。印度尼西亚在自然资源条件和社会生产条件方面分别排名第1位和第2位,适合开展农业生产活动;柬埔寨在自然资源和社会生产条件方面则均为第8位,农业资源开发程度较低,生产设施相对落后。新加坡、文莱农业生产条件各年评分均值分别为8.50、3.92,排名第2和第8位,社会生产条件分别排名第1和第5位,自然资源条件排名最后两位;缅甸农业生产条件总评分为5.54,排名第5位,自然资源条件排名第2位,社会生产条件排名第10位,自然资源丰富,但基础生产设施滞后;越南、泰国、马来西亚、菲律宾、老挝分别排名第3、第4、第6、第7和第9位,自然资源条件和社会生产条件排名差异不大。

表4 中国对东盟国家农业投资潜力——生产条件评分

2009—2019年印度尼西亚、新加坡、越南、缅甸的自然资源条件和社会生产条件排名稳定,其农业生产条件排名分别稳定在第1、第2、第3和第5位。泰国农业生产条件排名因产业结构升级和农业从业人员的分流从第4位降至第5位。马来西亚、菲律宾的农业用地面积逐渐扩大,自然资源条件评分呈上升趋势,但企业税率仍高于其他国家,社会生产条件排名保持在第6位到第9位之间,总评分排名在第6位和第7位;老挝、柬埔寨由于农业生产规模扩大和农业就业人员大幅度增加,农业生产条件排名分别上升了1位。

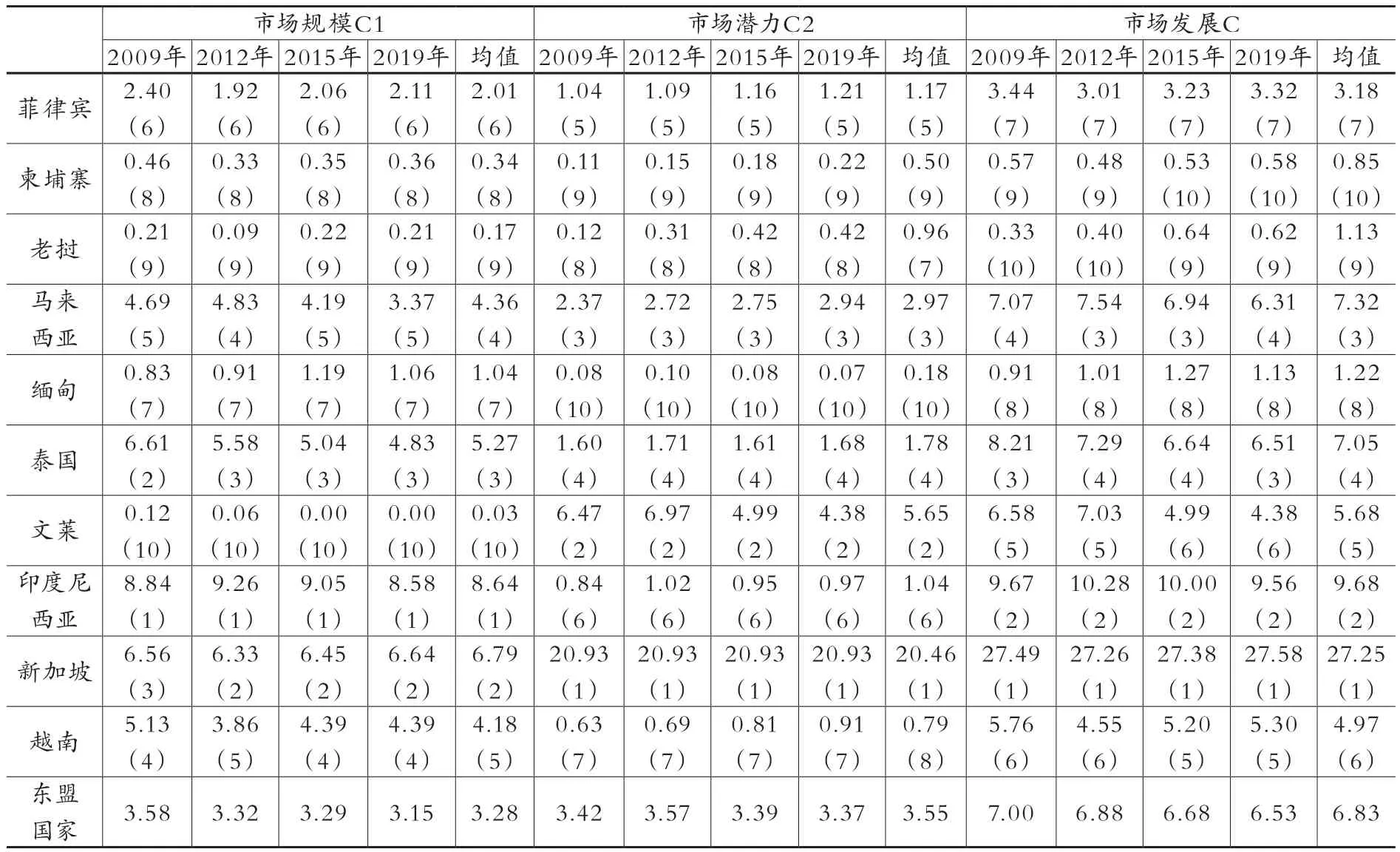

3.市场发展。从表5可以看出,2009—2019年东盟国家市场发展状况存在较大差异,新加坡、印度尼西亚分别排名第1、第2位,均值分别为27.25、9.68;老挝、柬埔寨分别排名第9、第10位,均值分别为1.13、0.85,其他国家分值低于8。文莱总排名第5位,评分为5.68,市场规模和市场潜力排名分别是第10、第2位,属于非农生产国,对农产品需求旺盛,农产品需要大量进口。印度尼西亚市场规模和市场潜力分别排名第1、第6位,农业贸易市场旺盛,内需市场有拓展空间。其他东盟国家的市场规模与市场潜力差异不大。

表5 中国对东盟国家农业投资潜力——市场发展评分

2009—2019年东盟各国的市场发展状况相对稳定。印度尼西亚、菲律宾的农业出口额受自然环境、国际市场影响,部分年份呈下降趋势,总体持平。文莱、柬埔寨的市场规模与市场潜力排名稳定;由于农业生产规模增长缓慢甚至下降,市场规模评分下降,两国市场发展排名分别从第5、第9位下降到第6、第10位。越南、老挝总排名分别由第6、第10位上升到第5、第9位,两国的经济发展水平逐步提升,内需市场发展迅速,市场规模逐渐稳定。马来西亚、泰国排名在第3、第4位之间变动,其市场规模和潜力状况相似。因近年来马来西亚的市场内需旺盛,市场发展排名有上升的趋势。

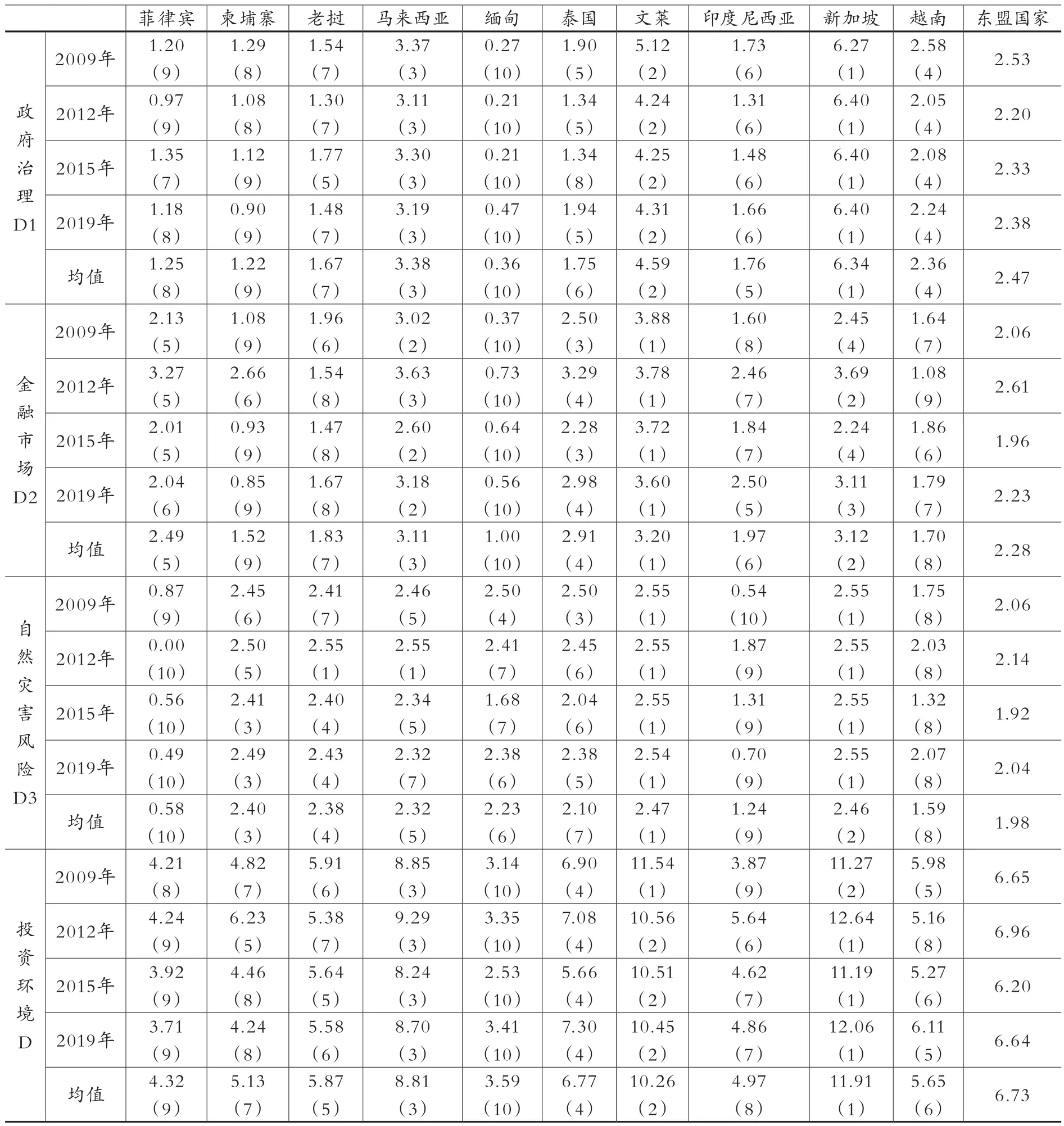

4.投资环境。从表6可以看出,新加坡、文莱、马来西亚投资环境条件排名分别是第1、第2、第3位,评分远高于东盟国家投资环境评分均值6.73,新加坡、文莱在政府治理、金融市场、自然灾害方面的投资环境条件远优于其他东盟国家。马来西亚自然灾害风险排名第5位,高于1.98的平均水平。泰国、菲律宾投资环境分别排名第4位和第9位,评分分别为6.77、4.32,在政府治理和自然灾害风险方面的不确定性偏高,金融市场方面排名第4、第5位。老挝、柬埔寨投资环境分别排名第5、第7位,其在政府治理和金融市场方面的不确定性较大,自然灾害偏多。越南投资环境排名为第6位,政府治理排名第4位,金融市场和自然灾害风险排名第8位。印度尼西亚、缅甸投资环境分别排名第8、第10位,在政府治理、金融市场和自然灾害风险三个方面均存在不确定性。

表6 中国对东盟国家农业投资潜力——投资环境评分

2009—2019年东盟各国农业投资环境排名相对稳定。新加坡和文莱的投资环境排名分别是第1、第2位,两国在政府治理和自然灾害风险方面排名稳定,金融市场相对成熟。马来西亚和泰国投资环境排名分别稳定在第3、第4位,马来西亚政治治理方面、泰国金融市场方面相对稳定,两国在自然灾害风险方面存在不确定性。老挝和越南投资环境各年排名均值分别在第5、第6名,各年排名略有变化,两国政府治理相对稳定,但在自然灾害风险和金融市场方面存在不确定性。缅甸各年投资环境排名均为第10名。其他东盟国家农业投资环境排名略有变动。

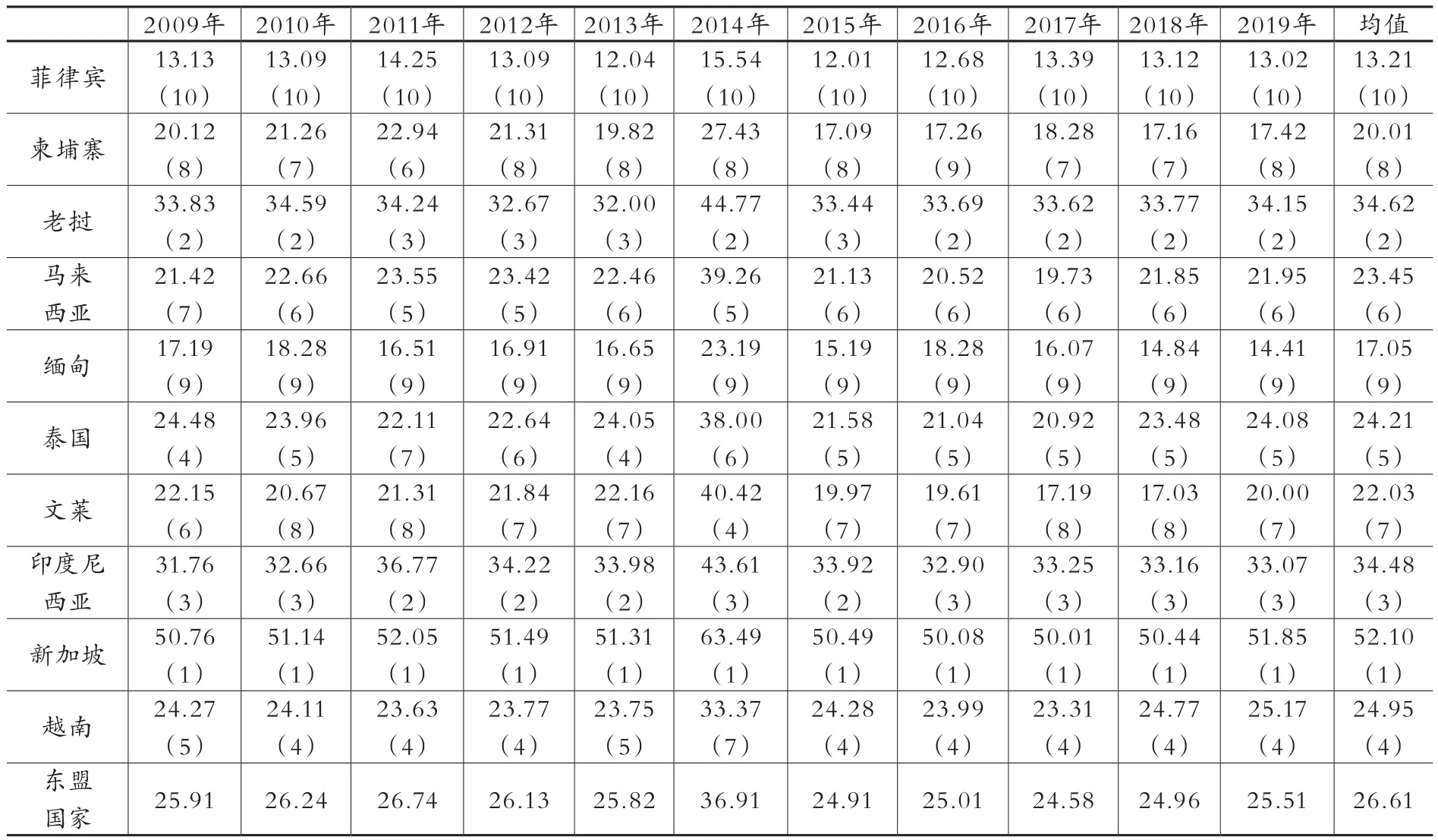

5.东盟国家农业投资综合潜力。对东盟十国农业投资潜力的综合测评及排名见表7。新加坡农业投资潜力排名为第1位,各年评分均值为52.1,与排名第10位的菲律宾相差38.89,远高于东盟国家平均水平26.61。老挝、印度尼西亚均值分别排名第2、第3位,农业投资潜力较强。越南、泰国、马来西亚、文莱评分均高于20,略低于平均水平,农业投资潜力中等。柬埔寨、缅甸、菲律宾排名最后,远低于平均水平,农业投资潜力较弱。

表7 中国对东盟国家农业投资潜力的综合评分

2009—2019年文莱农业投资潜力的排名相对稳定。新加坡、缅甸、菲律宾的综合评分从未发生变动,分别排名第1、第9、第10位。近年来越南农业投资潜力排名由第5位上升到第4位,在市场发展和双边关系方面均有所提升。泰国、老挝、印度尼西亚、马来西亚和柬埔寨农业投资潜力排名略有变动。

(三)东盟国家农业投资潜力的聚类分析

根据表3、表4、表5和表6中2009—2019年9个二级指标的综合评分,使用层次聚类法采用组间连接,运用Pearson相关性测量样本间的距离。根据聚类结果可将东盟十国农业投资潜力分为关系导向型、市场导向型、资源导向型、成本导向型四种类型。分类情况如表8所示。

表8 东盟国家农业投资潜力类型

1.关系导向型。关系导向型指基于良好的双边投资合作关系,寻求更多鼓励引资政策及优惠条件,营造良好的投资政策环境,以保障和扩大投资者的收益。近年来我国与柬埔寨、老挝、缅甸双边投资合作热度不断升温。2022年1月1日《区域全面经济伙伴关系协定》正式生效,我国与柬埔寨,老挝、缅甸将在农业投资方面展开全面的合作,尤其在农林的生产和再加工方面有深化投资合作的前景。

2.市场导向型。市场导向型指基于东道国旺盛的农产品市场需求潜力,以其为市场目标,保护和寻求扩大农产品的国际市场。新加坡、文莱属于经济发达和高度市场化、政局稳定的非农东盟国家,农产品内需旺盛,市场发展潜力稳定。两国因国土面积狭小,农业生产自然资源相对匮乏。新加坡仅有少量粮食生产,高度依赖进口,但其拥有高度发达的高科技农业和现代化都市农业,垂直种植技术成熟,基础设施建设完善,具有良好的农业投资综合环境。文莱国内市场潜力及投资环境都较为优越,但其国内仅种植少量水稻和热带水果,农业生产与农产品市场旺盛的需求之间存在较大的缺口。

3.资源导向型。资源导向型指利用东道国土地、水源、水产等自然资源,投资建设农产品生产、深加工和农业科技应用基地。泰国、菲律宾、印度尼西亚、马来西亚在渔业、林业和种植业方面均拥有优良的自然资源。泰国、马来西亚、印度尼西亚盛产橡胶、大米、棕榈油、可可等作物;菲律宾盛产各种木材、鱼虾。中国企业可以利用当地资源,建立农业生产园区展开全面投资合作。

4.成本导向型。成本导向型是指利用东道国的优势资源如原材料、劳动力、土地等,降低农产品生产的综合成本。农业是越南国民经济的支柱产业。2010年后越南由资源导向型转变为成本导向型,表现为劳动力、基础设施等社会资源的低成本优势突出,特别是低廉的劳动力,如根据《对外投资合作国别(地区)指南:越南》相关数据显示,2020年越南劳动力最低月薪标准在307万~442万越南盾之间(约合人民币860~1240元)。目前越南处于人口红利鼎盛时期,同时还具有与资源导向型国家相似的自然资源优势,农业生产成本方面优势明显。农林水产的种、养及加工是越南鼓励外商投资的项目,可享受越南外商投资的各项优惠政策。中国企业可充分利用东道国的优势,在稻米、咖啡、橡胶、胡椒、腰果等农产品的深加工方面寻求投资机会。

四、结论及建议

(一)结论

第一,从东盟国家农业投资潜力的综合测评来看,东盟国家具备优良的农业生产条件和持续扩大的农产品市场需求,有利于中国企业开展对外农业投资活动。中国企业对东盟各国进行农业投资时,除了对生产条件和市场发展等方面进行可行性分析,还应该综合考虑两国双边合作基础、双边政治、经贸关系和投资环境的差异及变化。第二,从东盟国家农业投资潜力的聚类分析结果来看,可将东盟各国农业投资潜力分为关系导向型、市场导向型、资源导向型和成本导向型四类。根据东盟国家不同的农业投资类型,选择不同的投资关注方向和策略。

(二)建议

中国企业要充分了解东盟各国的生产条件、双边关系、市场发展和投资环境。其中,以关系导向为主的国家是柬埔寨、老挝和缅甸;以市场导向为主的国家是新加坡和文莱;以资源导向为主的国家是泰国、印度尼西亚、马来西亚和菲律宾;以成本导向为主的国家是越南。对不同类型国家进行农业投资的策略倾向如下:(1)对关系导向型国家的农业投资要关注政策及合作关系。密切关注两国外交动态,充分利用政策优势,加深两国投资合作基础。在双边合作机制下,进一步深化重点项目的合作,如粮食作物机械化种植合作、绿色有机农产品项目合作、木材深加工项目等。此外,防范化解东道国金融风险,深入推进双边投资贸易结算体系升级,双边在投资合作基础下,进一步深化金融合作机制。(2)对市场导向型国家的农业投资应关注生产运作及管理方面。对该类国家开展对外农业投资时,建议选择附加值较高、深加工类的农业生产领域,如观赏类珍稀花卉、鱼类、果树以及农业智能生产养殖方面进行投资合作,通过技术合作学习东道国的先进农业科技和生产管理经验,同时结合其市场优势,有效弥补农业资源稀缺的缺点。(3)对资源导向型国家的农业投资需关注比较优势的选择和转移分散自然灾害风险。根据东道国农业生产特点,进行农业投资领域的选择。如对泰国、马来西亚、印度尼西亚可考虑投资橡胶、棕榈油、大米等热带作物,对菲律宾可在椰子、椰油等热带作物及藤木资源、鱼虾水产品加工方面进行投资。除此之外,必须重视自然灾害风险带来的严重影响,购买农业保险和参加互保,以增强抗灾避险能力。(4)对成本导向型国家的农业投资应关注农业科技和管理方面的合作互补。中国企业在资金和农业种植、养殖、良种繁育、病虫害防治、仓储物流等技术和管理方面具有优势,而越南具有农业生产资源、劳动力及市场规模优势,双方优势具有互补性,双方可在农产品全产业链方面进行合作。中国可以技术合作投资方式,与东道国共建农业园区,建立优良品种、植物病害防御试验站、技术应用和农产品深加工中心,深化全产业链合作。