宏观审慎监管与商业银行系统性风险

——基于16家上市商业银行的实证分析

2022-04-08罗新雨

张 林,罗新雨

(1.西南大学,a.智能金融与数字经济研究院;b.经济管理学院,重庆 400715;2.西南财经大学 金融学院,四川 成都611130)

一、引言

近年来,银行信贷规模的快速扩张使得金融风险呈现出向金融机构尤其是银行部门集中的趋势[1]。加强商业银行风险管理以防范商业银行系统性风险是新发展阶段不可回避的重要任务。现有研究对商业银行系统性风险进行了多角度的分析。在量化评估方面,冯超等认为商业银行系统性风险的测量方法主要有:宏观经济分析法、网络结构化方法、前瞻性风险测量法、压力测试和横截面测量法[2]。在影响因素方面,赵胜民和何玉洁认为宏观金融风险的上升会促进商业银行信贷风险和流动性风险上升[3]。邵梦竹基于2000—2013年53个国家主要银行的面板数据,从借款人工具、资产负债工具、缓冲型工具3个方面研究了宏观审慎政策工具对银行风险的影响[4]。高嘉璘等构建面板分位数模型和中介效应模型,研究了不同银行系统性风险水平下杠杆率对商业银行系统性风险影响的异质性,并揭示了杠杆率对商业银行系统性风险的内在传导机制[5]。顾海峰和卞雨晨通过实证研究发现跨境资本流动会加大商业银行系统性风险[6]。

通过梳理相关文献可以发现,针对商业银行系统性风险的相关研究成果较为丰富,但是从实证角度探讨宏观审慎监管对商业银行系统性风险影响的相关研究还相对较少。区别于微观审慎监管,宏观审慎监管从金融体系稳定性角度出发,不仅强调从时间维度解决金融体系的顺周期性问题,而且从横截面角度重视系统性风险在各金融机构间的传导和扩散等问题[7,8]。基于此,本文基于我国2009—2018年16家商业银行的相关数据,通过建立动态面板模型,实证分析宏观审慎监管对商业银行系统性风险的影响效应。

二、商业银行系统性风险的度量

本研究参考Acharya等[9]的方法,采用边际期望损失(MES)法来度量我国商业银行系统性风险水平。

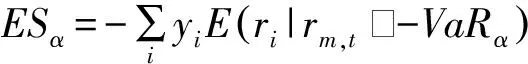

在1-α置信水平下整个银行业的期望损失为:

(1)

单个银行对整个银行业的风险边际贡献为:

(2)

其中,ri,t表示商业银行i在t日的日收益率;rm,t表示市场在t日的日收益率,此收益率用沪深300指数收益率代表;α依照惯例取5%;MESiα表示未发生金融危机时的一段时间内市场日收益率处于最坏的α%状况下,i银行对整个银行业系统性风险的边际贡献。本文选取在沪深A股上市的16家商业银行代表整个银行业。样本银行可分为3类:工商银行、农业银行、中国银行、建设银行、交通银行5家国有商业银行;招商银行、兴业银行、浦发银行、民生银行、中信银行、光大银行、平安银行、华夏银行8家股份制商业银行;北京银行、南京银行、宁波银行3家城市商业银行。本研究的时间跨度为2009—2018年。样本银行的日收益率数据以及沪深300日收益率数据均来源于国泰安数据库,个别缺失数据采用线性插值法进行补全。

三、宏观审慎监管与商业银行系统性风险关系的实证研究

(一)研究设计:变量、数据及模型

1. 变量选择

本文的被解释变量为商业银行系统性风险(SRISK),其度量方式已在前文介绍,不再赘述。

解释变量是宏观审慎监管。当前宏观审慎监管工具大致可以分为两类:一类是应对时间维度风险的工具,诸如贷款价值比率上限、贷款损失拨备、资本充足率等。另一类是应对跨部门维度风险的工具,诸如针对特定部门的风险权重、流动性调节工具等。考虑到宏观审慎监管的逆周期和跨部门、跨区域监管特性,并遵循指标重要性和数据可得性标准,本文拟选取资本充足率(CAR)、拨备覆盖率(PCR)、贷款损失准备充足率(LLPR)和流动性比例(LR)共4个定量指标作为核心解释变量。本文选取的变量如表1所示。

表1 变量说明

2. 数据说明

本文研究的数据主要来源于国泰安数据库、中国经济信息网、Choice金融终端、Wind数据库及历年《中国金融年鉴》等。

3. 模型设定

考虑到系统性风险具有持续性特征,本文将利用商业银行面板数据构建如下动态面板回归模型,并采用广义矩估计方法(GMM)进行估计。

SRISKit=α+SRISKi,t-1+β1CARit+β2PCRit+β3LLPRit+β4LRit+ρXit+μi+εit(3)

其中,下标i表示第i家商业银行;下标t表示第t年;SRISKit表示商业银行系统性风险;CAR、PCR、LLPR、LR表示资本充足率、拨备覆盖率、贷款损失准备充足率和流动性比例;Xit表示一系列控制变量;μi表示个体效应;εit表示随机误差项。

(二)宏观审慎监管对系统性风险影响的实证检验

1. 基于总样本的实证分析

本文首先在动态面板的基础上,采用广义矩估计方法进行估计,结果如表2所示。由表2可知,被解释变量滞后一期的回归系数虽然为正,但在绝大多数模型中并不显著,这表明商业银行系统性风险虽具有一定黏性,但系统性风险的本质是众多因素长期积累下的内生性行为,其对均衡状态的偏离往往取决于长期影响。模型(1)—(4)给出了单一宏观审慎监管工具对系统性风险的影响效应。模型(5)—(7)给出了两个及以上的宏观审慎监管工具对系统性风险的混合作用。资本充足率的回归系数在模型(1)中为负但不显著,在模型(5)—(7)中都显著为负,拨备覆盖率和贷款损失准备充足率的回归系数在所有模型中都显著为负。该结果说明资本充足率、拨备覆盖率和贷款损失准备充足率对商业银行系统性风险有显著的负向影响。资本充足率监管能够对商业银行的信贷行为进行有效约束。恰当提高拨备覆盖率能够有效防范银行顺周期性风险。贷款损失准备充足率是贷款实际计提占应提准备的比重,提高贷款损失准备充足率能够提高银行的抗风险能力。而流动性比例的回归系数在所有模型中都为正且没有通过显著性检验,这说明流动性监管对商业银行系统性风险的影响不显著。该结果启示监管当局要积极建立健全市场流动性管理机制,对商业银行流动性管理引入新的监管指标,并不断完善宏观审慎评估体系。综上说明,宏观审慎监管工具的应用和实施能够在一定程度上缓解商业银行系统性风险的积累,且不同监管工具的作用效果存在差异。整体而言,我国宏观审慎监管工具对商业银行系统性风险的遏制效应还存在一定的提升空间。

表2 全样本商业银行的GMM回归结果

在控制变量中(限于篇幅具体结果未列出),经济增长情况(GDP)和资产周转率(ATR)的回归系数在所有模型中都显著为正。说明在经济增长情况较好的年份,商业银行会倾向于提高风险资产占比,对收益的追逐远大于对风险的规避,风险水平随之提高,同时资产周转率较高的商业银行系统性风险也较高。通货膨胀情况(INF)和资本市场情况(STOCK)的回归系数在所有模型中都显著为负,说明通货膨胀率越高和资本市场情况越好的年份往往伴随着较低的市场实际利率、过热的经济整体环境,而监管当局则可能针对市场流动性过剩进行更为严格的管控。资产负债率(ALR)和资产收益率(ROA)的回归系数在绝大多数模型中为负但不显著。

2. 基于分样本的实证分析

为全面考察宏观审慎监管对商业银行系统性风险的影响作用,本文基于不同性质商业银行展开进一步研究,实证结果如表3所示。在国有商业银行中,资本充足率、拨备覆盖率和贷款损失准备充足率的回归系数都显著为负,说明提高资本充足率、拨备覆盖率和资本充足率能够有效遏制国有商业银行系统性风险。在股份制商业银行中,仅资本充足率的系数显著为负。在城市商业银行中,仅贷款损失准备充足率的系数显著为负。进一步比较模型(1)—(3)中系数大小,可知资本充足率监管、拨备覆盖率监管及贷款损失准备充足率监管对国有商业银行系统性风险影响系数的绝对值均较大,当资本充足率、拨备覆盖率和贷款损失准备充足率均变化1个百分点时,其系统性风险将分别变化0.854个百分点、0.005个百分点和0.010个百分点。而流动性比例监管则对城市商业银行系统性风险影响系数的绝对值最大,当流动性比例变化1个百分点时,城市商业银行的系统性风险将变化0.065个百分点。结合前文流动性比例对商业银行系统性风险的作用效果并不显著可知,宏观审慎监管工具的实施对国有商业银行系统性风险的遏制效应最强。这可能是因为“工、农、中、建、交”5家国有商业银行作为重要银行在银行体系中占据绝对主导地位,其受到的信贷管控和监管往往更为严格。这启示监管当局要针对不同性质商业银行实施差异化宏观审慎监管,宏观审慎监管体系指标构成可以一致,但在具体实施过程中要杜绝“目的一刀切”“指标一刀切”及“工具一刀切”等现象。

表3 不同性质商业银行的GMM回归结果

3.稳健性检验

为确保实证研究结果具备稳健性,本文变换被解释变量的衡量方式并在此基础上检验宏观审慎监管对商业银行系统性风险的影响效应。鉴于宏观审慎监管对系统性风险的影响可以分解为对顺周期风险的影响和对传染性风险的影响,本文参照徐长生和艾希[10]等人的研究,分别从顺周期风险和传染性风险层面选取银行信贷增速(CGR)和风险资产比率(RAR)作为商业银行系统性风险的替代衡量指标。考虑到数据的可行性,风险资产比率用贷款净值与总资产的比例来度量。通过实证研究后发现,尽管解释变量的回归系数和显著性略有变化,但宏观审慎监管工具有效性的实证结果并未发生明显改变,即资本充足率、拨备覆盖率和贷款损失准备充足率与商业银行系统性风险具有较为显著的负相关关系,而流动性比例与商业银行系统性风险的关系并不显著。

四、研究结论与启示

当前阶段,中国金融风险明显呈现出向银行类金融机构集中的趋势,加强商业银行风险管理以防范金融系统性风险成为“稳增长、促改革、调结构、惠民生、防风险”的重要抓手。宏观审慎监管有效弥补了微观审慎监管体系下的监管盲点,并采用自上而下的方法防范了系统性风险,维护了金融体系稳定。本文基于2009—2018年间我国16家商业银行的面板数据,通过构建动态面板模型,实证检验了宏观审慎监管对商业银行系统性风险的影响。研究结果表明:第一,实施宏观审慎监管能够在一定程度上降低商业银行系统性风险;第二,更高的资本充足率、拨备覆盖率和贷款损失准备充足率对商业银行系统性风险有明显的遏制作用,而流动性比例对商业银行系统性风险的影响作用并不显著;第三,宏观审慎监管工具对国有商业银行系统性风险的遏制作用要明显大于其他银行。

本研究有以下启示:一是要加强对商业银行系统性风险的监测,科学防范商业银行系统性风险的顺周期和跨区域传染。考虑到通货膨胀等宏观层面因素都会对风险产生影响,因此还应定期对商业银行开展压力测试。二是要不断完善宏观审慎监管体系。合理增加监管指标,及时对金融市场变化和金融创新业务进行动态监测,加大对影子银行、互联网金融、房地产金融的关注力度。加强监管工具间的协调配合,对不同性质商业银行实施差异化宏观审慎监管。三是要保持宏观审慎监管政策的连贯性。我国宏观审慎监管对商业银行系统性风险的管理效果还存在较大的提升空间,这就应在最大限度地减少外在因素对宏观审慎监管政策的干扰,保持政策的连续性和稳定性。四是商业银行要主动顺应宏观审慎监管要求,积极转变经营方式并调整资产结构。股份制商业银行和城市商业银行在寻求发展的过程中要提高应对重大风险事件的能力,减少风险资产投资占比。国有商业银行要实行更为稳健的经营方式。