建筑施工行业甲供材业务涉税分析与建议

2022-03-29李明星

李明星

(中交第二公路工程局有限公司,陕西 西安 710061)

一、甲供材业务及增值税政策

根据建筑业行业惯例,为了保证工程的质量,发包方对承包方(包括建设单位对总承包单位或总承包单位对分包单位,以下简称甲方对乙方)均会出现甲供材形式的甲供工程业务,归纳起来主要包括两种模式:一种是总额甲供,即甲方与乙方的合同价款中包含甲供材部分,甲方对乙方验工计价时,将甲供材计入乙方完成的施工产值,但该部分甲供材是由甲方购买,并由甲方取得材料采购发票,于是甲方再以甲供材采购价款(有可能加价)抵偿乙方工程款。另一种是净额甲供,即甲方与乙方的合同价款已扣除甲供材部分,甲方对乙方验工计价时只确认净额部分,甲供材的购销业务与乙方无关。

根据现行建筑服务增值税相关政策,一般纳税人为甲供工程提供的建筑服务,可以选择适用简易计税方法计税。国家税务总局在其编写的《全面推开营改增业务操作指引》指出,甲供工程业务包括总额甲供和净额甲供两种模式,但在计算缴纳增值税时,销售额均不包含甲供材部分。此外由于净额甲供的处理较为明晰,本文只讨论总额甲供的财税处理。

二、总额甲供模式下总分包方增值税处理的案例分析

由于增值税属于链条税,交易一方的计税方法会通过链条影响另一方的损益和应纳税额,而且这种影响通常是零和博弈,即一方获益是以另一方受损为前提。但笔者通过实务案例分析发现,总额甲供模式下,甲方适用一般计税方法计税,乙方选择简易计税方法计税,如果管理措施采取得当,可以实现甲乙双方的共赢。

(一)案例背景

甲方中标的某桥梁工程项目含税价为2 000万元,甲方适用一般计税方法计税。因施工管理需要,甲方将项目中的一部分工程作业内容分包给乙方,分包合同含税价为1 000万元,同时出于工程质量管控要求,甲方对乙方实施水泥甲供业务,甲供的水泥含税金额为100万元,乙方按照现行建筑服务增值税相关政策采取简易计税方法计算缴纳增值税。针对该项甲供材业务,在遵循制度的前提下,甲乙双方拟定了两种管理方案,一是甲供材抵偿乙方工程款业务按货物转售处理,即甲供材转售。二是甲供材抵偿乙方工程款业务不做转售处理,乙方按扣除甲供材后的金额向甲方开票,即甲供材不转售。

(二)案例分析

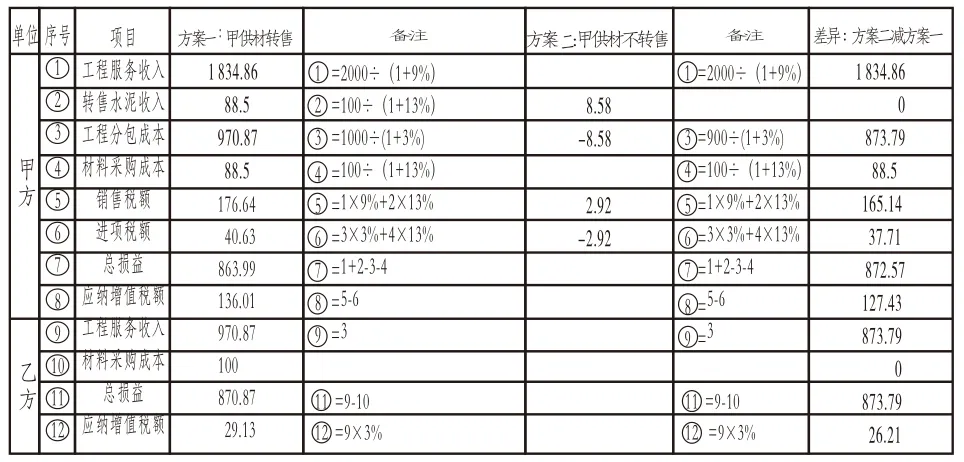

根据上述信息,笔者详细分析了总额甲供模式下两种不同管理方案的区别(此处暂只考虑与甲供材相关业务的收入、成本及增值税影响,不考虑其他因素),分析过程可用下表表示:

表1 总额甲供模式下不同管理措施对损益和应纳税额的影响表单位:万元

方案一:甲供材抵偿乙方工程款业务按货物转售处理,即甲供材转售。甲方向业主方开具2 000万元内容为建筑服务的增值税普通(专用)发票,税率为9%,向乙方开具100万元内容为水泥的增值税普通发票,税率为13%;同时甲方自供应商处取得100万元内容为水泥的增值税专用发票,税率为13%,自乙方取得1 000万元内容为建筑服务的增值税专用发票,税率为3%。乙方向甲方开具1 000万元内容为建筑服务的增值税专用发票,税率为3%,同时取得甲方开具的100万元内容为水泥的增值税普通发票。

方案二:甲供材抵偿乙方工程款业务不做转售处理,乙方按扣除甲供材后的金额向甲方开票,即甲供材不转售。甲方向业主方开具2 000万元内容为建筑服务的增值税普通(专用)发票,税率为9%;同时甲方自供应商处取得100万元内容为水泥的增值税专用发票,税率为13%,自乙方取得900万元内容为建筑服务的增值税专用发票,税率为3%。乙方向甲方开具900万元内容为建筑服务的增值税专用发票,税率为3%。

(三)两种管理方案比较

方案一:对甲方而言,取得100万采购水泥的增值税专用发票,确认采购成本88.5万元,对应的进项税额为11.5万元;转售水泥开具100万元的销售货物增值税普通发票,确认销售收入88.5万元,对应的销项税额为11.5万元,甲供材的采购和转售业务相抵后,对甲方来说,企业所得税和增值税均无影响。甲方向业主方开具2 000万元的销售服务增值税普通(专用)发票,确认工程服务收入1 834.86万元,确认对应的销项税165.14万元,取得乙方开具的1 000万元采购服务的增值税专用发票,确认工程分包成本970.87万元,确认对应的进项税29.13万元。此方案中甲方的总损益为863.99万元,应纳增值税额为136.01万元。对乙方而言,向甲方开具1 000万元销售服务的增值税专用发票,确认工程服务收入970.87万元,确认对应的应纳增值税额29.13万元,取得甲方开具的100万采购水泥的增值税普通发票,确认成本100万元,无对应的进项税额。此方案中乙方的总损益为870.87元,应纳增值税额为29.13万元。

方案二:对甲方而言,取得供应商开具的100万水泥增值税专用发票,确认采购成本88.5万元,确认对应的进项税额11.5万元,取得乙方开具的900万元建筑服务增值税专用发票,确认工程分包成本873.79万元,确认对应的进项税26.21万元;甲方向业主方开具2 000万元建筑服务增值税普通(专用)发票,确认工程服务收入1 834.86万元,确认对应的销项税165.14万元。此方案中甲方的总损益为872.57万元,应纳增值税额为127.43万元。对乙方而言,向甲方开具900万元建筑服务的增值税专用发票,确认工程服务收入873.79万元,确认对应的应纳增值税26.21万元。此方案中乙方的总损益为873.79元,应纳增值税额为26.21万元。

(四)方案对比结果分析

通过两者对比结果可以发现,无论从总损益还是应纳增值税来看,方案二均优于方案一。对于甲方而言,方案二比方案一总损益多8.58万元,应纳增值税少8.58万元,城市维护建设税、教育费附加及地方教育附加也相应少交;对于乙方而言,方案二比方案一总损益多2.92万元,应纳增值税少2.92万元,城市维护建设税、教育费附加及地方教育附加也相应少交。之所以会出现“双赢”的结果,原因在于两个方案下,水泥进项税额的抵扣情况不同。方案一中,甲方向乙方开具100万元水泥发票,确认了11.50万元销项税额,而乙方由于选择简易计税方法而不能抵扣进项税额,造成进项税额浪费;方案二中,甲方将水泥作为自身成本,其采购对应的进项税额可以抵扣,降低了甲方的成本,同时,乙方按照扣除甲供材后的销售额向甲方开票,其应纳增值税额也有所降低。不难发现,方案二中甲方和乙方获取的好处共计11.50万元,正好等于100万元甲供水泥的进项税额。

三、完善甲供材业务涉税管理建议

在建筑施工领域,甲方出于工程质量管控考虑,为防止乙方在施工过程中恶意浪费材料或偷工减料,工程施工主要材料的采购和领用由乙方负责,以确保主要材料产品质量合格且按照施工设计要求合理、足额的使用至工程项目中,因此总额甲供模式越来越常见。但在实务中,甲供材转售存在一定的障碍,突出表现在部分甲供材料如柴油、汽油、炸药等货物受经营许可限制,甲方在向乙方开具此类货物发票时存在一定的税务风险,最终无法开具,这将导致乙方的货物采购成本以及对应的进项税额缺失应有的税前扣除凭证。此外,前已述及(更优的方案二),甲方通过在对乙方的工程验工计价内容中扣除甲供材部分,也可以使甲乙双方实现双赢。因此,为妥善解决实务中出现的问题,在遵守政策的前提下,针对总额甲供下的甲供材业务提出两项管理建议。

(一)将甲供材作为工程验工计价内容的扣减项,按合同变更进行管理

一是合同管控。结合企业实践和当前政策来看,对于总包方采取一般计税的建筑施工工程项目来讲,总包方对分包方的甲供材业务要从合同管理上提前做好明确和规范,建议在工程分包合同中加上如下条款:甲供材料的价税合计金额不计入乙方的验工计价内容中,甲方按照扣除甲供材料后的验工计价金额向乙方支付工程款;乙方按照扣除甲供材料后的验工计价金额向甲方开具增值税发票。二是合同执行。甲乙双方进行验工计价时,甲供材扣款作为验工计价组成部分,验工计价总额减去甲供材扣款后的净额为甲乙双方正式确认的验工计价金额,乙方按此金额开具发票,甲方按此金额支付款项。三是注意事项。尽量避免验工计价时按未扣除甲供材的金额全额结算,而仅仅是在财务支付环节扣除甲供材款项并以净额支付。如此处理,验工计价金额与实际支付金额不一致,甲乙双方均存在较大的财税风险。

(二)通过材料的三方采购合同,以共同采购方式来管理甲供材业务

甲乙双方与材料供应商(以下简称丙方)签订材料采购的三方合同,明确为完成工程项目的实施,由甲乙双方作为共同采购方进行材料采购业务。其中,甲方直接与丙方进行材料的结算、材料款的支付和增值税专用发票的取得;乙方对材料的申购、领用及质量等负责;甲方对乙方进行工程验工计价时,将丙方与甲方已直接结算过的材料款从工程验工计价款中扣除。