2021 年全球肉鸡生产、贸易及产业经济发展研究

2022-03-16肖彬杉辛翔飞王济民

张 怡,肖彬杉,王 昆,辛翔飞,王济民*

(1.青岛农业大学经济管理学院,山东青岛 266109;2.中国农业科学院农业经济与发展研究所,北京 100081)

2021 年新冠肺炎疫情在全球持续蔓延,全球经济复苏面临严峻考验。2021 年全球肉鸡产量温和增长,生产增长率较上年进一步回落,猪肉需求回暖与饲料价格上涨一定程度上延缓了肉鸡生产的增长势头。虽然各国对于冷链运输的严加管制限制了肉鸡贸易的发挥,全球肉鸡进口量与出口量分别有不同程度的下降,但从长期来看,高位种鸡产能的释放与低价位动物蛋白需求将会回馈肉鸡产业的发展。本文总结了2021 年全球肉鸡生产与贸易概况,探讨了国内外肉鸡产业经济政策研究进展,剖析了国内肉鸡产业发展存在的问题,并提出相应的对策建议。

1 国际肉鸡生产与贸易概况

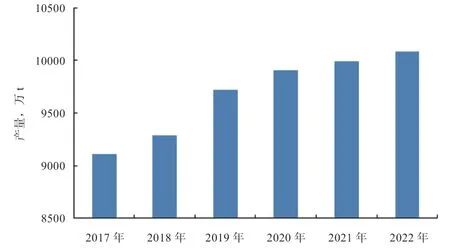

1.1 国际肉鸡生产 近5 年全球肉鸡产量持续增长,但受全球新冠肺炎疫情持续蔓延与多地暴发禽流感疫情的影响,2021 年全球肉鸡产量微幅增长,增长率进一步回落。根据USDA 数据,2021 年全球肉鸡产量达到9 990.1 万t,增长率由2020 年的1.91%下降至0.85%。虽然新冠肺炎疫情仍旧阻碍肉鸡产业发展,饲料价格上涨也进一步蚕食肉鸡生产盈利空间,但广泛的低价格动物蛋白需求将有力驱动肉鸡产业进一步扩张,据USDA预测,2022 年全球肉鸡产量可能达到10 082.1 万t(图1),增长率为0.92%。

图1 2017—2022 年全球肉鸡产量[1]

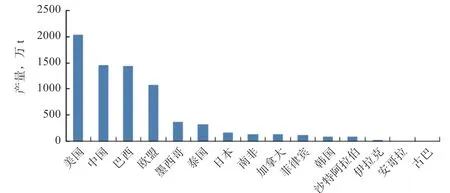

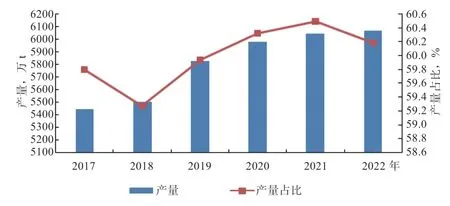

从各国(地区)肉鸡产量情况看,作为肉鸡四大主产国(地区)的美国、中国、巴西、欧盟2021 年的肉鸡产量分别为2 037.8 万t、1 470 万t、1 450 万t、1 085 万t(图2)。2021 年四大主产国(地区)肉鸡产量增速高于全球平均水平,产量达到6 042.8 万t,较2020 年增长1.13%,所占比重为60.49%(图3),较2020 年小幅上涨。与2020 年相比,2021 年欧盟肉鸡产量下降17万t,巴西肉鸡产量较2020 年增长了62 万t,中国、美国肉鸡产量分别上涨10 万t 与12.3 万t。受到扩张的全球需求和本国贸易拉动,中国、美国、巴西肉鸡产量保持了正增长态势,为国际市场的鸡肉供给做出重要贡献。2021 年新兴经济体国家肉鸡产量较2020 年波动不大,其中泰国、菲律宾产量稳定,肉鸡产量分别为328 万t和133 万t,墨西哥异军突起,肉鸡产量由2020 年的372.5 万t 上升到381.5 万t。随着国际生猪产能逐渐恢复,由非洲猪瘟引发的鸡肉对猪肉的较高替代份额将会进一步缩减,据USDA 预测,2022 年四大主产国(地区)肉鸡产量占比可能保持在60.18%。

图2 2021 年主要肉鸡生产国(地区)肉鸡产量[1]

图3 2017—2022 年世界四大肉鸡生产国(地区)肉鸡产量及占比[1]

2021 年全球肉鸡生产平均增长率受肉鸡产能过剩的影响出现明显下降,由2020 年的1.91% 下降至0.85%,其中伊拉克增长率最高,为7.84%,受出口贸易拉动两国肉鸡产量上升。新兴经济体国家增速放缓,其中墨西哥、泰国增长率分别为2.42%、0.92%(图4)。受肉鸡产能过剩、市场需求疲软导致存栏量增加的影响,中国肉鸡生产增长率由2020 年的5.80%下降至0.68%。美国增长率为0.61%,较2020 年增长率下降0.96%。

图4 2021 年主要肉鸡生产国(地区)肉鸡生产增长率[1]

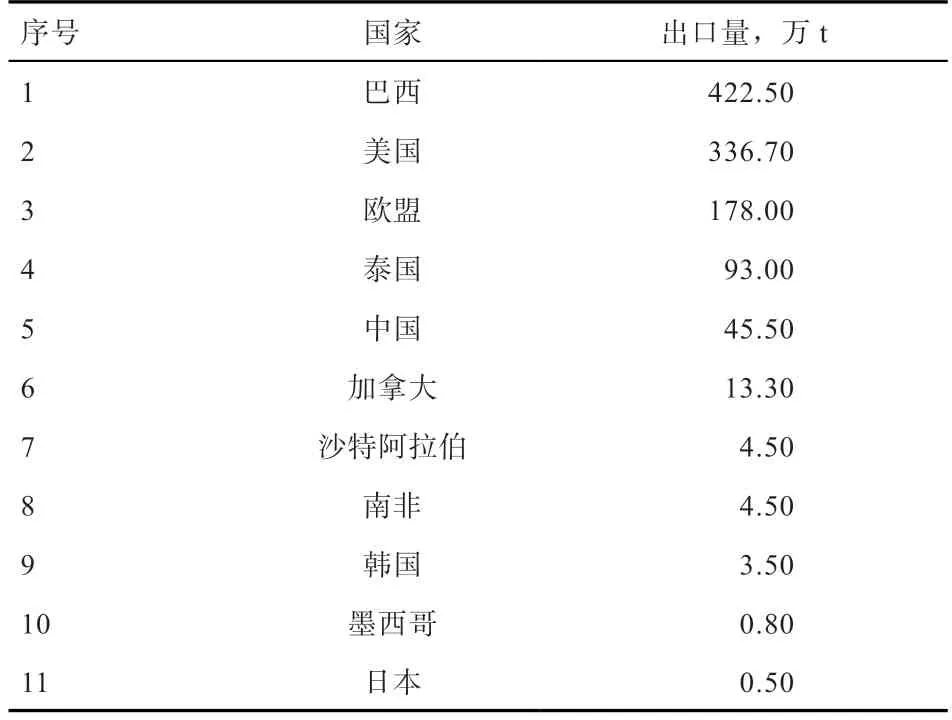

1.2 国际肉鸡贸易 总体来看,全球新冠肺炎疫情时常反弹导致国际肉鸡贸易受到一定程度冲击,世界肉鸡进出口量均有不同程度下降。2021 年世界肉鸡出口量为1 308.9 万t,较2020 年下降0.19%。从世界肉鸡最主要的生产国(地区)来看,第一大出口国巴西出口量首次突破400 万大关,达422.5 万t,增长9.03%。受货币贬值和过剩的饲料粮食生产的影响,具有高附加值的大型进口市场也增加了对巴西禽肉产品的需求,一定程度上拉动了巴西肉鸡出口增长。2021 年全球肉鸡出口量排名二至四位的国家(地区)分别为美国、欧盟、泰国,出口量分别为336.7 万t、178 万t 和93 万t,其中欧盟出口量较2020 年下降12.44%(图5),下降幅度为近5 年最大,其余肉鸡出口国出口量均不超过50 万t(表1)。随着全球经济的改善,肉鸡市场将重新活跃,世界肉鸡出口量将稳步上升。根据USDA 预测,2022 年世界肉鸡出口量预计达到1 342.9 万t,增长率为2.6%(图6)。

图5 2021 年世界肉鸡主要出口国(地区)出口增长率[1]

表1 2021 年世界肉鸡主要出口国(地区)出口量[1]

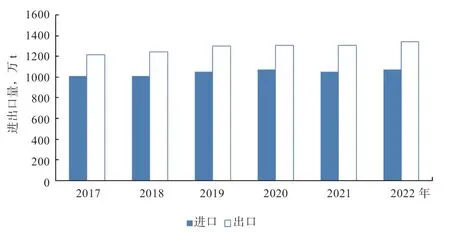

图6 2017—2022 年世界肉鸡进出口量[1]

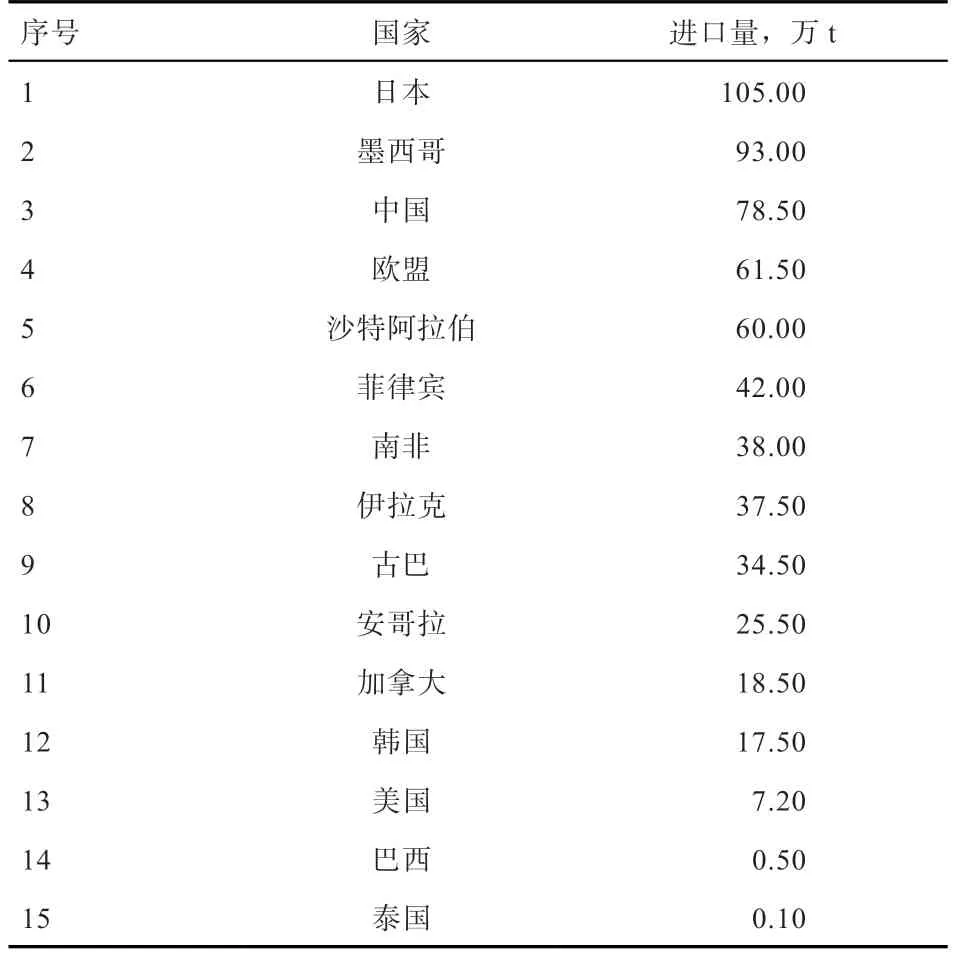

2021 年世界肉鸡进口量达到1 049.4 万t,相比2020 年下降2.03%。从主要肉鸡进口国家来看,2021年世界肉鸡进口量位居前三位的国家依次是日本、墨西哥和中国,进口量分别为105 万t、93 万t 和78.5 万t(表2)。古巴2021 年肉鸡进口增长率达31.68%,成为全球肉鸡进口增长率最高的国家;其次是菲律宾,进口量为42 万t,增长25.37%;中国、伊拉克、南非、欧盟等国家(地区)肉鸡进口呈现负增长态势,其中中国与伊拉克的肉鸡进口量较2020 年分别下降21.42% 与19.87%(图7)。受进口需求拉动,预计2022 年全球肉鸡贸易量将小幅上升。根据USDA 预测,2022 年世界肉鸡进口量预计达到1 073.1 万t,增长率为2.26%(图6)。

表2 2021 年世界肉鸡主要进口国(地区)进口量[1]

图7 2021 年世界肉鸡主要进口国(地区)进口增长率[1]

2 国内肉鸡生产与贸易概况

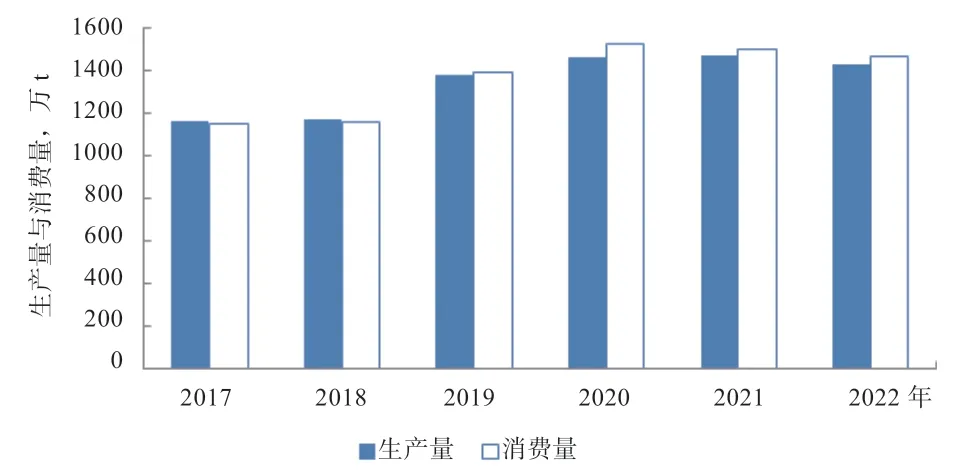

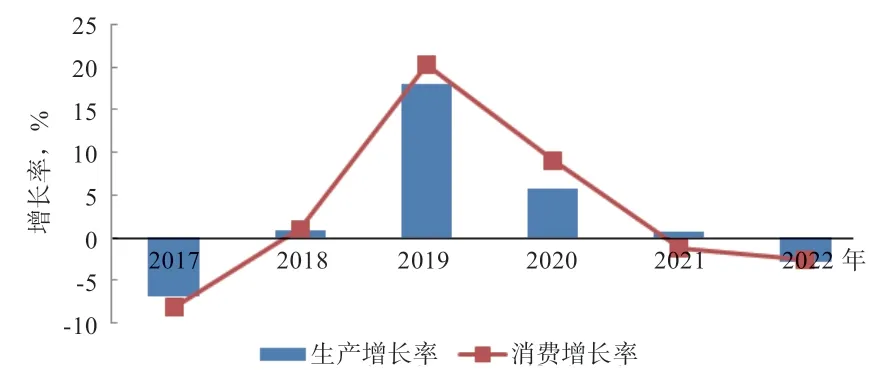

2.1 中国肉鸡生产 从国内来看,2021 年中国肉鸡生产量小幅上涨,消费量呈下降趋势(图8),其中肉鸡消费量为1 503 万t,比2020 年减少18.1 万t,下降1.19%(图9)。2021 年中国肉鸡生产量为1 470 万t,比2020 年增长10 万t,增长率为0.68%(图9)。消费量下降的主要原因是2021 年猪肉价格大幅下降,鸡肉对猪肉的替代效应基本消失,另外,新冠肺炎疫情的影响仍然存在,2 个方面的因素叠加抑制了国内肉鸡市场的消费需求。据USDA 预测,2022 年中国肉鸡消费量可能减少到1 464 万t,下降2.59%。由于近年来多家养殖企业公布了发展养殖场的计划,肉鸡养殖、加工、屠宰场持续扩大产能,造成肉鸡产业产能过剩的局面,进而导致行业严重亏损,大量中小规模养殖场被市场淘汰。据USDA 预测,2022 年中国肉鸡生产量将呈现下降趋势,生产量可能达到1 430 万t,下降2.72%。

图8 2017—2022 年中国肉鸡生产与消费量[1]

图9 中国肉鸡生产与消费增长率[1]

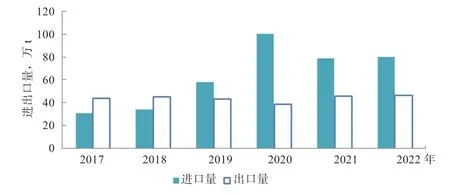

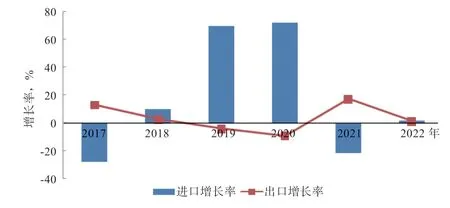

2.2 中国肉鸡贸易 受全球新冠肺炎疫情影响,国内消费者对鸡肉的国际市场需求受到一定程度抑制。2021年中国肉鸡进口量为78.5 万t,降幅21.42%(图10、图11),下降幅度明显。2021 年新冠肺炎疫情在中国得到有效控制和明显缓解,国际市场对中国肉鸡的需求也逐步回升。2021 年中国肉鸡出口量为45.5 万t,比2020 年增长17.27%。根据USDA 预测,2022 年中国肉鸡进口量可能为80 万t,增长1.91%,2022 年中国肉鸡出口量可能达到46 万t,增长1.1%。

图10 2017—2022 年中国肉鸡进出口量[1]

图11 2017—2022 年中国肉鸡进出口增长率[1]

3 国际肉鸡产业经济政策研究进展

3.1 可持续性政策引导低碳发展 随着全球气候变暖,畜牧业的温室气体排放问题倍受关注。联合国粮农组织2021 年的报告显示,畜牧业温室气体排放量占总量的18%,全球9%的二氧化碳、37%的甲烷、65%的一氧化二氮都由畜牧业造成。2021 年4 月,美国畜牧业联盟发布最新可持续性报告,明确指出畜牧业需要持续优化环境管理,经济有效地生产人类所需营养物质,逐步引导国际企业践行低碳发展理念。2021 年3 月,世界食品巨头企业JBS 宣布,到2040 年实现温室气体零排放,该承诺涵盖公司旗下农场以及农业生产合作伙伴、供应商和客户,通过调整全球业务来限制整个价值链的温室气体排放。2021 年7 月,世界第二大家禽生产商BRF 宣布,分两阶段逐步达成温室气体零排放目标,即在2030 年前减少公司35%的碳排放,包括缩减养殖规模与限制用电量,在2040 年实现整个公司产业链零排放。

3.2 政策约束下福利养殖渐进改善 世界动物协会倡导科学合理的福利养殖,鼓励企业在养殖方式上选用生长周期适当、健康的品种,确保动物能够充分表达自然属性,得到足够的生长资源。2021 年世界动物卫生组织修订《陆生动物卫生法典》,明确提出要完善动物舍饲条件。2021 年7 月21 日,世界动物保护协会发布2021全球快餐行业肉鸡福利报告,该研究详细评估了八大快餐企业肉鸡福利养殖的表现。报告显示,肯德基在7 个欧洲市场签署了肉鸡福利养殖承诺,并提供了相应方案;汉堡王、南多士和必胜客在英国市场签署了肉鸡福利养殖承诺;达美乐披萨在法国、德国等欧洲市场签署了肉鸡福利养殖承诺。

3.3 饲料原料紧缺催生昆虫饲料行业兴起 畜禽行业为畜禽饲料寻找替代来源热度不减。来自英国皇家农业学院的一份研究表明:昆虫饲料污染低、饲料效率高,可以取代家禽饲料中的大豆。同时,昆虫外骨骼中的几丁质对免疫系统有积极的影响,能够减少家禽行业中抗生素的使用。2021 年,韩国KEIL 公司致力于黄粉虫饲料的研发,用于大规模养殖畜禽、鱼类、宠物饲料生产,并且在昆虫饲料无用成分剔除方面取得技术专利,将极大提升饲料的营养转化率。此外,公司还可以与现有动植物蛋白质供应链合作,来帮助其副产品流的再利用和升级,从而改善循环经济。据国际市场研究机构R&M 预计,在2021—2026 年间,全球昆虫饲料原料市场将以12%的年均复合增长率增长。

3.4 法典修订,高致病性禽流感成为防控重点 近年来全球高致病性禽流感感染严重,并渐成蔓延之势。世界动物卫生组织制定2021 年修订版《陆生动物卫生法典》,重点防控高致病性禽流感,并禁止从禽流感国家疫区进口动物及产品。2021 年3 月9 日,俄罗斯暂停疫区进口活动,但世界范围内禽流感防控形势仍不乐观。据世界动物卫生组织统计,2021 年5 月份以来欧洲、亚洲和非洲超过40 个国家爆发疫情。2021 年10 月14 日,新加坡暂停进口美国疫情地附近的家禽产品。2021 年10 月30 日,荷兰的北荷兰省疑似出现严重变种禽流感,扑杀约10.7 万只家禽。2021 年11 月19 日,英国通报3 起家禽H5N1 亚型禽流感病例,其中1.7 万羽家禽死亡,11.2 万羽被扑杀。2021 年11 月24 日,波兰通报12 起家禽H5N1 亚型禽流感病例,其中15.6 万羽家禽感染,18.5 万羽被扑杀。

4 国内肉鸡产业经济政策研究进展

4.1 计划方案双管齐下,助推育种技术突破 中国肉鸡引种长期依赖国外,但国外引种伴随“卡脖子”后遗症,种业翻身迫在眉睫。2021 年4 月28 日,中国农业农村部发布《全国畜禽遗传改良计划(2021-2035 年)》,力争用15 年的时间,建成较完善的自主育种体系,确保畜禽核心种源自主可控。2021 年7 月9 日,《种业振兴行动方案》通过审议,明确畜禽水产育种工作要贴近实际,突出特色优势,遵循育种创新规律。2021 年12 月3 日,“圣泽901”“广明2 号”“沃德188”等3 个快大型白羽肉鸡品种以及我国首个屠宰加工型黄羽肉鸡品种花山鸡相继通过审定,其中“圣泽901”获得正式对外销售种源鸡的审查牌照,标志着我国在自主培育白羽肉鸡品种领域迈出了坚实一步。新品种兼具体型大与生长速度快的优势,耗料增重比低,市场前景广阔。

4.2 立体笼养技术长效发展 肉鸡立体笼养技术日益完善,规模化、高标准自动化养殖体系成为商品肉鸡养殖的未来发展方向。2021 年10 月,中国农业大学水利与土木工程学院李保明团队研发的多层平养集约化养鸡项目荣获第二届发明创业成果奖一等奖。该成果首次实现8 叠层多列组合养殖,有效解决了生产效率低、环控能耗高、鸡群发病率高、用药量大等技术难题。成果率先在山东民和牧业股份有限公司肉鸡养殖基地应用,提高了单位鸡舍面积和人员产出效率近8 倍,通风和采暖节能约50%,单栋鸡舍单批可养殖肉鸡达75 万只,并与日本等30 个国家和地区成功对接。

4.3 防疫法规驱动新型疫苗上市 为加强动物疫病防控,促进养殖业发展,2021 年1 月13 日,中国农业农村部印发《2021 年国家动物疫病强制免疫计划》,明确饲养动物单位与养殖场户是强制免疫主体,中小养殖户先打后补,构筑有效免疫屏障。中国近20 年来第一次全年未发生禽流感,得益于强制免疫的实施。2021 年1月22 日,《中华人民共和国动物防疫法》修订通过,并自2021 年5 月1 日起施行。防疫法中针对家禽防疫工作特别强调预防接种的疫苗必须符合国家质量标准。

中国是家禽养殖大国,但防控马立克氏病与传染性法氏囊病困难重重。马立克氏病侵害家禽免疫系统,危害多种家禽健康。传染性法氏囊病对易感鸡群的致病率可达100%,肉鸡致死率为25%~30%。2021 年10 月27 日,勃林格殷格翰公司研发的威力灵在中国上市,用于防控马立克氏病以及传染性法氏囊病,该产品已经取得农业农村部批准的新兽药注册证书,系我国首个通过一针免疫能够预防2 种疫病的疫苗产品。威力灵创造性的一日龄双免疫突破了现有疫苗方案的诸多局限性,并且为企业提供了更加高效的防疫办法。

4.4 减抗政策软着陆,减抗行动稳推进 2021 年世界卫生组织发布抗生素减量全球行动计划,旨在优化抗微生物药物的使用。2021 年10 月,中国农业农村部印发《全国兽用抗菌药使用减量化行动方案(2021—2025 年)》(简称《方案》),《方案》强调,以生猪、蛋鸡、肉鸡、肉鸭等畜禽品种为重点,稳步推进兽用抗菌药使用减量化行动,切实提高兽用抗菌药安全、规范、科学使用的能力和水平,确保“十四五”时期减抗政策平稳着陆。《方案》要求到2025 年末,50%以上的规模养殖场实施养殖减抗行动,严格执行兽药安全使用管理制度,全面落实兽用处方药制度、休药期制度和兽药规范使用承诺制度。

5 问题与建议

5.1 中国肉鸡产业发展面临的主要问题

5.1.1 饲料价格上涨,养殖成本上升 根据农业农村部畜牧兽医局监测数据,2021 年52 周的中国玉米与豆粕平均价格分别为2.89 元/kg 和3.78 元/kg,分别同比上涨9.5%与8.9%。肉鸡配合饲料价格为3.69 元/kg,同比上涨7.3%。饲料价格高位的原因主要有2 个方面,一是需求方面,生猪产能恢复增加了饲料需求从而拉动饲料价格上涨;二是供给方面,除了限电一定程度上影响了饲料供给之外,我国饲料原料的进口也受到抑制。美国是我国主要的大豆进口国,受中美贸易摩擦影响,我国大豆进口放缓。

5.1.2 白羽肉鸡产能过剩,全产业链收益减少 2021 年白羽肉鸡产能过剩导致全产业链收益减少,国内白羽肉鸡毛鸡市场价格持续低迷,每斤最低不足3 元。另外,产业链上各环节利润分配不均衡。产业链上游祖代场与饲料企业效益尚可,其他环节普遍亏损。2021 年1—11月父母代种鸡苗和商品代种鸡苗价格分别为46.31 元/套和3.04 元/羽,分别同比上涨65.16%和27.20%。养殖环节亏损较为严重,以国内肉鸡规模养殖企业为例,2021 年10 月益生股份、民和股份的销售收入环比下跌超过35%,销售价格环比下降逾40%,肉鸡养殖利润降至新低点。屠宰企业产能快速扩张,屠宰环节上半年亏损,下半年转亏为盈,全年微利。

5.1.3 自主种源性能优化和良种繁育体系建设任重道远 2021 年中国白羽肉鸡自主种源实现从0 到1 的突破,但白羽肉鸡育种技术体系创新、新品种生产性能优化及良种繁育体系完善等仍然任重道远。在自主育成品种性能竞争力方面,由于中国自主育种起步晚,培育基础薄弱,分子育种等高新技术应用不够,面对国外百年育种成果的正面交锋,新品种的生产性能需不断优化;在国内养殖企业对新品种的接受程度方面,新品种性能的稳定性、养殖绩效等都有待在推广应用中进一步检验;在种源疫病净化方面,与国际相比,中国种源疫病净化技术和产品检测技术比较落后,新品种选育面临疫病威胁,仍存在种源质量风险;在产业化应用方面,新品种尚未形成一套完善的良种繁育体系,且市场定位模糊。

5.1.4 新冠肺炎疫情防控的加强,再次波及活禽市场 为应对新冠疫情的不确定性,家禽产业防控措施进一步升级,活禽市场再次成为管控重点。2021 年3 月初,全国各地再次部署活禽交易相关规定。例如,福建省福州市计划逐步关闭全市活禽交易,预计2022 年福州市将关闭闽侯南通海峡活禽批发市场。再如,安徽省蚌埠市自2021 年3 月1 日起实施《蚌埠市区禽类交易管理办法(试行)》,明确要求在中环线内禁止活禽交易,全面推行冰鲜上市。另外,与活禽产品相比,冰鲜产品更受年轻消费群体青睐,这种消费偏好的变化将对活禽市场和活禽产品的发展产生深远影响。

5.2 中国肉鸡产业发展的对策建议

5.2.1 调整配方结构,丰富饲料来源 针对饲料价格上涨导致养殖成本增加的问题,一是调整优化饲料配方结构,充分挖掘现有饲料资源价值,构建精准的营养价值参数体系;二是科学评估饲料营养价值,建立成熟的营养价值数据库,有序推动技术体系集成与示范推广;三是丰富饲料来源,包括饲料替代来源与进口来源。饲料替代品方面,可选用低价优质的杂粕替代传统豆粕以降低饲料成本。饲料进口方面,调整进口策略,由集中进口模式向多元化进口模式转变,充分利用国际与国内2个市场、2 种资源缓解饲料粮供应短缺问题。

5.2.2 强化产业链互动,缓解产能过剩局面 建议政府相关部门一方面出台相应政策引导企业适度规模经营,对肉鸡企业的产能扩张给予一定约束,形成肉鸡产业发展自律倡议书,强化企业风险意识与社会责任感;另一方面建立产业监测预警系统,及时响应产能失控。应用大数据、物联网、区块链、人工智能等现代信息技术,与产业龙头企业合作,利用企业有价值的信息流建立养殖场(户)与农资供应商、养殖场(户)与采购商直接交流的信息管理软件平台,打通产业链上下游,构建行业生态圈,提高产业效率和效益,为政府宏观决策提供参考,为政府和市场主体进行市场预判提供依据。

5.2.3 目标导向,提高种源自主可控力 总体来看,白羽肉鸡行业实现种源自主可控,要以提升品种性能、增强种源疫病净化能力、提高新品种市场竞争力为核心发力点。具体来看,一要加强种源核心技术攻关,利用前沿育种技术选育抗逆性强的品种,提高新品种的综合生产性能;二要高度重视疫病净化,相关政府部门要通过立法和行业规范来提高家禽行业的准入门槛,改善养殖大环境,同时企业要提高行业自觉性,重视生物安全控制,提升种源净化水平;三要完善商业化育种体系,深化科企合作,依托商业化育种平台布局全产业链合作,不断提高我国自主培育新品种的市场竞争力。

5.2.4 聚焦不同品类用户需求,引导产业发展 针对肉鸡消费端的市场压力,企业应坚持市场导向,在充分把握健身需求、消费人群年轻化等影响肉鸡消费增长的内在因子和抓住连锁快餐扩张、新消费场景快速发展等影响肉鸡消费增长的外部机遇的基础上,一方面拓展肉鸡产品的新功能,在消费者喜闻乐见的肉鸡产品上下功夫;另一方面促进产业链向熟食品、新型肉鸡调理品方向延伸。例如,近些年鸡胸肉受到健身人士的广泛青睐,强劲的需求使鸡胸肉的价格从4 000 元/t 已经上涨至1 万元/t。因此,企业应充分发挥行业产品优势并迎合外部发展机遇,聚焦不同品类用户的需求打造极致产品,以达到唤醒消费的目的。