哈萨克斯坦的农药市场分析

2022-03-07刘宏霞

刘宏霞

(南通市生产力促进中心,江苏南通226006)

1 哈萨克斯坦的农业

1.1 哈萨克斯坦的农业概况

哈萨克斯坦国土面积272万km2(平方公里),位居世界第9位。其中土地面积2.70亿hm2,内陆水域面积为252万hm2,分别占国土面积的99.1%和0.9%。哈萨克斯坦多为平原和低地,西部最低点是卡腊古耶盆地,低于海平面132m;东部和东南部为阿尔泰山和天山;平原主要分布在西部、北部和西南部;中部是哈萨克丘陵。荒漠和半荒漠占国土面积的60%[1]。

哈萨克斯坦地广人稀,农村人口大约占全国人口的44%。全国有农牧业用地1.9亿hm2,人均约11hm2。而相比中国农村人口占总人口的56%,耕地面积为1.2亿hm2(18.31亿亩),全国人均耕地仅为0.09hm2(1.4亩),可见哈萨克斯坦人均耕地占有量极大[1]。

近几年,哈萨克斯坦农业总产值占GDP的比重基本保持在7%左右,2011年这一比重为8.3%,2012年有所下降,为6.6%。其中,种植业产值占农业总产值的比重为49.1%,畜牧业产值占农业总产值的比重为50.6%[1]。

哈萨克斯坦种植业主要以粮食、棉花和油料3类土地密集型产品为主,是中亚最大的粮食生产国。哈萨克斯坦重视粮食生产,强调粮食自给。主要农作物包括小麦(占粮食作物产量的80%左右)、玉米、大麦、燕麦、黑麦,南部地区可种植水稻、棉花、烟草、甜菜和水果。哈萨克斯坦既是粮食生产大国,也是粮食出口大国。

哈萨克斯坦是比较重要的优质长绒棉生产国。作为世界产棉大国,棉花种植区域遍布哈萨克斯坦各州,棉花种植面积达150万hm2,年产籽棉超过400万t。其主要产棉区是位于南哈州的马赫答阿拉尔地区,这里集中了全州42%的湿地,共有3.93万hm2,而其中的2.18万hm2种植了棉花,如此丰富的水利资源有利于种植棉花,同时也集中了全国大量的轧花厂,以便于棉花的加工。因此,棉花在哈萨克斯坦的作物保护市场中占有重要地位。

畜牧业在哈萨克斯坦国民经济中占有重要地位。全国牧场用地约有1.5亿hm2,加上600多万hm2的割草地,畜牧养殖业用地约占8%左右。自2000年以来,在多数年份,畜牧业产值占农业总产值的60%以上,肉制品、乳制品、皮革制品、毛纺织品在社会消费总额中占70%~75%。1992年与2002年的畜产品产量对比数据可以看出,在人口略有增加的情况下,畜产品产量急剧下降,意味着人们消费的减少和出口能力的下降;但2002年至今的十几年中,哈萨克斯坦的人均畜产品有巨大提升,这对于畜牧业相关的作物保护市场有巨大的拉动作用[1]。

农牧业发展的主要障碍是地处内陆,易受干旱的危害,荒漠化的威胁比较严重。近年来由于全球气候变暖,冬季降雪量少和来自俄罗斯的水流量下降,西哈萨克斯坦州将面临严重干旱。南部地区的缺水问题已经由来已久。哈萨克斯坦灌溉地的面积15年后将缩减43%,而灌溉水依然显著不足。

1.2 哈萨克斯坦的种植结构和主要作物情况介绍

1.2.1作物种植结构

近几年哈萨克斯坦农作物播种面积基本稳定在2100万hm2左右。根据哈萨克斯坦各州统计数据,2012年农作物播种面积为2120万hm2,与2011年基本持平。其中,粮食作物的播种面积为1626万hm2,比2011年增长了0.3%,小麦播种面积为1346万hm2,比2011年减少了2.1%;油料作物的播种面积为185.4万hm2,棉花为14.8万hm2,甜菜为1.2万hm2,果蔬和马铃薯为40.1万hm2,饲草作物为251.7万hm2。目前,除蔬菜和油料作物面积一直增加外,哈萨克斯坦其他农作物面积依然没有恢复至独立前的状况。

由于播种面积的大幅下降,直接影响了农作物产量的增长。哈萨克斯坦农作物产量的增长呈现复杂的状况。具体来说,粮食产量波动较大,总体处于较低的水平。尽管2011年粮食产量达到了2696万t,接近1992年的最高纪录2977万t,但2012年由于受到干旱天气影响,哈萨克斯坦百万hm2粮田受损,粮食总产量大幅下降,产量骤降至1286万t,较2011年下降了52.3%,其中小麦产量984万t,较2011年减少57%。相比之下,油料作物、马铃薯和果蔬等农作物的产量状况还比较好,尤其是蔬菜产量较1990年增加了1.7倍。这说明,该国独立后在争取蔬菜自给方面迈出了可喜的一步。

哈萨克斯坦农业的经济效益比较低下,其突出表现是粗放经营,广种薄收,各种农作物的单产都很低。哈萨克斯坦的粮食单产不仅大大低于欧美等发达国家的水平,而且也大大低于非洲农业发达国家埃及的水平。2011年哈萨克斯坦的谷物单产量(1686.6kg/hm2),大约相当于埃塞俄比亚的水平(该国在2011年谷物单产为1760.8kg/hm2)。其中,小麦单产1660kg/hm2(2011年),仅相当于世界平均水平(3 195kg/hm2)的一半。

1.2.2主要作物介绍

1.2.2.1谷物

哈萨克斯坦地域广袤,适合种植各类作物,是世界潜在的粮仓。主要作物有小麦、大麦、玉米、黑麦、水稻等谷物和马铃薯。拥有相当多农业机械装备,从耕种到收割、打碾、入库均用机械操作。此外,还有大量可开垦的荒地,土质较好的多为灰钙土、栗钙土,有些地区甚至是黑钙土。但是,由于品种差、生产费用较高,哈国粮食在国际市场上缺乏竞争力。虽然哈萨克斯坦目前是粮食净出口国,但主要向伊朗和周边中亚国家出口,缺乏跨境销售的竞争力。哈农业比较粗放,抗灾能力弱,产量低而不稳。许多种作物的总产量长期徘徊不前,甚至倒退。谷物产量的波动很大。从历年的作物保护市场波动情况可以看出,哈萨克斯坦的谷物用药量竟然会出现30%的年度波动,这在其他国家是罕见的。

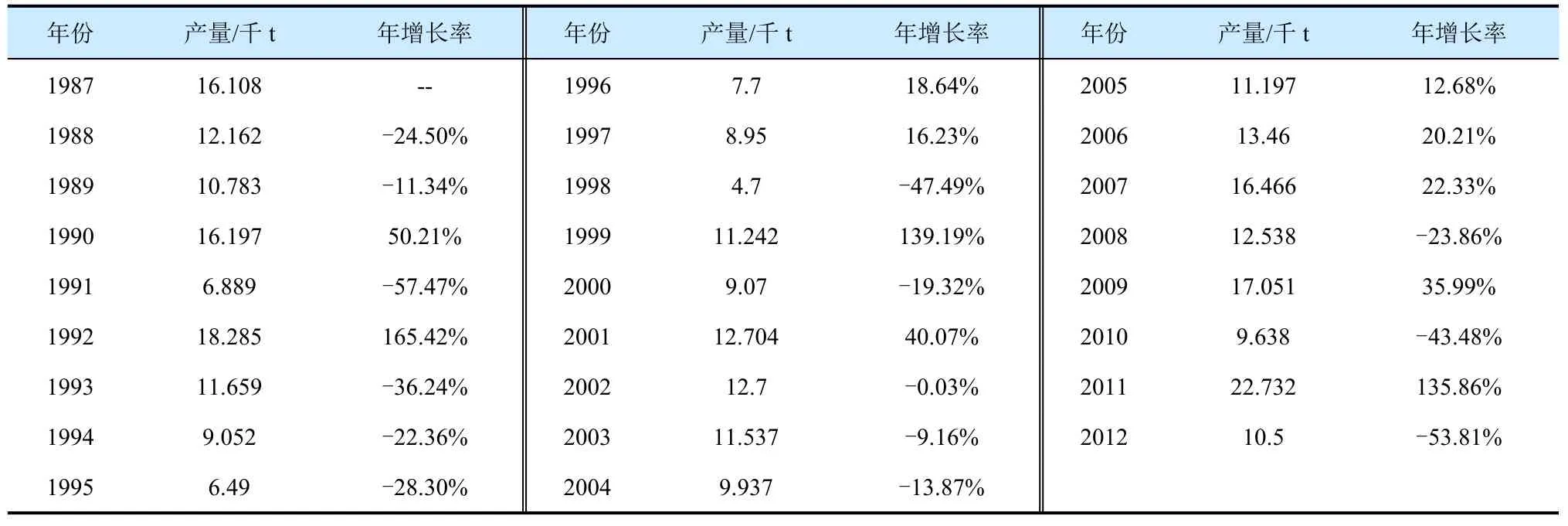

哈萨克斯坦小麦种植面积年度变化参见表1,同时小麦总产量及其年增长率参见表2。从这2个表可以看出,哈萨克斯坦小麦产量受气候影响极大。哈萨克斯坦小麦的产量,常年在2t/hm2以下,其他国家的小麦产量相对较高,如加拿大2.2t/hm2,中国3.5t/hm2,法国6.5t/hm2,德国6.8t/hm2,印度2.4t/hm2,意大利3.2t/hm2,土耳其1.8t/hm2,美国2.4t/hm2。哈萨克斯坦的产量处在较低的水平。

表1 1987-2012年哈萨克斯坦小麦种植面积年度变化表[2]

表2 1987-2012年哈萨克斯坦小麦总产量及其年增长率表

由于哈萨克斯坦自身小麦产业的仓储和运输能力薄弱,小麦的高产期往往要面临出口难题。目前,哈萨克斯坦小麦的传统出口市场,例如阿塞拜疆、土耳其、阿富汗、伊朗、乌兹别克斯坦、塔吉克斯坦和吉尔吉斯斯坦等国家,已经趋于饱和。而受其他产粮国家同行竞争、运输设备老化、性能低、运价太高又距离远等因素影响哈萨克斯坦小麦在远距离地区缺乏市场竞争力,价格偏高,导致新市场没有顺利开辟。

基于以上问题,哈萨克斯坦政府目前采取多种措施保障小麦产业:⑴为解决小麦种植户面临的资金不足问题,哈萨克斯坦政府部门采用国有系统的担保,以降低私人资本投资农业生产的风险。哈萨克斯坦政府部门积极落实总统任务,专门制订了采用国家担保的融资方案。⑵为降低小麦种植成本,目前哈萨克斯坦政府已经调低了种子、燃油等春耕、收割所必需的其他商品价格,并提供各类相应补贴包括矿物化肥、除草剂、引灌溉水等;并从2011年起对种子繁育实施新的补贴措施,尤其是为优良种子的最终购买者提供补贴以便提高种子质量、降低种子价格和提高小麦总产量和单位面积产量。⑶为解决小麦生产过剩和销路难的问题,从2013年起哈萨克斯坦政府将对小麦生产者和经营者提供专项补贴,为小麦耕种和收割、保障粮食的采购数量提供资金保障,同时相对降低农业机械设备的租赁成本。同时新的补贴方式将保障种植户的小麦销售数量和价格以及国家的收购。哈政府期待新的补贴方案能提高小麦的劳动生产率,以及发展哈萨克斯坦产品出口。⑷针对农业机械的租赁问题,哈萨克斯坦农业部将对从国外进口农业机械实施补贴(6%~12%),同时降低租赁公司贷款利息,从而保证广大小麦种植户能够以较为合理的价位租到机械设备,顺利完成小麦的种植、田间管理、收割和仓储等农业劳动[3]。以上措施对小麦相关的植物保护市场,将有一定的促进作用。

1.2.2.2棉花

哈萨克斯坦取得独立后,棉花成为该国南部唯一出口的农产品。根据统计,1995年南哈州棉花种植面积为10.9万hm2,2016年扩展为22.4万hm2,种植区域从马克塔拉尔扩展到南哈州的萨雷阿加什、恰尔达拉、突厥斯坦、阿雷斯和奥特拉尔等区。棉花种植户数量也同比攀升,从1995年的1967个增长为2014年的20342个,目前单户棉农平均种植棉田3.2 hm2;棉花种植的垄断效应被打破,而个体经营农户数量出现显著上升。

棉花是哈萨克斯坦第二大出口经济作物。但种种原因影响了棉农种棉的积极性,如一个拥有5~10hm2棉田的农户每年需投入540美元/hm2。又由于产量受气候影响很大,棉价不稳定,很多种棉户转产蔬菜或其他作物,2016年相比于2012年,棉田面积减少了4万多hm2。哈萨克斯坦棉花5%~6%由机械收获,其余是手工采摘。每年收获季节来自邻国,如乌斯别克斯坦或土库曼斯坦的季节工大约为2~3万。哈萨克斯坦棉农获得国家资助的数额可位列世界前3名,但产量仅为世界第16位。国有棉花期货公司AO Кoнтpaктнaяxлoпкoвaякopпopaция(隶属哈国家粮食公司)负责完成国家下达的收购任务。个别年景,由于棉花紧俏,零散的购货商都愿意支付定金,其余的以现金支付方式与棉农进行交易[3]。

前苏联时期,哈萨克斯坦棉花单产达25~28公担/hm2,近年来产量下降明显,仅为19~20公担/hm2。在诸多影响棉花收成的因素中,除了水利设施不足而导致的缺水外,还有农田水利设施老化、生产资料缺乏和土地肥力下降等原因。

哈萨克斯坦出台了各项措施,重点发展棉花加工产业,将棉纤维的生产留在本国。如在南哈州设立纺织发展园区,享受各项优惠政策,吸引国内外投资。2007年哈棉纤维加工能力为11.1万t/a,其中96.5%出口国际市场。为发展本国轻纺业的发展,哈计划今后将40%的棉纤维用于纺织品加工,优先满足本国轻纺需要。2012年俄白哈关税同盟成立后,哈对俄、白的棉花出口可以免征关税和增值税,哈萨克斯坦棉花出口门槛进一步降低。

在棉花用药和相关作物方案方面,棉花枯黄萎病除采取轮作倒茬措施外,选用种植抗病(以黄萎病为主)品种。棉花害虫与我国相似,在棉花生长前期主要是地老虎、棉蓟马,中后期主要是棉蚜、棉铃虫和叶螨。棉花病虫害防治以生物防治为主,环境保护意识较好,目前棉铃虫等主要害虫的防治已经全面实现了生物防治。同时,缩节胺和棉花脱叶剂均有一定的使用量,且随着棉花种植机械化程度的提升,未来有扩大趋势。

目前哈萨克斯坦棉花种植面临以下问题:⑴棉种一直沿用前苏联时期引种的C-4727品种。棉花育种和引种工作严重滞后。⑵使用非法从乌兹别克引进的棉种,种子质量难以得到保证。⑶防治病虫害工作效率较低。⑷土地不进行轮作,导致土壤肥力下降和盐量降低。⑸棉田休整和良种选购缺乏资金。⑹棉农以家庭为生产单位,80%的农户棉田面积都不超过10hm2,规模化棉花种植的效益无从显现[4]。

2 哈萨克斯坦的农药市场情况

2.1 哈萨克斯坦农药市场整体概况

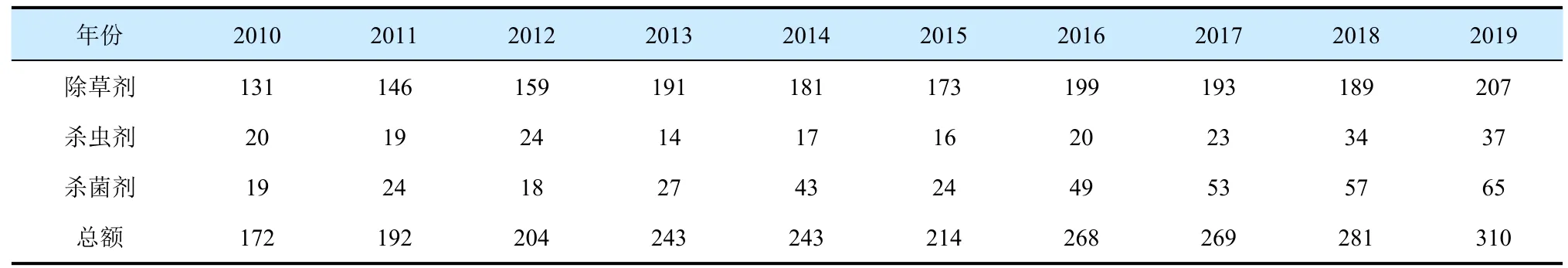

根据Kleffmann数据库对哈萨克斯坦市场统计情况(表3),哈萨克斯坦农药市场2019年度销售总额为3.1亿美元,是过去10年中最好的销售年份;但是,10年农药市场销售额在增长的大趋势下,个别年份呈现剧烈波动,在世界范围内属于较高风险市场。2019年的市场中,杀虫剂占销售额12.0%,除草剂占销售额66.8%,杀菌剂占销售额20.1%。

表3 哈萨克斯坦2010-2019年度农化市场销售额情况 单位:百万美元

从10年的市场销售数据可以发现,哈萨克斯坦除草剂的销售额和用量历年基本保持稳定,波动不大;杀虫剂根据虫害爆发情况,各年度很不均衡,但近2年在除草剂稳定的大环境下,出现上升势头;杀菌剂,尤其是谷物杀菌剂,是决定哈萨克斯坦农药市场景气程度的风向标,也是10年来哈萨克斯坦农药发展最快的板块。

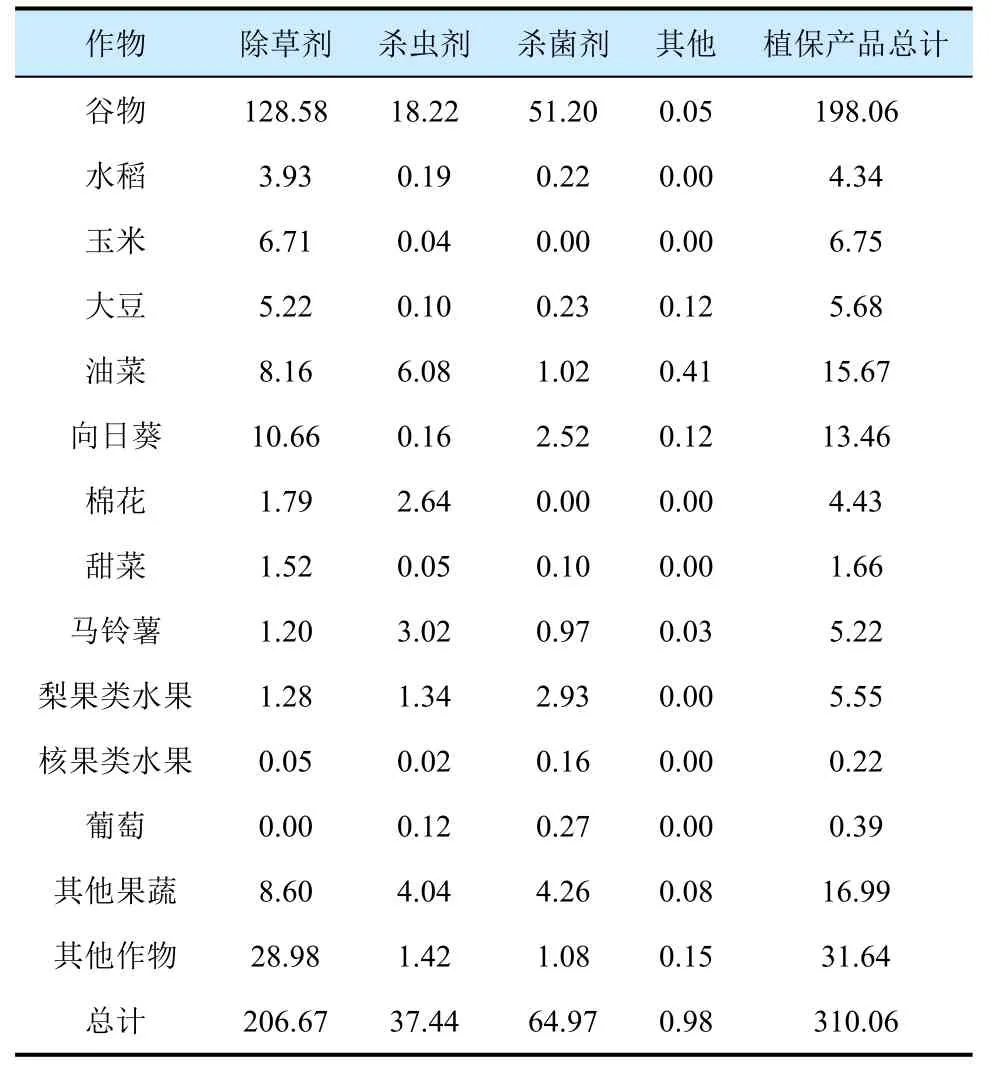

2019年度哈萨克斯坦农药销售额作物分布情况,参见表4。

表4 哈萨克斯坦2019年度各大作物板块农药产品销售额情况单位:百万美元

从数据上看,哈萨克斯坦的农化市场集中在谷物上,而除草剂又占据了其最重要的市场份额。杀菌剂应用在哈萨克斯坦发展很快,谷物杀菌剂出现超过40%的年均增长。而传统的棉花领域,用药量严重不足,其一部分原因是源于棉花用户的植保产品往往从小渠道经销商手中购买,极少使用跨国公司产品,因而其销售额未纳入相关的统计数据。

根据以上农业和作物用药的发展情况,哈萨克斯坦的农药分布呈现以下特点:⑴主要农药销售分布在谷物作物上,另外,在棉花、马铃薯、向日葵、蔬菜等作物板块,也有一定的产品分布;而销售额在谷物上的集中分布,导致哈萨克市场农化产品以大宗产品为主;细分市场产品相对发展较慢;⑵除草剂是哈萨克斯坦农药市场最大的品种,相对来说,干旱的气候,使得杀虫剂、杀菌剂的使用都较为有限;但现代植保技术的导入,使得自2017年以来,哈萨克斯坦杀虫剂、杀菌剂产品发展速度趋势优于除草剂产品;⑶由于气候对哈萨克斯坦农业的影响极大,哈萨克斯坦每年农药用量和销售额常出现大幅波动;除草剂相对稳定,而杀虫剂、杀菌剂产品需要考虑气候(例如干旱,或低温)带来的潜在用药影响;⑷目前哈萨克斯坦的用药量,相比于其他主要市场国家,仍然处在较低的水平,在谷物品种上,用药潜力发展很大;在棉花上,相比于邻国乌兹别克斯坦,也有巨大的增长潜力。

2.1.1哈萨克斯坦的农药进口情况

随着农业的发展,哈萨克斯坦对农药的需求量愈来愈大,但是由于其本身国内经济状况和科技水平所限,每年需要进口大量农药产品。

目前哈萨克斯坦市场上销售的农药制剂产品中,进口占70%左右,其国内除了大宗制剂,如草甘膦、精噁唑禾草灵等少部分制剂可通过原药进口进行本地加工外,主要的制剂产品均需要通过进口获得。主要的进口渠道为中国、俄罗斯、乌兹别克斯坦以及土耳其(主要进口灰色地带的专利产品)。同时,通过我国阿拉山口边贸进入哈萨克斯坦的农药也占有一定的市场份额。

与其他主要的农药市场国家相反,哈萨克斯坦本国企业在进口中占有主导地位,跨国公司除了纽发姆、先正达和拜耳外,在哈萨克斯坦的市场份额较低;而哈萨克斯坦本国企业控制力较强,且哈萨克斯坦本土制剂加工全部控制在当地公司手中。根据统计,除跨国公司外,哈萨克斯坦农药进口集中在不到10家企业手中。

进口至哈萨克斯坦的农药产品,除了本国使用外,还有相当一部分会辐射到周边的中亚国家,尤其是先正达和拜耳,将哈萨克斯坦作为其中亚国家的中转基地。

2.1.2跨国农药公司在哈萨克斯坦的发展情况

目前在哈萨克斯坦较为活跃的跨国公司为先正达、拜耳和纽发姆。2017年度,先正达公司在哈萨克斯坦共进口3265.1万美元农化产品(包括部分杀鼠剂和卫生用药),合计吨位达到2900余t;拜耳作物保护共进口1773.6万美元农化产品,合计吨位达到1257.4t;纽发姆共进口493.2万美元产品,合计吨位1418.2t。

跨国公司中拜耳和先正达采取当地建设分公司,直接建立团队进行推广销售的模式,投入巨大,但市场把握较强,倾向于在谷物上提供完善的作物解决方案。同时,与哈萨克斯坦当地银行联合,为大客户提供相应的金融保险服务,通过粮食期货担保其农药产品收款不出现风险,此项优势是其他哈萨克斯坦当地公司所不能具备的。

同时,跨国公司通过种衣剂、种子服务,快速进入高端用药领域,与仿制产品公司形成市场区分,加快对高端市场的占有。

2.1.3农药产品的登记情况

在哈萨克斯坦登记的农药产品相对于其他亚洲市场较为有限。根据哈萨克斯坦2013年度公布的有效登记清单可知,登记的杀虫剂124种,杀菌剂92种,除草剂210种,另有棉花脱叶剂、仓储熏蒸剂等特种产品若干。从整体上看,在哈萨克斯坦登记的产品以谷物除草剂为最大门类,且跨国公司投放产品为其绝对主体,后续仿制公司产品也不会脱离跨国公司所设定的产品框架和模式。

目前登记的主要产品有除草剂:草甘膦、精噁唑禾草灵、解草酯、2,4-滴丁酯、甲磺隆、麦草畏、毒莠定、嗪草酮、噻吩磺隆等;杀虫剂:二嗪磷、吡虫啉、马拉硫磷等;杀菌剂:主要为三唑类杀菌剂、苯菌灵、萎锈灵、福美双等产品,尤其以三唑类杀菌剂为其主导产品。

目前,中国企业主要向哈萨克斯坦出口成品制剂,或者由俄罗斯、匈牙利公司进行转口贸易(原产地依然是中国),剂型上单剂与混配制剂基本平分秋色;而原药出口基本掌握在扬州先锋等个别公司手中,而哈萨克斯坦当地由于产能限制,国内原药出口的定向性很强。特别值得关注的是,2017年以来,中国润丰海外公司开始向哈萨克斯坦出口巴斯夫的新到期专利产品相关的混配杀菌剂制剂,几乎与专利到期无缝对接,此项动态需要国内开发哈萨克斯坦市场的企业特别关注[2]。

2.1.4农药销售模式及经营环境

哈萨克斯坦当地农药销售公司以国有企业为主,或是掌握农产品销售渠道的俄罗斯或东欧投资背景的公司,因此相对来说垄断性较强。对于谷物产品的农药销售,哈萨克斯坦公司大多与当地的大型农场建立良好而稳固的合作关系,提供整套的作物解决方案,同时,以农场的收获为担保,为用户提供账期服务。特别是,此类赊销,往往在哈萨克斯坦依赖于当地政府对于农业的特别政策保护。因此,非哈萨克斯坦当地公司,很难融入当地植保市场[4]。

在棉花作物市场,由于散户较多,主要市场由哈萨克斯坦本国公司控制,相对来说产品的质量和现代化程度不如谷物板块,且客户非常分散,不利于集约化管理。

对于中国公司而言,哈萨克斯坦市场主要有两种经营模式:第一类是为当地公司提供采购代理服务,如ACTAHA-HAH,AUGUST,LEIGHTON AGRIOLTD等公司与中国企业的合作业务模式均属于此种类型。一般会提前3个月做采购滚动预测,当地公司会基于国内采购或代工成本,加10%作为其总费用,利润稳定。但由于没有登记支持作为保障,最后此类业务会向大公司,如扬州先锋、润丰等公司进行集中。第二类是与哈萨克斯坦当地的销售公司进行合作,为其提供产品登记支持,同时协助其建立产品线,如AЛEM-AГPOLTD与江苏仁信,AГPOXИMПPOГPECC与浙江化工进出口公司的合作模式均属于此类。相对来说,除非大宗产品单一来源供应不足,客户一般会通过唯一的中国贸易公司进行采购,其他企业(如扬州先锋)具有更大的价格或供应优势。

在价格体系上,哈萨克斯坦农化市场终端价格较高,有利于中国企业经营当地客户,提供一揽子产品服务。而客户也倾向于通过单一而稳定的中国供应商采购所有的一揽子产品。

付款方式上,哈萨克斯坦一般有2种付款模式,对于上述第1类业务,一般采取的是30%预付+120d账期的模式;而对于第2类业务,制剂产品一般需要赊账,而原药产品一般可以通过信用证进行交易。但是由于俄罗斯、匈牙利企业能够提供更好的融资和授信服务,近2年来,此类公司在哈萨克斯坦的业务量大幅提升,如匈牙利的LEIGHTONAGRIO LTD、俄罗斯的AUGUST等,中国企业需要更为深入地了解市场,做好应对方案。

2.2 哈萨克斯坦各种作物的农药应用

2.2.1谷物

哈萨克斯坦的小麦是其农药应用的重点领域(表5),小麦用农药占农药市场份额的80%以上。而除草剂又是小麦用药最大的板块。目前以跨国公司导入的产品为主,但来自中国企业的同类仿制产品的登记和导入速度近年来迅速加快,对跨国公司形成较大的压力。特别是,依托哈萨克斯坦本国国有企业的协助推广,中国企业目前在哈萨克斯坦小麦作物上的市场份额逐年提升。但由于当地公司掌握所有的市场渠道,中国企业无法直接面对客户推广,只能采取与当地公司合作经营的模式,很大程度上,为哈萨克斯坦公司提供的是贴牌和代工服务,虽然利润不错,但是自主性较低。近年来,由于气候原因,哈萨克斯坦小麦种植自2010年以来呈现震荡态势,给小麦农药市场带来巨大的冲击和波动。国内企业需要在此版块注意防范风险[5]。

表5 哈萨克斯坦小麦作物各类农药产品销售额情况(2019年)

在谷物除草剂中,精噁唑禾草灵、2,4-滴(以及其混配组分)、磺酰脲类除草剂,是最为核心的市场品种。从统计数据可以发现,大宗产品的市场占有率非常高,相对而言新产品导入速度较慢,影响力也较为有限。

在杀菌剂领域,主要使用三唑类杀菌剂产品,如丙环唑、苯醚甲环唑、戊唑醇等;在杀虫剂领域,由于干旱气候,虫害爆发几率很小,相对产品分布较少,除了吡虫啉之外,只有少数菊酯产品有所分布。而杀虫剂、杀菌剂结合的种衣剂板块,目前发展速度很快,值得企业重点关注。

在谷物用药方面,哈萨克斯坦存在的最大的问题并不是抗性,而是由于气候和灌溉不稳定,而产生的作物大小年的问题。因此,在各类产品的选择上,一般具有旱田优势的产品(或者说在施用过程中不过度依赖水源的产品)会更受到当地的欢迎。

主流除草剂,如草甘膦、2,4-滴,对恶性多年生杂草防除效率逐渐降低,因此在除草剂产品分布中不难发现,与草甘膦等灭生性除草剂配套的,用于多年生恶性杂草的除草剂品种比率有所上升。由于气候较为干旱,病害在哈萨克斯坦较为罕见,杀菌剂主要是预防性用药,用药量与播种量成比例,主要依赖气候和灌溉,不十分依赖于病害本身特性。

2.2.2棉花

哈萨克斯坦棉花种植机械化程度较低,跨国公司虽然登记了大量的棉花用农药产品,但是其市场主要由对应产品的仿制产品经营公司所控制。根据统计,在哈萨克斯坦跨国公司的农药市场在2016年度不过区区300万美元;而仿制公司的市场销售总额超过700万美元。主要的销售产品,除草剂包括草甘膦、精异丙甲草胺、二甲戊灵、敌草快等;杀虫剂主要为乐果、噻虫嗪、氯氰菊酯等;值得关注的是,棉花板块的脱叶剂,如噻苯隆,近年来呈现上升趋势。此外,用于棉种保存的杀细菌剂(在哈萨克斯坦和中国均不作农药管理),如溴硝醇(bronopol)在哈萨克斯坦近年来应用较多。

根据国内企业2019年度市场的调研情况,以下产品在哈萨克斯坦市场上存在缺口:防治棉铃虫、小麦黏虫的杀虫剂;针对三唑类产品抗性的配套产品,如丙硫菌唑或甲氧基丙烯酸酯类产品;防治小麦全蚀病害的杀菌剂产品;小麦杀菌剂种衣剂,当地客户倾向于技术合作,在哈萨克斯坦本国生产种衣剂并进行包衣处理;解决草甘膦抗性除草剂;磺酰脲类除草剂的高端产品,如酰嘧磺隆、砜嘧磺隆、磺酰磺隆等;棉花脱叶剂产品;主要针对种子保鲜,提高萌发率的种子处理药剂,国内部分植物生长调节剂能满足要求;仓储熏蒸剂和相关的灭鼠剂。

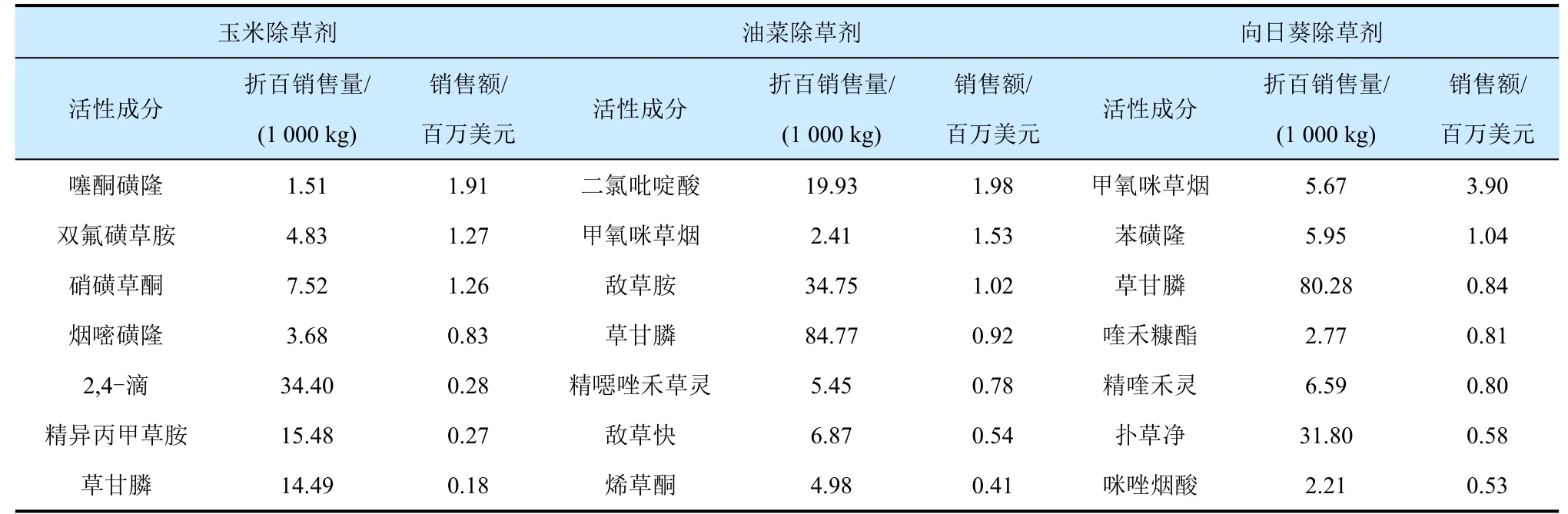

2.2.3其他主要作物上的除草剂使用情况

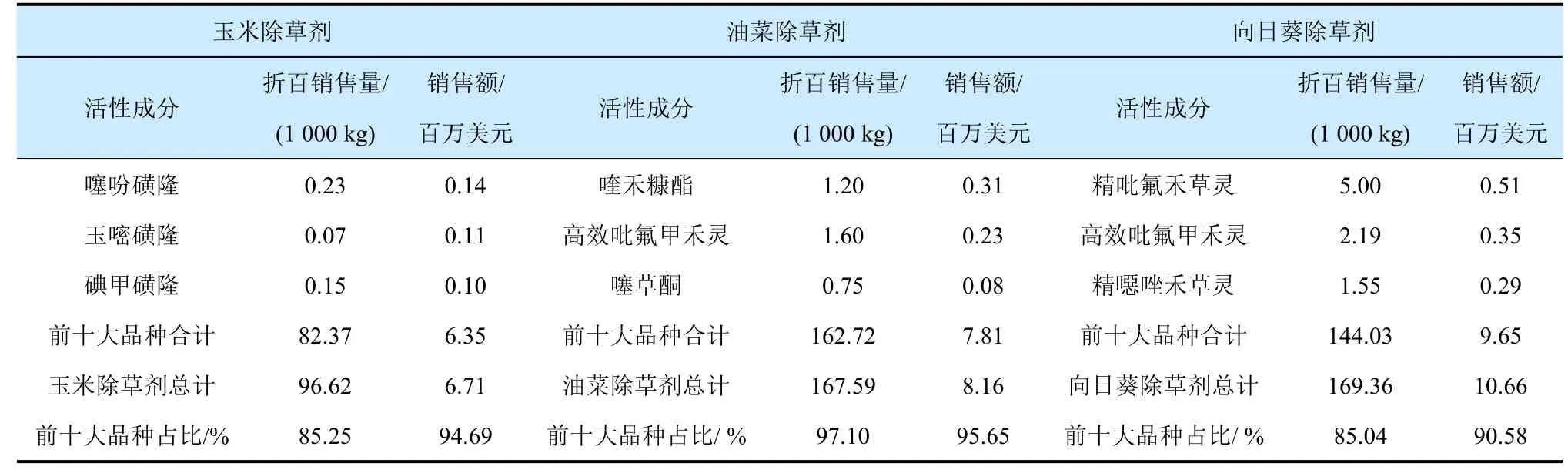

作为哈萨克斯坦最大的农药产品板块,除草剂在哈萨克斯坦的玉米、油菜、向日葵等板块上也有集中分布,其产品情况见表6。

表6 哈萨克斯坦玉米、油菜、向日葵3作物板块除草剂销售额情况(2019年)

续表6

从3类作物除草剂市场情况来看,谷物大宗除草剂产品是具有作物辐射效应的。如精噁唑禾草灵、磺酰脲类除草剂等,均在这3个作物上有较大分布。这提示国内企业,在开发哈萨克斯坦市场时,需要考虑同一个产品在不同作物上的协同推广效应。同谷物除草剂类似,玉米、油菜、向日葵除草剂的集中度也很高,相对来说趋势之外的品种推广,会较为艰难。

2.3 哈萨克斯坦农药市场的参与者

哈萨克斯坦的农药市场呈现以下几个特点:

首先,本土企业控制力强。哈萨克斯坦大多数农药企业均具有政府背景,10家以内的当地公司控制了95%的市场份额。此类公司由政府为其提供贷款和融资担保,同时通过客户的谷物、棉花期货收入作为担保,确保经营的稳定性。除非期货市场出现极大的价格波动,收款有很强的信用保障。当地公司控制销售渠道,即便是跨国公司的产品,很大一部分也需要通过哈萨克斯坦本土公司的销售,而跨国公司在哈萨克斯坦的分公司只是执行进口操作,同时与当地大公司合作产品线。

其次,区域性较强。这一点在谷物板块相对不明显。一般哈萨克斯坦公司均有全国性分布,但是在棉花和经济作物领域,南哈萨克斯坦州占有主导优势,因此具有极大的区域性,而此州与我国新疆接壤,国内企业通过边贸出口产品极多,且棉花农情与我国基本类似,因此便于国内企业进行棉花作物的布局和推广。

哈萨克斯坦农药市场的销售主体可以分为4种类型:

第1类是先正达和拜耳等跨国公司(如:БAЙEP КAЗ,CИHГEHTAКAЗAXCTAH,均为跨国公司哈萨克斯坦分公司),以销售专利产品为主,产品线通过专利活性成分和专利制剂确保市场份额;在谷物作物、马铃薯等需要特定用药技术的板块上,跨国公司占有主导地位。这类企业一般直接向哈萨克斯坦进口成品制剂。同时,将哈萨克斯坦作为其中亚的中心国家,布局周边其余的中亚国家市场。第2类是具有一定制剂研发能力的仿制企业,如爱利思达和纽发姆等公司。此类公司不在当地设立分公司,但是自行持有登记证,通过与哈萨克斯坦当地大型农化经销商合作实现市场布局的目的。如爱利思达与哈萨克斯坦当地最大的ACTAHA-HAH公司的合作占其销售额50%;同时与ГPOCCOCTTAЙM、ПOЛГAPAГPOКEM的合作占45%;纽发姆公司,与当地КOPПOPAЦИЯPAMУTГPOCCOCTTAЙM两家公司的合作,占其销售额50%。此类公司均具有较为完整的产品线和较强的采购能力。第3类是具有本土加工生产能力的哈萨克斯坦本土仿制企业,在当地拥有工厂,事实上此类企业哈萨克斯坦只有一家:ACTAHA-HAH公司,通过扬州先锋进口原药,在哈萨克斯坦当地进行加工。第4类是进口贸易公司,此类企业是哈萨克斯坦的绝大多数企业,他们通过从中国、土耳其、俄罗斯或其他东欧地区进口相关制剂开展业务。此类企业的特点在于对市场动态把握好,对采购预测较为准确,善于在当地做囤货,同时,对新产品导入较为积极(哈萨克斯坦由于跨国公司实力有限,对专利制剂保护非常弱),以确保供应价格优势;同时通过区域的作物覆盖实现其销售布局。

哈萨克斯坦农药销售企业,大多有政府背景,且依赖当地官方的推广渠道和农资渠道进行产品销售,比如排名第1的企业ACTAHA-HAH,从无到有只用了4~5年的时间,而业务分布,主要集中于和区域大种植者和大经销商进行相互配合;同时,与粮食/棉花公司采取以货易货的形式,降低资金压力和汇兑风险。其优势主要在于:⑴能够跟踪跨国公司的产品线,在短时间内推出仿制产品导入市场;⑵利用政府渠道,深入当地市场,与农资集团、种植农场形成固定的合作关系;⑶具备易货能力,抗御市场波动的风险比常规贸易企业更强。

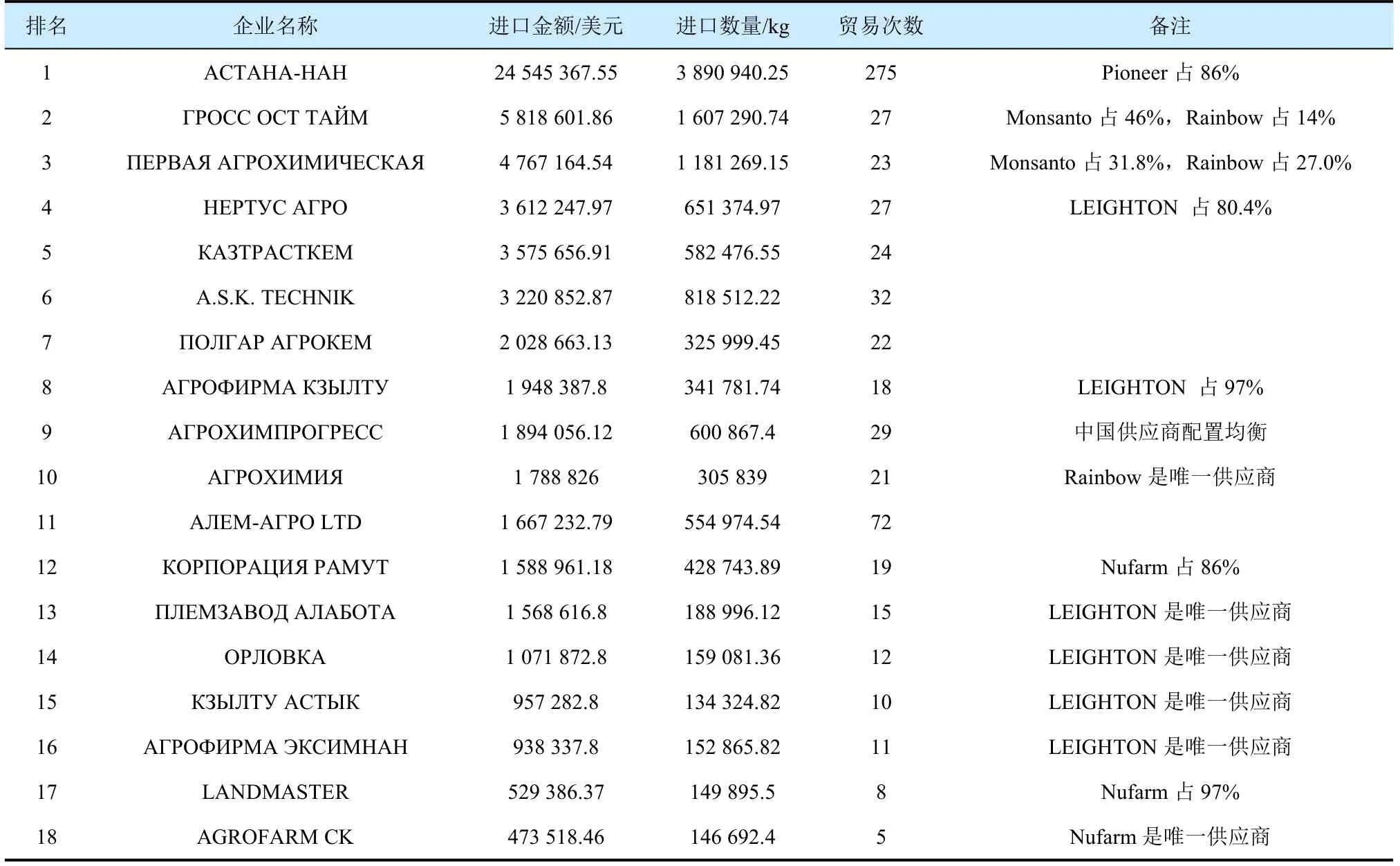

表7 哈萨克斯坦当地进口企业2017年排名情况

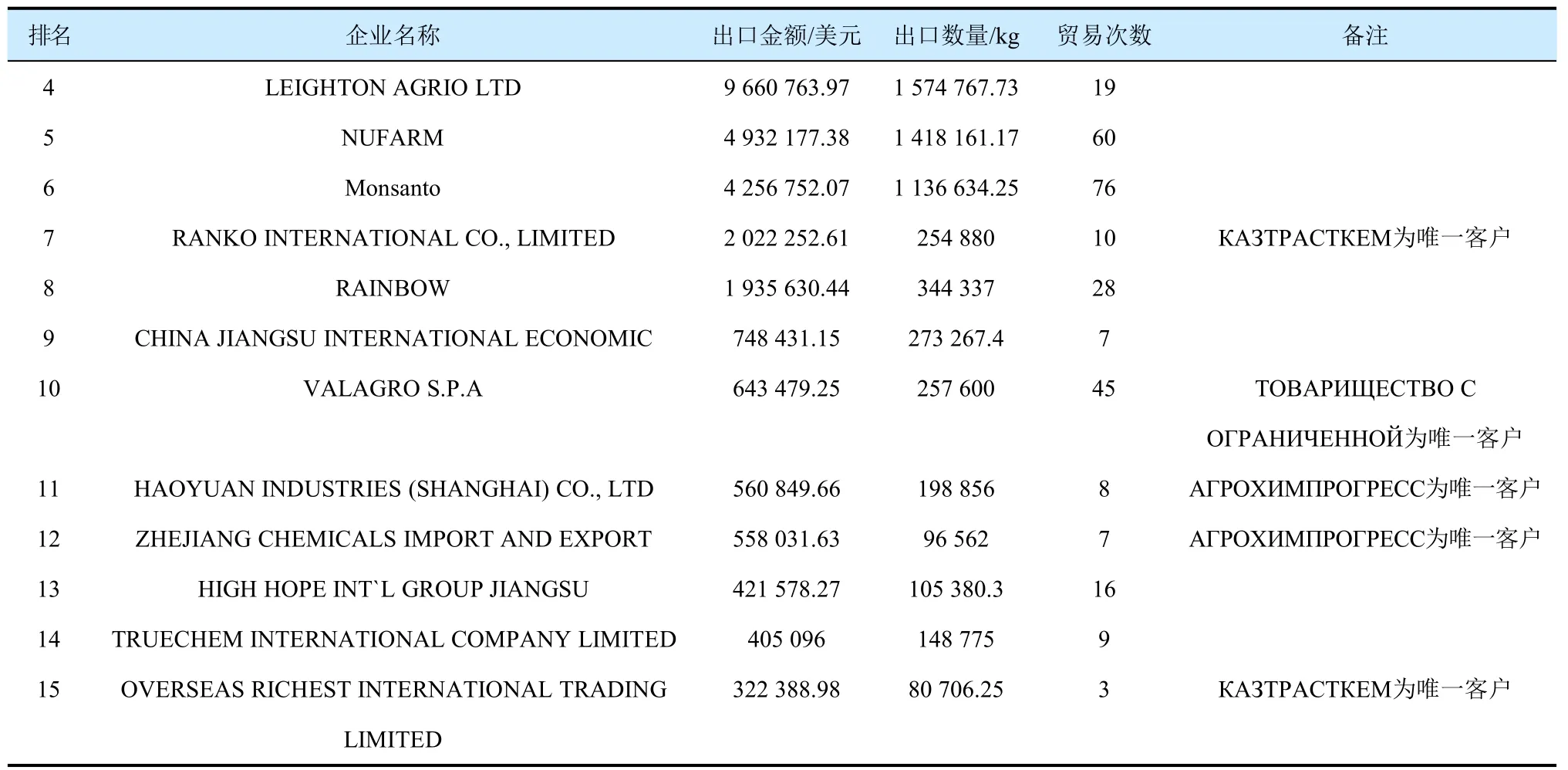

表8 2017年哈萨克斯坦农药出口企业排名

续表8

根据上述中国企业出口哈萨克斯坦情况,和当地进口企业情况可以看出,哈萨克斯坦当地垄断极强,依托大客户开发当地市场是中国企业的必由之路;对于当地中小型企业,一般选择绑定一家中国供应企业,进行一揽子采购,对于新进入哈萨克斯坦的企业具有借鉴作用;部分哈萨克斯坦企业,由于具备政府关系和融资能力,有可能在短期内突然爆发,成为当地具有影响力的进口企业。例如ACTAHA-HAH,从2014年开始暴发;对于大部分中国企业而言,能够做全套配置的产品线是很难的,而选择若干个具有优势,针对当地市场的产品,是更为有效的突破方法。

3 哈萨克斯坦农药登记要求

哈萨克斯坦农药登记目前由其农业部负责受理和审批。在哈萨克斯坦进行登记无须通过当地公司,中国企业在哈萨克斯坦可自由持有登记证。但登记的提交和审批过程中,如果是国外公司作为申请人,持有登记证,需要任命哈萨克斯坦当地的代理人或代理公司。

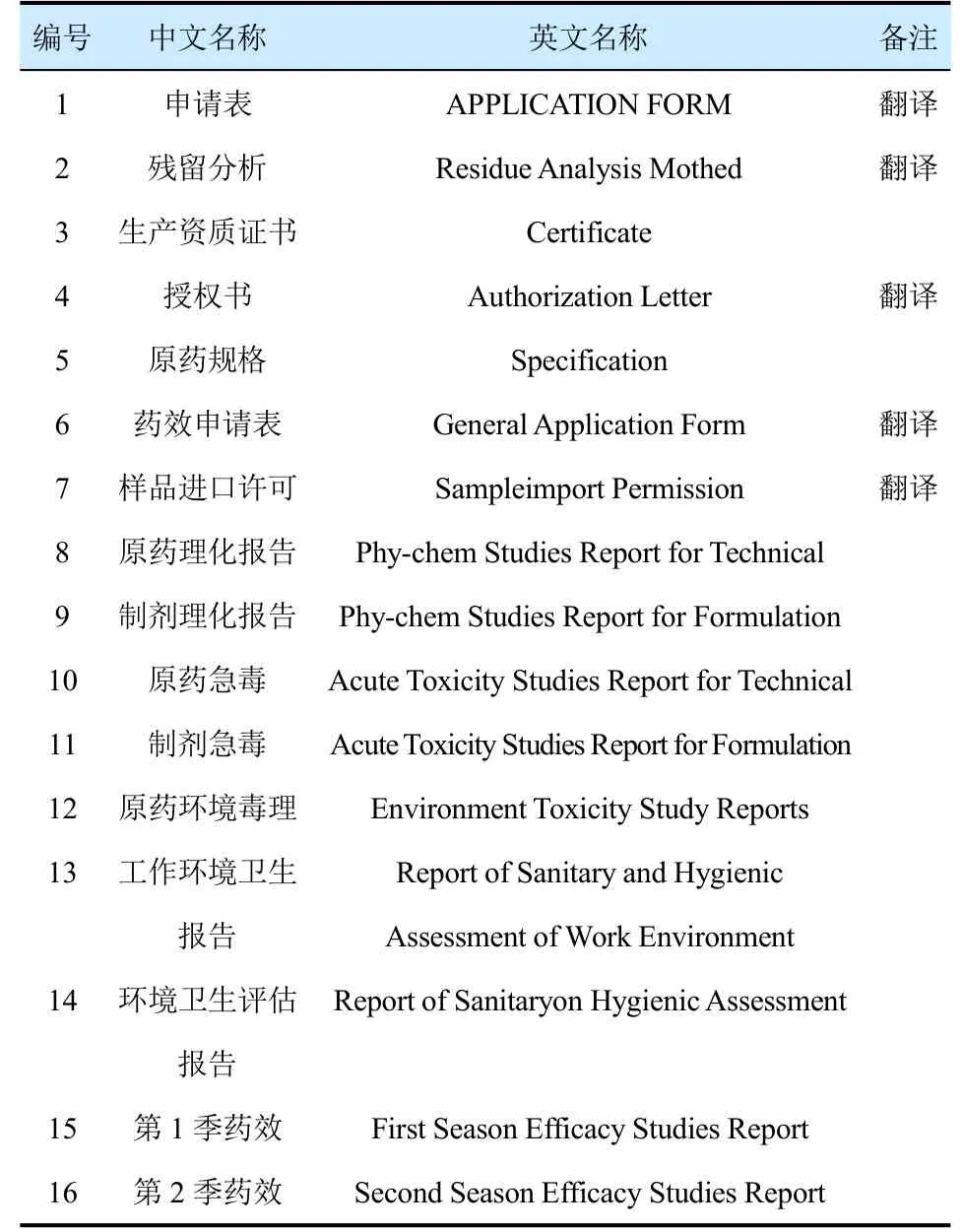

哈萨克斯坦的登记要求如表9。

表9 哈萨克斯坦的农药登记要求

对于中国企业而言,比较困难的是第3项:生产资质证书。此项要求一般通过办理国内的农药登记证明(ICAMAcertificate)满足当地农业部要求。但是,在与哈萨克斯坦当地公司合作登记的过程中,很多时候哈萨克斯坦企业会充当登记中的制造商(manufacturer),同时授权中国供应企业作为其委托加工厂(tollingplant),在这个模式下,可以绕开生产资质证书的限制。

登记审批时间一般为12个月;而由于涉及到两季的田间试验,因此总的登记时间一般在30个月左右。

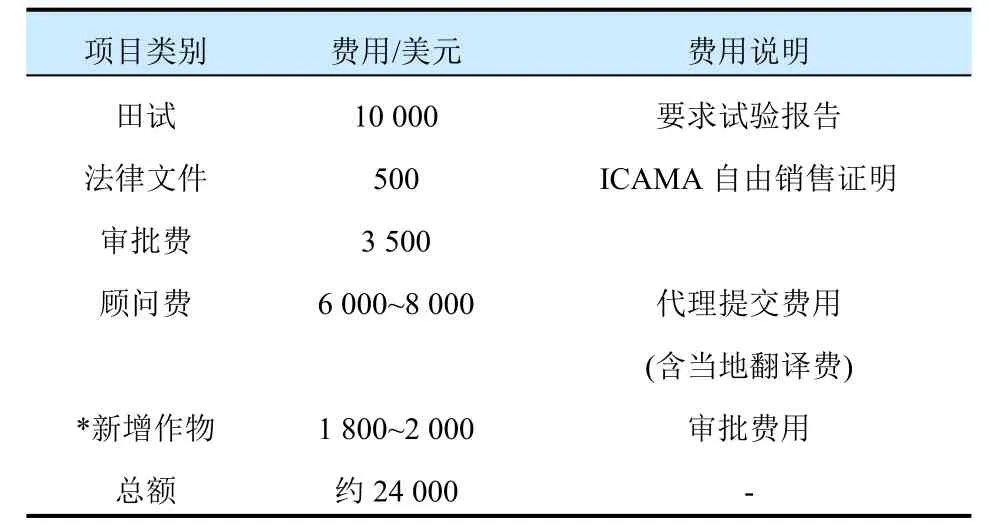

哈萨克斯坦农药登记费用预算参见表10。

表10 哈萨克斯坦农药登记项目与费用清单

目前哈萨克斯坦登记证可以转移。同时,取得登记证的企业,可以自由授权哈萨克斯坦当地企业进行分销,没有授权限制,只是需要产品标签信息保持一致,且商标标识在各个分销商中均保持一致。

哈萨克斯坦的有效登记证件中均显示国外供应商,并明确记载于官方登记记录中。哈萨克斯坦企业进口农药产品时,必须从登记记载的供应商采购进口,海关也会对生产商信息进行核对。这一产品登记与进口控制联动机制,对于支持哈萨克斯坦登记的中国出口企业,有一定的业务保障作用。

4 总 结

哈萨克斯坦是中国一带一路国家战略中重要的一环。作为中亚最大的农业国家,其农业生产资料需求与中国农药工业的依赖度较强;而中国农药企业的原药稳定产能、制剂加工技术、作物植保方案推广能力,对开拓哈萨克斯坦市场显得尤为重要。本文从哈萨克斯坦农业分布情况、作物用药与市场参与者情况、农药管理情况出发,对哈萨克斯坦农药市场现状做出剖析与分析,希望对中国农化企业开拓哈萨克斯坦市场有所帮助。