目标驱动视角下的可持续金融内涵及欧盟实践

2022-03-04杨健健

杨健健

近年来,全球的市场参与者和政策制定者都加大了促进支持可持续金融市场的力度,以满足全球可持续发展的需求。为更好地发展我国可持续金融体系,助力“双碳”目标的达成,本文对可持续金融内涵及欧盟实践进行了研究,通过厘清概念及分析欧盟的政策路线、主要举措等,为我国可持续金融体系建设和完善提供参考。

可持续金融的内涵及标准

可持续金融(Sustainable Finance)虽然目前并无官方统一定义,通常指的是支持“可持续发展”目标的金融行为。

目标驱动角度下的可持续金融内涵

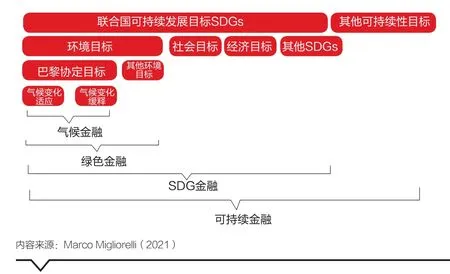

境内外文献多从目标驱动的角度来看可持续金融,认为其内涵(图1)包括了围绕可持续发展目标(Sustainable Development Goal,简称SDG)和其他可持续相关的政策目标所进行的金融行为。联合国的17个SDG目标可细分为环境目标、社会目标、经济目标及其他类型SDG。环境目标项下,目前最主要的国际目标是巴黎协定,而巴黎协定下可细分为气候变化适应和气候变化缓释,服务于这两项目标的金融行为统称为气候金融,而绿色金融则是指所有支持环境目标的行为。可持续金融是包括支持所有可持续性宏观目标的金融行为。

可持续金融政策及标准

为推动金融体系实现上述目标,全球国际组织、监管机构及市场主体都发布相应的可持续金融政策和标准,总体可分为三个层面:一是宏观的政策导向,二是中观的行业准则,三是微观的操作标准。

在宏观政策导向方面,如图1所示,联合国可持续发展目标SDGs和巴黎协定是两大重要国际性政策标杆。此外,也包括一些并未被SDGs所覆盖,但仍具有可持续性意义的政策。在行业准则层面,将环境、社会和公司治理(Environmental、Social和Governance,以下简称ESG)纳入到金融投资的决策中是最具代表性的行业准则。除此之外,联合国于2006年提出的责任投资原则,社会责任投资概念以及影响力投资等概念都属于行业层面发起的实践准则。在操作及贴标标准层面,绿色债券的标准是最早发展起来的操作层面标准。国际市场对绿色债券的定义普遍自愿遵循国际资本市场协会发布的绿色债券原则。在绿色债券的基础上,社会责任、可持续发展债券及可持续发展挂钩债券也逐步形成了相应的国际市场自愿性认定标准。特别是2020年疫情以来,社会责任及可持续发展债券的发行量增长迅速,根据穆迪统计,从欧洲可持续金融相关债券的发行量占比来看,绿色、社会责任、可持续发展债券及可持续发展挂钩债券分别为59%、21%、12%和8%。

图1 目标驱动分类角度的可持续金融内涵

欧盟的可持续金融实践:将环境、社会及治理三因素统筹考虑

欧盟在可持续金融领域的政策制定方面领先于全球其他经济体,其通过制定整体性战略,明确发展可持续金融体系的目标,并将目标进行分解,通过多层次规则不断完善其可持续金融体系。

欧盟的可持续金融的政策路线

欧盟在2015年《巴黎协定》和联合国《2030年可持续发展议程》签订后积极探索建立支持可持续增长的金融体系。欧盟将可持续金融定义为“支持经济增长,同时减少对环境的压力并将社会及治理因素考虑在内的金融行为”。欧盟首先于2016年成立可持续金融高级专家组。基于可持续金融高级专家组的研究方案,欧盟2018年发布了《可持续金融增长融资行动计划》(以下简称《行动计划》),该行动计划是欧盟努力将可持续性考虑因素纳入金融体系的重要一步,并包含多项立法和非立法措施。其主要包括了三大目标:引导资本流向可持续经济活动;将可持续性纳入风险管理的主流,以及促进透明度和长期行为。三大目标包含了10项具体的行动指引。欧盟已根据《行动计划》颁布了一系列的法律法规,包括《欧盟可持续金融分类方案》(EU Taxonomy)、《欧盟绿色债券标准的实用性指南》(EU GBS)、《可持续金融信息披露条例》(SFDR)等。此外,欧盟也在继续推进社会责任领域的工作,于2021年7月发布了《社会分类草案》(Social Taxonomy)征求意见稿,拟细化其可持续金融战略中社会责任部分的规则。

EU Taxonomy:助益六大环境目标,关注低碳转型,满足社会保障标准

作为《行动计划》的重要部分,EU Taxonomy旨在为政策制定者、行业和投资者提供实用性工具,识别具有环境可持续性的经济活动和投资机会。虽然经常被用以与中国的绿色产业目录及绿色债券目录进行比较,但不同于项目目录,EU Taxonomy是完整的分类方案,其虽侧重环境目标,但在可持续性认定原则、适用主体及转型行为的认定上将社会责任及其他可持续因素也考虑在内。

第一,环境目标与可持续性认定原则相结合。EU Taxonomy首先设定了六大环境目标,一项经济活动如要被认可为环境可持续,须满足:一是对至少一个环境目标做出实质性贡献;二是对其他五个环境目标没有重大损害,并满足最低限度的社会保障标准,同时符合技术筛选标准。第二,适用主体为投资机构而非发行人,具体包括欧盟金融市场机构及符合一定条件的非金融公司,要求对销售贴标可持续金融产品的机构进行披露。第三,推动“棕色到绿色转型”,EU Taxonomy涵盖了部分尚不属于绿色低碳的经济领域和活动,这些领域和活动被认为在未来可以向低碳转型,或者在政策激励下可以为应对气候变化做出重大贡献。

EU SFDR:加强投资端的ESG信息披露要求

欧盟《可持续金融信息披露条例》于2021年3月生效,适用于欧盟的金融市场参与者,主要包括从事金融交易的基金公司、提供投资咨询的投行及其金融产品等。《可持续金融信息披露条例》要求的披露内容有三大类:一是投资决策中涉及对可持续性的重大不利影响,既包括环境因素,如能源性能和用水量,也包括社会责任因素,如雇员权益等;二是对可持续性风险的考量,金融机构需要披露可能会受ESG相关因素负面影响的投资及相应的风险管理措施;三是两类产品的信息披露,金融机构须披露“以可持续投资为核心目标”及“虽非可持续投资,但包含环境及社会责任特性”的金融产品。

总体而言,欧盟可持续金融战略在以实现联合国可持续发展和巴黎协定目标的大前提下,将“绿色金融”的概念扩展,包含了“转型金融”,并将环境、社会和治理因素统筹考虑,从投资端着力,鼓励市场主体的长期行为。

启示

从全球及欧盟实践来看,可持续金融发展始终围绕几个关键点:一是明确定义及标准,将社会责任及绿色共同纳入可持续金融目标中。缺乏明确的定义及标准,容易导致“洗绿”或“伪可持续”,削弱了可持续金融对既定目标的支持。二是合理的政策激励机制有助于投融资向可持续发展领域集中。鼓励机构投资者将ESG特定问题纳入其投资分析、战略和整体治理。三是完善信息披露制度,制定通用、一致的ESG信息披露标准。四是重视转型金融行为,支持从棕色到绿色的过渡。