手表企业盈利能力分析

2022-03-04汪愿

摘 要:在新冠疫情影响下,众多企业受到不同程度影响,F企业作为国内手表市场的龙头企业,十分具有代表性,本文将以F企业为研究对象,基于2016年-2020年五年的财务报表数据,采用杜邦分析法分析盈利能力,从而为手表行业盈利能力研究提供更多价值。通过对盈利能力进行分析,可以衡量F企业获取利润的能力,展示一个手表企业目前的经营成果,并且发现企业在各项活动中存在哪些问题。研究企业盈利能力能够为投资者提供更详细的经营信息,也能为企业改善经营管理水平提供有效的建议和对策。

关键词:盈利能力;杜邦分析法;手表企业

一、引言

F企业创立于1987年,是国内手表行业的龙头企业,通过十几年的经营积累,和众多名表品牌建立合作关系,在国内拥有超过十万客户。其自有品牌是国内著名腕表品牌,公司主要发展名表零售和自有品牌两大业务,亨吉利世界名表中心是旗下著名名表连锁零售商。

二、主要業务介绍

F企业业务主要包括手表零售服务、手表自营品牌、精密科技业务和租赁业务。手表零售业务是F企业最核心的业务,通过亨吉利世界名表中心售卖全球各大知名品牌手表。手表零售营收2020年占据了公司总营收的70.72%,是影响公司营业利润的关键,成为公司业务最重要的一部分。F企业旗下共有五个品牌,其中中高端手表有艾米龙、北京、飞亚达,Jeep、唯路时定位中低端,开创了“自有+代理”的零售新模式,2020年F企业手表自营品牌业务营业收入为22.86%。同时,F企业积极发展精密科技业务,公司依托航空工业的精密制造技术、材料技术和人才优势,加强自主机心设计研制和关键零部件制造,研发应用新材料不断提高制表工艺,利用数字化等专业能力建设,持续致力于精密科技的打造。租赁业务则为F企业带来每年稳定的收益。

飞亚达、依波、罗西尼和天王作为国产四大名表,占据了国内市场的重要地位,F企业品牌经营业绩稳定,在国产手表中表现相对较好。其中,天王表收入水平最高,飞亚达次之,罗西尼和依波分别占据第三、四位。

2016年-2020年,罗西尼和依波的营业收入均呈下降趋势,飞亚达和天王发展较为稳定且有小幅度增长。2020年受新冠疫情影响国内消费需求下行及电子产品快速增长给全球名表行业带来较大压力,在新冠疫情的严峻考验下,经历了一段时间的消沉,随着中国对新冠疫情的有效控制和海南离岛免税购物的兴起,F企业在中国名表零售行业表现良好。

三、F企业财务指标分析

1.资本运营现状分析

2016年-2017年全国经济下行以及名表行业市场低迷,F企业经历了一段时间的低迷,营业收入有所下降。2017年后随着经济复苏,以及跨境电子商务零售税收新政实施使海外名表成本提高带来的影响,F企业营业收入恢复增长,整体呈现波动上升的趋势。2019年F企业抓住了外部环境的机遇,全年实现营业收入37.04 亿元,同比增长 8.93%,2020年在疫情的持续影响下,公司把握住国内疫情基本得到控制后高端名表业务大规模增长的机遇,利用海南免税渠道实现营业增长,营业收入达到42.43亿元同比增长14.56%。

2016年后,F企业归属于母公司所有者的净利润大幅上涨,波动的原因主要在于 2014年-2016 年营业收入经历低谷期而下滑,以及2016年后营业收入随着经济复苏以及跨境电子商务零售税收新政带来的有利影响而恢复增长。2020年F企业归属于母公司净利润为 2.94亿元,与同行业其他公司相比,F企业净利率波动较小,稳步增长,盈利情况良好。

2016年-2020年,F企业销售费用率稳定在23%左右,低于时计宝和冠城钟表珠宝,高于亨得利,2020年销售费用率为20.52%,相较于前几年有了显著下降。管理费用率也实现了下降,2020年管理费用率为6.05%,费用控制取得一定效果,2020年财务费用率为 0.79%,财务费用率相比其他公司较高,但是逐年下降明显,与其他公司差距不断缩小,费用控制效果显著。综合来看,F企业费用控制能力处于行业中上游水平。

2.盈利能力分析

(1) 净资产收益率

2016年至2020年F企业的净资产收益率整体呈上升趋势,除2016年为近五年最低4.67%,其余年份都在逐步上升。2016年F企业的净资产收益率继续下滑至4.67%,公司经营受整体宏观环境影响较大,高端手表市场持续低迷,营业收入继续减少至29.94亿元,较上年减幅5.32%,名表类营业收入较上年减少8.10%。在宏观经济形势回暖以及消费升级因素驱动下,2017年的净资产收益率提升至5.68%,公司以销售高端瑞表业务为主的手表零售业务收入增速逐步由下降恢复至增长13%,全年共实现营业收入33.46亿元,同比增长11.76%,创历史新高,自有品牌飞亚达表实现收入9.8亿元,同比增长9%,占营业收入比例为29%,名表业务收入达22.37亿元,同比增长13%,占营业收入67%。随着2019年推进线下渠道恢复增长同时,F企业大力增加线上销售,探索出新零售模式。2020年围绕“品牌力、产品力、渠道力”持续打造专业能力,强化核心竞争优势。在线下销售一度归零的严峻形势下,发展线上销售,利用明星效应直播创下手表类天猫单店直播最高销售记录。

(2) 销售净利率

近五年F企业销售净利率稳步上升,由2016年3.69%上升至2019年6.93%,2016年营业收入有较大减幅,虽然营业成本减少了8.12%,但是营业收入的减少造成了净利润的下滑,此外,2016年,加大了在航天表、工业设计、计时技术、新材料应用研究等关键技术领域的研发投入,研发费用较上年增长11.41%,影响了公司净利润。

受居民消费持续增长和海外高端消费推动,2017年世界名表行业开始回暖,F企业积极推进关键价值链整合提升,发展纵向一体化的品牌发展战略,期间营业收入和利润总额均创造历史新高,2017年利润总额1.88亿元,较上年增长30.81%,其中归属于上市公司股东的净利润为1.4亿元,同比增长26.71%。主要收入来源自有品牌飞亚达表和零售业务亨吉利业绩实现高速增长,毛利率各达68%和26%。2018年F企业推进多品牌发展,顺应消费者多元化、个性化需求,着力推进旗飞亚达表发展,强化艾米龙、唯路时、Jeep、BEIJING品牌影响力,提升细分市场竞争优势,实现营业收入340,045万元,同比增长1.63%,实现利润总额23,119万元,同比增长21.87%,实现归属于上市公司的净利润18,383万元,同比增长31.11%。

2019年销售净利率继续增长至5.83%,依托专业制表所积累的精密科技优势,精密科技业务占据市场核心,F企业与多个行业龙头企业进行业务合作,营业收入同比增长29%,实现利润总额27,623万元,同比增长 19.48%。公司继续投入资源,加快智能手表业务布局,“Jeep”品牌智能手表联合专业团队共同推进产品迭代开发和技术升级,公司智能手表业务继续保持较快增长。

由于海南离岛免税新政策的实施,取消了8000元行邮税的限制,高端腕表行业销售回流明显,F企业抓住机会,大力发展新零售模式,加大对海南离岛免税的供应,创新适应疫情后的市场形势和竞争态势,多渠道推动业务突破。2020年,手表零售服务业务实现营收 30.01 亿元,销售净利率达到6.93%,实现五年来最高。

(3) 总资产周转率

2016年总资产周转率最低为0.73%,近五年总体呈波动上升,由于F企业近七成的收入来自高端名表零售,而高端名表零售通常需要买断存货,现金占用较多,且买断后销售周期远高于普通零售企业,并且由于2016年名表市场低迷,飞亚达表销售量全年实现销售收入 299,386万元,同比上年下降5.32%,总资产周转率继续下降至0.73%。

2017年钟表市场有回暖迹象,F企业抓住消费升级的市场机遇,重点关注顾客需求,推动多品牌全渠道的发展战略,2017年,总资产周转率上升至0.88%。此后,2018年F企业总资产周转率升至0.95%,充分发挥零售服务业务渠道规模优势,全渠道开展销售折扣及可比店单产提升工作,其中,亨吉利名表业务毛利率上升1.96%,可比店单产增长4%。

2019年持续推进手表零售渠道调整升级和效能提升,积极推进自有品牌零售渠道进驻购物中心,使得全年单店产出、销售收入、销售毛利率稳步提升。

2020年持续打造以顾客为中心的数字化运营体系。亨吉利数字零售系统全面落地推广,有力地促进了顾客价值挖掘与运营效率提升,线上线下实现服务互动,新的潜在客户与老客户回购为全年销售的增长做出重要贡献,新冠疫情期间为弥补收入缺口提供了有力的保障。

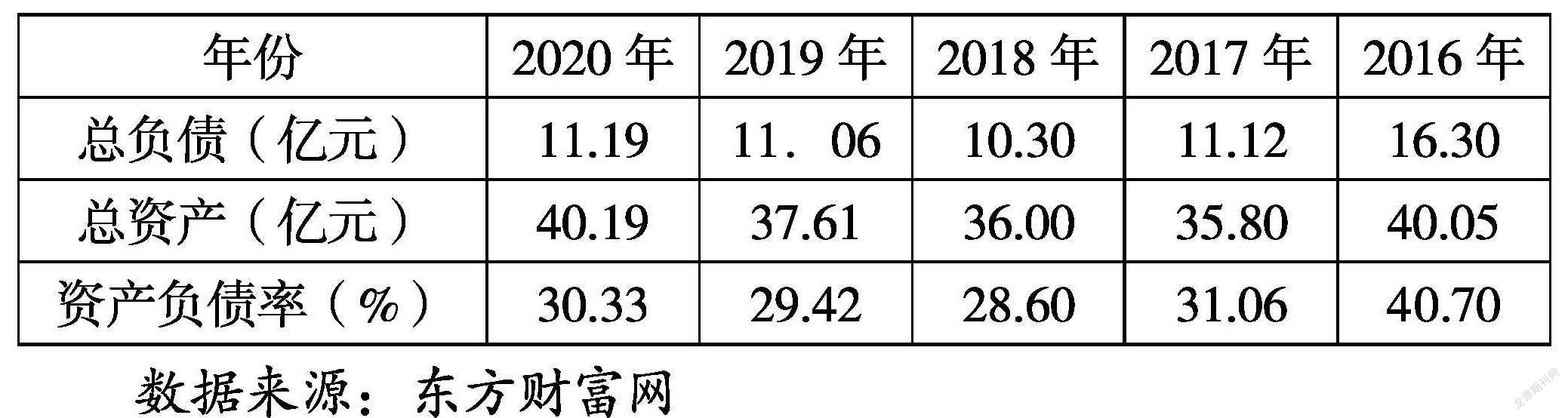

(4) 权益乘数分析

近五年权益乘数呈波动下降趋势,2016年为最高值1.69,2018年达到最低值1.40,说明企业负债程度在逐渐降低,企业财务风险也在降低。

2016年F企业的权益乘数较大,主要是因为公司负债的比重较大,由上表可知,2015年F企业的总负债为194,384万元,资产负债率高达45.77%,2016年总负债为162,995万元,资产负债率为40.70%,均处于较高水平,企业债务压力较大,使得权益乘数处于较高水平。这是由于F企业一直重视科技创新工作,在科研方面继续加大投入,通过自主知识产权的科技创新增强企业的核心竞争力,以实现打造国际化品牌的愿景,2016年度,公司研发投入总额为4,175万元,大大增加了公司债务压力。

2017年亨吉利名表按照“三层营销”管理体系深耕挖潜,零售运营更加有效,单产提升成效显著,实现了经营利润的大幅提升,同时通过持续优化进一步改善渠道质量,将名表渠道数量优化至186家。总负债减少至111,182万元,资产负债率也减至31.06%,直接导致权益乘数下降至1.45。

2018年总负债继续下降,资产负债率也下降至31.06%,在消费升级的大背景下,高端消费品行业稳步增长。2018年,亨吉利与Swatch集团合作开设首家品牌综合售后服务中心,现已拥有技术服务中心渠道150家,推进运营提升和渠道拓展工作,拥有立足中端、时尚的“博观表行”名表渠道150家。

2019年资产负债率较为稳定,虽较上一年有所提升,但幅度很小,因此权益乘数变动较小,仅由2018年1.40升至1.42。

2020年面对依然严峻的新冠疫情,F企业加强管理全力推进复产复工,以“降本增效”、“创新发展”为主线,沉着应对市场下行压力,实现营收良好,但总负债依旧居高不下,导致资产负债率依旧过高,公司负债压力依旧较大,权益乘数仍达1.44。

四、结论

通过研究发现,2017年以前由于经济下行影响,国内手表市场整体较为低迷,在经济形势不好的情况下,F企业虽然净资产收益率、销售净利率都较低,但依旧能够维持每年较高的营业收入水平,在市场低迷,需求不旺盛的情况下,品牌业务和零售服务业务在推进线下渠道恢复增长同时,加快线上平台投入,加速探索网络直播等新零售渠道,借助信息化手段,不断创新零售模式、服务模式,使得2017年后,公司迅速实现数字化转型,F企业率先抢占市场份额,成为国内手表行业一线品牌。同时,2019年国内外新冠疫情暴发后,F企业也抢先抓住线上直播、线下发展免税店业务的新零售模式,继续推进运营效率提升工作,手表零售服务业务表现超出预期,毛利率、费用率及存貨周转率等指标持续改善提升,利润增长显著高于收入增长。通过以上分析可以看出,F企业的盈利水平整体较好,营业收入水平较高,公司负债也较低,但总资产周转率水平较低,但企业仍有较大提升空间,盈利水平仍能提高。

参考文献:

[1]黄叶萍.兰州黄河企业股份有限公司盈利能力分析[J].河北企业,2021(10):92-94.

[2]佚名.飞亚达:国内钟表行业龙头,向精密科技和智能穿戴领域积极布局[EB/OL].http://www.leadingir.com/datacenter/view/5893.html,2021-01-20.

[3]张璨.“供给侧”改革背景下兖州煤业盈利能力分析[J].中国管理信息化,2020,23(11):36-38.

[4]王琳.基于杜邦分析对贵州茅台盈利能力的研究[J].中小企业管理与科技(上旬刊),2021(11):95-97.

[5]薛寒飞.上市公司盈利能力分析——以A公司为例[J].大陆桥视野,2021(09):64-65.

作者简介:汪愿(1995- ),女,汉族,安徽人,西安石油大学经济管理学院,会计专业,硕士研究生在读,研究方向:财务会计