商业信用融资对财务违规抑制作用研究

——基于A 股上市公司证据

2022-02-02张彦,邱妘

张 彦,邱 妘

(宁波大学 商学院,浙江 宁波 315211)

一、引言

财务违规行为是指虚假记载、虚构利润、内幕交易、披露推迟或不实、会计处理不当等违反法律规定,并且受到监管机构处罚的行为(Albrecht 等,1995;尚洪涛和孙岩,2016)[1-2]。现有相关文献主要研究了企业财务违规行为对投资者活动(冯素玲和许可,2012)[3]、公司价值(郑征,2020)[4]、公司治理(陆蓉和常维,2018)[5]等方面产生的影响,以及公司内外部治理情况对财务违规行为的影响。其中内部治理因素包含高管背景特征(Canice 等,1996 ;何威风和刘启亮,2010)[6-7]、董事会结构(蔡志岳和吴世农,2007)[8]、党组织嵌入(郑登津等,2020)[9],外部治理因素包含政府监管(Kedia 和Rajgopa,2011)[10]、机构投资者持股(陆瑶等,2012)[11]、媒体监督(周开国等,2016)[12]。

上市公司财务违规最本质的诱因是利益驱动(王小涵和王育红,2021)[13]。当财务经营状况恶化时企业可能面临暂停上市或者终止上市的情况,严重危害到利益相关者的利益,为此,一些企业就会有着巨大利益驱使去粉饰财务报表。商业信用融资作为银行信贷的有效替代方式,通过上游供应商允许延期付款和下游客户预先支付资金两种授信模式,可以有效缓解企业融资约束,有利于企业的经营与成长(Woodruff,1999;Rajan 和Zingales,1998;石晓军和张顺明,2010;杨勇等,2009)[14-17]。那么,商业信用融资作为企业债务融资的一种,在商业信用提供者的监督下是否可以通过改善企业财务经营状况,促进企业发展,从而达到抑制上市公司财务违规行为的效果呢?本文将对商业信用融资对企业违规行为的抑制作用进行讨论,并探究不同内部控制质量与业绩压力下商业信用融资对企业财务违规行为的影响机制。

本文的理论贡献包括:第一,从商业信用融资角度为治理上市公司违规行为提供思路,拓宽了企业财务违规的研究视角;第二,相关文献大多从理论上讨论商业信用存在的监督优势,但实证研究相对缺乏,本文基于其对财务违规行为的抑制作用,实证检验商业信用融资的积极影响。

本文的现实意义包括:第一,为企业治理财务违规行为提供借鉴。企业可以通过合理使用商业信用关系,获取外部融资的同时防范财务违规的发生。第二,为监管部门监察企业财务违规提供线索。相关部门可以从企业内部控制水平、业绩水平以及应付款项等方面对企业违规的可能性做出初步判断,以便达到监管目的。

二、理论分析与研究假设

根据舞弊三角理论,压力、机会和借口是企业财务违规产生的三大要素(Albrecht 等,1995)[1]。就压力因素而言,上市公司若连续两年或两年以上发生年度亏损则面临T 处理或退市惩罚,若此时公司不能通过正常经营活动解决业绩不佳问题,将有可能实施财务违规行为(陈关亭,2007)[18]。就机会因素而言,企业出现组织结构不稳定、管理层监督失效、内部控制缺陷等问题时给企业提供了舞弊机会,可能导致企业承担违规处罚而个人受益的情况(孟庆斌等,2018)[19]。借口是上市公司发生违规的重要条件之一,在面临压力、获得机会后,企业会寻找与自己行为准则和道德原则相一致的理由来解释实施违规行为的原因(韦华和陈兴述,2012)[20]。

商业信用融资是以商品形式提供的借贷活动,依赖于上游企业供应商与下游企业客户之间的交易往来,是企业融资的重要方式之一(孙浦阳等,2014;李增泉,2017)[21-22]。商业信用融资的获取与企业内部相关因素具有联系,通过相关文献梳理可知,公司规模越大、管理者能力越强、经营状况越好、成立时间越长、信誉水平越高等背景下的企业更容易取得商业信用融资(余明桂和潘红波,2010;屈耀辉和黄连琴,2012;何威风和刘巍,2018)[23-25]。本文认为获取商业信用融资对企业财务违规行为是具有抑制作用的。首先,获得商业信用融资的企业具有较好的经营效率和盈利能力(Molina 和Preve,2012;Lin 等,2020)[26-27],企业陷入财务困境的可能性不大,管理者没有修饰财务报告的动机或压力。其次,不同于银行贷款需要大额抵押物和一定资产的担保人,商业信用融资在日常交易中形成,具有减少过度投资,降低代理成本等积极作用(杨勇等,2009)[17]。并且商业信用关系减少了信息不对称问题(Brennan等,1988;陆正飞和杨德明,2011)[28-29],商业信用供给方相较于金融机构,更有动力和信息判断力监督债务人经营状况,约束管理层行为。因此,获得商业信用融资的企业内外部公司治理得到改善,企业违规行为产生的机会减少。最后,作为供应链中“黏合剂”的商业信用会为企业带来“声誉”效应(陆正飞和杨德明,2011)[29],减少管理者为追求眼前利益而做出影响企业声誉的短视行为,防止企业寻找财务违规的借口。综上,本文认为商业信用融资能够抑制企业财务违规行为。因此,我们提出假设:

假设:商业信用融资对企业财务违规行为具有抑制作用,商业信用融资规模越大,企业财务违规可能性越小。

三、研究设计

(一)样本选择

本文选取2011—2020 年沪深两市A 股上市公司为研究样本,剔除金融业、ST、*ST 和PT、相关数据缺失的公司样本,并对所有连续变量在上下1%水平上进行缩尾处理,最终获得8 898 个观测值。研究数据来源于CSMAR 数据库,使用Excel 2021 和Stata 15 进行后续数据分析。

(二)变量定义

1.被解释变量。财务违规是指企业进行虚构利润、虚列资产、虚假记载、推迟披露、重大遗漏等违反法律法规并且受到监管部门处罚的行为。借鉴蔡志岳和吴世农(2007)[8]、戴亦一等(2017)[30]做法,本文将企业违规的第一年作为违规年度,采用两个指标衡量企业财务违规:(1)违规概率(Vio):若公司当年进行财务违规并受到监管机构的披露与处罚,则赋值为1,若公司未被披露违规,则赋值为0;(2)违规程度(Degree):若上市公司未被监管部门披露违规则赋值为0,被批评赋值为1,受到谴责赋值为2,被罚款、没收非法所得、市场禁入或取消营业许可则赋值为3(多次处罚以最严重处罚进行赋值)。

2.解释变量。本文借鉴陆正飞和杨德明(2011)[29]做法,设定商业信用融资(TC)=(应付账款+应付票据+预收账款)/总资产。TC 值越大,代表企业商业信用融资规模越大。

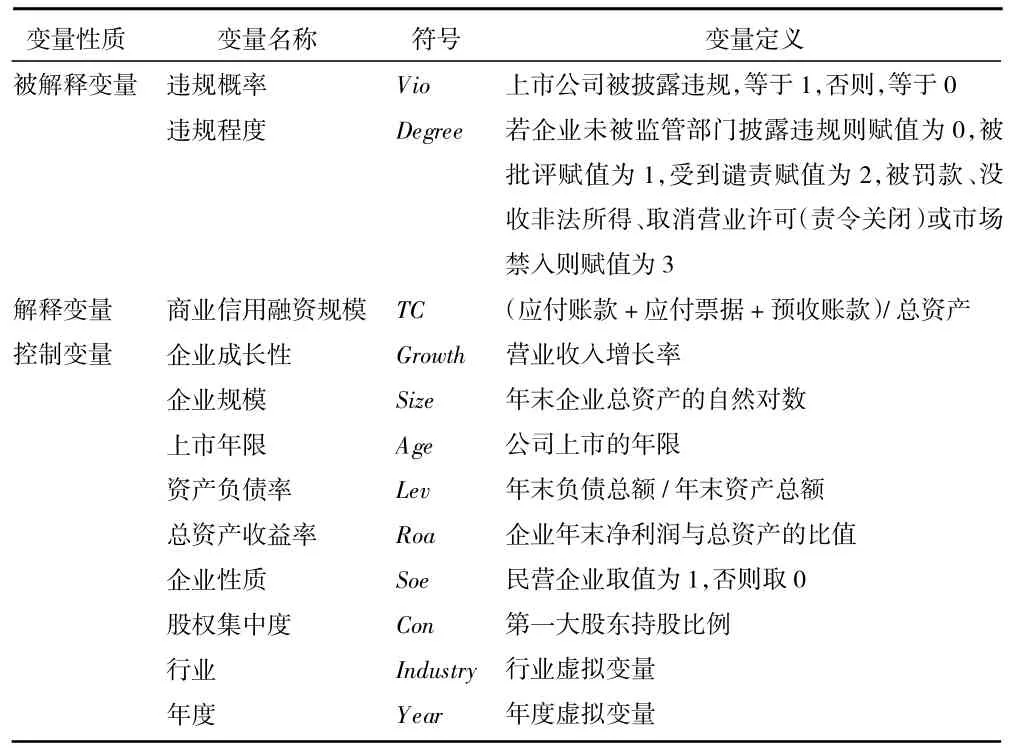

3.控制变量。参考企业违规行为的现有研究(车响午和彭正银,2018)[31],本文对如下变量进行控制:企业成长性(Growth)、企业规模(Size)、上市年限(Age)、资产负债率(Lev)、总资产收益率(Roa)、企业性质(Soe)与股权集中度(Con)。具体变量定义如表1 所示。

表1 变量定义

(三)模型构建

为检验本文假设构建如下模型:

模型(1)检验商业信用融资规模对企业财务违规概率或违规程度的影响,其中被解释变量Vio 表示企业当年是否被监管部门披露违规,即财务违规概率,采用二分类Probit 回归分析;Degree 表示企业当年违规受到的处罚程度,即财务违规程度,采用有序Probit 回归分析。解释变量TC 代表商业信用融资规模,Controls 代表控制变量集合,ε 表示随机扰动项。按照预期,若TC 的回归系数显著为负,说明企业获得商业信用融资后,其财务违规行为会减少。

四、实证检验

(一)描述性统计

描述性统计结果如表2 所示,Vio 和Degree 均值分别为0.125、0.142,表明2011—2020 年间在样本企业中平均有12.5%的企业存在财务违规行为,违规程度达到0.142,说明上市公司发生财务违规行为较为普遍,且违规程度处于较高水平,治理企业违规现象刻不容缓。TC 均值为0.166,表明企业商业信用融资在我国的平均水平为16.6%,最小值为0,最大值为0.745,表明我国不同企业商业信用融资规模存在较大差异。所有变量具体数据如表2 所示。

表2 描述性统计

(二)相关性分析

变量之间的相关性系数如表3 所示。商业信用融资规模(TC)与企业财务违规概率(Vio)和财务违规程度(Degree)在1%水平上呈显著负相关关系,假设1 得到初步验证。但上述相关性分析只考虑两两变量之间的关系,需要通过回归分析来进一步验证假设。

表3 相关系数检验

(三)回归分析

表4 为商业信用融资规模与企业财务违规概率、违规程度的回归结果。第(1)列中,TC 系数为-0.063,在1%的水平上显著,表明企业商业信用融资规模越大,财务违规行为发生的可能性越小;第(2)列中,TC 系数为-0.062,在1%水平上显著,表明企业商业信用融资规模越大,财务违规严重程度越低。因此,商业信用融资对上市公司财务违规行为具有抑制作用,本文假设得到验证。

表4 商业信用融资与企业财务违规

(四)稳健性检验

1.2 SLS 回归。为了排除因研究变量遗漏造成的内生性问题,本文“年度行业企业的平均商业信用融资水平”(ATC)作为商业信用融资的工具变量,采用两阶段最小二乘法进行稳健性检验。从相关性来看,同时间段同行业的公司具有相似的业务特征,因而公司的特征和该特征的年度行业均值之间存在一定的相关性,即公司获得的商业信用融资可能受同年度同行业平均商业信用融资的影响。另一方面,财务违规属于公司治理层面特征,与商业信用融资的年度行业均值无直接关联,故ATC 满足工具变量的外生性条件。工具变量的回归结果如表5 所示。第一阶段回归结果显示工具变量ATC 与TC 显著正相关,符合理论预期;第二阶段估计中,TC 的回归系数分别为-0.306 和-0.378,通过了1%和5%水平的差异性检验。回归结果与前文一致,增强了实证结果的稳健性。

表5 2SLS 回归结果

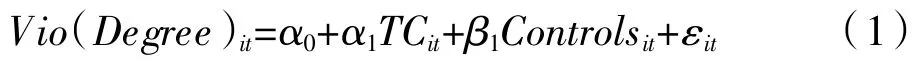

2.滞后解释变量。为了解决商业信用融资与企业财务违规行为之间潜在的双向因果关系问题,选取滞后一期的商业信用融资(LTC)作为工具变量重新与企业财务违规概率和违规程度进行回归,结果如表6 第(1)列和第(2)列所示。第(1)列中,LTC 系数在1%水平上显著为负,第(2)列中,LTC 系数在5%水平上显著为负,与前文回归结果基本一致。

表6 稳健性检验结果

3.替换被解释变量。为降低变量度量误差对回归结果的不利影响,本文进一步借鉴孟庆斌等(2018)[32]的做法,选择违规次数(Fre)重新衡量企业财务违规行为。Fre 表示上市公司当年因不同事项违规被监管部门披露的总次数。回归结果如表6 第(3)列所示,TC 与Fre 在5%水平上显著负相关,本文研究结论依然成立。

(五)进一步分析

1.商业信用融资、内部控制与企业财务违规。完善的内部控制体系和健全的内部控制制度时刻约束规范着公司经营管理行为,保障企业组织防范风险、自我监督、维护利益。企业内部控制质量较好往往经营绩效更稳定,融资支持更多,违规行为发生概率越低(叶陈刚等,2016;钟凯等,2016;陈作华,2015)[33-35]。此时较完善的内部控制与商业信用融资对企业财务违规行为的抑制作用有一定的替代性。此外,良好的内部控制质量可以有效监督与制约高管权力(雷英等,2013)[36],提升会计人员的合规性(王守海等,2010)[37],由商业信用关系产生的外部监督对企业财务违规行为的干预作用会减弱。因此,本文认为企业内部控制质量较好时,商业信用融资对企业财务违规行为的抑制作用减弱。

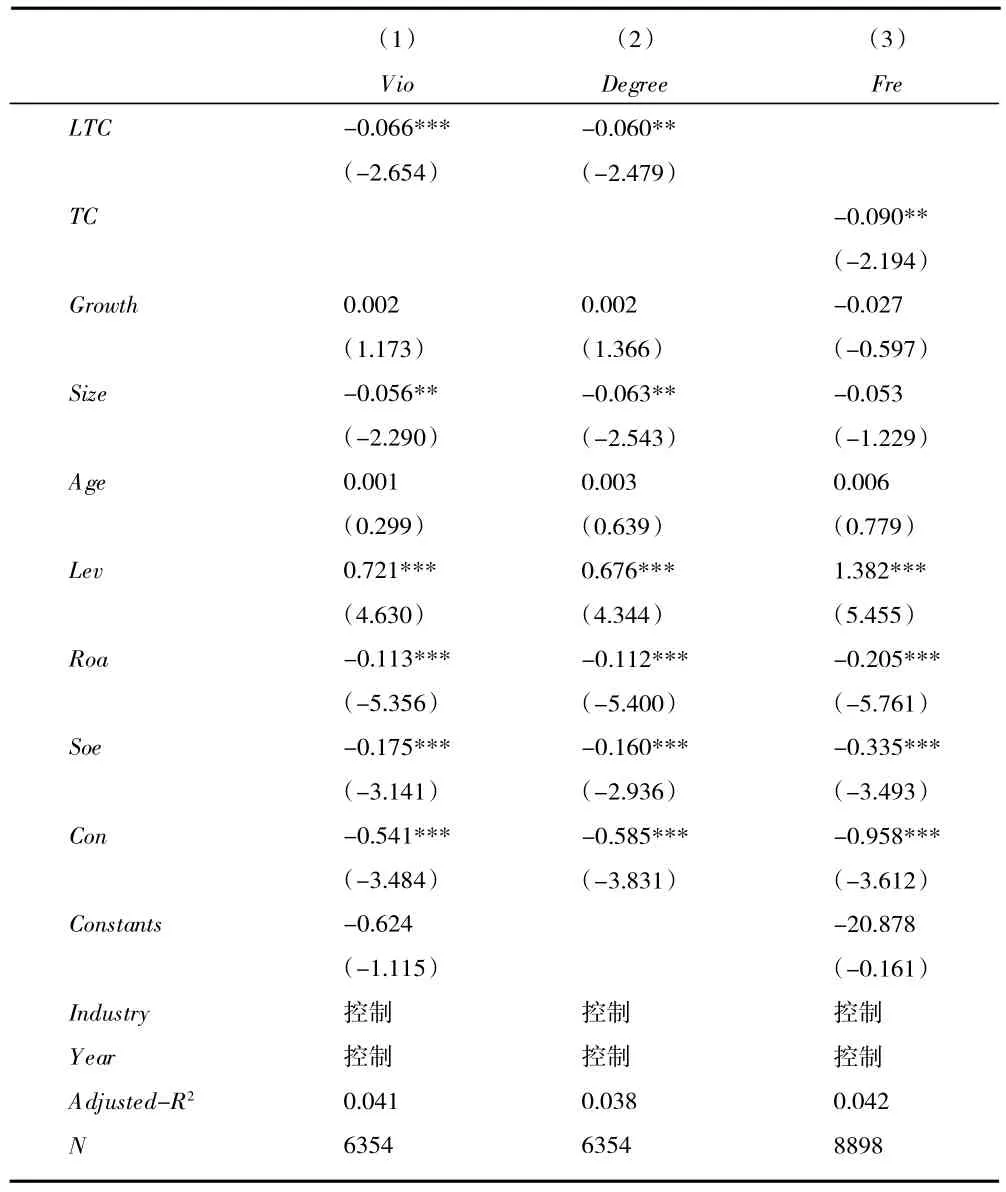

本文采用迪博数据库提供的内部控制指数作为内部控制质量(Icq)衡量指标。表7 第(1)列显示了内部控制质量对商业信用融资与企业财务违规概率关系的调节作用的实证结果。结果显示其对应三个自变量系数为-0.087、-0.270、0.073,其中Icq×TC 系数在1%水平下显著,这表明加入内部控制因素能够影响商业信用融资抑制企业违规的作用。从表7 第(2)列中也可以得到相同的结论,以上结果与本文预期一致。

表7 商业信用融资、内部控制与企业财务违规

2.商业信用融资、业绩压力与企业财务违规行为。上市公司业绩指标未达到证监会标准时会面临退市风险警示或退市的处罚,这种惩罚会对企业及其管理者造成严重的负面影响。当企业面临的业绩压力较大时,企业与管理者出于自身利益考量,更有动机采取粉饰财务报表、虚构利润等财务违规行为来避免被ST。另外,业绩较差的企业不容易获得供给方的信任,获得商业信用融资较为困难,商业信用关系带来的对管理者行为能力的监督作用可能会减弱,企业违规机会增多。因此,本文认为当企业和管理者面对的业绩压力较大时,商业信用融资对企业违规行为的抑制作用减弱。

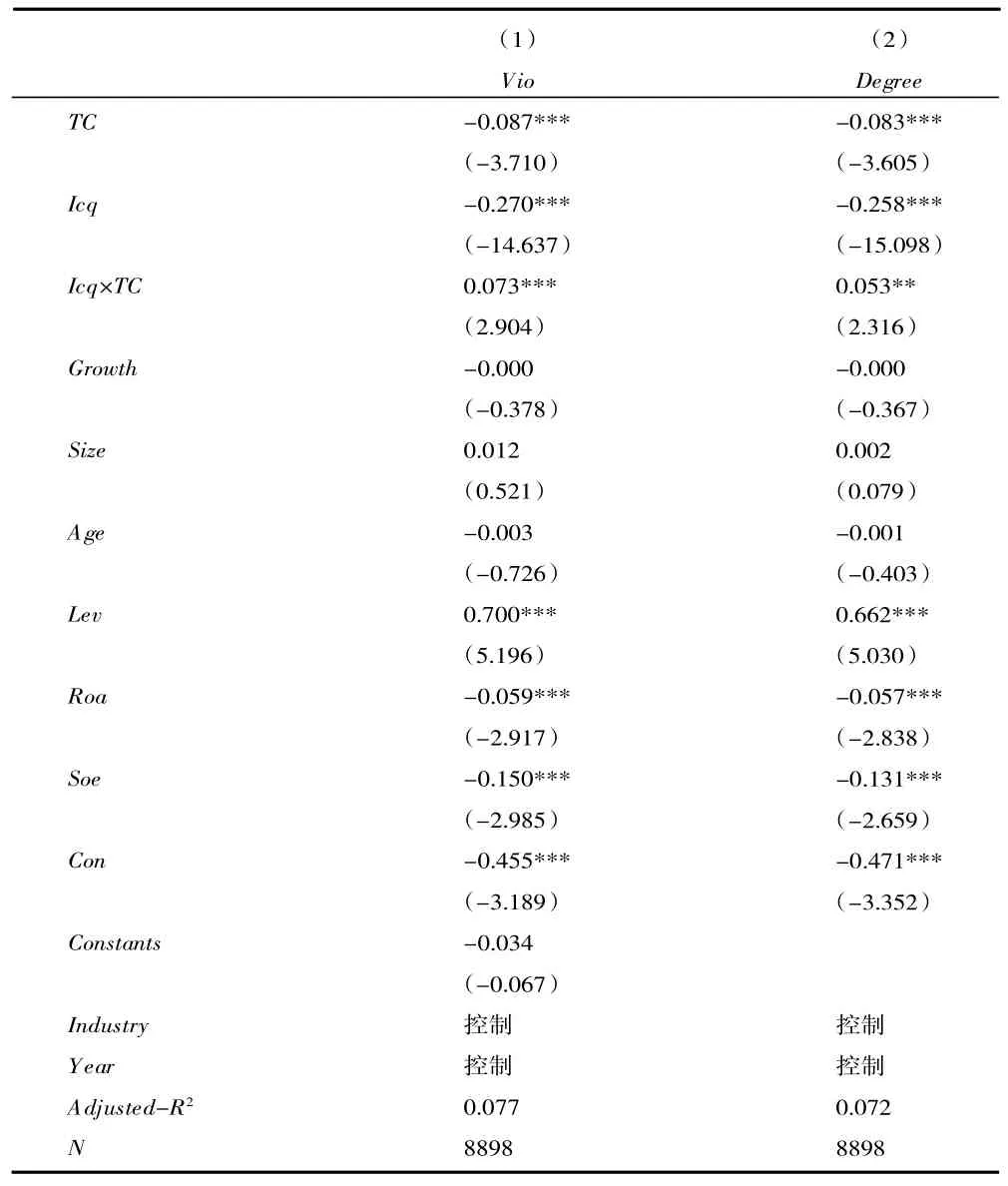

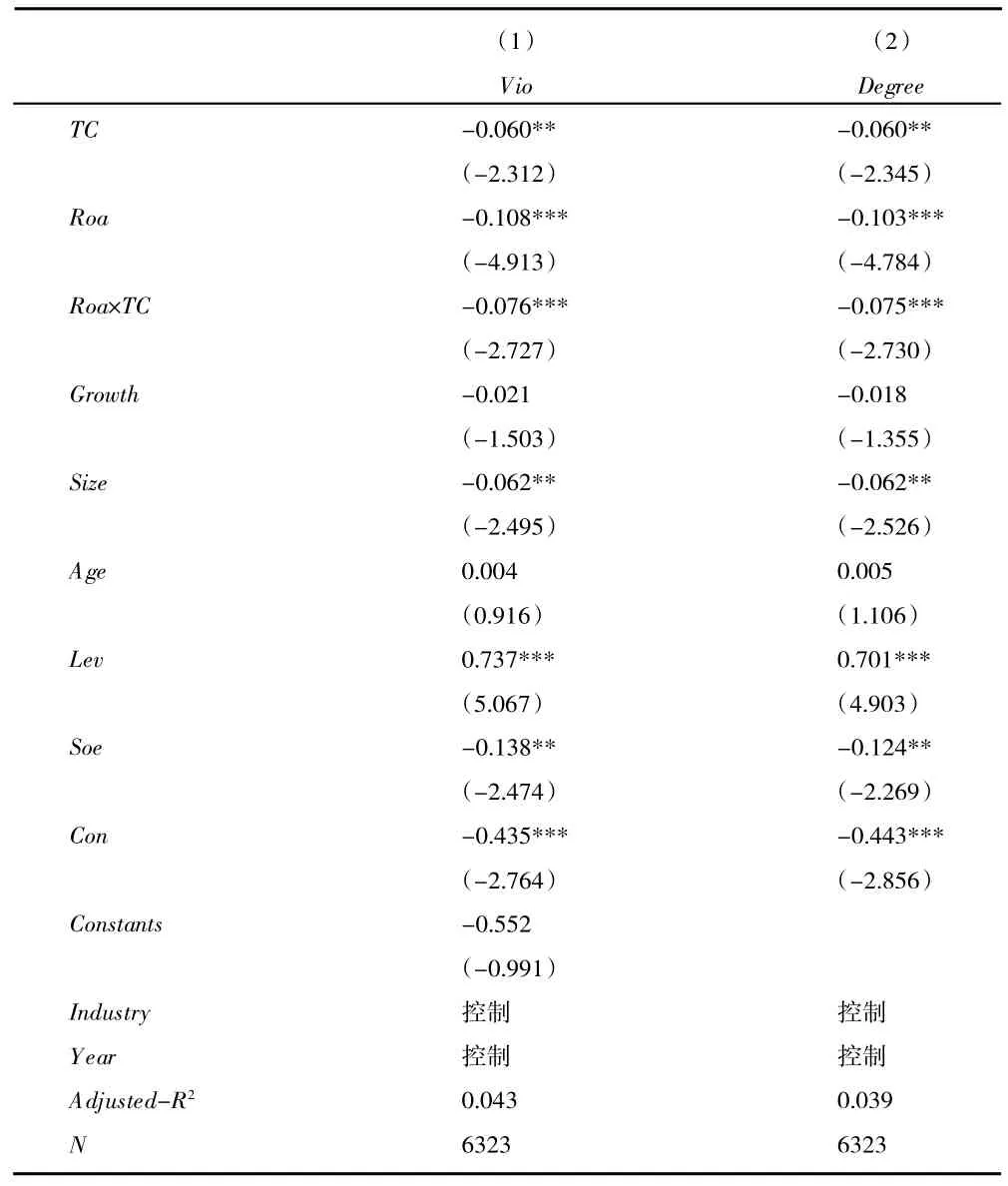

本文借鉴黄亮华和谢德仁(2014)[38]的做法采用上一年度总资产报酬率(Roa)衡量企业当年面临的业绩压力,Roa 越小,企业面临的业绩压力越大。表8 第(1)列显示了业绩压力对商业信用融资与企业财务违规概率关系的调节作用的实证结果。结果显示其对应三个自变量系数为-0.060、-0.108、-0.076,其中Roa×TC 系数在1%水平下显著,这表明企业业绩较差,即面对的业绩压力较大时,商业信用融资对企业违规行为发生的抑制作用没有在业绩压力较小时显著。从表8 第(2)列中也可以得到相同的结论,以上结果与本文预期一致。

表8 商业信用融资、业绩压力与企业财务违规行为

五、结论与建议

本文基于2011—2020 年沪深A 股非金融类上市公司数据,实证检验了商业信用融资与企业财务违规行为之间的关系,研究发现商业信用融资程度高的企业财务违规行为更少。进一步分析发现,在内部控制水平高或者业绩压力大的企业中,商业信用融资对企业财务违规行为的抑制作用减弱。

财务违规行为通过扭曲财务指标,隐藏公司经营风险,容易造成投资者决策失误,严重影响了市场效率和秩序,因此对预防与治理企业财务违规方面需予以关注。对企业而言,应注重与上下游客户的贸易往来,重视商业信用融资这一补充性融资工具的使用,并努力建立自身适用的信用评级,扩大商业信用规模,以更好发挥商业信用融资对公司财务违规行为的抑制作用。其次注重企业内部控制体系的完善与制度的健全,降低企业财务违规的风险。最后,时刻关注自身业绩压力,积极提高业绩水平,最大程度上加强商业信用融资对财务违规行为的抑制。对相关政府部门而言,完善相关法律法规,加强对上市公司财务违规行为的监督与处罚力度。在此基础上,积极引导企业制定科学的商业信用使用水平,建立完善的商业信用管理制度,推进企业合法合规经营,提升企业市场竞争力与活力。同时对于内部控制水平低或业绩压力大的企业,监管机构可重点监控其财务信息的真实性,尽早发现企业财务违规行为,为我国资本市场的健康、有序发展提供有力保障。