全球ESG责任投资发展现状与启示

2022-01-31殷子涵王艺熹

殷子涵 王艺熹

在人类越发关注可持续发展理念的背景下,考察公司ESG责任投资规模正在全球范围内迅速成长。本文梳理了近年来全球范围内,欧洲、美国、日本、中国等地区的ESG责任投资发展现状,介绍了管理规模、策略类型、投资主题、资产类别、投资者概况等内容。ESG责任投资能够从投资端更好地监督推动企业生产过程中履行应尽的道德义务。合理地在中国资本市场发展ESG责任投资能有效助推中国绿色金融发展,进一步推动实现可持续发展规划与“双碳”目标。

ESG责任投资发展的演变

ESG是环境(Environmental)、社会(Social)以及治理(Governance)的缩写。ESG责任投资强调选择在环境保护、社会公益和公司治理方面表现优秀的企业为投资对象,将公司这三个非财务指标的表现纳入投资决策之中,而非仅仅考虑财务利润等因素进行投资,从而获得稳定且可持续的收益。ESG责任投资是近年来兴起的一种投资理念,其诞生的根源可追溯至60年前的投资思想。

ESG责任投资的前身

20世紀60年代以前,ESG责任投资的萌芽阶段被称为“伦理投资”,最早期以宗教教义形式出现在欧美地区的投资行为当中。部分宗教集体提倡避免投资从事军火、烟草、赌博和奴隶买卖等行业的相关的“罪恶”企业。

20世纪60年代后,伦理投资逐渐演变成社会责任投资。欧美在二战后高速发展经济的同时伴随着对资源的掠夺性开发,随之而来的污染问题引起了群众环保意识的觉醒。一部分投资者和消费者从强调对资源的高效利用转向强调对生态的持续性保护,开始抵制过度使用资源、破坏环境的企业。同时,美国的反战运动、种族平等运动崛起,社会对人权的诉求被进一步强调。这类呼吁环保与民权的价值观也反映到了投资的倾向之中。1971年,美国首只社会责任共同基金派克斯世界基金(Pax World Funds)发行,该基金明确表示避免投资支持越战的相关企业。20世纪70年代,美国通用汽车董事会成员里昂·沙利文制定了“沙利文原则”(The Sullivan Principles),要求企业平等对待各种族员工。在这个阶段中,社会责任这一概念包含的主题越发丰富,内容也更加具体,参与规模也逐渐扩大。

“可持续”理念的融入

1987年,挪威首相布伦特兰夫人提出“可持续发展”概念——既满足当代人的需要,又不对后代人满足其需要的能力构成危害的发展方式。随后,可持续发展成为人类文明发展的共同认识,“可持续投资(Sustainable Investment)”问世。由于可持续投资与追溯环境责任、社会责任的投资行为契合,越来越多的国际公共组织、投资者开始在“可持续责任投资”的理念下开展金融投资活动。

20世纪90年代至今,可持续性责任投资概念得到了进一步的扩展及深化,现代ESG责任投资的理念框架逐渐成形。这一阶段中,标准化监管组织的成立和量化评价指标的发布将概念性的可持续责任投资衍生出了有规范体系的标准化投资方式,现代ESG责任投资开始逐步成长。各国政府及监管部门积极展开针对环境、社会、治理三个维度设计公司的披露规则,使得可持续责任投资具象化。

ESG责任投资的重要国际组织

新理念的萌发近年来催生出一大批具有影响力的国际非政府组织,踊跃助力可持续投资的发展。

2006年4月,联合国设立“联合国责任投资原则(United Nations Principles for Responsible Investment,简称UNPRI)”组织,建立起了6条遵循ESG责任投资理念的具体原则,为ESG责任投资提供标准化框架与思路。签署该原则的机构将遵循其发布的6条原则进行ESG责任投资。UNPRI的创办是ESG责任投资发展历程上一个重要的里程碑,在这个阶段,全球许多国家也顺应ESG责任投资思路,建立了可持续投资相关组织。

全球可持续投资协会(Global Sustainable Investment Alliance,简称GSIA)是以实践可持续投资的会员制联盟。其会员为确立合作关系的各国协会,包括欧洲社会责任投资论坛(Eurosif)、澳大利亚负责任投资协会(RIAA)、加拿大负责任投资协会(RIA)、英国可持续投资和金融协会(UKSIF)、美国社会投资论坛(USSIF)、荷兰可持续发展投资者协会(VBDO)、日本社会投资论坛(JSIF)、中国可持续和负责任投资论坛(China SIF)。该协会规范了7种投资策略,每两年将对全球多个地区的ESG相关投资情况进行梳理,致力于深化可持续投资组织在全球范围内的影响力。

现代ESG责任投资概述

ESG责任投资流程

目前,现代ESG责任投资流程的步骤已趋于标准化,通常分为以下四步执行:第一步,上市公司按披露标准披露ESG信息;第二步,评级公司按照评级标准进行相关评级;第三步,指数编制公司根据评级结果编制相关指数;第四步,投资者运用多种ESG责任投资策略进行投资。

第一步,上市公司按某一具体披露标准披露公司在经营过程中的ESG信息。标准可分为国际相关组织所发布的披露标准、各大交易所发布的披露要求以及政府所推出的政策性披露要求,如全球报告倡议组织(GRI)可持续发展报告标准(GRI Standards)、ISO26000社会责任指引、UNPRI标准、气候变化相关财务信息披露工作组框架(Task Force on Climate-related Financial Disclosure)、可持续发展会计准则委员会标准(The Sustainability Accounting Standards Board,简称SASB)、香港联合交易所《环境、社会及管治报告指引》等。

第二步,评级公司根据公司披露的ESG信息进行相关评级。全球超百家评级机构都提供ESG评级标准服务。包括明晟(MSCI)、路孚特(Refinitiv)等机构都围绕ESG主题构建了各自的分级评级框架,最终加权调整得出评分与评级。例如,MSCI对气候变化、资源利用、人力资本、产品质量、公司监管等10个ESG主题下的35个关键因素进行打分。在汇总ESG三个维度的打分后,通过行业因素调整最终得出CCC至AAA的ESG评级。

第三步,指数编制公司根據评级结果编制相关指数。目前已有大量指数编制公司发布了ESG相关主题指数。指数的分类和选择策略具有一定的多样性。国际指数以整合为主,而国内目前的指数大多强调筛选类。国际指数以MSCI为例,其在整合(Integration)、价值及筛选(Value & Screen)、影响力(Impact)三个分类中编制了超过1500只ESG指数,并以全球区域性指数为母指数,发布了MSCI全球ESG领先指数、MSCI发达市场ESG领先指数、MSCI新兴市场ESG领先指数等ESG相关领先指数。国内指数以中证指数为例,中证指数以沪深300和中证500为母指数,推出了相关基准指数和领先指数等ESG主题指数。

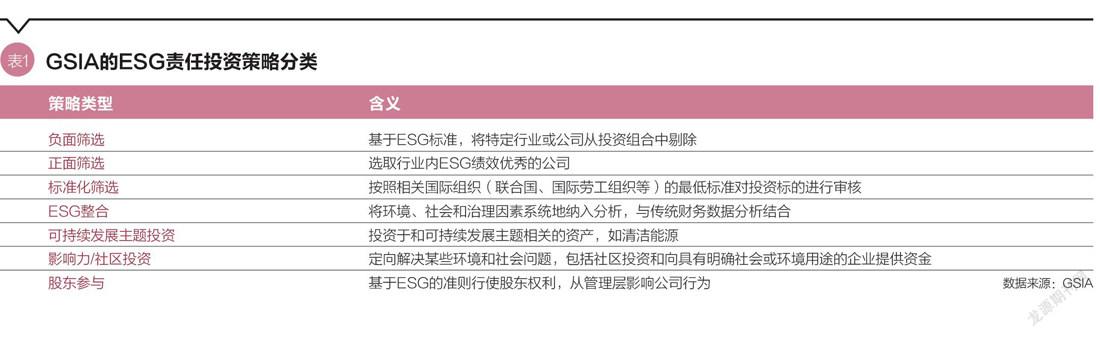

第四步,投资者运用多种ESG责任投资策略进行投资。根据全球可持续投资联盟GSIA的归纳,现代ESG投资的策略主要分为七类(表1)。

目前在全球主要市场中资产规模最大的策略按顺序为ESG整合、负面筛选及股东参与。其中ESG整合发展迅速,自2016年来规模扩大了两倍左右,超过负面筛选成长为第一大规模策略(图1)。

ESG全球规模分布

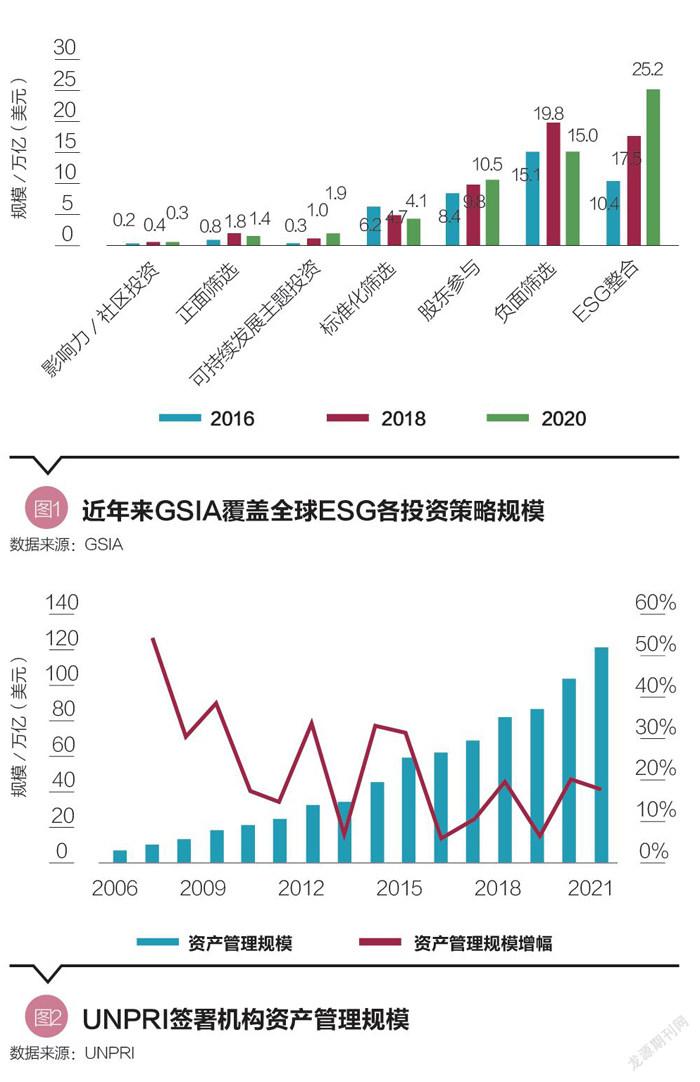

近年来,全球市场对于ESG投资的关注与日俱增,ESG投资发展迅速。根据UNPRI的数据整理,自2006年创办以来,每年新增签署机构持续增长。截至2021年末,累计签署机构总数已超过4661家,2021年新增签署机构达1185家,签署的机构管理资产规模已超过120万亿美元(图2)。

根据GSIA发布的《2020年全球可持续投资回顾》(Global Sustainable Investment Review,简称GSIR2020)显示,全球可持续投资在主要国家地区的资产管理规模中已超过三分之一。全球主要市场中超过80%的ESG资产管理来自欧美,美国占据了全球ESG资产近一半的规模。ESG资产规模排名前五的国家或地区分别为美国(48%)、欧洲(34%)、日本(8%)、加拿大(7%)、澳大利亚(3%)。

海外ESG投资现状

欧洲ESG责任投资现状

管理规模方面,根据GSIA公布的GSIR 2020,ESG责任投资在欧洲的总资产管理规模达12万亿欧元(约13.9万亿美元),覆盖欧洲18个国家。UNPRI席位数量方面,根据UNPRI年度报告2021,在UNPRI签署机构中,2020年,欧洲地区共有1338席。截至2021年末,欧洲UNPRI签署席位共1887席,2021年共新增462席,同比增长32.42%,其中英国及爱尔兰地区共新增195席。

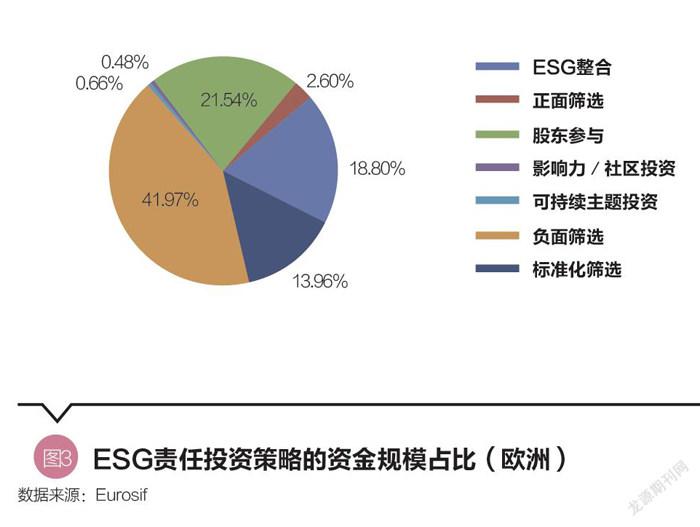

投资策略层面,根据可持续与责任投资调查(Sustainable and Responsible Investment Study,简称SRI Study),欧洲地区策略使用最多的依次是负面筛选、股东参与、ESG整合、标准化筛选、正面筛选、可持续主题投资、影响力/社区投资(图3)。策略复合增长率从高到低排名为:ESG整合(26.58%)、正面筛选(8.96%)、股东参与(6.66%)、影响力/社区投资(5.08%)、可持续主题投资(1.23%)、负面筛选(-3.44%)、标准化筛选(-21.34%)。

不同的ESG责任投资策略在欧洲呈现出不同样态。ESG整合策略为当前增长最为迅速、最具潜力的策略,该策略旨在将企业的ESG信息综合看待为因子,再据此拟定投资决策,对ESG信息的考察更为灵活。负面筛选的投资策略占据最大的规模,主要考察企业从事经济运动是否涉及以下行为:生物测试、转基因工程、酒精、色情、博彩、军火、烟草等。

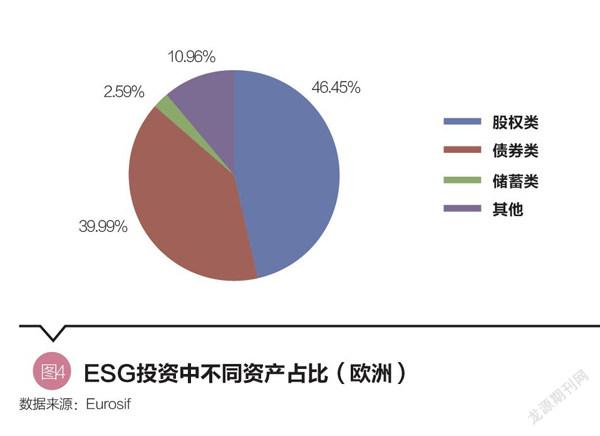

能源目标方面,2020年3月,欧盟委员会公布《欧洲气候法》草案,决定以立法的形式明确,欧洲到2050年实现“碳中和”。主题投资方面,欧洲有新能源、能源效率、可持续交通、绿色建筑、土地农林使用、水治理、废物治理及其他与环境相关的主题。单项占比投资最高的主题为水治理,约占17%。投资者方面,欧洲散户投资者占比增幅在近几年迅速扩大,在2017年占据30.77%。资产类别方面,在欧洲ESG责任投资的不同资产占比中,股权类产品占比最高(46.45%),其次是债券类产品(39.99%),与股权类相比相差不多(图4)。

美国ESG责任投资现状

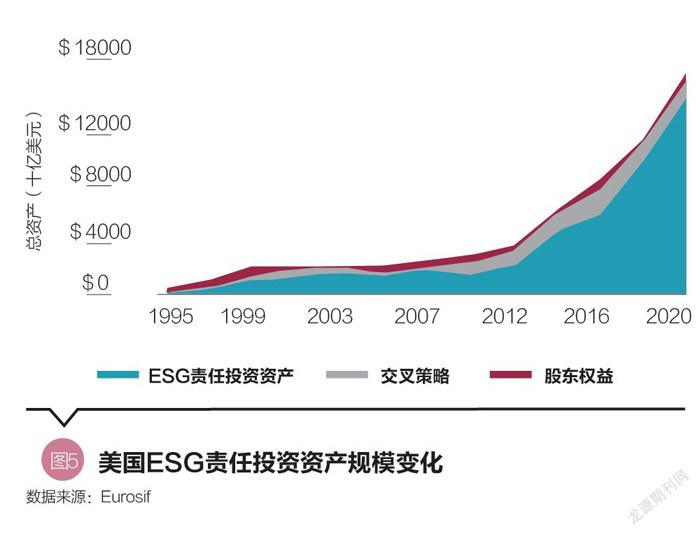

管理规模方面,根据美国可持续责任投资论坛(USSIF)在官网发布的《美国可持续责任投资论坛2020年执行摘要》(USSIF Trends Report 2020 Executive Summary),USSIF统计下的美国责任投资资产规模已达17.1万亿美元,占美国专业金融机构资产管理规模三分之一。该报告第一次公布是在1995年,当时统计的美国责任投资规模仅0.64万亿美元,到2020年15年时间整整翻了近26.7倍,复合年化增长率24.5%。(图5)

UNPRI席位数量方面,截至2021年末,美国共有UNPRI签署席位959席,2021年共新增269席,同比增长38.99%。

能源目标方面,2021年4月,美国总统拜登承诺美国到2035年通过向可再生能源过渡实现无碳发电,到2050年,让美国实现碳中和。投资主题方面,在美国,根据USSIF调查,基金经理在三个议题上投资占比比较均衡,其中社会占33.56%、治理占33.23%,环境占33.21%。投资主题主要有气候变化、碳排放、反腐败、董事会、可持续新能源、智慧农业、高管薪酬等。美国逐渐开始关注种族公平投资(Raical Justice Investing,简称RJI)与性别角度投资(Gender Lens Investing,简称GLI),旨在帮助存在性别不平、女性歧视等问题的社区。

投资者方面,管理规模中约16.6万亿美元是由530位机构投资者、384位基金经理和1204家社会投资机构持有。机构投资资金中,公募投资比例约为54%,保险资金占比约36%。其中,机构资金关注的ESG话题从高到低排名为:社会(41.3%)、环境(31.0%)、治理(27.7%)。相比之下,美国机构投资者更加关心战争风险、气候变化及碳排放、烟草等问题。

日本ESG责任投资现狀

管理规模方面,根据日本可持续投资论坛公布的2020报告显示,在组织统计覆盖的47家机构中,2020年日本的可持续投资总额约达310万亿日元(2.73万亿美元),占总资产规模约51.6%。2014—2020年,日本可持续投资规模复合年增长率高达168%。截至2021年末,日本共有UNPRI签署席位101席,同比增长15席。

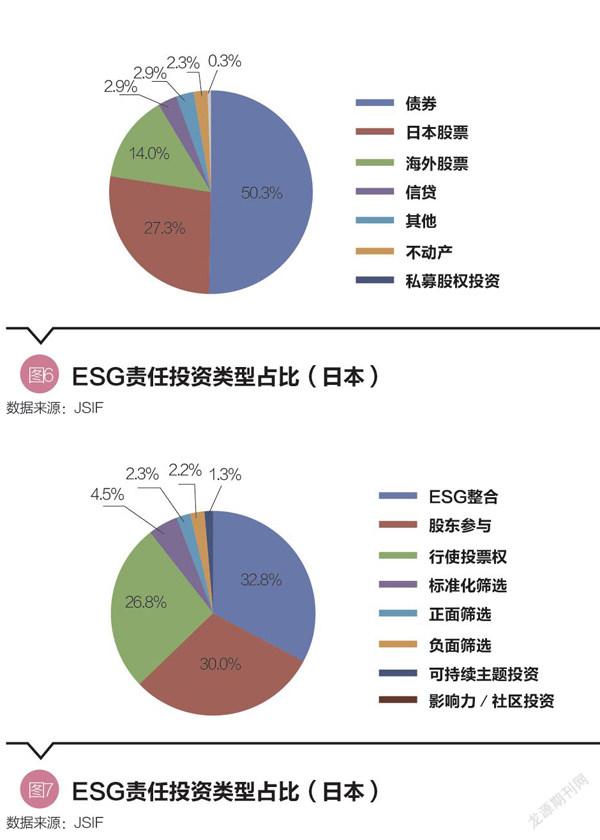

资产类别方面,日本可持续投资中,债券占比50.3%,排名第一。股票型资产(包括海外)约为147.9万亿日元(1.3万亿美元),占总规模的41.3%(图6)。2020年,日本发布历史上首发规模第二大的基金产品,名为“全球ESG高质量增长股权基金(The Global ESG High-Quality Growth Equity Fund)”,规模约3800亿日元(约33亿美元)。

投资策略层面,可持续投资占比最大的投资策略为ESG整合,占32.8%,较2019年增长15.4个百分点。其次是股东参与、行使投票权这两种策略,这表明日本投资者善于行使自身股东权益,从公司运营角度建议、维权。占比最小的投资策略是可持续主题投资及影响力投资(图7)。

能源目标方面,2021年,日本前首相菅义伟执政时期宣布日本将在2050年实现碳中和。在日本监管层面,各部门也出台各项文件推动日本可持续投资的发展。投资主题方面,日本国内往往关注气候改变、温室气体排放、海洋塑料污染、工作劳动环境、员工培养、董事会效率、股权设计、股权激励等。

中国ESG责任投资现状

为实现我国提出“二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和”的目标,绿色金融体系发展势在必行。绿色投资是中国可持续投资的重要体现。

管理规模方面,根据中国责任投资论坛(China SIF)发布的《中国责任投资年度报告2020》(以下简称“《责任投资报告2020》”),在中国市场,2020年泛ESG指数数量增至51只,泛ESG公募基金数量增至127只,资产规模超过1200亿元(192亿美元)。就信贷、基金、债券而言,总和规模约为13.6万亿元(2.18万亿美元)。我国绿色信贷余额达11.55万亿元(1.85万亿美元)、泛ESG公募证券基金规模1209.72亿元(193.5亿美元),绿色债券达1.16万亿元(1856亿美元),社会债券达7827.76亿元(1252.4亿美元)(图8)。

资产类别方面,绿色信贷规模占比84.9%、绿色债券8.5%、社会债券5.7%、泛ESG公募证券基金0.9%。中国ESG责任投资品种主要来自信贷业务,而债券业务、股权类投资的占比相比于成熟资本市场的债券、股权高占比相差特别大,表明中国ESG责任投资的结构独特。截至2020年10月末,中国49家基金公司发布了127只泛ESG公募产品,其中ESG股票型基金61只,规模约为680亿元(约109亿美元);ESG混合型基金57只,规模约为483亿元(77.3亿美元),占总股票及混合型基金市场的2.16%。基金主题方面,大致覆盖节能环保行业、ESG优选、公司治理优选、绿色低碳优选等,其中约6层为节能环保行业。

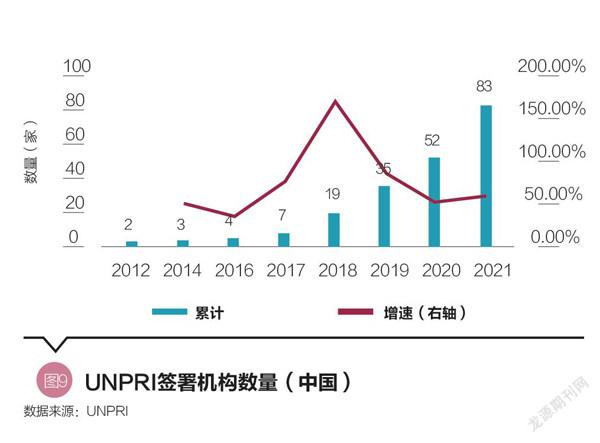

UNPRI席位数量方面,2021年中国共新增31席,增长率60.8%,目前共83席,新增签署单位有海富通资产管理、建信基金、华泰证券资管、国元证券、高瓴资本等(图9)。

投资主题层面,China SIF将能够体现责任投资的指数基金或指数分为两大类,包括“ESG优选”“公司治理优选”“绿色低碳优选”在内的“优选性类”,以及包括“节能环保行业”“扶贫发展主题”“蓝色经济主题”在内的“主题性类”。

投资者方面,根据China SIF公布在《责任投资报告2020》问卷调查,个人投资者有89%不了解责任投资,其中42%未听说过“绿色投资”“责任投资”“ESG”等概念。其中,最关注的问题包括财务欺诈、产品质量问题、安全事故、环境污染、高管腐败贿赂等。中国证券基金协会发布的《基金管理人绿色投资自评估报告(2020)》中展示了公募基金、私募证券基金、私募股权基金的绿色投资自评报告。其中,只有约两成基金会向投资者或公众披露绿色投资战略,约一成基金会向投资者披露绿色投资业务目标完成情况,表明中国基金绿色投资与投资者间欠缺沟通反馈。相比之下,公募基金在绿色投资的实践方面优于私募基金。公募中,有近八成展开绿色投资研究、建立绿色评价方法;有七成发行或正在发行绿色投资产品;有五成建立了绿色信息库和环境风险监管机制。而私募中,超过一半并未展开绿色投资研究,少于公募32.35%;只有26.84%建立了绿色评价方法,少于公募45.38%;仅有17.58%建立了绿色信息库,少于公募33.75%;只有6.41%发行过或正在发行绿色产品,少于公募63.51%(表2)。

启示

第一,ESG责任投资在中国越发被重视,目前规模相对发达地区较低。ESG责任投资理念提倡投资在环境、社会、治理方面表现优秀的企业,顺应了中国绿色金融的理念,高效助推绿色金融发展,有助于实现2030年前碳达峰、2060年前碳中和的目标。目前,中国绿色投资整体而言仍处于早期阶段,绿色投资市场管理规模约2万亿美元,对比美国17万亿美元、欧洲地区14万亿美元的市场还有非常广阔的成长空间。

第二,中国绿色投资结构独特,投资更偏重环境因素,社会、治理因素相对薄弱。目前,中国绿色金融体系以绿色信贷为主要核心,绿色债券为辅助,与发达地区结构差别较大。中国绿色投资中,绿色信贷资金规模占比高达84.9%,绿色债券8.5%、社会债券5.7%、泛ESG公募证券基金0.9%。欧洲地区债券类、股权类分别占据39.99%、46.45%,日本地区分别占据50.3%、41.6%。相比之下,中国的绿色投资结构独特,以投资股票、股权为主的绿色基金产业力量相对薄弱。另外,在ESG投资主题方面,中国绿色投资约六成以节能环保、保护环境的题材为主,相比发达地区,在社会和治理话题上的投资意愿整体相对较低。

第三,中国绿色投资定义不明确、统计口径宽泛、数据化程度低的现象突出。目前,我国并没有对各类基金ESG投资规模、策略类型等投资情况搭建更高效的统计渠道,进行更细致的统计。同时,何为绿色投资经济活动,以及绿色投资、ESG责任投资、可持续责任投资、社会责任投资等概念的区分并没有统一共识。2019年6月,欧盟委员会技术专家组发布《欧盟可持续金融分类方案》(EU Taxonomy),在七大类经济行业中具体定义76项有关气候变化的经济活动,使得“可持续”活动拥有具体标准和衡量方式。另外,欧盟《可持续金融信息披露规则》(SFDR)对境内的银行、保险公司、资产管理公司和投资公司等金融机构做出ESG内容相关披露规定,进一步规范了金融机构的数据统计口径。欧洲金融服务部门下的协会FinDatEx正在草拟“欧洲ESG披露模板”(European ESG Template,简称EET),旨在制定方便数据的披露标准,推动ESG信息数字化,预计在2022年发布。中国方面,2021年11月4日,中国人民银行与欧盟委员会相关部门共同牵头完成了《可持续金融共同分类目录》,其中融合了中欧目录的特点和优势,这对推动中欧绿色投融资合作、引导跨境气候投融资活动、降低跨境交易的绿色认证成本具有重要意义。对比两地,中国或借鉴欧洲经验进一步加快绿色金融信息的统计口径规范,以及推动信息数字化。

第四,中国投资者责任投资意识相对薄弱,应提高投资者、投资机构、企业多方参与度,形成互相制约能力。从中国证券投资基金业协会绿色投资自评报告数据可知,中国的公私募与投资者交流或公开披露绿色投资信息的工作不足。不仅企业端有义务准确披露相关信息,金融服务商、投资机构、投资者更有责任积极实践绿色投资理念,与企业共同实践ESG责任投资,创造社会价值。同时,加强企业端与投资者的ESG责任意识,促进多方参与ESG市场,有助于挖掘提高企业披露信息的价值,进而刺激企业主动披露意愿,提升信息准确透明。

(殷子涵、王艺熹为清华大学金融科技研究院鑫苑房地产金融科技研究中心初级研究专员。本文编辑/秦婷)