财政压力、政银关系与地方政府债券利率

2022-01-08周咏梅王翠

周咏梅 王翠

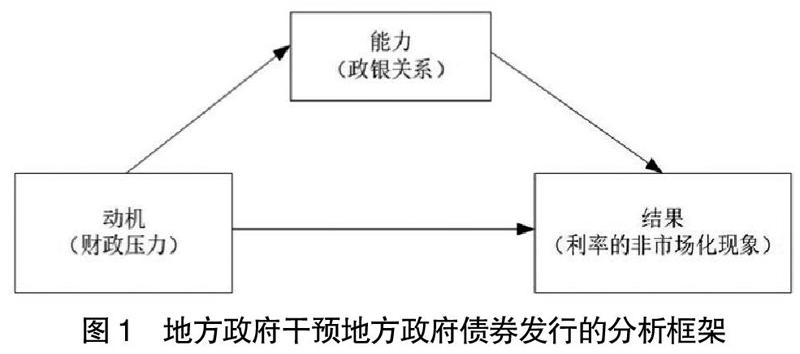

【摘 要】 借鉴行为学的相关理论构建了政府干预地方政府债券发行的“动机(财政压力)-能力(政银关系)-结果(利率的非市场化现象)”分析框架,以2017—2019年我国发行的地方政府债券为样本,研究政府干预影响地方政府债券发行的机制。研究发现,地方政府面临的财政压力越大,越有动机干预地方政府债券发行,地方政府债券利率越低;政银关系在财政压力导致地方政府债券利率较低的过程中起到了中介作用,表明财政压力越大,地方政府越有动机促使政银关系更紧密,从而降低地方政府债券利率。在此基础上提出完善财政分权体制,减少财政压力,降低地方政府干预的动机;加强对地方国库现金管理招标的监督;促进地方政府债券承销主体多元化等政策建议。

【关键词】 地方政府债券利率; 政府干预; 财政压力; 地方国库现金管理

【中图分类号】 F812.5 【文献标识码】 A 【文章编号】 1004-5937(2022)01-0024-08

一、引言

2015年修订后的《预算法》规定地方政府可以在限额内发行债券筹集资金,发行地方政府债券成为地方政府筹资的主要方式,地方政府债券的规模迅速扩大。据统计,截至2020年末,地方政府债券累计发行27.33万亿元,债券余额为25.49万亿元;2015—2020年间,地方政府债券发行规模的年均复合增长率为2.91%。

允许地方政府发行债券融资的目的是使地方政府成为资本市场上的融资主体,提高融资的透明度,促使地方政府的融资行为更加规范化。但在近年的地方政府债券发行中,发现我国地方政府债券市场存在着市场化程度不高的问题,主要表现为地方政府债券的发行定价偏低。从地方政府债券与国债的利率比较来看,存在部分地方政府债券利率低于国债收益率的情况。据王治国[1]的统计,2015—2017年分别有113只、78只、41只地方政府债券债券利率低于国债收益率。从地方政府债券利率与上市首日的估值利率比较来看,地方政府债券的发行利率普遍低于上市首日估值利率20BP左右[2-3]。这一现象引起了有关学者的注意,并对其产生的原因进行了研究,学者们[4-5]研究发现,政府干预是导致地方政府债券发行利率较低,产生利率非市场化现象的主要原因。然而,已有研究只是验证了政府干预是导致地方政府债券利率非市场化的原因,并没有阐明政府干预影响地方政府债券发行的动因和内在机制。为进一步探究我国地方政府对地方政府债券市场的干预行为,本文从行为学的视角,研究政府干预影响地方政府债券发行的内在机制。

本文可能的贡献在于:首先,借鉴行为学中的MOA模型,构建了政府干预地方政府债券发行的“动机(财政压力)-能力(政银关系)-结果(利率的非市场化现象)”分析框架,为分析政府干预影响地方政府债券发行的内在机制提供了逻辑思路。其次,提出在面临较大的财政压力时,地方政府会通过紧密的政银关系干预地方政府债券的发行,进而导致地方政府债券利率较低。

二、文献回顾

地方政府债券在国外通常又被称为“市政债”(Municipal Bond),在西方国家存在的时间较长,国外学者对地方政府债券的研究主要围绕着债券发行的定价影响因素(Chalmers,1998;Gale和Orszag,2003)、信用评级(Green,2010;Chen等,2016)、信息披露(Baber和Gore,2008;Cuny,2016)、风险控制(Arellano等,2017)等方面,并取得了丰富的研究成果。我国地方政府债券的发行时间较短,但是早在20世纪末,我国学者就已经开始研究地方政府债券的有关问题。早期研究聚焦在借鉴国外的经验(刘爱清,1998;刘云中,2004)和地方政府债券发行的必要性、可行性等方面(王益,2002;毛寿龙,2005),之后研究重点转向地方政府债券定价问题[6-7]和风险控制问题(熊琛和金昊,2018;毛锐等2018)。

(一)地方政府债券利率影响因素研究

地方政府债券利率影响因素是有关地方政府债券研究的热点话题,学者们主要是从债券发行要素、地方政府经济财政债务状况和信息披露等方面进行研究,取得了丰硕成果。

在债券发行要素方面,主要研究债券期限和发行方式对利率的影响。Broaddus and Cook(1981)的研究表明债券发行期限与发行利差之间是正相关关系。金洪飞等[7]基于我国地方政府债券的实证研究发现,发行期限越长,债券的发行利差越大。目前地方政府债券发行方式主要有公开发行和私募发行两种,实证研究表明公开招标的发行利率比定向承销发行的利率要低[8]。

在地方政府经济财政债务状况方面,主要是从地方政府经济、财政与债务状况方面研究其对债券利率的影响。地区人均GDP越高(齐天翔等,2012),经济基础越好[9],金融环境越完善[10],地方政府债券发行利率越低。地方政府财政缺口越小[7],财政赤字越小(Gale and Orszag,2003;Laubach,2009),地方债券发行利率越低(Apostolou,2014)。刘穷志等[6]使用2015—2016年地方政府债券进行实证研究,发现地方经济结构特征和地方政府债务风险状况显著影响债券的发行利率。Booth(2007)与Ludger et al.(2009)分别对加拿大和欧洲国家的市政债券进行研究,发现地方政府债务情况与债券利率显著正相关。

在信息披露方面,主要研究信息披露行为、披露政策与信用评级对地方政府债券利率的影响。Peng和Brucato(2004)指出,市政債券的发行方和投资者之间信息不对称。王博森等[11]研究发现,政府提供的信息能够有效降低地方政府债券违约风险,影响债券的定价和融资成本。学者们的研究表明,债券信息披露越充分,信息披露质量越高,地方债发行利率越低[12]。此外,信息披露政策对债券发行利率也会产生影响,实行公认会计准则(GAAP)管制的地方政府更倾向于公开发行债券,并且执行GAAP后政府债券融资成本确实显著降低[13]。政府会计制度的完善能够提高政府财政透明度,降低投资者的违约预期,使得债券的发行利率变低(Plummer,2007;Reck and Earl,2014)。许多学者关注发行时的信用评价对债券发行利差的影响,发现地方政府债券的信用评级越高,违约风险越低使得发行利率越低[14]。

(二)政府干预与地方政府债券利率的研究

在研究地方政府债券风险利率影响因素的过程中,有少数学者关注到我国地方政府债券在发行过程中出现了利率非市场化的现象。学者们探究地方政府债券利率非市场化的成因之后发现,地方政府干预在其中发挥了重要的作用。王治国[1]利用债券拍卖理论模型验证了政府干预是地方政府债券利率非市场化的原因。刘锐等[3]直接使用地方财政存款数额作为代理变量,实证发现商业银行持有的财政存款越多,地方政府对银行施加的影响更大,地方政府债券利率越低。王剑锋等[5]构建地方政府与银行之间的搭售合约,通过这种政府干预存在的形式,实证验证了地方政府干预程度越大,地方债券利率越低。

在地方政府债券发行过程中对银行进行政府干预符合政府利益做出的理性选择(张远,2015)。因此政府干预导致地方政府债券利率较低。

通过以上文献可以看出,学者们充分研究了地方政府债券利率的影响因素,取得丰硕成果,并且有部分学者从政府干预角度研究地方政府债券利率的非市场化现象。但现有研究只是明确了导致地方政府债券利率非市场化的原因,没有进一步分析导致地方政府债券利率非市场化的内在机制。本文通过构建政府干预影响地方政府债券发行的分析框架,分析政府干预对地方政府债券利率的影响,并且阐明导致地方政府债券利率非市场化的内在机制。

三、理论分析与研究假设

(一)地方政府干预地方政府债券发行的分析框架

政府干预是政府的一种行为活动,要研究政府干预地方政府债券发行的机制,应该从行为学角度入手。有关行为的研究从20世纪兴起后逐渐形成各种理论与模型,其中影响力较大的有理性行为理论、计划行为理论、行为决策理论、MOA模型等等。本文主要借助MOA模型来分析地方政府债券发行过程中的政府干预行为。MOA模型由Macinnis et al.[15]提出,该模型认为人的行为主要受动机、机会、能力三个因素的影响,其中动机是行为的推动力,能力是实现行为所必要的技能,机会是环境因素对行为的限制。该模型最早应用于信息接受行为的研究,之后被借鉴应用到公共管理、社会资本、人力资源管理、知识管理等领域,主要用来解释行为的动力问题。

MOA模型的优势在于为分析行为的动力提供了一种有效灵活的框架。在研究具体行为的时候,可以根据研究目的灵活处理,使之适应于研究的问题[16]。本文认为政府的干预行为主要受动机和能力的影响,因此,借鉴MOA模型构建“动机-能力-结果”的分析框架。一方面,政府干预的动机直接促使政府干预行为的发生,产生政府干预行为的结果;另一方面,政府实施干预的时候,可以采取不同的途径来实现目标,不同的实现途径中,政府的能力不同,因此干预结果受到政府干预能力大小的影响。当政府干预的动机十分强烈的时候,会通过提高实现途径中的能力,来实现更为理想的政府干预结果。

具体到地方政府干预地方政府债券发行的行为,地方政府的干预动机主要来源于财政压力。在现行财政分权体制之下,地方政府面临的财政压力越来越大(张旭昆等,2016)。为了缓解面临的财政压力,地方政府需要以较低的成本筹集较多的资金,地方政府干预的动机也会更强烈。地方政府的干预能力主要体现为政银关系上,由于我国地方政府债券发行机制的特点和地方国库现金管理的实施,地方政府与银行之间的关系表现为,政银关系越紧密,政府干预的能力越强[2]。由于地方政府干预行为导致我国地方政府债券发行过程中存在利率非市场化现象,主要表现为地方政府债券利率较低。基于上述分析,本文构建政府干预地方政府债券发行的分析框架如图1所示。

(二)财政压力与地方政府债券利率

1994年我国实行分税制改革之后,地方政府的财权与事权不匹配,地方财政赤字不断增长,地方政府面临着较大的财政压力。地方政府通过发行债券筹集资金,缓解部分财政压力,地方政府债券规模不断扩大(王永钦等,2016)。我国发行的地方政府债券多为10年以内的中长期债券,随着债券规模不断增长,地方政府面临着短期内集中偿债的可能。地方政府的信用比中央政府的信用低,并且地方政府债券的流动性不强,导致地方政府债券的发行利率比国债收益率高,地方政府的债券融资成本较高(汪慧,2016)。地方政府发行债券缓解了目前的财政压力,但是地方政府债券需要用未来财政资金与政府性基金进行偿还,未来的偿债压力较大。为了实现自身整体利益的最大化,不增加未来的财政压力,地方政府有强烈的动机干预地方政府债券的发行,降低地方政府的融资成本,减轻政府未来的偿债压力与财政压力。因此财政压力越大,地方政府干预的动机越强烈(曹春方等,2014;王剑峰等,2020)。

在实证研究方面,学者们发现地方政府面临的财政压力导致地方政府债务规模不断增加(Mikesell,2002;保庆和陈硕,2015;李萌,2019)。由公共受托责任观可知,地方政府会重视公共产品供给的成本与效益之间的配比关系。地方政府发行债券筹集资金的时候,政府会降低债券融资成本,争取地方政府债券最优的成本效益比。地方政府干预地方政府债券的动机越强烈,在干预发行过程的时候,会尽可能的降低债券的融资成本,获得较低的债券利率。因此,本文认为地方政府面临的财政压力越大,干預地方政府债券发行的动机越强烈,使得地方政府债券的发行利率越低。

据此提出假设1:地方政府面临的财政压力越大,地方政府干预的动机越强烈,地方政府债券利率越低。

(三)财政压力、政银关系与地方政府债券利率

第二代财政分权理论又被称为“市场维护型的财政联邦主义”(Qian和Weingast,1997),其将委托代理模型纳入分权理论当中,认为各级政府之间需要建立激励与约束机制,规范政府的行为,促进地区间的市场化发展,强化预算的约束作用。为了保护财政分权体制之下地区间的市场化发展,需要在各级政府之间建立约束机制。这样使得地方政府不能任意干预地方政府债券的发行,需要找到适合现实情况的干预方式。

我国地方政府债券的发行呈现出独有的特点,债券由银行为主的承销团进行承销,因为地方政府债券的信用水平比国债低,融资成本较高,地方政府债券的二级市场流动性较差,导致地方政府债券多由承销的银行持有至到期(汪慧,2016)。相关研究表明地方政府与银行进行博弈对地方政府债券利率产生重要影响(刘俏,2017)。王剑锋等[5]认为地方政府的行为选择对银行的经营绩效产生影响,银行需要与政府维系良好的关系,获得进一步发展的机会,而地方政府开展活动需要银行的资金支持,因此地方政府和商业银行有着互惠合作的经济基础。王志国[1]通过改进债券拍卖理论模型,提出地方政府通过自身的金融资源干预信贷市场,进而影响地方政府债券的承销商的报价。刘天保等[4]使用商业银行的政府存款规模作为政银关系的代理变量进行实证检验,发现地方政府在银行中的存款规模越大,地方政府对银行的干预影响越大,地方政府债券利率出现抑制现象。由此可知,地方政府利用其与银行之间的隐性关系进行干预,使得地方政府债券利率存在非市场化现象。

我国近年开展的地方国库现金管理活动使得地方政府与银行之间的关系更加显性化。地方政府利用地方国库现金管理招标规则中的部分条款促使地方政府债券承销活动与地方国库现金管理招标活动挂钩,进而通过国库现金管理招标中形成的政银关系干预地方政府债券发行。在地方政府债券发行过程中,政银关系越紧密,地方政府对银行的影响越大,越能够与银行进行议价,地方政府干预地方政府债券发行的能力越强。巴曙松等[2]将2014开始的省级地方国库现金管理招标试点活动作为一项准自然实验,研究发现政银关系越紧密地方政府债券利率越低。

综上可知,当面临较大的财政压力时,地方政府越有强烈的动机干预地方政府债券发行。在财政分权理论的约束限制之下,地方政府缓解财政压力的方式受到限制。我国正在实行的地方国库现金管理招标活动的规则条款给予地方政府一种更加合适的干预地方政府债券发行的方式。地方政府面临的财政压力越大,越可能在国库现金管理招标活动中调控国库现金的分配,巩固政银关系,增强与地方政府债券承销团中银行议价的能力,促使银行在招标中以较低的利率承销地方政府债券。

据此提出假设2a:地方政府面临的财政压力越大,政银关系越紧密,政府干预的能力越强。

假设2b:政银关系在财政压力导致地方政府债券利率较低的过程中起到部分中介作用。

四、模型设定与数据

(一)数据来源

地方政府债券数据来自2017—2019年中债信息网,剔除西藏和五个计划单列市以及缺少国库现金管理招标数据的辽宁省后共计2 044个观测值。各省人均GDP、财政赤字、产业结构、投资比率、债务率、土地财政依赖程度等数据通过2017—2020年中国统计年鉴、中国财政年鉴和中经网计算所得。7天质押利率、CPI同比涨幅、规模以上工业增加值增速数据来自于国泰安数据库。金融生态环境数据来自于《中国地区生态金融环境评价》(2013—2014版)。政银关系指标的数据来自于国库现金管理中標公告信息(手动计算获得)。

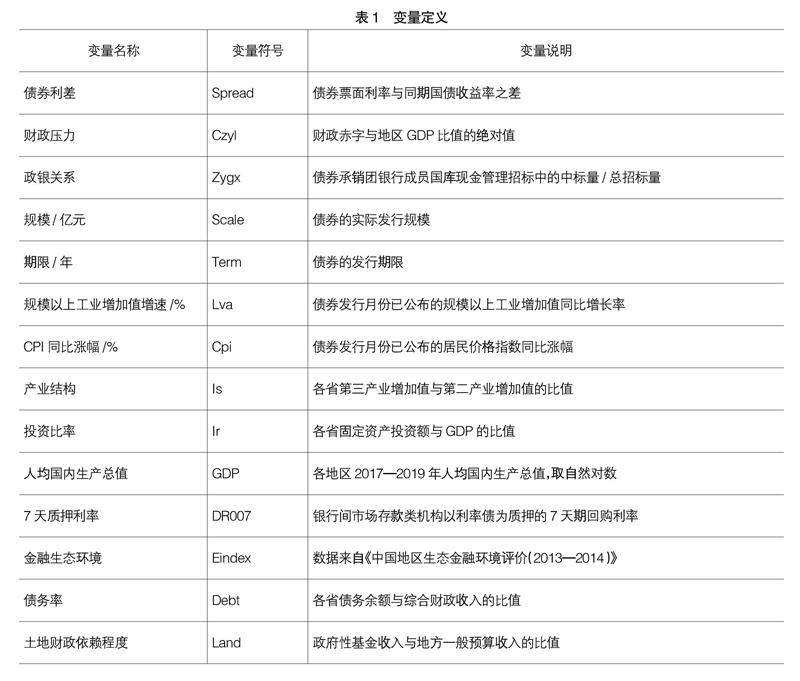

(二)变量设定

被解释变量:债券利差(Spread)。参考巴曙松等[2]和刘天保等[4]的文献,用地方政府债券发行利率与同期国债收益率之间的差额来表示地方政府债券的利差,数值越小,地方政府债券利率越低。

解释变量:财政压力(Czyl)。参考王术华(2017)、洪洁等[17]的文献,用财政赤字与GDP的比值的绝对值来表示财政压力。借鉴之前的研究,该数值越大表明地方政府的财政压力越大。

中介变量:政银关系(Zygx)。借鉴巴曙松等[2]的做法,用地方政府债券银行承销团获得国库现金中标量的集中度来衡量政银关系。债券发行前一次招标活动中承销团成员获得国库现金中标量与总招标量的比值来衡量,该比值越大说明地方国库现金管理的集中度越高,地方政府与银行之间的关系越紧密。

控制变量:根据金洪飞等[7]、巴曙松等[2]、刘锐等[3]等的研究,将地方政府债券规模(Scale)、期限(Term)、人均GDP(GDP)、7天质押利率(DR007)、规模以上工业增加值增速(Lva)、CPI同比涨幅(Cpi)、产业结构(Is)、债务率(Debt)、投资比率(Ir)、金融生态环境(Eindex)、土地财政依赖程度(Land)作为本文的控制变量。本文还设置了年份和省份虚拟变量,以控制年份和省份固定效应。因为地方政府通常要根据上一年的经济运行情况来安排下一年度的债券发行,本文将相关变量都滞后一期,更好地减轻内生性问题。

具体变量定义如表1所示。

(三)计量模型

为了验证H1,财政压力对地方政府债券利率的影响,借鉴刘穷志等[6]、王敏等[9]研究地方政府债券发行利率影响因素的方法,构建计量模型1。

Spread,=β+βCzyl,+βScale,+βTerm,+

βLva,+βCpi,+βIs,+βIr,+βGDP,+βDR007,+

βEindex,+βDebt,+βLand,+Year+Province+

ε (1)

为了验证H2中政银关系的中介作用,借鉴温忠麟[18]提出的三步法中介效应模型来构建计量模型2和模型3。

Zygx,=β+βCzyl,+βScale,+βTerm,+

βLva,+βCpi,+βIs,+βIr,+βGDP,+βDR007,+

βEindex,t+βDebt,+βLand,+Year+Province+ε

(2)

Spread,=β+βCzyl,+βZygx,+βScale,+

βTerm,+βLva,+βCpi,+βIsi,+βIri,+βGDP,+

βDR007,+βEindex,+βDebt,+βLand,+

Year+Province+ε (3)

五、實证结果和分析

(一)变量的描述性统计

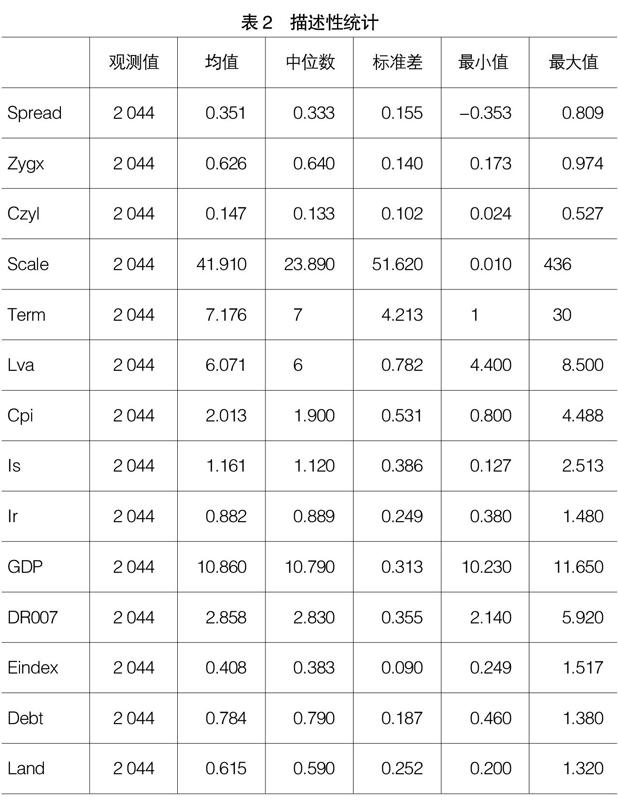

表2列示了主要变量的描述性统计。从中可以看出,地方政府债券利差的均值是0.351,地方政府债券发行利率平均比国债利率高0.351,最小值是-0.353,最大值是0.809,标准差是0.155,表明地方政府债券利差之间存在较为明显的差异;政银关系的均值是0.626,标准差是0.140,在地方国库现金管理招标中,地方政府债券承销团中的银行获得60%以上的国库现金,各省份之间不存在较大的差异。

(二)相关性分析

本文依据Pearson相关性检验,得到财政分权、政银关系和地方政府债券利差之间的相关系数。结果显示:债券利差与政银关系的相关系数是-0.042,债券利差与财政压力的相关系数是-0.113,相关性都比较显著。财政压力越大,政银关系越紧密,地方政府政府债券发行利率越低。政银关系与财政压力的相关系数是0.147,二者显著正相关,表明地方政府在面临较大的财政压力的时候,会建立和维持紧密的政银关系。方差膨胀因子(VIF)的值在[1.10,4.60]之间,在可接受的范围之内,各解释变量之间不存在严重的多重共线性问题。

(三)回归分析

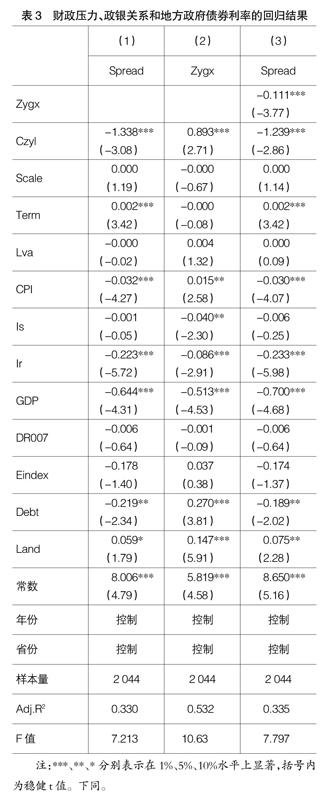

表3为验证财政压力与地方政府债券利率的影响以及政银关系在财政压力对地方政府债券利率的影响中起部分中介效应的回归结果。从(1)列的基准回归结果可以看出,在控制省份效应和年份效应之后,财政压力的回归系数是-1.338,在1%的水平上显著为负。这表明财政压力每增加一个标准差,地方政府债券利率也相应降低,地方政府面临的财政压力越大,越有动机干预债券发行,降低融资成本,地方政府债券利率越低,这验证了H1。地方政府债券自身特征中,期限(Term)的回归系数显著为正,表明地方政府债券期限越长,面临的风险变大,地方政府债券利率越高。CPI同比增幅、人均GDP、投资比率(Ir)的回归系数分别是-0.032、-0.644、-0.223,在1%的水平上显著为负,表明居民消费价格指数涨幅越大,人均GDP越高,固定资产投资越多,地方政府债券的利率越低。基础设施建设需求较多的地区,地方政府面临的资金压力越大,地方政府干预的动机越强,能够以较低的成本筹集资金。债务率(Debt)的回归系数是-0.219,在5%的水平上显著为负;土地财政依赖程度(Land)的回归系数是0.059,在10%的水平上显著为正,表明地方政府的债务率越高,越依赖土地财政,地方政府债券的利率越低。地方政府的债务率越高,面临的财政压力越大,越有动机降低债券的融资成本。目前,土地价格受到约束,地方政府的土地财政受到一定冲击,对土地财政的依赖性越强,地方政府的偿债能力越不稳定,这一现象在地方政府债券定价中得到一定的体现。

根据中介效应检验流程的第一步,检验财政压力对地方政府债券利差的回归系数是否显著。从(1)列可以看出,财政压力的回归系数是1.338,在1%的水平上显著为负,表明财政压力越大地方政府债券越低。(2)列、(3)列是检验政银关系在财政压力对地方政府债券利差的影响中起中介效应的第二、三步检验结果。从(2)列可以看出,财政压力的回归系数是0.893,在1%的水平上显著为正,这验证了H2a,地方政府面临的财政压力越大,越倾向于建立更紧密的政银关系,增强政府干预的能力。(3)列中,财政压力、政银关系的回归系数分别是-1.239、-0.111,在1%的水平上显著为负。从表中可以看出,财政压力的回归系数(1)列中为-1.338,(3)列中为-1.239,根据温忠麟的三步法,这表明政银关系在财政压力导致地方政府债券利率较低的过程中起到了部分中介的作用,验证了H2b。

(四)內生性问题分析

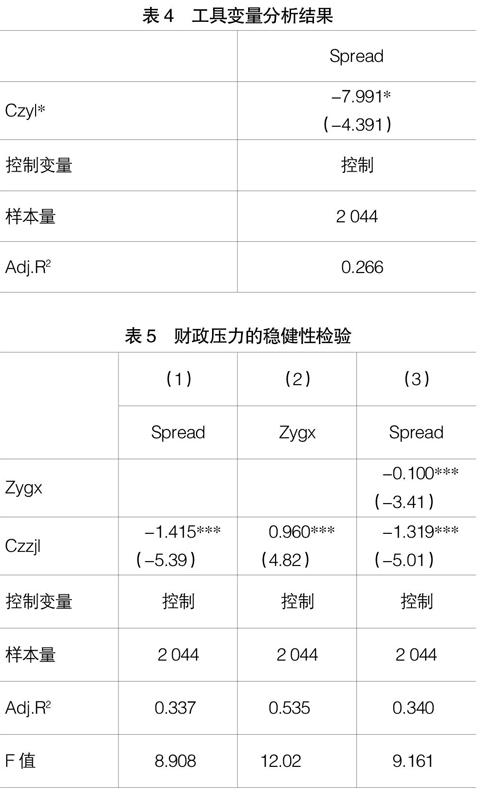

考虑到计量模型中可能存在的内生性问题,选择工具变量法对内生性问题进行处理。本文选择的工具变量是财政分权,用人均地方财政收入与人均中央财政支出的比值来衡量。财政分权对地方政府债券利率没有直接影响;财政分权程度越高,地方政府面临的财政压力越大,进而对地方政府债券利率产生影响,因此财政分权是外生变量。表4为工具变量分析的结果,在工具变量方法处理之后,财政压力对地方政府债券利率的影响依然是负面的,在10%的水平上显著。根据检验该工具变量具有合理性,工具变量回归结果与基准回归结果大体一致,因而模型具有较好的稳健性。

六、稳健性检验

为了验证结论的可靠性,本文在上述理论假设的基础上进行了两方面的稳健性检验。

(一)更换财政压力的衡量指标

通过替换变量的方式验证主假设及中介效应结果的稳健性,本文选用财政自给率(Czzjl)作为财政压力的替换指标,检验财政压力对地方政府债券利率的影响以及中介效应。财政自给率取负值,数值越大,财政压力越大,地方政府债券利率越低,二者是负相关关系。通过表5可以看出,在财政自给率与地方政府债券利差的回归系数是-1.415,在1%的水平上显著为负。表明地方政府面临的财政压力越大,地方地方债券利率越低,验证了H1。模型3中,在加入政银关系变量后,财政压力的系数由1.415变为1.319,证明政银关系在财政自给率导致地方政府债券利率较低的过程中起到部分中介的作用。与之前的结果一致。由此可知,本文的结论依然是稳健的。

(二)Boostrap检验与Sobel检验

在中介效应的检验方法中,还存在Boostrap检验和Sobel检验两种常用方法,本文采用这两种检验方法进行稳健性检验。Boostrap的结果显示,抽样次数是500次,95%置信区间未包含0,系数乘积显著不为0。在Sobel检验中,Z统计量在1%的水平上显著,中介效应占比为5.7%。因此可知,温忠麟中介效应三步法、Sobel检验和Boostrap检验的结果一致,证明本文中介效应的结论是稳健的。政银关系在财政压力导致地方政府债券利率较低的机制中起到中介作用。

七、研究结论与启示

本文基于政府干预的视角,以2017—2019年的地方政府债券数据为样本,分析财政压力对地方政府债券利率的影响以及政银关系在其中起到的部分中介效应。研究结果表明:(1)在目前的财政分权体制下,地方政府面临的财政压力越大,越具有强烈的动机干预地方政府债券的发行,导致地方政府债券利率较低。(2)在财政压力越大的情况下,地方政府与银行的关系越紧密,地方政府越有能力干预地方政府债券的发行。(3)在财政压力影响地方政府债券利率的机制中,政银关系起到部分中介作用。

基于上述研究结论,本文提出以下政策建议:第一,促进各地区经济市场化发展,增强经济发展实力,进一步完善财政分权体制,减轻地方政府的财政压力,减少地方政府干预地方政府债券发行的动机。第二,政府根据实际情况优化地方国库现金管理政策,加强对地方政府国库现金管理招标活动的监督,降低地方国库现金管理招标与地方政府债券承销之间的关联,减少地方政府对国库现金存款的调控。第三,丰富地方政府债券承销团主体的多样性,促进更多的非银行机构如券商、信托投资公司等参与地方政府债券的承销工作,增强地方政府债券承销活动的理性与竞争性。

【参考文献】

[1] 王治国.政府干预与地方政府债券发行中的“利率倒挂”[J].管理世界,2018(11):25-35.

[2] 巴曙松,李羽翔,张搏.地方政府债券发行定价影响因素研究——基于银政关系的视角[J].国际金融研究,2019(7):76-86.

[3] 刘锐,攸频.地方政府债券发行溢价研究[J].证券市场导报,2020(6):51-59.

[4] 刘天保,王涛,徐小天.我国地方政府债券定价机制研究——以发行利率影响因素为视角[J].财经问题研究,2017(12):76-82.

[5] 王剑锋,吴京.地方债搭售合约与发行利率异象[J].财贸经济,2020(6):51-64.

[6] 刘穷志,刘夏波.经济结构、政府债务与地方政府债券发行成本——来自1 589只地方政府债券的证据[J].经济理论与经济管理,2017(11):85-97.

[7] 金洪飞,葛璐澜,程小庆.地方政府债券发行利差的影响因素研究[J].上海大学学报(社会科学版),2019(3):126-140.

[8] SIMONSEN W,ROBBINS M D.Does it make any difference anymore?Competitive versus negotiated municipal bond issuance[J].Public Administration Review,1996,56(1):57-64.

[9] 王敏,方铸.我国地方政府债券发行成本的影响因素分析——基于2015—2017年3 194只债券的实证证据[J].财政研究,2018(12):35-47,83.

[10] 潘俊,王亮亮,沈晓峰.金融生态环境与地方政府债务融资成本——基于省级城投债数据的实证检验[J].会计研究,2015(6):34-41,96.

[11] 王博森,呂元稹,叶永新.政府隐性担保风险定价:基于我国债券交易市场的探讨[J].经济研究,2016(10):155-167.

[12] CUNY C.Voluntary disclosure incentives:evidence from the municipal bond market[J].Journal of Accounting and Economics,2016,62(1):87-102.

[13] BABER W R,et al.Consequences of GAAP disclosure regulation:evidence from municipal debt issues[J].Accounting Review,2008,83(3):565-591.

[14] JOHNSON C L,KRIZ K A.Fiscal institutions,credit ratings,and borrowing costs[J].Public Budgeting & Finance,2005,25(1):84-103

[15] MACINNIS D,JAWORSKI B.Information processing from advertisements:toward an integrative framework[J].Journal of Marketing,1989,53(4):1-23.

[16] 陈则谦.MOA模型的形成、发展与核心构念[J].图书馆学研究,2013(13):53-57.

[17] 洪洁,陈少华.政府干预、终极产权与现金持有水平——基于中国资本市场的经验证据[J].会计之友,2020(5):15-23.

[18] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014(5):731-745.

[19] 何芳,滕秀秀,易媛.土地财政与地方政府债务系统性风险传染效应分析[J].统计与决策,2021(11):142-146.

[20] 孔丹凤,谢国梁.地方政府债券、债务置换与商业银行理财收益率[J].当代财经,2020(9):66-75.