日内收益与隔夜收益之间的争夺战

2022-01-06张聪张睿

张聪 张睿

摘 要:有证据显示,交易者的异质性行为导致美国股市中不同特征的股票收益或者来源于日内收益或者来源于隔夜收益,表现出日内—隔夜争夺现象,利用这一现象的日内—隔夜交易策略能够獲得更高的长期收益。考虑到中国股市实行T+1交易制度限制了这种交易策略的适用性,本文用大连商品交易所六个有代表性的商品期货品种对这种日内—隔夜交易策略进行经验分析。研究结果表明:第一,大连商品交易所中商品期货价格变动存在日内—隔夜争夺现象。第二,针对该现象设计出的日内—隔夜交易策略可以获得更高的长期收益。第三,考虑市场状态的增强型日内—隔夜交易策略可以获得非常显著的更高收益,能够完胜买入持有策略。第四,扣除交易成本后,增强型日内—隔夜交易策略仍然能够获得更高的长期收益。

关键词:日内收益;隔夜收益;商品期货;交易策略

中图分类号:F830.59 文献标识码:A

文章编号:1000-176X(2022)01-0072-08

一、问题的提出

日收益率是指某交易日收盘价格与上个交易日收盘价格相比的变化率,可以分解为隔夜收益率(某交易日开盘价格相比上个交易日收盘价格的变化率)和日内收益率(某交易日收盘价格相比该交易日开盘价格的变化率),是隔夜收益率和日内收益率的几何平均。已有证据显示,交易者的异质性行为导致美国股市中具有不同特征的股票的日收益或者来源于日内收益或者来源于隔夜收益,表现出日内—隔夜收益之间的争夺现象[1]-[3]。譬如,Lou等[1]发现,有三种股票组合的日收益仅来源于其隔夜收益,日内收益对组合的日收益没有贡献,这三种组合分别是CRSP指数组合、标准化盈余意外多空组合(SUE)和价格动量多空组合(MOM);有十种特征股票组合的日内收益和隔夜收益显著不为零,但其收益符号正好相反,它们包括价值多空组合(BM)、净利润率多空组合(ROE)、贝塔多空组合(BETA)、股票发行多空组合(ISSUE)、换手率多空组合(TURNOVER)、行业动量多空组合(INDMOM)、公司投资多空组合(INV)、异质波动率多空组合(IVOL)、公司应计多空组合(ACCRUALS)和过去一月收益多空组合(STR),仅有市值多空组合(ME)的日内收益和隔夜收益均不显著,对组合收益没有贡献。这表明,具有一定特征的美股组合的日收益要么来源于日内收益,要么来源于隔夜收益,要么来源于其中之一而另外一个对日收益具有抵消作用,显示出美国股市有日内—隔夜收益之间争夺的现象。

对于日内—隔夜收益争夺现象的成因,一种解释是交易者的异质性交易行为引起了日内收益与隔夜收益之间的争夺。Lou等[1]的研究显示,一部分交易者偏好在股市刚开盘的时候进行交易,而另一部分交易者喜欢在股市快要收市的时候进行交易。两类交易者的不同偏好导致了交易者的异质性行为,进而引起具有不同特征的股票收益来源于日内收益或者隔夜收益,呈现出日内—隔夜收益争夺现象。因此,Lou等[1]认为,两类交易者的异质性交易行为导致日内—隔夜收益争夺现象的产生。另一种解释是交易者情绪引起日内—隔夜收益争夺现象的产生。Aboody等[4]认为,日内—隔夜收益争夺现象源自交易者的情绪。若交易者看好某只股票的前景,则该股票的隔夜收益将会显著区别于交易者不感兴趣的股票,因此,个股的隔夜收益率可以作为一种衡量该股票交易者情绪的变量。Weiβofner和Wessels[5]认为,隔夜收益率满足三个条件,即隔夜收益在短期内持续存在、这种持续性在估值困难的公司中表现更强和隔夜收益高的股票其未来收益较差,因此,可以被用来衡量交易者情绪。Huang等[6]发现,股票的隔夜收益率与未来收益率之间存在显著的负相关关系,股票隔夜收益的变化会导致未来收益的不同反应。对于中国股市,Jian等[7]的研究发现,沪深300指数和中证500指数的日内收益和隔夜收益具有显著的反向走势。数据统计显示,2005年1月1日至2019年6月30日,沪深300指数和中证500指数的累计日内收益率分别为406.84%和514.50%,同时,累计隔夜收益率分别为-268.10%和-350.30%。这表明,中国股指的日收益波动表现出明显的日内—隔夜收益争夺现象,但与CRSP指数收益相比,中国股指表现出的日内—隔夜收益争夺现象有两个明显的差异:一是中国股指的日收益来源于日内收益,而不是隔夜收益;二是中国股指的隔夜收益为负,对中国股指的日收益具有抵消作用。从理论上讲,交易者可以利用这一现象,通过做多日内交易、做空隔夜交易来获取更高的收益。

更多的相关研究集中在股票的隔夜收益、日内收益与未来收益之间的相关关系及其预测能力方面。如马锋等[8]将股票的隔夜收益率加入到高频波动率模型中,结果发现,中国A股的隔夜收益率在股票未来收益的短期预测方面有着出色的表现。张兵和薛冰[9]发现,中国A股市场中个股的隔夜收益率与其未来收益存在负相关关系,将隔夜收益率因子纳入因子定价模型之中会显著提高模型的解释力。尹力博和马枭[10]考察了股票的隔夜收益与日内收益之间的变动关系,发现中国A股市场存在显著的“高开低走”现象,但不存在“低开高走”现象,并且这种“高开低走”的现象在规模较小、成长性较高的股票中表现比较明显。曲荣华和刘扬[11]的研究结果显示,中国A股市场在个股层面存在显著的隔夜—日内反转效应,控制了规模、换手率和账面市值比的影响后该效应仍显著存在。

另外,有研究将隔夜收益与日内收益之间的争夺现象用于解释价格动量效应。刘清源等[12]将动量策略的收益分解为隔夜收益和日内收益两部分后,通过研究发现,隔夜收益才是沪市价格动量交易策略收益的主要来源,而日内收益反转则造成了沪市中存在反转效应。白颢睿等[13]的研究发现,中国A 股市场存在日内收益动量、隔夜收益动量,日内收益与隔夜收益之间存在着较强的反转关系,因而总体收益的动量效应被抵消,这也是中国股市不存在月度动量效应的原因。进一步研究发现,日内收益率高的股票往往具有高风险特征,而隔夜收益率高的股票则具备与之相反的低风险特征。

综上,笔者认为,已有相关研究存在两个不足:第一,对日内—隔夜收益争夺现象的研究仅限于股票市场,并没有考察商品期货价格波动中是否存在日内—隔夜收益争夺现象。如果日内—隔夜收益争夺现象来源于交易者的异质性行为或交易者情绪,那么从逻辑上讲交易者的异质性行为或交易者情绪也会引起商品期货市场中存在期货价格波动中的日内—隔夜收益争夺现象。因此,自然想知道中国商品期货市场中是否存在日内—隔夜收益争夺现象,交易者是否能够利用这一现象获取更多的收益,当然这需要进行经验分析。第二,缺乏在中国股市和商品期货市场中考察基于日内—隔夜收益争夺现象的日内—隔夜交易策略的适用性。考虑到中国股市实行T+1交易制度,这种制度影响日内—隔夜收益争夺现象[14-15],同时限制了基于日内—隔夜收益争夺现象的交易策略的适用。可能正是因为T+1交易制度的限制,目前还缺少这方面的相关研究。鉴于此,本文用大连商品交易所六个有代表性的商品期货品种,考察中国商品期货价格变动是否存在日内—隔夜收益争夺现象,并对基于这种现象的日内—隔夜交易策略进行经验分析。

本文可能的学术贡献在于:第一,首次尝试采用中国商品期货市场指数考察日内—隔夜收益争夺现象是否存在,拓展了研究视角。第二,首次基于日内—隔夜收益争夺现象设计出简单的日内—隔夜交易策略和基于市场状态的增强型日内—隔夜交易策略,增强了理论的适用性。

二、日收益率分解及差异性检验方法

(一)日收益率分解:日内收益率和隔夜收益率

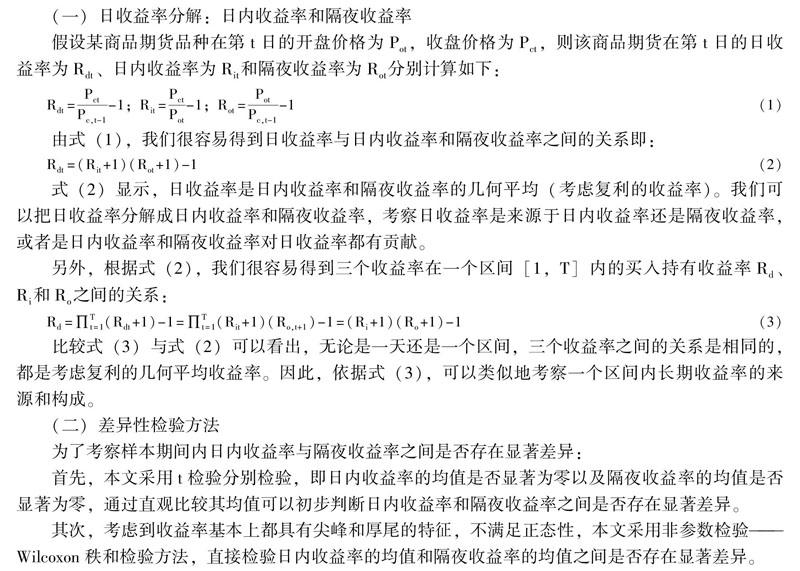

假设某商品期货品种在第t日的开盘价格为Pot,收盘价格为Pct,则该商品期货在第t日的日收益率为Rdt、日内收益率为Rit和隔夜收益率为Rot分别计算如下:

由式(1),我们很容易得到日收益率与日内收益率和隔夜收益率之间的关系即:

式(2)显示,日收益率是日内收益率和隔夜收益率的几何平均(考虑复利的收益率)。我们可以把日收益率分解成日内收益率和隔夜收益率,考察日收益率是来源于日内收益率还是隔夜收益率,或者是日内收益率和隔夜收益率对日收益率都有贡献。

另外,根据式(2),我们很容易得到三个收益率在一个区间[1,T]内的买入持有收益率Rd、Ri和Ro之间的关系:

比较式(3)与式(2)可以看出,无论是一天还是一个区间,三个收益率之间的关系是相同的,都是考虑复利的几何平均收益率。因此,依据式(3),可以类似地考察一个区间内长期收益率的来源和构成。

(二)差异性检验方法

为了考察样本期间内日内收益率与隔夜收益率之间是否存在显著差异:

首先,本文采用t检验分别检验,即日内收益率的均值是否显著为零以及隔夜收益率的均值是否显著为零,通过直观比较其均值可以初步判断日内收益率和隔夜收益率之间是否存在显著差异。

其次,考虑到收益率基本上都具有尖峰和厚尾的特征,不满足正态性,本文采用非参数检验——Wilcoxon秩和检验方法,直接检验日内收益率的均值和隔夜收益率的均值之间是否存在显著差异。

三、基于部分商品期货品种的经验分析

(一)样本与数据

我们选择大连商品交易所六个有代表性的商品期货品种进行经验分析,这六个品种分别是豆一(A.DCE)、玉米(C.DCE)、铁矿石(I.DCE)、生猪(LH.DCE)、豆粕(M.DCE)和聚丙烯(PP.DCE)。关于这六个商品期货品种的上市日期和总交易天数参见表1。文中所用的六个商品期货品种的日开盘价和收盘价数据均来自Wind数据库。表1中的数据显示,豆一(A.DCE)上市最早,有5 446个交易日,生猪(LH.DCE)上市最晚,仅有114个交易日。从统计角度看,生猪(LH.DCE)的样本量较小,可能造成经验分析结果不可靠。

(二)日收益率的分解及其差异性检验结果

首先,基于对日收益率的分解,通过检验日收益率、日内收益率和隔夜收益率的樣本均值是否显著为零并进行直观比较来考察日收益率的来源,采用t检验的统计结果参见表2。结果显示:(1)仅有玉米期货的日收益率显著大于零,其收益来源于隔夜收益率,日内收益率对玉米期货的日收益率完全没有贡献;(2)铁矿石期货的日内收益率显著大于零、隔夜收益率显著小于零,两者相互抵消导致铁矿石期货的日收益率并没有显著不为零;(3)豆一期货的隔夜收益率显著大于零,而它的日内收益率并不显著,这表明豆一期货的隔夜收益率与日内收益率不同。总的来说,有三个期货品种(豆一、玉米和铁矿石)的日内收益率与隔夜收益率在统计上显著不同;另外三个期货品种(生猪、豆粕和聚丙烯)的日内收益率与隔夜收益率在统计上没有差异。

其次,考虑到收益率基本上都具有尖峰和厚尾的特征,不服从正态分布,再采用非参数检验——Wilcoxon秩和检验方法,分别检验每个期货品种日内收益率的均值和隔夜收益率的均值之间是否存在显著差异,其计算结果参见表2最后一列。Wilcoxon秩和检验的Z统计量值及其P值的计算结果显示,仅有两个期货品种(玉米和铁矿石)的日内收益率与隔夜收益率在统计上显著不同,其余四个期货品种(豆一、生猪、豆粕和聚丙烯)的日内收益率与隔夜收益率在统计上没有显著差异。

尽管本文的t检验和Wilcoxon秩和检验没有全部拒绝六个期货品种的日内收益率与隔夜收益率的均值相同的假设,仅有部分期货品种的日内收益率与隔夜收益率的均值相同的假设被拒绝。但是就本文的研究主题而言,这足以说明商品期货的日内收益率与隔夜收益率可能存在差异,不同商品期货日收益率的来源可能不尽相同,交易者应该重视这种差异性对收益率的影响,尤其是不能够忽略它对长期收益率的影响。实际上,考虑到涨跌幅度的非对称性(如下跌50%需要100%的上涨才能弥补)以及复利的放大功能,日内收益率和隔夜收益率的微小差异对长期收益率的影响巨大。

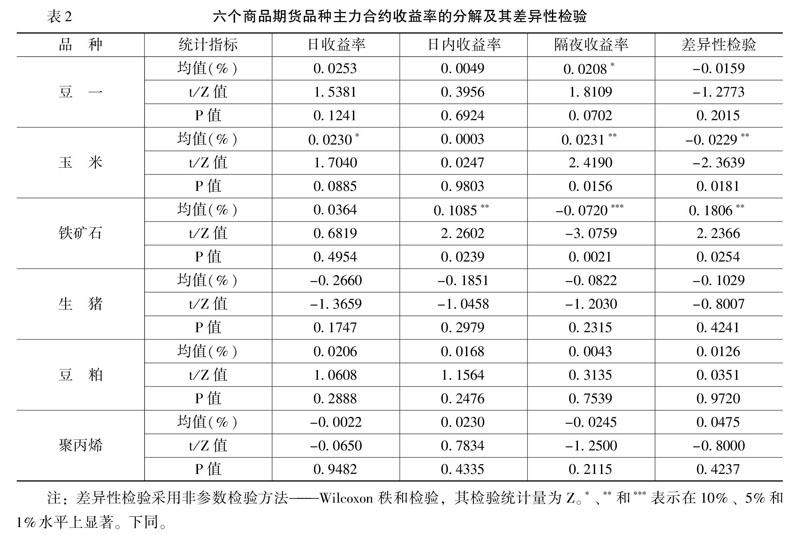

考虑到涨跌幅度的非对称性对收益率的影响,不区分市场状态(上涨状态和下跌状态)直接检验日内收益率与隔夜收益率之间的差异性可能会得出错误的结果。为了更深入地考察日内收益率与隔夜收益率之间的差异性,进一步将整个样本区间根据市场上涨和下跌两种状态分成两个子区间,通过对日收益率进行分解,分别考察每个期货品种日内收益率与隔夜收益率是否显著不同,其统计结果及其估计结果参见表3。结果显示:(1)同一种市场状态下绝大多数期货品种的日收益率、日内收益率和隔夜收益率都显著不为零,尽管不是所有的收益率显著不为零,但是每个期货品种都有显著不为零的日收益率、日内收益率或隔夜收益率;(2)有四个期货品种(豆一、玉米、铁矿石和聚丙烯)在市场上涨或下跌的过程中日内收益率与隔夜收益率显著不同。这表明,市场状态的不同对日内收益率与隔夜收益率之间的差异性有影响。这需要区别对待日内收益率与隔夜收益率,还要考虑市场状态的影响。

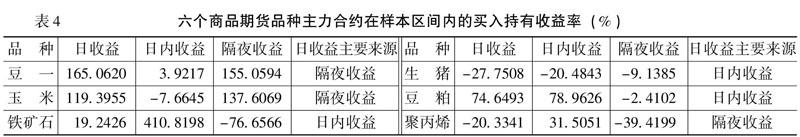

(三)日内收益率与隔夜收益率的累计差异分析

考察商品期货日内收益率与隔夜收益率之间的差异性,其目的主要是要根据日内收益率与隔夜收益率的变动特点及其差异,研发更好的交易策略。为此,本文根据式(3),分别计算出日收益、日内收益和隔夜收益在样本区间内的买入持有收益率,结果参见表4。结果显示:(1)日内收益与隔夜收益在样本区间内的买入持有收益率明显不同,有四个期货品种(玉米、铁矿石、豆粕和聚丙烯)的日内收益与隔夜收益的买入持有收益率符号相反,另外两个期货品种(豆一和生猪)的日内收益与隔夜收益的买入持有收益率尽管符号相同但其幅度相差很大甚至是巨大;(2)比较日内收益与隔夜收益的买入持有收益率,很容易得出,有三个期货品种(豆一、玉米和聚丙烯)在样本区间内的买入持有收益来源于隔夜收益,另外三个期货品种(铁矿石、生猪和豆粕)在样本区间内的买入持有收益来源于日内收益。这表明,日收益在样本区间内的买入持有收益要么来源于日内收益,要么来源于隔夜收益,日内收益与隔夜收益之间存在争夺现象。

(四)日内—隔夜交易策略设计与回測

基于日收益在样本区间内买入持有收益率的主要来源分析结果,设计一种简单的日内—隔夜交易策略,该策略的基本思想是以日收益主要来源的日内交易策略或隔夜交易策略为主,在此基础上,针对具有显著相反的隔夜收益或日内收益附加反向的隔夜交易策略或日内交易策略。具体而言,对于豆一和玉米期货,采用单一的隔夜交易策略;对于生猪和豆粕期货,采用单一的日内交易策略,其中生猪期货采用反向的日内交易策略;对于铁矿石和聚丙烯,采用日内交易策略加反向的隔夜交易策略。日内策略是指在某交易日以开盘价买入、然后在当日以收盘价平仓的交易策略;隔夜策略是指在某交易日以收盘价买入、在下个交易日以开盘价平仓的交易策略。

考虑到市场状态对交易策略影响很大,在简单的日内—隔夜交易策略基础上,我们又设计了一种考虑市场状态的增强型日内—隔夜交易策略。根据期货价格的5日均线和10日均线确定市场状态。5日均线在10日均线之上,视为市场上涨;5日均线在10日均线之下,视为市场下跌。根据市场状态发出的买卖信号调整日内交易策略或隔夜交易策略为正向的或反向的日内交易策略或隔夜交易策略。市场上涨,主策略为正向的日内交易策略(或隔夜交易策略),附件策略为反向的隔夜交易策略(或日内交易策略);市场下跌,主策略为反向的日内交易策略(或隔夜交易策略),附件策略为正向的隔夜交易策略(或日内交易策略)。

用本文样本数据对两种策略进行回测的具体结果参见表5。结果显示:(1)对于简单日内—隔夜交易策略,仅有铁矿石期货和聚丙烯期货的样本区间收益率明显高于三个收益(日收益、日内收益和隔夜收益)的样本区间收益率,这是因为采用日内交易策略加反向的隔夜交易策略,其中反向的隔夜交易策略对策略收益率的贡献明显;(2)对于增强型日内—隔夜交易策略,所有六个期货品种的样本区间收益率都高于三个收益的样本区间收益率,其中五个期货品种的收益率得到非常显著的提升,仅有生猪期货的收益率提升不明显,这可能是因为生猪期货上市较晚,仅有114个交易日。

(五)交易成本对日内—隔夜交易策略的影响

考虑到简单的日内—隔夜交易策略和增强型日内—隔夜交易策略需要频繁的交易,其交易成本会严重影响两种策略的收益率,需要考察扣除交易成本后两种策略的收益率。

样本区间内,大连商品交易所对商品期货交易的手续费进行过多次调整,同时期货公司收取的佣金经协商可以部分返还交易者,因此,商品期货交易的交易成本是一个动态变化的过程。本文中,按照静态的方式简单地测算六个商品期货的交易成本。

以大连商品交易所2021年11月11日的商品期货交易手续费(参见表6)为基础,再加上0.8

一般情况下,期货公司公布的交易佣金为万分之一,考虑20%的返还比率,我们用万分之零点八作为期货公司收取的交易佣金比率测算期货交易者的交易成本。的期货公司收取的佣金进行测算。对于仅有日内交易或隔夜交易的交易策略,一个交易日内有两次交易计算两次交易成本;对于既有日内交易又有隔夜交易的交易策略,一个交易日内有四次交易,则需要计算四次交易成本。

表7列出了两个交易策略在扣除交易成本后的净收益。结果显示:(1)交易成本对简单日内—隔夜交易策略和增强型简单日内—隔夜收益的影响很大;(2)对于简单日内—隔夜交易策略,仅有铁矿石期货和生猪期货能获得正收益,铁矿石期货的正收益显著,而生猪期货的正收益较小;(3)对于增强型日内—隔夜交易策略,有五个期货品种(豆一、玉米、铁矿石、生猪和豆粕)有显著的正收益,聚丙烯期货的收益为负。可见,尽管交易成本对增强型日内—隔夜交易策略的收益有影响,但是扣除交易成本的影响,对于大多数商品期货,增强型日内—隔夜交易策略都优于买入持有策略。

四、结论与建议

参考国内外已有文献中梳理的关于股市中不同特征的股票价格变动存在日内—隔夜收益争夺现象的经验证据,考虑到中国股市实行T+1交易制度的影响可能会限制基于这种现象的日内—隔夜交易策略的适用性,本文用大连商品交易所豆一、玉米、铁矿石、生猪、豆粕和聚丙烯六个有代表性的商品期货品种的交易价格数据,分别采用t检验和Wilcoxon秩和检验方法检验了商品期货价格波动中是否存在日内—隔夜收益争夺现象,并在此基础上设计出利用这种现象的简单的日内—隔夜交易策略和增强型日内—隔夜交易策略,对这两种策略的获利能力进行了回测,并考察了交易成本对两种策略下收益的影响。

本文的研究结果表明:第一,大连商品交易所中商品期货价格变动存在日内—隔夜争夺现象。六个有代表性的商品期货品种中,有四个期货品种(玉米、铁矿石、豆粕和聚丙烯)的日内收益与隔夜收益的买入持有收益率符号相反,另外两个期货品种(豆一和生猪)的日内收益与隔夜收益的买入持有收益率尽管符号相同但其幅度相差很大甚至是巨大。这表明,大连商品交易所中商品期货价格波动中存在日内—隔夜争夺现象。

第二,针对商品期货市场中不同期货品种存在不同性质的日内—隔夜争夺现象,设计出简单的日内—隔夜交易策略和增强型日内—隔夜交易策略,基于历史数据的经验回测结果显示,简单日内—隔夜交易策略特别是增强型日内—隔夜交易策略可以获得非常显著的更高长期收益,能够完胜买入持有策略。

第三,交易成本对简单日内—隔夜交易策略和增强型日内—隔夜交易策略的影响很大,尽管如此,扣除交易成本的影响,对于大多数商品期货,增强型日内—隔夜交易策略都优于买入持有策略。

参考文献:

[1]Lou, D., Polk, C., Skouras, S. A Tug of War: Overnight Versus Intraday Expected Returns[J]. Journal of Financial Economics, 2019, 134(1): 192-213.

[2]Kim, B., Suh, S. Overnight Stock Returns, Intraday Returns, and Firm-Specific Investor Sentiment[J]. The North American Journal of Economics and Finance, 2020, 55(2):101287.

[3]Bogousslavsky, V. The Cross-Section of Intraday and Overnight Returns[J]. Journal of Financial Economics, 2021, 141(4):172-194.

[4]Aboody, D., Even-Tov, O., Lehavy, R.,et al. Overnight Returns and Firm-Specific Investor Sentiment[J]. Journal of Financial and Quantitative Analysis, 2018, 53(2): 485-505.

[5]Weiβofner, F., Wessels, U. Overnight Returns: An International Sentiment Measure[J]. Journal of Behavioral Finance, 2020,21(2): 205-217.

[6]Huang, Y.H., Hu, M.C., Truong, Q.T. Asymmetrical Impacts From Overnight Returns on Stock Returns[J]. Review of Quantitative Finance and Accounting, 2020, 56(3): 41-82.

[7]Jian,Z., Li, X., Zhu, Z. Sequential Forecasting of Downside Extreme Risk During Overnight and Daytime: Evidence From the Chinese Stock Market[J]. Pacific-Basin Finance Journal, 2020, 64(3):101454.

[8]馬锋,魏宇,黄登仕,等.隔夜收益率能提高高频波动率模型的预测能力吗?[J].系统工程学报,2016,(6):783-797.

[9]张兵,薛冰. T+1交易制度下的资产定价模型研究——基于隔夜收益率视角[J]. 金融论坛, 2019,(8):10.

[10]尹力博,马枭.异质交易者角力能够预测未来股价吗? ——中国A股市场“高开低走”异象研究[J].系统工程理论与实践,2020,(6):1-23.

[11]曲荣华,刘扬.中国A股的隔夜-日内反转效应[J].经济学报,2020,(4):64-87.

[12]刘清源,魏先华,王霦.动量策略收益主要来源于隔夜?——基于沪市A股动量策略收益分解的探讨[J].投资研究,2016,(3):92-104.

[13]白颢睿,吴辉航,柯岩.中国股票市场月频动量效应消失之谜——基于T+1制度下隔夜折价现象的研究[J].财经研究,2020,(4):140-154.

[14]Diao, X., Qiu, H., Tong, B. Does a Unique ‘T+1 Trading Rule’ in China Incur Return Difference Between Daytime and Overnight Periods?[J]. China Finance Review International, 2018, 8(1):2-20.

[15]Qiao, K., Dam, L. The Overnight Return Puzzle and the ‘T+1’ Trading Rule in Chinese Stock Markets[J]. Journal of Financial Markets, 2020,50(5):100534.

(责任编辑:巴红静)

[DOI]10.19654/j.cnki.cjwtyj.2022.01.007

[引用格式]张聪,张睿.日内收益与隔夜收益之间的争夺战——来自大连商品交易所商品期货的证据[J].财经问题研究,2022,(1):72-79.

收稿日期:2021-10-18

基金项目:国家自然科学基金面上项目“股市极端波动中流动性螺旋的微观机制与治理研究”(71873023)

作者简介:张 聪(1989-),男,辽宁大连人,博士,主要从事金融工程研究。E-mail:zhangcong@dce.com.cn

张 睿(2000-),男,河北景县人,主要从事金融工程学研究。E-mail:834335742@qq.com