数字人民币防范互联网平台数据垄断风险的作用机理

2021-12-15封思贤杨靖

封思贤 杨靖

摘 要:近年来,大型互联网平台企业利用数据垄断优势进行“大数据杀熟”的现象屡见不鲜,既侵占了消费者利益,又给反垄断部门执法带来了较大挑战。中国人民银行正在试行的数字人民币为治理大型平台企业的数据垄断问题提供了新可能。通过构建消费者和平台企业的博弈模型,分析数字人民币发行后双方的演化稳定策略,结果表明:数字人民币的可控匿名等设计能保护消费者支付隐私,抑制“大数据杀熟”,进而助力防范平台企业的数据垄断风险。数字人民币能够提高用户支付效用,增强消费者使用意愿,并通过不断分流平台企业数据降低数据垄断风险。防止大型平台企业利用数据垄断优势攫取不正当利益,应尽快推进数据要素权属立法保护,创新支付领域反垄断与金融监管方式,加大数字人民币稳妥推进力度,推动数字支付市场不断审慎创新。

关键词:数字人民币;大数据杀熟;支付隐私;数据垄断;垄断风险

中图分类号:F49 文献标识码:A 文章编号:1003-7543(2021)12-0069-12

随着移动互联、人工智能等新一代数字技术与实体经济的深度融合,平台经济加速发展,大幅降低了交易成本,成为推动经济增长、增进社会福祉的重要力量[1]。但随着大型互联网平台垄断势力的不断增强,限制竞争的不当行为频频出现[2],严重威胁着市场公平与技术创新[3]。当前,平台反垄断已引起各国监管部门的重点关注,如何治理数据垄断等问题成为监管焦点[4]。

数据垄断是平台经济背景下的一种新型垄断,是用户权益受损的主要原因[5]。平台企业利用数据垄断优势违规违法使用消费者隐私数据谋取不正当利益[6],最为典型的就是“大数据杀熟”现象。平台企业采集与挖掘用户支付交易数据,以判定其支付意愿,就同一商品或服务收取更高价格,损害了消费者权益。我国的《反垄断法》明确规定:“禁止具有市场支配地位的经营者……没有正当理由,对条件相同的交易相对人在交易价格等交易条件上实行差别待遇。”利用数据垄断实施的不正当竞争行为具有高度隐蔽性[7],用户不易察觉,消费者维权和反垄断部门监管的难度也很大。2021年6月,全国人大常委会第二十九次会议通过《中华人民共和国数据安全法》,旨在规范数据处理活动;国务院反垄断委员会此前也发布过《关于平台经济领域的反垄断指南》,但实践显示反垄断措施还是滞后于平台经济的快速发展[8]。大数据时代下如何应对平台垄断挑战,制止数据过度采集与过度挖掘,提升全社会“数据安全感”,将在很大程度上决定我国数字经济的发展质量[9]。法定数字货币(也称央行数字货币,Central Bank Digital Currency,简称CBDC)可能为此提供新的有效方案。

我国目前正在试行的法定数字货币也称数字人民币(简称e-CNY),是中国人民银行基于大数据、云计算、人工智能等新型信息技术发行的数字形式的法定货币。数字人民币是人民币的一种数字形式,也是一种新的数字支付工具。数字人民币由央行基于加密技术实现可控匿名,商业机构无权获取非必要用户交易信息,这既充分满足了用户合理的匿名支付和隐私保护需求,又有效保障了消费者个人交易的信息安全,为当前平台企业数据垄断风险的治理提供了一条新的可行路径。

基于上述背景,本文在回顾相关文献的基础上,阐释数字人民币防范大型平台企业数据垄断风险的内在机理。具体而言,本文通过构建消费者支付工具选择和平台企业“杀熟定价”的非对称演化博弈模型,聚焦分析数字人民币能否有效抑制平台企业“大数据杀熟”等行为,进而探究数字人民币应用于数据垄断治理方面的价值。在我国越来越多大型平台企业涉足支付领域①与央行正在试行数字人民币的当下,本文的研究既是对法定数字货币现有研究的进一步拓展,又将为有效治理“大数据杀熟”等行为、加强数据治理和信息安全保护提供新的思路,因而具有十分重要的理论与现实意义。

一、相关文献综述

已有不少文献关注到平台企业当前存在的数据垄断风险及其对监管当局形成的巨大挑战。本文首先对此进行梳理,然后结合有关法定数字货币的研究成果来探讨数字人民币应对前述风险和挑战的可能性。

(一)平台企业数据垄断风险及其监管难题的相关研究

平台企业通过高效处理大规模数据信息大幅降低了搜寻成本,提高了市场双方参与者的匹配质量与交易效率[10-11],是数字经济最为典型的发展方式和消费者日常生活的中心[12]。但同时规模经济、网络效应的存在也极易导致平台经济形成垄断市场格局,平台垄断尤其是数据垄断已成为国际社会重点关注的监管领域[13]。

李三希等认为,数据垄断是互联网平台出现天然垄断属性的来源[5]。凭借数据与流量的垄断优势,平台企业还会向其他领域扩张,从而形成双轮垄断[14]。聂洪涛和韩欣悦发现,数据垄断现象的形成主要与数据处理的技术门槛、数据寡头跨领域的商业模式和用户规模产生的网络效应有关[15]。大型互联网平台企业对数据的垄断使数据过于集中,会带来数据过度采集、数据滥用等问题[16],严重损害用户合法权益,侵犯消费者的个人隐私[9]。

高惺惟指出,数据垄断与滥用行为不是单纯的经济问题,已成为涉及隐私保护、安全等领域的重要社会问题[17]。付丽霞认为,“大数据杀熟”行为侵占了消费者剩余,一旦平台采集的用户数据遭到窃取、泄漏,无数消费者的隐私将被曝光,进而会引发严重的社会安全问题[18]。虽然有学者建议消费者通过“比对价格”来应对“大数据杀熟”[19],但在平台不断改进的算法优势中也難以产生好的效果。此外,现有监管体系对用户数据的过度采集与滥用尚缺乏适当的监管工具和必要的法律支撑[20],因而尚难有效治理“大数据杀熟”等行为。可见,数据过度收集与滥用已成为平台反垄断特别是数据反垄断的关注焦点和核心监管内容。

(二)法定数字货币的相关研究

近年来,各国央行十分重视对法定数字货币的研发。国际清算银行的调查显示,截至2021年上半年底,全球86%的央行正在探讨发行法定数字货币的利弊[21]。同时,新冠肺炎疫情的暴发引发了公众对病毒可能通过现金传播的担忧,发展无接触支付方式的呼声越来越高,增强了各国央行的研发动力[22]。

现有对法定数字货币的相关研究主要集中在内涵特征、运行机制和经济金融影响等层面。法定数字货币的概念起源于Shoaib et al. 提出的官方数字货币[23]。彼时比特币等私人数字货币盛行并造成不少冲击,学术界开始设想央行或中央政府发行数字货币的可能,随后Broadbent正式提出了央行数字货币的称谓并逐渐被广泛接受[24]。国际清算银行基于可获得性将法定数字货币分为面向金融机构的批发型货币和面向公众的零售型货币[25]。我国正在试行的数字人民币属于零售型法定数字货币,采用的“中央银行—商业银行”的双层运营体系可以不颠覆现行的货币运行框架和二元账户结构,更易于法定数字货币的推广和使用[26]。当前大部分国家的法定数字货币主要是以分布式账本技术为基础进行创新发展[27],具备低成本、跨区域、高扩散率等优良特性[28]。姚前发现各国央行将采取“先支付工具、后政策工具”的渐进路径推行法定数字货币[29]。一些文献则关注到了法定数字货币对经济与金融领域可能造成的影响。比如,Ben& Hanna认为法定数字货币丰富了现有的货币政策工具[30],可为其设定利率,增强负利率等货币政策的有效性[31]。姚前把法定数字货币视为生息的货币资产,研究了我国发行法定数字货币的经济效应,结果显示法定数字货币有助于提高经济产出[32]。然而,我国央行已明确指出,数字人民币属于现金(M0)范畴,不计付利息[26],因此,上述研究与我国数字人民币的现行方案存在一定出入。

综上可见,现有成果在讨论法定数字货币时,主要围绕其运行机制如何设计、作为货币政策工具会带来什么影响等问题而展开。数字人民币作为一种新的数字支付手段,能否对大型平台企业的数据垄断风险治理带来新思路,至今仍很少有文献对其进行专门研究。Garratt & Van 已关注到现有的第三方支付与电子支付工具已经过度侵犯用户的隐私,支付平台可利用历史支付数据对用户画像从而进行“大数据杀熟”,解决办法之一是使用具有与实物现金类似的支付隐私级别的数字现金[33]。这与我国数字人民币的研发初衷不谋而合。基于此,本文从支付隐私保护角度,针对“大数据杀熟”现象构建消费者与平台企业的演化博弈模型,研究数字人民币防范互联网平台数据垄断风险的作用机理。

二、数字人民币防范数据垄断风险的作用机理

数字经济时代下我国支付市场发生巨大变化,现金使用量大幅降低,第三方支付工具日益盛行。第三方支付大型平台不仅拥有数据垄断优势,而且在算法不断优化的刺激下谋取着“大数据杀熟”等带来的利益。

(一)数字人民币防范数据垄断风险的基础:保护支付隐私

在数字支付环境中,用户消费时的货币流与信息流产生分离,即消费者借助支付平台完成支付后虽然货币发生了转移,但与交易有关的个人信息会被应用平台记录。数据留存于平台企业中,使得平台对用户信息的获取变得更为简单,其有机会追踪和掌握用户交易、财务等信息。平台企业对大数据的利用可以给其带来一系列可观效益,但也容易泄露用户交易数据和金融隐私,产生“大数据杀熟”等损害消费者权益的行为。平台企业基于汇聚的海量消费者数据(如购买历史、支付方式、身份、性别等信息)分析消费者的行为特征,以区分新老用户并对消费者进行精准画像,从而对消费者实施差别定价,侵占消费者剩余。比如,起点和终点相同的网约车对不同用户的收费可能是不一样的。

作为新型零售支付工具,数字人民币为解决支付数据留存支付平台引致的问题提供了新可能。数字人民币具有“可控匿名”特征,遵循“小额匿名、大额依法可溯”的原则,在满足公众对小额匿名支付服务需求的同时,增强了个人信息与隐私的保护力度。在使用数字人民币作为支付工具时,商业机构无权获取非支付必要用户信息,这就极大提高了平台企业的数据搜寻成本,有助于遏制部分平台企业的“大数据杀熟”行为。此外,中国人民银行内部严格落实信息安全及隐私保护管理,对数字人民币相关信息设置“防火墙”,通过专人管理、分级授权等制度安排,禁止任意查询、使用[26]。数字人民币将大大减少平台企业数据过度采集和滥用带来的社会负外部性[16],有效保护个人隐私及用户信息安全,提升数据安全治理能力。

(二)数字人民币防范数据垄断风险的保障:提升支付效用

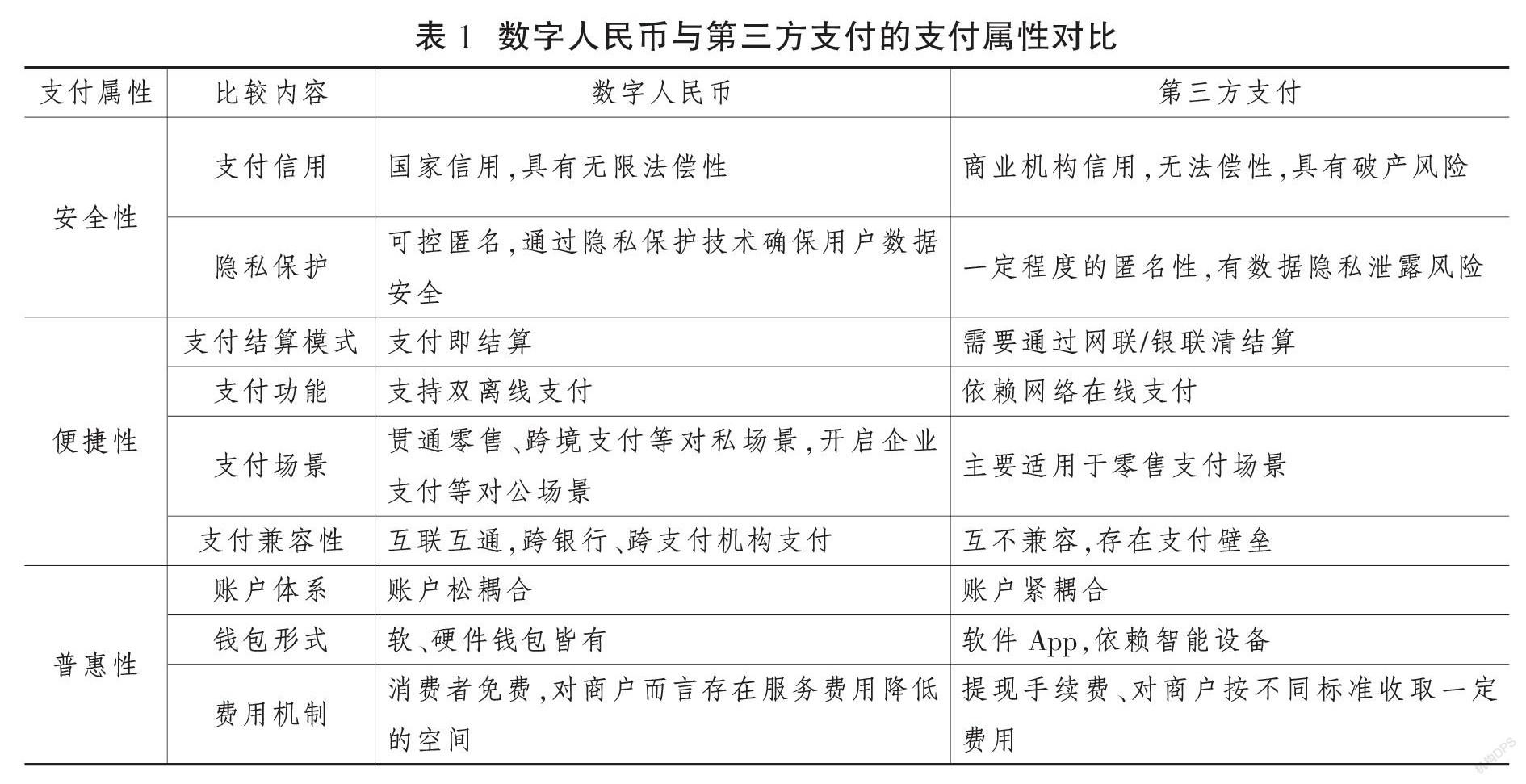

数字人民币数据治理功能的充分发挥离不开消费者的广泛使用。第三方支付经过多年的发展,在为社会公众提供便捷高效的零售支付服务、培育公众数字支付习惯的同时,主导了零售数字支付市场。因此,数字人民币只有表现出明显优于第三方支付的特性,提升消费者的支付效用,才能提高大众接受度。结合数字人民币实践可知,与第三方支付相比,数字人民币拥有安全性、便捷性和普惠性优势(见表1),具体表现如下:

第一,法定数字货币相较于第三方支付更具信用竞争优势与安全稳定性保障。数字人民币由中国人民银行发行,其背后是人民币的主权信用,具有无限法偿性。第三方支付属于商业机构信用,信用基础不如中央政府信用,存在支付机构破产的潜在风险。同时,数字人民币具有可追溯性,若发生利用数字人民币的电信网络诈骗,可进行资金追踪,守护居民的财产安全。数字人民币“小额匿名、大额依法可溯”的设计在满足用户合理匿名需求的同时,保持了对犯罪行为的打击能力,这是第三方支付所不具有的特性。

第二,法定数字货币支付结算效率更高、应用场景更丰富、兼容性更强。数字人民币具备现金“支付即结算”的特性,省去了第三方支付必要的后台结算、清算、对账等众多环节[34],且数字人民币的双离线支付功能可以避免因网络问题带来的操作风险,大大提高了支付效率。在应用场景方面,数字人民币不仅覆盖日常生活消费的零售支付场景(C端),而且便于国外友人旅游、参观访问等入境消费,更能在企业支付(B端)等对公场景中发挥作用,解决企业线下付款操作烦琐、认款核销难的痛点,显著提高商户交易效率。此外,数字人民币的发行能有效打破零售支付壁壘和市场分割,提升数字支付的包容性和通用性。第三方支付存在业务壁垒,难以实现跨平台的数字支付,比如支付宝与微信支付之间不能相互转账。而数字人民币兼容性强,融合了现有多种数字支付方式和技术,实现了数字支付间的互联互通,可跨银行、跨支付机构支付[26]。

第三,法定数字货币更有利于发展普惠金融,提高金融服务实体经济的能力。法定数字货币没有跨平台手续费,可免费全额兑换现金,可脱网交易,具有费用成本优势,有助于降低消费者和商户的支付成本,减轻实体经济负担,增强民生福祉。同时,第三方支付是账户紧耦合模式,需要实名制绑定银行账户体系并依赖手机等数字设备,抑制了金融服务可及性的提升。而与账户松耦合的数字人民币形态多样,具备用户友好性,在设计上满足了公共性和普惠性需求。除软件钱包外,运营机构还开发出各种类型的“不依赖手机”的硬件钱包,如可视卡、手表手环、老年拐杖、指纹卡等,让没有银行账户、运用智能技术困难的特定群体也能享受到便捷安全的数字人民币支付体验,跨越传统支付鸿沟,服务乡村振兴[35]。

第三方支付使用下货币流与信息流的分离使平台企业能掌握用户支付历史数据,易引发数据垄断、数据滥用风险。平台企业违规违法使用个人敏感信息获益以及数据泄露等情况尤为突出,存在侵犯消费者个人隐私的巨大风险和社会隐患。数字人民币“可控匿名”的设计使得非支付必要用户信息都集中于央行,实现了对支付数据的治理和监管,从而规范了互联网平台对用户数据的留存与使用,纠正了其利用数据优势进行“大数据杀熟”等不正当竞争行为,保护了消费者支付隐私。数字人民币相较于第三方支付更安全、便捷、普惠,能够提升用户支付效用,进而使消费者有激励在交易时使用数字人民币支付,这为充分发挥数字人民币的数据治理功能提供了保障。

三、模型构建

“大数据杀熟”是平台企业利用数据垄断优势实施不正当竞争行为的典型现象。这里结合数字人民币保护消费者支付隐私的特征,构建数字交易背景下消费者支付方式选择和平台企业杀熟定价的非对称演化博弈模型,探究在市场化推广中消费者是否会选择使用数字人民币以及使用数字人民币是否能有效抑制平台企业的“大數据杀熟”行为。

(一)基本假设

本模型中的博弈方为消费者群体和平台企业群体,两者均为有限理性的主体。根据演化博弈理论,反复在两个群体中抽取一个成员配对进入策略选择,消费者群体的策略集为(使用数字人民币,使用第三方支付),平台企业群体的策略集为(杀熟定价,均一定价)。

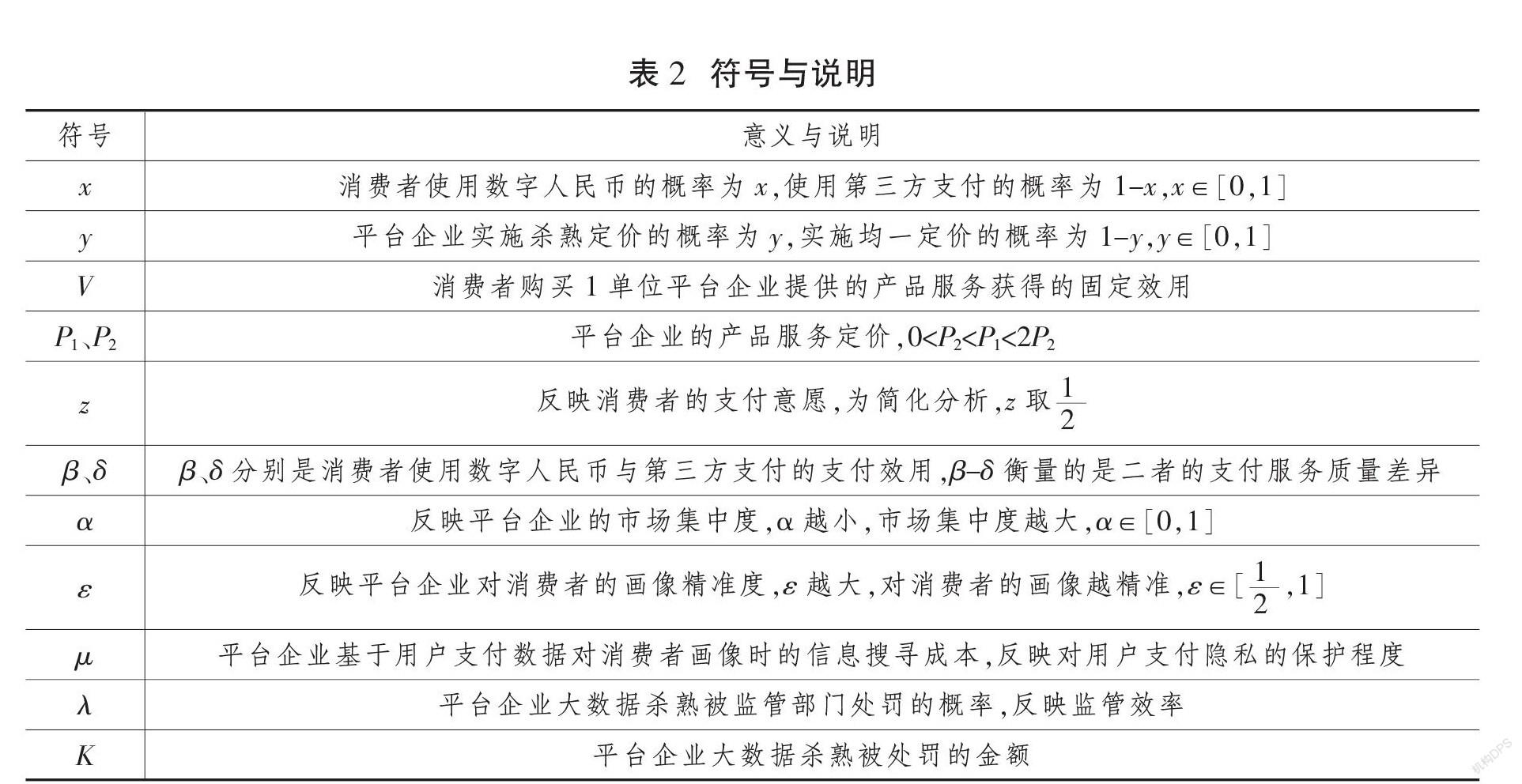

假设1:消费者对平台企业提供的1单位产品服务愿意支付高价格和低价格的概率z均为1/2,并获得固定效用V;使用数字人民币的支付效用为β,使用第三方支付的支付效用为δ,且只有β>δ时消费者才有激励使用数字人民币;新用户有α的概率成为老用户(继续留在该平台),老用户有ε的概率沿袭此前的消费习惯(对新用户交易时的价格接受度)。

假设2:平台企业对同一单位产品服务有高定价P1和低定价P2,实施大数据杀熟时需要付出μ单位的消费者支付信息搜寻成本①,并且有λ的概率被监管部门处罚,受到的处罚金额是K。本文涉及的符号定义和进一步说明如表2(下页)所示。

(二)博弈方策略描述

博弈方一次完整的策略选择包含两个阶段:第一阶段,平台企业确定产品价格,作为新用户的消费者根据支付效用与消费意愿选择数字支付工具并决定是否购买产品服务。第二阶段,新用户选择是否继续在该平台购买产品服务(成为老用户),老用户选择是否沿袭之前的消费习惯,平台企业决定是否对老用户实施“杀熟定价”,老用户根据消费习惯与消费意愿决定是否达成交易。具体事件顺序如图1所示。

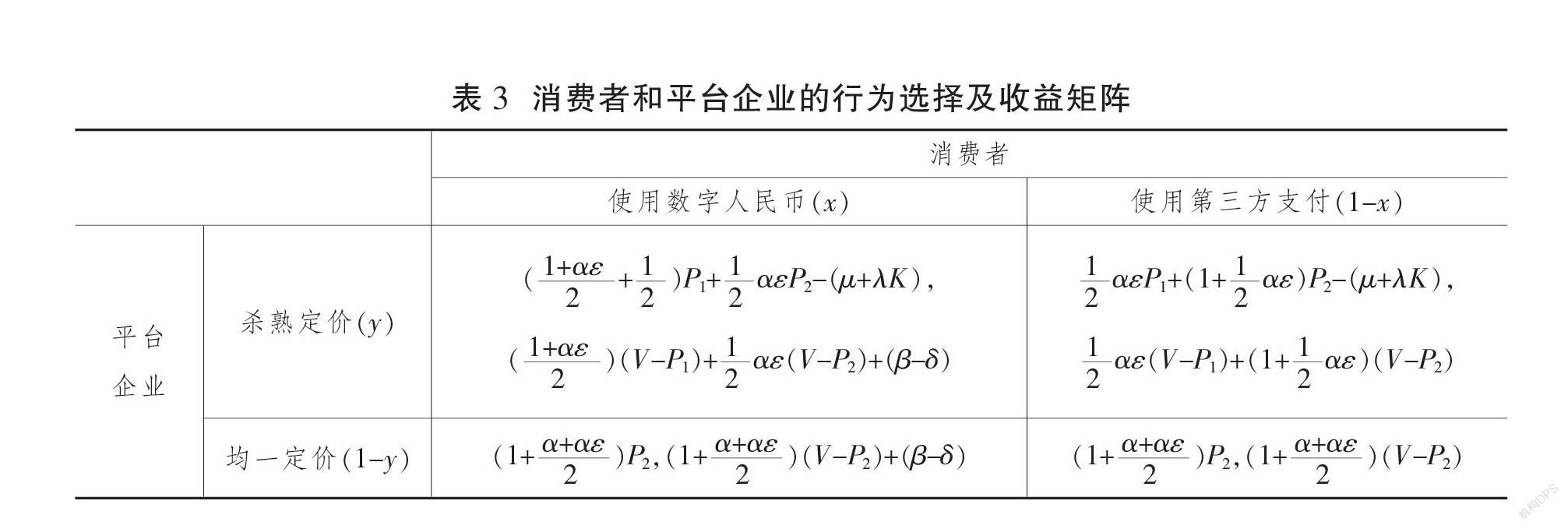

此外,在面对消费者选择不同支付工具时,平台企业实施大数据杀熟的定价方式有所不同。当消费者和平台企业采取的策略分别为(使用第三方支付,杀熟定价)时,平台企业在第一阶段定价P2,根据新用户交易后留存的信息对消费者画像,区分高、低支付意愿的老用户,从而在第二阶段对较高支付意愿的消费者定价P1,对较低支付意愿的消费者定价P2。而当博弈方策略为(使用数字人民币,杀熟定价)时,平台企业若在第一阶段定价P2,不论消费者支付意愿高低均达成交易,此时由于数字人民币支付隐私保护功能的存在,平台企业无法获取、分析用户支付数据以划分消费者类型,因而平台企业只能在第一阶段定价P1,通过完成交易与否判断消费者的支付意愿,从而在第二阶段对不同支付意愿的老用户实施差别定价。据此,可得消费者和平台企业在不同行为选择下的收益矩阵(见表3,下页)。

消费者选择“使用数字人民币”策略和“使用第三方支付”策略的期望收益Uc1、Uc2以及消费者平均收益Uc分别为:

Uc1=y[()(V-P1)+αε(V-P2)+(β-δ)]+(1-y)[(1+)(V-P2)+(β-δ)](1)

Uc2=y[αε(V-P1)+(1+αε)(V-P2)]+(1-y)[(1+)(V-P2)](2)

Uc=xUc1+(1-x)Uc2(3)

平台企业选择“杀熟定价”策略和“均一定价”策略的期望收益Um1、Um2以及平台企业平均收益Um分别为:

Um1=x[(+αε)P1+αεP2-(μ+λK)]+(1-x)[αεP1+(1+αε)P2-(μ+λK)](4)

Um2=x(1+α+αε)P2+(1-x)(1+α+αε)P2=(1+α+αε)P2(5)

Um=yUm1+(1-y)Um2(6)

依据演化博弈理论,可得消费者和平台企业策略选择的复制动态方程:

G(x)==x(Uc1-Uc)=x(1-x)[y(P2-p1-V)+(β-δ)](7)

H(y)==y(Um1-Um)=y(1-y)[x(P1-P2)+α(εP1-P2)-(μ+λK)](8)

公式(7)和(8)组成的方程组为平台企业与消费者非对称博弈的复制动态系统,揭示了博弈双方策略选择的概率随时间演化的趋势。分别令G(x)=0、H(y)=0,可得系统均衡点为(0,0),(0,1),(1,0),(1,1),(x*,y*)。其中,x*=,y*=∈[0,1]。

四、消费者与平台企业的演化博弈分析

根据构建的平台企业与消费者的演化博弈模型,可分析双方演化稳定策略(Evolutionarily Stable Strategy,ESS)出现的情形以及影响双方策略选择的因素,探讨演化稳定策略下使用数字人民币的社会福利变化。

(一)消费者的演化稳定策略分析

消费者选择演化稳定策略的条件是G(x)=0且G'(x)<0,对消费者选择“使用数字人民币”策略概率的复制动态方程G(x)求偏导可得:

=(1-2x)[y(P2-p1-V)+(β-δ)](9)

若y=y*,则恒等于零,表示消费者以任意概率x选择“使用数字人民币”均是演化稳定策略;若y<y*,则x=0是演化稳定策略;若y>y*,则x=1是演化稳定策略。据此,得到消费者选择“使用数字人民币”策略的概率x关于平台企业选择“杀熟定价”策略概率y的反应函数为:

x=0,y<y*

[0,1],y=y*

1,y>y*(10)

因此,消费者选择“使用数字人民币”策略的概率ψc为:

ψc=dydx=(11)

命题1:消费者“使用数字人民币”策略的概率与数字人民币和第三方支付的服务差异程度有关,数字人民币提供的支付服务质量越优于第三方支付,消费者选择“使用数字人民币”策略的概率越大。

证明:根据公式(11),将ψc关于(β-δ)求偏导得:=>0。证毕。

命题1表明支付服务质量在数字人民币的市场进入中发挥着关键作用,高质量差异化的支付服务体现其特有的竞争优势,产品服务创新会提高其对消费者的吸引力。我国第三方支付的发展依托于原有平台生態场景下的用户流量基础,通过差异化战略来增强用户黏性、锁定用户,包括支付方式(条码支付、刷脸支付、声波支付)、支付功能(花呗、借呗、红包)等产品服务的创新。经过多年发展,我国第三方支付已形成一整套适用于各类场景的线上生态系统,并基于支付业务带来的流量、场景优势衍生出理财、信贷和保险等金融服务。因此,数字人民币想要在与第三方支付体系的竞争中脱颖而出,必须要在品质上超越现有的各种私人支付工具。

(二)平台企业的演化稳定策略分析

根据平台企业选择“杀熟定价”策略概率y关于消费者选择“使用数字人民币”策略概率x的反应函数,得到平台企业选择“杀熟定价”策略的概率ψm为:

ψm=dxdy=(12)

命题2:平台企业选择“杀熟定价”策略的概率与搜寻成本、市场结构、消费习惯和监管效率有关。搜寻成本越低、市场结构越集中、用户消费习惯越保持一致、政府监管效率越低,则平台企业越可能选择“杀熟定价”策略。

证明:根据公式(12),将ψm分别关于μ、α、ε和λ求偏导得:=<0,=>0,=>0,=<0,证毕。命题2说明:

第一,当平台企业对消费者信息的搜寻成本降低时,其实施“杀熟定价”策略的概率增大。特别地,当平台企业既提供产品服务又能提供支付服务时,“杀熟定价”的搜寻成本极低。此时平台企业可调取此前提供支付服务时获取与留存的用户支付数据,而不需向第三方机构寻取、购买消费者的支付隐私信息,从而服务于旗下产品服务的“杀熟定价”。

第二,平台企业天然的规模经济、网络效应与先发优势,容易形成较高的市场集中度与垄断格局,产生强可维持的平台垄断势力。当消费者面对平台企业实施“杀熟定价”时,由于市场上可供替代的产品或服务的供应商较少,只能选择接受交易。因此,较高的市场集中度使得平台企业为谋取额外利润更有动机实施“杀熟定价”策略。

第三,消费者的消费习惯与监管部门的监管效率对于平台企业实施“杀熟定价”策略的概率会产生影响。消费习惯参数越大,意味着老用户的消费意愿与新用户的消费意愿越趋于一致,平台企业根据新用户留存的支付信息在对消费者进行画像时更精确,从而使得“杀熟定价”偏差越小,增大了其实施“杀熟定价”的可能性。此外,利用数据垄断实施的不正当竞争行为对用户和监管机构的隐蔽性较强,用户不易察觉,且面对处于信息优势地位的大型数字平台企业很难维护自己的合法权益,我国反垄断规制部门也一直难以监管,这也是平台企业实施“杀熟定价”的诱因。

推论1:当处于市场支配地位的平台企业也能为消费者提供数字支付服务时,平台有激励违反个人隐私保护法律而过度采集和使用消费者隐私数据,从而更容易实施“杀熟定价”策略。

这一推论具有比较重要的现实意义,在我国第三方支付领域呈现双寡头垄断格局的当下,越来越多平台企业涉足支付领域,尽管这将提高支付市场的竞争强度,但平台企业主营业务本身所在的行业若处于垄断格局,则依然有数据滥用风险,其更容易实施“杀熟定价”策略。以网约车行业为例,当一家在市场中处于垄断地位的网约车企业A入局支付领域后,消费者在购买A提供的服务时可直接在A提供的支付渠道下支付,此时支付信息留存于A下,A不用通过第三方渠道获取用户敏感信息,大数据杀熟的成本大大降低。因此,平台企业入局第三方支付领域,虽然一定程度上促进了支付市场竞争,打破了头部支付机构数据垄断的格局,但同时也提高了各平台企业数据滥用与侵犯用户隐私的风险。这也说明平台经济领域的垄断行为仅通过市场机制难以实现自我矫正。数字人民币的数据治理功能则可有效解决当前支付机构的数据垄断问题,防范潜在的数据滥用风险。

(三)数字人民币发行的社会福利分析

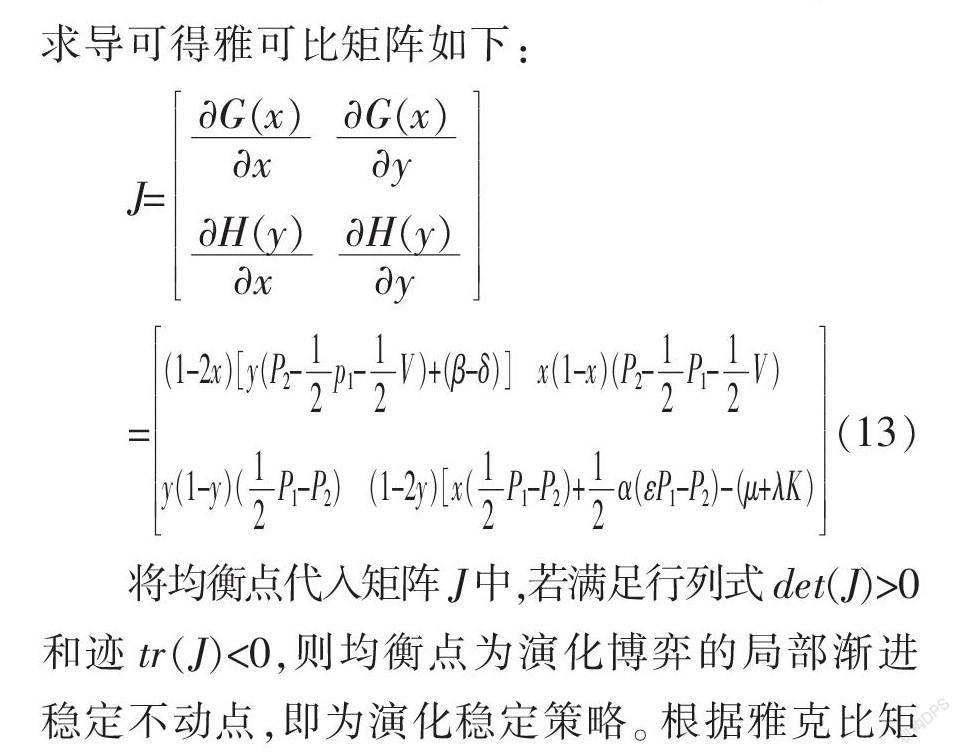

复制动态方程求出的系统均衡点不一定是系统的演化稳定策略,按照Friedman提出的方法[36],微分方程系统描述的群体动态的演化稳定策略可从该系统的雅可比(Jacobin)矩阵的局部稳定分析得到。根据前文的复制动态方程,分别求导可得雅可比矩阵如下:

J=

=(1-2x)[y(P2-

p1-

V)+(β-δ)] x(1-x)(P2-

P1-

V)

y(1-y)(

P1-P2) (1-2y)[x(

P1-P2)+

α(εP1-P2)-(μ+λK)(13)

将均衡点代入矩阵J中,若满足行列式det(J)>0和迹tr(J)<0,则均衡点为演化博弈的局部渐进稳定不动点,即为演化稳定策略。根据雅克比矩阵的局部稳定分析法,对上述5个纳什均衡点进行稳定性分析①,可知(0,1)和(1,0)是演化稳定策略,(x*,y*)是鞍点(见表4)。

消费者和平台企业经反复博弈后的最終演化稳定策略为(使用第三方支付,杀熟定价)和(使用数字人民币,均一定价)。当消费者使用第三方支付时,支付隐私泄露概率增大,平台企业较容易获取消费者的个人隐私信息并对消费者精准画像,从而进行“大数据杀熟”;当消费者使用数字人民币时,数字人民币“可控匿名”的设计保护了消费者支付隐私,平台无法留存用户的支付数据,进行“杀熟定价”的搜寻成本过大,因此选择均一定价。

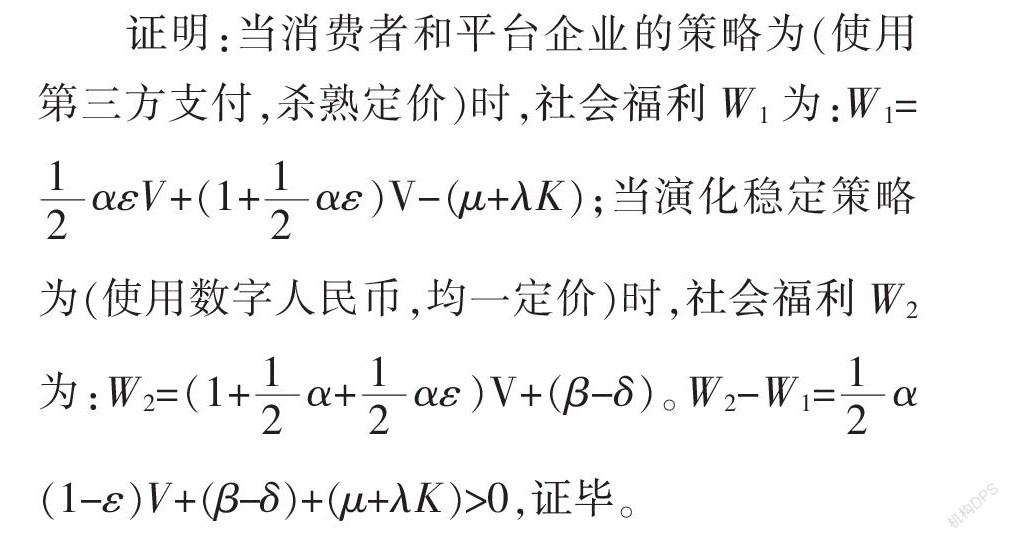

命题3:数字人民币对互联网平台数据垄断风险的治理可以增进社会福利。

证明:当消费者和平台企业的策略为(使用第三方支付,杀熟定价)时,社会福利W1为:W1=αεV+(1+αε)V-(μ+λK);当演化稳定策略为(使用数字人民币,均一定价)时,社会福利W2为:W2=(1+α+αε)V+(β-δ)。W2-W1=α(1-ε)V+(β-δ)+(μ+λK)>0,证毕。

命题3说明“大数据杀熟”通常导致市场间资源错配,较高支付意愿的群体消费量降低,较低支付意愿的群体消费量增加,这一资源错配效应引起消费者剩余和社会福利降低。数字人民币的数据治理作用则能有效改善社会福利。因此,在数字人民币市场化推广中,相关运营机构应积极宣传和落实国家对数字人民币的规划,做好支付基础设施的改造和更新、支付场景的迁移和适用,解决因客观条件不能使用法定数字货币的问题,以提高居民对数字人民币的接受程度和使用意愿,从而更好地发挥数字人民币的可控匿名特性应用于数据治理方面的价值。

五、结论与政策建议

以营利为目的的互联网平台掌握着大量的个人隐私数据,数据垄断的安全性备受关注,数据泄露、数据滥用等安全事件屡见不鲜,用户隐私安全问题愈发严重。本文针对“大数据杀熟”这一数据垄断行为,构建了支付隐私影响下消费者支付方式选择和平台企业杀熟定价的非对称演化博弈模型,并引入搜寻成本、市场集中度、消费习惯与政府监管力度等指标,分析它们对双方行为策略选择的影响,探究了我国发行数字人民币对互联网平台企业数据垄断的治理效果,主要结论如下:垄断性平台企业入局第三方支付领域虽然一定程度上能打破当前头部支付机构的数据垄断格局,但也会降低其搜寻成本,进而增加各平台企业数据滥用的风险;数字人民币在支付隐私保护方面远优于第三方支付,其可控匿名设计能有效治理互联网平台的数据垄断风险,增进社会福利;数字人民币体系可凭借提供高质量的支付服务提升用户支付效用,提高消费者对数字人民币的使用意愿,为充分发挥数字人民币的数据治理功能提供保障。

数据安全和隐私是互联网平台监管的核心要素。为加强数据治理和信息安全保护,防止平台企业利用数据垄断优势获取不正当收益,特提出如下建议:

第一,推进数据要素权属立法保护。由于数据权属不明晰,互联网平台垄断大量数据,包括公民个人信息、消费信息等,容易形成事实上的数据垄断、数据寡头,并且很多平台以“谁采集、谁投入、谁受益”的原则进行数据分析及应用,忽视了消费者作为数据生产者和所有者的权利。因此,要明确平台企业持有数据的权属关系与数据权利的主体和边界[17],如数据的所有权、使用权、管理权等权利配置的优先性和适用范围,实现数据要素公平合理优化配置,防范数据滥用、隐私侵权、数据泄露等风险。

第二,创新支付领域反垄断与金融监管方式。监管部门要创新升级反垄断政策手段以适应现实发展需要,充分运用大数据和人工智能技术、动态价格监测等工具,从而更精准地监测识别平台企业的垄断行为。同时,实施统一而有区别的监管方式,如探索建立分级牌照体系,部分支付平台业务已延伸至理财、保险等其他非支付金融业务,可按其介入业务深浅程度发放全牌照或有限牌照进行管理,从而落实全覆盖监管金融活动的要求。这样既能促进支付行业公平竞争,又可防范大型支付平台无序扩张带来的系统性风险。

第三,在平衡好支付隐私保护与数据挖掘关系的基础上,加快推进数字人民币的试行步伐。为充分挖掘支付数据的经济和社会价值,央行可通过法定数字货币的数据治理作用隔离身份认证数据与业务数据,在用户授权的基础上向互联网平台开放“脱敏”数据使用权。这样可一方面赋予用户充分的知情权并保护个人信息,有效预防数据垄断、数据过度采集等问题;另一方面提供平台企业合规采集支付数据的渠道,在不侵犯用户隐私的基础上通过大数据分析创新产品服务,从而平衡平台经济领域创新对于数据的需求与用户对于数据隐私保护的需求之间的矛盾。

第四,不断增强数字支付市场的审慎创新力度。当前越来越多互联网平台企业布局第三方支付领域,数字人民币体系的试行应积极纳入新兴支付平台,强化平台企业的社会责任意识,打破彼此之间的各种壁垒,推动合作创新,优化用户使用体验,从而拓宽拓深法定数字货币的各种支付场景,不断增强数字支付市场的审慎创新力度和市场活力。这样既有利于促进支付市场竞争,打破头部支付平台对数据的垄断,又可以防范新兴支付平台企业滥用数据的风险。 [Reform]

参考文献

[1]熊鸿儒.我国数字经济发展中的平台垄断及其治理策略[J].改革,2019(7):52-61.

[2]唐要家.数字平台反垄断的基本导向与体系创新[J].经济学家,2021(5):83-92.

[3]孙晋.数字平台的反垄断监管[J].中国社会科学,2021(5):101-127.

[4]胡滨,杨涛,程炼,等.大型互联网平台的特征与监管[J].金融评论,2021(3):101-122.

[5]李三希,武玙璠,鲍仁杰.大数据、个人信息保护和价格歧视——基于垂直差异化双寡头模型的分析[J].经济研究,2021(1):43-57.

[6]曲创,王夕琛.互联网平台垄断行为的特征、成因与监管策略[J].改革,2021(5):53-63.

[7]王世强.数字经济中的反垄断:企业行为与政府监管[J].经济学家,2021(4):91-101.

[8]刘云.互联网平台反壟断的国际趋势及中国应对[J].政法论坛,2020(6):92-101.

[9]周文,韩文龙.平台经济发展再审视:垄断与数字税新挑战[J].中国社会科学,2021(3):103-118.

[10]JULLIEN B. Oxford handbook of the digital economy[M]. Oxford: Oxford University Press, 2012.

[11]GOLDFARB A, TUCKER C. Digital economics[J]. Journal of Economic Literature, 2019(1): 3-43.

[12]许恒,张一林,曹雨佳.数字经济、技术溢出与动态竞合政策[J].管理世界,2020(11):63-84.

[13]谭家超,李芳.互联网平台经济领域的反垄断:国际经验与对策建议[J].改革,2021(3):66-78.

[14]李勇坚,夏杰长.数字经济背景下超级平台双轮垄断的潜在风险与防范策略[J].改革,2020(8):58-67.

[15]聂洪涛,韩欣悦.互联网平台数据垄断法律规制的困境与出路[J].长白学刊,2021(4):93-100.

[16]陈文,张磊,杨涛.数据治理视角下央行数字货币的发行设计创新[J].改革,2020(9):68-79.

[17]高惺惟.平台垄断与金融风险问题研究[J].现代经济探讨,2021(7):68-75.

[18]付丽霞.大数据价格歧视行为之非法性认定研究:问题、争议与应对[J].华中科技大学学报(社会科学版),2020(2):95-104.

[19]李明琨,吴欢,王伟.互联网企业大数据“杀熟”的博弈行为机理与消费者应对策略[J].管理学刊,2021(2):55-64.

[20]胡滨,郑联盛,尹振涛.金融监管蓝皮书:中国金融监管报告(2021)[M].北京:社会科学文献出版社,2021.

[21]BOAR C, WEHRLI A. Ready, steady, go? results of the third BIS survey on central bank digital currency[Z]. BIS Working Paper No. 114, 2021.

[22]AUER R, CORNELLI G, FROST J. COVID-19, cash, and the future of payments[J]. BIS Bulletins, 2020(3).

[23]SHOAIB M, ILYAS M, KHIYAL M S H. Official digital currency[C]. 2013 Eighth International Conference on Digital Information Management(ICDIM). IEEE, 2013: 346-352.

[24]BROADBENT B. Central banks and digital currencies[R]. Band of England, 2016.

[25]Bank of International Settlements. Central bank digital currencies[R]. Committee on Payments and Market Infrastructure, Basel: BIS, 2018.

[26]中国人民银行数字人民币研发工作组.中国数字人民币的研发进展白皮书[R/OL].(2021-07-16)[2021-08-18].http://www.gov.cn/xinwen/2021-07/16/content_5625569.htm.

[27]封思贤,杨靖.法定数字货币运行的国际实践及启示[J].改革,2020(5):68-79.

[28]KONING J P. Evolution in cash and payments: comparing old and new ways of designing central bank payments systems, cross-border payments networks, and remittances[R]. R3 Reports, 2017.

[29]姚前.共识规则下的货币演化逻辑与法定数字货币的人工智能发行[J].金融研究,2018(9):37-55.

[30]BEN S C, HANNA H. Central bank digital currencies: a framework for assessing why and how[Z]. Bank of Canada Staff Discussion Paper, No. 2016-22, 2016.

[31]BORDO M D, LEVIN A T. Central bank digital currency and the future of monetary policy[Z]. Economics Working Papers, 2017.

[32]姚前.法定數字货币的经济效应分析:理论与实证[J].国际金融研究,2019(1):16-27.

[33]GARRATT R, VAN O. Privacy as a public good: a case for electronic cash[J]. Journal of Political Economy, 2021 (7): 2157-2180.

[34]姚前,汤莹玮.关于央行法定数字货币的若干思考[J].金融研究,2017(7):78-85.

[35]星焱.农村数字普惠金融的“红利”与“鸿沟”[J].经济学家,2021(2):102-111.

[36]FRIEDMAN D. On economic application of evolutionary game theory[J]. Journal of Evolu-

tionary Economics, 1998(8): 15-43.

Action Mechanism of e-CNY to Prevent the Risk of Data Monopoly on Internet Platform

FENG Si-xian YANG Jing

Abstract: It is common for giant internet platform enterprises to use big data to price discriminate among future customers, which not only deeply seize the interests of consumers, but also brings great challenges to antitrust department. The e-CNY, which is being steadily implemented by the People's Bank Of China, will provide new possibilities for governing the chaos of platform enterprise data monopoly. The game model of consumers and platform enterprises is constructed to analyze the evolutionarily stable strategy of both sides after the issuance of e-CNY. The research shows that the controllable anonymity design of e-CNY can protect consumers' payment privacy, inhibit the price discrimination, and effectively reduce the data monopoly risk of platform enterprises. At the same time, e-CNY can improve users' payment utility, improve consumers' willingness to use, and reduce the risk of data monopoly by continuously distributing platform enterprise data. In order to prevent the platform enterprises from seizing illegitimate interests, China should promote the legislative protection of data element ownership, innovate the way of anti-monopoly and financial supervision in payment field, strengthen the steady promotion of e-CNY, and enhance the prudent innovation of digital payment market.

Key words: e-CNY; big data-based price discrimination; payment privacy; data monopoly;monopoly risk