基金网络中机构投资者抱团对股票市场的影响研究

2021-11-11■蒋松,钱燕

■蒋 松,钱 燕

一、引言

自2001年以来,我国机构投资者发展迅速,形成了证券投资基金、券商、保险公司、社保基金、QFII等多种类机构投资者协同发展的格局。机构投资者有专业性强,资金量大,投资更趋于理性等特点,对比个人投资者有明显优势,机构投资者正越来越成为我国证券市场的中坚力量。《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》指出要完善资本市场基础制度,健全多层次资本市场体系,大力发展机构投资者,完善现代金融监管体系,补齐监管制度短板。

随着机构投资者力量的壮大,机构持股比例逐年上升,2020年的基金频繁抱团白酒、医药、光伏新能源等品种,将上述板块的市值推向了新高,而2021年初上述板块的机构投资者抱团现象却在逐渐瓦解,对资本市场造成了不小的震动。普遍存在的机构抱团行为可能会影响基金行业的健康发展,也会给资本市场平稳运行带来挑战。因此,研究机构投资者抱团行为对股市的影响具有现实意义,且研究结论能为机构投资者交易行为监管提供政策指导,有利于国家更好地加强监管,使机构投资者与股市形成良性互动,协调发展。为此,本文基于2009—2019年中国股票类主动管理型公募基金持仓数据,运用Louvain算法从基金投资者网络中提取机构投资者团体,建立以重仓股票为链接的基金网络模型,生成基金团体持股变量,研究机构投资者抱团对股票市场的影响。

二、文献回顾与研究假说

(一)机构团体网络与股价波动

对于机构投资者是股市剧烈波动的助推器还是维持稳定的压舱石,学者们进行了很多讨论。持正方观点的学者们认为机构投资者较普通投资者更趋理性,不易受噪音影响,能提高公司信息透明度,平复市场狂热情绪,提高整个市场的理性程度,从而起到稳定股价的作用(程昕等,2018)。持反方观点的学者们则认为由于机构间存在羊群行为,倾向于一致买进或卖出同种股票,加剧了市场的波动程度(Choi&Skiba,2015)。也有部分学者认为机构投资者在市场上升阶段没有发挥稳定市场的作用,而在市场下降阶段稳定了股市,但依然未能阻止市场的继续下行(史永东和王谨乐,2014)。

金融市场上的投资者会互相观察与交流,这一互动的结果会影响投资者最终的投资偏好与交易决策,进而影响整个市场的价格与波动水平(Blocher,J.et al,2014)。传统研究中,机构投资者通常被视为统一的整体,但现实中,他们是既独立又互相联系的个体。机构间互相作用、互相影响,他们之间通过网络相互传递信息(郭晓冬等,2018)。管理证券投资基金的基金经理们处于地域网络、同事网络、校友网络等各种紧密的社会联系网中,通过观察与交流他人的交易标的和方向并及时地进行信息互换与传递,基金经理的交易策略、持仓调仓不可避免地具有相似性与趋同性(申宇等,2016)。这种基金经理间投资风格高度相似,大量持股同一只股票,同买同卖的行为即称为机构投资者抱团。基金经理们通过对某家公司共同持股,形成信息交流网络,彼此间进行信息共享与传递,同进同退,给股市带来异常波动(陈新春等,2017)。张宗新等(2014)发现中国证券投资基金总体上有一定的信息挖掘能力,处于团体中的每个个体基金机构都有发掘公司基本面信息的专业能力,是真正的知情投资者,在团体网络中,通过信息共享与信息整合,能有效提高对公司未来业绩的判断,基金经理们更易达成一致的投资决策。处于同一团体网络内的机构投资者,信息传递更通畅,交流更密切,有关企业的公开或内幕消息在网络中能迅速传播,并随后迅速在股市中反映,进而导致股市的剧烈波动。机构投资者团体中的成员越多,对抱团公司的持股比例越大,交流就越密切,团体网络的信息效率也就越高,越易发生羊群行为与踩踏事件。据此,提出假说1和假说2:

假说1:基金对公司的抱团行为会加剧其股价的波动。

假说2:基金网络交流越密切,抱团持股比例越大,公司股价波动越大。

(二)机构团体网络与股票流动性

现有研究认为,机构投资者通过交易行为与信息获得优势渠道影响股票流动性。从交易行为看,Cornell&Roll(2005)认为代理投资的流行使得市场运行主要受代理人(基金经理及基金公司)目标函数的影响,而不再是投资者的效用函数。为避免业绩受损、排名降低,基金经理倾向于选择羊群交易行为,观察与模仿其他经理的交易习惯与策略,这抑制了信息在股价中的及时反映,降低了信息效率,助推流动性成本的上升。此外,机构的持股量较普通投资者大,其交易行为会增大股价的波动,不利于流动性的提升。从信息获得优势渠道看,机构投资者相比个人投资者,拥有人才、信息和资金等优势,对上市公司的信息获取、分析能力更强。我国资本市场的信息不对称程度较高,机构投资者更易通过知情交易获得更多收益。机构的共同行动加剧了市场的信息不对称程度,提高了市场整体发生逆向选择的概率,流动性成本由此提高,进而影响到整个股票市场的流动性。

众多基金机构通过对某家公司共同持股形成了网络团体,通过基金团体网络内的信息共享与交流学习,基金经理们更易达成一致的交易决策,其一致行动会带来交易量的突然放大,增加了股票的波动性,强化了交易行为影响股票流动性的渠道,不利于流动性的提升。并且基金个体的信息收集分析能力是有限的,基金通过抱团则能克服这一弊端,抱团形成的信息网络能迅速传播有效的私人信息,团体的信息优势辐射到网络内每个基金个体,大大增强了网络内个体收集分析信息的能力,从而加剧了市场的信息不对称,进而降低了股票的流动性。据此,提出假说:

假说3a:基金网络交流越密切,抱团持股比例越大,股票流动性成本越高,流动性越差。

然而,基金类投资者作为短期投资者会更频繁地更换投资组合,依赖价值中性信息积极地进入或退出头寸,这为市场带来了流动性(Wang&Wei,2021)。机构投资者通过交易行为渠道提高了信息效率,私人信息进入股价,减少了交易成本,提高了流动性。而基金通过共同持股形成信息交流网络,进一步提高了信息效率,更多的私人信息进入了股价,减少了交易成本,反而提高了市场整体的流动性。据此,提出对立假说:

假说3b:基金网络交流越密切,抱团持股比例越大,股票流动性成本越低,流动性越好。

三、研究设计

(一)数据来源及样本选择

本文以2009—2019年中国A股市场上市公司为研究样本,机构投资者持股季度数据、公司财务、股价数据均来自CSMAR数据库。机构投资者样本选取开放式基金中股票型基金与偏股混合型基金,这类基金的基金经理调整持仓较为主动与频繁,与本文研究机构投资者抱团的目标一致,而指数型基金管理方式和目标与其他基金差距较大,故将其剔除。按照已有研究惯例,对样本作了如下筛选:删除金融行业公司与ST公司;剔除研究变量大量缺失的样本;剔除季度交易天数不足20天的样本;对连续变量进行上下1%的Winsorize缩尾处理。执行上述标准后,最终得到39203个公司的季度观测值。

(二)变量定义

1.基金团体持股衡量

基金投资者团体是一组投资者,成员之间相互联系。在图1的A、B子图中,投资者A与其他投资者(投资者B—F)都有连接,似乎处于相同的联系中。在A子图中的每位投资者都与其他投资者保持联系,这些投资者构成了一个团体,信息在此类团体中能更容易地从某一投资者传递给网络内其他投资者;而在B子图中,信息则必须由处于网络中心的投资者A负责传递给其他成员,由于网络中的其他投资者之间缺乏共同持股,合作交流变得困难,因此他们之间联系是割裂的,无法构成团体。

为了从基金投资者网络中提取出基金团体,参考吴晓晖等(2019)的做法,建立基金间关系的N×N矩阵,若任意两家基金i,j在t季季末共同持有某一家企业的股份占其流通股的5%以上,就认为这两个基金建立了连接,则对角线元素Ai,j=1,否则Ai,j=0。在此基础上构建所有基金间的连接并形成描述基金间关系的邻接矩阵A,最后将邻接矩阵A导入程序,构造基金投资者网络并提取基金团体。

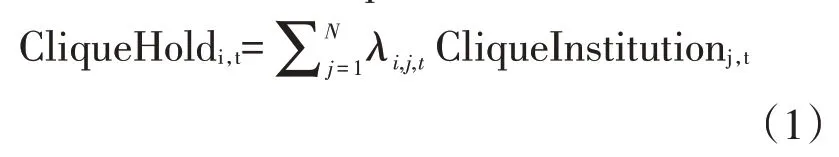

识别基金投资者网络中的团体是一个复杂的课题,参照网络算法中最新、最有说服力的算法,即Blondel et al.(2008)开发的Louvain算法。使用该算法提取出基金团体后,根据式(1)计算基金团体持股比例(CliqueHold)。

其中,λi,j,t是基金j在t季季末在公司i中的持股百分比,而CliqueInstitutionj,t是关于基金团体的虚拟变量,若基金j属于某个团体,则赋值为1,否则为0。此外,计算基金团体持股集中度CliqueHerfini,t,即取公司i中每个基金团体的所有成员持股比例,求其平方和。最后,计算每个公司最大的基金团体的持股比例CliqueTopi,t。

2.股价波动性测度

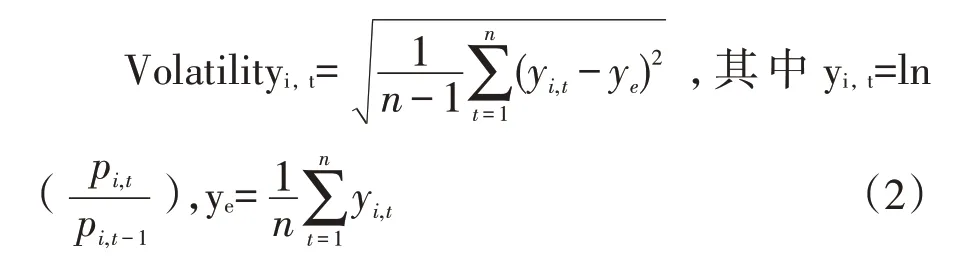

股价的波动性有多种衡量标准,本文采用程昕等(2018)的计算方法,使用股票收益率的标准差来衡量股价的波动。计算公式为:

其中,yi,t为股票i在第t日的收益率,pi,t为股票i在第t日的收盘价,ye为股票i季度平均日收益率,n为季度内交易日天数。

3.股票流动性测度

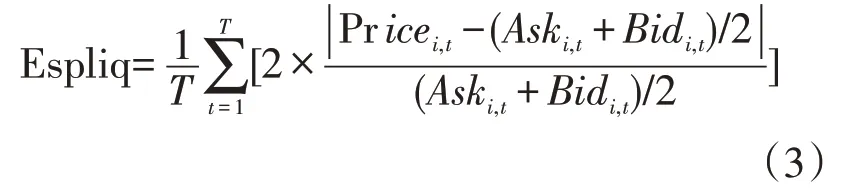

本文使用两种流动性度量方法来确保结果的稳健性。首先参考Amihud(2002)的研究,构建Amihud非流动性度量(VAilliq),定义为股票回报的绝对值除以给定交易日的股票交易数量,然后取季度平均值来构建季度非流动性度量(VAilliq)。这一指标衡量股票收益对交易量的敏感程度,该指标越大,股票流动性越差;反之若交易量变化对股票收益变化影响越小,则股票的流动性较好。本文将VAilliq变量乘以了1亿。接着借鉴马超(2015)的研究,采用公司日交易数据取季度平均值后的相对有效价差作为度量股票流动性的第2种指标(Espliq)。相对有效价差越大时,交易成本越高,股票流动性越差,计算方法如下:

其中,Pricei,t为股票i在某季度第t个交易日的收盘价;Aski,t、Bidi,t分别为股票i在某季度第t个交易日的最高价和最低价;T为该季度交易日天数。

(三)模型设定

本文从机构投资者网络视角刻画以基金为代表的机构投资者相互抱团对股票市场产生的影响。为验证机构投资者抱团对股价波动的影响,建立如下模型:

其中,IsCliquei,t-1是公司是否处于机构投资者抱团网络中的虚拟变量,若公司i在t季季末被任何一个基金团体持股,则赋值为1,否则为0。CliqueSharei,t-1为基金团体持股的三个指标,分别用CliqueHoldi,t、CliqueHerfini,t和CliqueTopi,t在式(5)中将其替代进行回归,模型控制了年度和行业效应。根据前文的分析,若假说1成立,机构投资者抱团行为加剧了公司股价波动,则式(4)的系数β1>0。若假说2成立,即机构投资者抱团程度与股价波动性正相关,则式(5)的系数β1>0。参考陈新春等(2017)的研究,设定如下控制变量:资产负债率(LEV);总资产收益率(ROA);总资产周转率(Tat);公司规模(Size),用上市公司总资产取对数表示;代理成本(AC),用管理费用与营业总收入之比表示;总资产增长率(TaGrow),即上市公司总资产同比增长率;营业收入增长率(OiGrow),即上市公司营业收入同比增长率;前十大股东持股比例和(Sum10);前两大股东持股比例比值(Differ12);董监高平均年龄(Mage);董监高平均受教育水平(Medu),其中1=中专及以下、2=大专、3=本科、4=硕士研究生、5=博士研究生。

为了研究机构投资者抱团行为对股票流动性的影响,建立模型:

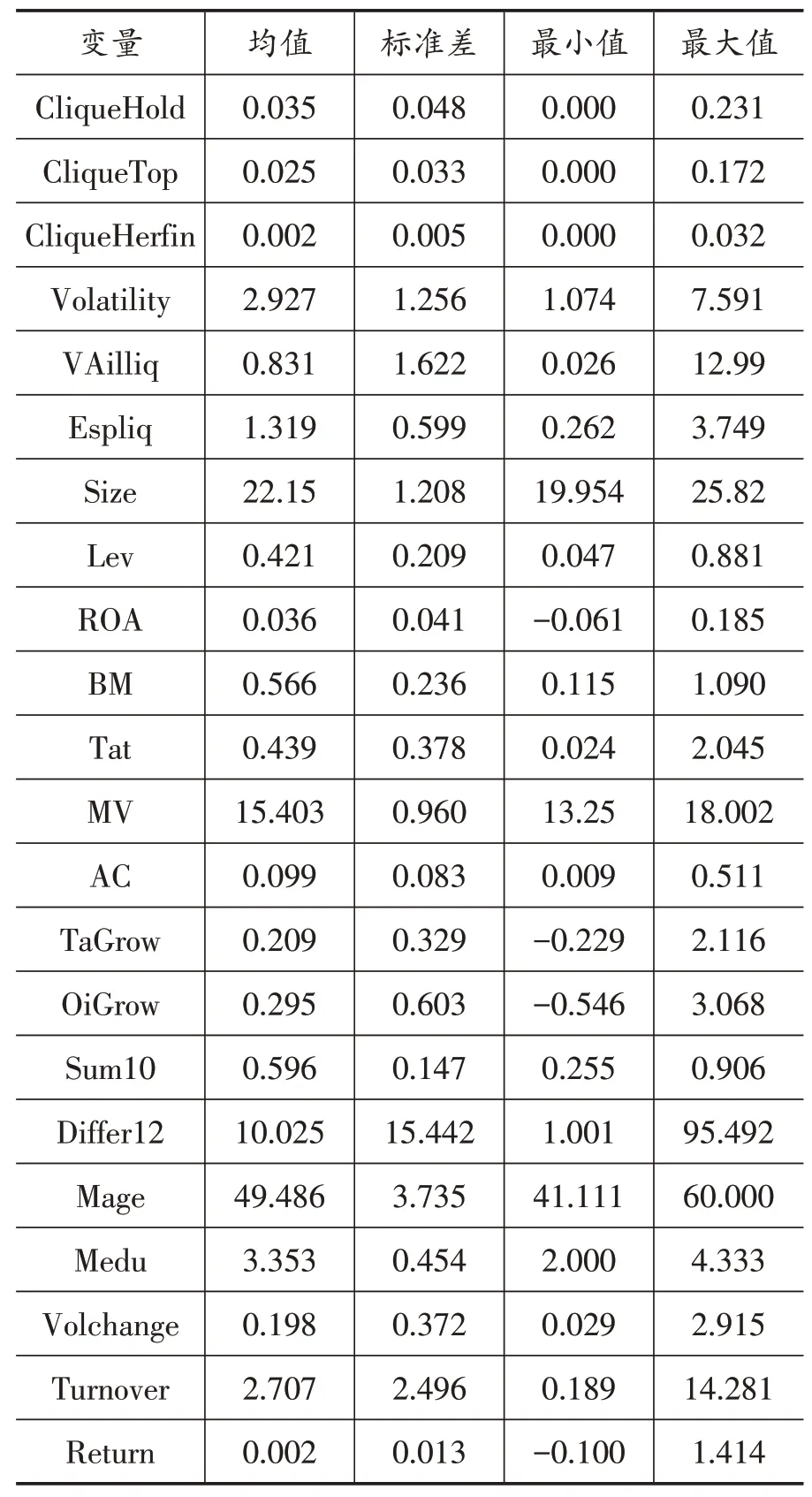

其中,CliqusShare与式(5)相同,分别为基金团体持股的三个指标,被解释变量Liquidityi,t在回归中用本文构建的两个流动性指标VAilliq和Espliq替代。参考Wang&Wei(2021)等人的研究,加入以下控制变量:流通市值(MV),用个股流动市值季度平均值的自然对数表示;账面市值比(BM);股价波动率(Volatility);成交量变动率(Volchange);股价收益率(Return);换手率(Turnover)。同样地,模型控制了年度和行业效应。本文主要变量的描述性分析如表1所示。

表1 变量描述性统计分析

四、实证分析

(一)实证结果

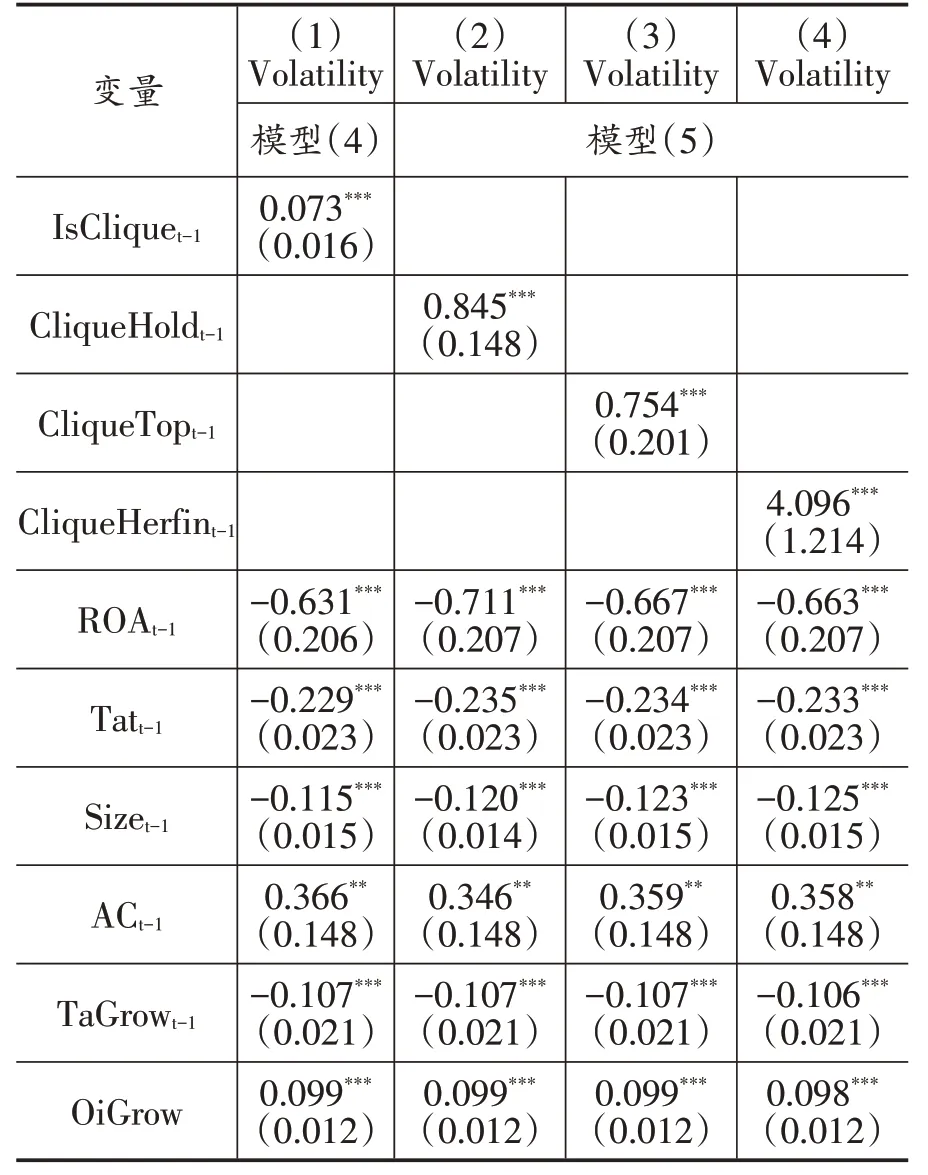

1.机构投资者抱团对股价波动性的影响

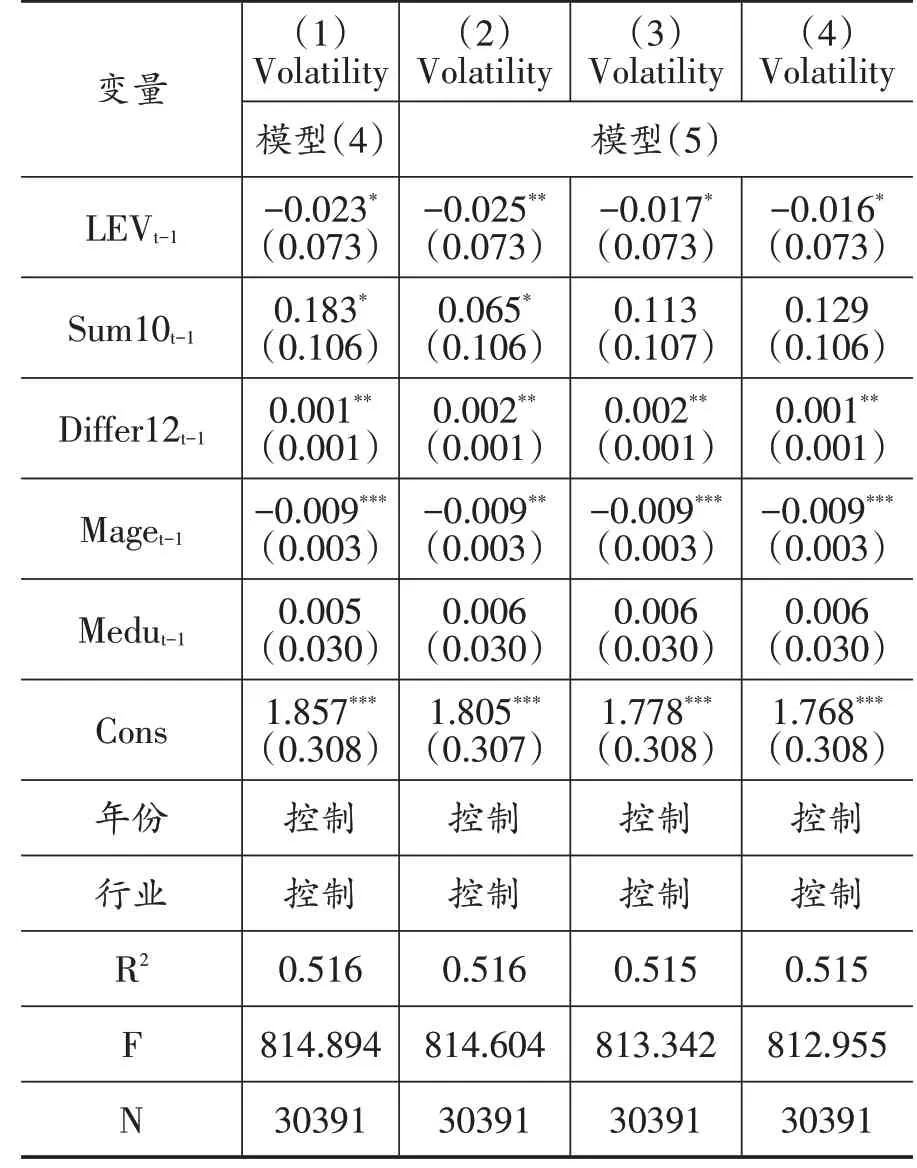

由于样本为面板数据,故采用稳健的标准误,分别使用固定效应和随机效应进行回归,经豪斯曼检验本文使用固定效应进行回归,表2报告了机构投资者抱团对公司股价波动影响的结果。回归(1)的结果显示,IsClique的系数为正,并在1%的显著性水平下显著,这意味着机构投资者抱团行为确实加剧了被抱团公司股价的波动,假说1得到了证实。表2中的回归(2)、(3)、(4)分别列示了3个核心解释变量的回归结果。由结果可知,基金团体整体持股比例、持股比例的赫芬达尔指数、持股比例最大团体的持股比系数都为正,并在1%的显著性水平下显著。这表明机构投资者并未起到稳定市场的作用,机构投资者抱团行为加剧了股票市场的整体风险,在其影响下股价波动更为剧烈。基金网络团体内的交流学习没能稳定市场,反而会加大市场波动,并且基金团体持股比例越大,网络内交流越密切,股价的波动越大,假说2得到了验证。控制变量中,资产收益率、资产周转率、总资产增长率、杠杆率、高管平均年龄与波动性水平呈显著负相关关系,反映了基本面好、具有发展前景的公司收益更稳定,股价波动相对较小。公司规模的系数显著为正,说明大公司的信息披露相对完善,信息不对称程度较低,股价波动相对较小。代理成本和前两大股东持股比例比值与股价波动呈显著正相关关系,反映了公司信息不对称会影响到股价波动,信息不对称程度越大,股价波动幅度越大。高管平均受教育程度与公司股价波动正相关,但不显著。

表2 机构投资者抱团与股价波动性

续表2

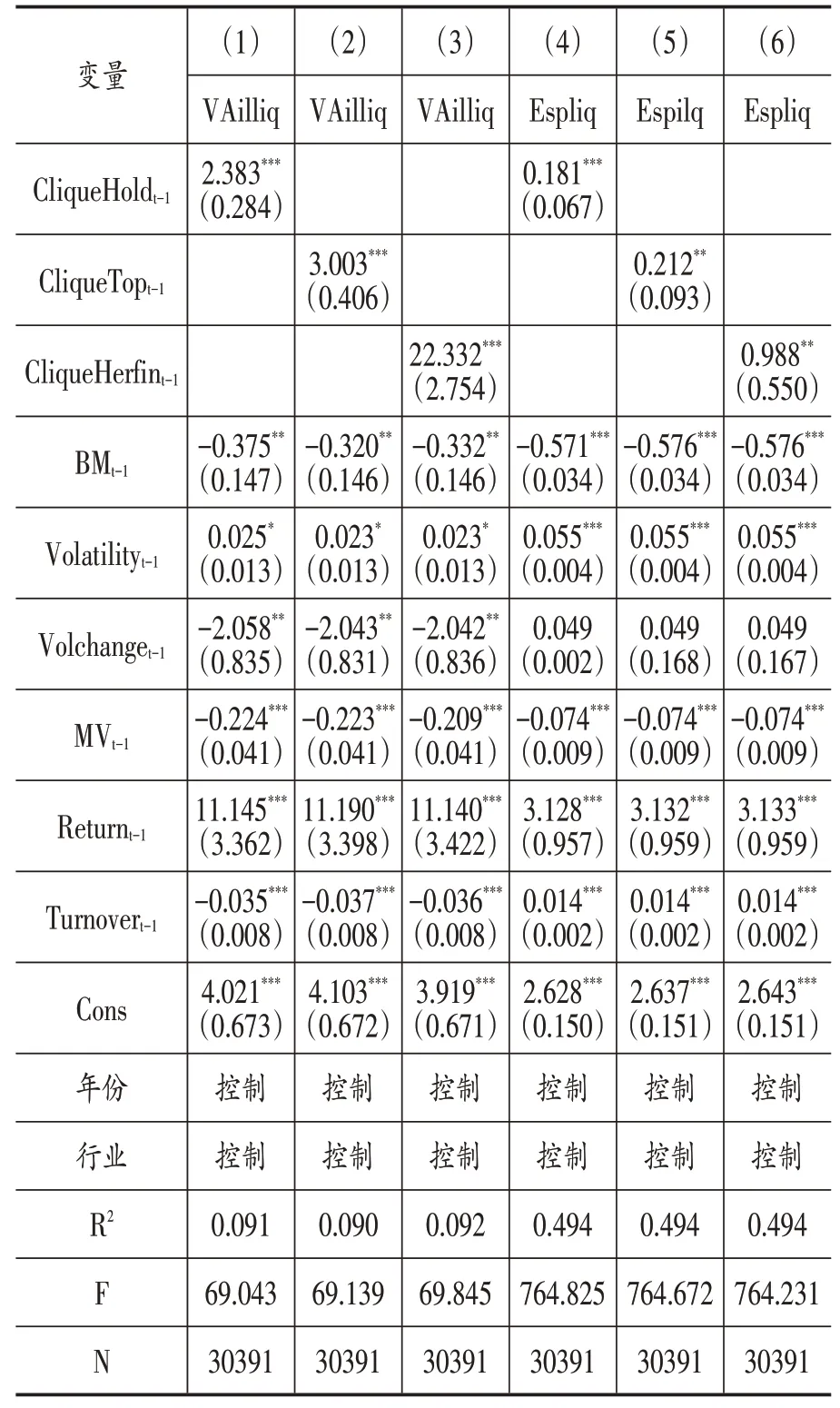

2.机构投资者抱团对股票流动性影响

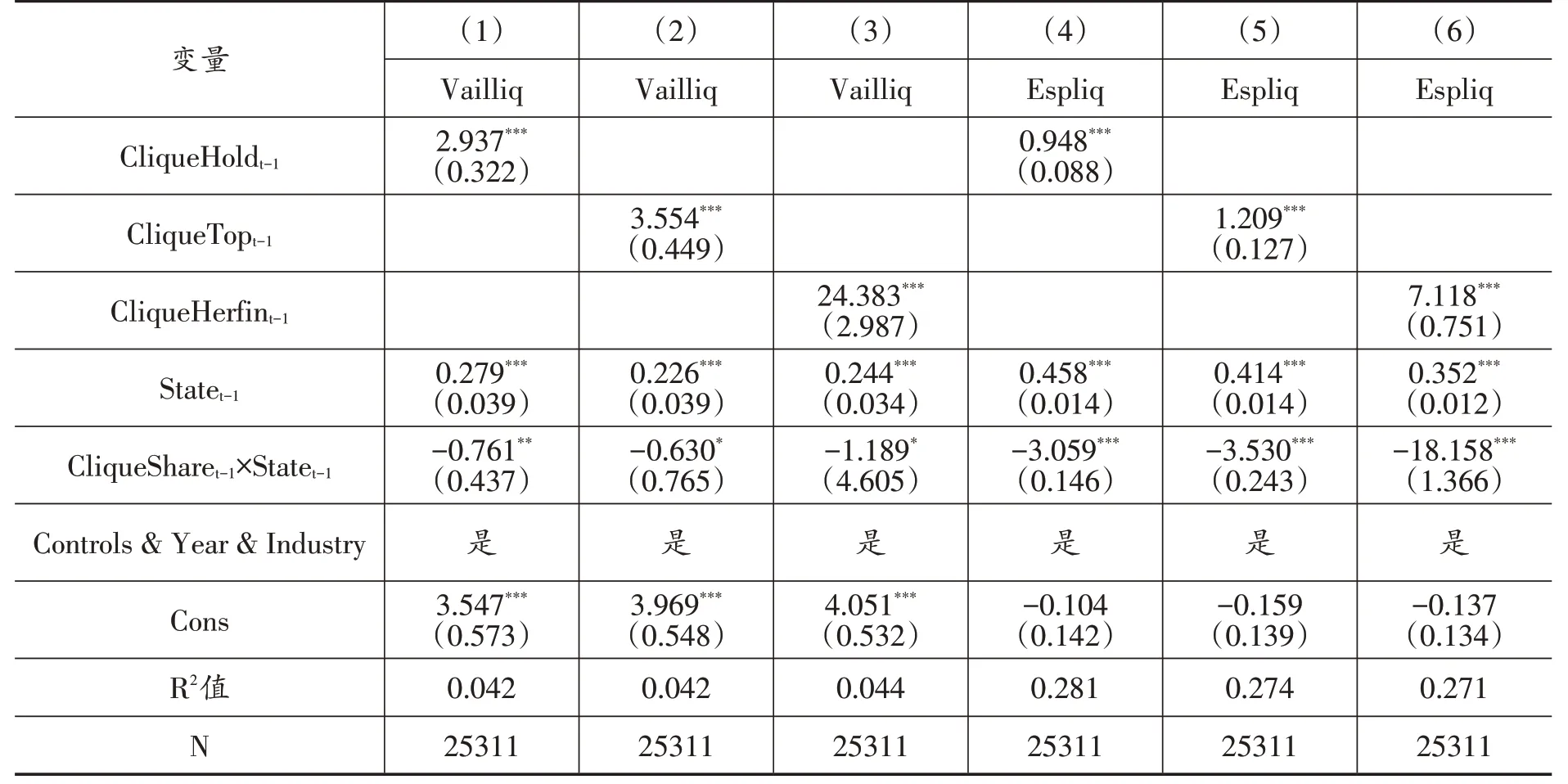

表3报告了机构投资者抱团对股票流动性影响的检验结果。回归结果(1)—(6)显示,在选择两个不同的非流动性指标VAilliq和Espliq时,3个机构投资者抱团变量都显著为正,并在1%的显著性水平下显著。这说明机构投资者抱团行为提高了公司股票的流动性成本,减少了市场的流动性,并且抱团持股比例越高时,这一削弱作用越明显。假说3a得到了验证。由于基金持股占公司流通股的比例普遍不高,即使形成了团体也未能发挥大股东应产生的监督作用,基金无意也无能力参与公司监督,没有起到敦促公司提高信息披露程度的作用。基金凭借其自身的信息优势增加了股票的流动性成本,逆向选择问题的影响超过了其提高信息效率的能力,而抱团行为则强化了这一影响渠道。控制变量中公司流通市值(MV)系数显著为负,与现有研究一致,公司流通市值越大,越易受到机构的关注,信息披露程度越高,流动性成本较小,股票的流动性越好。股价波动(Volatility)系数显著为正,可见股价波动会提高交易成本,降低了流动性。账面市值比(BM)系数显著为负,高账面市值比的公司股票流动性较好,与已有研究一致。

表3 机构投资者抱团与股票流动性

(二)进一步研究

市场状态可能影响基金行为,在不同的市场阶段,机构投资者抱团对股票市场的影响可能存在差异。因此,本文建立市场牛熊状态的相关变量来进一步研究。牛熊市的判定方法参考薛文忠(2012),根据上证综指对我国股市牛熊进行划分。本文研究期间从2009年第1季度至2019年第四季度,牛熊更替情况如表4所示。

表4 研究期间内股市牛熊市更替情况

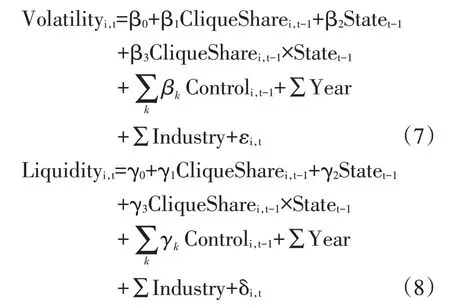

分别在式(5)和式(6)中引入市场牛熊状态的虚拟变量(Statei,t-1,牛市取1,熊市取0)建立如下计量模型:

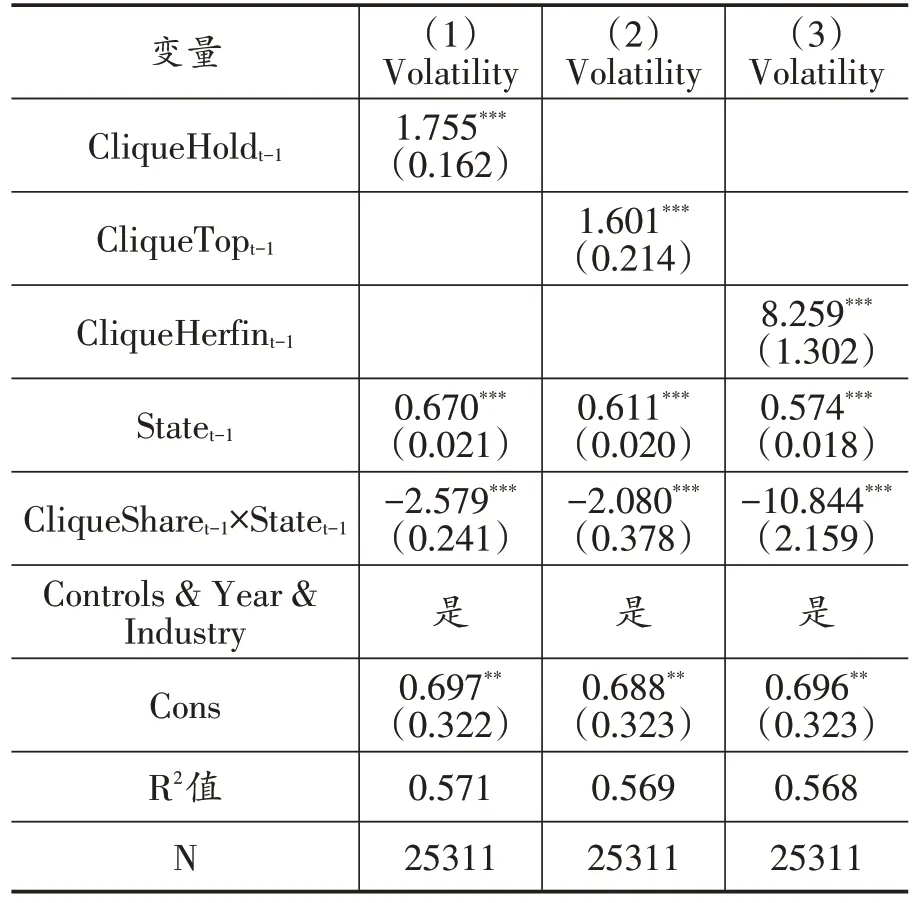

其中,CliqueSharei,t-1×Statet-1是机构投资者抱团持股变量与市场行情虚拟变量的交叉项,式(7)和式(8)中β3和γ3是本文重点关注的系数。回归结果见表5和表6。表5中,Statet-1系数为正,并在1%的水平下显著。牛市下的股价波动幅度要大于熊市,与经济事实相符。回归(1)到回归(3)中CliqueSharei,t-1×Statet-1交叉项的系数都为负,并在1%的水平下显著,这说明相比牛市,基金在熊市的抱团行为进一步强化了股价的波动,抱团越严重的股票,这一强化效应越明显。这反映了基金在熊市的抱团行为更多是一种“抱团取暖”的选择,而非对市场真实价值的反应。基金通过网络内的交流学习达成同谋,加剧了市场的信息不对称程度。在表6中,Statet-1系数为正,并在1%的水平下显著,这反映了牛市的交易成本要高于熊市,流动性较差。两种股票流动性衡量方法下,CliqueSharei,t-1×Statet-1交叉项系数都显著为负,其中Espliq方法下,交叉项系数在1%的显著性下显著;VAilliq方法下,系数在5%的显著性下显著。这说明相对于牛市,熊市下的机构投资者抱团提高流动性成本的效应更大,抱团越严重的股票流动性越差。在熊市时,基金经理的投资决策与风格较牛市会更为保守与谨慎,为了追求市场平均收益,基金经理们倾向于羊群行为,这就导致了更严重的逆向选择问题。

表5 市场行情对股价波动的影响

表6 市场行情对股票流动性影响

(三)稳健性检验①

①限于篇幅,结果留存备索。

一是改变被解释变量的衡量方式。改变股价波动的衡量方式,使用相对波动率(RVolatility)替代股价波动率进行回归,相对波动率由股价波动率减去上证综指波动率计算得来。流动性的测度参考Amihud(2002),构建Amihud非流动性度量(Ailliq),定义为股票回报的绝对值除以给定交易日的人民币交易量,将所得结果取季度平均值。参考Wang&Wei(2021)使用个股每季度股票收益为零的天数与当季度不缺失股票收益的总交易天数的比例来衡量非流动性(Zeroliq)。检验结果的主要解释变量均显著,与前文研究一致。二是剔除极端年份样本。2015—2016年,A股市场经历了暴涨暴跌,整个市场波动幅度异常剧烈,流动性几次几近枯竭,可能会对本文结论产生影响,故剔除2015年4个季度和2016年第1季度的样本数据后再次进行回归,结果依然显著,本文研究结论未发生改变。

五、结论与启示

本文基于2009—2019年我国主动型基金持股数据,通过构建以基金重仓股为链接的机构投资者网络,从中提取出抱团变量,研究机构投资者抱团对股票市场的影响。研究发现:机构投资者抱团行为加剧了市场的波动,机构投资者抱团持股比例越大,股价波动越大;同时,机构投资者抱团降低了市场的流动性,基金网络交流越密切,抱团持股比例越大,股票流动性成本越高,流动性越差。进一步研究发现,相比牛市,基金在熊市的抱团行为对股价波动的放大效应更明显;在市场流动性方面,相比牛市,熊市时的机构投资者抱团行为对股票流动性的削弱作用更为显著。稳健性检验阶段,通过改变股价波动性和股票流动性的衡量方法以及剔除极端年份、季度的样本再次进行实证检验,结果依旧显著,本文主要研究结论未发生改变。

本文的研究结论具有一定的实践与政策启示:第一,站在个体投资者角度,那些机构投资者抱团严重的股票较其他股票波动性更大、流动性更差,在市场行情不佳时,这一效应更为显著,因此普通投资者在择股时应慎重考虑,不应盲目追随那些“抱团股”。第二,从监管部门角度出发,对基金持股集中度的相关规定已经不能适应快速发展的市场,因此要适时推进“基金投资交易限制”的规则修改,规范基金经理抱团行为,防止基金利用资金、信息优势操纵市场。第三,机构投资者抱团现象与偏向短期化的基金经理激励、考核制度密不可分,因此要完善基金公司治理结构,促使基金经理与公司和投资者利益一致,在拉长考核期基础上引入风险保证金机制,将基金业绩与费用挂钩,减少代理问题的发生,使基金类投资者成为正确投资观念的倡导者。