探析数字普惠金融对中小企业融资的影响

2021-11-05吴慧敏常州工业职业技术学院经贸管理学院

文/吴慧敏(常州工业职业技术学院经贸管理学院)

一、引言

在我国经济发展中,中小企业是市场的中坚力量,其体量优势十分明显,根据工信部数据,截至2018年底,中国中小企业的数量已经超过了3000万家,个体工商户数量超过7000万户,占我国企业的99%以上,贡献了全国50%以上的税收、60%以上的GDP、70%以上的技术创新成果和80%以上的劳动力就业,带动我国经济蓬勃发展。但是我国中小企业的生命周期却较为短暂,尤其在2020年疫情冲击下,大量中小企业倒闭注销,资金周转困难是一个重要的影响因素。中小企业由于其规模较小、抵押品不足、管理不规范等,在获取金融支持方面面临着一定的困境,融资难和融资贵问题严重制约了中小企业的规模扩大和发展。

发展普惠金融,惠及“长尾人群”是我国的一大重要举措,而随着大数据、区块链和人工智能等技术不断发展,数字技术和金融不断深入融合,传统金融的边界和功能不断拓宽,普惠金融出现了一种新的形式,即数字金融。我国数字金融发展十分迅速,根据北京大学数字普惠金融指数,以江苏省为例,2011年其数字金融发展指数为62.08,到2018年上升至334.02,上升了5倍左右。数字金融的数字技术手段能够扩大金融的覆盖范围,有效缓解融资双方的信息不对称,拓宽中小企业的融资渠道,缓解中小企业的融资困境。其次,数字金融能够依靠现代技术简化审批流程,缩短审批周期,降低金融机构运营成本,进而提高融资效率,降低企业的融资成本。

二、数字普惠金融与中小企业融资理论分析

(一)中小企业面临的融资困境分析

第一,融资渠道单一,以间接融资为主。我国中小企业融资渠道狭窄,首先,许多中小企业治理结构不完善、制度不健全,并受到规模限制,无法达到资本市场的准入条件,难以获得直接融资。其次,许多中小企业缺乏核心技术,处于生产链的下端,导致营业收入和营业利润较低,获取的内源性资金无法满足经营扩张所需。因此,中小企业一般以外部间接融资为主,银行借款是其主要的融资方式。而银行信贷贷款数量有限,审批制度严格,无法满足中小企业融资需求。此外,中小企业由于规模较小,缺乏良好的信用机制,担保体系不健全,同样阻碍了企业融资。

第二、融资成本高。首先,对于中小企业来说,其资金需求急,占用时间短,对资金的流动性要求较高,由于信息不对称,会加大金融机构的运营成本,从而增加融资成本;其次,很多中小企业缺乏良好的抵押品,尤其对于新型科技型中小企业而言,采用轻资产的经营模式,不但融资难度高,而且银行往往会提高利率以规避风险,从而增加融资成本,造成中小企业融资贵的现象。

(二)数字普惠金融对中小企业融资影响理论分析

一般认为数字普惠金融是传统金融机构与互联网公司利用数字技术实现融资、支付、投资和其他新型金融业务模式,其标志性产品为支付宝(2013年)。在普惠金融发展的基础上,利用互联网、大数据、移动设备、社交媒体等手段,拓宽金融服务的边界性,降低金融服务的门槛,为弱势人群、中小微型企业提供了一种普惠性质的金融服务。因此,可以认为,数字普惠金融可以通过扩大服务范围、降低融资成本、提高融资效率等途径缓解中小企业融资困境。

第一,突破地理限制,扩大服务范围。首先,随着区块链、大数据等数字技术的大力发展,依靠移动设备,数字普惠金融应用场景不断增加,突破了地理的限制,覆盖率不断提高,使得融资门槛不断降低,中小企业有更多的机会获取外部资金。其次,技术的发展有效地缓解了信息不对称问题,提高中小企业信息透明度,使得投资者能够精确识别企业的实际发展情况,挖掘具有潜力的公司,促进企业融资水平提升。再次,数字普惠金融的融资形式多样化,中小企业融资可选项不断增多,从而避免缺乏抵押品无法融资的状况,缓解了众多轻资产中小企业的融资困境。

第二,降低融资成本。首先,利用移动设备,金融服务交易双方的结算效率提高,交易成本能够有效降低。其次,利用技术优势,数字普惠金融可以有效甄别企业信用数据,并对企业的融资需求作出判断,相较于传统金融,大大降低了外部融资费用。

第三,提高融资效率。随着数字技术的应用和普及,融资行为逐渐转移到线上,线上融资能够缩短繁杂的审批流程,简化审批手续,有效提高中小企业的融资效率。

三、数字普惠金融影响中小企业融资的实证分析

(一)研究假设

根据文章的理论分析部分,提出如下假设:

数字普惠金融的发展能够缓解中小企业的融资困境,提升融资水平。

(二)数据来源

由于本文研究对象为中小企业,因此选取了2012年至2018年中国创业板上市公司作为样本,并参照了其他学者的做法,进行了筛选:(1)剔除了2012以后上市的公司;(2)剔除了关键指标数据缺失的公司;(3)剔除了ST、*ST等公司;(4)剔除了金融类上市公司;(5)由于新疆、西藏等地区具有一定的特殊性,予以剔除。最后,筛选后的创业板上市公司数量为344个,形成了2012年至2108年2408个面板数据。

本文的企业数据主要来源于国泰安数据库,有部分缺失数据,手工查阅报告进行补充,普惠金融指数数据来源于北京大学数字金融研究中心编制的《北京大学数字普惠金融指数》报告。

(三)变量设置

1.被解释变量

融资水平。为了衡量企业的融资水平,文章设置了两个指标,分别是融资现金持有水平Cash、资产负债率Ley。

融资现金持有水平Cash。采用各个企业每年融资收到的现金等物总金额的对数。

资产负债率Ley。采用企业的总负债除以总资产。

2.解释变量

数字普惠金融总指数Index。文章采用了北京大学数字金融研究中心开发的数字普惠金融指数,以蚂蚁金服提供的海量数据为基础,构建了数字金融覆盖广度、深度以及数字化程度三个方面的33个指标体系,目前其统计范围已经涵括我国31个省市(不包括港澳台)、337个地级市,以及部分县级市。本文实证部分使用的数据为地级市口径的数字金融发展指数。

3.控制变量

股权集中度Herf。采用第一大股东股权比例。

固定资产比率Far。采用固定资产占总资产的比率。

总资产净利润率Roa。采用净利润除以总资产。

管理费用率Mfee。采用管理费用占收入的比率。

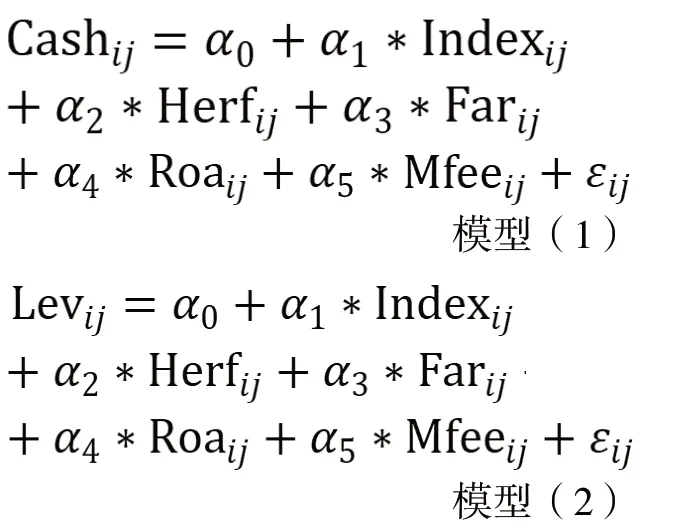

(四)模型设定

由本文的假设可知,数字普惠金融的发展能够缓解中小企业的融资困境,提升融资水平。文章从融资现金持有量和资产负债率两个指标来体现融资水平,利用数字普惠金融总指数来衡量数字普惠金融的发展。因此建立以下模型:

(五)实证结果与分析

1.模型(1)回归结果

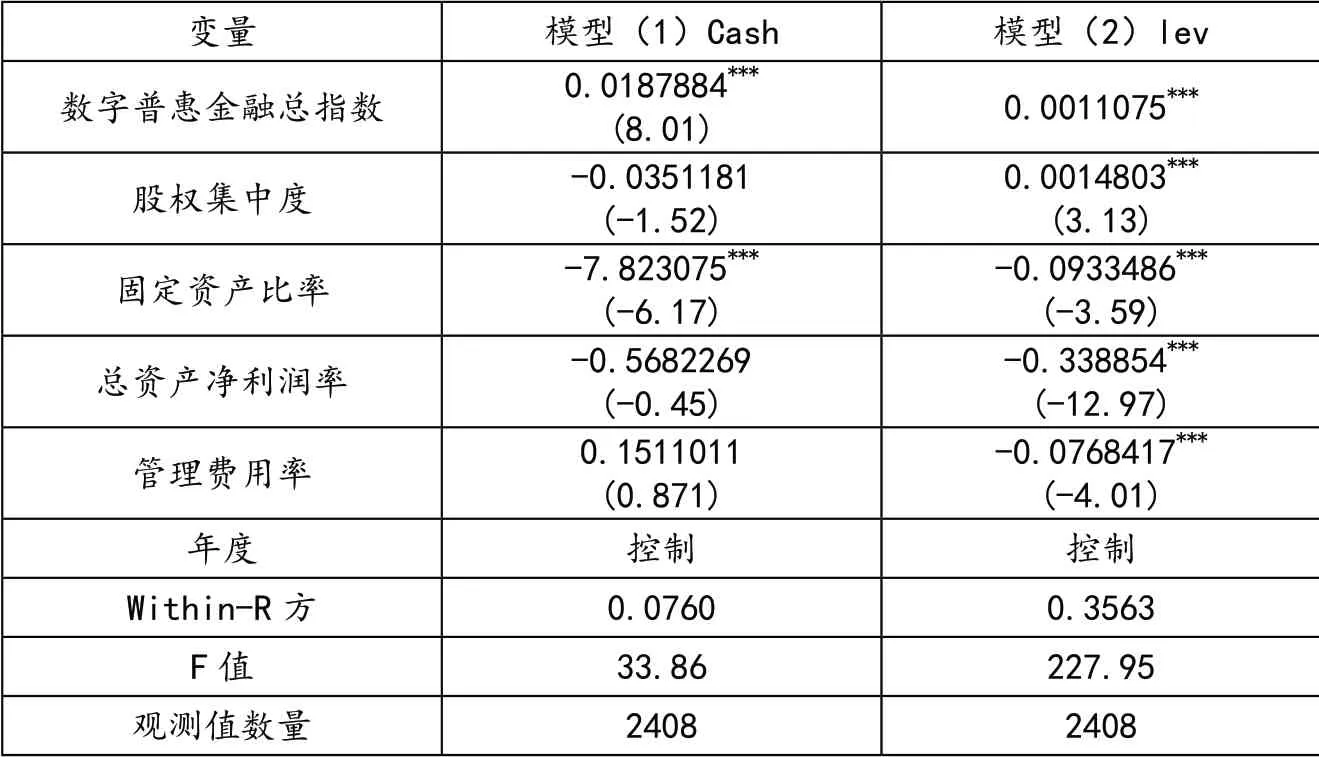

为了验证本文的假设,对模型(1)和模型(2)进行回归分析。利用stata软件对2012年至2018年的数据进行固定效应面板回归,得到的回归结果如表1所示。根据模型(1)的回归结果,模型的F值通过了检验,说明模型的解释力度较强,具有显著性,回归系数为0.0187(T值=8.01),在1%的水平上均显著为正。该回归结果说明了数字普惠金融对企业的融资水平有着显著的促进作用,在数字普惠金融发展较好的地区和年份,中小企业通过融资获取的现金水平更高。因此,数字普惠金融的发展能够有效缓解中小企业的融资困境。文章的假设成立。

表1 模型(1)—(2)回归结果

2.模型(2)回归结果

根据模型(2)的回归结果,首先,模型的F值通过了检验,整体解释力度较强。其次,模型的回归系数为0.0011(T值=23),通过了T检验,在1%的水平上均显著为正,说明数字普惠金融指数越高,企业的资产负债率越高。数字普惠金融指数从数字金融的使用广度、深度以及数字化程度三个方面反映用户对信贷、信用、保险、投资等方面的使用情况。当数字普惠指数越高时,说明中小企业越容易获得信贷融资,其负债融资能力越强,因而资产负债率越高。

根据上述分析,可以发现数字普惠金融对中小企业的融资能力有着显著的提升作用,能够有效提高企业的融资现金水平。此外,数字普惠金融主要通过提高信贷融资的可获得性来缓解中小企业的融资困境。

3.稳健性检验

为保障实证结果的可靠性,更准确描述数字普惠金融对中小企业融资的影响,本文将数字普惠金融指数指标更换为数字普惠金融覆盖广度、使用深度、数字化程度等指标,进行稳健性回归。根据回归结果显示,稳健性模型F值均通过了检验,从T值来看,三个稳健性指标均对融资现金持有水平(T值分别为:8.67、6.42、7.49)和资产负债率(T值分别为:24.08、19.62、20.64)有显著的正向影响,与前面的模型保持一致,进一步证实了文章的实证结论,说明数字普惠金融能够有效缓解中小企业的融资困境。

四、结论与对策

通过理论分析发现,数字普惠金融主要通过扩大服务范围、降低融资成本以及提升融资效率等几个方面缓解中小企业的融资困境。以中国创业板上市公司为研究对象,对其2012年至2018年财务数据进行回归分析,发现数字普惠金融能够有效缓解中小企业的融资困境,缓解方式以信贷融资为主。

在此基础上,针对政府和企业不同主体提出以下对策:

(一)政府

第一,缩短各个地区的数字金融发展差距,促进其良性发展。数字普惠金融对于缓解中小企业的资金压力,提高其创新投入有着重要的正向作用,应积极推动其良性发展。首先,应加大基础设施建设,扩大数字普惠金融的覆盖范围和使用深度,强化发达地区的金融辐射功能,注重农村地区和西部地区的稳步提升;其次,利用数字化技术,进一步增强金融服务实体经济的效用,解决中小企业融资难、融资贵和信息不对称等问题。

第二,积极推进数字技术发展,赋能金融更好服务中小企业,缓解融资压力促进其创新。首先,应利用数字技术有效缓解信息不对称问题,解决中小企业融资难、融资贵难题,促进其创新。其次,数字普惠金融的迅速发展得益于技术进步,在此基础上还需反哺技术发展,大力推动大数据、区块链、人工智能等技术发展,为金融服务提供强有力支持,赋能实体经济发展。

第三,加强监管。在数字金融发展过程中,金融监管的作用十分关键。一方面,加强监管有助于守住金融风险底线,提升运行效率,进而实现高质量发展。另一方面,数字金融技术创新的复杂性、内生性、易变性特征,放大了当前监管的不足,在金融监管改革滞后的情况下,不恰当的金融监管也可能会束缚数字金融和金融科技的发展范围和效能释放,阻碍企业创新发展。因此,政府应当适应新技术发展,创新监管方式,保障数字普惠金融良好发展。

(二)中小企业

第一,加快实现数字化转型。在大数据时代,传统经营方法逐渐淘汰,企业应当注重信息的采集和共享,打破自身的“信息孤岛”困境,普及智慧化管理,有利于缓解信息不对称问题,搭建与金融机构之间的桥梁,使得企业的融资困境能够得到有效缓解。

第二,合理使用融资款,降低风险。根据文章结论,中小企业获取的融资以信贷为主,信贷融资易导致高财务杠杆,加大企业财务风险。因此,企业在获取资金后应合理评估项目风险,保障资金使用的安全性,从而降低企业风险。