基于现金流量的企业财务预警研究

2021-11-04孟凡亚

孟凡亚

一、现金流量指标在财务预警中的优越性

在公司,经常出现“账上有钱,库中无钱”的状况,也会出现虽然账面利润很高,但仍不能维持企业的正常运行。这大多是因为企业的现金流不足导致现金链断裂,因此现金流量指标更加重要。现金流量指标在财务预警中的优越性主要有:

1.现金流量更能反映企业的收益质量。由于应收账款的存在和人为因素使利润常常虚高,而现金流指标恰恰可弥补这方面的不足,使投资者等能全面了解财务状况,确定企业真实的价值创造能力。

2.现金流量更能反映企业的偿债能力。虽然企业有大量的流动资产,但由于这些流动资产的支付能力差,导致企业无法按时偿还到期负债,使得很多企业虽然盈利很好但仍然面临破产。以权责发生制为基础的流动比率虽然能反映企业资产的流动性,但由于占比很大的存货不能及时变现,使得该数据存在一定的局限性。及时扣除存货计算的速动比率也会由于应收账款的存在,而误导决策者的判断。

3.现金流量能更好地反映企业风险。从会计角度分析,企业的盈利与其财务能力成正比。然而传统意义上的盈利包含着应收账款这一收入,一旦应收账款无法收回形成坏账,则由此形成的利润就变成了虚假利润。因此,只有舍去应收账款等相关数据后的净现金流量才能真实反映企业的财务能力。

二、研究对象的选择

本文主要研究现金流对财务预警的作用,因此为了构建现金流与财务预警的模型,根据现有研究成果随机选取现金量指标(表1),从上市公司披露的财务报表中选取研究所需数据,运用Excel表格进行计算。对于计算所得的指标作为样本数据,采用SPSS软件首先通过K-S检验和T检验,筛选出具有显著性差异的指标,通过因子分析提取公因子作为自变量,采用Logisitics二分类回归分析方法构建模型,根据所构建的模型具体分析现金流量与财务预警的关系。其中,X1、X2分别反映企业经营活动产生的现金净流量来偿还现时债务和全部债务的能力。X3反映企业用经营活动产生的现金净流量维持、扩大生产经营规模的能力。X4、X5、X6分别反映每元销售、全部资产及净资产产生现金的能力。X7、X8、X10分别反映企业经营活动、投资活动和筹资活动所获得现金量满足其相应资金支出的程度。X9、X11分别反映投资和筹资现金支出占总现金支出的比重。

表1 财务预警指标体系

三、研究假设

财务预警除受财务指标等定量因素的影响,还受企业规模、国家政策等定性因素的影响,但本文主要研究现金流量对财务预警的影响。本文假设偿债能力、财务弹性、获现能力以及现金流量结构分析指标对财务预警产生显著性影响且指标越大,则企业陷入财务危机的概率就越小。本文针对这一假设进行实证研究。

四、设计研究变量

由于影响企业陷入财务危机的因素有很多,为了确保自变量仅为现金流量指标,所以本文通过K-S检验、T检验,对原始数据进行筛选,得出显著性较强的现金流量指标。然后为了排除指标间相关性对模型的影响,对筛选出的指标通过因子分析法对其进行降维,提取这些现金流量指标的公因子作为研究自变量,对ST公司发生财务危机的概率(P)取1,非ST公司P取0,以P作为因变量,构建Logisitics二分类回归模型,通过对模型的分析验证假设的真伪,以达到研究目的。用P表示企业发生财务危机的概率,则用三个公因子表示的财务预警模型为:

五、研究样本的选取与数据收集

对于数据的选取,有以下假设:

1.假设公司规模等情况不会影响研究结果。样本取自于100家上市公司的财务报表,虽然所选样本中ST与所对应的非ST属同一行业,但是公司情况和规模不尽相同,为了方便研究,假设研究结果不受该差异的影响。

2.假设样本数据真实可靠。虽然样本数据取自公司披露的报表中,但不排除上市公司存在粉饰报表的嫌疑。

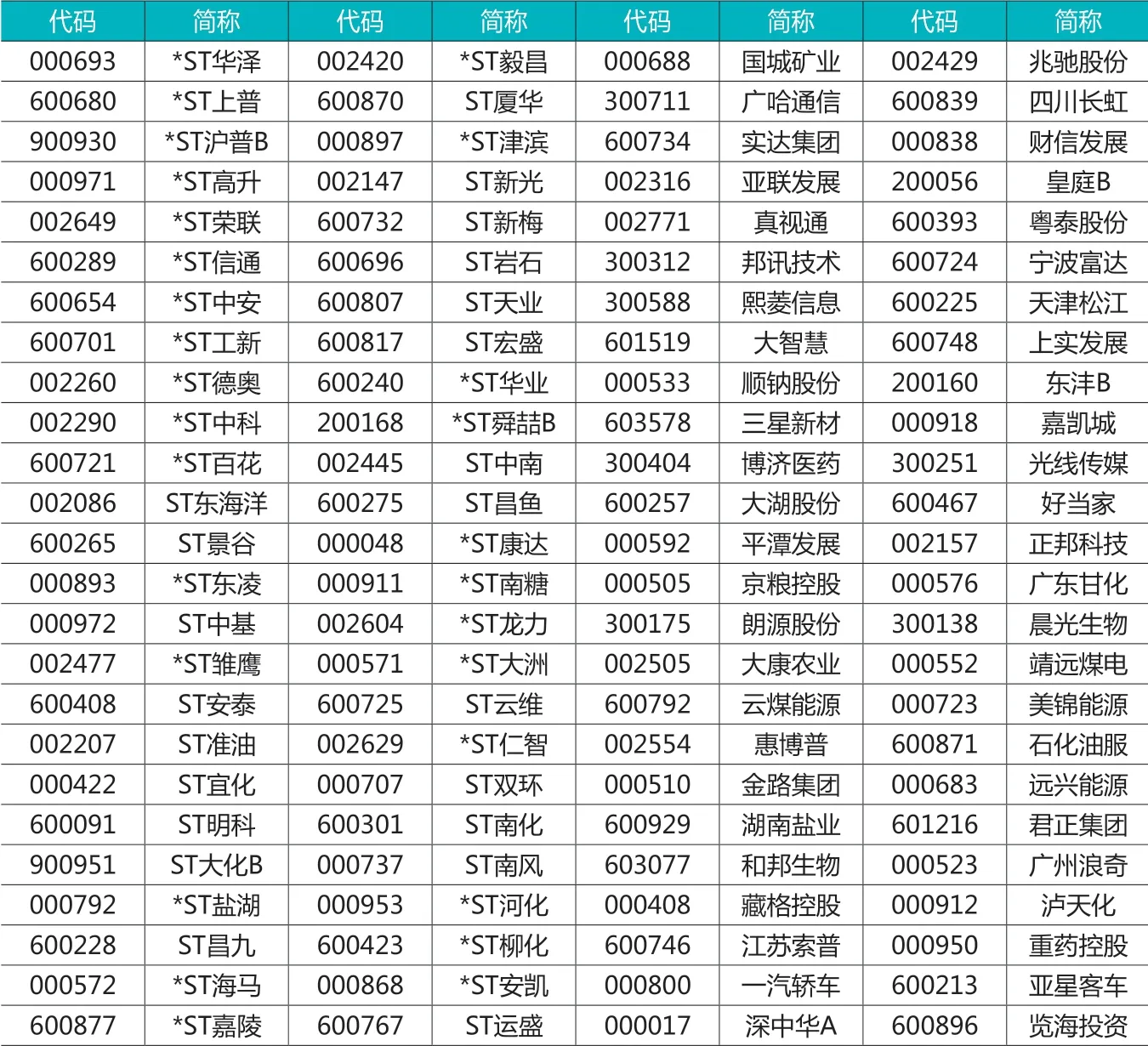

表2 抽取的ST与非ST公司样本

本文以公司被ST作为企业陷入财务危机的信号,并且以T-1表示ST前一年,以此类推,T-2为ST前两年,T-3位ST前三年。由于上市公司资料比较完整,并且基于以上假设本文选取了50家2018年被ST的公司以及同期50家行业相同、资产相近的非ST公司,并根据现有研究成果,随机选取了财务预警指标,然后从中国证券之星、网易财经中获取了2015-2017年的以上100家样本公司的相关财务报表,并用Excel表格计算出预警指标。

六、 统计分析

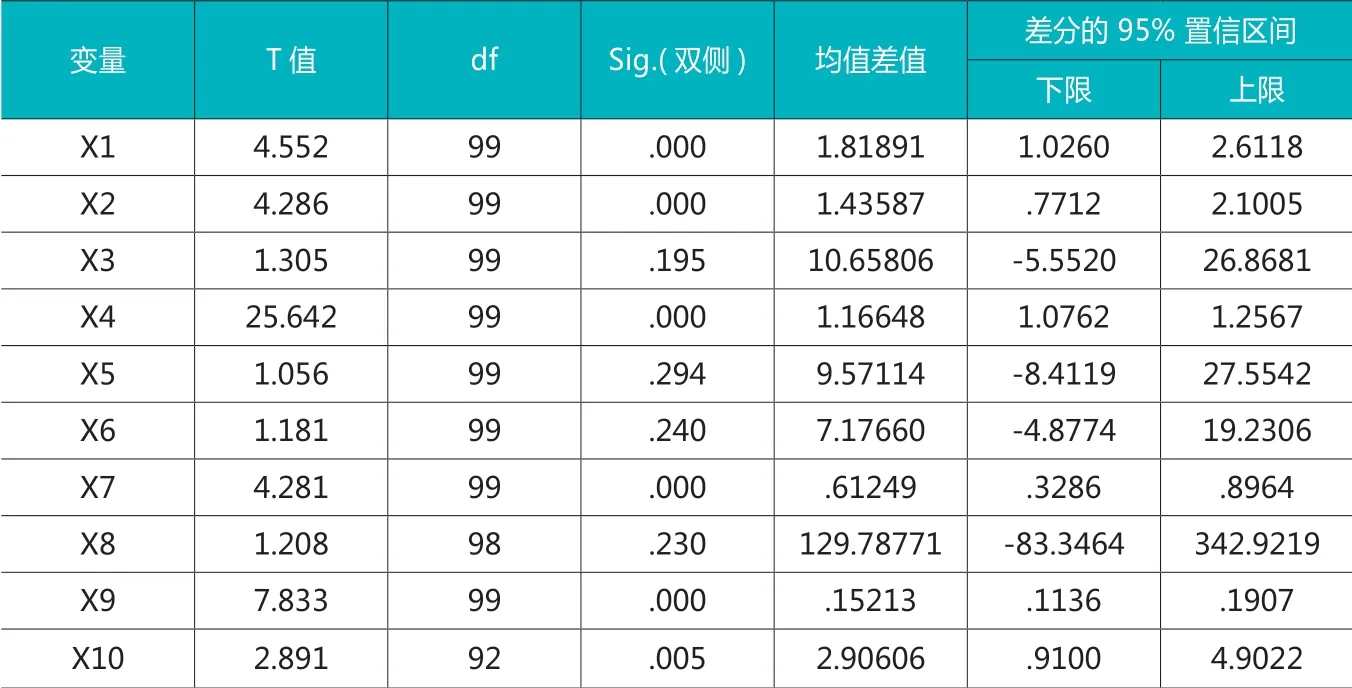

1.显著性检验。由于被ST的公司一般在ST前两年已经连续亏损两年,所以本文主要针对T-1年的数据进行阐述,对T-2、T-3年的数据用同样的方法进行研究。利用SPSS 软件对样本数据进行K-S检验,根据结果(表3),得到X1、X2、X3、X4、X5、X6、X7、X8、X9和X10服从正态分布,相反,X11不服从正态分布。对于服从正态分布的10个指标进行T检验,根据表4得,X1、X2、X4、X7、X9和X10的显著性概率小于显著性水平0.05,说明对于ST公司和非ST公司前一年的数据,这6个指标具有显著性差异,应该保留,其余的不具有显著性差异,可以排除掉。

表3 Kolmogorov-Smirnov 检验结果

表4 T样本检验结果

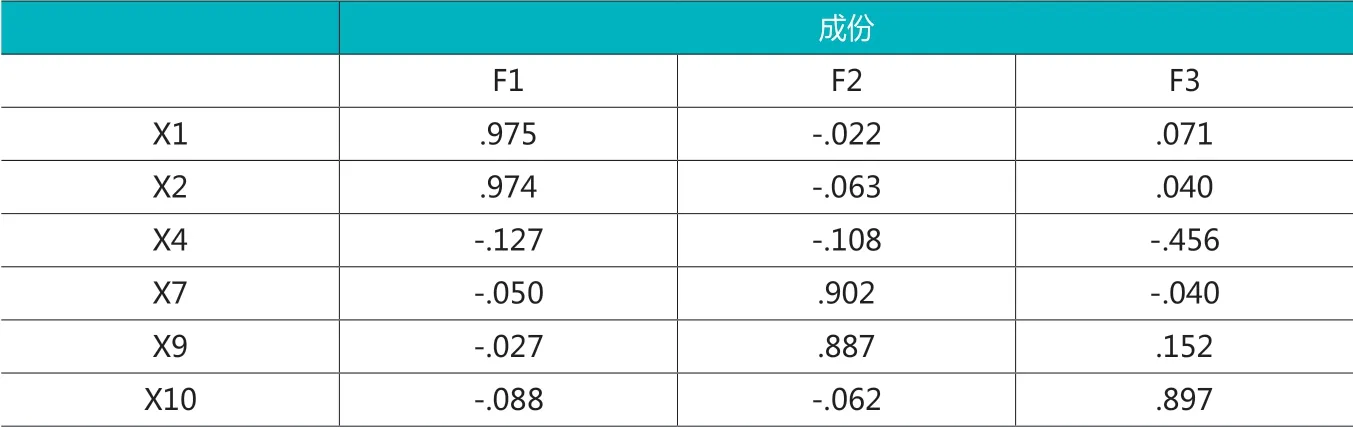

2.因子分析。为了排除指标间相关性对模型的影响,因此采用SPSS软件对6个显著性强的指标进行因子分析使其降维,以提取公因子F。在提取公因子之前,先进行了KMO-Bartlett的检验,根据表5得,Kaiser-Meyer-Olkin度量为0.498,Bartlett球形度显著性概率为0.000,远小于0.05,据此,可以认为各变量具有较强的相关性,因此适用于因子分析。对T-1年的样本数据进行因子分析共提取了3个公因子,即F1,F2,F3。如表6所示。

表5 KMO-Bartlett 的检验

表6 因子分析旋转后的成份矩阵

表7-2 T-2年 Logisitics回归结果

表7-3 T-3年 Logisitics回归结果

B S.E, Wals df Sig. Exp (B)步骤 1a F1 -1.298 .345 14.136 1 .000 .273 F2 .387 .246 2.474 1 .116 1.472 F3 -.465 .312 2.223 1 .136 .628 F4 .259 .314 .680 1 .410 1.296常量 -.072 .248 .084 1 .772 .931

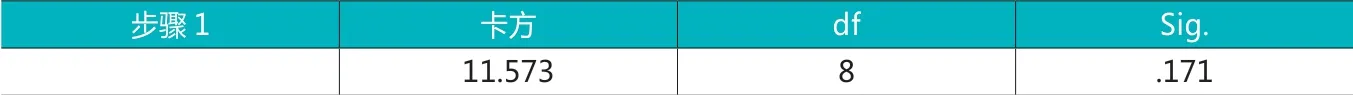

表8-1 T-1年 Hosmer- Lemeshow 检验

表8-2 T-2年 Hosmer- Lemeshow检验

表8-3 T-3年 Hosmer- Lemeshow 检验

3.Logisitics回归模型构建。本文运用SPSS软件对样本进行了Logisitics二分类回归分析,其中对于ST公司的P值取1,非ST公司P值取0,根据回归结果(表7-1),得出财务预警模型如下:

表7-1 T-1年 Logisitics回归结果

4.解释结果并得出结论。本文通过Logisitics二分类回归分析,建立了财务预警模型,针对上市公司陷入财务危机前三年的数据进行了分析,得出如下结论:

(1)现金流量指标能够更好地反映企业财务预警的状况。根据表4可以得出,有六个指标的显著性概率小于0.05即具有显著差异,由此得出现金流量指标具有较强的反映企业财务预警的能力。因此,企业在日常管理过程中,管理者不仅要关注传统指标,更要注重现金流指标。

(2)偿债能力、财务弹性、获现能力以及现金流量结构分析指标越强,则企业发生财务危机的概率越小。因为以上构建的财务预警模型中,模型系数F均为负数,所以公因子F与发生财务危机概率P成反比关系。因此,企业可以通过调整经营结构、投资结构以及筹资结构,增加现金流量,加强应收账款管理等措施来提高以上指标比率,从而减少财务风险;企业可以加强对销售、存货及应收账款的管理,提高资产利用率和周转率,减少人为损失以及坏账风险,提高自身的短期产债能力以及获现能力,从而保障企业的正常运营,摆脱财务困境。

(3)公司财务危机的发生是一个缓慢的过程。通过分析、比较ST公司发生危机前三年数据,发现模型预测的稳定性随着时间的接近程度逐年递增。因此,企业应加强对现金流量指标及传统财务指标的监控,一旦发现异常,应及时采取相应措施,避免财务状况的进一步恶化。

七、加强企业财务预警的建议

1.提前合理安排财务现金。当企业的现金流出量与流入量达到一个合理的平衡点时,是企业现金流量管理的最好状态。当企业现金的流出量大于流入量时,企业有可能会出现资金短缺的状况,容易影响企业的发展;相反,企业会出现闲置资金,会降低资金的使用率,从而使企业的收益降低。因此企业应当合理安排财务现金的使用,避免出现短缺或盈余的情况,为此,企业应当做好财务预算,合理进行资金的分配,使其达到最优状态,以加强企业财务预警。

表9-1 T-1年模型系数的综合检验

表9-2 T-2年模型系数的综合检验

表9-3 T-3年模型系数的综合检验

2.增加经营活动中产生的现金流量。企业可以通过开源节流的方式增加现金流量,即一方面可以通过开发新产品,引进新技术提高产品质量,迎合消费者的需求,扩大销售,以此来提高收入。另一方面,严格控制成本及企业开支,建立成本管理系统,加强成本预算,以此降低费用。企业也应当加强应收账款的管理,将应收账款责任到人,及时回收款项,提高周转率,降低坏账风险,以达到增加现金流量的目的。

3.建立健全的财务预警机制。企业应当建立健全的财务预警机制,专人负责。该部门应当根据企业特点分析与财务预警相关的财务与非财务因素,关注这些指标的变化情况,实时监测和控制现金流量,以此来做好财务预警。

4.企业管理者形成现金流量管理思想。由于现金流量对财务预警起到了至关重要的作用以及它能反映企业真实的财务能力,所以企业管理层应当在日常经营中重视现金流量的管理,形成现金流量管理的意识,通过监测及分析现金流量指标,根据其变化情况进行财务预警。

5.建立现金流量反馈体系。现金流量反馈体系能够及时地将财务问题反映到企业生产活动中,那么相关部门可以及时察觉问题,并采取相应措施,有效降低了现金流量的风险,能够使企业提早做到财务预警,避免陷入财务困境中。

6.提高财务资金的运作效率。合理调整企业运营、投资、筹资活动资金的比例,降低资金的闲置率,提高资金的周转率以此来提高资金的运作效率;加强应收账款的管理,避免造成坏账损失;制定资金管理制度,认真合理运营,防止资产的流失,确保资本金的保值及增值。