机构“羊群行为”对我国股票市场波动的影响

2021-10-29丁乙

丁 乙

内容提要 本文分析了不同市场行情下各类机构投资者“羊群行为”的异质性表现,研究了机构投资者的“羊群行为”对我国股票市场波动的影响。研究结果表明,保险公司和合格境外机构投资者的“羊群行为”一定程度上有利于市场稳定,而证券投资基金和证券公司的“羊群行为”则加剧了股票市场的波动。社保基金由于委托投资机制的存在,其“羊群行为”对股市波动的影响一定程度上受到基金投资行为的影响,与其自身消极稳健的投资风格并不完全符合。

一、引言

近十多年来,中国股票市场的机构投资者队伍迅速壮大,并朝着多元化的方向发展,已形成包括证券投资基金、社保基金、券商、保险公司、信托公司、财务公司等风格各异的专业化机构投资者。我国政府推进机构投资者发展的主要目的在于,借由机构投资者的理性投资理念,进一步推进我国证券市场的健康和稳定运行,降低证券市场上的非理性波动。但是,在我国股票市场快速发展的几十年里,我国股票市场的高波动并没有得到缓解,A股市场甚至出现过千股跌停这样的特殊事件。20世纪90年代,在我国股票市场发展的初级阶段,证券投资者的投资理念还不成熟,盲目跟风等非理性投资行为十分普遍,因此,当时的股票市场经常出现大幅波动。近三十年来,我国股票市场上暴涨暴跌等不健康的现象仍然频频发生,其中机构投资者的作用不可忽视。

关于机构投资者交易行为对股票市场波动的影响研究并没有一个统一的结论。基于有效市场理论,一部分学者认为,机构投资者行为降低了股价崩盘风险(Scharfstein et al., 1990[1]Scharfstein D. S. Stein J C., "Herd Hehavior and Investment", The American Economic Review, 1990, pp.465-479.;Wermers,1999[1]Wermers R., "Mutual Fund Herding and the Impact on Stock Prices", The Journal of Finance, 1999, 54(2), pp.581-622.;Callen & Fang,2013[2]Callen J. L., Fang X., "Institutional Investor Stability and Crash Risk: Monitoring Versus Short-termism?", Journal of Banking & Finance, 2013, 37(8), pp.3047-3063.;高昊宇等,2017[3]高昊宇、杨晓光、叶彦艺:《机构投资者对暴涨暴跌的抑制作用:基于中国市场的实证》,《金融研究》2017 年第2期。;Tee et al., 2018[4]Tee C. M., Yee A. S. V., "Chong A L. Institutional Investors' Monitoring and Stock Price Crash Risk: Evidence from Politically Connected Firms", Review of Pacific Basin Financial Markets and Policies, 2018, 21(04), pp.185.);也有一部分学者则持反对意见,他们从“羊群行为”和正反馈交易的角度出发,认为机构投资者的交易增加了股票市场的波动性(Delong et al., 1990[5]Delong J. B., Shleifer A., Summers L H, et al., "Positive Feedback Investment Strategies and Destabilizing Rational Speculation", Journal of Finance, 1990, 45(2), pp.379-395.;Sias,2006[6]Sias R. W., Starks L. T., Titman S., "Changes in Institutional Ownership and Stock Returns: Assessment and Methodology", The Journal of Business, 2006, 79(6), pp.4-16.),尤其是当研究背景放在中国。因为中国的机构投资者股权分散,没有足够的动机和能力参与到公司治理当中(Jiang & Kim,2015)[7]Jiang F., Kim K. A., "Corporate Governance in China: A Modern Perspective", Journal of Corporate Finance, 2015, 32(2), pp.190-216.,只有持股规模大、具有长期投资视野的机构投资者才有动机去监督上市公司(Chen et al., 2007)[8]Chen X., Harford J., Li K., "Monitoring: Which Institutions Matter?", Journal of financial Economics, 2007, 86(2),pp.279-305.。所以,目前我国的机构投资者很可能增加了股票市场的波动性,加大了上市公司的股价崩盘风险;还有一部分学者认为机构投资者交易行为与股票市场波动性之间并不存在明显的正向或者反向关系(Rubin和Smith,2009)[9]Rubin A., Smith D. R., "Institutional Ownership, Volatility and Dividends", Journal of Banking & Finance, 2009, 33(4),pp.627-639.。

相比个人投资者,机构投资者通常被认为是具有稳定股票市场波动作用的。虽然机构投资者的专业人员对于信息的处理、分析和理解能力高出一般投资者,但是由于信息披露制度不完善带来的信息缺失,在机构投资者没有获得更多有效信息的其他渠道时,他们会依据主观意志或者过往的经验进行投资决策,或者盲目地从众。此外,虽然机构投资者的资金管理者都是高度专业化的金融专门人才,但是他们不可避免地受到心理、情绪的影响,以及专业能力的限制,产生认知偏差,导致行为偏差。因此,出现在普通个人投资者身上的所谓非理性行为也会出现在机构投资者上。在此过程中,委托代理问题突出,机构投资者的所有权和经营权不统一,也会引起他们的有限理性行为。在社会生活或者金融经济活动中,“羊群行为”是一种非常典型的有限理性行为,同时也是普遍的、可以被大部分人感受或者观察到的现象。本文认为,“羊群行为”是由投资者的有限理性引起的、在信息不完善的情况下受到情绪驱动,或者过度依赖舆论而放弃私人信息和理性分析、模仿其他投资者的投资行为。

为了正确认识我国机构投资者在股票市场上是否发挥了长期价值投资者的作用,同时也为机构投资者未来的发展改革提供理论和现实依据,本文重点分析了我国证券市场上不同机构投资者的“羊群行为”对股票市场波动的异质性影响,分析了他们对股票市场稳定性的不同影响。研究发现,保险公司和合格境外机构投资者(以下简称“QFII”)的“羊群行为”一定程度上有利于市场稳定,证券投资基金和证券公司的“羊群行为”则加剧了股票市场的波动,而社保基金的“羊群行为”受证券投资基金的影响,偏离了它本身消极稳健的投资理念。

二、研究设计与模型设定

(一)理论分析

证券投资基金和证券公司都是积极投资者,它们为了达到收益最大化,积极地对资金配置和资产组合进行调整,并随时根据市场条件改变投资决策。但是,我国现有的证券市场环境还不够成熟,不论是上市公司的质量还是监管体系的完善,都需要进一步加强。因此,证券投资基金和证券公司的投资主要收益来源是资本利得。在这种市场条件下,即使像基金和证券公司这样的积极投资者,由于声誉顾虑和资金压力,经常会倾向选择短期的投资行为,存在明显的投机倾向,这在一定程度上引起了市场波动增加。两者相比,证券公司的投机性更加明显。当市场行情走弱,出于规避风险的意图,基金和证券公司更倾向于保持与同行的一致,展现出更强的“羊群行为”特征。

社保基金和保险公司属于另一种投资理念的机构投资者。它们的资金来源长期、稳定且金额巨大,运营特点是以保证资金安全为首要目的。社保基金和保险公司通常被认为是消极的投资者,是市场中最稳健的长期机构投资者,因此它们的投资行为对股票市场波动性存在一定缓和作用,这也是我国大力发展机构投资者的初衷。但是由于这两类机构投资者把资金安全性放在第一位,它们在下行的市场条件中,为保证资金安全,投资变动通常也比其他机构投资者反应更加迅速,即可能展现出更明显的“羊群行为”特征。另外值得注意的是,社保基金入市有两种形式,除了直接投资,还有相当一部分是以委托投资的形式进行,而被委托的机构主要是证券投资基金,这会对社保基金的投资方式产生影响。

合格境外机构投资者(QFII)也属于积极管理的机构投资者,然而这些来自发达国家成熟证券市场的QFII,相比其他机构投资者,投资理念相对先进,研究分析能力成熟,投资策略更加理性。高质量的QFII入市对我国证券市场上其他投资者,不论机构投资者还是个人投资者,都有一定的示范作用,在一定程度上可以引导境内机构投资者改善投资理念,优化我国证券市场的环境,降低股票市场的波动性。虽然外资对宏观经济变化、对市场条件微小变动的反应都比境内机构投资者更为敏感,但是由于QFII目前占市场的比例较小,资金规模有限,对市场的影响远不如证券投资基金等国内投资者。

综上,鉴于我国证券市场上这几类主要机构投资者的投资行为特征、投资理念各不相同,因此提出如下假设:

假设1:熊市条件下,机构投资者表现出更强的“羊群行为”特征;

假设2:证券投资基金和证券公司的“羊群行为”显著增强了股票市场波动;

假设3:社保基金、保险公司和QFII的“羊群行为”显著缓和了股票市场波动。

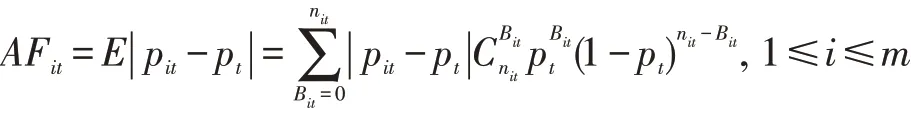

(二)机构投资者“羊群行为”的判定和度量方法

对于上述假设,检验各类机构投资者“羊群行为”的存在性是大前提,也是后续研究的基础。本文在Lakonishok等(1992)[1]Lakonishok J., Shleifer A., Vishny R. W., "The Impact of Institutional Trading on Stock Prices", Journal of Financial Economics, 1992, 32(1), pp.23-43.研究的基础上提出了判定度量方法,计算步骤和理论依据如下:

假设在第t 期,机构投资者交易了mt只股票,观察期为T,Bit为t 期内买入股票i 的机构投资者数量,Sit为t期内卖出股票i的机构投资者数量,Nit=Bit+Sit表示t期交易股票i的机构投资者总数,1≤t≤T,1≤i≤m。由于机构投资者在t期内卖出和买入股票可能出现多次且成交量也不尽相同,很难根据期某次卖出或买入来判断它在t期内的交易属性。为了能够较好地描述机构投资者交易的属性,本文从机构投资者持仓量来度量机构投资者在相邻两期交易的属性,即持仓量上升视为买入,持仓量下降视为卖出,持仓量不变则为没有交易。

对季度t和股票i,“羊群行为”度量如下:

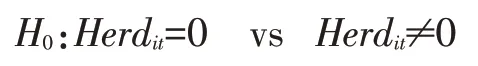

为检验机构投资者“羊群行为”是否存在,考虑如下假设检验问题:

H0:机构投资者不存在“羊群行为”vs机构投资者存在“羊群行为”。

如果机构投资者不存在“羊群行为”,有理由认为其独立地交易每只股票,故当Nit较大时,可用pt近似表示在机构投资者交易股票的条件下,其同时买入所有交易的股票的条件概率。为了检验上述假设,需要如下条件:

若机构投资者不存在“羊群行为”,机构投资者独立同分布地交易每只股票i, 1≤i≤m。

在此条件下,若Nit较大,pit≌pt。此时,Herdit将充分接近于零。由此可知,Herdit确实能够度量和探测机构投资者在t期交易股票i的“羊群行为”。即:若Herdit显著不为零,拒绝原假设H0,即有理由认为机构投资者在t期交易股票i存在机构投资者“羊群行为”,反之不能拒绝原假设。

由于|Herdit|越大,Herdit与0的偏差越大,因此,机构投资者的“羊群行为”越严重,反之亦然。这就意味着,利用Herdit不仅能检验机构投资者“羊群行为”的存在性,还可通过|Herdit|的大小,检验机构投资者“羊群行为”特征的强弱。根据上述分析,可按如下步骤检验机构投资者“羊群行为”是否存在。

(1)首先计算第t期,股票i对应的“羊群行为”度量指标;

(2)若Herdit显著不为零,则机构投资者存在“羊群行为”,否则机构投资者不存在“羊群行为”;

(3)若Herdit显著不为零,|Herdit| 越大,则机构投资者存在“羊群行为”的特征越强,否则越弱。

(三)机构“羊群行为”对股市波动影响的模型设定

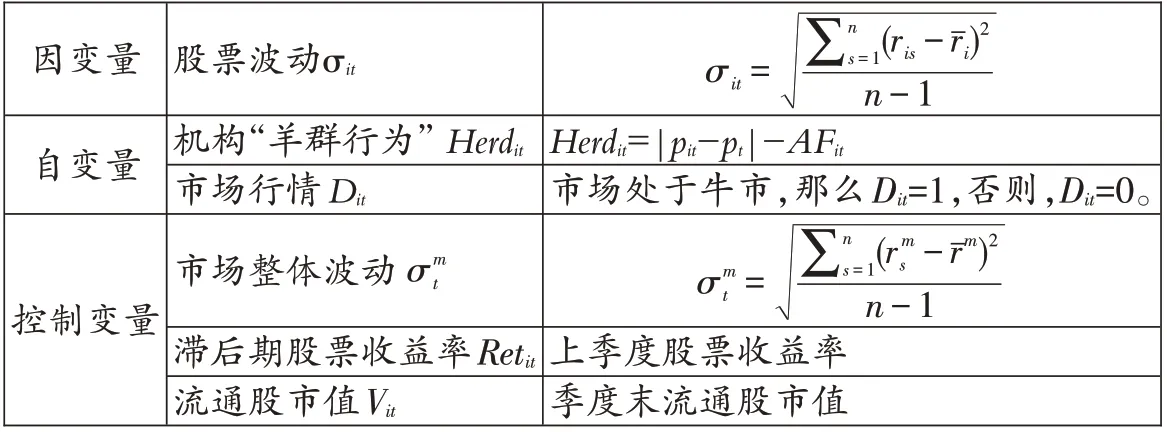

1. 变量选择

(1)因变量

选择上市公司股价波动σit作为股票市场波动的指标,即使用各季度内个股在每个交易日的股票对数收益率标准差作为股价波动的度量:

(2)自变量

各类机构投资者的“羊群行为”度量(Herdit)。

市场行情变量(Dit):随着市场行情的变化,股票市场的波动和机构投资者的投资行为也会发生变化,表现出不同的行为特征,因此,为了研究各机构投资者“羊群行为”与股市波动的关系时,有必要设定一个表示市场行情的哑变量。若股票市场处于牛市,那么Dit=1,否则,Dit=0。

(3)控制变量

市场整体波动():市场波动对所有股票波动都产生影响,使用上证综指的波动作为市场整体波动的度量,计算方法同σit,即先计算上证综指的对数收益率,然后计算每个季度内对数收益率序列的标准差。

滞后一期的股票收益率(Retit):股票收益率是直接影响机构投资者投资行为的因素,股价波动与滞后期股票收益负相关。

流通股市值(Vit):股票收益波动越高的,上市公司市值通常越低,即两者之间存在负相关关系。即市值越大的上市公司,其股票收益率越稳定(Sia,2006)[1]Sias R. W., Starks L. T., Titman S., "Changes in Institutional Ownership and Stock Returns: Assessment and Methodology", The Journal of Business, 2006, 79(6), pp.2869-2910.,上市公司市值是影响股票收益波动性的重要变量,本文采用上市公司季度末流通股市值表示。

所有变量定义见表1。

表1 变量定义

2. 模型建立

根据上述变量设置,建立如下模型研究机构投资者“羊群行为”对股票收益波动的影响:

模型中需要注意的系数是β1,当β1显著为正时,说明机构投资者“羊群行为”增加的股票收益波动,当β1为负时,说明机构投资者“羊群行为”降低了股票收益波动。

由于在不同市场行情下,股票价格的波动表现出不同的特征,而机构投资者的持股对股票价格的波动也存在不同的影响,因此,本文将在模型中引入机构“羊群行为”和市场行情的交叉项Herdit×Dit,建立如下计量模型:

模型中需要关注的系数是β3,它表示在不同市场行情条件下,机构投资者“羊群行为”对股票收益波动的影响。当β3为正时,说明相对于熊市,机构投资者“羊群行为”在牛市条件下对股票收益波动影响更大;当β3为负时,说明相对于牛市,机构投资者“羊群行为”在熊市条件下对股票收益波动影响更大。

(四)数据选取说明

本文选择2009年第1季度至2016年第4季度的沪深两市A股数据以及机构投资者数据,数据来自WIND数据库和CSMAR数据库。根据证监会的信息披露规则,机构投资者应当每半年详细披露投资组合的明细,一三季度则只需要披露前十大重仓股持股组合。所以,出于数据可得性,本文选择机构季报中的十大重仓股为研究对象,对样本区间内机构的“羊群行为”进行分析。原始数据处理方法如下:

1. 由于本文给出的“羊群行为”度量方法只考虑了交易股票的机构数目,忽视了机构交易股票的金额。事实上,对于交易量过小的股票,并不能将其视作“羊群行为”,应当予以剔除。因此,对每季度中机构持股变动占该股流通股不足0.01%的股票样本进行了剔除。

2. 如果同时交易一只股票的机构数目过少,也不能将其视作“羊群行为”,因此,剔除了参与交易的机构数目少于3家(不包括3家)的股票,从而降低因同时交易机构数目量过低而引发的“羊群行为”的度量偏差。

3. 新股发行时,通常会有许多机构大量买入,这时机构交易数据也表现出“羊群行为”的特征,但这也不属于“羊群行为”的范畴,同样会引起“羊群行为”的度量偏差,因此剔除了上市未满一个月的新股样本。

三、实证研究结果

(一)机构“羊群行为”的判定和度量结果

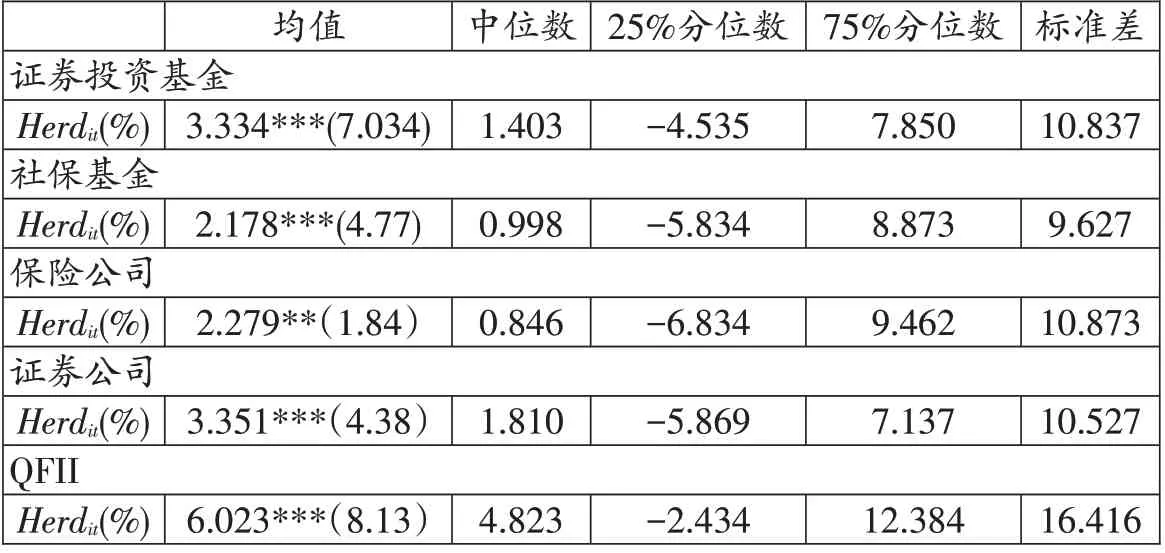

作为本文研究的基础,首先分别对证券投资基金、社保基金、保险公司、证券公司和QFII进行如下检验,结果如表2所示。

从表2 结果可以看出,这五类机构投资者的Herd变量都通过了显著性检验,说明它们均存在显著的“羊群行为”。社保基金和保险公司的结果比较接近。从Herd的均值来看,社保基金和保险公司的“羊群行为”较微弱。从显著性看,保险公司的“羊群行为”更加微弱。证券投资基金和证券公司的结果比较接近,它们在市场交易上存在显著的“羊群行为”。而QFII的Herd均值明显最高,说明它的“羊群行为”最为强烈。

表2 机构投资者“羊群行为”存在性检验

整体而言,证券投资基金的“羊群行为”程度与证券公司接近,弱于QFII,但是高于社保基金和保险基金。其中可能的原因在于:首先,社保基金和保险公司在进行投资时,首要目标是保证资金安全,其次才是收益。尤其是保险公司,它的投资资金来源是各类保险金,具有负债经营的特性,那么保证资金的稳定性一定是放在首位的。所以社保基金和保险公司在进行投资时,更加倾向于分散投资,不会轻易追逐所谓热门股票,因而它们的“羊群行为”相对微弱。其次,证券公司、QFII和证券投资基金一样,在它们的投资目标中,获得更高的收益排在维持稳定性之前,所以,和社保基金、保险公司不同,它们对于绩优股、蓝筹股,甚至是高风险高收益股票的追逐导致它们的投资行为表现出强烈的“羊群行为”。

(二)机构“羊群行为”在不同市场行情下的异质性特征

针对假设1,需要检验股票市场不同的行情下机构投资者“羊群行为”的异质性表现。

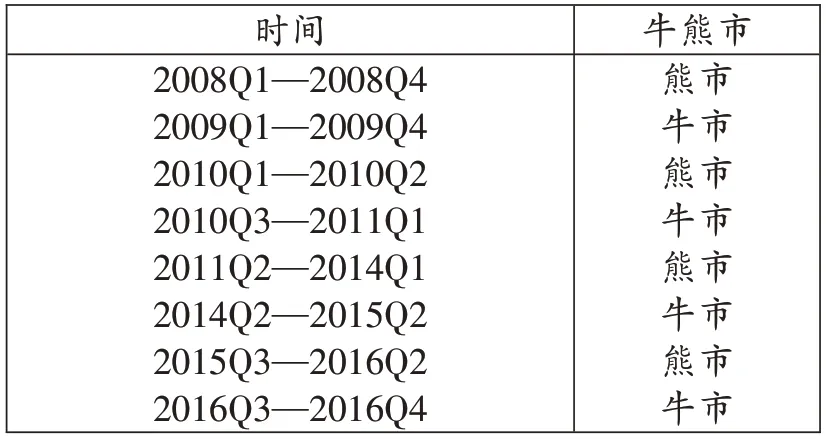

因此,首先需要对我国股票市场进行牛熊市的划分。关于牛市和熊市的划分标准,本文参考了Pagan等(2003)[1]Pagan A. R., Sossounov K. A., "A Simple Framework for Analysing Bull and Bear Markets", Journal of Applied Econometrics, 2003, 18(1), pp.23-46.判别方法,选择上证综合指数作为对我国股票市场整体走势的代表指数,根据它的走势对我国股票市场牛熊市进行划分。本文对我国股票市场从2008年至2016年的牛熊市进行了判别,判别和划分结果如表3所示。

表3 上证综指牛熊市月度划分

由于本文样本数据是季度数据,所以必须将上述牛熊市的月度划分转为季度划分,规则如下:如果一个季度中既有牛市月份又有熊市月份,那么根据出现更多的月份进行判别。牛熊市划分结果如表4所示。本文选择的样本时间区间中包含4个牛市和3个熊市。

表4 上证综指牛熊市季度划分

|Herdit|的大小可以检验机构投资者“羊群行为”特征的强弱,即|Herdit|越大,Herdit与0 的偏差越大,机构投资者的“羊群行为”越严重。因此,为了检验假设1,我们计算两种市场行情下的Herdit均值,并对牛市和熊市的结果进行方差分析,结果如表5。

从表5可知,这五类机构投资者在熊市时的“羊群行为”高于其在牛市时的“羊群行为”,而F检验的结果也都拒绝了原假设,也就是两种市场行情下,各机构“羊群行为”的强弱存在显著差异。出现这种牛熊市“羊群行为”差异的原因可能是,在牛市行情时,市场收益好,市场也比较稳定,因此投资经理比较相信自己的判断,因而此时机构投资者“羊群行为”程度较低;在熊市行情时,市场收益较差,波动增大,投资经理出于规避风险的目的,可能会选择模仿同行以免自己陷入独自失败,此时基金机构投资者“羊群行为”程度较高。

表5 机构投资者“羊群行为”与股票市场行情的关系

另外,从数值上可以发现,证券公司的“羊群行为”在熊市时几乎是它在牛市时的两倍,是所有五类机构投资者中变化最强烈的。其次是证券投资基金,而保险公司是最微弱的。这与这些机构的投资风格不同相符。总体而言,投资风格更激进的证券投资基金和证券公司对于变坏的市场行情更加敏感,而相对稳健的保险公司和社保基金,在不同的市场行情下都保持较为稳定的投资行为。

也就说,机构投资者的“羊群行为”在不同市场行情下整体的变化趋势是一致的,普遍在熊市时“羊群行为”表现更加突出,尤其是证券公司和基金表现出的差异最为明显,这一结论符合各类机构投资者的投资理念。

(三)机构“羊群行为”对股市波动的影响研究

针对假设2和假设3,分三步对机构投资者“羊群行为”与股票收益波动的关系进行检验:首先在全样本期进行检验,然后区分市场行情进行检验,最后选择2015年股灾期间样本再次进行检验。

1. 全样本期

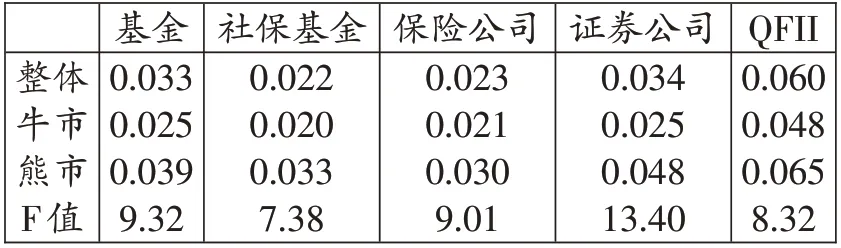

首先,对全样本期内各机构投资者“羊群行为”与股票收益波动的关系进行面板数据回归,即将证券投资基金、社保基金、保险公司、证券公司和QFII,对模型(1)进行面板数据回归,结果列在表6中。

从表6中可以看出,证券投资基金、社保基金、证券公司和QFII 的Herd 系数均为正,而保险公司的Herd系数为负,同时证券投资基金、社保基金和证券公司的回归系数均在1%显著性水平下,保险公司和QFII 的回归系数则不显著。这说明,不论是证券投资基金和证券公司,还是社保基金,其“羊群行为”都会引起我国股票收益波动的增加。保险公司的Herd系数为负,虽然未通过显著性检验,但是仍然说明,作为资金来源持久稳定、以资金安全作为投资首要诉求的保险公司,其“羊群行为”在股票市场上存在减少市场波动的可能;而QFII虽然Herd系数为正,但是也没有通过显著性检验,说明作为坚持价值投资、投资理念更成熟理性的QFII,其“羊群行为”并没有增加股票收益波动,一定程度上也可以认为其“羊群行为”有稳定市场波动的可能。虽然社保基金和保险公司一样,拥有长期、稳定且金额巨大的资金来源,追求资金的风险控制,但其部分基金授权于证券投资机构管理,因此,其“羊群行为”一定程度上受到投资基金“羊群行为”的影响。

表6 全样本期机构“羊群行为”对股市波动的影响

2. 牛市和熊市

考虑到不同市场行情时各类机构投资者的不同表现,分别从牛市和熊市对机构投资者“羊群行为”和股票市场收益的关系进行研究,所以,引入市场行情的虚拟变量Dit以及交叉项Herdit×Dit,对模型(2)进行面板数据回归,见表7。在熊市时,证券投资基金、社保基金和证券公司的“羊群行为”对股票收益波动存在显著的正向影响,而保险公司和QFII的“羊群行为”则对股票收益波动存在显著的负向影响,但是所有机构的系数都没有通过显著性检验。在牛市时,证券投资基金、社保基金和QFII的系数回归结果均显著为正,这说明基金、社保和QFII 的“羊群行为”均显著增加了股票收益的波动。从回归结果上看,QFII的结果似乎与表6有所矛盾,但是由于QFII在牛熊市两种市场行情条件下回归系数符号相反,同时QFII在牛市条件下的回归结果显著性并不强烈,因此,表7中的结果是有可能成立的。

表7 区分牛熊市机构“羊群行为”对股市波动的影响

综上,保险公司和QFII的“羊群行为”,在一定程度上有利于增强我国股票市场的稳定性,而证券投资基金和证券公司的“羊群行为”则显著提高了股票收益波动。这与保险公司、QFII、证券投资基金和证券公司的投资风格分析结论基本一致。唯有社保基金的实证结果与它的投资风格理论分析有所不同。从理论上看,社保基金和保险公司的投资风格比较接近,有稳定持续的资金来源、注重资金安全性且不过分追求收益,其投资应当能够在一定程度上稳定股票市场的波动,但是实证结果表明,社保基金的“羊群行为”显著增加了股票收益波动,原因可能在于其委托给一部分证券投资机构管理运作的社保基金,导致了社保基金带有一定程度的证券投资基金“羊群行为”的特征。

3. 2015股灾期间

众所周知,我国股票市场在2015年发生了剧烈动荡。从2014年7月至2015年1月,A股经过六年沉寂,开始了一轮明显的上涨。2015年1月19日,由于股市上涨过快,证监会重拳打击融资融券,当天上证综指暴跌7.7%,两市近2000只股票下跌。至2015年5月,沉寂一月后,一轮更猛烈的上涨就此展开,但是主角变成了创业板,期间主板也在4月上旬跨过4000点,人民日报称“牛市刚起步”。2015年前五个月上证综指上涨超过40%。2015年5月28日当日,两市超500只个股跌停,2000余只股票下跌,沪指大跌6.5%,上证综指收于4620点。这次暴跌仍旧没有展开,次日就开始全线反弹,2015年6月12日沪指达到5178。2015年6月19日,沪指再受重创,单日大跌6.42%,收至4500点以下,两市近千只个股跌停,当周累计跌幅近13%。2015 年6 月26 日,沪指跌幅7.4%,两市跌停个股逾两千只。2015 年7 月6 日,救市政策并未奏效,在权重股护盘的情况下沪指高开低走,尾盘涨2%,勉强守住3700 点。2015 年7 月8 日,除了权重股,A 股上市公司开始大面积停牌,跌近6%,收至3500 点附近。受多种利空信息的影响,A股从8月18日开始,经历了第二波大跌,上证指数一周内下跌了1000余点,跌幅高达25%。随后,A股出现了超跌反弹走势,大盘最终回到了3000点。

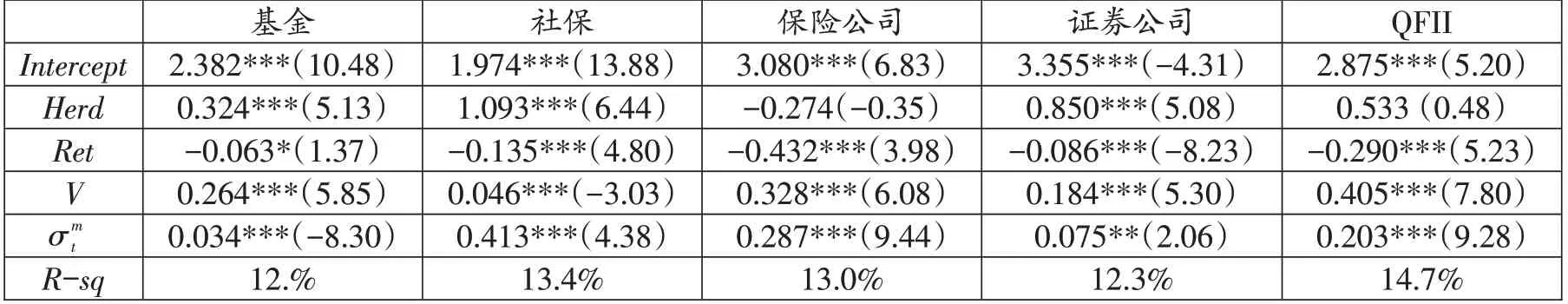

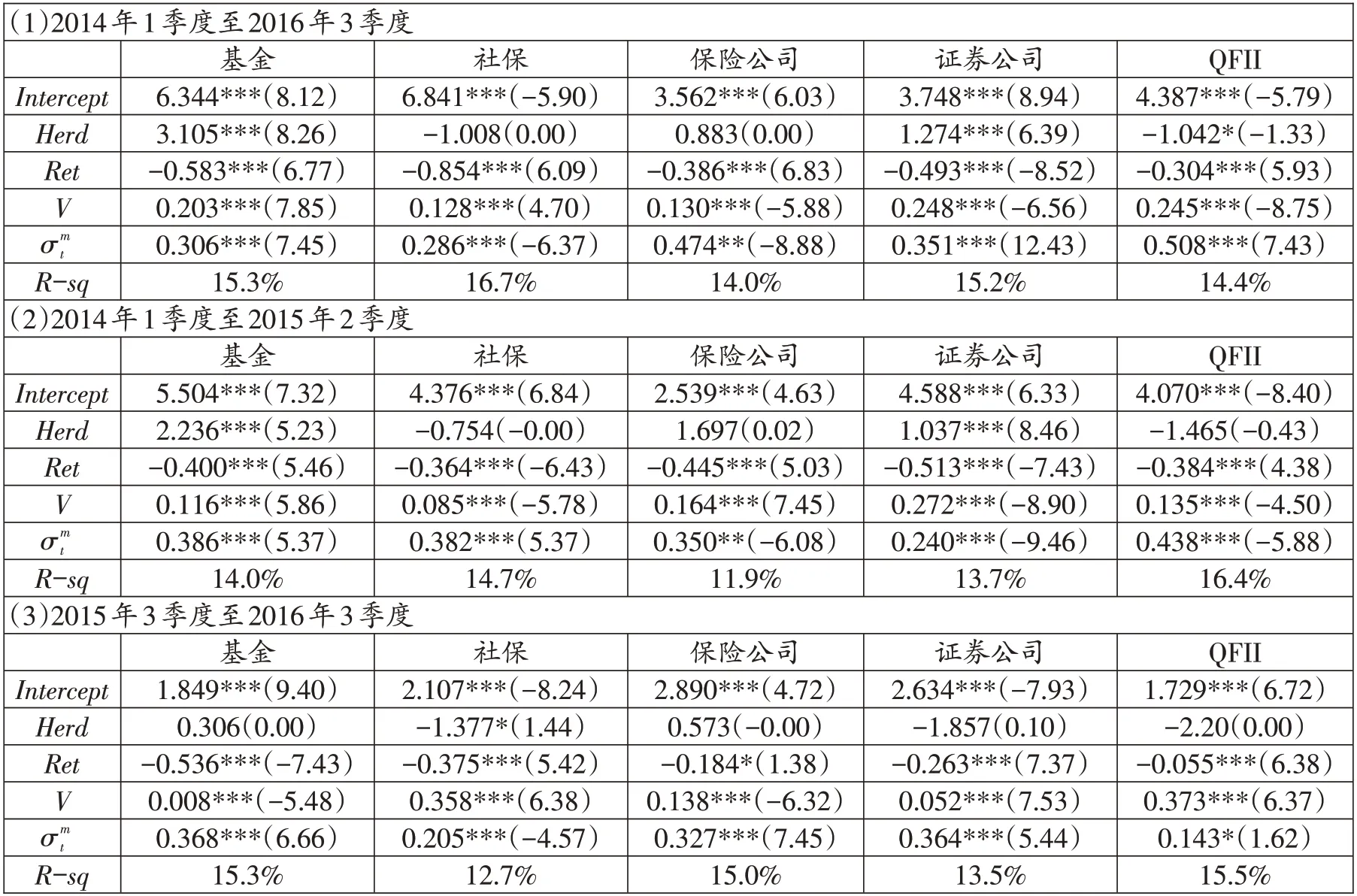

本节选择2014年1季度至2016年4季度共11个季度的样本以进一步检验我国股票市场上各机构投资者“羊群行为”在2015年股灾期间对股票收益波动的影响,并将样本分为两段:其中2014年1季度至2015年2季度我国A股市场行情逐步上涨,2015年3季度至2016年3季度则迅速下跌,对两个样本区间根据模型(1)进行回归,结果如表8所示。

表8 2015股灾期间机构“羊群行为”对股市波动的影响

表8第一部分中列出了2014年1季度至2016年3季度各机构投资者“羊群行为”与股票收益波动的回归结果。基金和证券公司的Herd系数显著为正,而QFII的Herd系数则显著为负,说明在整个股灾前后这段时间里,基金和证券公司的“羊群行为”显著增加了股票市场的波动,而QFII 的“羊群行为”则微弱地降低了股票市场的波动。同时社保基金和保险公司的Herd系数没有通过显著性检验,虽然社保基金的系数为负,但它们的“羊群行为”对降低股票市场波动并没有显著的作用。

表8第二部分中列出了2014年1季度至2015年2季度各机构投资者“羊群行为”与股票收益波动的回归结果。证券投资基金和证券公司的Herd系数为正,并且通过1%水平的显著性检验。说明在2014年1季度至2015年2季度,证券投资基金和证券公司的“羊群行为”增加了股票收益波动。社保基金、保险公司和QFII的Herd系数均没有通过显著性检验,说明这三类机构投资者在2015股灾爆发前的疯狂上涨期可能起到了稳定股票市场波动的作用。尤其是社保基金Herd系数为负,虽然并没有通过显著性检验,但是反映了社保基金的“羊群行为”在这段时间有稳定市场波动的潜在可能性。虽然与前一部分实证检验的结果不同,但是这一结果说明,社保基金在股灾爆发前极端投机的市场行情中,其投资决策仍然表现出一定的理性特征。保险公司与QFII的结论与前文实证检验的结果基本一致。

表8第三部分中列出了2015年3季度至2016年3季度的回归结果。社保基金的回归结果显著为负,说明在股灾爆发后,社保基金的“羊群行为”显著降低了股票市场的波动。而其他四类机构投资者的Herd系数均没有通过显著性检验,在股灾爆发后这四类主要机构投资者的“羊群行为”对股票市场波动的影响有待进一步研究。

四、结论和建议

本文研究了我国市场上五类机构投资者的“羊群行为”对股票市场的影响。主要结论如下:(1)所有机构投资者在熊市时均表现出更显著的“羊群行为”特征,尤其是证券投资基金和证券公司。(2)从全样本期看,保险公司和QFII 的“羊群行为”一定程度上有利于市场稳定,而证券投资基金和证券公司则对股票收益波动具有推动作用。值得注意的是,社保基金的实证结果与理论分析有所不同,社保基金的“羊群行为”一定程度上增大了我国股票市场的波动。(3)在区分市场行情的检验中,机构投资者的“羊群行为”对股票收益波动的影响存在差异。在熊市时,所有机构投资者的“羊群行为”与股票收益波动均无关。在牛市时,证券投资基金和社保基金的“羊群行为”增大了股票的收益波动。另外,QFII 在牛市中也微弱地增大了股票收益波动。(4)在2015 股灾爆发前,证券投资基金和证券公司的“羊群行为”增加了股票收益波动。社保基金、保险公司和QFII的“羊群行为”在暴涨行情中有可能起到了稳定股票市场波动的可能。在股灾爆发后,社保基金的“羊群行为”显著降低了股票市场的波动,而其他四类机构投资者的“羊群行为”对股票市场波动的影响不明。综上,证券投资基金和证券公司的“羊群行为”显著增加了股票收益的波动,保险公司和QFII一定程度上起到了稳定股票市场波动的可能。而社保基金,虽然以资金安全为重,但是由于社保基金采取直接投资与委托投资相结合的方式开展投资运作,委托投资由社保基金会委托投资管理人管理运作,其中多数为证券投资基金,因此其“羊群行为”对股票市场稳定性的影响与基金类似。

因为各类机构存在明显的异质特征,因此他们的“羊群行为”对股票市场的影响各不相同。我国股票市场稳定性的提升需要不同类型的机构投资者相互制衡,相互补充。我国需要继续扩大机构投资者队伍,更多引入QFII等境外成熟的机构投资者,引入长期投资理念,减少股市波动性。继续注入扩大社保基金和养老基金、企业年金,避免同质化发展。优化机构投资者的队伍结构,积极引导市场发现与培育高质量的机构投资者,对于具有长期投资理念、在市场中发挥中流砥柱作用的机构优先发展,实施持续的激励机制。注重发展长期机构投资者,不断优化投资者结构。进一步拓宽普通投资者的投资渠道,丰富金融产品的种类,在规范发行程序、加强风险控制的同时,推动金融产品的开发,满足不同投资者的偏好,同时吸引更多的普通投资者。