品牌实现高售罄高毛利经营(四)——商品定价制胜

2021-10-15赵栋梁

赵栋梁

鞋业连锁经营中,采购人员最担心的绩效考核指标就是毛利率,因为越做营销活动,这个指标就越低,而且在销售过程中更是每况愈下,你甚至都找不到阻止它变低的办法。

更有甚者,现在很多公司更是把毛利率指标作为全局考核指标,对采购、商品、销售都进行考核。这就给大家出了一个难题,到底怎么完成毛利率指标?有没有什么好方法少降价?控制什么要素?具体的工作细节呢?

建立完善的价格管理体系

实践证明,产品上市后再想控制毛利率下滑非常困难,因为所有的营销招式都会降低毛利率,最好的办法是在产品上市前规划好合理的价格,而且充分考虑各种营销因素。下面以一款鞋为例,我们先了解一下价格管理体系中常用的专业术语。

案例中的女士真皮小白鞋,进价 80 元,进货量100 双,采购人员预计在 12 周内全部卖完,分别是1-4 周平均 85 折,5-8 周平均 75 折,9-12 周平均 65 折。现在采购人员有三套方案,分别是锁定 199 元、299 元、369 元,到底思考的维度是什么?如何取舍?

在进行这项工作时,我们常会用定价倍率和加价率这两个指标,思考这款产品的零售价。

定价倍率 =(零售价 ÷ 进货价)%

加价率 =[(零售价 - 进货价)÷ 零售价 ]%

在案例中我们看到,零售价越高,定价倍率和加价率就越高,那是不是意味着我们就得选最高零售价?显然不是。作为采购人员,要有标准的评估工作细节,这时我们会用《回笼率分析表》进行零售价方案的具体推算。

具体来说,我们常用回笼率、降价率、毛利率三个指标,继续进行这款产品的零售价思考。

回笼率 =(零售金额 ÷ 进货总成本)%

(行业参考数据 180%)

毛利率 =[(零售金额 - 进货成本)÷ 零售金额 ]%

(行业参考数据 45%)

降价率 =(降价金额 ÷ 零售金额)%

(行业参考数据 25%)

这三个指标,反映的是单品价格在销售全过程的盈利能力变化,其中回笼率和毛利率要提前有品类的基准值,降价率要设置底限,也就是“刹车点”,到一定数值后就不能再降价。

方案 1 的价格是 199 元,采购人员要把销售量分解成三个阶段小目标,但是按照这个销量计划,回笼率159%、降价率 53.9%、毛利率 37.2%,从毛利率看已经低于 40%,原因是降价率过大。

方案 2 的价格是 299 元,采购人员要把销售量分解成三个阶段小目标,但是按照这个销量计划,回笼率 239%、降价率 53.9%、毛利率 58.2%,从毛利率看已经超过 40%,回笼率很好。

方案 3 的价格是 369 元,采购人员要把销售量分解成三个阶段小目标,但是按照这个销量计划,回笼率 295%、降价率 53.9%、毛利率 66.1%,毛利率和回笼指标都不差。

从这个案例中,我们知道,零售价的方案选择要符合两个条件,第一是销量目标的分解,如果销售部门实现不了每个阶段的销量,回笼率就有风险;第二是每个阶段的平均折扣,如果销售部门实现不了既定折扣,降价率就控制不住。

这真是应了那句话:定价,即是营销。采购人员要改变以前孤军作战、闭门造车的定价习惯,要把定价与销售衔接起来,同时要有商品部和销售部的参与,才能得到相关的指标数值,我们把这个工作叫做“采购前商品价格企划”。

商品价格企划的九大难关

给产品定价,是很多采购人员的本职工作,常规的做法是根据供应源头的畅销产品排名进货,按照进价乘上倍率,四舍五入取整,然后再看看竞品店的同类产品价格就上市销售了,这样粗放的工作方式,会带来九大疑难问题。

倍率均一:同类产品都是一个倍率,不管进价不同和产品设计和工艺的差异

加价率低:担心销售难,不敢加价,倍率形成的毛利率差,跑不赢费用率

变价频繁:初始定价高,一降再降,还是销量一般,加上同质化严重,库存风险大

品类均价低:门店高价品销售差,越来越少,价格形象低,顾客反倒日渐稀少

定价尾数杂碎:146、147、149、224、225、228,间距窄,雜乱无序,顾客对差异迷惑

品类价格松散:每种价格的产品都有,细节特征差异不大,没有重点品类的采购均价与销售均价差异过大,明显是产品销售量控制异常

高价积压:高价格库存多,季末无法消化定价不动销:低价产品价格没有吸引力

低价不动销:低价产品价格没有吸引力

这九种问题,是我们进行实际门店价格体系诊断总结出来的,究其根源就是没有规范的价格制定流程,采购人员随意定价,忽略市场营销要素的制约,解决思路是建立“价格线锁价流程”。

1、划分商品的价格体系

价格体系是指门店一盘货的价格结构组成。价格体系划分的专业术语包含大盘价位段、品类价格带、价格区间、价格线、价格点。用价格体系,可以对门店的商品进行较为详细的价格结构管理,例如什么价位段销售占比高?主品类的价格带要不要拓宽?品类的什么价格区间毛利高、核心价格点是多少?

PZ(price zone) 价格带:是指商品中最低价格和最高价格间的顾客购买范围

PR(price range)价格区:是指顾客购买相对较为集中的价格区域

PL(price line)价格线:是指罗列出商品中,每一个单品的零售价格

PP(price point)价格点:是在顾客心目中,某些最容易被顾客接受的价格,会形成销售峰值区

2、每年进行季节价格体系的迭代

价位段:是否增加高或低价位段的投资

品类价格带:是否增加更高的价格,探索品类的价格“天花板”和“地板”

品类价格区间:增加或减少什么价格带的采购投资

品类价格线:加减品类规划的零售价格

核心价格点:品类量大款的价格是否变更

品类降价率:品类的销售压力应对措施

3、单品的价格制定流程

传统的单品定价,采用的是根据产品的进价按照预估倍率制定价格。这种方法孤军作战,判断因素角度少,过于粗放,降价率失控较为严重,建议采用专门的“价格线锁价流程”制定价格。

这个流程的关键是,先进行品类的价格线修整,留下有效的价格,然后根据单品的卖相和设计细节,预估顾客会按照什么价格出价,锁定某个价格线,最后计算回笼率和毛利率。跟传统的定价方式不同,这种方法是先定品类有多少个价格,再往里面填产品。

这样做的优势:采购规划性强,可以在采购前与销售和商品商讨,每个品类的价格体系中每个价格区间中保留或新增方案。缺点是工作计划性强,需要专业的商品和大数据支持,但是一旦这个价格线锁价流程跑通,采购人员的市场选货和毛利率控制就有了着力点,大家的工作就可以横向地协调起来。

门店的价格体系跟进管理

根据实际工作经验,一款鞋类产品,在门店的有效销售时间只有 4-8 周,之后销量就会大幅下滑,失去盈利能力,所以尽早发现有问题的价格,找到有问题的商品是采购人员的工作重点。这项工作需要了解以下专业术语:

产品结构占比:进货占比、销售占比、库存占比、占比差异(进销占比差异、销存占比差异)

销售平均单价:销售吊牌额 ÷ 銷售数量,反映销售峰值集中的价格水平(进销均价差异)

平均毛利率:期间销售毛利额 ÷ 销售金额 %,反映毛利的获取水平(进销毛利率演变)

库存天数:期末库存 ÷ 周均销售,反映库存可支持的销售时间

款有效率(库存款中有销售的款量占比)、正价率(正价销售的款量占比)、降价率

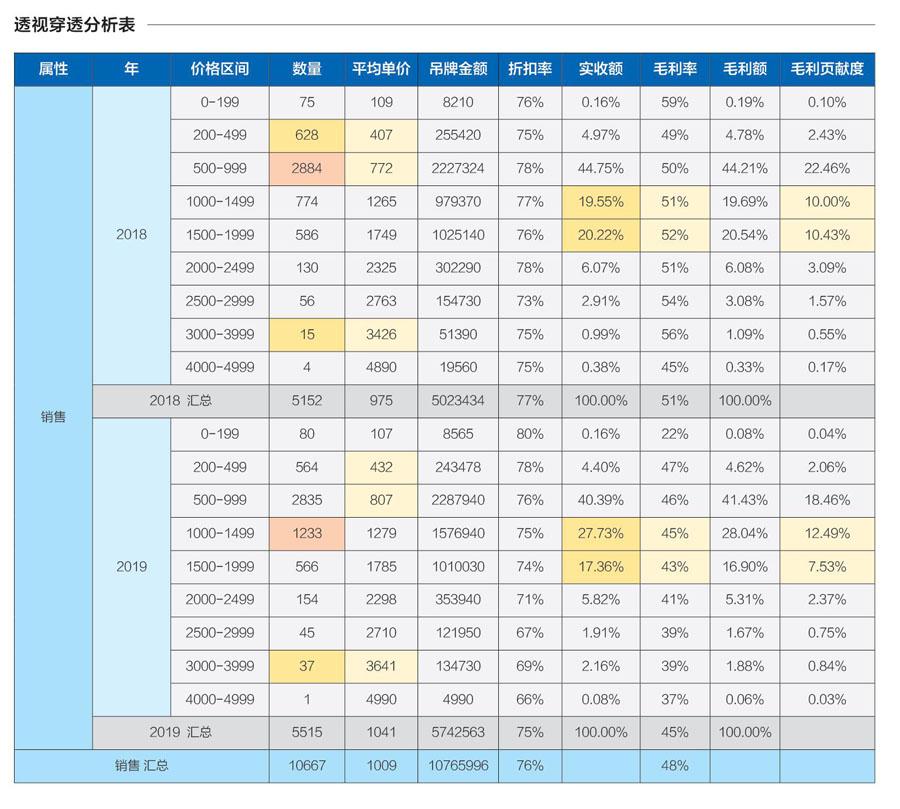

这些指标在使用时,通常采用透视穿透分析表(右表),对某个门店进行如下分析:

在右表中可以分析,每一个价格区间通过对比两年的销售动向,例如 1000-1499 销量上升明显,但是毛利率下滑较大,有三个价格区间平均单价上涨,可是销售折扣下降过多,造成毛利率不如去年。采购人员可以再选择某一个价格区间继续进行穿透分析,找到有问题的商品、门店、VIP,与销售和商品人员探讨解决方案。

小结

定高了卖得少,定低了不赚钱,而且一旦价格制定完毕,产品上市后所有的营销招式,都会让毛利率变得更低。很多零售公司中的采购人员最担心的就是毛利率考核,看着商品部的数据,自己负责的品类毛利率从开季的 60%,到季中的 50%,再到季末的 40%,无力回天的感觉油然而生。

通过本文,我们知道了,只有在公司建立完善的价格管理体系,把价格形成全部过程中的每一项工作进行细化,才能实现高售罄高毛利目标,也才更容易达成公司制定的毛利绩效考核指标。