人民币汇率与股票市场间波动溢出效应的行业异质性

2021-09-29周佰成

周佰成,张 贺,曹 启

(吉林大学 经济学院,吉林 长春 130012)

一、引 言

随着我国资本市场逐步对外开放,外汇市场和股票市场之间的关联也越来越强。汇率影响股票市场收益率的途径主要有两条:一是通过上市公司进出口原材料以及成品价格影响上市公司运营情况,进而反映在股票市场中,造成收益率的改变;二是汇率的变动能够影响投资者的财富预期以及对上市公司经营情况的预期,通过在二级市场的买卖影响股价,进而影响股票收益率。而上市公司的股票收益率理论上也会影响该国汇率:其一,当一国股市总体上行时,可能引发国际游资因预期因素进入或退出该国市场,进而影响汇率;其二,上市公司经营状况可能直接影响其对外币的持有数量,进而影响该国汇率;其三,一国股票市场的收益率会成为该国货币政策的参考指标,当货币政策进行调整时,会影响其外汇市场上货币的供给量,进而对汇率产生影响。

2015年“811汇改”完善了人民币兑美元汇率中间价报价机制,使之更加市场化,随后陆续加入的“一篮子货币汇率变化”以及“逆周期因子”更完善了报价机制。这种以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度从理论上使我国人民币汇率波动更加符合市场预期。对汇改前后的人民币汇率与股票指数收益率之间的波动溢出效应进行研究,能够反映现行制度下外汇市场和股票市场之间的信息传递能力以及资本市场的总体有效性,从制度建设方面为我国资本市场改革提供建议。由于不同行业之间存在差异性,其股票收益率与汇率之间的波动溢出效应也会有所不同。分行业研究汇率与股票收益率之间的波动溢出效应异质性特征,将有助于投资者及各行业上市公司在预期汇率出现较大变动时,及时做出投资或经营策略,也有利于推进我国开放竞争环境下资本市场的稳定健康发展。

目前,汇率和股票收益率之间的波动溢出效应研究成果丰富,研究结论也存在一定分歧。陈云等(2009)认为在2005年“汇改”前从汇率到股市收益率的单向波动溢出效应显著,“汇改”后从股市收益率到汇率的单向波动溢出效应显著,在股价快速上涨阶段才存在从汇率到股市收益率的显著波动溢出效应。[1]陈国进等(2009)通过BEKK-MGARCH模型检验得出我国短期内股票市场波动和外汇市场波动存在双向溢出效应,长期内却只存在汇率向股市的溢出效应。[2]朱新玲、黎鹏(2011)通过BEKK模型证明我国在2005年7月到2009年6月,汇市和上证指数收益率间存在双向的波动溢出效应。[3]熊正德等(2015)通过小波多分辨的BEKK-GARCH模型对不同周期下汇市和股市收益率之间的波动溢出关系进行研究,认为汇市和股市之间的短期波动溢出效应比长期更明显,两日内股市向汇市有强烈的波动溢出效应,周到月的周期内汇市向股市的波动溢出效应显著,而长期内股市向汇市有微弱的波动溢出效应,不同周期上的研究部分解释了为何诸多学者在这个问题上研究结论不同的情况。[4]史芳芳、任小勋(2016)通过VAR-GARCH-BEKK模型验证了在2014年3月到2016年1月间,我国存在汇率向股市传导的单向波动溢出效应。[5]刘用明、甘永春(2017)通过BEKK-MVGARCH模型,分析了2010年6月到2016年1月的数据,得出了在此时段仅存在股价向汇率的单向波动溢出效应的结论。[6]肖芝露、尹玉良(2018)建立了股市、债市、和汇市的三元VAR-BEKK-GARCH模型,运用“811汇改”后的数据证明了汇市收益率对股市收益率有明显的波动溢出效应,而股市收益率对汇市收益率没有明显的波动溢出效应。[7]

HuaZhao(2010)运用VAR-MGARCH模型证明了在中国外汇市场和股票市场不存在显著的均值溢出效应,但存在显著的双向波动溢出效应。[8]WalidChkili、ChakerAloui和DucKhuongNguyen(2012)利用CCC-FIGARCH以及CCC-FIAPGARCH模型证明了在英、法、德三国外汇市场和股票市场间均具有双向溢出效应,其中应用FIAPGARCH模型所得到的结果表明这种溢出效应具有更强烈的非对称性。[9]Liang-ChunHo、Chia-HsingHuang(2015)利用巴西、俄罗斯、印度、中国市场证明了即使外汇市场和股票市场的均值溢出效应不明显,也可以存在显著的波动溢出效应。[10]KhalilJebran、AmjadIqbal(2016)利用EGARCH模型分析了亚洲多国市场,得出在巴基斯坦、中国、斯里兰卡的外汇和股票市场上存在双向波动溢出效应、印度只存在股票市场到外汇市场的单向波动溢出效应、日本两市场波动溢出效应不明显的结论。[11]AyandaSikhosana、GoodnessC.Aye(2018)通过EGARCH、APARCH等模型证明了南非的汇率和股票市场上存在短期的双向非对称波动溢出效应。[12]HockTsenWong(2019)运用非对称CGARCH模型研究了马来西亚真实汇率与真实股价之间的波动溢出效应,其将波动分成永久性波动和临时性波动,证明了永久性和临时性波动溢出效应均存在,且永久性波动溢出效应要比临时性波动溢出效应更为显著。[13]

目前针对汇率和分行业股票收益率之间的波动溢出研究较少,Vincent Bodart、Paul Reding(2001)用比利时、法国、德国、英国、意大利五个国家的银行业、保险业、零售食品业、后勤服务业、化工行业、电子行业和工程行业的超额收益率和汇率进行GARCH模型建模,最终得出汇率收益率对行业收益率的波动溢出效应显著的结论。[14]陈虹、刘璐(2019)运用AR-EGARCH-M模型对中国市场上的利率、汇率和分行业股票收益率之间的关系进行研究,得出如下结论:在中国市场上,人民币兑美元和人民币兑欧元的汇率变化和行业收益率之间大多不存在显著的均值溢出效应,但对大多数行业来说,汇率、利率变化和行业收益率之间存在负向的非对称波动溢出效应,而对交通运输业、仓储和邮政业、住宿和餐饮业以及教育业则存在正向的波动溢出效应。[15]

从以上文献的研究结果中可以看出,关于我国的汇率和股票市场之间的波动溢出效应的研究结果分歧较多,而其他国家的波动溢出效应表现得更为明显。一方面可能是因为我国资本市场管制更严,所以波动溢出效应不明显;另一方面,可能是针对我国的波动溢出效应研究时段和方法不同的原因导致对我国波动溢出效应的研究结果不一致。本文通过行业视角对我国汇率与股市的波动溢出效应进行更加细化的研究,以期能够对以往的研究成果进行有益的补充。

二、理论分析

在宏观经济学范畴内,汇率的改变会直接影响进出口,通过公式:Y=C+I+G+(X-M),引起进出口额差值的变化。其中,Y为GDP,C为私人消费,I为投资,G为政府支出,X为出口额,M为进口额。假设充分就业,曲线因为汇率变动导致的净出口额变动而移动,充分就业的情况下短期内Y不发生变动,物价水平的变化导致私人财富水平变化,私人财富包括投资性证券,使得股票市场受到汇率的影响,进而造成股票市场收益率的改变。而这个影响传递过程是可逆的,股票市场收益率的变化将影响私人财富水平,短期内使得物价水平和真实产出达成新的均衡,最终也会造成汇率的变动。

关于汇率市场对股票市场的影响,Rudiger Dornbusch、Stanley Fischer(1980)提出的流量导向模型表明,当汇率发生改变时会影响本国的进出口贸易,进而对企业产出等因素造成影响。这会引起企业利润、现金流等因素的变化,进而影响股价。[16]William H. Branson(1981) 将货币政策、经常账户、价格水平等因素纳入考量因素,提出的存量导向模型认为股价的变化可以决定汇率的变动。[17]除此之外,一些学者还从行为金融学等角度对外汇市场和股票市场之间的关系做出了解释,如Roberto Dieci、Frank Westerhoff(2010)从投资者异质性的角度对外汇市场和股票市场之间的关系进行了验证。[18]

由于我国汇率决定机制是有管理的浮动汇率制度,因此股票市场的溢出效应将会不完全反映到汇率上,而汇率变动带来的企业进出口原材料及产品的现金流变动将会完全反映在股价的变化上,因此从我国具体情况分析,我国的汇率向股票市场的单向波动溢出效应应强于股票市场向汇率的单向波动溢出效应。由于我国采用直接标价法,汇率上升时,人民币贬值,利于出口而不利于进口;汇率下降时,人民币升值,利于进口而不利于出口。因此,行业的进出口特征将会对汇率和股票的溢出效应产生影响。本文基于行业视角,实证中将使用申万一级行业指数,分为采掘、化工、钢铁、有色金属、建筑材料、建筑装饰、电气设备、机械设备、国防军工、汽车、家用电器、纺织服装、轻工制造、商业贸易、农林牧渔、食品饮料、休闲服务、医药生物、公用事业、交通运输、房地产、电子、计算机、传媒、通信、银行、非银金融、综合等28个行业。除去综合外,根据行业是否需要原材料、产出产成品,可分为生产型行业和服务型行业,其中服务型行业包括商业贸易、休闲服务、交通运输、房地产、传媒、银行、非银金融,其余为生产型行业。服务型行业中,由于商业贸易、房地产、银行、非银金融带有金融业属性,天然会受汇率波动影响,因此当汇率出现波动时,理论上会对以上行业收益率产生波动溢出效应。而休闲服务、交通运输、传媒对汇率不敏感,汇率可能对这几个行业收益率的波动溢出效应较不显著。而在生产型行业中,国防军工、农林牧渔、食品饮料、医药生物、公用事业这五个行业为必需品行业,由于需求稳定,汇率可能对以上行业收益率的波动溢出效应不显著。剩余的生产型非必需品行业中,由于汇率出现波动,进出口原材料价格、产成品出售价格、企业现金流、股票市场投资者预期皆会显著影响行业收益率。因此,理论上汇率会对生产型非必需品行业有显著的波动溢出效应。通过以上分析,股票市场中多数行业会存在汇率向行业收益率的显著波动溢出效应。因此,申万一级行业指数中的综合收益率也应受到显著的汇率波动溢出效应影响。另外,基于损失厌恶等行为金融学假设,本文提出人民币汇率对股票市场收益率的波动溢出可能存在非对称性特征的假设,该假设须在实证检验中予以进一步验证。为计算简便,对行业指数收益率每一组时间序列数据求其对数收益率。同时,由于汇率本身不影响投资者对企业运营的预期,影响预期的是汇率的变化值,因此汇率的时间序列取一阶差分形成新的汇率逐日变动时间序列。为研究汇率和股票市场之间的波动溢出方向,本文参照Robert F. Engle和Kenneth F. Kroner(1995)的BEKK模型[19]构建GARCH(1,1)-BEKK模型对汇率与行业股指收益率之间的波动溢出效应进行拟合。而为了使模型更加合理,兼顾汇率与行业股指收益率之间的一阶矩(即均值)溢出效应,本文加入VAR模型,构成二元VAR-GARCH(1,1)-BEKK模型。且由于本文意图研究汇率和行业指数收益率之间的非对称波动溢出效应是否存在,在BEKK模型中需要加入非对称部分,如式(1)所示:

(1)

(2)

(3)

三、实证检验

本文试图通过实证检验研究以下问题:第一,我国汇率日变动值和分行业股票市场收益率之间是否存在波动溢出效应,该效应是否具有行业特征;第二,我国汇率日变动值和分行业股票市场收益率之间如存在波动溢出效应,该效应是否具有非对称性;第三,我国汇率日变动值和分行业股票市场收益率之间的波动溢出效应是否随时间变化而变化。为检验我国汇率日变动值和分行业股票市场收益率之间波动溢出效应的关系,汇率方面选用人民币兑美元的日度即期汇率作为样本,行业股票市场方面选用申万行业指数(一级)中28个行业指数的日度数据作为样本。样本期选用2015年9月1日至2019年8月1日,共954组样本。数据来源于wind数据库。

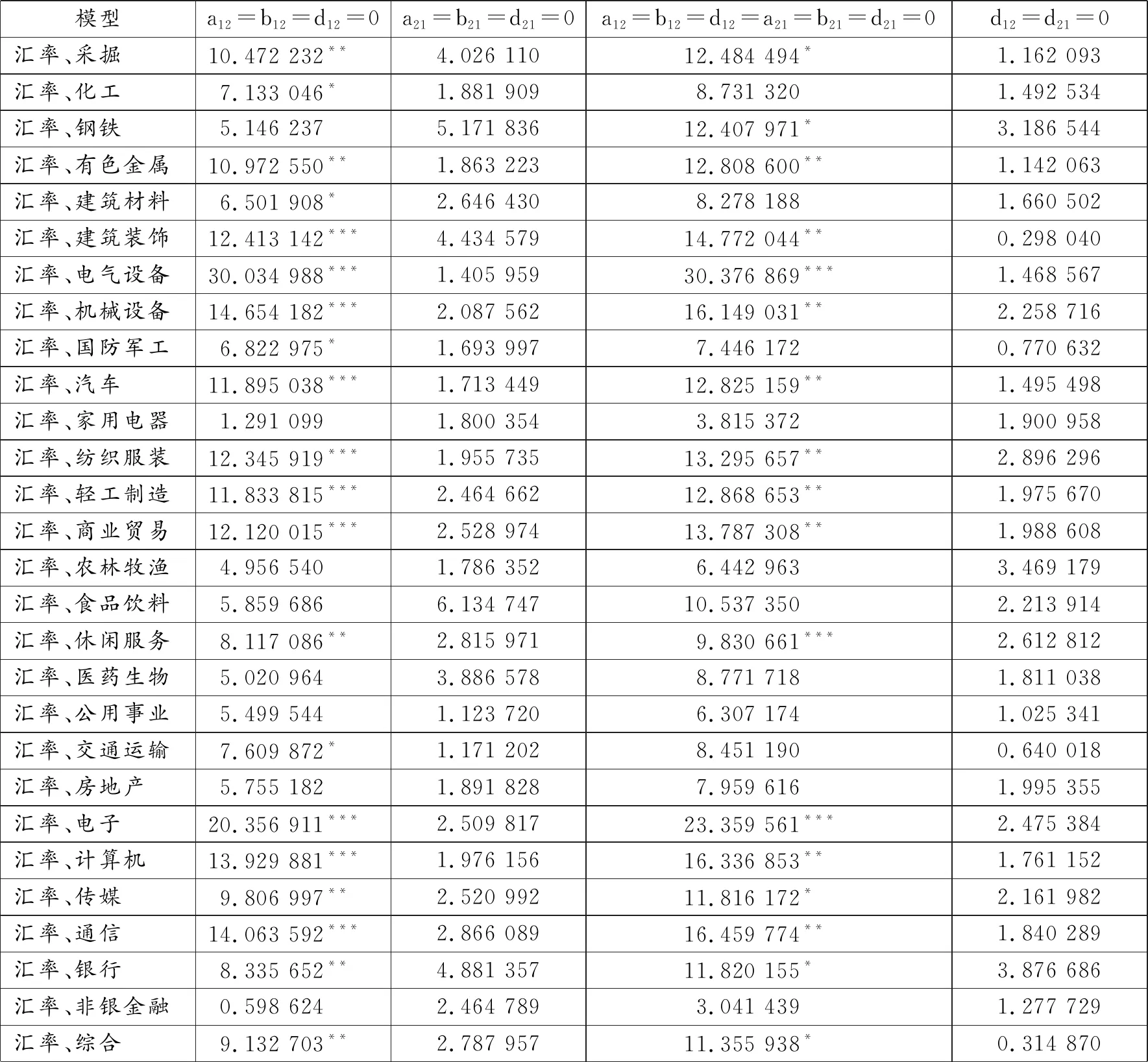

利用winrats10.0软件建立VAR-GARCH(1,1)-BEKK模型,其中,汇率变动值设定为序列1,行业收益率设定为序列2。(1)限于篇幅,模型拟合结果无法在此列出,如有需要,可联系作者索取。BEKK模型拟合完毕后,为检验汇率变动和行业收益率之间的波动溢出效应是否存在及是否具有非对称特征,需要对BEKK参数进行Wald系数联合检验。检验结果如表1所示。其中,若Wald联合检验显著拒绝原假设a12=b12=d12=0,则说明汇率变动对行业收益率有显著的波动溢出效应;若显著拒绝原假设a21=b21=d21=0,则说明行业收益率对汇率变动有显著的波动溢出效应;若显著拒绝原假设a12=b12=d12=a21=b21=d21=0,则说明汇率变动和行业收益率之间存在波动溢出效应;若显著拒绝原假设d12=d21=0,则说明汇率变动与行业收益率之间的波动溢出效应有非对称性特征。表1中数据均为Wald检验所得卡方统计量。

从表1中可知,在28个行业中,只有钢铁、家电、农林牧渔、食品饮料、医药生物、公用事业、房地产、非银金融8个行业不能显著拒绝“汇率变动不存在向行业收益率波动溢出”的原假设,其中钢铁行业显著拒绝汇率变动和行业收益率之间不存在波动溢出的原假设。故大多数行业存在汇率变动向行业收益率的波动溢出效应。在这8个行业中,农林牧渔、食品饮料、医药生物、公用事业均属于理论分析中归类为生产型必需品的行业,其收益率不显著受汇率变动的波动溢出效应影响存在理论依据。房地产和非银金融行业属于服务型金融属性行业,理论上应受汇率变动的波动溢出效应影响,但就我国实际而言,我国投资渠道较少,无论汇率如何变动,以券商公司为首的非银金融行业都将吸纳我国个人和机构的很大一部分投资,是投资活动中不可或缺的部分;而房地产虽然具有金融属性,但在中国文化中同时对个人具有必需品特征,因此从必需品行业这个角度来看,非银金融行业和房地产行业收益率不显著受汇率变动的波动溢出效应影响也可理解。我国是钢铁行业和家电行业的生产大国,以成品钢材为例,据Wind数据库显示,我国2015~2018年度钢材生产量分别为103 468.41万吨、104 813.45万吨、104 642.05万吨、110 551.65万吨,总体保持稳定。可推测钢铁和家电行业收益率不受汇率变动波动溢出效应显著影响的原因可能是由于目前国内外需求到达稳定期。在预期汇率出现较大波动时,以上几个行业股票可作为投资者选择的避险资产。

表1 Wald联合检验结果

而28个行业全都无法显著拒绝“行业收益率不存在向汇率的波动溢出效应”,说明各行业收益率不存在向汇率变动的波动溢出,该结论符合理论和实际。一方面,行业不等同于股市,单个行业难以对汇率变动产生影响。另一方面,如前文分析,我国实行有管理的浮动汇率制度,股票市场向汇率的波动溢出的现实基础薄弱。

最后,从非对称的角度来看,表1中所有行业均无法显著拒绝“汇率和行业收益率之间不存在非对称影响”。说明汇率变动和各行业收益率之间的波动溢出不存在非对称效应。

此外,为对比不同时段中汇率变动和行业收益率之间的波动溢出效应是否存在差异,又考虑到2015年“811汇改”的因素,本文选择2013年8月2日至2015年7月31日作为对照时间段,对该时段内汇率变动和28个行业收益率之间的波动溢出效应进行分析。 分析结果表明2013年8月2日至2015年7月31日内,汇率变动和行业收益率之间的波动溢出效应与2015年9月1日至2019年8月1日两者间的波动溢出效应存在一定差异。第一,在此时间段内汇率变动仅对化工、建筑装饰、电气设备、机械设备、休闲服务、电子、计算机、通信8个行业收益率有波动溢出效应。第二,机械设备、轻工制造、商业贸易、电子、计算机、传媒这6个行业收益率存在向汇率变动的波动溢出效应。造成这两点差异的原因可能是汇率决定机制、行业发展情况、进出口结构等因素。一方面,2015年“811汇改”使得我国汇率决定机制更加市场化,使得外汇市场和股票市场间的信息传递效应可能更加明显。另一方面,随着时间推移,我国各企业逐渐做大做强,进出口结构也有显著变化,汇率的变动对行业及公司、尤其是对跨国经营或更多涉及进出口渠道的行业及公司影响越来越大;而单个行业经营状况对汇率的影响越来越小。以上两点标志着我国资本市场相比过去已然更加成熟。

四、结 论

本文从理论和实证角度,对我国汇率变动和各行业指数收益率的波动溢出情况进行分析。随着我国汇率决定机制的市场化、透明化,汇率与各行业股票市场之间的关系必然更加紧密。而各行业根据自身产业基本特征、进出口情况等因素可分为生产型必需品行业、生产型非必需品行业、服务型金融属性行业、服务型非金融属性行业,各类行业因其行业差别,受到来自汇率波动溢出效应的影响也应存在异质性。单个行业的收益率很难在我国有管理的浮动汇率制度下对汇率产生显著溢出效应。在实证研究中利用基于t分布的VAR-GARCH(1,1)-BEKK模型研究汇率变动和行业收益率之间的波动溢出效应也证明了上述结论。实证结果表明:2015年9月1日至2019年8月1日,28个行业中仅有钢铁、家电、农林牧渔、食品饮料、医药生物、公用事业、房地产、非银金融8个行业收益率不受汇率变动的波动溢出影响,所有行业收益率均不存在向汇率变动的波动溢出效应。同时本文也验证了这期间人民币汇率变动和行业收益率之间的波动溢出效应不存在非对称性。此外,本文将以上结论和“811汇改”前的实证结果进行对比,认为“811汇改”切实地让我国汇率更加贴近市场,使得外汇市场和股票市场之间的联系增强,同时也说明随着我国行业、企业的发展以及进出口结构的完善,单一行业经营状况对汇率的影响越来越小,这标志着我国资本市场相比过去更加完善,总体有效性不断提升。

资本市场整体有效性的提升同时意味着跨市场风险传染能力的增强,2020年以来,国际矛盾加剧,国际市场不稳定性与不确定性增强,疫情防控常态化也将成为我国经济的不安定因素之一,我国面临着来自国际市场的巨大风险,我国各企业的经营状况也必将受到外部干扰。在此背景下,美元兑人民币的即期汇率与中国股市均呈现较大波动,这在一定程度上佐证了前文的结论。国家应密切关注外汇市场情况,适时引入如逆周期调节因子等工具稳定市场和投资者情绪,保障资本市场稳定发展;大力刺激内需,提升居民消费水平,为国内企业转型、构建国际国内双循环、推进科技创新提供动力;以货币、财政政策保障国内企业融资规模正常增长,提升国际竞争力,重点扶持小微企业,提升普惠金融服务力度;银保监会、地方政府应引导商业银行、保险机构适时开展如信保融资、银保企合作业务,优化金融资源配置,为企业发展提供融资保障的同时降低企业经营风险,力求产业平衡发展,企业安全经营。

对于各行业而言,受汇率波动溢出效应影响较大的企业生产销售模式可能更倾向国外循环,面对不稳定性因素增强的局面,应适时调整生产结构,加强与国内上下游企业的沟通交流,加速创新,提升产品竞争力,以国际市场外循环推动国内市场内循环;利用期货等金融工具规避企业生产经营过程中的外汇风险,稳定生产链条,防范风险爆发。而对于受汇率波动溢出效应影响较小的企业,目前应稳健发展,不盲目扩张,但全球市场一体化是不可逆转的趋势,这些企业应在国际局势平稳后加速打入国际市场,更好地参与国际产业链的合作竞争。另外,对于证券市场投资者而言,在人民币汇率波动较大的背景下,可以利用受汇率波动溢出效应影响较小的行业构建证券投资组合,或者投资这些行业的指数基金,以谋求较为稳定的收益。