2021年上半年冷藏车市场分析

2021-09-22中汽数据有限公司宋雨童贾术艳

中汽数据有限公司 宋雨童 贾术艳

2021年7月,经济数据全面回落,供给端增速下行主要受此影响需求端下行,除此之外还受到疫情点状散发的影响,建筑工程类经济活动被迫延后,消费行为受到抑制。

在需求层面,从投资端来看,极端天气和疫情对建筑施工等产生短期扰动,专项债发行量环比上月回落,基建投资恢复增速受到压制,7月投资增速恢复进程放缓,基建发力预期进一步后置;从外贸端来看,短期内维持韧性,两年增速环比回落但仍处于历年高位,对生产形成一定支撑;从消费端来看,实物消费随着就业收入的基本面持续修复,但是受到疫情点状反复和洪涝等因素的短期扰动,消费复苏放缓。

在供给层面,工业增加值同比增长6.4%,两年复合增速5.6%,较6月回落0.9个百分点,生产增速明显放缓,高炉开工率等数据回落,工业品产量尤其是粗钢产量环比明显下滑,上游基础行业景气度显著下行,但高技术制造业以及出口相关生产维持较高景气。从物价表现来看,CPI同比1.0%,环比上月回落0.1个百分点,其中食品CPI去年同期基数较高,7月增速进一步回落,非食品季节性上涨,其中原油以及出行旅游相关CPI上涨对非食品分项形成支撑。疫情对出行和服务CPI的影响或在8月显现。受原油、煤炭和相关产品价格上涨的影响,7月PPI同比重新升至9%。从物流市场来看,基本面整体回落需求减少,同时淡季运力供应意愿减弱,供需两端同步下行,物流市场整体维持稳定运行状态。

7月受到疫情区域性反复、极端天气等点状负面因素的短期扰动,经济数据多数回落。洪涝、疫情的因素影响或将延续至8月,实物商品消费以及服务消费都将受到一定影响,对于消费以及物价的影响幅度低于服务领域。从投资端来看,7月专项债投资未放量,基建发力节奏再次被压后,考虑到此前政治局会议提及专项债支撑,基建发力仍旧可期;制造业在成本以及需求挤压下放缓。7月经济虽受到短期因素的扰动,但也反映出我国经济持续恢复当前仍面临需求压力。

1~6月专用车市场概述

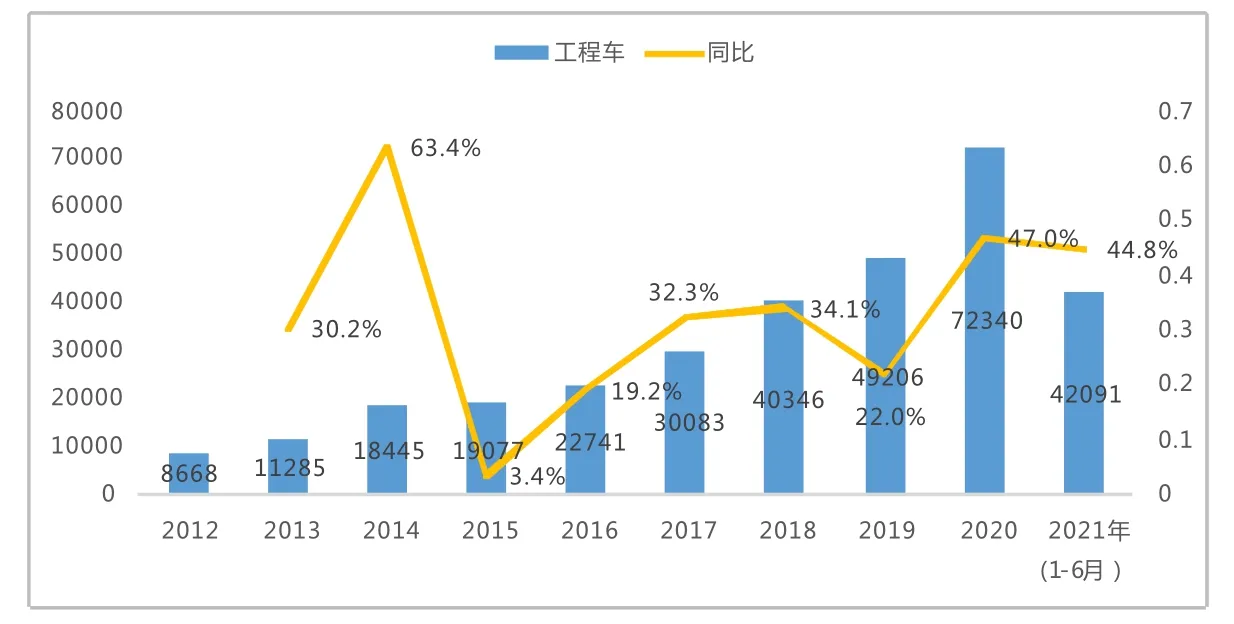

1~6月,我国专用车市场销量92.9万辆,同比提升22.0%(见图1)。其中物流类专用车销量68.6万辆,同比提升24.5%,市场份额为73.9%,较2020年同期提升了1.4个百分点;工程类专用车销量13.0万辆,同比提升56.4%,市场份额为14.0%,较2020年同期提升了3.1个百分点;作业类专用车销量11.3万辆,同比下滑11.0%,市场份额为12.2%,较2020年同期下滑了4.5个百分点。

图1 2012~2021年专用车市场销量

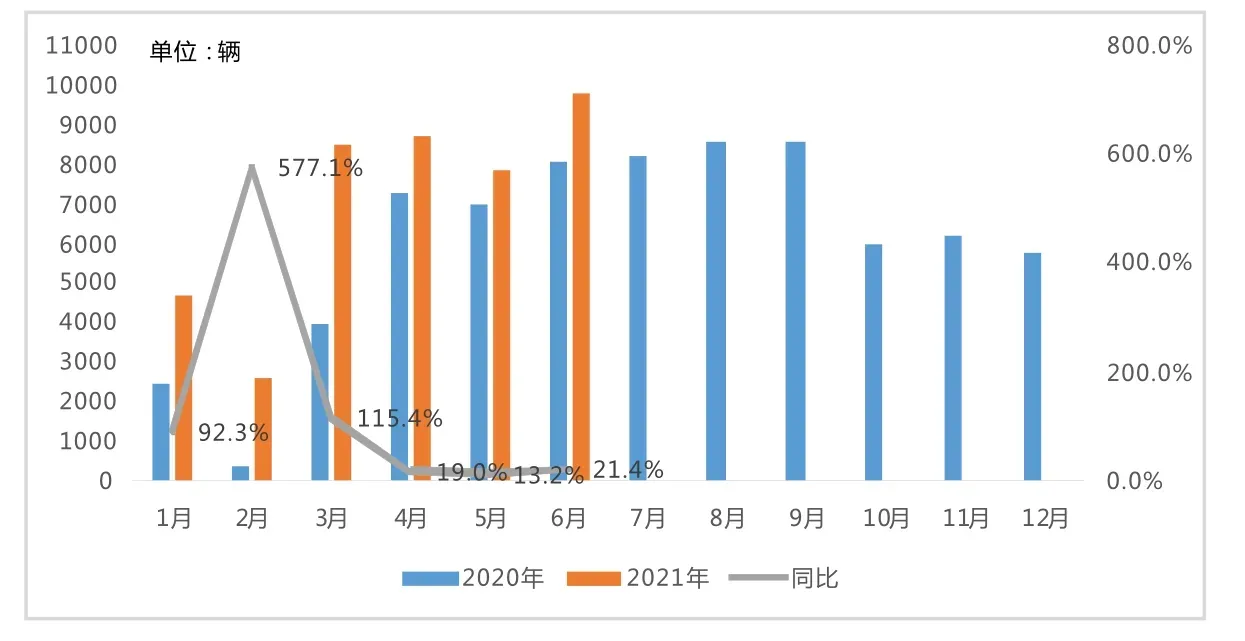

冷藏车市场历年表现

1~6月,我国冷藏车销量4.2万辆,同比增长44.8%,占物流车专用车比重6.1%,较2020年同期提升0.9个百分点。2020~2021年,受国内新冠疫情的影响,居民对线上购物的依赖度提升,瓜果生鲜、药品、疫苗以及其他防疫物品的运送需求大幅提升,从而拉动了冷藏车市场销量的增长,连续两年的增幅在40%以上(见图2)。

图2 2012~2021年冷藏车市场销量

1~6月冷藏车市场表现

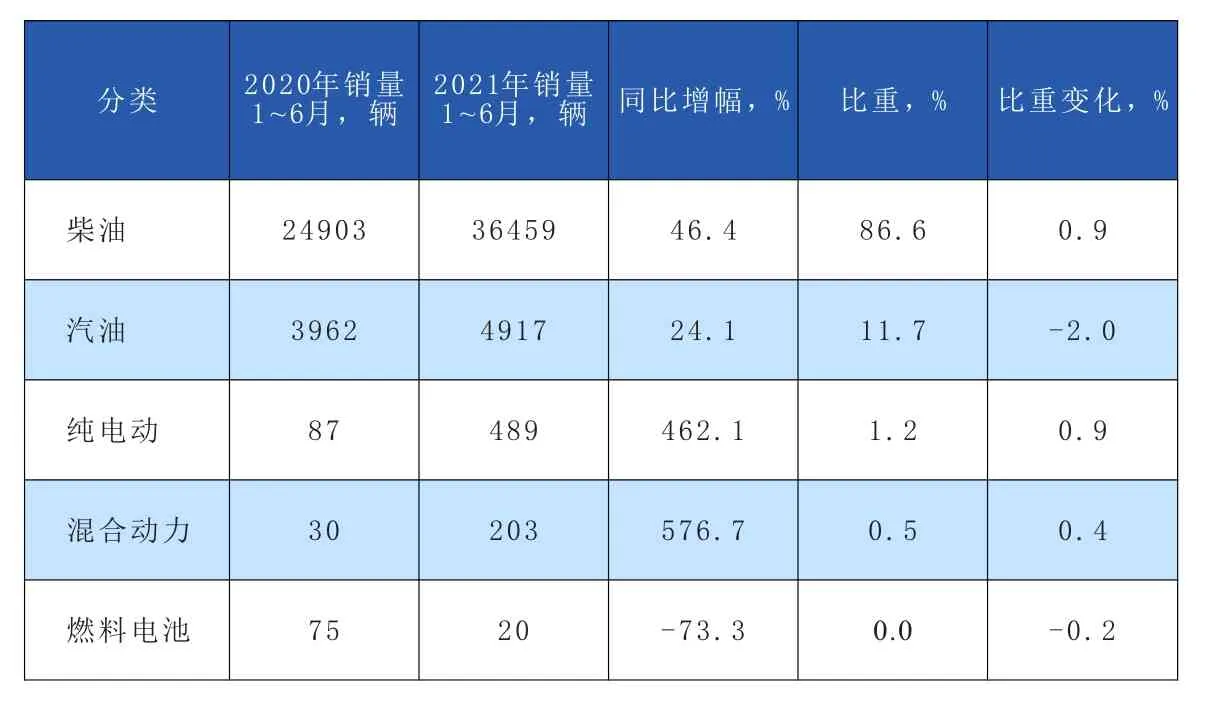

从月度销量趋势来看(见图3),2021年第一季度,受低基数效应的影响(因2020年第一季度受新冠疫情的影响,绝大多数生产厂家停工停产),冷藏车市场销量出现高增长,平均增幅133.0%,其中2月份增幅高达577.1%。第二季度,低基数效应减弱,冷藏车市场增幅回落,平均增幅为18.1%,年内国内疫情多次反复,刺激冷藏车市场需求持续释放,预计未来几个月,冷藏车市场销量依然保持高位运行。

图3 2021年1~6月冷藏车市场月度销量

1~6月冷藏车细分市场表现

1~6月,冷藏车以轻型货车为主,销量增幅43.2%,比重为67.8%,较2020年同期下滑了0.8个百分点,主要服务于城市配送环节;其次为重型货车,销量增幅61.2%,比重为27.5%,较2020年同期提升了2.8个百分点,主要用于长途干线运输;此外,轻型客车类冷藏车销量增幅37.4%,比重为3.1%,较2020年同期下滑了0.2个百分点。见表1所示。

表1 冷藏车细分市场表现(按车辆类型划分)

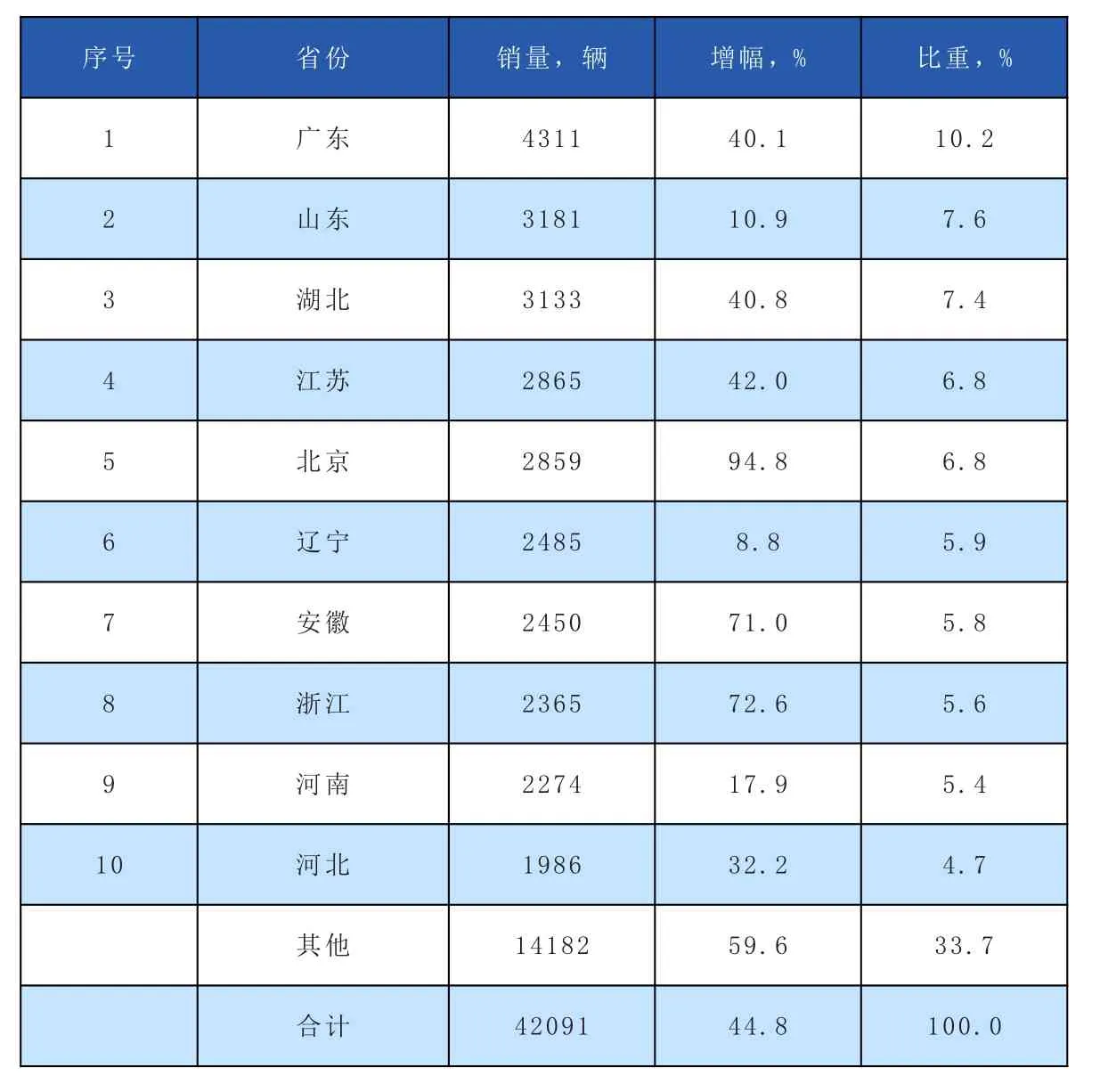

从燃料类型上来看,冷藏车匹配动力主要为柴油动力(见表2)。2021年1~6月,柴油动力车辆销售36459辆,增幅46.4%,比重高达86.6%,较2020年同期提升了0.9个百分点;汽油动力车辆销量4917辆,增幅24.1%,比重为11.7%,较2020年同期下滑了2.0个百分点。新能源冷藏车(包含纯电动、混合动力、燃料电池)销量713辆,增幅271.4%,比重为1.7%,提升了1.0个百分点。目前新能源汽车市场进入“低补贴时代”,较高的采购价格(低盈利率)与配套设置的不匹配(二线城市以下)是新能源冷藏车市场发展的主要阻力,新能源冷藏车市场发展极为缓慢。

表2 冷藏车细分市场表现(按燃料类型划分)

1~6月冷藏车区域分布

从冷藏车销量区域分布来看(见表3),2021年1~6月冷藏车销量主要分布在经济发达地区、沿海地区以及农产品源头地区,销量TOP10市场集中度为66.3%,相较于2020年同期下滑了3.1个百分点。其中,北京、广东等经济发达地区为主要需求市场;山东、河南、河北、湖北、安徽等地主要为农副产品产地;江苏、辽宁、浙江主要为海产品运输地。

表3 2021年1~6月冷藏车区域销量及份额

从增幅来看,销量TOP10省份内,所有省份销量均实现同比增长。其中,广东省销量最高,增幅40.1%,比重10.2%;北京、安徽、浙江销量增幅在50%以上;山东与辽宁省表现欠佳,增幅不足10%。

1~6月冷藏车竞争格局

从冷藏车市场企业竞争格局来看,销量TOP10企业市场集中度为83.0%,相较于2020年同期下滑了3.0个百分点。2021年1~6月,冷藏车市场共有122个企业实现销售,每个企业平均销量为345辆,共有6家企业销量大于1000辆(见表4)。其中,北汽福田汽车股份有限公司销量为18245辆,增幅32.6%,市场份额为43.3%。近年来,随着冷藏车市场需求的增长,吸引更多的企业进入了该领域,冷藏车市场的竞争愈加激烈,市场集中度有所下滑。

表4 2021年1~6月冷藏车企业销量及份额

据数据统计显示,2021年1~6月,TOP10企业销量均实现同比提升,安徽江淮汽车集团股份有限公司、上汽大通汽车有限公司、中国重汽集团济宁商用车有限公司的增幅在50%以上,其中,中国重汽集团济宁商用车有限公司的增幅高达501.1%。

冷藏车市场预测

随着国内居民收入水平的提升,对高质量生活水平的诉求也随之提升,对于反季、异地、海外的瓜果生鲜的需求激增,带动了冷藏车市场高速增长,自2012年以来,冷藏车市场始终保持着高增长率。新冠疫情的防控,进一步拉动了冷藏车市场销量的增长。

短期来看,目前国内新冠疫情在小范围内不断反复,与此同时,新冠疫苗在全国范围内推广,所以在未来的几个月,冷藏车市场销量有望保持高位,但考虑到2020较高的销量基数,增幅将有所收窄,预计维持在15%~20%左右。

长期来看,随着国内疫情得到有效的控制,冷鲜药品的运送需求必然有所回落,冷藏车空置率随之提升,其销量的增长也会进入一个瓶颈,未来1~2年的冷藏车市场增幅预计下落至10%~15%左右。