1994—2020年我国宏观税负与税收弹性变迁

——基于一个整合性的指标体系

2021-09-17辛本艾

◆辛本艾 ◆王 晖

内容提要:文章在对国内外关于宏观税负及税收弹性研究成果进行总结的基础上,从税收经济统计分析实践的角度,构建了一个包括四个口径的宏观税负及税收弹性整合性指标体系。以此分析我国税收与国民经济的关系,展现了我国宏观税负自1994年以来快增、震荡、稳定、下降并趋稳的过程。同时发现,宏观税负及税收弹性的阶段性特征明显,不同口径间宏观税负差异有随时间推移而逐步扩大的趋势,减税降费等优惠政策措施对宏观税负及税收弹性产生重大影响。基于此提出了正确看待新形势下我国宏观税负及税收弹性水平,继续完善现代财税体制的建议。

宏观税负与税收弹性是衡量税收与国民经济关系的两个重要指标。一般认为,宏观税负是税收占国民经济总值或国内生产总值的比重;税收弹性是税收增长率与宏观经济增长率之间的比例关系。在我国社会主义市场经济确立和完善过程中,税制改革密切配合宏观经济发展变化,宏观税负与税收弹性也随着经济体制和税制改革呈现波动发展变化的趋势。但在当前的宏观税负与税收弹性研究中,还存在理论研究与统计实践结合不够、相关概念定义不统一、数据来源不一、分析结果差别大等问题,对税收收入核算和分析预测等工作带来一些困扰。本文在梳理近年来相关成果的基础上,结合税收工作需要进行了分析指标整合,以期在一般研究视角下客观全面揭示我国宏观税负及税收弹性全貌。

一、文献综述

我国对宏观税负及税收弹性的研究由来已久,亦在一些基本问题上形成了共识。但总体来看,社会各界在宏观税负及税收弹性的测算口径方面仍然存在分歧。

在宏观税负的分析口径方面。国家发改委经济研究所课题组(2014)认为其主要有三类:一是税收宏观归宿,即一国当年的税收总额与总产出(GDP或GNP)之比;二是财政负担,即一国包含社会保障缴款的税收总额占GDP的比重;三是税收比率,即一国社会保障缴款、个人所得税、公司所得税、财产税、商品劳务税(包含关税)以及工资薪金税等税收之和占GDP的比重。安体富和岳树民(1999)、杨灿明和詹新宇(2016)等提出三类测算口径:一是小口径宏观税负,即税收占GDP的比重;二是中口径宏观税负,即财政收入占GDP的比重,财政收入包含税收和非税收入;三是大口径宏观税负,即政府全部收入占GDP的比重,政府全部收入是一般公共预算收入、政府性基金预算收入、国有资本经营预算收入以及社会保险基金预算收入之和。上述两种定义及测算口径基本上是一致的,即从税收总额→财政收入→政府收入口径的逐步放大来测算其占GDP的比重。赵薇薇(2009)测算2001—2007年我国大、中、小口径平均宏观税负分别为28.58%、20.67%和15.79%。刘崇珲和陈佩华(2018)估算出2016年我国宏观税负为24.73%。姚林香和汪柱旺(2016)利用模型计算出我国2014年小、中、大三种口径宏观税负分别为18.72%、22.05%、33.56%。从上述研究情况看,各自给出了宏观税负的不同区间和数值,但由于口径与数据来源不一致,数字之间缺少连续性和规范性。

由于对宏观税负的认知存在差异,关于我国宏观税收弹性的判断也存在分歧。一般认为税收弹性合理区间是0.8~1.2,即围绕1单位弹性上下20%波动为正常合理区间。对于我国税收弹性的总体变化趋势和波动范围,多数学者认为:1997年之前税收弹性基本小于1,1997年以后税收弹性基本大于1;1997—2002年间,税收弹性达到最高点,在1.5~2之间波动;2003年以后税收弹性在1~1.2之间波动。刘家树(2009)计算的2001—2006年间小口径、中口径税收弹性分别为1.43和1.49。张伦俊(2008)根据HP滤波法得到的2001—2007年间的税收弹性平均值为1.56。

同样期间所得出的宏观税负与税收弹性不尽相同,主要存在三方面问题。一是宏观税负的测算口径差别较大,缺乏一个系统完整的测算办法。二是数据来源不同。同样是税收收入,《中国税务年鉴》和《中国统计年鉴》给出的数据是不同的。2018年,统计年鉴一般预算收入中的税收收入为156402.86亿元,税务年鉴中的税收收入为169958.79亿元,两者相差13553.93亿元,以此测算的宏观税负相差1.47个百分点。三是不同年代获得的数据不同。同样是2000年的全国GDP数值,《中国统计年鉴2001》为88189.6亿元,而《中国统计年鉴2011》则为99214.6亿元。这是由于数据修正造成的,此种情况一般应以最新的数据为准。所以,对我国宏观税负及弹性的研究,应当结合财税核算和统计工作实际,给宏观税负及弹性一个清晰、准确、合理的定义,并对测算指标、数据来源、计算方法等进行统一。

二、一个测量宏观税负及税收弹性的整合性指标体系

针对既有宏观税负及税收弹性测度中存在的问题,笔者结合近年来税务部门税收收入核算实际,在综合考虑数据的一致性、连续性、有效性基础上,对我国宏观税负及弹性相关统计核算指标和计算口径进行整合统一,从而构建一个整合性指标体系。主要考虑是在宏观税负三种口径的基础上增加“最小口径”,即“国内税收净收入占应税GDP的比重”。这样,宏观税负总体指标就包括了:最小口径宏观税负、小口径宏观税负、中口径宏观税负、大口径宏观税负四种(见表1)。与宏观税负相对应,税收弹性也应当有四种口径来计算,即:大口径税收弹性、中口径税收弹性、小口径税收弹性和最小口径税收弹性(见表2)。

表1 四种口径宏观税负测算方法

表2 四种口径税收弹性分析法

这样做的意义在于:第一,统一理论研究与统计分析实践的需要。在我国,涉及财税管理的主要有财政、税务、海关三个部门,财政部门负责预算的编制、执行及监督;税务部门负责国内税收和部分非税规费基金的征收,其中税收包括16个税种,这些收入在税务系统内部通常称为“国内税收收入”,在财政、统计等部门称“税务部门组织的税收收入”。因此,把“国内税收收入”纳入宏观税负及弹性计算的指标体系是现实可行的。同时,由于出口退税由税务部门负责退还,因此计算宏观税负和税收弹性时要扣除“出口退税”。由于证券交易印花税税基是证券交易总金额,其增长和GDP增长不存在直接关系,所以也可从税收收入中扣除。海关负责征收关税、进口增值税、进口消费税及船舶吨税,在计算国内宏观税负及弹性的时候也要充分考虑“海关四税”的实际情况。第二,统一概念定义及测算口径的需要。上述研究对宏观税负及弹性的概念定义缺乏统一性共识,有收入法、支出法、产出法等,也有的是借鉴了国外的一些概念。但世界各国财税法律制度及统计核算千差万别,不一定符合我国实际。同时,三种口径不能涵盖宏观税负分析的全部视角,忽视了“国内税收收入”这一税收统计指标的研究价值,应当单独作为衡量宏观税负及弹性的一种口径,使测算口径更加健全完善。第三,统一数据来源及测算方法的需要。数据质量是学术研究的生命线,数据来源很大程度上决定了数据质量。有必要对宏观税负及弹性测算所使用的数据进行统一,即以《中国统计年鉴》中的数据为基准,其他来源数据可以作为参考使用。在测算方法上也要统一。一般地,测算宏观税负时要用总量统计指标,测算税收弹性时要用现价增长率。

从表2看,除考量一般研究中用到的税收增长率(即一般预算收入中的税收总量增长率)与GDP增长率之间的关系,在此基础上还应当考量国内税收净收入增长率与GDP增长率、应税GDP增长率(由于2007年以后第一产业增加值基本上不征税,剔除第一产业增加值之后的GDP可以称为“应税GDP”,其增长率就叫作“应税GDP增长率”)之间的关系。这样做的实践意义在于,既考量一个国家或地区的税收总量弹性,也考量国内税收净收入的缩量弹性,便于为税务部门税收弹性研究分析提供参考。

三、我国宏观税负及税收弹性特征分析

(一)我国宏观税负的变迁趋势

1994年我国财税体制改革经历了重大转折,本文的统计分析数据自1994年始。随着我国社会主义市场经济体制的建立、发展和优化,国民经济和对外贸易发展迅速,国内生产总值的高增长为税收的高增长提供了前提条件,宏观税负随着国民经济的发展呈长期攀升趋势。但随着经济由高速度增长转向高质量发展阶段,到2012年左右,宏观税负趋稳并有所下滑。2020年,受新冠肺炎疫情冲击和应激性减免退税政策等多重因素叠加,宏观税负降至新低(详见表3)。

表3 1994—2020年我国不同口径宏观税负情况 单位:%

从表3及图1看,四种口径计算的宏观税负略有差异。一是最小口径宏观税负从1994年的8.71%波动上升到2013年的最高值15.76%,2016年起逐年回落到2020的13.42%,相当于2008年的水平。二是小口径宏观税负与最小口径宏观税负趋势一致。主要原因是:一般预算收入是国内税收收入加上海关四税扣除出口退税,2011—2020年我国共实现关税27,280亿元、代征两税145,307亿元、船舶吨税460亿元、出口退税126,447亿元,净增加一般预算收入46,546亿元,占一般预算收入总量的3.95%①如无特别说明,本文数据均来自1995—2020年《中国统计年鉴》及《中华人民共和国2020年国民经济和社会发展统计公报》。。三是中口径宏观税负明显高于小口径宏观税负整体水平,主要是一般预算收入中的非税收入增长较快并致税收占比逐步下降,税收占比从1994年的97.85%逐年波动下降到2020年的84.37%。四是大口径宏观税负比中口径整体水平高出许多,主要原因是预算外的政府性基金收入、国有资本经营收入、社会保险基金收入等规模逐年扩大。

图1 1994—2020年我国宏观税负变化趋势

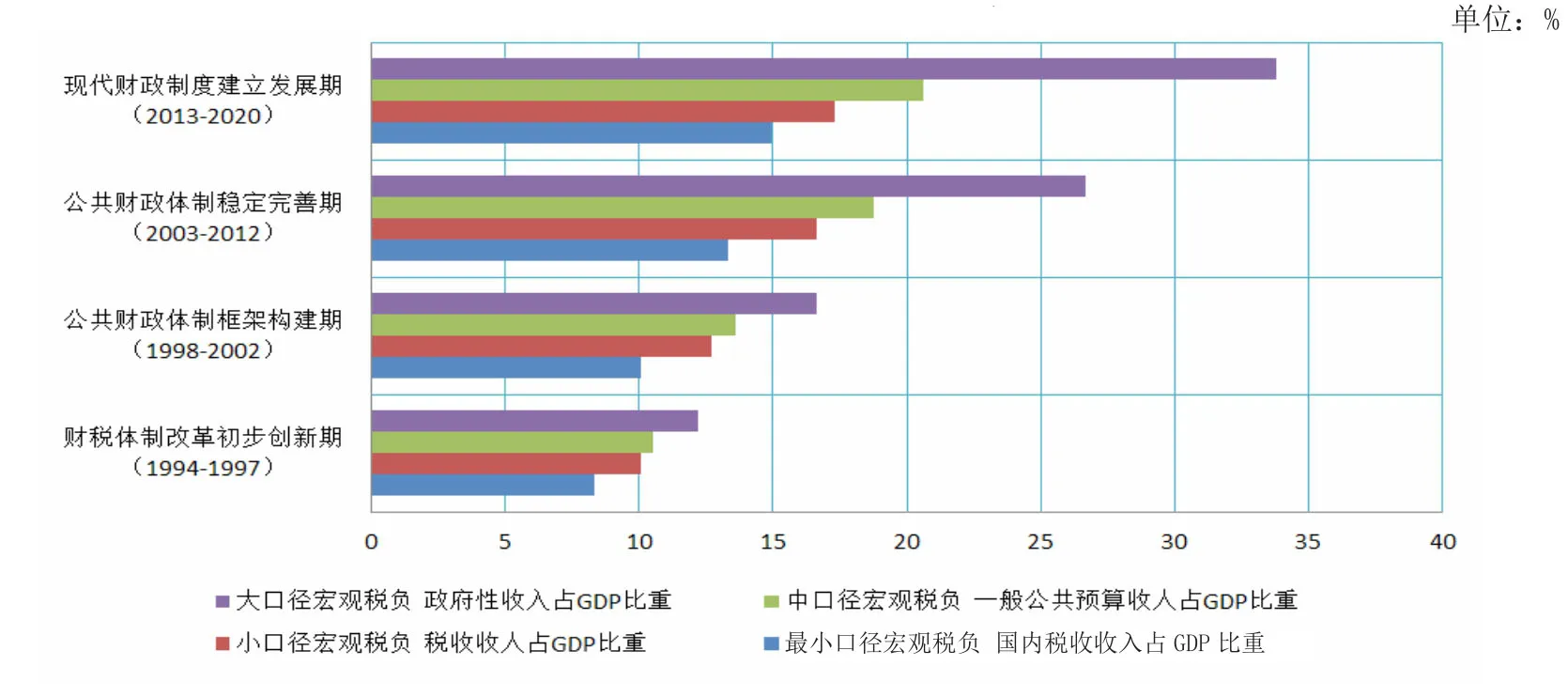

通过分析可发现,我国财税体制改革使宏观税负呈现阶段性特征。回顾我国1994—2020年的重要财政体制改革历程,可以划分为四个阶段:财税体制改革初创期(1994—1997)、公共财政体制框架构建期(1998—2002)、公共财政体制稳定完善期(2003—2012)、现代财政制度建立发展期(2013—2020),四个阶段的四种口径平均宏观税负变化如图2所示。从图1和图2看,四种口径宏观税负随着各阶段时间推移呈逐阶段增长趋势,并且各阶段之间的差距越来越大,大口径、中口径宏观税负级差较大,小口径和最小口径宏观税负相对温和。第一阶段我国四种口径宏观税负都呈现“先降后升”的态势,口径之间的差距也由小变大,说明财税体制改革初创时期税收收入及财政收入稳定性差。进入第二阶段后,我国公共财政体制框架开始构建,此阶段也是税收征管机构改革的关键期,经济开始高速增长带动宏观税收高速增长,税收的弹性也呈现出剧烈震荡的趋势。进入第三阶段后,公共财政体制改革和税收制度改革趋于稳定,经济与税收协调发展,小口径和最小口径宏观税负总体介于12%~20%之间。进入第四阶段,也就是我国经济新常态阶段,现代财政制度体系得以建立和完善,结构性减税政策开始实施,宏观税负达到2013年的最高点后开始逐渐下降。2018年最小口径宏观税负回落到15%以下,降至2010年的水平。2020年,四种口径宏观税负进一步下降到13.42%、15.19%、18.00%和32.61%,为2013年以来的新低。

图2 1994—2020年财税体制改革阶段宏观税负变化

另一个值得关注的问题,是非税收入占比对宏观税负的影响。1994—2016年非税收入占比整体呈上升趋势,从1994年的2.15%逐年波动攀升到2016年的18.32%,2017年后波动下降到2020年的15.63%(图3),这与图1中的中口径宏观税负走势基本吻合。1994年,中口径宏观税负10.73%中非税收入为0.19%;2016年,中口径宏观税负21.38%中非税收入为3.92%。同时,一般预算收入之外的政府性收入规模增大引起大口径宏观税负提高并拉大与其他口径宏观税负之间的差距。尤其是“十三五”期间更加明显,2015至2020年此类收入占比分别为34.57%、37.51%、41.64%、43.52%和44.81%,五年提高了10.24个百分点,对大口径宏观税负的增长起了决定性作用。以社会保障基金为例,2000年我国从东三省开始完善城镇社会保障体系试点,2006年扩大试点至东三省外的8个省区市,并在2006年党的十六届六中全会上提出,到2020年建立起覆盖全民的社会保障体系。我国社会保障体系的建设必须以充足的基金作保障,2000—2020年我国社会保障基金收入628490.1亿元,年均增长18.42%,超过税收收入增长率3.88个百分点,这也是大口径宏观税负与小口径宏观税负差距逐步扩大的原因之一。从图4看,我国社会保险基金2019年以前一直较快增长,2020年出现下降趋势,主要是由于阶段性减免社会保险费政策所致,当年收支资金缺口6219.17亿元,致使结余也出现下降。

图3 1994—2020年我国非税收入及政府性收入占比

图4 2000—2020年我国社会保险基金收支结余情况变化

(二)我国税收弹性变化趋势

1994—2020年,我国大、中、小、最小四种口径的税收弹性系数分别平均为1.08、1.00、1.08和1.03,说明总体上税收与经济发展步调一致(详见表4)。大口径税收弹性从1994年一路高速攀升到1999年,之后呈逐年减弱趋势,这是结构性减税政策等多重因素叠加所致。四阶段的税收弹性变动趋势也非常明显。虽然平均税收弹性相差较小并且介于合理区间,但从各年度宏观税收弹性具体情况看存在明显差异,1994—1997年税收弹性较低,位于合理区间以下;1998—2002年税收弹性明显提高且剧烈震荡,位于合理区间以上;2003—2012年税收弹性稳定,总体水平介于0.8~1.2之间;2015年以后税收弹性大幅减弱并跌落至合理区间以下,2020年则为“负弹性”。与传统的单一分析税收收入增长率占GDP增长率的比率看税收弹性的方法相比,由于增加了国内税收净收入弹性、应税GDP弹性等口径,能够更加全面地洞察税收弹性的细微差别,从而增强对宏观经济与税收关系分析研究的完整性。

表4 1994—2020年我国不同口径宏观税收弹性情况 单位:%

四、结论及建议

本文基于税收统计实践,对我国宏观税负及税收弹性分析模型进行了整合,把宏观税负口径从三种整合扩展到四种,使宏观税负研究更加体现职能特性。同时,基于宏观税收负担与税收弹性协调统一的视角,把税收弹性口径也整合扩展到四种,为考察经济新常态下经济税收间关系提供了参考。

结合分析结果,应正确看待新形势下我国宏观税负及弹性水平。我国经济新常态下宏观税负主要表现为三个方向的变迁:一是最小口径宏观税负与小口径宏观税负呈逐步下降趋势,并且这两种口径的宏观税负差距逐渐缩小,进口征税总量与出口退税总量差额越来越小,反映了国际国内双循环呈现平衡协调发展良好态势。二是中口径宏观税负长期呈波动上升趋势,非税收入占比逐年提高是主要原因,减税降费因素是导致近年来中口径宏观税负下降的另一原因。三是大口径宏观税负仍然保持高位,政府性基金、社会保险基金收入的大幅增长是最主要原因,反映出我国政府性收入的刚性增长趋势。我国宏观税收弹性在经济新常态下随着减税政策的持续落实而走弱。综合来看,我国当下的宏观税负与税收弹性下降有阶段性具体原因,但这种低弹性毕竟对税收调节宏观经济有不利的一面,需引起高度重视。

同时,要继续优化完善现代财税体制。以预算法、财税法律法规为基础,统筹财政、海关、税务、金融等部门资源,推进“费改税”进一步降低非税收入占比,加强政府性基金、社会保障性基金等收支改革。统筹基金与规费征缴制度,推进政府机构改革和职能转变,进一步压缩财政支出,继续减降非税收入、政府性基金收入和社保费收入规模,在满足社会保障支出需要和预留出足够结余的前提下,适当降低征缴比例,以减轻企业和个人的非税负担。继续完善全民社会保障体系,以省级统筹社会保险收支、调剂,稳步提高养老、医保等社会保障水平。按照《关于进一步深化税收征管改革的意见》以及“十四五”规划中关于税制改革的要求,继续推进税制改革和征管体制改革。继续推进增值税立法等税收制度建设,提高税收治理体系和治理能力现代化水平。继续降低增值税税率,简化税收征管制度办法,推进以增值税为主的间接税逐步向以所得税为主的直接税转变。优化完善地方税体系,赋予地方政府一定的税收征管调整权,在满足地方政府财政支出需要的前提下降低税收负担。