中美贸易关系中重晶石资源作用分析

2021-09-15姜雅,王婷

姜 雅,王 婷

(1.自然资源部信息中心,北京 100036;2.华北水利水电大学,河南 郑州 450046)

1 全球重晶石生产贸易格局

1.1 重晶石资源储量与分布

重晶石是以硫酸钡(BaSO4)为主要成分的非金属矿产,无色透明、白色或浅黄色晶体,玻璃光泽。其晶体呈大管状,聚集在一起有时形成玫瑰花状或分叉晶块,称为冠毛状重晶石。重晶石产于低温热液矿脉中,如石英-重晶石脉,萤石-重晶石脉等,常与方铅矿、闪锌矿、黄铜矿、辰砂等共生,也可产于沉积岩中,呈结核状出现,多存在于沉积锰矿床和浅海的泥质、砂质沉积岩中。世界上可开发利用的重晶石资源不多,主要有沉积型、低温热液型和风化残积型三种。

根据美国地质调查局(USGS)数据,2018年世界重晶石储量总计3.2亿t,主要分布在哈萨克斯坦、印度、中国、土耳其、巴基斯坦、美国、摩洛哥等20余个国家,静态保障年限30年,矿产储量衰减率为14%[1]。 全球重晶石资源储量排名和分布见表1,哈萨克斯坦以8 500万t储量位居世界第一,中国以3 600万t储量位列第三。

表1 全球重晶石资源储量及分布Table 1 Reserves and distribution of barite resourcesin the world

其中,中国开采的重晶石矿床主要为单一重晶石矿石类型的大型矿床和特大型矿床,多数为以贵州省、广西壮族自治区、湖南省为主的富矿。最重要的资源远景区为秦岭地区和华南地区,包括地壳活动性很强的秦岭褶皱带和活动性较强的东南沿海褶皱带,以及较稳定的江南古陆两侧地台型凹陷带。由于统计方法、统计口径不同,中国重晶石资源并非如美国地质调查局公布的那样用之不竭,按中国矿产资源储量数据统计,中国重晶石查明资源储量为3.7亿t,基础储量为3 500万t,具有经济可采价值的储量仅为1 300万t,此储量规模在世界范围内排名为十几名。

1.2 重晶石生产与供给

1.2.1 中国是全球最大重晶石生产国

在供给侧方面,世界上生产重晶石的国家有20余个,排在前三位的生产国是中国、印度和摩洛哥,2012—2018年三国平均产量之和占世界总产量的70%左右。其中, 中国重晶石产量约300万t, 常年保持在世界第一位, 占世界总产量的42%左右(图1)[2]。

图1 2012—2018年世界重晶石平均产量示意图Fig.1 Average production of barite in the worldfrom 2012 to 2018

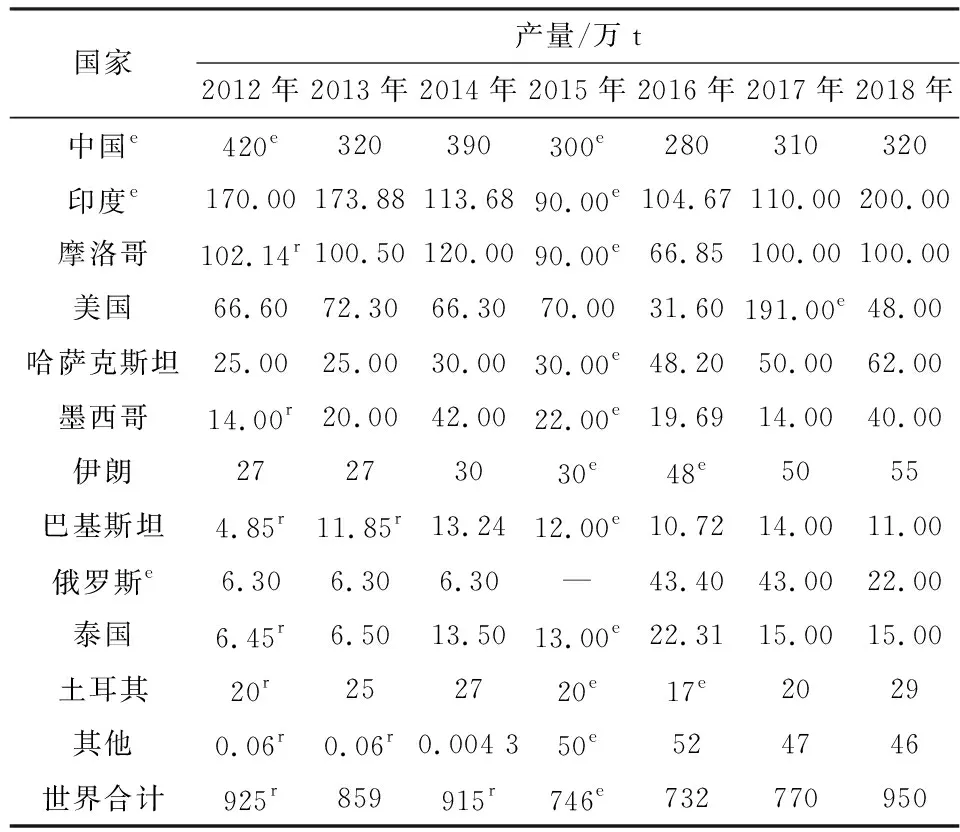

2018年,世界重晶石总产量为950万t,产量超过10万t的国家有11个(表2)[3]。排名前三位的国家分别是:中国320万t、印度200万t、摩洛哥100万t,三国总产量占世界总产量的65%。未来世界重晶石生产国仍以中国、印度、摩洛哥和美国为主,这样的供应格局仍将持续。

表2 2012—2018年世界重晶石产量Table 2 Barite production in the world from 2012 to 2018

1.2.2 中国是全球最大重晶石供给国

世界上排名前三位的重晶石供给国是中国、印度和摩洛哥。其中,中国是世界最大钻井级重晶石原材料供给国,每年65%以上的产量都用于出口,出口量每年维持在200万t以上,并伴有少量涂料级产品的进口。目前,市场上关于重晶石有两种价格,分别是钻井级重晶石价格和涂料级重晶石价格。涂料级重晶石用料少, 附加值高, 价格远高于钻井级重晶石; 钻井级重晶石产品国内价格为600~800元/t,出口价格为1 000~1 200元/t,出口创汇约2亿美元/a,进口量约为1万t/a,进口金额约为130万美元/a,出口量是进口量的200倍,长期维持国际贸易顺差[4]。

中国重晶石供给情况经历过2次高峰和1次低谷。2002—2008年是我国重晶石开采及出口规模快速增长的阶段,2008年达到产量和出口量的第一个高峰。2008年12月,我国开始限制对重晶石的出口,并且加征出口关税,导致重晶石价格上涨。加之,重晶石最大消费国美国爆发次贷危机,大量油井停产[5],导致2009年我国重晶石的产量和出口量均有所下跌。2012年,随着全球经济复苏,重晶石国际贸易又出现了第二个供销两旺的小高峰,但很快随着全球石油价格暴跌而进入了低迷期。2016年,美国关闭了国内60%的石油钻井平台,造成重晶石行业持续疲软。近年来,随着石油行业缓慢复苏,重晶石市场产量和价格也缓慢回升。 2018年,我国投入到重晶石地质勘查领域的费用约2 747万元,同比增长了12%;完成机械岩芯钻探工作量为24 023 m,同比增长了15%。其中,完成机械岩芯钻探工作量的大幅增加与全国地质勘查投入水平的增长有关,主要找矿成果集中在贵州省、广西壮族自治区、湖北省、重庆市等地区。 行业内共有矿山企业411家,其中,大型企业13家,中小型企业292家,小矿106个,从业人数约5 000人。 重晶石原矿产量约320万t/a,出口量约200万t/a,视消费量约110多万t/a,工业总产值4亿元/a,利润总额约1亿元/a,行业综合利用产值约1 300万元/a,行业平均利润率为23%,人均产值10万元/a。

1.3 重晶石消费与用途

在需求侧方面,中国和欧洲在钡化工原料的消费和用途上保持着对重晶石的旺盛需求,而美国则在石油钻井泥浆添加剂生产加工市场上占据重要地位,是世界第一大重晶石进口国和消费国,其2012—2018年平均进口量为世界进口总量的30%。2018年,美国国内生产重晶石48万t,进口重晶石260万t,总需求量占世界总量的32.4%[6]。

在重晶石用途方面,90%以上被用于石油钻井泥浆加重剂,只有不足10%被加工为粉末级硫酸钡、碳酸钡等化合物,应用于造纸、颜料、纺织填料、玻璃助熔剂、水泥矿化剂、医疗造影及防辐射等行业。由于重晶石是油井和油气混合井开采时不可或缺的添加剂,因而其需求量与国际石油钻井平台数量变化息息相关,在一定程度上可间接反应世界能源行业波动。

2 美国重晶石高度依赖中国

美国是世界最大的重晶石进口国、加工国和消费国,其重晶石的需求量占全球总需求量的30%左右。虽然美国国内也生产重晶石,产量稳定在60多万t/a,但与其300万t/a的需求量相比,仍有较大缺口。 因此,美国重晶石高度依赖进口,近五年平均对外依存度高达82%,其中有近七成来自于中国,对外依存度和进口集中度双高。2018年,美国重晶石产量为48万t,进口量为260万t,出口量为7.4万t,净进口量为252.6万t,国内视消费量约为300万t,对外依存度高达84.2%(净进口量/消费量),同年美国将其列为国家关键矿产,并列入其工业领域12种关键矿产之一[7]。

在进口集中度上,2018年,美国重晶石的进口来源国主要是中国、印度、墨西哥和摩洛哥。美国重晶石进口份额如图2所示[8]。

图2 2018年美国重晶石进口份额示意图Fig.2 Schematic diagram of barite importin the United States in 2018

美国国内的重晶石主要来自于内华达州的4座矿山,加工厂主要位于路易斯安那州和得克萨斯州。与生产相比,美国更侧重于进行重晶石加工产业。美国国内每年粉碎和研磨的重晶石粉95%进入了石油钻井泥浆添加剂市场,只有5%被用于钡化工。除供应国内市场外,美国还向加拿大西南部的莱斯布里奇省和亚伯达省供应石油钻井泥浆加重剂。

2015—2016年,受世界石油价格低迷影响,美国关闭了60%的石油钻井平台,引致重晶石行业疲软,产量、消费量及出口量均连续两年下降30%以上;随着2017—2018年国际石油价格的回升,重晶石市场又逐渐回暖,美国西部石油公司对重晶石平均需求量同比增加34%,重晶石在得克萨斯州的销量同比增加96%;2017年和2018年美国国内产量也连续两年同比增加40%。

3 重晶石在中美贸易中的替代性分析

3.1 从渠道属性上分析替代性

目前,中国是世界重晶石第一大供给国,如果重晶石的供给渠道出现变化,则有可能出现以下情况。

3.1.1 美国转而依靠印度、摩洛哥和墨西哥

美国每年从中国进口的重晶石占其进口总量的70%,从印度、墨西哥和摩洛哥三国进口量之和占其总进口量的30%。如果供需形势发生变化导致美国不从中国进口,则会优先提高从印度、墨西哥和摩洛哥三国的进口量。目前,印度重晶石产量维持在150万~200万t/a,摩洛哥与墨西哥的产量在100万t/a左右。这三个国家重晶石的储量丰富,又不用考虑环保成本,重晶石的开采只需要一些粉碎技术及劳工成本、设备成本和运输成本。而在生产设备方面,美国、德国拥有世界领先的开采设备[9],只要资源外交渠道排除障碍,在美国的技术支持和设备援助下,这三个国家短时间内就可以大幅提高产量,进而替代中国70%的供应缺口。因此,在目前的国际贸易格局下,中国涨价或是限供的机会成本有可能等于甚至高于美国。

3.1.2 美国本土产量会有所增加,但短时间内无法自给自足

美国是世界重晶石储量大国,但其年产量却不高,维持在60万t/a左右,这是因为相比门槛较高的环保标准、产业政策和人力资源成本,从国外购买更经济、更环保。美国已将重晶石列为其国家关键矿产[10],一旦出现经济成本过高或购买渠道不畅的情况,在国内紧缺、价格大幅上涨的情况下,即便各州管理规定不尽相同,美国的环保政策也会服务于国家战略,调整产业政策、降低环境门槛去刺激其国内产量增加。即便如此,新矿山的建设和开采均需要一定的周期,在国家战略的引导下,美国本土的产量会有所增加,但是短时间内不可能解决300多万t/a的缺口。

3.1.3 利用金融市场或第三方曲线救国

除了依靠印度等供应国或提高国内产量外,美国还可以利用金融市场或通过第三方购买。例如,目前德国莎哈利本化工集团是世界最大的重晶石下游产品加工企业。该公司的粉末级硫酸钡市场售价约为1万元/t,堪称硫酸钡中的“爱马仕”。这家企业总部设在德国,在中国也有代表处,但其背后是美国控股。表面上中国没有把矿石出口给美国,实际上还是卖给了美国控股的欧洲公司。利用金融工具,美国可以在全球任何地方通过任何公司购买到中国的矿石。

3.2 从材料属性和经济性上分析替代性

钻井泥浆加重材料要求自身具备密度大、易粉碎、磨损性小、惰性强、不溶于钻井液、不与钻井液中其他组分发生物理化学作用等特点,这样才能起到应对高压地层和稳定井壁的作用。重晶石之所以是世界上应用最广的油井或油气混合井钻井液加重材料,首要原因是其具备密度大、硬度低、惰性强等材料特点,其次是其成本低价格优、性价比高。从材料属性上重晶石是可以被替代的,但是综合材料优点和经济性,重晶石具备较大程度的不可替代性。

从材料属性上分析,可提高钻井液密度的加重材料除重晶石粉外,还有钛矿粉、铁矿粉、石灰石粉、方铅矿粉和四氧化锰复配粉,但这些材料均具备一定的性状缺点,如硬度大、惰性弱、价格昂贵、经济性差。其中,钛矿粉和铁矿粉具有一定的酸溶性,只能应用于酸化产层,且对钻头、钻具和泵等相关设备的磨损较重;石灰石粉碱性强、易与盐酸等无机酸类发生化学反应,因此只能应用于对密度要求不高的完井液中;方铅矿粉成本高、货源少,一般仅应用于地层孔隙压力极高的特殊情况;四氧化锰复配粉虽然是一种新型加重剂复合材料,曾被壳牌石油公司应用于油管低黏钻井液,对改善钻井液流变性起到较好作用,但这种复合材料成本较高,只应用于对当量循环密度敏感的过油管滑动钻井液中,在经济性上无法替代重晶石。

3.3 重晶石替代性问题分析与探讨

综上分析,重晶石虽然在材料属性和经济属性上优于其他矿产,且具备一定程度的不可替代性,但是在渠道属性上不具备唯一不可替代性(表3)。一旦中国重晶石贸易政策出现调整或价格上升过大,就会丧失其原有的经济性优势。最可能出现的情况就是美国转而从印度、摩洛哥和墨西哥进口。虽然这三个国家的产量短时间内难以大幅提升,但是如果美国对它们进行设备和技术援助,在一年内出现供给量大幅提升的情况并非没有可能。此外,在新供给渠道尚未打通的周期之内,作为重晶石性状替代资源的锰矿石粉需求量将会有所增长,价格也会相应上涨。但是,锰矿资源储量较小、成本较高,从经济性上并不是很好的选择,因此锰矿石粉长期替代重晶石被广泛应用的可能性较低,有可能只作为一种重晶石紧缺时过渡产品,待印度、摩洛哥和墨西哥的供应量大幅提升之后市场便会恢复正常。

表3 重晶石的替代渠道及替代材料探讨Table 3 Discussion on substitutability of barite

4 提升重晶石国际影响力需面临的问题

4.1 优势矿产的比较优势根基脆弱

从全球资源储量和生产供给情况来看,重晶石是我国的优势矿产,储量丰富、产量全球第一、价格稳定、供应充足,而美国高度依赖进口,其中七成源自于中国。但是,如前文分析,首先我国重晶石资源并没有美国地质调查局公布的那样丰富,其次美国对重晶石的需求量虽然很大,却常年适量开采,其资源量也未必如公布的数据那样不足。目前这种国际供需格局的形成,极有可能是市场出于经济性考虑的选择结果,即与高昂的资源价值、环境和人工等成本相比,直接购买矿石更经济实惠。因此,我国重晶石目前在国际市场上的优势根基脆弱,高比例的供应量是建立在低端初级产品和低廉的价格上,而国内重晶石行业粗放型的开采方式、初级产品为主的出口模式、中小企业为主的产业结构,导致优质重晶石资源逐年枯竭,一旦国际供需形势出现变化,极易被印度、摩洛哥等国家替代。

4.2 上游无序开发、产业集中度低,环境成本高

中国重晶石矿床以大型、中型为主,但实际开采则以乡镇企业或个体小矿为主,中小型企业加小矿占总量的97%,企业散小弱乱、资源特点与行业开发规模不匹配。我国重晶石资源虽然储量丰富,但目前品位在50%以下的重晶石矿因经济性不佳、采出不赚钱而无法开采。由于长期采富弃贫,目前我国重晶石资源优质富矿正面临枯竭。早年重晶石的生产出口大省是贵州省,但近年贵州省重晶石已从优质白矿变成含有大量碳元素的黑色矿石,企业不得不到四川省、重庆市、广西壮族自治区、湖北省、湖南省等其他地区找矿。由于欧美等发达国家对矿石的进口标准较高,要求比重达到4.3以上,即浮选之后品位要在90%以上,因此,只有高品位优质净矿才能出口,不符合出口标准的大部分矿石只能在国内销售。为了达到出口标准、追求更大利润,多数企业都在矿区周边建选矿厂,重晶石原矿开采后,多数会经过一次洗矿、两段破碎、一段跳汰分选产出精矿。由于选矿工艺简单、环境代价低,所以生产成本也低,平均价格约200元/t。

4.3 下游恶性竞争、产品附加值低,国际话语权弱

钡化工产品因其可遮挡X光射线、可耐1 400 ℃高温等特点,在军事、医学等下游产业应用前景极广,钡化工在化工行业中也占据着重要地位。但是,目前我国在以重晶石为基础原料的钡产品科技研发方面投入薄弱,由于没有统一的行业协会和产品标准统筹引导,企业均以利益为导向,以初级产品为主流,同业竞争导致高品位精矿在国际市场上价格比印度还低。我国作为全球最大供给国,对国际市场格局和价格影响力却很弱。在滥采乱挖、贱价出口的同时,我国每年还需要花费上百万美元进口国外的精加工产品。目前,中国钻井级重晶石生产与涂料级产品的比例是30∶1,精矿出口平均价格为150美元/t,纳米级粉末出口平均价格为750美元/t;而进口纳米级硫酸钡粉末的平均价格为2 000美元/t。也就是说,我国表面上重晶石每年都在出口创汇,但在大量出口的同时,又花16倍的价格进口深加工产品,这种状况持续多年,形成越出口越贫困的恶性循环。

5 关于提升重晶石国际影响力的对策建议

5.1 将重晶石列为战略性矿产,厚培优势根基

欧美等发达国家分别于2017年和2018年将重晶石列为关键矿产[11],而《全国矿产资源规划(2016—2020年)》收录的24种战略性矿产中,非金属矿产只有钾盐、磷矿、萤石和晶质石墨[12],重晶石一直没能得到与西方国家同等程度的重视。我国应将重晶石收录到中国战略性矿产品名录中,从产供销全产业链出发加以科学规划,通过调整产业政策和贸易政策,推动重晶石资源集约节约利用,构建与国际贸易规模相匹配的产业竞争力,加大科技研发投入力度,进一步厚植我国重晶石比较优势根基,只有这样才能更好发挥出我国优势矿种的资源优势,实现行业转型升级和可持续发展。

5.2 高度关注优质资源迅速枯竭问题,顶层统筹促进形成行业规模

重晶石是不可再生矿产资源,并非采之不尽。应通过顶层统筹合理规划重晶石的生产开发,通过矿业权审批设置开发门槛,逐步淘汰那些不具备开采能力却又占着矿业权不采或随便乱采的小矿、散矿,使其具备与矿床规模相匹配的产业结构。高度重视重晶石开采和洗选环节的环境污染问题,提高资源补偿成本,促进行业绿色发展。对于一些位于自然保护区核心区域的矿业权要坚决清退,同时利用矿产资源执法督察手段监督以探代采、占而不采、乱采滥挖、采富弃贫等违法违规行为,保证政策实施效果。

5.3 以全球视角调整勘查、生产加工和贸易政策,逐步形成国际优势

矿业行业有其周期性和特殊性,当前的资源国际贸易格局均是发达国家从上游勘查阶段就开始布局,才有了今天的遏制能力和话语权。重晶石虽是我国的优势资源,且在钻井泥浆加重剂市场上具备相当大的不可替代性,但以目前的国际贸易格局,我国重晶石产品在国际市场上调整产业贸易政策的筹码尚不充足,应注重提升对全球重晶石资源的获取能力,着手优势资源的全球布局。

1) 利用地勘基金支持有意识地引导国内企业扩大境外重晶石矿业权勘查开发力度,或参股国际大公司及重晶石规模矿权的上游项目,占据一定的全球重晶石资源量。

2) 加大产品研发力度,制定产品标准,提升产品科技附加值,加快新产品市场化。我国每年生产的300多万t重晶石,应有三分之一用于科技附加值较高的复合材料生产上,另有三分之一用于产品深加工,以高附加值产品带动形成规模产业,树立中国品牌在国际市场的核心竞争力,从而推动行业结构从劳动力密集型向科技密集型转变。

3) 在符合WTO原则框架下,适度调整产业政策和贸易政策。在2008年以来对重晶石初级产品限制出口政策收紧的基础上,通过调整初级产品出口关税和精加工产品进口关税等方式,对世界重晶石贸易格局进行阶段性把控,逐步提升国际贸易话语权,这也是中国从矿业大国到矿业强国的必经之路。