国内乙二醇产能与成本分析及中煤平朔乙二醇市场定位

2021-09-06周礼庆

周礼庆

(山西中煤平朔能源化工有限公司,山西 朔州 036006)

1 背景情况

乙二醇(ethylene glycol,简称 EG)又名甘醇、1,2-亚乙基二醇,是最简单和最重要的脂肪族二元醇,也是一种重要的石油化工基础有机原料,主要用于生产聚酯纤维、防冻剂、不饱和聚酯树脂、润滑剂、增塑剂、非离子表面活性剂以及炸药等,此外还可用作涂料、照像显影液、刹车液以及油墨等行业,用作过硼酸铵的溶剂和介质,用于生产特种溶剂乙二醇醚等,用途十分广泛。

乙二醇生产工艺主要分为天然气制乙二醇、石油制乙醇以及煤/甲醇制乙二醇。天然气工艺路线主要在中东地区,因为其独特的资源优势,以廉价的油田伴生气中的乙烷、丙烷为原料生产乙烯,再通过环氧乙烷水合生产乙二醇,在国际市场上拥有极大的成本优势。目前国内主要采用的是石油法、MTO法以及合成气法工艺路线。石油法是通过石油生产乙烯,经环氧乙烷合成乙二醇。MTO法是由甲醇制烯烃得到乙烯,再通过传统的石油路线由乙烯生产乙二醇;合成气法是以煤或焦炉尾气为原料得到合成气,再对其进行分离提纯得到一氧化碳和氢气,其中一氧化碳通过催化偶联合成草酸酯,之后与氢气进行加氢反应制得乙二醇。

2 国内乙二醇产能现状

2.1 总产能及原料类型

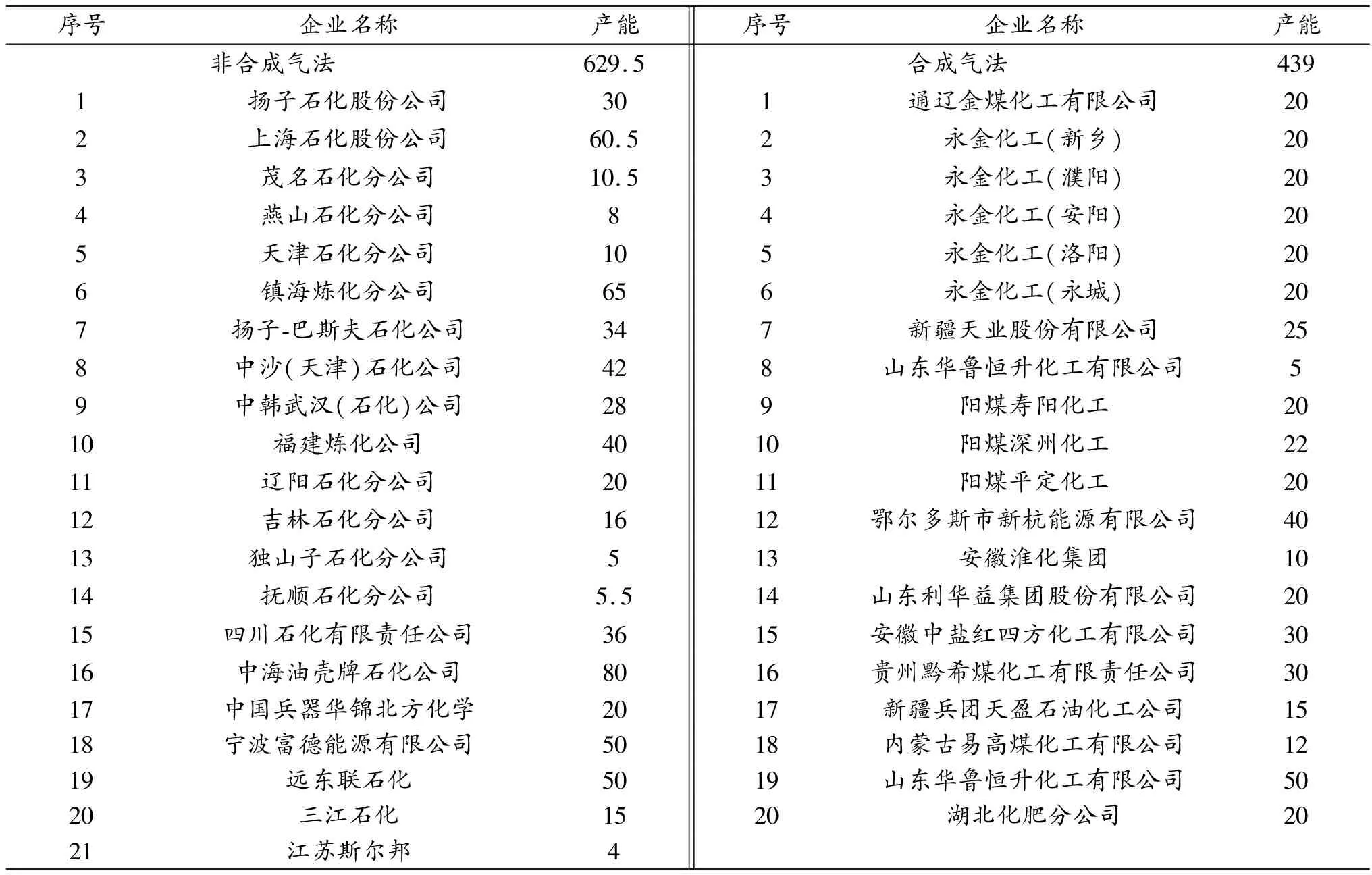

2017年,国内乙二醇产能增至877.5万t/a,较2016年增加56万t,增速6.81%。其中石油法产能合计524.5万t/a,占总产能的约60%;合成气制乙二醇产能合计288万t/a。2018年,石油法、MTO制乙二醇产能合计629.5万t/a,合成气法产能439万t/a,2018年总产量720.6万t/a,其中石油法产量合计478.6万t/a,合成气法产量242万t/a。乙二醇历年产能情况详,如表1所示。

表1 我国2012年-2018年国内乙二醇产能表 万t/a

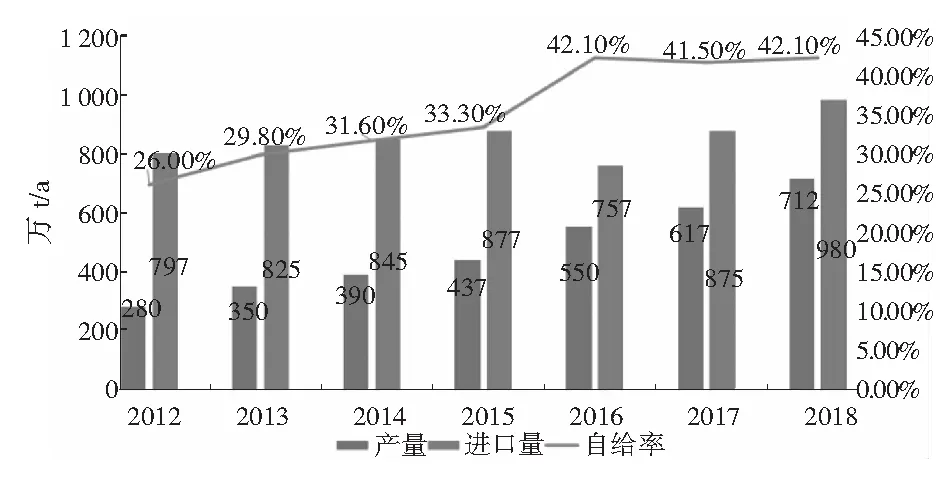

如第28页图1所示,可以明显看出近几年随着煤制乙二醇技术的不断改进和下游聚酯接受能力的提高,合成气法制乙二醇产量有质的突破,而石油法和MTO法制乙二醇增速缓慢。2017年合成气法制乙二醇产能已达到288万t,较2016年增加56万t。2018年产能已达到439万t,较2017年增加151万t。通过调研了解到,合成气制乙二醇装置整体平均开工率仍不到60%,除上游及系统整体运行不稳定外,环保政策日趋严格已是开工率偏低和不稳定最主要的原因,已导致多个煤制乙二醇建成项目推迟投产或暂时搁置,这就使得合成气制乙二醇的产能未得到有效释放。

图1 国内2012年-2018年乙二醇产能图

2.2 已建产能分布(按区域分)

以2018年为例,非合成气法(即石油法与MTO法)制乙二醇共21家,总产能达629.5万t,合成气法制乙二醇共20家,总产能已达到439万t,国内乙二醇主要生产企业的生产情况,如第28页表2所示。

表2 国内2018年乙二醇主要生产企业的生产情况 万t/a

国内非合成气法制乙二醇生产装置多数为引进的环氧乙烷/乙二醇联合生产装置,均为乙烯直接氧化法。煤制乙二醇示范项目及若干中试项目近年也取得阶段性进展,产能扩张较为迅速。此外,国内还将有多套以生物质为原料制乙二醇的项目计划投产,但根据目前已建成装置运行来看,产品主要是多元醇,提纯技术还有待提高,部分装置仅做至环氧乙烷外售,基本没有乙二醇产出。

我国乙二醇产能按区域划分分布,如图2所示。

图2 2018年我国乙二醇生产产能按地区分布图(万t/a)

从图2可以看出,乙二醇产能区域高度集中,超出一半的产能位于华东区,一方面接近消费地,另一方面靠近炼厂和港口,这和乙二醇下游主要用户-聚酯产业是高度匹配的。而华中和华北区主要是集中在河南和山西,西北区主要为内蒙和新疆,均为近几年新建的煤法制乙二醇装置。

2.3 拟建产能分布(按区域分)

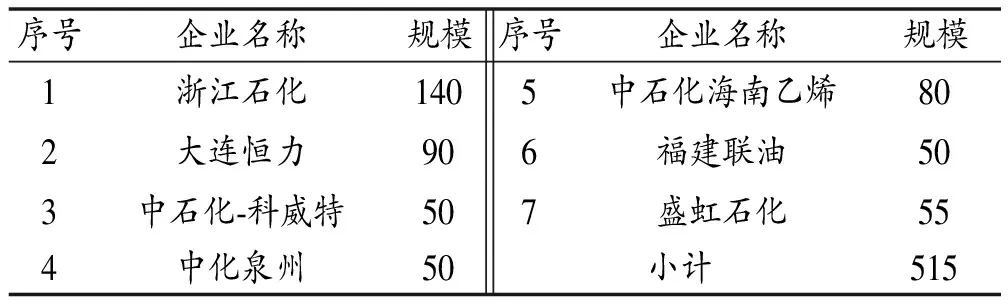

受聚酯行业的消费拉动,聚酯产量不断上升,促使乙二醇产能进入扩产周期。2018年我国聚酯行业产能达到5477万t,同比增长约14%。通过表3可知,未来几年乙烯法制乙二醇路线还会有较大规模产能投产,乙烯法新增产能约515万t。煤制乙二醇在建及规划项目较多,2020年-2022年预计合计新增产能约966万t。近期国内乙二醇在建和拟建项目规模,如表3和第29页表4所示。

表3 国内近期在建石油基乙烯路线乙二醇项目 万t/a

表4 国内近期拟建、在建合成气制乙二醇计划项目 万t/a

3 乙二醇需求及未来市场分析

3.1 乙二醇需求分析

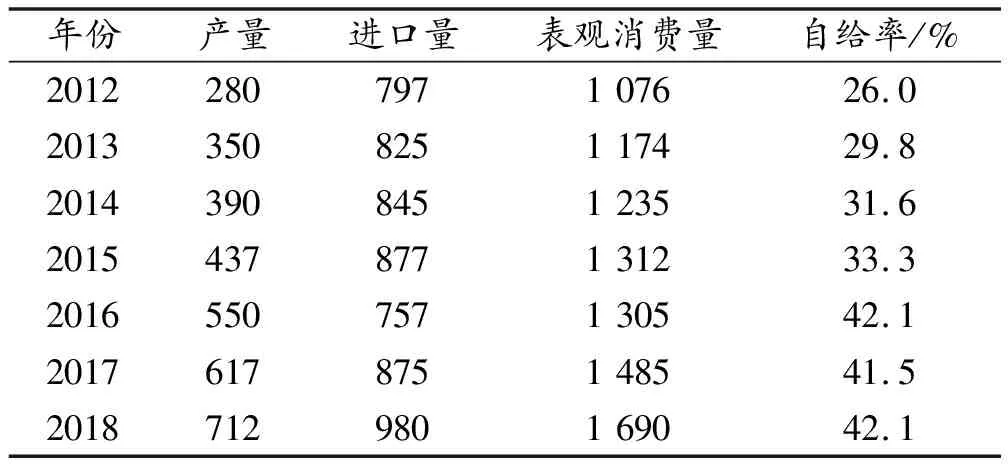

目前国际上比较成熟的生产工艺为传统乙烯法,受制于原料的制约,该法乙二醇产能增速缓慢,面对迅猛发展的下游聚酯需求,国内乙二醇供应市场在自身产能增速有限、表观消费量增幅明显的局势下,市场供应缺口较大,因此近年来我国乙二醇进口量逐年大幅增加,从2012年的797万t增加至2018年的980万t,虽然2016年小有下滑,但进口量仍然达到了757万t,2018年我国乙二醇消费量为1 690万t,自给率仅42.1%。2012年-2018年期间乙二醇年均消费增长率高于同期国内产量年均增速,国内乙二醇自给率一直处于较低水平,使得我国成为世界最大的乙二醇进口国家。2018年,我国乙二醇表观消费量占全球乙二醇消费总量的60%左右。2012年-2018年国内乙二醇供需情况,如表5所示。

表5 国内2012年-2018年乙二醇供需情况 万t

由图3可见,我国乙二醇的自给率尽管逐年增高,但仍长期处于较低水平,是国内为数不多进口依存度较大的产品之一。

图3 国内2012年-2018年乙二醇供需情况及自给率图

乙二醇需求主要分三大块,即聚酯、防冻剂和精细化工品等其他行业,其所占比例分别为91.5%、3.3%、5.2%。由此可见,聚酯行业对乙二醇的需求占绝对主导地位,其余少量乙二醇用于生产防冻剂及化工中间产品。由聚酯产业引申而来的聚酯纤维、聚酯瓶片和聚酯薄膜在我国聚酯中占比分别为80.4%、18.5%和1.1%。

3.2 未来市场分析

国内乙二醇主要用于生产聚酯,此外还用于生产防冻液等。未来国内聚酯产业还将保持稳定增长趋势,乙二醇需求量还将持续增长。随着国内多套大型乙烯装置配套乙二醇及煤制乙二醇的发展,未来国内乙二醇供应能力也将有较大增长,尽管如此,市场缺口仍无缩小之势。2015年-2020年间,考虑到合成气制乙二醇等技术可能有突破性进展,国内乙二醇产能可能会迅速增长,预计“十三五”末期,乙二醇产能将达到1 200万t,但由于下游聚酯的持续发展,国内供应仍不能满足下游需求。国内乙二醇供需预测,如表6所示。

表6 国内乙二醇供需平衡及预测 万t/a

3.3 目标市场分析

根据国内乙二醇以及下游聚酯等生产区域分析,国内聚酯装置主要集中在江苏、浙江等华东地区,因此乙二醇消费也主要集中在华东地区。2015年华东地区乙二醇消费量约1 036万t,供需缺口较大,且该区域市场容量大,未来较长时间仍将呈现供不应求的状况。而随着国内新兴煤化工产业的发展,预计除华东以外的其他地区供需格局将发生显著变化,都将逐步转为净输出地区。

4 乙二醇价格分析及预测

4.1 产品价格分析

目前,国内采用购买乙烯生产乙二醇企业较少,大部分企业均是由石油原料裂解制乙烯并延伸发展乙二醇,虽然采用石油原料蒸汽裂解制乙烯并延伸发展乙二醇的成本比直接购买乙烯生产乙二醇成本低,但在原油价格超过50美元时,采用石油原料蒸汽裂解制乙烯并延伸发展乙二醇的竞争力仍然较差。

中东乙二醇产品目前占据我国乙二醇进口的一半以上,而未来美国乙烷裂解制乙烯产能增长也可能导致其下游乙二醇出口的增长,由于中东乙二醇及未来北美乙二醇生产原料价格便宜,乙二醇生产成本较低,会对中国市场的造成一定的冲击。但由于北美目前页岩气下游配套乙二醇规模较少,且随着美国本土乙二醇消费的增长,预计2020年前对我国乙二醇行业影响较小。

近年来,煤化工行业快速发展,MTO项目大量建设,其下游除配套聚烯烃外,还将配套乙二醇项目,未来将会形成一定的竞争力。随着国内煤制乙二醇企业对已建项目的不断改造和升级,技术已逐步成熟,产品可以满足下游聚酯行业的要求,因此未来采用升级技术的新建大型煤制乙二醇项目产品成本与目前相比将大幅下降,对于部分具有联产等优势的乙二醇项目将具有更强的成本优势和抗风险能力。

国内基于石油路线的乙烯法生产乙二醇的工艺已相对成熟,相配套的行业政策和标准门类较为齐全。煤制乙二醇项目,部分企业已拥有多年的高负荷、长周期、平稳开车运行的成功经验,且煤制乙二醇产品质量也得到下游聚酯企业的认可和好评。同时,国内煤制乙二醇技术废水中硝酸含量偏高的问题也有配套的技术能够较好处理和解决。目前国内乙二醇市场自给率严重偏低。但由于国内石油路线的乙二醇装置面临中东进口低成本产品时竞争力严重不足。未来几年国内以煤为原料的乙二醇产业将取得更快发展,预计市场缺口相对现阶段将有所缩小,但由于下游市场空间巨大,预计较长时间内国内乙二醇依然存在一定市场缺口。

4.2 产品价格预测

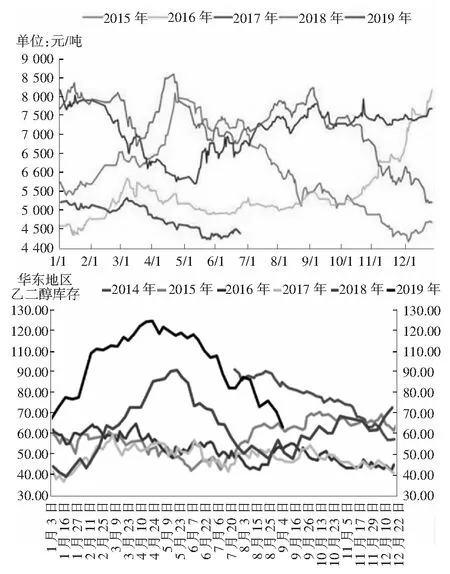

2012年-2015年期间,国内乙二醇价格维持震荡走势,2012年全年均价7 935元/t,2013年小幅提升至7 975元/t。2014年回落至7 097元/t,2014年乙二醇价格呈U字形,上半年聚酯企业装置开工不足,港口库存过高,致使乙二醇价格跌至6 692元/t,下半年聚酯装置开工率提高,乙二醇库存减少,乙二醇价格急速回升,2014年9月受国际原油价格走低的影响,乙二醇价格开始回落。2015年前两个月乙二醇市场价格依旧维持低价位,基本维持在5 800元/t~6 300元/t。4月底超过8 000元/t价格,随着市场变化,8月初乙二醇价格维持在6 000元/t~7 500元/t。从8月中旬,受国际油价再次下跌的影响,乙二醇价格跌破6 000元/t,在5 000元/t~6 000元/t徘徊。2015年全年均价6 203元/t。2016年度中旬乙二醇价格见底,随后展开反弹,全年均价5 324元/t。2017年国内乙二醇价格涨势迅猛,涨幅较去年同比增长33.3%,增速较历年来居首位,高利润以及下游的高消耗,带动了乙二醇价格的疯狂涨势行情,全年均价7 097元。2018年,乙二醇价格最高在8 700元/t,最低价格在5 200元/t,振荡区间3 500元/t,总体来看箱体上轨线在8 200元/t,箱体下轨线在6 800元/t,全年均价7 216元。国内乙二醇近几年平均价格,如表7所示。

表7 国内2011-2018乙二醇市场价格 元/t

进入2018年四季度,乙二醇价格持续下跌,2019年两会期间,制造业面临降费提振,短期冲高到5 400元/t附近。但是高库存的压力迟迟得不到缓解,各乙二醇生产企业盈利能力减弱甚至出现亏损状态。乙二醇生产企业在二季度出现全面降负荷或提前进入检修状态,煤制乙二醇开工负荷一度降至49.1%,供应端逐步的减量及进口量减少导致港口库存的降低,使得乙二醇市场价格逐步回暖,尤其在9月下旬,价格逐步回升至5 100元/t左右。

从第31页图4中可以很明显的看出乙二醇的价格走势与港口库存存在明显的反比关系,随着近期港口库存持续下降,乙二醇的价格开始企稳回升,保持在5 000元/t左右。

图4 近年我国乙二醇价格走势与港口库存图

5 中煤平朔乙二醇项目的成本及构成分析

5.1 中煤平朔乙二醇项目的成本测算

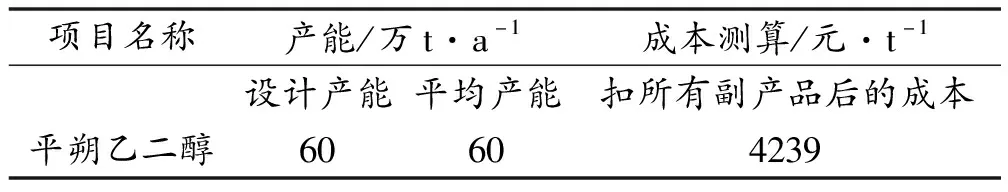

平朔煤制乙二醇项目在预可研中测算乙二醇主产品时,通过在总成本中扣除副产的DMO和DMC等多种副产品的方法对主产品乙二醇的成本进行大致测算,测算结果,如第31页表8。

表8 中煤平朔乙二醇项目完全成本测算

说明:(1)计算基础:原料煤:300元/t,燃料煤:190元/t,水:3.69元/t,电:0.44元/(°),人工工资:12万元/人·a;副产品售价:DMO:1 770元/t,DMC:2 655元/t,粗MF:1 133元/t,工业乙醇:1 815元/t,二元醇:1 770元/t。

(2)已将乙二醇产品运费按照500元/t折算到成本当中。

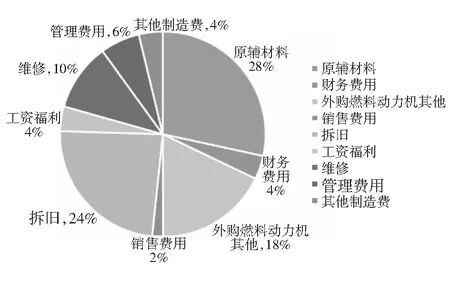

5.2 中煤平朔乙二醇项目成本的构成分析(如图5所示)

图5 平朔乙二醇项目完全生产成本构成图

6 中煤平朔乙二醇产品竞争力分析

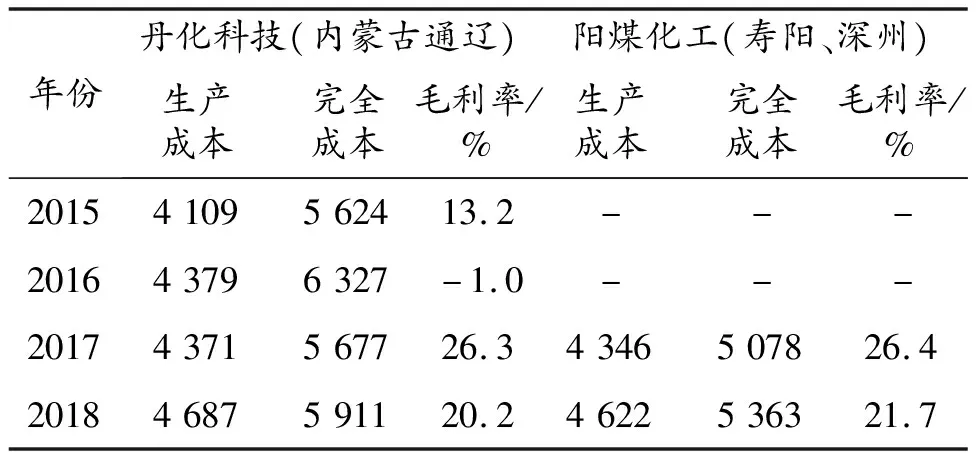

煤制乙二醇最显著的技术经济特征是生产成本比较低。表9显示了两家典型煤制乙二醇企业的生产成本、完全成本和毛利率情况。按照2018年布伦特原油均价71美元/桶估算,同期沿海炼化一体化企业乙二醇生产成本在5 900元/t左右,完全成本在6 200元/t以上。即使考虑煤头与油头制得的乙二醇产品品质差异等因素,平朔乙二醇成本仍明显低于石油法制乙二醇成本。根据有关机构研究报告,华鲁恒升公司(山东地区)2018年10月份投产的二期项目完全成本可以控制在5 000元/t以下,神华榆林乙二醇项目(在建)完全成本能够达到4 200元/t左右,这与平朔乙二醇项目完全成本基本相当。

表9 两家上市公司乙二醇成本情况 元/t

中煤平朔乙二醇项目的竞争性分析:

1)近期:目前国内最有竞争力的生产企业是以焦炉尾气为原料的厂家,其合成气价格低廉,但这些企业普遍规模较小,对乙二醇市场影响较小。

2)未来更长时间:主要竞争对手是以煤为原料的新建企业,他们大部分采用的原料煤为优质煤,平朔项目与其相比优势在于:

原料成本低,采用平朔矿区高灰、高硫分沫煤,栈桥直接输送。

规模大,工艺先进,用工少,生产效率高。

乙二醇产品可以考虑使用运煤专线统一外运,降低成本。

煤矿—化工一体化优势有更好的抗风险能力。

7 结论

中煤平朔集团煤制乙二醇项目,原料便宜、规模大、人员少、自动化程度高,其主产品乙二醇生产成本与国内同行业的其他项目相比优势突出,处于成本较低区域,具有较强的竞争力。