县域金融犯罪案件分析

2021-09-06范政伟

胡 强 范政伟

(仙居县人民检察院,浙江 台州 317300)

一、金融犯罪案件基本情况

2016年至今,A县院共办理金融犯罪案件26件37人,具有以下几个特点:

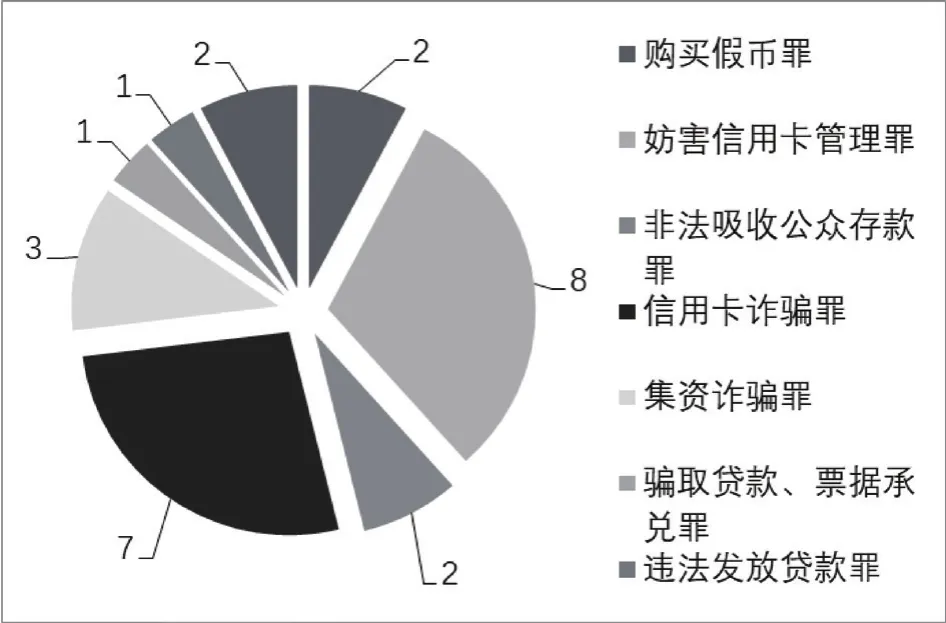

(一)总体数量不大,但涉及罪名分散

其中购买假币罪2件2人,妨害信用卡管理罪8件12人,非法吸收公众存款罪2件2人,信用卡诈骗罪7件8人,集资诈骗罪3件5人,骗取贷款、票据承兑罪1件1人,违法发放贷款罪1件1人,伪造货币罪2件6人。

图1 2016-2021年A县院审理金融犯罪案件类型(单位:件)

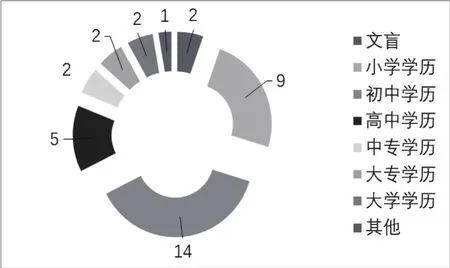

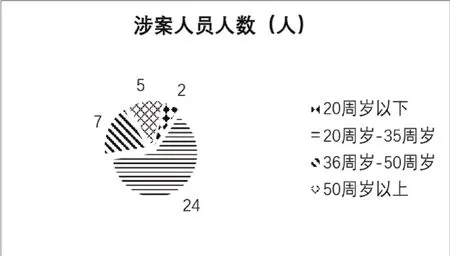

(二)犯罪嫌疑人多为青壮年且文化程度低

根据分析,金融犯罪嫌疑人年龄分布为20周岁以下2人,20周岁-35周岁24人,35周岁-50周岁7人,50周岁以上5人。在文化程度上,文盲2人,小学学历共9人,初中学历14人,高中学历5人,中专学历2人,大专学历2人,大学学历2人,其他1人。

图2 金融犯罪案件犯罪嫌疑人文化程度(单位:人)

图3 金融犯罪案件年龄层段比例(单位:人)

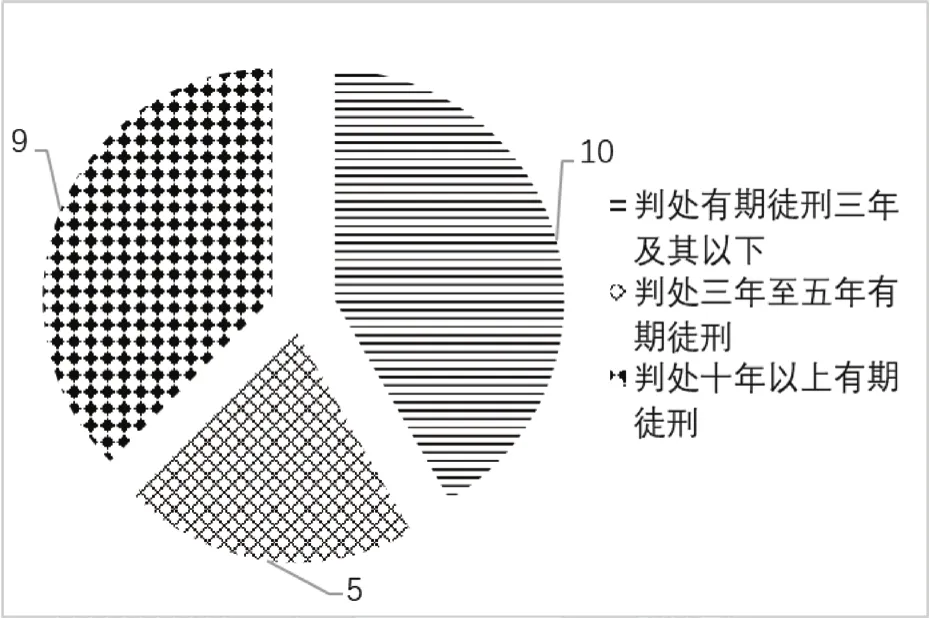

(三)刑罚总体不重

根据统计,近五年A县院办理金融犯罪审结情况以依法提起公诉为主,共提起公诉19件29人,不起诉的4件4人,其中情节轻微不起诉2件2人,证据不足不起诉2件2人,尚有3件4人正在审查起诉中。法院作出生效判决的17件24人,判处三年有期徒刑及其以下刑罚人数为10人,判处有期徒刑三年(不含本数)至五年刑罚人数为5人,十年有期徒刑以上9人。在财产刑方面,近五年共判处罚金323万余元。每个案件平均仅为12.4万元。

图4 金融犯罪案件各刑期人数(单位:人)

二、金融犯罪成因分析

(一)金融机构交易规则存在漏洞,监督滞后

当前,金融机构多以增强竞争力为目标制定相关交易规则,却忽视管理漏洞及潜在风险,导致被犯罪嫌疑人钻空子实施犯罪行为。目前,金融机构对个人账户的监督多发生在客户异常资金流动之后,监督的滞后性导致犯罪既遂概率增加。如一些案件中,犯罪嫌疑人收卡的对象多为刚成年人员,这些人员个人存款极少,但却在一天之内在多家银行办理银行卡用于出售,但金融机构因信息不流通、监管不到位等因素,未在发卡时及时发现该情况,等到涉案账户出现异常大额资金流转时才予以冻结。

(二)犯罪成本低,刑事处罚威慑力不足

从目前的法律看,金融犯罪的犯罪成本大多低于其所造成的危害结果。如妨害信用卡管理罪,经常作为洗钱犯罪、诈骗犯罪的中间环节,但认定“非法持有”时,需要达到5张银行卡以上,犯罪嫌疑人为了防止被打击,采用少量多次寄送的方式,致使数额认定难,从而导致量刑与其危害性不对应或犯罪认定难。在实践中除集资诈骗、伪造货币案件外,其余金融犯罪案件的自由刑处罚总体较为轻缓。法院判决的人均罚金与动辄数千万计的犯罪数额而言仍然存在较大差距。

(三)犯罪嫌疑人法律意识淡薄

A县院办理的金融犯罪中犯罪嫌疑人文化水平低,法律意识淡薄,对犯罪的行为及结果缺乏正确的认知,如在信用卡管理案件中,犯罪嫌疑人意识到上家向其收买银行卡肯定是不合法,但认为即使被查到,只要退钱就没事。又如在一起伪造货币案件中,犯罪嫌疑人仅因收受上家给予的十余张10元面额的假币即帮助上家发广告、拉生意,从而走上伪造货币的犯罪道路。

(四)被害人法律意识、风险防控意识不强

近年来,金融犯罪的套路和模式进一步分化,多样性、复杂性和隐蔽性愈加凸显[1]。但因为投资者获取信息的方式和途径受限,对基本的金融知识和投资风险缺乏充分了解,为不法分子实施犯罪提供可乘之机。普通百姓往往只考虑经济利益,没有意识到其中的重点风险。从A县院办理金融犯罪案件来看,集资类犯罪中被害人进行投资时,仅仅看到高额回报,在做出投资选择时没有进行深入的理性思考。妨害信用卡管理案件中,部分卡主甚至主动向犯罪嫌疑人出售个人银行卡,致使银行监管及公安机关打击难度增大,使得相关银行卡用于洗钱、诈骗等犯罪行为,成为罪犯的“帮凶”。

(五)信用卡风险管理规范不够健全

近年来,银行在申领发放信用卡方面以便捷、快速为主,导致对申领用户的个人信息和信用状况审核存在一定程度的不全面不严谨,给冒领信用卡和信用卡诈骗的发生提供了更多可能。同时,银行风险管理信息更新滞后、人民银行对各大银行信用卡发放情况未进行及时统筹等,导致无法全面、及时、动态地了解与评估信用卡用户的个人资信状况,也助长了信用卡诈骗等案件的发生。

三、金融犯罪预防措施

(一)完善金融机构交易规则,加强内部监管

针对当前金融机构交易规则存在漏洞以及监督滞后等问题,各部门各机构应完善金融机构现有交易规则,将潜在风险纳入考量范围,最大限度提高对信用卡等金融犯罪多发领域的监管力度。同时,针对更加隐蔽的犯罪形式,要在事后救济的基础上建立起更加完善的犯罪预防模式以及被害人权益保护前置化模式,加强内部监管和审核力度,并适度提高金融行业准入门槛,在尽可能小地损害市场经济参与者合法利益的前提下,最大限度地实现犯罪预防及对被害人权益的救济。

(二)建立和完善案件侦查与合作机制

涉众型金融犯罪涉案面广、涉案资金巨大,具有网络化、智能化、多样化、隐蔽化的特征[2]。金融犯罪案件作案手法不断更新,隐蔽性不断增强,跨区域作案的趋势愈发明显。针对这一现象,要加强侦查跨部门、跨地区的协同合作,完善和优化资源共享与合作体系,进一步增强区域内及跨区域侦查能力。同时,要重点提升侦查队伍的业务水平,培养出过硬的针对金融领域的专家型侦查人才,使之能够更加及时有效地应对愈发专业化的犯罪模式,识别犯罪新手段、新模式,强化打击犯罪的能力。

(三)完善惩戒制度,提高违法成本

增加实施违法行为的惩戒力度,提高违法行为成本,是降低金融犯罪发生率的有效措施之一。要提高金融犯罪的法律成本,完善惩戒制度,以最大限度地达到对行为主体的约束效力。要进一步完善公安侦查环节、检察环节、法院审判环节在金融案件中的交流对接,加强对证据、线索的收集力度,规范取证流程,在保障司法公正的基础上增强追赃意识与力度,最大限度维护公民的合法财产权益。

(四)提高自我风险防控意识

贪利、盲从心理影响下社会公众理性投资意识的缺乏是金融犯罪多发的社会诱因。在金融领域非法陷阱较多、风险较大的情况下,公众应加强自身对金融知识和投资风险的了解,增强对非法金融产品的辨别能力,摆脱从众心理和极端求利心理对自身的不良影响,进一步提高自我风险防控意识,维护自身财产安全。同时,也要加强对自身个人信息的保护意识,对于身份证、银行卡等直接与个人资信与利益相关联的物品要加强保管,不要随意出借、买卖,以防被他人盗用、冒用,并被用于违法犯罪行为。

(五)普及金融犯罪相关法律法规,提高守法意识

在A县院办理的金融犯罪案件中,犯罪嫌疑人多为学历较低的人员,这一群体缺少相关的法律教育,法律意识淡薄,无法认识到其行为的违法性和严重性。针对以往办理的案件中犯罪嫌疑人法律认知薄弱这一现象,为进一步从源头遏制金融犯罪的发生,应多渠道多方位向社会各群体普及金融犯罪的相关法律知识,让公众认识到相关行为的违法性和严重性,建立起公民对法律的认同感和敬畏感,提高其守法意识,及时矫正犯罪冲动,避免其走上犯罪道路。