公司治理对企业避税的影响:综述与展望

2021-08-23郑路航李阳

郑路航 李阳

【摘要】近年来国内外有许多企业采取各种手段进行避税, 导致信息不对称加大、代理成本增加, 从而导致企业非效率投资增加, 甚至会导致在一定程度上的国家财政收入减少、公共资源配置扭曲, 因此很有必要关注企业避税这一话题。 通过回顾101篇检验公司治理和企业避税之间关系的实证论文, 运用利益相关者理论, 从九个方面总结公司治理对企业避税的影响, 包括管理层激励、高管个人特征、董事会特征、内部控制、所有权结构、外部审计、资本市场压力、政府税收征管和政企关系以及其他利益相关者的监督, 同时提出每种公司治理机制作用于避税尚未解决的问题及未来可能的研究方向。

【关键词】公司治理;委托代理理论;利益相关者理论;避税

【中图分类号】 F270 【文献标识码】A 【文章编号】1004-0994(2021)15-0124-11

一、引言

近年来, 企业避税的案例日益增多, 诸如微软、谷歌、Facebook、星巴克、苹果和亚马逊等在内的多家跨国公司都曾陷入避税丑闻, 通过各种手段进行避税已然成为许多企业实施的行为。 企业避税不仅会在一定程度上减少国家财政收入、扭曲公共资源配置, 而且还会加剧信息不对称、提高企业的内部代理成本[1] , 以及扭曲激励契约, 从而导致企业的非效率投资增加[2] 。 针对企业避税行为的普遍性及其负面经济后果, 关注企业避税这一行为产生的原因就显得非常必要。

关于避税的传统观点认为, 企业避税会增加企业的现金流量和税后收益, 从而提升企业价值[3] , 对企业的股东有益。 然而, 避税主要是由企业的管理层实施的, 而管理层是否按照股东的意愿充分运用避税的机会, 主要取决于公司治理情况[4] 。 由此, 对企业避税问题的理解应该首先考虑公司治理机制的安排。 有鉴于此, 本文拟从公司治理的角度对影响企业避税的因素进行系统的文献梳理和回顾, 以期为相关学者更加深入地研究公司治理的经济后果和企业避税的影响因素提供参考和借鉴。

最近几年, 大量的研究文献关注了公司治理和避税之间的关系, 尤其是在Hanlon和Heitzman[5] 的文献综述作为扛鼎之作问世之后, 许多研究公司治理因素对避税影响的文献层见叠出。 笔者认为, 企业的经营不仅取决于管理层和资金提供者之间的关系, 而且取决于管理层和其他为公司提供非财务资源的利益相关者之间的关系, 因此, 公司治理因素应当考虑所有为企业提供资源的利益相关者的利益, 包括股东、债权人、供应商、客户、雇员以及企业在经济活动中涉及的其他利益相关者。 本文共考察了发表在国内外重要期刊上的101篇检验公司治理和企业避税之间关系的实证论文, 其中, 英文文献有55篇、中文文献有46篇。 这些论文均以避税作为因变量, 而以至少一种公司治理因素作为自变量。 本文从九个方面回顾了公司治理对企业避税的影响, 包括: 管理层激励、高管个人特征、董事会特征、内部控制、所有权结构、外部审计、资本市场压力、政府税收征管和政企关系以及其他利益相关者的监督。

本文可能具有的意义在于以下两点: 第一, 对于企业来说, 本文总结了一些关键的公司治理机制如管理层激励安排、董事会特征等如何影响企业避税的收益和风险, 并引导企业做出风险趋小、收益趋大的避税决策, 有利于公司治理制度的改进和治理效果的提升; 第二, 对于研究人员来说, 本文针对公司治理的若干方面提出了一些研究方向和研究空間, 可能为未来的研究提供启示和建议。

二、避税与相关理论基础

(一)避税与委托代理理论

从概念上讲, 避税是一系列能够降低应纳税额的连续活动[5] , 这一连续活动包括从完全遵守税收法规到避税再到明显的非法偷逃税款。 经典的委托代理理论是避税实证研究中所使用的最为广泛的理论[6] 。 根据代理理论的观点, 在做出所有与避税有关的预期时, 对所有权和控制权分离的考虑是首要的[7] 。 由于避税能够增加企业的税后现金流量, 因此可以被看作是“管理层可以选择的许多具有风险的投资机会中的一种”[4] 。 如果避税行为被发现, 企业除了会被要求补缴税款和缴纳罚款, 还可能会遭受声誉上的巨大损失, 这使避税成为一种具有风险的决策行为。

一方面, 委托代理理论认为, 管理层和股东之间的代理冲突会导致管理层选择与股东利益不一致的避税水平。 经典的委托代理理论假设, 委托人是以高度分散的投资组合方式持有财富, 因此是风险中立的。 然而, 这一假设并不能被应用到所有类型的股东上, 因为大股东们的财富往往集中在少数几个企业中, 因此预期他们会更加厌恶风险。 由于避税通常伴随着较大的风险, 因此预期大股东们会偏好较低程度的避税, 而分散的投资者们则会偏好较高程度的避税。 根据经典的委托代理理论, 只要公司治理机制比较完善, 比如存在有效的监督和激励机制, 那么管理层就会选择与股东偏好一致的避税水平, 因此公司治理机制是一种确保管理层不实施无效行为①的工具。 如果缺乏这样有效的公司治理机制, 管理层就可能会选择与股东利益不一致的避税水平。

另一方面, Desai和Dharmapala[6] 认为避税会伴随着管理层的租金转移(Rent Diversion)。 因为避税的实施需要隐蔽的、不透明的环境, 这会加深企业的信息不对称程度, 使得管理层借助这种信息不对称在攫取私人利益的动机下进行租金转移。 如果存在有效的公司治理机制(例如有效的监督机制和薪酬激励机制), 企业的信息不对称程度就会降低, 信息环境也会变得更加透明, 从而可以抑制管理层通过避税进行租金转移的动机。

(二)避税与利益相关者理论

虽然委托代理理论是许多问题研究的重要理论基础, 但这一理论仅仅局限于股东和管理层之间的关系。 Hill和 Jones[8] 扩展了这一经典的理论, 引入了其他的利益相关者, 比如雇员、顾客、供应商、债权人和社会公众。 利益相关者对企业的预期能够在多大程度上达成不仅取决于公司治理结构, 而且取决于交易各方之间的权力差别[8] , 同时, 各类利益相关者对企业投出资产的特殊性和各类利益相关者之间的相对权力分布状况也受到公司治理机制的较大影响。

从理论上讲, 每类利益相关者究竟会偏好何种程度的避税仍然是不明确的, 各类利益相关者如何达到自己对企业的避税预期将取决于公司治理机制赋予他们的权力。

综上所述, 从各个方面来讲, 公司治理对避税具有较大的影响。 内部和外部公司治理机制对企业避税的影响途径如图1所示。

三、研究样本及避税的计量

(一)研究样本

本文献综述的研究对象所包括的研究论文是按照下列程序取得的: 首先, 从重要的国际数据库(包括EBSCO、Science Direct、Wiley、EconPapers和IDEAS)和国内数据库(主要是中国知网)中对研究论文进行目标检索。 在从国际数据库中检索论文时使用的英文关键词包括“tax avoidance”“tax aggre-

ssiveness”“tax planning”“tax management”“tax sheltering”和“tax evasion”, 并且为了保证论文的质量, 只检索了发表在会计和财务重要期刊上的论文。 本文对会计和财务重要期刊是这样认定的: 根据英国商学院协会(ABS)出版的高質量学术期刊指南(Academic Journal Guide 2018), 选取了所属领域为“ACCOUNTING”和“FINANCE”, 并且在这两个领域的JCR排名②为前十的重要期刊。 根据以上检索条件共得到了352篇英文论文。 接下来, 本文根据研究需要对这352篇英文论文进行筛选, 筛除了以下四类文献(297篇): 重复论文(74篇)、非实证论文(31篇)、因变量不是避税的论文(51篇)以及与本研究主题无关的论文(141篇)。 经过筛选, 最终得到55篇发表在重要英文期刊的文献作为研究对象, 这些文献的分布情况如表1所示。

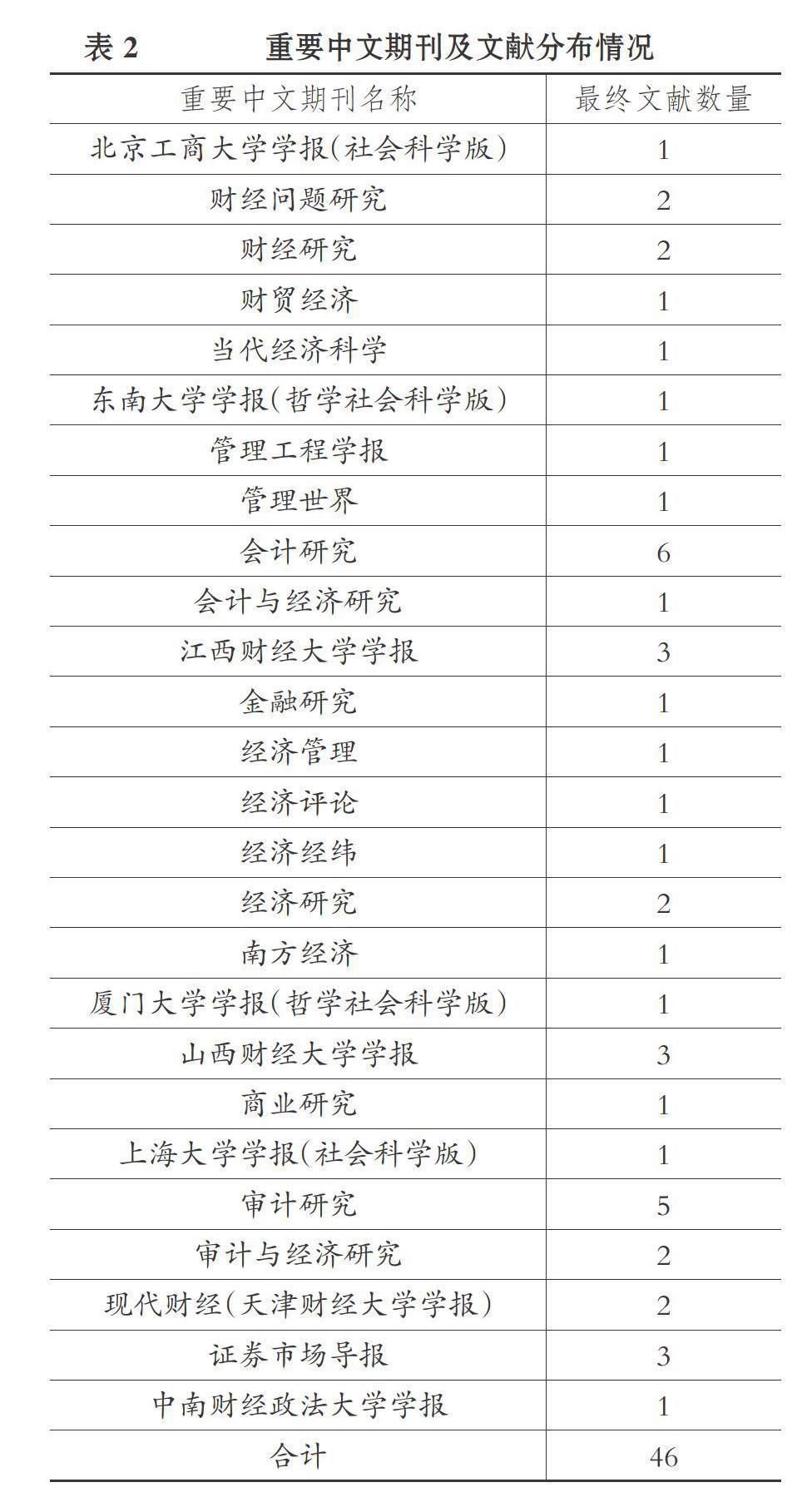

对中文论文的检索主要是在中国知网数据库中进行, 检索时使用的关键词是“避税”和“税收激进”, 检索方法是对期刊进行高级检索, 同时将篇名限定为“避税”和“税收激进度”, 将期刊来源类别限定为“CSSCI”, 时间限定为自2010年开始。 根据以上检索条件进行检索, 共得到178篇中文论文。 然后, 本文参照英文论文的筛选方法对178篇中文论文进行筛选, 筛除了以下三类文献(132篇): 非实证论文(69篇)、因变量不是避税的论文(31篇)以及与本研究主题无关的论文(32篇)。 经过筛选, 最终得到46篇发表在重要中文期刊的文献作为研究对象, 这些文献的分布情况如表2所示。

在对最终得到的101篇论文进行分析(详见图2)后, 发现有关公司治理对企业避税影响的实证研究在2010年之前非常少, 从2010年开始逐渐增加, 2016 ~ 2018年达到顶峰, 至今还受到关注。 究其原因, 本文认为: 其一是自Hanlon和Heitzman[5] 关于避税研究的经典综述之后, 研究者们开始受其影响研究“有趣的截面影响因素, 如公司治理”[5] 对避税的影响, 在此背景下国内在这方面的研究也愈加丰富; 其二是美国财务会计准则委员会(FASB)颁布的《所得税不确定性会计处理方法》(FIN 48)在2006年底开始生效, 我国2008年开始实施《企业所得税法》, 这些政策环境的厘改在一定程度上促进了学术界对于避税的研究。

(二)文献中关于避税的计量方法

在以往的税务研究文献中, 避税通常使用的度量指标有两类: 一是实际税率指标(Effective Tax Rates, ETR)及其变形; 二是会计—税收差异指标(Book-Tax Differences, BTD)及其变形。

1. 实际税率指标及其变形。 实际税率指标最基本的度量方法是所得税费用与税前会计收益的比值。 使用这一指标的内在逻辑是较低的实际税率意味着较低的相对于税前会计收益的所得税费用, 也就意味着较高的避税程度。 这一度量指标在文献中得到了广泛的使用, 因为其能够便捷地根据财务报表中的数据计算得出。 此外, 有许多研究者对这一指标进行了扩展, 衍生出了几个实际税率指标的变形, 主要有现金有效税率[9] 、名义税率与实际税率之差[1,10] 、长期有效税率[1,9] 。

现金有效税率是指支付的现金税费与税前会计收益的比值, 主要用于度量规避现金税收支出的行为。 也就是说, 现金有效税率反映了将企业所得税推迟到以后会计期间的避税行为。 然而, 这一指标的最大缺陷是以现金支付的企业所得税数据难以获取, 而使用现金流量表中“支付的各项税费”替代则会产生较大的噪音。

与国外的税收政策不同, 我国上市公司可以享受广泛的税收优惠, 公司的名义税率不尽相同[11] , 使用实际税率这一指标会造成公司之间的横向不可比[2] , 在我国的税收政策下并不适用[10] , 因此国内研究者也通常使用名义税率与实际税率之差来度量企业的避税程度。

长期有效税率是将上述计算各类实际税率的指标期间进行扩展, 使用多期平均数据来度量实际税率。 Dyreng和Hanlon等[9] ]将计算期间从当期扩展到了十年, 叶康涛和刘行[1] 将计算期间从当期扩展到了五年。 这种长期计量的优势在于计算结果的长期性质避免了有效税率的逐年波动[5] , 能更好地解决由于存在税费返还和税务纠纷等可能持续波动几年的问题[9] 。

2. 会计—税收差异指标及其变形。 会计—税收差异通常简称“会税差异”, 是指会计账面收益和应税收益的差异。 Mills[12] 的研究证明, 具有较大会计—税收差异的企业更可能受到IRS(美国国家税务局)的税务稽查审计, 从而具有更大的审计调整动机。 由此可以推断, 会计—税收差异的确具有避税的信息含量, 能够从中捕获避税的信息。 尽管从理论上来讲, 会税差异可能为正也可能为负, 但是由于避税一般会减少应税收益, 因此会税差异通常情况下被假设为正。 大部分文献都使用会计账面收益减去估计的应税收益的差来计量会税差异。

会计—税收差异指标还有一个变形, 即经调整的会计—税收差异, 也叫作会税差异的残差项(Residual-BTD), 这一指标是Desai和Dharmapala[6] 的创见。 该方法是将总的会计—税收差异对总的应计项目进行回归, 回归模型中的残差部分就作为企业避税的计量指标, 因此也叫会税差异的残差项。 这一计量指标的内在逻辑是: 企业的会计—税收差异是由两类原因导致的, 一类是盈余管理, 另一类是管理层避税, 通过设定的回归模型将盈余管理导致的会税差异排除, 剩余的残差项就是管理层避税导致的会税差异。 该指标值越大, 说明企业避税程度越高。

四、文献回顾与未来研究思考

(一)管理层激励

1. 已有研究回顾。 经典的委托代理理论认为, 管理层决策取决于管理层薪酬激励与股东利益的一致程度, 而以股权为基础的薪酬激励安排无疑能更好地迎合这一需求。 大量的研究发现, 管理层薪酬激励与避税程度正相关[13,14] 。

一些研究检验了薪酬激励的具体特征对避税的影响。 按照税后业绩计量指标确定薪酬会使得经理们有强烈的动机降低所得税费用, 因此對管理层按照税后业绩计量指标进行激励降低了企业的有效税率, 并且使用现金流指标确定薪酬补偿的企业比使用盈余指标确定薪酬补偿的企业避税程度更高[15] 。 随着管理层激励程度的增强, 高管人员也愿意承担更大的避税风险以进行避税活动[16] 。 然而, 基于递延薪酬得到的结论可能并非如此, 递延薪酬本质上是一种内部债务, 而企业的内部债务通常是无担保的, 会降低高管的风险偏好程度, 因此会抑制管理层避税[17] 。

此外, 企业内部管理层之间存在着升职竞争, 即所谓的晋升锦标赛激励, 这是管理层激励的另外一种方式。 在晋升锦标赛激励制度下, 管理层为了提高升职的可能性更愿意承担风险, 且较为偏好激进的税收行为[18] 。

以上文献的观点都认为企业避税是由管理层激励安排所引致的, 与这一观点相左的另一种观点是, 企业避税是对管理层租金转移的补充, 但前提是公司的信息环境是不透明的[12] 。 该观点认为避税交易具有隐蔽性, 因此降低了管理层进行租金转移的成本, 而管理层寻租反过来又继续带动管理层实施避税, 即避税对管理层寻租具有反哺效应[19] 。 依据该观点, Desai和Dharmapala[6] 发现高强度的薪酬激励对避税有负向影响。 陈冬和唐建新[19] 证实了Desai和Dharmapala[6] 结论中的情况在我国企业中同样存在。 另外, 高管薪酬低于同行业可比公司水平会激发高管进行攀比的动机, 从而提高企业未来避税程度[20] 。

2. 关于未来研究的思考。 根据前文的文献回顾, 大量的研究检验了管理层激励安排对公司避税的影响, 均发现增加管理层风险承担的薪酬激励程度会显著影响避税。 但薪酬激励设计中的某些方面对避税的影响仍然没有得到关注, 如在西方资本市场上较为流行的董事高管责任保险(Directors-and-Officers Insurance Policies, 简称“D&O保险”)。 董事高管责任保险既可能会缓解高管的履职风险, 提高管理层的风险偏好, 增加企业避税行为, 也可能会在保险人积极的持续监督下控制企业避税的风险, 降低企业避税程度。 未来的研究可以检验上述高管激励工具对避税的影响。

(二)高管个人特征

1. 已有研究回顾。 企业的避税决策是由企业管理层做出的, 这一决策无疑会受到高管个人特征的影响。 Dyreng等[21] 是首次关注高管个人特征因素对避税影响的研究者, 其通过追踪908名企业高管, 发现了个人特质对企业避税决策的重要影响。 这一发现打开了高管个人对避税影响的研究之门, 其后, 高管个人的逃税倾向[22] 、自恋和过度自信等心理特征[23] 对避税的影响逐渐被发掘出来。

管理者特质中的权力特征和能力特征均会影响管理者的财务决策。 如果CEO的权力过大, 则会使其所受的外部约束力减弱, 必将导致其利用权力进行牟取私人利益的寻租途径更加多元化[24] 。 国内有较多的实证研究表明, 高管权力的特征提高了企业的避税程度[24,25] , 而管理层能力通过降低企业避税的风险容忍程度来减少企业激进避税行为[25] 。

Law和Mills[26] 还发现具有从军经历的CEO管理的企业避税程度普遍较低, 原因在于具有从军经历的CEO往往拥有遵守国家法律、忠诚于政府的价值观, 对于国家的防御成本具有较高的认知[26] , 自然较为关心政府的财政收入, 也能自觉约束企业的避税行为。

除上述因素之外, 还有少量研究发现管理者之间的人际关系如CEO-CFO校友关系[27] 、管理者的专业背景[28] 、管理者的性别[29] 等因素也会影响企业避税。

2. 关于未来研究的思考。 通过以上文献回顾发现, 高管的权力、能力、工作经历、人际关系等显性特征和高管心理因素等隐性特征均会显著影响企业避税。 根据高阶梯队理论, CEO和CFO等高管背景特征中的许多方面都会对企业财务行为产生影响, 但已有研究在这方面的涉入仍然有限, 因此未来的研究可以继续在高阶梯队理论框架内深入发掘高管特征对企业避税的影响。

(三)董事会特征

1. 已有研究回顾。 在现代公司治理结构中, 企业所有权和经营权的分离产生了代理问题。 为了解决这一代理问题, 股东在董事会中引入了独立董事(外部董事)作为“职业裁判”, 目的是降低管理层和董事合谋的可能性, 通过其监督职能的发挥, 减少管理层对企业剩余索取权的侵害, 使之和股东的目标保持一致。 由此, 有效且独立的外部董事对避税的影响是负向的[30] 。 但传统观点认为, 只要避税没有给企业带来异常的高风险, 避税对股东来说可能就是有益的。 从这一点来看, 独立董事也可能会促进避税的实施。 McClure等[31] 的经验证据支持了该观点。

审计委员会是董事会中的重要监督机构, 审计委员会监督作用的发挥关键取决于其独立性。 具有更加独立的审计委员会的企业表现出更低程度的避税[32] 。 审计委员会对企业避税的治理效果在我国的国情背景下同样存在, 有证据表明审计委员会与企业避税显著负相关, 并且其在设立之初治理效果较为显著[33] 。

在其他方面, 董事会引入外籍董事使得董事会国际化从而降低了企业的避税程度[34] 。 依据相似相吸理论, 董事会的内部联结通过增强团队之间的凝聚力, 正向影响了企业的避税程度[35] 。

2. 关于未来研究的思考。 以上文献的经验证据表明, 董事会独立性和其他方面的特征均会显著影响企业避税。 但有两点仍需要我们进一步思考和研究: 一是董事会独立性对避税的影响结果仍然是存疑的, 这种影响结果的不确定性取决于何种条件?影响方向是什么?这些问题为未来的研究提供了广阔空间。 二是在不同国家的制度背景下, 董事会对公司避税的治理作用可能呈现出不同的特点, 如在日本和德国等债务融资占主导地位的国家, 银行是企业财务资源的主要提供者, 银行作为董事会成员参与公司治理也是普遍现象, 但银行作为债权人并不希望企业承担过高的风险, 可能会因此影响企业避税的实施。

(四)内部控制

1. 已有研究回顾。 内部控制是协调管理层和股东利益的公司治理机制, 如果企业没有进行有效的内部控制建设, 在其他同等条件下, 管理层—股东的利益一致性程度就会很弱[36] 。 以合规为导向的内部控制有助于降低企业违法违规的风险, 阻止企业的税务违法行为, 降低避税的可能性[37] 。 如果企业缺乏有效的内部控制, 企业的纳税决策功能就会受到抑制, 不能有效识别税务筹划的机会, 从而导致缴纳较多的税收[36] 。

此外, 内部控制还具有税收策略调整功能。 高质量的内部控制有助于企业优化税收策略, 在企业税收激进度不高时促进企业避税、增加企业避税收益, 而在企业税收激进度过高时抑制企业避税、降低企业避税风险[38] 。

2. 关于未来研究的思考。 虽然以上研究均提供了内部控制质量在影响企业避税方面的经验证据, 但关于内部控制到底通过何种途径影响企业避税, 在发挥作用时是否受到外部监督机制的制约等问题, 在已有研究中尚没有得到足够的解释, 仍然存在进一步挖掘的空间, 有待未来的研究进行进一步探索。

(五)所有权结构

1. 已有研究回顾。 所有权和控制权的分离是委托代理理论的核心内容。 当所有权和公司决策权比较集中时, 所有者或者管理者就会更加厌恶风险, 不倾向于投资高风险的项目[39] 。 遵循这一逻辑, Badertscher等[7] 研究发现所有权和控制权集中的企业避税活动更少。

在所有权结构中, 双重所有权(Dual Class Ownership)主要是西方国家企业中存在的一种特殊所有权结构。 双重所有权巩固了管理者的地位, 并使得外部股东不能够对无效管理者施加约束和限制, 从而使管理者做出低效行为(如较少避税)而不用担心失业的威胁, 因此, 双重所有权结构下企业的避税程度比单一所有权结构下的企业更低[40] 。 除此之外, 双重所有权还会造成内部人和外部股东之间较大的代理冲突, 增强控股股东攫取中小股东利益的动机, 企业更倾向于实施高风险的避税战略[41] 。

机构投资者是企业投资者中的一类特殊投资者, 机构投资者持股常被用作公司治理水平的替代变量[42] 。 有研究发现机构投资者持股[43] 和机构投资者调研[44] 均会抑制企业避税。 但也有研究表明机构投资者所有权的增加会促进企业避税[45] , 也可以说机构投资者的公司治理功能可能会把企业的避税水平推向最佳[46] 。

除机构投资者之外, 在一些国家(如中国和法国), 政府也可能作为国有股东对企业进行长期投资。 国家无论作为管理者还是作为企业股东, 都会影响企业避税行为。 在我国的国情背景下, 一些国有企业会通过游说政府获得税收优惠和宽松的税收征管, 因而税收负担较轻[47] , 但也有一些国有企业由于肩负政策性目标而承担了较重的税负[11] 。 而家族企业对避税失败带来的惩罚和声誉受损更为敏感, 也更加厌恶风险, 因此家族企业更少避税[42] 。

此外, 我国上市公司中存在普遍的金字塔式的多层股权结构, 这种股权结构会通过阻隔政府干预提高企业的避税程度[48] 。

2. 关于未来研究的思考。 以上研究表明, 所有权的集中和分散程度、特殊投资者持有企业股权都会影响企业避税。 然而, 已有的文献并没有足够关注引起所有权结构变化的重要事件, 如IPO、上市公司增发新股、管理层收购等, 这些事件可能会分散企业的所有权(如IPO、上市公司增发新股), 也可能会使企业所有权更加集中(如管理层收购), 因此可能会带来企业避税程度的变化, 未来可以调查研究这些事件的发生对避税的影响。

(六)外部审计

1. 已有研究回顾。 外部审计是外部监督的重要机制。 由于激进避税会伴随着较高的风险, 因此企業实施激进避税可能会增加审计师的法律风险, 并给审计师带来声誉损失。 规模较大的知名会计师事务所对于审计师声誉受损更为敏感, 因此可以预期较大规模会计师事务所的审计师对于客户的避税行为容忍度较低。 已有证据表明, 被“四大”会计师事务所审计的企业比被非“四大”会计师事务所审计的企业具有更低的避税程度[32] 。 从审计质量来看, 高质量的外部审计也可以有效地制约企业税收激进活动[49] 。

此外, 审计师的行业专长一方面可以帮助客户制定税务策略, 从而使客户受益、避税更多[50] , 但另一方面也可能会抑制客户避税, 最终取决于审计师的独立性、任期等因素的影响[51] 。 除年度审计报告之外, 审计师还会向客户提供诸如纳税咨询等非审计服务。 而提供非审计服务的审计师也会关注客户的高风险避税行为是否会使其声誉受损, 因此审计师同时提供财务报表审计服务和纳税申报资料编制服务的企业(非上市公司)避税更少[52] 。

2. 關于未来研究的思考。 已有的研究探讨了会计师事务所规模、审计质量、审计师的行业专长和提供非审计服务等因素对企业避税的影响。 2016年6月, 欧盟启动了强制外部审计轮换制度, 外部审计轮换的目的是限制审计师任期, 防止过于亲密的审计师—客户关系给审计师独立性带来负面影响。 将这一逻辑扩展到企业避税决策中, 审计任期和审计轮换制度都可能会影响企业避税, 未来的研究可以从外部审计的这个角度进行探寻。

(七)资本市场压力

1. 已有研究回顾。 尽管激进的税收策略给管理层带来了巨大的风险, 但是避税的收益主要还是由股东享有[14] 。 因此, 具有“壕沟挖掘”倾向的管理层就有强烈的动机不进行避税[40] 。 而资本市场压力作为外部监督的一种形式, 可能会减弱管理层不进行避税的动机, 而导致企业进行更多的避税。 如将企业加入某一个股票市场指数会增加其面临的资本市场压力, 导致企业避税程度加剧[45,46] ; 而当企业受到来自市场参与者的更多关注时, 资本市场压力也会比较大。 由此可知, 股票在证券交易所公开交易的上市公司比非上市公司面临着更大的资本市场压力, 在这种压力下, 我国上市公司的税账一致避税程度就被抑制了[53] 。

分析师关注和分析师预测是资本市场压力的另一个来源。 分析师的关注能够降低企业的隐性避税成本, 因此企业会选择更为激进的避税行为[54] , 而分析师关注的下降使得企业避税程度更低[55] 。 同样, 分析师是否跟进、跟进人数的数量与上市公司的避税行为及避税程度具有显著正相关性[56] 。 此外, 分析师的现金流预测会激发企业通过避税来满足或者达到其预测[57] 。

企业可能面临的另外一个资本市场压力形式是对冲基金干预, Cheng等[58] 发现企业在成为对冲基金的目标之后, 其避税更加激进了。

2. 关于未来研究的思考。 以上研究表明, 资本市场压力作为一种外部监督机制会影响避税。 但上述研究更多地考虑了企业是否上市、分析师对企业的关注和预测带来的压力, 鲜有考虑企业交叉上市、引进境外投资者等制度带来的资本市场压力。 选择交叉上市的企业大部分都是为了增加进入资本市场的渠道, 并且这些企业的公司治理水平往往比较高, 但同时也面临着更大的资本市场压力。 未来的研究可以考察这些因素的变化对企业避税的影响。

(八)政府税收征管和政企关系

1. 已有文献回顾。 作为外部治理的另一途径, 政府税务当局依据职责会对纳税人进行税收征管和反避税调查。 一个国家纳税执行力度的加大会降低企业避税程度[59] , 相反, 政府税收执法力度的降低则会提高企业避税程度[60] , 税收征管通过增加企业避税的机会成本降低了企业避税程度[61] 。 有研究还发现了税务当局之外的其他机构如美国证监会在证券发行审核过程中出具了意见信的企业降低了避税程度[62] 。

我国一些企业通过与政府建立政治关联来获取政治资源, 为其避税提供便利, 由此政治关联程度越高的企业会有更大程度的避税[63] 。 同理, 企业实际控制人的政治身份会影响税务部门的工作, 强化避税效应[64] 。 总之, 国内外的研究结论较为一致, 有政治关联的企业比无政治关联的企业避税更多[65] 。 进一步地, 如果企业从政府获得了补助, 虽然会降低当期的避税动机, 但下期获得的政府补助反而会增加, 这印证了政府和企业之间存在互惠行为[66] 。

比较有趣的是, 一些研究发现了企业与税务当局之间地理距离影响企业避税的证据, 企业与主管税务局之间距离越近, 企业的寻租成本越低, 企业的避税程度就越高[67] 。

2. 关于未来研究的思考。 虽然已有的研究对于税务当局的税收征管、政企关系影响企业避税这一事实进行了大量的研究, 并得出了一致的研究结论。 然而, 企业在经营活动中并非只与税务当局建立联系, 企业在纳税过程中可能会产生税务争议和诉讼, 税务争议和税务诉讼既可能会增加企业的纳税成本, 也可能会损害企业的声誉。 因此, 未来的研究可以关注税务争议和税务诉讼对企业避税行为产生的影响。

(九)其他利益相关者的监督

1. 已有文献回顾。 依据利益相关者理论, 其他的利益相关者如雇员、顾客、供应商、债权人和社会公众等的行为也构成企业公司治理机制的一部分。

企业雇员和工会的行为可能会影响避税。 一方面, 避税增加了企业当期可用的现金流量, 扩大了员工向企业提出的提高工资需求的谈判空间, 使员工受益; 另一方面, 避税可能会降低未来的现金流量, 从而限制员工未来的工资增长空间。 因此, 强势的工会[68] 、雇员对企业不法行为的检举揭发[69] 均会降低企业的避税程度。 另外, 最低工资标准的上涨[70] 和企业为员工缴纳的基本养老保险的比例[71] 都会增加企业的劳动力成本, 从而使得企业的经营风险和财务风险加大, 进而导致企业通过税收规避抵御风险的需求增加[70,71] 。

在顾客方面, 由于企业避税损害了公司声誉, 因此企业的产品很有可能遭到消费者的联合抵制, 这也可能会压制企业进行避税的动机。 当然这也取决于企业的消费者基础和企业的品牌价值, 产品品牌价值较大的企业往往更为重视避税对企业声誉的减损, 因此表现出较低的避税程度[3] 。 一方面, 消费者较为集中的企业对特定顾客的依赖性比较大, 需要更多的现金流量来应对产生于这些特定顾客的风险, 因此避税更多[72] 。 另一方面, 具有较大产品市场份额的企业可能对消费者联合抵制的反应不太敏感, 其自身较大的产品市场份额提供了一个天然的风险对冲工具, 不会降低企业避税[73] 。 此外, 具有更加亲密的供应商—顾客关系的企业会通过协调供应链来进行有效的避税[74] 。

企业在外部融资活动中会与银行等外部债权人缔结债务契约。 为了规避和降低资金无法收回的风险, 债权人往往在债务契约中约定限制性条款对企业行为进行约束, 如果债务人违反了限制性条款就会产生违约成本。 债务违约成本的存在约束了企业低报收益的行为, 也降低了企业避税的动机。 因此, 企业债务水平的提高会伴随着企业避税程度的下降[75] 。

媒體和社会公众也是影响企业行为的重要外部监督力量。 一方面, 媒体具有信息中介作用, 有助于提高公司透明度, 从而降低管理层利用信息不对称进行避税的机会; 另一方面, 媒体具有公司治理作用, 媒体的负面报道会约束企业不守法、不合规的行为, 抑制管理层避税[76] 。 对于社会公众, Dyreng、Hoops和Wilde[77] 研究发现, 非营利组织代表社会公众向上市公司施加压力抑制了上市公司的避税行为。 而在我国, 企业承担较多的社会责任降低了企业的风险, 使得企业的避税行为更为激进[78] 。

此外, 还有一些研究发现社会资本也会影响企业避税。 同一个地区的社会成员往往会分享共同的信念和社会价值观, 社会成员之间具有密集的关系网络, 比较容易形成一致的行为准则, 可能会抑制避税行为的产生[79] 。 地区腐败程度作为社会资本的一个方面,影响着企业避税, 因为较高的腐败程度会增加企业逃避税行为的边际收益, 降低企业纳税遵从度, 正向影响企业的逃避税行为[80] ; 公司所处地区的社会信任水平作为社会资本的另一个方面, 既可能通过改善信息不对称问题减少企业避税[81] , 也可能利用社会信任进行寻租从而增加企业避税[82] 。

最后, 党组织参与公司治理是国有企业公司治理结构的一大特征, 李明辉、刘笑霞和程海艳[83] 研究发现党组织“交叉任职”抑制了企业的税收激进度。

2. 关于未来研究的思考。 上述研究从雇员、顾客、债权人、媒体、社会公众等外部监督的视角检验了它们在避税方面的公司治理作用。 但是, 上述外部监督力量对企业进行固定监督的成本较高, 并且得到的回报也是不确定的, 因此对于上述研究结果均需要谨慎地加以考虑和借鉴。 另外, 在不同国家的制度背景下, 这些外部监督者拥有的权力配置状况也存在差异, 如在法国、德国和日本, 企业的员工是可以作为董事会成员参与决策的, 所以随着员工持股计划这一激励机制在我国的逐渐引入和应用, 未来的研究还可以探讨这些因素对企业避税的影响。

五、结论和局限性

近几年, 有关企业避税的实证研究正在渐次递增, 这也反映了学术研究对企业避税的关注。 公司治理作为避税的一类重要影响因素, 并作为一个自发的研究流派出现, 本文认为这也是Hanlon和Heitzman[5] 的理论导向所带来的结果。 借此话题方酣之际, 本文献综述回顾和评价了101篇公司治理对企业避税影响的实证论文, 运用委托代理理论和利益相关者理论从公司治理的九个方面梳理了这些文献, 撷其菁华, 并总结了不同利益相关者治理机制是如何影响企业避税的, 以及未来的研究仍然需要考虑哪些问题。

然而, 上述关于未来研究的思考仍然存在局限性, 这也是自不待言的事实: 第一, 研究所需要的准确数据不能从可靠的途径获得。 比如准确的纳税申报资料和纳税评估信息在当前税务信息系统中仍然是非公开的。 尽管学术研究中出现了较多关于避税的计量方法, 但这些方法往往受到会计政策选择的影响, 而企业会计政策的选择又具有较强的谨慎性, 尤其是关于所得税的计量, 同时也受到盈余管理的影响。 第二, 关于避税的计量方法。 目前文献中被广泛使用的避税计量方法大多数来源于美国学术界, 除了实际税率类指标和会计—税收差异类指标, 其他指标无法被广泛应用于其他国家, 因此未来的研究应当扩展可以广泛使用的避税计量方法。

【 注 释 】

① 管理层选择较低水平的避税,使企业被征收较高的税收,就是一种无效行为。

② ISI(科学信息研究所)每年出版JCR(Journal Citation Reports,期刊引用报告), JCR排名就是该报告根据期刊的引用情况进行的。

【 主 要 参 考 文 献 】

[1] 叶康涛,刘行.公司避税活动与内部代理成本[ J].金融研究,2014(9):158 ~ 176.

[2] 刘行,叶康涛.企业的避税活动会影响投资效率吗?[ J].会计研究,2013(6):47 ~ 53.

[3] Austin C. R., R. J. Wilson. An Examination of Reputational Costs and Tax Avoidance: Evidence from Firms with Valuable Consumer Brands[ J].The Journal of the American Taxation Association,2017(1):67 ~ 93.

[4] Armstrong C., J. Blouin, A. Jagolinzer, et al.. Corporate Governance, Incentives, and Tax Avoidance[ J].Journal of Accounting and Economics,2015(1):1 ~ 17.

[5] Hanlon M., S. Heitzman. A Review of Tax Research[ J].Journal of Accounting and Economics,2010 (2-3):127 ~ 178.

[6] Desai M.,D. Dharmapala. Corporate Tax Avoidance and High-Powered Incentives[ J].Journal of Financial Economics,2006 (1):145 ~ 179.

[7] Badertscher B., S. Katz, S. O. Rego. The Separation of Ownership and Control and Corporate Tax Avoidance[ J].Journal of Accounting and Economics,2013(2-3):228 ~ 250.

[8] Hill C. W., T. M. Jones. Stakeholder-agency Theory[ J].Journal of Management Studies,1992(2):131 ~ 154.

[9] Dyreng S. D., M. Hanlon, E. L. Maydew. Long-Run Corporate Tax Avoidance[ J].The Accounting Review,2008(1):61 ~ 82.

[10] 袁蓉丽,李瑞敬,夏圣洁.战略差异度与企业避税[ J].会计研究,2019(4):74 ~ 80.

[11] 吴联生.国有股权、税收优惠与公司税负[ J].经济研究, 2009(10):109 ~ 120.

[12] Mills L.. Book-tax Differences and Internal Revenue Service Adjustments[ J].Journal of Accounting Research,1998(2):343 ~ 356.

[13] Armstrong C., J. Blouin, D. Larcker. The Incentives for Tax Planning[ J].Journal of Accounting and Economics,2012(1-2): 391 ~ 411.

[14] Rego S., R. Wilson. Equity Risk Incentives and Corporate Tax Aggressiveness[ J].Journal of Accounting Research,2012(3):775 ~ 810.

[15] Powers K., J. Robinson, B. Stomberg. How Do CEO Incentives Affect Corporate Tax Planning and Financial Reporting of Income Taxes?[ J].Review of Accounting Studies,2016(2):672 ~ 710.

[16] 吕伟,李明辉.高管激励、监管风险与公司税负[ J].山西财经大学学报,2012(5):71 ~ 78.

[17] Chi S., S. X. Huang, J. M. Sanchez. CEO Inside Debt Incentives and Corporate Tax Sheltering[ J].Journal of Accounting Research,2017(4):837 ~ 876.

[18] Kubick T., A. Masli. Firm-level Tournament Incentives and Corporate Tax Aggressiveness[ J].Journal of Accounting and Public Policy,2016(1):66 ~ 83.

[19] 陈冬,唐建新.高管薪酬、避税寻租与会计信息披露[ J].经济管理,2012(5):114 ~ 121.

[20] 罗宏,曾永良.高管薪酬攀比与企业避税[ J].中南财经政法大学学报,2018(2):3 ~ 13.

[21] Dyreng S. D., M. Hanlon, E. L. Maydew. The Effects of Executives on Corporate Tax Avoidance[ J].The Accounting Review,2010(4):1163 ~ 1189.

[22] Chyz J. A.. Personally Tax Aggressive Executives and Corporate Tax Sheltering[ J].Journal of Accounting and Economics, 2013(2-3):311 ~ 328.

[23] Hsieh Tien-Shih, Z. Wang, S. Demirkan. Overconfidence and Tax Avoidance: The Role of CEO and CFO Interaction[ J].Journal of Accounting and Public Policy,2018(3):241 ~ 253.

[24] 李曉玲,方曙艳,张力.CEO权力、客户集中度与公司避税强度[ J].现代财经(天津财经大学学报),2016(9):100 ~ 113.

[25] 代彬,彭程,刘星.管理层能力、权力与企业避税行为[ J].财贸经济,2016(4):43 ~ 57.

[26] Law K. K. F., L. F. Mills. Military Experience and Corporate Tax Avoidance[ J].Review of Accounting Studies,2017(1):141 ~ 184.

[27] 闫焕民,廖佳.CEO-CFO校友关系与公司避税行为——基于税收征管强度视角的研究[ J].现代财经(天津财经大学学报), 2018(9):77 ~ 91.

[28] 刘欣华,吕萨萨.管理者特征对上市公司避税行为的影响[ J].北京工商大学学报(社会科学版),2015(4):49 ~ 57.

[29] 曾爱民,魏志华,李先琦.女性高管对企业税收激进行为的影响[ J].经济经纬,2019(8):110 ~ 122.

[30] Lanis R., G. Richardson. The Effect of Board of Director Composition on Corporate Tax Aggressiveness[ J].Journal of Accounting and Public Policy,2011(1):50 ~ 70.

[31] McClure R., R. Lanis, P. Wells, et al.. The Impact of Dividend Imputation on Corporate Tax Avoidance:The Case of Shareholder Value[ J].Journal of Corporate Finance,2018(1):492 ~ 514.

[32] Richardson G., G. Taylor, R. Lanis. The Impact of Board of Director Oversight Characteristics on Corporate Tax Aggressiveness:An Empirical Analysis[ J].Journal of Accounting and Public Policy,2013(1):68 ~ 88.

[33] 王雄.审计委员会能抑制企业避税吗?[ J].财经问题研究,2018(3):109 ~ 115.

[34] 谭雪,杜兴强.国际化董事会、审计师行业专长与税收规避[ J].山西财经大学学报,2015(11):113 ~ 124.

[35] 李成,吴育辉,胡文骏.董事会内部联结、税收规避与企业价值[ J].会计研究,2016(7):50 ~ 57.

[36] Bauer A. M.. Tax Avoidance and the Implications of Weak Internal Controls[ J].Contemporary Accounting Research,2016(2): 449 ~ 486.

[37] 陈骏,徐玉德.内部控制与企业避税行为[ J].审计研究, 2015(3):100 ~ 107.

[38] 王茂林,黄京菁.内部控制质量与企业税收策略调整[ J].审计研究,2018(4):103 ~ 110.

[39] Fama E. F., M. C. Jensen. Separation of Ownership and Control[ J].Journal of Law and Economics,1983(2):301 ~ 325.

[40] McGuire S. T., D. Wang, R. J. Wilson. Dual Class Ownership and Tax Avoidance[ J].The Accounting Review,2014(4): 1487 ~ 1516.

[41] 钟海燕,戚拥军.终极控股股东卷入、两权分离与避税战略风格——来自我国民营上市公司的证据[ J].商业研究,2016(1): 167 ~ 173.

[42] Chen S., X. Chen, Q. Cheng, T. Shevlin. Are Family Firms More Tax Aggressive than Non-family Firms?[ J].Journal of Financial Economics,2010(1):41 ~ 61.

[43] 蔡宏标,饶品贵.机构投资者、税收征管与企业避税[ J].会计研究,2015(10):59 ~ 65.

[44] 李昊洋,程小可,姚立杰.機构投资者调研抑制了公司避税行为吗?——基于信息披露水平中介效应的分析[ J].会计研究, 2018(9):56 ~ 63.

[45] Chen S., Y. Huang, N. Li, et al.. How Does Quasi-indexer Ownership Affect Corporate Tax Planning?[ J].Journal of Accounting and Economics,2019(2-3):278 ~ 296.

[46] Huseynov F., S. Sardali, W. Zhang. Does Index Addition Affect Corporate Tax Avoidance?[ J].Journal of Corporate Finance, 2017(2):541 ~ 259.

[47] Bradshaw M., G. Liao, M. Ma. Agency Costs and Tax Planning When the Government Is a Major Shareholder[ J].Journal of Accounting and Economics,2019 (2-3):255 ~ 277.

[48] 代彬,彭程,刘星.金字塔控制、高管政治晋升与地方国企避税行为[ J].当代经济科学,2017(4):105 ~ 116.

[49] 金鑫,雷光勇.审计监督、最终控制人性质与税收激进度[ J].审计研究,2011(5):98 ~ 106.

[50] McGuire S., T. Omer, D. Wang. Tax Avoidance:Does Tax-specific Industry Expertise Make a Difference[ J].The Accounting Review,2012(3):975 ~ 1003.

[51] 魏春燕.审计师行业专长与客户的避税程度[ J].审计研究,2014(2):74 ~ 83.

[52] Klassen K., P. Lisowsky, D. Mescall. The Role of Auditors, Non-auditors, and Internal Tax Departments in Corporate Tax Aggressiveness[ J].The Accounting Review,2016(1):179 ~ 205.

[53] 曾姝.资本市场压力、税收征管与企业避税行为[ J].证券市场导报,2019(11):32 ~ 41.

[54] 吕伟.分析师跟踪、产权安排与公司避税行为——来自新企业所得税法实施后的经验证据[ J].山西财经大学学报,2010 (11):60 ~ 66.

[55] Chen N. X., P.-C. Chiu, T. Shevlin. Do Analysts Matter for Corporate Tax Planning? Evidence from a Natural Experiment[ J].Contemporary Accounting Research,2018(2):794 ~ 829.

[56] 周冬华,尹伊,郑静.分析师跟进、分析师声誉与公司避税程度[ J].江西财经大学学报,2017(6):42 ~ 52.

[57] Ayers B. C., A. C. Call, C. M. Schwab. Do Analysts' Cash Flow Forecasts Encourage Managers to Improve the Firm's Cash Flows? Evidence from Tax Planning[ J].Contemporary Accounting Research,2018(2):767 ~ 793.

[58] Cheng A., H. Huang, Y. Li,et al.. The Effect of Hedge Fund Activism on Corporate Tax Avoidance[ J].The Accounting Review,2012(5):1493 ~ 1526.

[59] Atwood T. J., M. S. Drake, J. N. Myers, et al.. Home Country Tax System Characteristics and Corporate Tax Avoidance: International Evidence[ J].The Accounting Review,2012(6):1831 ~ 1860.

[60] 范子英,田彬彬.稅收竞争、税收执法与企业避税[ J].经济研究,2013(9):99 ~ 111.

[61] 颜淑姬.地方税收竞争、税收征管与家族企业避税研究[ J].财经问题研究,2016(11):74 ~ 81.

[62] Kubick T. R., D. P. Lynch, M. A. Mayberry, et al.. The Effects of Regulatory Scrutiny on Tax Avoidance:An Examination of SEC Comment Letters[ J].The Accounting Review,2016 (6):1751 ~ 1780.

[63] 罗党论,魏翥.政治关联与民营企业避税行为研究——来自中国上市公司的经验证据[ J].南方经济,2012(11):29 ~ 39.

[64] 李维安,徐业坤.政治身份的避税效应[ J].金融研究,2013(3):114 ~ 129.

[65] Kim C., L. Zhang. Corporate Political Connections and Tax Aggressiveness[ J].Contemporary Accounting Research,2016 (1):78 ~ 114.

[66] 邓博夫,刘佳伟,吉利.政府补助是否会影响企业避税行为?[ J].财经研究,2019(1):109 ~ 121.

[67] Kubick T. R., G. B. Lockhart, L. F. Mills, et al.. IRS and Corporate Taxpayer Effects of Geographic Proximity[ J].Journal of Accounting and Economics,2017(2-3):428 ~ 453.

[68] Chyz J. A., W. S. C. Leung, O. Z. Li, et al.. Labor Unions and Tax Aggressiveness[ J].Journal of Financial Economics, 2013(3): 675 ~ 698.

[69] Wilde J. H.. The Deterrent Effect of Employee Whistleblowing on Firms' Financial Misreporting ond Tax Aggressiveness[ J].The Accounting Review,2017(5):247 ~ 280.

[70] 刘行,赵晓阳.最低工资标准的上涨是否会加剧企业避税?[ J].经济研究,2019(10):121 ~ 135.

[71] 李金雨,王得力.基本养老保险与企业避税[ J].会计与经济研究,2020(1):74 ~ 95.

[72] Huang H. H., G. J. Lobo, C. Wang, et al.. Customer Concentration and Corporate Tax Avoidance[ J].Journal of Banking and Finance,2016(11):184 ~ 200.

[73] Kubick T. R., D. P. Lynch, M. A. Mayberry, et al.. Product Market Power and Tax Avoidance: Market Leaders, Mimicking Strategies,and Stock Returns[ J].The Accounting Review,2015(2):675 ~ 702.

[74] Cen L., E. L. Maydew, L. Zhang, et al.. Customer-Supplier Relationships and Corporate Tax Avoidance[ J].Journal of Financial Economics,2017(2):377 ~ 394.

[75] 王亮亮,潘俊,俞俊利.預算软约束、债务契约与公司避税[ J].管理工程学报,2018(4):95 ~ 100.

[76] 刘笑霞,李明辉.媒体负面报道、分析师跟踪与税收激进度[ J].会计研究,2018(9):64 ~ 71.

[77] Dyreng S. D., J. L. Hoopes, J. H. Wilde. Public Pressure and Corporate Tax Behaviour[ J].Journal of Accounting Research, 2016(1):147 ~ 186.

[78] 吕伟,张纯,周乐燕.企业社会责任、风险管理策略与避税行为[ J].上海大学学报(社会科学版),2015(5):97 ~ 107.

[79] Hasan I., Chun-Keung(Stan) Hoi, Q. Wu, et al.. Does Social Capital Matter in Corporate Decisions?Evidence from Corporate Tax Avoidance[ J].Journal of Accounting Research,2017(3):629 ~ 668.

[80] 吕炜,陈海宇.腐败对企业逃避税行为的影响——来自中国工业企业数据的证据[ J].审计研究,2017(1):105 ~ 112.

[81] 曹越,卜超楠,鲁昱.社会信任与公司避税[ J].证券市场导报,2018(4):22 ~ 34.

[82] 张茵,刘明辉,彭红星.社会信任与公司避税[ J].会计研究,2017(9):48 ~ 54.

[83] 李明辉,刘笑霞,程海艳.党组织参与治理对上市公司避税行为的影响[ J].财经研究,2020(3):49 ~ 64.