城商行理财业务发展的制约因素与对策

2021-08-10李伟

李伟

城商行理财业务发展概况

从我国商业银行发行第一款理财产品至今,银行理财业务已经走过了近20个年头。近几年,商业银行理财产品保有量一直处于高位,在各类资产中的占比达35%,处于第一的位置。其中,城商行作为一支不可忽视的力量,在商业银行理财业务参与机构其中扮演着异常重要的角色。

截至2020年末,全国共有122家城商行有存续的理财产品,存续余额为4.07万亿元,市场份额占比为21.21%。从理财产品登记情况来看,截至2020年末,各机构累计登记理财产品108242只,其中城商行有39684只。截至2020年末,全国已有24家理财子公司获批筹建,其中城商行理财子公司共有7家。

伴随着理财规模的不断增长,城商行理财从业人员的队伍也日益壮大。截至2020年末,城商行共有产品审批人员318名,产品设计人员374名,投资经理425名,营销人员53013名,登记人员1027名(见表1)。

总体来看,城商行的理财业务取得长足进步。但是,在当前强监管、严监管的背景下,城商行理财业务也面临诸多挑战。2021年是资管新规过渡期的收官之年,银行理财市场面临着转型升级的攻坚之战。

城商行理财业务发展的制约因素

理财投研能力亟须提升。与发达金融市场资管行业相比,国内银行资管业务,特别是城商行资管业务一直作为银行的业务部门,缺乏独立的人事、财务、薪酬制度,尚未建立市场化发展需要的激励机制,难以留住核心人才,也无法对外部优秀人才形成吸引力,大大制约了理财业务投研能力的提升。

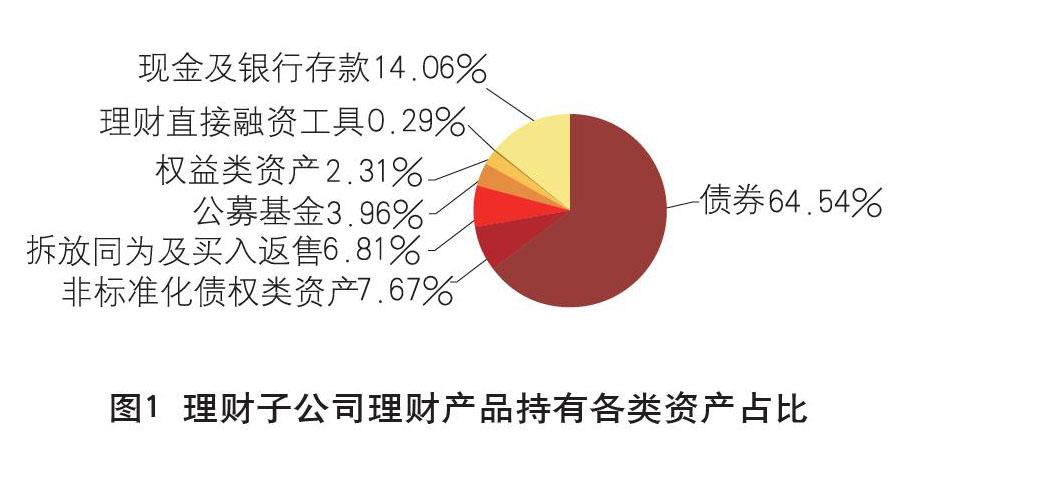

理财产品丰富度有待提高。资管新规实施以来,银行理财市场已大不相同。资管新规之前,大部分的银行理财产品都是封闭式预期收益,产品期限是固定的,有预期的收益率。资管新规之后,银行理财需要打破刚性兑付,向净值化转型。产品投向因此需要从债券到权益、从大宗商品到衍生品、从外汇到期货转变。但是,目前银行业理财产品的投向仍然是以债券为主的固定收益类资产,只有小部分为其他另类资产(见图1)。城商行受体量限制,各方面的投入均十分有限,产品体系建设尚不完备,理财产品丰富度亟待提高。

内部管理协同能力亟待提升。从管理理念来看,城商行内部资产管理部门的关注点主要是资产,而财富管理部门的关注点则是客户,致使行内设计的理财产品在期限、结构、发行时间等方面与客户需求不相匹配。从利润考核来看,资产管理部门注重资产配置,财富管理部门则注重“合适的产品给合适的人”,二者考核方式不同,使得行内自营理财不容易获得业务部门的认可。内部管理部门之间的矛盾,制约了理财业务的发展。

理财子公司设立难度较大。理财子公司作为独立法人主体展业,为客户实现财富保值增值的功能更加纯粹,也可从根本上切断风险从银行表外向表内传播的路径。从长远看,设立理财子公司是大势所趋。但是有机构测算,商业银行的理财规模至少要达到1000亿元以上,才能满足其设立的理财子公司的经营发展需要。目前来看,国内很多地方的城商行理财业务都达不到这一规模。从注册资本来看,在已获批筹建的理财子公司中,注册资本在100亿元及以上的有4家,50亿~100亿元的有10家,低于50亿元的有9家,但注册资本最少在10亿元以上。设立理财子公司对城商行的资本充足率要求也比较高。

城商行理财业务发展策略建议

银行理财业务对零售业务有强支撑效用,可带动活期存款、客户资产、财富客户等多项财富业务稳健发展。在本土颇具影响力的城商行,理财业务的好坏直接影响其客群的数量和质量。要想做好理财业务,城商行需要在以下几个方面下足工夫。

提升自身投研水平,掌握产品定价能力

没有自营理财就没有市场的定价权。持续发展、做好自营理财业务,可倒逼银行不断减少自身的投研能力、项目储备、人才储备、投后管理等方面的短板。城商行要加强人才队伍建设,不断完善产品线,从而提升自营理财在市场上的竞争力,不断扩大话语权。

投研能力和丰富的产品体系建设是银行理财业务未来发展的关键。在新的资管时代,银行理财加速转型,面对种类繁多的理财产品,投资者往往容易在“这家银行理财产品收益高”“那家银行理财产品收益波动小”“这家银行理财产品种类全”“那家银行理财服务赞”中出现“选择困难症”,一家理财综合实力强、业务口碑突出的银行就会受到青睐。为了满足客户多样化的理财投资需求,城商行需要不断提升投研能力、资管能力及自身的风控能力,持续夯实理财综合服务能力。

双轮驱动,自营理财和代销理财并重。城商行要对代销产品做好准入调研,年度持续调研,了解底层资产,在充分掌握产品发行机构投资水平、研究水平及风控水平的前提下,开展代销业务;要适当引入多家产品发行机构,形成竞价效应,在不同产品的发行机构中选择最适合自己客户的合作伙伴,然后进行风险收益的综合评估,由此把代销理财业务发展成为获客利器。

发展代銷理财业务整体收益相较于自营理财偏低,但是城商行应该时刻提醒自己,客户在是一切业务的基础,一定要站在客户的角度来思考客户是否需要代销产品,如果满足了客户需求,将体量做大,完全可以覆盖自营理财与代销理财之间的收益差异。代销理财与自营理财一旦形成蓄水池的管理,形成互补,就会达到1+1>2的效果。

协同合作,提升核心竞争力

内部协同,提升核心竞争力。城商行要更快地找出自身与同业的差距,促进银行内部资产管理部门主动与市场接轨,满足财富管理部门的产品需求,在充分考虑不同客户类型及其对应的风险偏好、流动性偏好的基础上,打造有竞争力的产品体系,满足市场对理财产品的需求,积极推动财富管理业务发展。

多方合作,打造多元发展模式。资管新规及其实施细则推动资管机构同台竞技,各类资管机构在相关领域的专业能力和比较优势为其实现合作共赢奠定基础。银行理财业务转型中往往面临资源掣肘,城商行可通过与基金、信托、保险以及其他商业银行积极开展合作,引入其他机构的先进经营理念,降低业务转换成本,在严格风险把控的基础上,加强其他资管机构产品的引入及创新,开发混合型资管产品,持续提升自身理财业务综合实力,持续丰富期限产品互补,增强代销理财业务发展水平,走以自营为主、代销为辅的差异化发展之路。

加强投资者教育投入,加强精细化管理。净值化转型必将造成一定的银行客户流失,城商行要做好充分的人力、物力准备,应对打破刚兑对理财规模的冲击。城商行要加大投资者教育投入,快速调整、完善现有的投资者教育体系,帮助投资者树立正确的投资理念,提升投资者对非保本理财产品的接受度。投资者教育一般由理财经理向客户进行宣传与普及,所以要强化对理财经理的专业培训,使其专业素养获得提升,从而强化对理财客户的精细化管理,规避理财销售中的误导违规现象,降低违规风险。

以理财子公司为标准,致力于打造财富管理平台

城商行发起设立理财子公司虽然面临诸多困难,但是仍可以发起设立理财子公司为转型方向,加强产品体系、投研体系、风控体系、人才体系和IT体系建设,围绕理财子公司的设立标准,逐步建立完整的业务框架,进而在未来以理财子公司为主体打造一个开放的财富管理平台。

(作者系苏州银行副行长)