商业银行服务“三农”金融策略研究

2021-08-09谭桂萍

谭桂萍

摘要:党的十九大报告强调,全面加强乡村振兴建设,应该把“三农”问题作为全党工作的关键点。一直以来,各商业银行不断在实践中研究探索金融服务“三农”的路径,且成效显著,如商业银行在农村地区优化创新抵押担保模式,在系统优化与创新农业经营发展模式、促进农业生产建设水平提升等方面,给予了农业生产大力的金融支持,为加快实现小康社会的建成奠定良好基础。

关键词:商业银行;“三农”;金融策略;服务

现阶段,互联网技术对社会大众的生产生活造成极大影响,同时也为“三农”金融服务注入创新元素。随着农村经济的快速发展,农民经济收入水平的持续升高,各电商平台通过互联网技术加快了覆盖“三农”领域的步伐,农村电商平台推陈出新,已经取得长足发展。在互联网技术席卷农村领域的进程中,众多网络金融平台开始涉足“三农”业务,为农村居民提供更加便利的金融服务支持,推动农业经济建设。鉴于此背景,本文将概述商业银行服务“三农”金融现状,在概括商业银行服务“三农”领域的基础上提出商业银行的农村金融服务问题,并提出商业银行解决服务“三农”金融问题的对策,以期促进我国“三农”金融事业创新发展。

一、商业银行服务“三农”金融现状概述

当前,涉农现代化经营主体不断增多,从事专业化建设、集约化经营、社会化服务的农村合作社、家庭农村、产业化龙头企业等现代经营主体日益活跃,商业银行作为最重要的金融服务主体,需把握商业改革发展契机,追踪农业新型经营主体发展形势,把握优质客户,促进客户结构优化调整。

金融作为科学调控资源的主要方式,在社会主义市场经济体系建设中起到不可忽视的作用,而农村经济水平的升高、现代化的推进、经济收入的增长,都离不开金融的大力支持。根据相关数据研究表明,2019年金融机构农村贷款金额达到28.84万亿元,相较于2018年增长率为8.3%,全年增长2.35万亿元。由此可见,金融组织的完善发展,能够为促进农业经济建设起到良好的增效作用。

二、商业银行“三农”金融服务中存在的问题

在“三农”服务建设中,服务“三农”金融领域的相关问题一直是困扰商业银行推动农村经济发展的现实因素。

(一)商业银行服务“三农”领域贷款风险居高不下

在新农村建设发展背景下,农村区域建设发展都离不开大量的资金支持,农村居民贷款资金数目大、贷款周期长,使商业银行在风险防范能力上面临严峻考验。商业银行为积极服务“三农”建设,进一步强化自身风管防范水平和提高内审管理水平,建立了相关风险防范机制,但县级乡级地区和村镇银行风险防范管理机制并不健全。“三农”贷款业务在前期调查环节中,需加大人力、物力的投入,才能确保收益和成本保持微弱的正比关系,为此大多数县级乡级区域和村镇银行,为节约成本,主要以村民委员会、村干部调查情况为基础,以此获得相应的数据信息。此种方式尽管能节约人力成本与物力成本,但受村民委员会、村干部主观因素的限制,在信息不对称和有效信息不足的环境下,容易导致后续贷款评估阶段无法确保数据信息的真实性、可靠性,致使出现评级不实的现象。另外,商业银行专心致力于“三农”调查工作的人员数目比较少,其综合能力参差不齐,“三农”业务类型繁琐复杂,为此在前期调查、贷后管控等方面还存在许多缺陷,使商业银行的资金风险升高。

(二)县乡级地区商业银行网点服务半径相对较窄

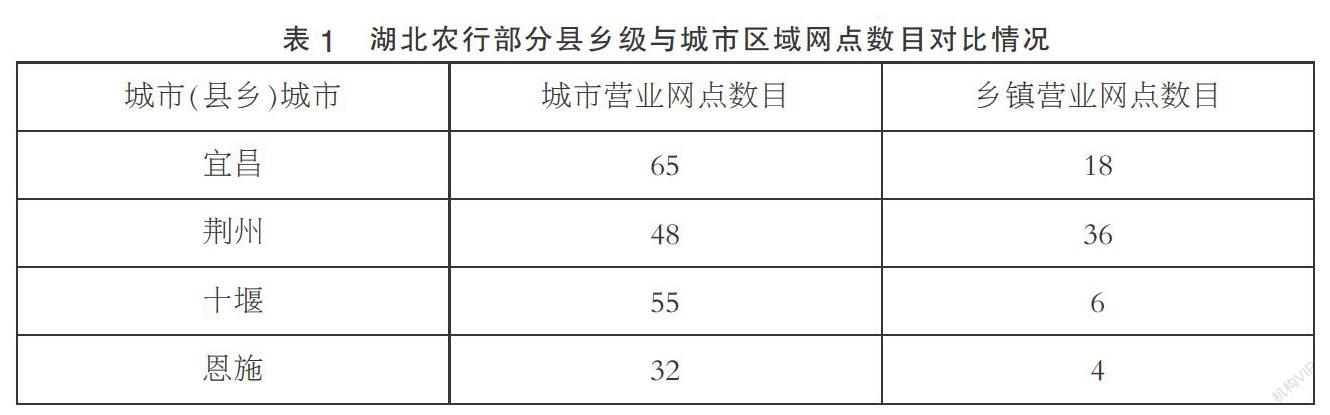

現阶段,商业银行不断在县级乡级地区增设新的营业网点,加大自助银行等基础设施投入,扩大县乡级银行网点覆盖范围,并利用社会招聘与校园招聘双通道模式,持续扩增商业银行网点服务工作者数量,为“三农”提供更加优质的服务。但相较于城市地区,县乡级地区与其存在明显的差异,县乡级地区营业网点相对有限、服务能力较弱,成为商业银行金融支持“三农”总体服务水平低的重要瓶颈,导致商业银行在“三农”问题的服务半径进一步缩减。尽管大多数商业银行借助柜员和客户经理对农业基层进行了解,以此化解农民贷款信息不对称等实际问题,但这也使商业银行经营成本、内控风险等进一步升高,以湖北农行部分县乡级与城市区域银行网点数目对比为例,详细数据见表1。

(三)商业银行人力资本无法满足“三农”内在需求

在城镇一体化建设背景下,各级政府对城镇建设的资金投入力度进一步增强,并对中小乡镇建设给予高度重视。但当前商业银行在服务“三农”的人力资源结构上未跟上城镇一体化步伐,我国商业银行工作者,从年龄方面分析,意愿致力于农村金融服务的年轻人员日趋减少,据统计,年龄低于35周岁的工作者比较少见,年龄超过40周岁的工作者比较常见;从学历方面分析,大专学历占据主导地位,超过50%以上,本科毕业学生占比仅为33%,硕士研究生、博士研究生比重更加少。这就使得基层工作者的业务能力相对较低,综合素养偏低,创新意识、创造能力较为不足,难以和金融市场的基本要求相匹配,无法满足农村居民的多元化金融需要。另外,商业银行在“三农”人力资源建设阶段,缺乏有效的教育培训与管理,忽略了农村金融工作者的“三农”业务能力培养,导致少数工作者对“三农”业务不清、对涉农信贷业务不熟等,严重影响到农村居民信贷资金的发放;同时,商业银行没有全面考虑“服务三农”的考核制度,对“三农”业务的展开也造成不利影响。

三、商业银行服务“三农”金融对策

(一)强化支持“三农”发展意识,突出农贷方式对业务的引导作用

强化支持“三农”发展意识,需突出商业银行在“三农”贷款尤其是农户贷款的服务引导作用,激励商业银行推行“一次核定、随用随贷、余额管控、周转应用、动态整合”的农户信贷方式,积极发挥对“三农”金融服务的引导作用。进一步探索推广微贷技术在土地收益保证贷款项目的实施,促进农户小额信用贷款业务发展。同时,通过推广产业链金融方式,促进农产品“产、供、销”一体化发展,实现商业银行金融供应信贷产品对“三农”金融业务的导向作用,以此促进农业经济建设水平的提升,实现全面小康社会的建构。