风险投资下创新投入对高新技术企业财务绩效影响研究

2021-08-09范宝学高男

■ 范宝学 高男

辽宁工程技术大学工商管理学院 辽宁 125105

0 引言

随着全球经济一体化发展,国际市场竞争日益加剧,发展经济创新模式促进经济发展已上升到国家战略。政府工作报告多次提到“科创板”、“创业投资”、“融资”等关键词,表明了政府支持创业创新的态度。企业作为经济活动中最活跃的因素,个体创新势必会影响国家层面的创新水平。所以,企业能否在“大众创新,万众创新”的浪潮中抓住机遇,提高自身财务绩效是一个值得研究的问题。与传统融资不同,风险投资以股权投资的方式拓宽企业融资渠道支持企业创新,在解决企业融资难问题的同时,发挥认证监督作用,减少信息不对称所带来的逆向选择,充分利用自身专业能力为企业提供增值服务,最终实现资本增值。但由于风险投资具有高风险、高收益的特点,其最终目标并非长期持有企业股权参与经营,而是谋求较高投资回报,具有一定的投机性质。因此,研究风险投资是否有利于提高企业财务绩效水平,是否对创新投入与财务绩效的关系产生调节作用是十分必要的。本文借助实证研究,分析创业板高新技术企业创新投入、风险投资与财务绩效关系,以期为创业板高新技术企业、政府提供建议。

在创新投入与财务绩效关系的国外研究中,Juan V.García-Manjón 等(2012)[1]以754 家欧洲公司为样本,用实证方法验证了研发强度对企业财务绩效存在正面影响。Raphael Bointner(2014)的研究发现,企业绩效与当期创新投入存在正相关性,与滞后一年的创新投入无显著关系[2]。Angel L. Meroño Cerdán 等(2017)[3]在对500家企业实证研究过程中,发现创新对家族企业的绩效有巨大的贡献。(2019)以2015-2017年韩国上市公司为样本,研究表明IT 服务、通讯服务、电子、机械装置相关企业的研发投入没有对企业价值产生任何影响[4]。Jorge Ferreira 等(2020)通过对葡萄牙387 家企业的实证研究,发现创新能力与财务绩效正相关关系显著[5]。

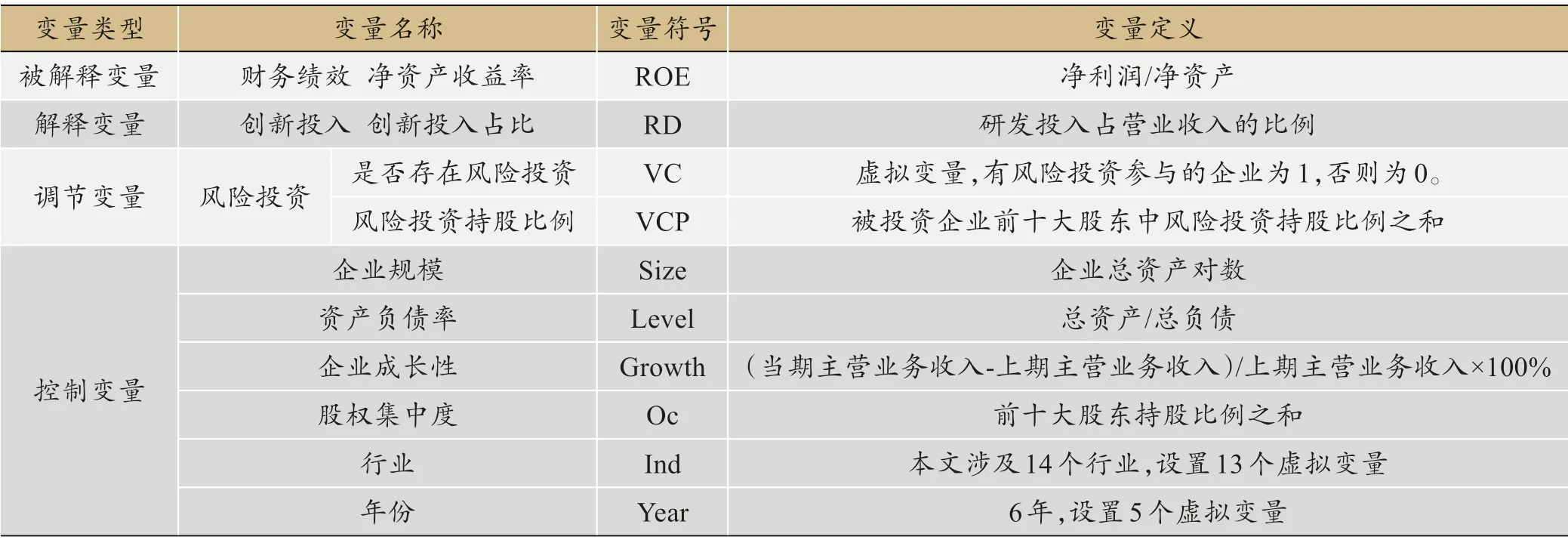

表1 变量定义表

国内研究中,赵喜仓和吴军香(2013)通过实证分析2008~2010年中小板上市公司的数据,认为R&D 资金投入强度对企业绩效的影响因行业不同而有所差异[6]。卢柯颖(2018)认为研发投入与净资产收益率呈正相关关系,且在滞后二期关系显著,印证了研发投入的滞后效应[7]。苏玉珠、张朋丽(2019)[8]通过对医药制造业数据研究分析,发现创新投入对企业绩效影响存在滞后和累积效应。巫强等(2020)[9]研究发现,创新投入对实体经济发展存在直接促进作用。李梦雅,严太华(2020)利用2010~2016年153 家深市创业板上市企业的面板数据,发现企业未来财务业绩无法同等受益于技术创新活动[10]。

多数学者认为风险投资与财务绩效存在正相关关系。Puri 等(2012)认为,相对于没有风险投资参与的企业,风险投资参与的企业表现更好,各阶段的成长更快速[11]。Hung-Kun Chen 等(2016)发现,风险资本支持的IPO 表现要优于非风险投资支持的IPO,风险资本对公司经营业绩有很好的提升[12]。Xuan Tian 等(2016)[13]认为风险投资积极参与被投资公司经营管理,利于促进企业财务绩效的提高。杨希等(2016)通过对创业板和中小板上市公司实证研究,验证了风险投资增值效应对企业财务绩效的正向作用[14]。利用GMM 方法,刘辉等(2016)以2005~2013年沪深上市公司为样本,发现风险投资对公司业绩的影响机制,认为风险投资参与经营管理能极大地提高公司财务绩效,但会阻碍市场业绩,这与公司属性密切相关[15]。通过对209家技术创业企业的调查,谢雅萍等(2018)[16]发现风险投资可以帮助企业提高绩效。董维佳,吕一明(2020)选取2010~2018年新三板844 家获得风险投资和9415 家未获得风险投资的企业进行实证研究,结果表明,风险投资对企业财务绩效和成长能力均有显著的正向影响,并且随着风险投资机构成立时间的延长,投资经验越丰富,对企业绩效的正效应越显著[17]。

而部分学者持有相反的观点。Nina Rosenbusch 等(2013)[18]基于证据研究方法,对风险投资介入基金公司进行了深入研究。结果表明,风险投资对基金公司业绩的积极影响很小。李德焱等(2013)以2009~2010年创业板上市公司为研究对象,发现企业经营绩效受风险投资的影响效果并不显著[19]。在对2009~2012年底创业板上市公司进行研究的基础上,杨其静等(2015)实证表明,劣质企业更愿意引入风险投资,但风险投资介入并未显著改善上市后的经营业绩,该研究结论与风险投资中涉及的逆向选择假说相吻合[20]。以2009~2013年创业板上市公司为样本,余劲松等(2016)发现,风险投资对企业成长没有显著促进作用[21]。

从已有文献的梳理中可以发现,关于创新投入、风险投资与财务绩效关系的研究,主要集中于创新投入与财务绩效,风险投资与财务绩效这两个方面的关系,研究风险投资、创新投入与财务绩效三者之间关系的文献较少。那么,风险投资介入是否对创新投入和财务绩效之间的关系产生影响,风险投资持股比例对创新投入与财务绩效关系有何影响?基于上述问题,本文以风险投资为切入点,对创新投入与财务绩效关系进行研究,以期进一步丰富有关创新投入与财务绩效之间调节因素的文献。

1 理论分析与假设提出

1.1 创新投入与财务绩效

熊彼特创新理论的显著论点,强调生产要素或条件创新在经济发展中的重要性,认为创新是经济发展的本质,是企业经济发展的内在动力。市场竞争的日益加剧以及政府创新政策的引导,企业越来越重视创新投入。在保持竞争优势的基础上,不断吸取创新知识,开发新技术,抢占市场份额,进而提升企业财务绩效。根据成本相关理论,只有当收入增加幅度大于成本增加幅度时,企业才能盈利,这说明在一定资产规模和行业固定的情况下,短期获得的收益能够弥补成本是盈利的关键所在。创新投入包括研发经费、人才投入,这些人力、财力的投入,短期内难以获得回报,但长期的创新投入有利于提高创新效率,促进企业财务绩效的提升。这表明创新投入对财务绩效的正向影响具有滞后性,这种滞后也是必然存在的。

因此,提出假设H1:企业创新投入对财务绩效具有正向影响,且有明显的滞后效应。

1.2 风险投资与财务绩效

认证效应理论与监督效应理论认为VC 参与有利于缓解信息不对称的问题,促进投资者与被投资企业互相了解,从而对企业绩效产生正向影响。VC 的认证效应体现在:由于风险投资机构本身投资的专业性,VC 在投资之前对企业进行严格调查与筛选,可以较为准确地评估企业风险和价值,继而谨慎投资,使其他投资者将VC参与投资的企业视为优质企业,吸引高质量投资者的关注。VC 的监督效应体现在:风险投资机构通过在董事会中派驻董事掌握话语权获得更多内部信息,利用专业水平与丰富的市场经验更好地监督和管理企业生产经营、财务等方面,改进企业管理,提高决策科学性。同时,风险投资分阶段投资的特点,能有效地控制经理的投机行为,促进合理配置资源,进而利用风险投资的多轮投资向市场传达积极信号。

鉴于此,提出假设H2:VC介入有利于企业财务绩效的提升。

1.3 风险投资、创新投入、财务绩效

VC 主要投资于有巨大发展潜力的初创企业。初创企业在前期通常缺乏经营管理经验、市场实战经验。VC进入企业后通常投入大量精力为企业提供全方位的增值服务:为企业提供人才、管理经验;提供产品、管理等各方面信息;监督企业的创新活动;不断指导和调整企业的创新方向,进而影响企业经济效益。从资金的角度来看,企业与外部投资者之间的信息不对称问题通过风险投资的认证监督得到有效缓解,降低了企业融资成本。同时,风险投资机构为创新投入提供坚实的资金支持,缓解企业资金压力,其带来的风险资本可以有效改善被投资企业的创新条件、加强工艺技术研发,推动财务绩效的提高。

基于此,提出假设H3:VC介入对创新投入与企业财务绩效关系起到正向调节作用。

持股比例在一定程度上反映了风险投资机构的控制权,即风投持股比例越高,在企业经营活动中越拥有话语权,利于风险投资机构监督管理企业活动,为企业投入更多有效资源,针对企业发展问题提出优质的解决方案,在提高技术创新的同时,促进企业生存和可持续发展。

由此,提出假设H4:VC 持股比例越高,越有利于调节创新投入与企业财务绩效的关系。

2 研究设计

2.1 样本选取及数据来源

创业企业在早期一般规模较小,经营业绩不稳定,可以有效验证风险投资能否在经营管理过程中起到积极的作用。同时,高新技术企业占创业板上市公司的绝大多数,研究创新投入与财务绩效关系更具有典型性。所以,本文涵盖2014~2019年创业板高新技术企业,以从Wind 和国泰安(CSMAR)数据库检索的数据为基础,并使用stata14.0软件进行数据处理。本文风险投资相关信息的数据无法直接从数据库获取,因此主要来自被投资企业的招股说明书、CSMAR 数据库前十大股东数据以及风险投资年报的手工摘录和整理。本文主要以有无风险投资参与为依据划分企业,对风险投资参与的定义标准如下:(1)公司前十大股东名称中出现诸如“创业投资”、“风险投资”、“创业资本投资”字眼,则视为有风险投资参与。(2)若股东名称中没有上述词语,但含有诸如“投资公司”、“高科技投资”、“创新投资”之类模棱两可的词汇,则应根据VC 的年报查询,其经营范围是否涉及股权投资。(3)其余公司可以在借助步骤二的基础上参考Wind中国PEVC库以及清科数据库,以便筛选确认是否有风险投资机构参与投资。如果被投资企业股东未通过以上三步骤的确认,那么企业并无风投参与。在界定的基础上,再计算风险投资持股比例。

此外,为了满足本文的研究需要以及确保研究数据的精确性,剔除证监会2012 版行业划分中的金融业;剔除缺失重要数据的上市公司;剔除ST、*ST 的上市公司。最终,本文获得336家公司的2016个观测值。

2.2 变量选择

2.2.1 被解释变量

净资产收益率(ROE)。衡量企业财务绩效的指标很多,但在以往文献中,大多数采用总资产收益率(ROA)和净资产收益率(ROE)两种指标[22-23]。相比之下,上市公司的净资产收益率(ROE)指标除了易于获取,经过会计师事务所审计,具有可靠性高的特点之外,还可以充分体现公司对股东投入资本的使用效率,因此本文以ROE来衡量企业财务绩效。

2.2.2 解释变量

创新投入(RD)。由于我国仅能提供企业国内的专利申报情况,并未强制要求上市企业公开专利信息,而且创新成果未必以专利形式体现,所以,如果以专利申请数来衡量创新投入存在很大弊端,对数据的可获得性和准确性存在影响。因此,本文结合上市公司年报,以研发投入费用与营业收入之比来衡量企业的创新投入(RD)。

2.2.3 调节变量

风险投资(VC)。此变量是虚拟变量,当风险投资机构出现在被投资企业前十大股东中时,该变量取值为1,否则为0。

风险投资持股比例(VCP)。本文将被投资公司前十大股东中风险投资持股比例之和作为衡量标准。

2.2.4 控制变量

企业规模(Size)。企业规模的差异往往反映为企业资源的差异,规模大的企业有更雄厚的物质基础,利于降低创新过程中的风险系数,更愿意参加技术创新,从而增强市场竞争中的优越性,影响企业财务绩效。所以,本文在保证数据可行性的基础上,取总资产对数衡量企业规模。

资产负债率(Level)。资产负债率能够有效地衡量企业利用债权人资金进行经营的能力。由于债务成本具有税收抵减功能,同时,其拥有财务杠杆的收益功能,使企业在经营状况良好时,为企业带来更大的收益,提高企业财务绩效。反之,企业需承担债务带来的债务压力,影响企业业绩,也不利于为技术创新提供充足的现金流。所以,使用资产负债率(Level)作为控制变量。

企业成长性(Growth)。考察一定时期内企业经营能力的发展状况,是企业成长分析的目的所在。公司成长速度越快,越有利于吸引投资者,提高市场占有率和财务绩效。本文用主营业务增长率来衡量,即主营业务增长率越高,企业发展速度越快。计算公式为:(当期主营业务收入-上期主营业务收入)/上期主营业务收入×100%。

股权集中度(Oc)。股权集中度在一定程度上反映了公司的治理结构,并通过影响公司治理来影响财务绩效。本文选取被投资公司前十大股东持股比例的总和作为衡量标准。

行业(Ind)。各行业创新投入程度不同,市场竞争环境存在差异,对企业财务绩效影响也不尽相同。在证监会2012版的行业分类的基础上结合本文实际情况,设置13个虚拟变量。

年份(Year)。本文选取的样本指标为2014~2019年创业板高新技术企业,以2014 为参照年,2014年上市公司为1,否则为0,以此类推。

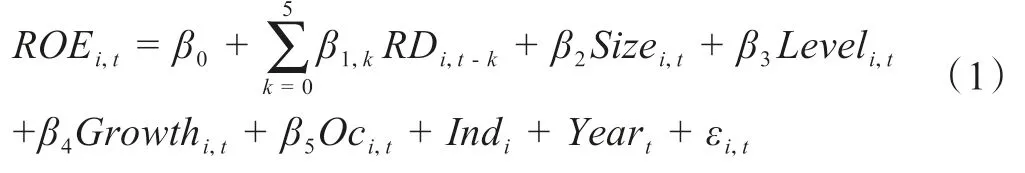

2.3 模型的建立

基于假设H1,建立创新投入与财务绩效回归模型1:

凸轮是原动件,故机构的行程速比系数K=从动件慢行程凸轮运动角/从动件快行程凸轮运动角。因Φ9= 2π- Φ,故若Φ<180,则从动件的推程是快行程,回程是慢行程,K= Φ9 /Φ= 2π /Φ- 1;若Φ>180,则从动件的推程是慢行程,回程是快行程,K=Φ/Φ9=1/(2π/Φ-1)。

根据假设H2,VC 介入对企业财务绩效的影响设计为模型2:

基于假设H3 和H4,研究风险投资对创新投入与财务绩效的调节作用,建立引入交互项的多元回归模型3和4:

模型中,i 表示样本公司;t 代表时间;ROEi,t为公司i在第t 期的盈利能力;RDi,t-k指公司i 在第t-k 期的创新投入,k 表示滞后期数(k=0,1,2,3,4,5);β0为截距项,ɛ 为误差项。

3 实证结果与分析

3.1 描述性统计

表2是对整个样本主要变量的统计描述。总体来看,财务绩效、风险投资持股比例、创新投入主要变量的数值与均值之间存在一定差异,资产负债率、企业成长性、股权集中度指标数值与均值差距明显。风险投资(VC)极差为1,均值为0.79,表明创业板高新技术企业普遍存在风险投资参与。财务绩效(ROE)最大值为28.79%,最小值为-64.09%,极差为92.88%,财务绩效差异较大,均值为5.14%,可以看出创业板上市公司盈利水平较低。依据国际上的研究成果,企业的研发强度达到5%就可以在激烈的市场竞争中占据一席之地。表中创新投入(RD)均值7.04%,大于5%,说明创业板上市公司比较重视创新投入。创新投入的极差为30.93%,说明大部分数值和其平均值之间差异较大。同时,其标准差为5.56%,在一定程度上可以体现出各公司对创新的重视程度不一,这可能受到年份、行业因素的影响。资产负债率(Level)均值为32.82%,表明负债水平不是很高,拥有不错的偿债能力;极小值为4.41%,可以看出创业板部分上市公司可以完全靠自有资金进行企业经营。股权集中度(Oc)均值56.96%,最大值为81.61%,最小值为26.39%,标准差为11.90%,表明创业板前十大股东的持股分布较为分散,而均值则体现出多数股权集中在大股东手中的情况。企业规模(Size)标准差为0.79,说明数据平均值分布集中,最大值和最小值分别为14.32、10.66,进一步说明创业板高新技术企业多为中小型企业。企业成长性(Growth)标准差为40.67%,极差为265.76%,充分体现出创业板上市公司经营能力参差不齐,均值为23.83%,一定程度上体现创业板上市公司高成长性的特性。

表2 变量描述性统计

3.2 相关性分析

为进一步分析这些变量之间的相关性,进行了变量间相关性的检验,结果见表3:财务绩效(ROE)与研发投入(RD)的相关系数为-0.086,在1%水平下显著,表明ROE 与RD 存在显著的负相关性,初步验证财务绩效与创新投入之间存在负相关关系。财务绩效(ROE)与风险投资(VC)的相关性系数为0.097,在1%的水平上有显著性,风险投资对财务绩效表现为正向促进作用,初步验证假设2。风险投资(VC)与研发投入(RD)相关系数为0.071,在1%水平上具有显著的正相关性。综上分析可以看出,风险投资(VC)可能存在对财务绩效(ROE)与研发投入(RD)的调节作用。控制变量与财务绩效(ROE)存在显著相关关系,模型对于这些变量的控制,增强了结果的可信度。由于本文的变量系数均未超过0.5,因此实证结果不存在多重共线性,不需要对多重共线性进行检验。

表3 变量相关关系检验结果

3.3 多元回归分析

3.3.1 创新投入对财务绩效影响回归分析

模型回归中对行业和年度进行了控制,为保证回归结果的直观性,回归系数不作列示。模型1 的实证结果见表4所示,创新投入与当期财务绩效在1%的水平上显著负相关,系数为-0.412,表明当年创新投入每增加1%,企业净资产收益率下降0.41%,创业板上市公司研发投入的增加不利于财务绩效的提升,可能的原因:创新投入一部分费用化,会在一定程度上削减企业利润;创新投入当期可能未完全得到市场认可,暂未获得相应回报。

表4 创新投入对财务绩效影响回归结果

3.3.2 风险投资对财务绩效的影响

从表5中可以看出,风险投资与财务绩效在1%水平上显著为正,相关系数为0.085,说明风险投资介入对财务绩效起促进作用,即相比于无风险投资参与的公司,有风险投资参与的上市公司财务绩效会更加良好,主要是因为风险投资能够解决企业的资金需求,充足的资金有利于企业财务绩效的提升。验证了假设H2。

表5 风险投资对财务绩效影响回归结果

3.3.3 风险投资对创新投入与财务绩效的调节作用

表6列示了模型3 和模型4 的实证结果。模型3 加入了风险投资(VC)与创新投入(RD)的交互项,创新投入对财务绩效(ROE)的影响为:△ROE/△RD=β1+β3VC。其中,当期RD相关系数为-0.471,在1%水平上显著负相关,但交互项RD*VC 系数为0.147,相关性不显著。L2.RD*VC的调节系数为0.644,在10%水平上显著正相关,则L2.RD对ROE的影响为:0.159+0.644*VC,表明VC正向调节创新投入与滞后2期财务绩效关系,与假设H3不完全一致。在模型4 中,风险持股比例(VCP)的系数为-0.222,在5%水平上呈显著负相关关系,与RD 相关交互项均呈不显著相关关系,所以,风投持股比例对创新投入与财务绩效关系的调节作用并不显著。假设H4 不成立。

表6 创新投入、风险投资与财务绩效的回归结果

3.4 稳健性检验

为了验证实证结果的可靠性,本文选取营业利润率(OPM)以代替净资产收益率(ROE)代表企业绩效,重复以上的回归过程。

表7列示了模型1 的稳健检验回归结果,其中创新投入(RD)回归系数为-0.610,在1%水平上当期创新投入与财务绩效显著负相关。L2.RD 系数为0.470,L2.RD与OPM 在5%水平上存在显著正相关关系,与模型1 结论一致,所以本文关于创新投入与财务绩效关系的结论具有稳健性。表8列示了模型2 的稳健性检验结果,风险投资的相关系数是0.047,在5%水平上显著为正,说明风险投资对企业财务绩效起到促进作用,与本文研究得到了相同的结论,本文所述结论具有稳健性。

表7 创新投入对财务绩效影响稳健性检验结果

表8 风险投资对财务绩效影响稳健性检验结果

从表9中可以看到:模型3 中当期RD 的相关系数是-0.681,在1%的水平上显著负相关,RD*VC 的系数为0.198,相关性不显著。L2.RD*VC 交互项系数为0.827,在5%水平上显著正相关,L2.RD 对ROE 的影响为:0.202+0.827*VC,即VC 对L2.RD 与ROE 具有显著的正向调节效应,与本文研究结论相同。模型4中,VCP与财务绩效系数为-0.235,在5%水平上显著负相关,VCP 与RD 相关交互项相关程度均不显著,所以,风投持股比例对调节创新投入和财务绩效的关系没有显著效果,结论与本文研究结论一致,实证结果具有稳健性。

表9 创新投入、风险投资与财务绩效的稳健性检验结果

4 研究结论及建议

以2014~2019年336 家创业板高新技术企业为研究样本,实证研究了创新投入与财务绩效关系,风险投资与财务绩效关系,并以风险投资及持股比例为调节变量进一步研究其对创新投入与财务绩效的调节效应。实证结果表明:

(1)创新投入对当期企业财务绩效存在消极影响,其正向影响具有短期滞后性;(2)风险投资参与有助于提高企业财务绩效;(3)风险投资参与对创新投入与企业财务绩效的正向关系起着积极的调节作用;(4)风险投资持股比例对于调节创新投入与企业财务绩效关系并不显著。

针对以上研究结论提出如下建议:

(1)对企业来说:第一,针对创新投入对财务绩效存在2期滞后效应,企业需要加强技术创新理念,合理安排创新投入时机,在提高技术创新效率的同时,实现企业价值最大化。第二,企业应加强自身实力以支撑技术创新,在此基础上积极主动拓宽外部融资渠道,增强创新项目的选择权,提高市场竞争优势。第三,正确认识风险投资对创新投入与企业绩效的调节作用。虽然风险投资乐于投资创业板企业,但其存在的逐名动机,使得一些风险投资机构并未真正推动企业财务绩效增长。所以,企业在选择风险投资机构时应多方考量。(2)对政府来说:第一,政府应加强政策引导,激励企业技术创新,着力构建有利于创业板上市公司技术创新平台。第二,政府为风险投资的发展提供良好的发展环境。作为传统融资方式的重要补充,风险投资有利于拓宽企业融资渠道。通过改进企业信息披露制度,减少风险投资机构的信息不对称问题,鼓励风险资本参与企业。同时,政府不断健全相关法律法规,严格管控风险投资过度投机行为,规范风险投资并逐步完善风险投资退出机制。