中小型茶叶生产企业的纳税分析与税收筹划

2021-08-04厦门大学嘉庚学院包华瑜

○厦门大学嘉庚学院 包华瑜

安溪地区以茶叶闻名,茶业是该地区经济的支柱产业,具有举足轻重的地位。据不完全统计,安溪地区大大小小的茶业生产企业超过1万家。这些茶叶生产企业生产组织形式多样,多数企业规模较小,甚至有近80%的茶叶生产企业因为生产组织形式不合理、会计制度不健全和成本核算不清晰等原因给企业带来了一定的纳税压力,大大降低了这些企业的市场竞争力和抗风险能力。

一、中小型茶叶生产企业的纳税分析

“税收筹划”是指纳税人在符合国家法律及税收法规的前提下,按照税收政策法规的导向,采用税法所赋予的税收优惠或选择机会对自身经营、投资和分配等财务活动进行科学、合理的事先规划与安排,以达到节税目的的一种财务管理活动。其中,包括税后利润较大化、税负减轻、企业价值较大化等,并不是简单指减轻税负。

茶叶的生产可以划分为三个阶段,分别是茶树种植与茶园管理、毛茶加工阶段和茶叶精制阶段。茶叶生产企业也相应的分成几种类型[1]。

(一)茶树种植与茶园管理企业

一部分茶叶生产型企业,拥有自己的茶山、茶园,但没有自己的加工厂,主要以出售茶叶青叶获利。国家取消农业特产税以后,依据《企业所得税法》和《企业所得税法实施条例》规定可以免征、减征“从事农、林、牧、渔项目所得”的企业所得税;可以减半征收“花卉、茶以及其他作物和香料作物的种植”收入的企业所得税。依据《增值税暂行条例》的规定,“农业生产者销售自产农产品”免税。根据上述相关税收优惠政策,这一类型的茶叶生产企业出售茶青的收入,可以免征增值税,减半征收企业所得税。

(二)毛茶加工企业

毛茶加工厂是指茶叶初级加工厂,其所生产的产品(毛茶)属于初级农产品。依据《企业所得税法实施条例》,免征农产品初加工项目企业所得税。在增值税方面,毛茶加工企业是否应当缴纳增值税,按什么标准、税率来征收,还需要区分毛茶加工企业的不同类型进行分析。

1.毛茶加工(厂、作坊)企业

毛茶加工厂一般没有自有的茶园,不种植茶树,也不管理茶园,其涉及增值税的业务主要有两项。

(1)向茶树种植企业、茶园管理企业和茶农直接收购茶叶青叶进行初级加工为毛茶(初级农产品),然后对外销售。这一项业务属于生产产品并销售,但其原材料为对外收购,不满足“农业生产者销售自产农产品”的要求,应当依法缴纳增值税[2]。

若毛茶加工厂是小规模纳税人,则按3%的征收率计算增值税。若该毛茶加工企业是一般纳税人,则销项税额按毛茶不含税销售额乘以9%税率计算。购进货物准予抵扣的项目包括收购的原材料(茶树青叶),加工过程中耗用的辅助材料、电力、燃料、包装物等,采购原材料,包装物与销售产品的运输费用等。采购的原材料(茶树青叶)按“农产品收购发票”上的购买价格乘以9%扣除率计算进项税额,其他运输费用、辅助材料、包装物、燃料、动力等则按取得的增值税专用发票抵扣联上的税额进行抵扣。当然上述所列情况,在没有取得增值税专用发票或相关发票的一律不得抵扣。

(2)向其他毛茶加工企业直接收购毛茶(初级农产品),然后经筛选、分级、分装、包装后进行销售。这一部分业务属于对初级农产品的再加工,不属于初级农产品加工的范围,不符合《企业所得税法》及《企业所得税法实施条例》中规定的免征企业所得税的要求,这部分所得应当分别核算,依法缴纳企业所得税。

2.拥有自有茶山、茶园的毛茶加工企业

这一类型的毛茶加工企业,主要的涉税业务有三项。

(1)加工自有茶山所产的茶青,生产为毛茶(初级农产品)对外销售。依据规定,毛茶加工企业利用自有茶园种植、采摘的茶青进行初加工成毛茶对外销售的可以免征增值税,减半征收企业所得税。

(2)对外收购部分茶青,加工成毛茶对外销售。

(3)对外直接收购毛茶,然后经筛选、分级、分装、包装后进行销售。

后两项业务与前述的没有茶园的毛茶加工企业一样,其企业所得税与增值税的区分应按不同情况确定,并且分别核算免税、减税项目,未分别核算的,则从高适用税率。因此,这类毛茶加工企业应当建立、健全企业会计制度,对利用自有茶青生产的和外购茶青生产的毛茶销售额以及外购毛茶的销售额分别核算,只有这样才能享受相关税收优惠政策。如果没有分别核算,则自产免税部分产品也应当按外部购买的部分从高适用税率进行纳税。涉及的企业所得税问题,也依前述确定是否适用减免优惠政策。

3.毛茶加工(厂)企业与茶农一起合作成立农民专业合作社

《国家财政部、国家税务总局关于农民专业合作社有关税收政策的通知》规定,“销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税”。所以,很大一部分的毛茶加工厂仅依靠自有茶山出产的茶叶青叶不能满足销售需求的时候,应依法与茶农成立农民专业合作社,从而达到降低企业税赋的效果。在这里需要强调的是,在该通知中规定的免征增值税的范围仅包括“销售本社成员生产的农产品”,而毛茶加工厂收购其所在农民专业合作社社员的茶青进行初加工和收购其所在农民专业合作社社员毛茶经简单加工后再销售,是否还属于这个范围,没有明确的规定。

此外,毛茶加工厂销售其所在农民专业合作社成员的初级农产品,其收入能否认定为“从事农、林、牧、渔业项目所得”,也就是满足“茶叶种植项目所得或茶叶初加工项目所得”的要求、目的还有没明确的规定,一般按当地惯例执行。

(三)茶叶精制企业

从企业类型上分析,茶叶精制企业属于工业企业,其生产的产品(精制茶或茶叶礼盒)被认定为一般商品,适用13%的增值税税率。

1.茶叶精制企业是小规模纳税人

若茶叶精制企业是小规模纳税人时应缴纳增值税的计算方法与毛茶加工企业小规模纳税人的计算过程、方法一致。

2.茶叶精制企业是一般纳税人

茶叶精制企业是一般纳税人时,销售本厂生产的精制茶叶的销项税额应按13%的税率乘以不含税销售额进行核算。如果茶叶精制企业是一般纳税人,那么它向外部直接收购一部分茶叶,不经过任何加工生产,而直接出售时,销售该部分的销项税额要区分所收购茶叶的不同属性来进行分析和计算。

(1)对外收购精制茶叶,并且取得9%增值税专用发票的,在对外销售时可以按9%计算销项税额。

(2)对外收购毛茶,并且取得相关发票(这些发票可能是10%增值税专用发票,也可能是农产品销售发票或农副产品收购发票等)。这部分对外收购的毛茶购入以后没有经过任何加工生产,也没有改变毛茶原有的商品属性,还是毛茶,精制加工企业购入的目的就是用于销售。因此,销售这一部分毛茶时,按产品13%税率计算销项税额。

企业存在兼营不同税率业务时,会计核算务必要分开,否则应将高适用税率进行征税。这类情况在本地比较常见,经常需要向税务主管部门做出解释。

3.茶叶精制企业是一般纳税人时增值税进项税额的计算

企业是一般纳税人时,增值税进项税额的计算主要是耗用的原材料的进项税额确定,相比毛茶加工企业的一般纳税人更为繁琐[3]。根据茶叶精制企业原材料(茶青、毛茶)取得的途径不同,茶叶精制企业原材料的取得要复杂很多,大致可以划分为四种情况。

(1)原材料购入时,已经取得有一般纳税人资格企业开具的增值税专用发票,可以直接按增值税专用发票抵扣联上所注明的税额进行抵减。

(2)原材料购入时,没有取得有一般纳税人资格的企业开具的增值税专用发票,仅取得认定为小规模纳税人的企业或毛茶加工厂、茶园管理企业开具的农产品销售发票,可以按相应发票上所注明的毛茶(初级农产品)的金额乘以9%的扣除率来计算可抵扣的进项税额。

(3)原材料购入时,既没有取得有一般纳税人资格的企业开具的增值税专用发票,同时也没有取得其他企业或个人农产品销售发票,而是在茶叶精制(厂)企业直接向外部收购茶叶青叶、初制毛茶时,由茶叶精制(厂)企业自行开具的农副产品收购发票,按收购发票上所载明的收购价格乘以9%的扣除率计算可抵扣的进项税额。

(4)原材料购入时,如果没有取得任何相应的发票,根据《增值税暂行条例》的规定,一律不得核算该部分原材料的进项税额[4]。

二、金岩茶厂税务筹划分析

(一)茶厂简介及相关纳税情况

金岩茶业有限公司(以下简称“金岩茶厂”)是安溪地区一家集茶树种植、茶叶初、精加工与茶叶销售为一体的中型茶厂。茶厂现有自有茶山60余亩,年产春茶青叶50万余斤,该部分茶青可精制成茶叶成品5万余斤左右。现有厂房5000余平的自建厂房及茶叶初、精加工的相关设施,茶厂年加工能力20万斤左右,自有茶山所产青叶仅占25%左右,大部分青叶需要从外部采购。同时为满足销售需要,茶厂也从外部直接购入部分毛茶对外销售或精加工成为精茶对外销售。

金岩茶厂为增值税一般纳税人,2020年6月份,销售含税收入为 180 000元,茶厂销售自产毛茶 45 000元;销售以茶厂自产毛茶为原材料,再加工生产的精制茶 81 000元;销售从外部购买的毛茶 54 000元。6月销售的总成本(含税)110 000元,茶厂自产毛茶销售成本 32 000元;用茶厂自产毛茶为原材料,再加工的精制茶叶销售成本 40 000元(初加工 25 000元,精加工 15 000元,精加工成本含进项税额1500元);茶厂对外收购的毛茶成本 45 000元。

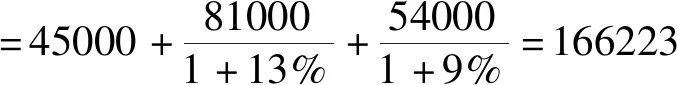

1.2020年6月份应缴纳增值税的计算

销售自产毛茶45 000元免增值税

增值税进项税额=45000×10%+1500=6000(元)

应纳增值税税额=13777-6000=7777(元)

2.2020年6月份茶厂经营所得的计算

销售成本=32000+(40000-1500)+45000×(1-9%)=111450(元)

利润总额=166223-111450=54773(元)

其中:自产毛茶项目所得=45000-32000=13000(元)

精制茶和外购毛茶项目所得=54773-13000=41773(元)

根据国家税务总局2011年第48号文件第八条的规定,该市税务主管机关按照比例分摊法核定金岩茶厂茶树种植、茶园管理环节与毛茶初加工环节的所得分别占 6∶4。

应纳税所得额=41773+13000×60%×50%=45673(元)

应纳所得税额=45673×20%=9135(元)

3.2020年6月份,茶厂应缴纳增值税额与企业所得税额合计为16 912元。

(二)相关税务筹划

由上例可知,用于生产精制茶叶的原材料(金岩茶厂自己生产的毛茶)增值税的进项税额没有计算在内,在生产精制茶叶的业务收入时,茶厂初加工收入也没有享受所得税免税优惠。此时如果成立由金岩茶厂控股的茶叶精制厂(有限责任公司),那么在加工精制茶叶时,茶叶精制厂向金岩茶厂收购自有茶园的茶叶青叶和金岩茶厂自产毛茶,就可以计算要扣减的增值税进项税额;金岩茶厂卖给茶叶精制厂毛茶收入,就可以享受免征增值税和免征企业所得税优惠。金岩茶厂进行以上纳税筹划后,若茶叶精制厂按60 000元向金岩茶厂收购当月生产精制茶所用的毛茶,则金岩与茶叶精制厂的应纳税金额如下。

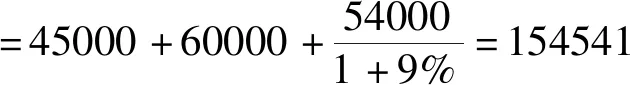

1.当月茶厂应缴纳增值税额的计算

当月茶厂应缴纳企业所得税额为(不考虑其它费用与支出的情况下):

销售成本=32000+25000+45000×(1-9%)=97950(元)

利润总额=154541-97950=56591(元)

其中:茶厂自产的毛茶和用于精制茶叶的项目所得=(45000+60000)-(32000+25000)=48000(元)

外购毛茶项目所得=56591-48000=8591(元)

应纳税所得额=8591+(48000×60%×50%)=22991(元)

应纳所得税额=22991×20%=4598(元)

2.当月茶叶精制厂

假定该厂满足小型微利企业对员工数量和资产总额的要求,同时在不考虑其它费用与支出的情况下:

应纳所得税额=3581×20%=716(元)

3.当月金岩茶厂与茶叶精制厂应纳增值税与企业所得税合计数,409+4598+3769+716=9492(元)。

通过将金岩茶厂的经营业务与茶叶精制厂生产业务进行整合,成立由金岩茶厂控股的茶叶精制厂后,金岩茶厂与茶叶精制厂共计节税7472元,节税率达43.87%。当然在这里还需要考虑,成立茶叶精制厂所需的时间及其他成本、费用等相关问题,判断是否可以通过这样筹划来实现利益最大化的目标。

三、中小型茶厂税务筹划的建议

为合理、合法的降低茶厂的税收负担,提升茶厂的市场竞争力,为中小型茶厂提出税务筹划的建议。

1.适当调整茶厂的现有股权结构,考虑吸收一部分茶农以茶山的经营权作价入股茶厂,提高茶厂自有茶青占比。

2.茶厂和茶农一起成立农民专业合作社。

3.成立由茶厂控股的茶叶精制公司,专门负责茶叶的精制与销售。

4.建立、健全各相关单位的会计制度,清晰核算各种涉税业务,防止因核算问题被税务机关从高适用税率。