住房价格、购房倾向异质与限购限贷政策

2021-08-03胡蓉郑军

胡蓉 郑军

摘 要:限购令是目前我国最严厉的房地产调控政策,其政策效果一直存在争议。本文首先通过构建动态随机一般均衡模型模拟了各外生政策冲击对房地产价格波动的影响,然后通过贝叶斯估计方法对模型参数进行了估计和校准,最后通过脉冲响应和方差分解考察了外生冲击的均衡房价效应。研究发现,购房倾向和抵押率对我国房价波动的贡献率最大,分别为63.67%和29.23%;非富裕家庭通过富裕家庭增加的储蓄间接地获得融资,进而助推房价上涨;而房价过快上涨将导致家庭财富差异扩大,最终影响房地产相关政策的有效性。

关键词:限购限贷;购房倾向异质;动态随机一般均衡;贝叶斯估计

DOI:10.3969/j.issn.1003-9031.2021.06.002

中图分类号:F293.30文献标识码:A 文章编号:1003-9031(2021)06-0014-13

一、引言及文献综述

自1998年住房分配制度改革以来,我国房地产市场发展迅速。对应于房价变化趋势,我国实施了货币政策、土地政策、财政政策以及行政手段等四大类与房地产行业相关的房地产市场调控政策。但从房价整体走势来看,房地产调控政策效果并不明显,有时甚至与预期目标相悖。本文聚焦于2010年后出台的“限购令”政策及其效果。“限购令”包含限购政策与限贷政策,这两类政策生效的条件受哪些因素制约,它们如何对经济和房地产市场产生影响,这些问题依然悬而未决。从具体条款来看,当前“限购令”主要是调控居民的购房能力,而真实购房行为主要由购房能力和购房倾向两个并非完全独立的因素共同决定。因此,考察购房倾向对限购限贷政策实施效果的影响具有重要的理论与现实意义。

不同家庭的购房倾向大相径庭。Gale&Allen(1994)将倾向于购买某类资产的家庭定义为该类资产的自然买家(natural buyers hypothesis)。Fostel&Geanakoplos(2014)进一步认为,某类家庭倾向于购买房产的原因有以下几点:相比其他家庭,此类家庭风险厌恶程度更低;具有更好的对冲技术,房地产资产对于此类家庭而言风险程度更低;能从中获得更高的效用;能更有效率地利用其所拥有的住房资产获得更高的收益;具有特殊消息;更乐观。

由于住房是一种重要抵押品,家庭购房倾向异质性会对资产抵押率(即杠杆)产生影响,进而影响其价格,且杠杆的周期性会导致资产价格波动率变化。Geanakoplos(2003)发现,当家庭对住房资产未来价格的乐观程度异质时,通过构建一般均衡模型可获得经济中的均衡杠杆率,而该均衡杠杆率会对房价产生巨大影响。此外,Fostel&Geanakoplos(2014)认为,当对房地产市场持乐观态度的家庭数量增多时,一般均衡状态下的居民杠杆水平将随之提高。Kubler et al(2014)则指出,若家庭通过持有房产所得效用具有异质性时,家庭会倾向于加大借贷并持有较少的抵押品,从而导致经济中的均衡杠杆水平偏高,经济无法达到帕累托最优。Fostel et al(2015)将模型拓展至全球经济,发现当不同国家的杠杆水平异质时,外国投资者会倾向于投资杠杆水平较高的国内资产(特别是住房资产),从而导致该国家房地产资产价格偏高。关于杠杆周期的资产价格波动率效应,当家庭持有房产的效用异质时,均衡杠杆可以在均衡中内生决定,但相比于完全市场中的房价,不完全市场中房价波动率更大。Fostel&Geanakoplos(2008)进一步研究发现杠杆周期会导致焦虑型经济。基于同样的模型,Thurner et al(2012)发现当家庭拥有房产的效用异质时,若其均衡杠杆处于较高水平,高杠杆会带来房价高波动。Fostel&Geanakoplos(2012)则发现坏消息虽然能够降低家庭的均衡杠杆,但同时也会进一步地增加房价的波动性,对经济造成危害。

上述文献集中考察了融资杠杆对房价的影响,但较少涉及购房倾向在房价波动中所发挥的作用。尽管Fostel&Geanakoplos(2014)采用归纳的方法给出了购房倾向的定义,但并未具体探究购房倾向在房价波动中所发挥的作用。更为重要的是,任何一个经济系统的价格演变都是多种因素共同作用的结果。为较准确地刻画购房倾向与限购令政策效果之间的关系,针对限购令主要涉及利率、抵押贷款及土地政策等方面的具体条款,本文在一个动态随机一般均衡模型中研究利率、抵押率、土地政策以及购房倾向的冲击对主要经济变量和房价的影响,并衡量哪种政策对住房市场的冲击更大。研究发现,购房倾向冲击和抵押率冲击对我国房价波动的贡献率最大,分别为63.67%和29.23%。因此,合理引导居民的购房倾向,调整最低首付比能较为有效地调控房地产价格。

二、异质家庭一般均衡模型

限购政策主要针对我国已有住房居民,使其无法继续购买房产。限贷政策对有资格买房的居民施加了限制,加大其融资成本,降低其贷款额度。为了分析有房家庭和无房家庭的购房倾向,我们借鉴Iacoviello&Minetti(2008)的建模思路,假设经济中存在两类代表性家庭,他们的消费倾向存在差异。有房家庭拥有较高的折现因子,无房家庭的折现因子较低,因而更倾向于當前消费,并倾向于从有房家庭获得消费贷款,这与我国受到限购的家庭情况相似。拥有房产的富裕家庭由于不能买房,会选择存储,并通过金融中介机构将存款贷给没有房产的非富裕家庭,非富裕家庭通过抵押贷款买房和消费。

假定富裕家庭本身拥有住房,限购政策无法再次购买房产,他们通过银行等中介间接地贷款给非富裕家庭,从而积累资本。非富裕家庭利用从富裕家庭处获得的贷款购买房产,但面临信贷约束,且不能累积资本。记富裕家庭的比例为,非富裕家庭的比例为1-?棕。我们假设一般消费品部门由垄断竞争厂商组成,他们生产同质且可分的商品。此外,一般消费品的价格存在黏性。

(一)有房富裕家庭部门

为了引入金融加速器机制,居民部门的效用函数参考Iacoviello&Minetti(2008)的模型。富裕家庭通过理性地选择一般消费品需求Ci,t、住房需求Hi,t、家庭劳动供给Li,t、向非富裕家庭的贷款Bi,t、一般消费品部门资本投入Ii,c,t以及房地产部门资本投入Ii,h,t,以最大化自身效用。其中,富裕家庭的劳动供给参考Horvath(2000)的模型,将其设定为一个复合的总劳动Li,t,复合总劳动是一般消费品部门劳动供给Li,c,t和房地产部门劳动供给Li,h,t的函数。同时,在富裕家庭的效用函数中加入住房需求冲击Sh,t和劳动供给冲击Sl,t。

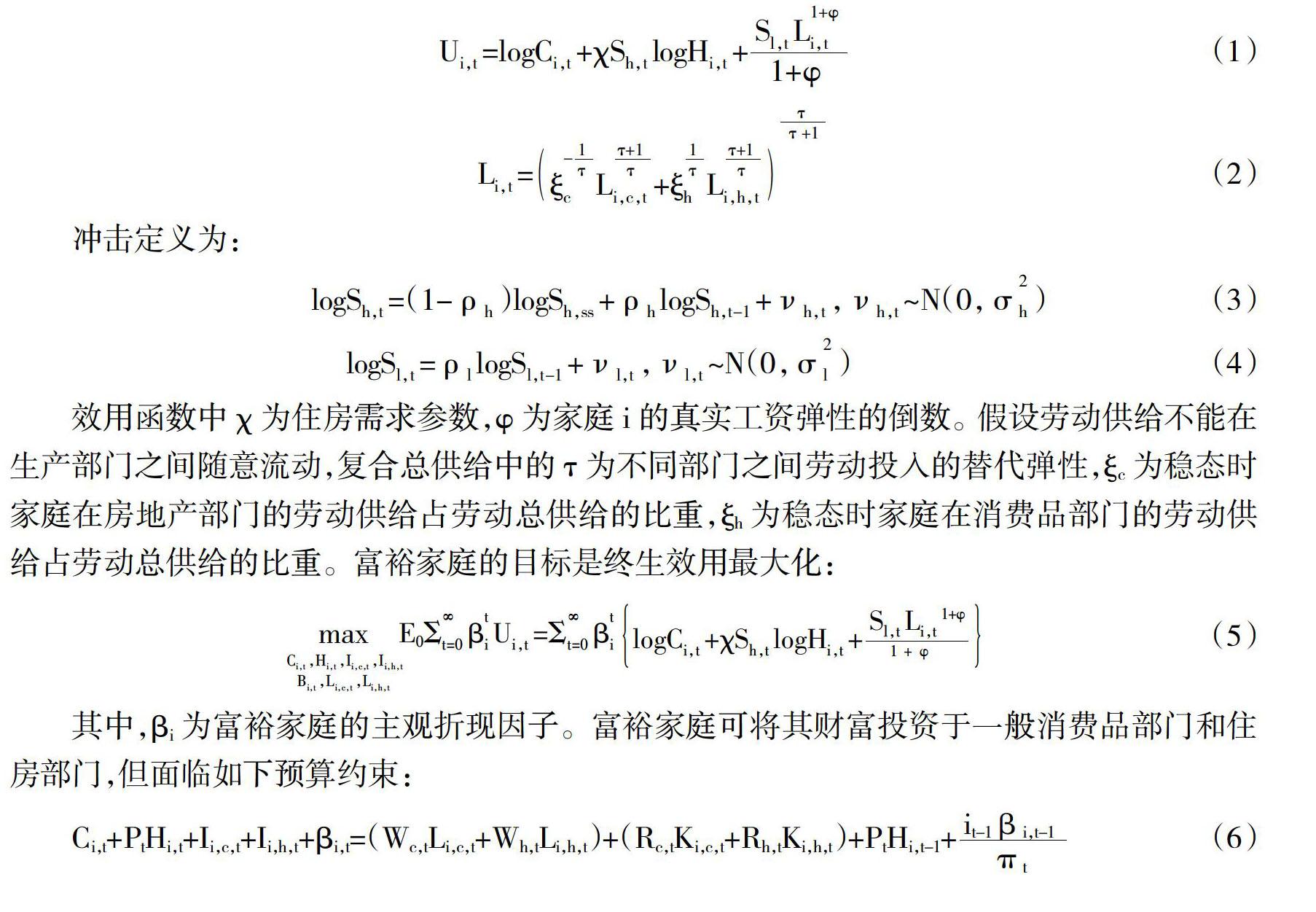

因此,富裕家庭i的购房倾向由以下效用函数定义:

效用函数中?字为住房需求参数,?渍为家庭i的真实工资弹性的倒数。假设劳动供给不能在生产部门之间随意流动,复合总供给中的?子为不同部门之间劳动投入的替代弹性,?孜c为稳态时家庭在房地产部门的劳动供给占劳动总供给的比重,?孜h为稳态时家庭在消费品部门的劳动供给占劳动总供给的比重。富裕家庭的目标是终生效用最大化:

其中,?茁i为富裕家庭的主观折现因子。富裕家庭可将其财富投资于一般消费品部门和住房部门,但面临如下预算约束:

式(6)左侧为富裕家庭在t时刻的总支出,包括消费支出、购买住房支出、资本投资支出以及向非富裕家庭的贷款,其中,Pt为t时刻的房价,it为t时刻的名义利率,πt为t时刻的通货膨胀。等式右侧为富裕家庭在t时刻的总收入,包含从一般商品部门和房地产部门所获得的工资收入、从一般商品部门和房地产部门获得的资本收益、债券价值、房地产资产价值以及上一期向非富裕家庭贷款所得的利息收入。其中,Wc,t和Wh,t分别为一般消费品部门和住房部门中的真实工资,Rc,t和Rh,t分别为资本在一般消费品部门和住房部门的真实租金。

富裕家庭i的资本存量分别按照如下方式变化:

三、模型参数的贝叶斯估计

为了获得上面描述的DSGE模型中的参数值,我们根据宏观经济的历史数据,通过贝叶斯估计方法获得模型参数。对于家庭在消费品部门的劳动供给比重和在房地产部门的劳动供给比重,根据侯成琪和龚六堂(2014)的估计分别设定为0.95和0.05。根据《中国家庭金融调查报告》,我们将我国自有房率设置为0.7。根据Wang and Yao (2003),将两个生产部门的资本折旧率设为0.05。根据刘明和刘斌(2005)的研究,一般消费品之间的替代弹性赋值为6,而一般消费品资本份额和住房资本份额设为相等,均为0.5。最后,抵押率根据中国商业银行限购时的70%来定义。对于富裕家庭的折现因子采用Iacoviello and Minetti(2008)的赋值,为0.98;根据马亚明和刘翠(2014)研究,非富裕家庭的折现因子设为0.90。富裕城市、欠富裕城市、非富裕城市居民对房屋需求参数分别选取0.14、1.20和0.32,并根据我国自有房率来进行校准。

其他参数我们利用贝叶斯估计来估算,数据选取我国2008-2019年间的GDP、CPI环比增长率、银行间同业拆借利率、70个大中城市的房价指数的季度数据,采用HP滤波剔除长期趋势。表1列出了各个待估参数及其含义、先驗分布、先验分布均值、先验标准差、后验分布均值和置信区间。先验分布的选择基于参数的取值区间,对于取值在(0,1)区间的参数,选取其先验分布函数为beta分布,对于取值大于0的参数,选取其先验分布函数为Gamma分布,对于外生冲击的标准差,选取其先验分布函数为Inv-gamma分布。先验分布均值和先验标准差参考侯成琪和龚六堂(2014)的研究。用准牛顿法(BFGS)加上通用全局优化法,利用软件1stopt7.0进行迭代,迭代数为628时得到了模型中经济变量的稳态值。并对一阶条件进行对数线性化(因为篇幅问题,这里未列出线性化后的方程组)。本文在MATLAB R2014b环境中运行Dynare来进行估计,其估算结果如表1所示。

四、实证分析

(一)脉冲响应分析

DSGE模型具有坚实的微观经济基础,经济中各部门根据自己的行为方程和约束条件选择最大化自身效用或利润的最优路径。此外,根据DSGE模型特点,本文将进行比较分析,进一步分析房地产政策相关冲击的传导途径。

1.调控政策对总消费的影响

对比富裕城市、欠富裕城市、非富裕城市可以发现,在一个标准差的冲击下,总消费对几类房地产政策的响应情况如图1所示。总体来说,购房倾向、抵押率和利率冲击下的总消费水平都有一个明显的跳升,其中购房倾向冲击下的跳升最为明显,总消费对购房倾向冲击的响应水平更高,说明引导居民降低买房热情对于刺激消费在短期内是有效的。而土地冲击的作用相反,当土地供给下降一个标准差时,由于供给减少导致房价升高,家庭会在购买房产中花费更多的资金,导致消费的减少。

2.调控政策对房价的影响

在给定冲击下,房地产价格对几类政策的响应情况如图2所示。总体而言,利率下降会带来房价攀升。利率下降意味着融资成本降低,居民对住房的消费需求和投资需求变大,因而推高了均衡房价。而欠富裕城市和非富裕城市的房价在0时刻对利率变动的响应要比富裕城市更大,但趋于稳态的速度更快,在第7期后超过富裕城市,最终趋于稳态。抵押率提高会导致住房价格短期内下降,这是因为它限制了居民购买住房资产的准入资格,降低了需求,但这种抑制作用是短期的,长期来看,由于被抑制的需求包含大量住房刚需,因此房价最终将会稳定在一个比0时刻高的水平上。其中,非富裕城市对于抵押率冲击的响应幅度最大,欠富裕城市最小。这是因为非富裕城市的经济发展水平较低,居民存款相对较少,因此个人住房抵押贷款首付比的高低对非富裕城市居民的购房需求影响更大。欠富裕城市的收入房价比与其他城市相比更合理,因此住房需求对抵押率冲击的敏感程度稍低。至于土地政策的冲击,富裕城市对收紧的土地政策的响应呈现出先降后涨趋势,而土地政策冲击对于欠富裕城市和非富裕城市的房价影响不大。这可能因为在富裕城市,住房的供给远低于需求,房地产市场是卖方市场,供给会直接影响价格,收紧的土地政策会导致住房供给减少,从而对房地产价格有提升效果。

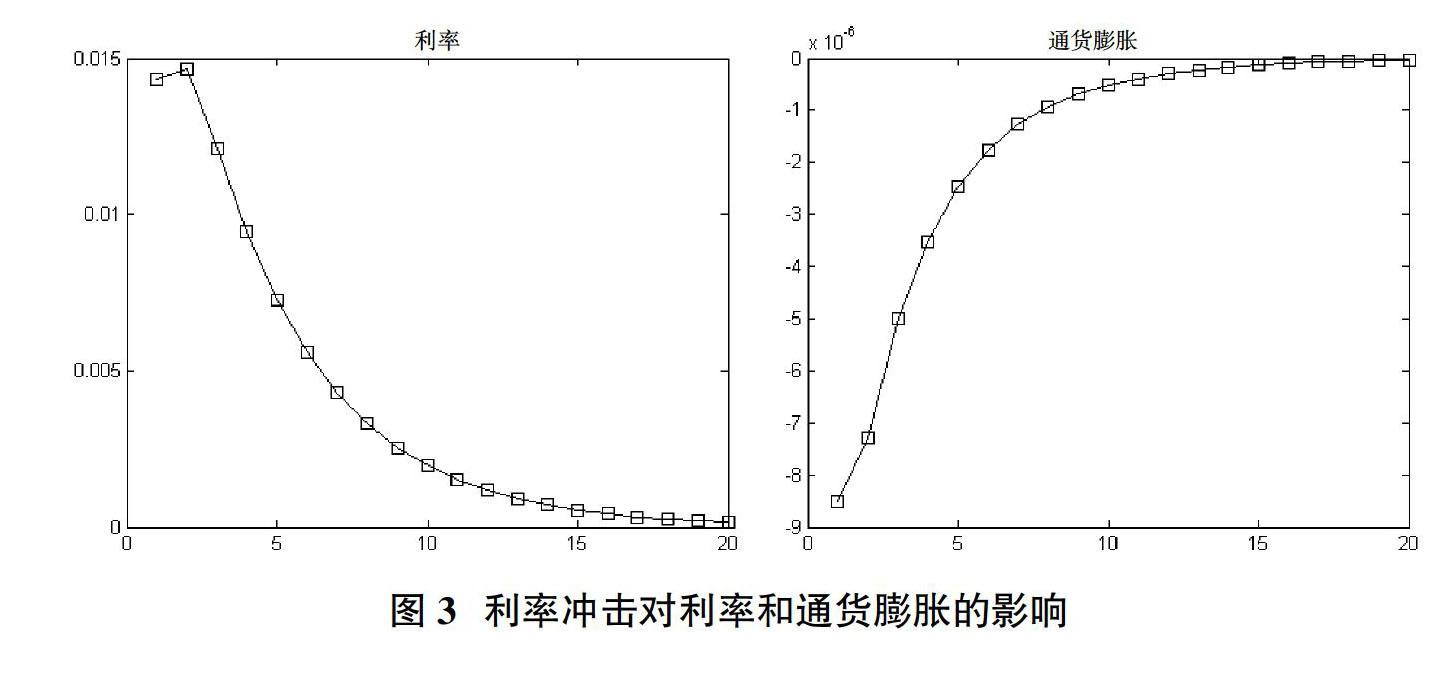

3.名义利率与通货膨胀

由于几类城市关于名义利率和通货膨胀的响应函数趋势类似,以富裕城市的模型结果为例,如图3所示。紧缩型货币政策会导致名义利率提升和通货膨胀降低,这将导致实际利率提高,从而带动了实际消费减少和房价下跌。

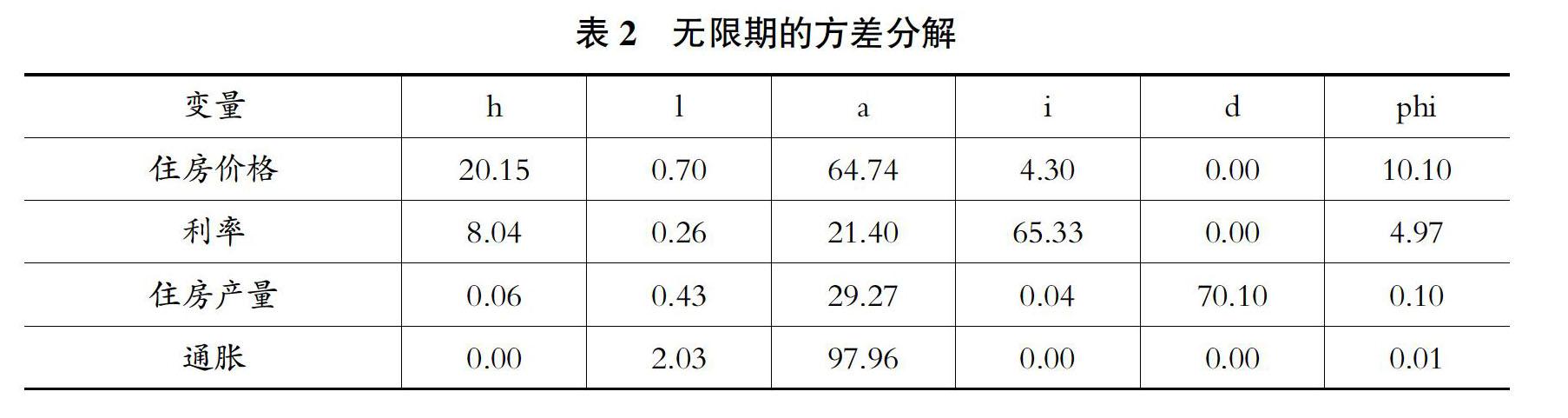

(二)方差分解

表2描述了各变量波动的方差分解,其中,第一行是外生冲击,h、l、a、i、d、phi分别为购房倾向冲击、劳动力冲击、技术冲击、利率冲击、土地政策冲击、抵押率冲击。

从整体上看,技术冲击的作用最大,而抵押率冲击的作用最小。就房价而言,在无限期,技术冲击能够解释64.74%,而购房倾向冲击解释了20.15%。排除技术冲击因素,对住房价格贡献率最大的是抵押率的冲击,能够解释10.10%,利率的冲击能够解释4.3%。由此可见,购房倾向冲击是我国房地产价格波动的重要原因,货币政策次之。可能的原因是房地产市场不同于其他商品市场,它既是消费品也是投资品,且对房地产的购买具有羊群效應。因此,家庭居民的购房倾向提高,会导致住房价格猛增。这相当于当一个新的限购政策出现后,家庭居民基于对以往政策效果的不信任和不确定因素,反而会认为住房是稀缺资源而加大购买力度,从而推高了房价。此外,抵押率的冲击对住房价格影响极大,这主要是因为个人住房抵押贷款的资产信贷比直接影响居民买房的准入资格。

再就住房产量而言,在无限期,土地冲击和技术冲击能够解释绝大部分住房供给的波动。另外我们也发现,货币政策对于住房的产量仅能解释0.14%,货币政策对于住房供给的调节作用不大。

五、结语

我国居民家庭具有特殊的资产结构,房地产资产占家庭财富的比重极大,家庭的富裕程度主要由家庭持有的房地产数量来决定。本文假设富裕家庭拥有的房地产数量较高,受到限购政策影响,富裕家庭会加大当前的消费,并将其财富贷给非富裕家庭助其买房。而非富裕家庭持有的房地产数量较小,不受购房数量的限制,可继续依靠抵押贷款购房。本文通过构建异质家庭财富的动态随机一般均衡模型,模拟了购房倾向冲击、限购政策冲击、限贷政策冲击、土地政策冲击等外生政策冲击对房地产价格波动的影响,并将富裕城市、欠富裕城市以及非富裕城市的购房倾向分别带入模型,对比研究了不同经济发展水平的城市对于政策的响应程度。基于实证结果,本文得到以下结论:

一是总消费对购房倾向冲击的响应水平最高,引导居民降低购房热情对刺激消费在短期内是有效的。与欠富裕城市和非富裕城市相比,富裕城市的房价对于几类房地产相关政策的响应程度更高,非富裕城市较弱但趋势与富裕城市相同。

二是利率和抵押率的降低都会导致房地产价格的上涨。抵押率限制居民购买住房资产的准入资格,降低了住房总需求,但这种抑制作用是短期的,从长期来看,由于被抑制住的需求包含大量住房刚需,房价最终会上涨到更高水平。此外,非富裕城市的房价对于利率变动的响应要比富裕城市更快趋于稳态;非富裕城市的经济发展水平较低,居民存款相对较少,个人住房抵押贷款首付比的高低对购房需求的影响更大,且非富裕城市对抵押率冲击的响应幅度最大。

三是富裕城市住房供给远低于需求,房地产市场为卖方市场,房价的变动呈现出先降后涨趋势,而土地政策冲击对于欠富裕城市和非富裕城市的房价影响不大。

比较几类房地产相关政策冲击的贡献率,技术冲击整体上的作用最大,而抵押率冲击的作用最小。排除技术冲击的因素,购房倾向冲击对房价波动的贡献率最大,其次是抵押率的冲击和利率的冲击。由此可见,购房倾向的冲击是我国房地产价格波动的重要原因。家庭居民的购房热情提高,会导致住房价格猛增。

(责任编辑:夏凡)

参考文献:

[1]邓柏峻,李仲飞,张浩.限购政策对房价的调控有效吗[J].统计研究,2014,31(11):50-57.

[2]方兴.中国房地产限购政策能够有效抑制房价上涨吗——基于70个大中城市的实证研究[J].财经科学,2018(1):41-53.

[3]郭文伟.中国多层次房价泡沫测度及其驱动因素研究——兼论我国房地产调控政策的实施效果[J].经济学家,2016(10):30-37.

[4]侯成琪,龚六堂.货币政策应该对住房价格波动作出反应吗——基于两部门动态随机一般均衡模型的分析[J].金融研究,2014(10):15-33.

[5]刘明,刘斌.利率调控房价的效应分析[J].上海金融,2005(11):16-18.

[6]马亚明,刘翠.房地产价格波动与我国货币政策工具规则的选择——基于DSGE模型的模拟分析[J].国际金融研究,2014(8):24-34.

[7]汤韵,梁若冰.限购为何无法控制房价——来自婚姻市场的解释[J].经济学动态,2016(11):45-56.

[8]余泳泽,张少辉.城市房价、限购政策与技术创新[J].中国工业经济,2017(6):98-116.

[9]Allen F,Gale D.Limited Market Participation and Volatility of Asset Prices[J].Weiss Center Working Papers,1991,84(4):933-955.

[10]Avinash K.Dixit,Joseph E.Stiglitz. Monopolistic Competition and Optimum Product Diversity[J].The American Economic Review,1977,67(3):297-308.

[11]Calvo G A.Staggered prices in a utility-maximizing framework[J].Journal of Monetary Economics,1983,12(3):383-398.

[12]Fostel A,Geanakoplos J.Endogenous Collateral Constraints and the Leverage Cycle[J].Annual Review of Economics,2014,6(1):771-799.

[13]Fostel A,Geanakoplos J.Leverage and Default in Binomial Economies:A Complete Characterization[J].Econometrica,2015,83(6):2191-2229.

[14]Fostel A,Geanakoplos J.Leverage Cycles and the Anxious Economy[J].American Economic Review,2008,98(4):1211-1244.

[15]Fostel A,Geanakoplos J.Tranching,CDS,and asset prices:How financial innovation can cause bubbles and crashes[J].American Economic Journal:Macroeconomics,2012,l4(1):190-225.

[16]Geanakoplos J.Liquidity,default,and crashes endogenous contracts in general[C].Advances in economics and econometrics: theory and applications:eighth World Congress,Vol.170.2003.

[17]Horvath M.Sectoral Shocks and Aggregate Fluctuations[J].SSRN Electronic Journal,2000,45(1):69-106.

[18]Iacoviello M,Minetti R.The credit channel of monetary policy:Evidence from the housing market[J].journal of macroeconomics,2008,30(1):69-96.