狂卷650亿的巨骗死得很孤独

2021-08-02冯璐

冯璐

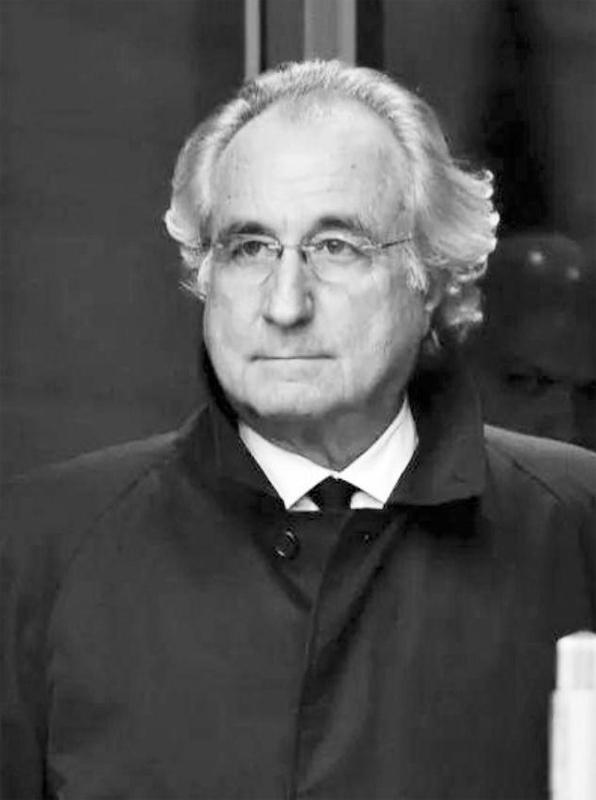

犹太人伯纳德·麦道夫满头银发,贵族派头十足,看上去像是一个稳扎稳打的人。很多人久仰这位显赫的华尔街交易先锋的大名,以有资格参与他的投资业务为荣——毕竟,他的圈子不是随便什么人都能进得了的。20年间,麦道夫对投资方法讳莫如深,也从不会为投资不足的客户费心,这种孤傲态度反而增加了吸引力。他的客户包括著名导演史蒂文·斯皮尔伯格、美国职业棒球纽约大都会队前老板弗雷德·威尔彭、诺贝尔奖得主伊利·威塞尔、名人堂投手桑迪·库法克斯,以及知名金融机构汇丰银行、瑞士银行等。

全球金融危机爆发之前,麦道夫的名字在华尔街可谓如雷贯耳,其公司的四字标识MADF写在报价板的各个角落。然而,这一切在2008年12月11日戛然而止。当天早上8点半,美国联邦调查局探员西奥多·卡乔皮敲开纽约曼哈顿上东区麦道夫寓所的大门。麦道夫因制造史上最大金融骗局而被捕。他被指控犯下证券欺诈、洗钱等11项罪名,最终被判150年监禁,并被开出1700亿美元(1美元约合6.5元人民币)罚单。

如今,麦道夫尚未撑过刑期的1/10,便于4月14日在狱中自然死亡,终年82岁。

投资人对他无比信任

麦道夫1938年出生于纽约市一个中产阶级家庭。在霍夫斯塔大学读书期间,他与青梅竹马的恋人露丝·阿尔珀恩结婚。凭借暑假打工赚来的5000美元,以及向岳父借的办公室,麦道夫成立了以自己名字命名的证券公司,并逐渐在股票买卖中做出知名度。

上世纪80年代初,麦道夫在华尔街推动场外电子交易,将股票交易从电话转移到电脑上进行。当时,麦道夫公司已发展为华尔街经纪业务的头部企业,并成为第一批在伦敦证券交易所进行交易的美国公司。

麦道夫对清洁和整齐着迷,把办公室都装饰成黑色或灰色,坚持所有的百叶窗都在同一高度,所有的电脑显示器都保持角度一致。这种坚持己见的“强迫症”特质,一直伴随着麦道夫。而他的人生轨迹,可称得上“美国梦”的典范。1991年,麦道夫成为纳斯达克董事会主席。在其带领下,纳斯达克迅速发展,足以和纽交所分庭抗礼,吸引了苹果等知名企业上市。经多年摸爬滚打,麦道夫公司也发展得风生水起,到2000年,公司已拥有约3亿美元资产。

有了名利后,麦道夫想玩一票大的。20世纪90年代初经济衰退时期,他开始伪造获利状况以取悦机构客户。后来,他打入棕榈滩乡村俱乐部。这个俱乐部的会员至少都是千万美元级别的犹太富豪。拉近与这些人的关系后,麦道夫便开始推行自己的基金管理计划:单笔投资额100万美元以上(后来变成只接受500万美元以上的投资,最后只接受1000万美元以上的投资),回报率在10%—15%之间,基金分红及时到账。

在相当长一段时间内,把钱投给麦道夫公司被认为是一种身份象征。麦道夫对基金运作和投资策略讳莫如深,独立审计报告都是由一家位于郊区的单人公司签署的。如果客户“打破砂锅问到底”,他就拒绝接受对方投资,直到资金加到数亿美元才“勉强”答应。尽管如此,纳斯达克主席的光环和以往的信誉基础,还是使投资人对其无比信任。“当你在俱乐部打球或吃饭时,所有人都在讲麦道夫如何赚钱,都想加入他的项目。”而麦道夫在取得棕榈滩乡村俱乐部会员们的信任后,也顺利通过会员转介绍结识更多富豪。

就这样,公司的客户越来越多,遍及亚、欧、美洲,甚至包括一些慈善组织和国际机构,信托资金高达数百亿美元。麦道夫也建立了自己的慈善基金会,资助的公共事业遍布全美,给世人留下乐善好施的印象。

穿防弹背心出庭受审

麦道夫的“华尔街传奇”人设持續到2008年12月初,一个客户要求赎回70亿美元的投资。在当时金融危机的环境下,越来越多的投资者要求赎回资金,麦道夫的项目却吸引不到新投资人,根本无力偿还。

原来,麦道夫投资计划的背后,是一个巨大的“庞氏骗局”:他以虚设项目为诱饵吸引投资者,将获得的资金存入银行账户,把新客户的资金作为利润支付给老客户,并向客户提供伪造的对账单。麦道夫自始至终没有为客户执行过一笔交易,也没有为客户进行过任何证券买卖,他设立的对冲基金只是“现金进、现金出”。但在精心制作的虚假财务报表和投资者信任的支持下,麦道夫安稳地操纵着他的诈骗计划。

神奇的是,“拆东墙、补西墙”的庞氏骗局一般只能持续两三年,但麦道夫居然维持了几十年。一些机构投资者也曾私下质疑其方法,但麦道夫坚称其业务是个黑匣系统,拒绝他们提出的查看业务或予以解释的要求。尽管有些人因存疑而不与之合作,其他人还是因他能提供稳定利润而将问题搁置一边。

美国金融分析家哈里·马尔科波洛斯等人早在2000年就曾对麦道夫声称的回报进行分析,结果发现这种回报不太可能实现,有欺诈性。然而,他的大声疾呼却一直被置若罔闻。美国证券交易委员会没有积极跟进明确的欺诈证据。当他们询问麦道夫时,麦道夫对重要问题给出了含糊其词甚至自相矛盾的答案。但当局简单接受了他的解释,相信其行动是合法的。

骗局为麦道夫带来奢侈生活。他在曼哈顿等多地购置豪宅,并拥有数百万美元的游艇和私人飞机。

然而,在2008年12月,一切都化为乌有。在催债重压下,麦道夫向两个儿子坦白真相。儿子当晚就告发了他。麦道夫次日被捕,这桩诈骗案终于浮出水面。

在麦道夫面前,任何一个骗子都黯然失色。随着细节不断浮出水面,其波及范围之广,受害者数量、层次之高,统统刷新着骗局的新纪录。美媒统计显示,共有136个国家的3.7万人受骗,受害者包括:纽约费尔菲尔德·格林威治集团,损失75亿美元;西班牙金融巨头桑坦德银行,损失31亿美元;英国汇丰银行,损失10亿美元;法国第一大银行巴黎银行,损失3.5亿欧元;瑞士银行,损失3.25亿美元;日本野村控股公司,损失3.06亿美元等等。

“麦道夫追求完美无瑕的从业记录,致力于公平交易,并保有高尚的道德标准,这些一直都是本公司的标志。”麦道夫公司网站曾有这样的声明。而事发后,网站如坟墓般死气沉沉,只挂着一条索赔协议。

经过4个月法庭调查,麦道夫对自己撒下的弥天大谎低头认罪。他被控11项罪名,包括证券欺诈、投资咨询欺诈、洗钱、伪证、伪造文件等,欺诈金额累计650亿美元。由于行骗招致太多人怨恨,受害者挤满法庭,麦道夫穿防弹背心出庭受审。

好像困在噩梦里

150年刑期和上千亿罚款,在法律层面为麦道夫骗局画上休止符,但骗局引发的震荡却久久回响。麦道夫倾家荡产也付不起罚单,他的妻子露丝没有提出离婚,而是变卖家产偿还他欠下的巨款,最后落到消费金额超过100美元就要被记录在案的地步。

案发后,一名法国对冲基金管理人因投资麦道夫项目造成巨额亏损,不堪重负自杀身亡。一名65岁的英国老兵也因间接受麦道夫案牵连损失毕生积蓄,自杀身亡。麦道夫的长子马克因不堪忍受骗局所带来的羞辱和恐吓,于父亲落网两周年时用一根狗绳自缢。次子安德鲁则在郁闷于他人异样的眼光中,仅48岁就死于癌症,死前还说“永远不会原谅父亲”。

儿子去世后,露丝再也不与麦道夫说话。此外,在麦道夫公司担任首席合规官的弟弟彼得也被没收资产,获刑10年。众叛亲离的麦道夫在狱中写道:“好想我的家人,我在拼命撑着。好像困在一场噩梦里。”

即便如此,麦道夫还是在狱中受访时暗示,他不能完全为欺诈负责,有足够预警信号供投资者捕捉。“他们感到情况不对劲,可每个人都很贪婪,想继续下去。我只是顺势而为,这简直是一场噩梦,你想象一下我不能告诉任何人的心情。”

麦道夫解释说:“我毁了很多家庭,他们问我为什么要这么做,我说我也不知道。我有足够的钱来支持我和家人的生活。我不需要这么做,我只是让自己被说服了,以为自己可以在短时间内抽身,但局面迅速失控了。”

服刑期间,麦道夫多次以自己被诊断出患有严重肾脏疾病为由,请求联邦监狱局出于同情心提前释放他,“我的疾病无法治愈,坐牢多年,已经受到了折磨”。不过,监狱局考虑到他的罪行“范围和程度前所未有”,拒绝了这一请求,理由是他犯下了“有史以来最恶劣的金融欺诈罪行”,导致“许多人至今仍在受苦”。在生命最后几个月,麦道夫直接向美国时任总统特朗普提赦免请求,但依然未得到回应。

从华尔街先锋到众叛亲离的诈骗犯,麦道夫的一生令人唏嘘。如今,他带着未服完的刑期,去了另一个世界。被他伤害的人,有的已经先他一步去世,有的仍在创伤中挣扎。

而在麦道夫案的主要检察官看来,麦道夫得到了公正的判决,一方面惩罚其犯罪行为对成千上万受害者的伤害,另一方面发出响亮的讯号,以阻止潜在的欺诈者重蹈覆辙。

毕竟,只要贪婪和谎言仍然存在,龐氏骗局的阴影就仍有可能重现世间。

据网络

编辑/王 培