铁矿石贸易对中澳两国意味着什么

2021-07-25周密

周密

2019年11月的一天,装载着澳大利亚FMG公司铁矿石的巨型货轮驶离西澳州黑德兰港。

无论是传统的钢铁制品,还是对性能有着特殊要求的特种钢材,都已成为人们生活当中必不可少的一部分,铁矿石因而也是满足经济社会需求的重要来源。在全球范围内,铁矿石的进口行为绕不开澳大利亚这个重要的来源国。稳定铁矿石国际贸易,对于进出口方乃至下游供应链各方的经济社会发展,都是不可或缺的。

中国是澳大利亚铁矿石头号市场

长期以来,澳大利亚都是中国最大的铁矿石进口来源国,西澳大利亚州又是澳大利亚最主要的铁矿石产地。按照中国海关分类HS2601“铁矿砂及其精矿,包括焙烧黄铁矿”口径统计,早在1992年,自澳进口的铁矿石(4.3亿美元)就占到了当年中国铁矿石进口总额的55.7%。2020年中国自澳进口的铁矿石在总量和金额上分别是1992年的51.6倍和166倍,28年间的年均增速分别为15.1%和20%。1992~2020年,中国从澳累计进口了71亿吨铁矿石,占铁矿石进口总量的53.9%,进口额占比为51.5%。

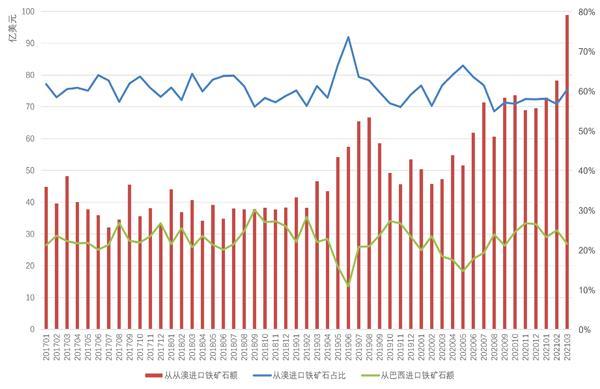

月度进口数据同样显示出澳大利亚对华铁矿石出口的重要性。2018年底起中国从澳进口铁矿石额开始增长,月进口额从40亿美元逐步攀升至2019年8月的将近70亿美元。此后,月度进口额虽有所回落,但仍保持在比2018年之前高的水平上。2020年1月中国自澳进口铁矿石额开始新一轮上涨,并未太多受到新冠疫情的冲击,月度进口额从2020年2月的45.7亿美元一路上升至2021年3月的98.9亿美元。从2017年1月以来,从澳月度铁矿石进口额占中国当月进口总额的比重最高达到73.6%(2019年6月),最低54.9%(2020年8月)。

同样的,中国市场对澳大利亚铁矿石至关重要。2020年,澳大利亚共出口价值802.3亿美元的铁矿石,80.3%的金额是出口到中国的。

巴西等国难撼澳主要供应国地位

铁矿石贸易受交易商之间长期供给协议的影响较大,这也就决定了市场结构变化的缓慢性。巴西是中国第二大铁矿石来源国,中国从巴西进口的铁矿石额在总进口额中的占比基本保持在10%~30%的区间范围内。可以看出,中国从澳大利亚和巴西进口铁矿石的占比存在互补关系,自澳进口额占比增加,从巴西进口额占比就相应减少,反之亦然。这一“负相关”关系在2019年之后表现得更为明显。由于运输路途遥远,巴西铁矿石的价格同澳大利亚相比并不占优。尽管中国从澳大利亚和巴西进口的HS2601类商品仍然有着结构差异,但按海关进口额除以进口量的平均值计算,在1992~2002年期间,从巴西进口的该类商品的单价均比澳大利亚高。2004年,巴西铁矿石的单价一度达到澳大利亚的145%。

近年,澳巴两国的铁矿石单价差距有所缩小,2020年巴西的单价比澳大利亚高出9.8%。澳大利亚西澳州政府发布的报告显示,西澳铁矿石出口商以海运方式的出口成本属于全球最低行列。2020年,西澳铁矿石出口运输的平均成本为34.5美元/吨,而全球平均成本是45.3美元/吨,巴西的成本则是36美元/吨。2020年西澳州对中国出口的海运费按每湿吨(矿石自然状态下的重量)计同比下降了1%,平均为6.7美元,远低于巴西的15.2美元。

国际铁矿石供应的市场在持续变化。2000年西澳州铁矿石供应量约为4亿吨,比位居第二的中国和位居第三的巴西略高,但差距不到20万吨。到2020年,西澳的铁矿石供应量达到9.09亿吨,巴西为3.87亿吨,中国则降至2.79亿吨。2020年,西澳提供了全球39%的铁矿石,巴西和中国分别提供了17%和12%。

与澳大利亚和巴西相比,其他铁矿石供应国的规模要小得多。今年1月29日,塞拉利昂新唐克里里铁矿对华首船发货,但受项目规模、基础设施配套等因素影响,除巴西外的其他国家可能在相当长时间内都无法实现对澳大利亚铁矿石的有效替代。2021年3月,中国共从包括美国在内的35个国家进口铁矿石,排在中国铁矿石进口来源地第三至十位的分别是印度、南非、秘鲁、加拿大、乌克兰、智利、俄罗斯、毛里塔尼亚,在当月中国进口总量中的占比分别为4.0%、3.4%、2.3%、1.8%、1.3%、0.8%、0.7%、0.7%,加在一起只占15%,远低于巴西的市场份额(21.5%),更与澳大利亚的60.3%相去甚远。

中国的进口需求持续旺盛

根据西澳州的统计,亚洲地区是2020年全球主要铁矿石需求方,合计占到总需求的80%,其中中国独占了63%的需求,印度、日本、韩国分别占8%、4%、3%。2020年中国的铁矿石需求达到14.24亿吨,较上年增加了7%。中国从澳进口铁矿石金额的上升是由对铁矿石需求的持续增长带动的,以铁矿石进口量的增长为基础。中国海关总署公布的数据显示,2020年中国铁矿石进口量达到11.7亿吨,比2019年的10.69亿吨增加9.5%,突破了2017年创造的10.75亿吨的年度进口纪录。

作为当今世界用途最广泛的金属之一,钢铁的前三大消耗领域分别是建筑与基础设施、工业机械制造、汽车制造。中国国家统计局数据显示,2021年4月国内工业生产稳定恢复,铁矿石、有色金属等国际大宗商品价格上行,生产领域价格继续上涨。受需求增加和铁矿石原材料成本上升影响,黑色金属冶炼和压延加工工业价格上涨5.6%,涨幅扩大了0.9个百分点。伴随经济的稳定向好、区域经济的持续发展,以及产业结构的优化升级,中国的建材和钢铁制品需求保持稳定,沿产业链向上游的铁矿石需求进行传导。

相比其他国家,中国的钢铁冶炼和加工能力极强,竞争优势明显,选择减少铁矿石进口既不经济,又在供应量上得不到保障。事实上,原材料价格的上涨已經传导至终端消费品环节。尽管2021年4月中国的居民消费价格指数(CPI)与3月相比继续下降0.3%,但降幅明显收窄,且电冰箱、洗衣机、电视机、笔记本电脑、自行车等消耗钢铁较多的工业消费品价格在4月都出现上涨,涨幅在0.6%~1%之间。

全球范围钢铁市场价格的加速上行吸引了钢铁生产企业积极扩大产量。据中国钢铁工业协会统计,2021年全国生产粗钢9402万吨,同比增长19.1%;钢材1.2亿吨,同比增长20.9%。尽管约有85%的废旧钢铁被回收再利用,但当需求扩张的速度远高于更新速度时,要保持经济的稳定复苏和发展,中国需要更加稳定的铁矿石供应。

铁矿石巨头利益网络不易改变

多年以来,全球铁矿石资源的掌控已经形成比较稳定的市场格局,少数几家跨国公司凭借其资本和资源优势,控制了主要的供应网络。在目前全球最大的四家矿业巨头中,除巴西的淡水河谷外,力拓、必和必拓、FMG三家均属于澳大利亚。2020年力拓在西澳的铁矿石销售量增长了1%,达到3.31亿吨,其2021年的销售量目标设定为3.25亿~3.4亿吨。力拓在西澳州拥有3.6亿吨铁矿石的铁路和港口运输能力,仍在继续开发新的矿山。必和必拓2020年在西澳的铁矿石销售量增长更快,同比增加6%,达到2.9亿吨。必和必拓将2021年的销售目标定在2.76亿~2.86亿吨,生产能力仍有富裕。FMG成立较晚,但发展迅速,采矿、加工和船运量持续增长。2020年,FMG在西澳的铁矿石销售量同比增长4%,达1.8亿吨。

由于铁矿石开采、生产的成本与矿山所在位置、品位等诸多因素相关,成本差别较大。综合考虑各类因素,除非在投资回报、风险控制上有较大增益空间,矿业企业往往倾向于将已有的、具备成本优势的矿山充分利用后再投入资金开采新矿。澳大利亚现有基础设施为铁矿石贸易的稳定发展提供了强力支撑。目前,黑德兰港是全球最大的散装出口港,兰伯特角和丹皮尔也是主要的铁矿石散装出口港。西澳地区约有60%的铁矿石通过黑德兰港出口,兰伯特角和丹皮尔分别出口了21%和15%的铁矿石。2020年,黑德兰港铁矿石出口量增长5%,达5.07亿吨。矿业巨头为保障物流输出,在港口基础设施建设上也不惜投入巨大。力拓集团早在2015年就对兰伯特角和丹皮尔港进行了扩建,使得两港口的年吞吐能力分别达到2.1亿吨和1.5亿吨。2019年,黑德兰港通过疏浚和海洋科技等投资将吞吐能力提升至6.17亿吨。由此可见,这些港口具备支撑更大规模铁矿石出口的能力。

中国从澳大利亚、巴西进口铁矿石情况。作者制图

中澳保持稳定的铁矿石贸易对双方都有利。澳大利亚作为全球重要的能源和资源出口国,从铁矿石出口中获得了巨额利润,不仅创造了经济产值,也提供了广泛的就业机会。伴随铁矿石产业的不断发展,西澳州经济对其依赖度显著增加。2019~2020年度,西澳铁矿石产业的全职雇员同比增加12%,达到50753人,提供了西澳采矿业49%的就业岗位。已有的铁矿石开采和物流运输能力尚未得到充分使用,响应中国市场巨大、可持续的需求,有利于为疫情后澳大利亚经济的加快复苏注入强心针,也可以为矿业企业的前期投入提供回报。

对中国而言,澳大利亚铁矿石质量较好且运输成本低,能够提供稳定的供给保障,便于形成更加成熟的工艺流程,有利于控制冶炼后成品的质量。履行碳达峰和碳中和承诺,钢铁产业的行动尤为重要。需看到,减少废气排放,降低二氧化硫、烟尘和粉尘的排放率,有效用好钢渣和含铁尘泥等环保举措,以及可再生能源使用、铁还原技术创新等,都与铁矿石的品质有较强关联性。作为全球制造业大国,中国冶炼的铁矿石不仅以粗钢和鋼材方式出口,更通过大量电子信息产品、日用家电、汽车等制成品方式,满足了全球消费者的需求。因此,保持中澳铁矿石贸易的稳定性,符合各方利益。