货币政策对中小企业融资约束的影响

2021-07-23陆嘉瑞

摘 要:选取2004-2018年深交所中小板上市企业的动态面板数据,采用系统GMM估计方法针对货币政策对中小企业融资约束的影响进行了实证分析。研究发现,在正常情况下,货币政策越宽松,中小企业的融资约束的程度越低。然而在特殊情况下,尤其是在刚刚结束经济下行阶段的时期,中小企业有时会因为大型企业或国有企业的挤出效应使得即使在宽松的货币政策下,融资约束也无法得到缓解。

关键词:货币政策 融资约束 系统GMM

一、引言

货币政策是影响中企业融资的重要因素。我国的货币政策自2004年以来经历了宽松与紧缩反复交替的不同阶段。自从2008年全球金融危机以来,我国的货币政策就从抑制通胀为核心的紧缩型货币政策转向适度宽松的货币政策,2010年开始逐渐收为稳健的货币政策,2012年开始又经历了一个“稳健宽松”的过程,随后逐渐向量化宽松的过程转变。2020年4月开始,为了应对疫情的影响,货币政策更加宽松。这些政策对中小企业融资的影响和通过何种方式来影响等问题都值得进一步研究。

二、文献综述

所谓融资约束,最早由Fazzari(1988)和Narayanan(1988)提出,指由于市场不完备和信息不对称等原因使得企业在获取外部资金融通过程中相较于内部资金成本较高,因资金供应不足而无法达到最优投资水平。随后,Fazzari,Hubbard和Peterson(1988)提出利用投资-现金流敏感性模型来衡量企业融资约束的程度(即FHP模型)。Kaplan和Zingales(1997)为了评价FHP模型衡量融资约束程度的有效性时,建立了KZ指数;Whited和Wu(2006)從债券的角度探讨了金融与投资的依赖关系,利用投资结构模型的欧拉方程推导并建立了WW指数;Hadlock和Pierce(2009)创证明了随着年轻企业的逐步成熟,融资约束会逐步下降。Almeida,Campello和Weisbach(2004)提出公司受到融资约束时,会影响公司的现金持有政策,提出了现金-现金流敏感性模型(ACW模型),这同样是衡量企业融资约束的主流方法之一。

国内学者何银瓶、肖扬清(2018)利用欧拉方程和GMM方法分析了商业信用对中小企业融资约束的影响,发现商业信用并不能成为中小企业的融资渠道,也不能缓解中小企业的融资约束。王凤荣、慕庆宇(2019)在考虑政府干预的条件下,研究了中小银行发展对中小企业融资约束的影响,发现的确可以缓解中小企业融资约束,但主要集中在国有及弱政府干预地区民营中小企业。于梦娇(2019)通过差分GMM方法,对比了中小企业上市前后的融资约束程度,发现上市之后的现金流敏感性更高,即融资约束更高,因此对于中小企业来说应该审慎上市。孙骏可、罗正英、陈艳(2019)采用欧拉方程和一步系统GMM估计方法对风险投资与企业融资约束关系进行了定量分析,发现风险投资的确可以缓解融资约束且只有在货币政策紧缩时期风险投资效应更为显著。韩元亮、石贝贝、马喜立(2020)同样采用GMM方法实证研究了金融发展对企业投资效率的作用机制,通过主成分分析来构造衡量金融发展的指标,发现金融发展确实可以缓解融资约束并促进企业投资效率的提高。

综上所述,国内外学者已对融资约束做了较为充分和详实的研究,但是现有研究没有厘清货币政策对中小企业融资约束的影响机制,因而在解决中小企业融资难问题上还有待进一步探讨。

三、研究假设和模型设计

(一)研究假设

中央银行通过货币政策工具包括存款准备金率、公开市场操作、再贴现政策来影响中介指标,进而最终实现既定政策目标的传导过程,便是货币政策的传导过程,主要可以分为货币渠道和信贷渠道两种方式。(陈奕丹,2019)通过VAR模型实证发现信贷渠道在货币政策传导中发挥的作用相较于货币渠道更为巨大。因此,对企业影响比较大的方式,便是中央银行通过基准利率的变动来实现货币政策的微观调控。中央银行根据当时的经济状况,通过适时调节一年期存贷款的基准利率来影响企业的融资约束,这对是否缓解中小企业融资约束存在一定的影响。

在经济增速过快的时期,中央银行实行紧缩型货币政策使得基准利率上升,整个银行体系的放贷量均有所下降,对所有企业的融资约束程度均更有可能产生负面影响。

在经济增速过缓的时期则存在两方面的影响,一方面,实行积极型货币政策会使基准利率下调,这显然会使商业银行信贷总额增加,使得企业融资成本降低,同时拉动消费需求,为企业增加投资需求,因此更有可能有效缓解中小企业的融资约束。另一方面,在刚刚经历过经济下行时期的投资者,往往会存在倾向于选择持有资金而不愿意过多的消费和投资的避害心理,同时这段时期的银行也更愿意放贷给相对来说更成熟、偿还风险更小的大企业,因此中小企业的融资约束并不会有效得到缓解。

因此,借鉴(黄前阳,2014)的方法,可以得到如下假设:

1.货币政策的变化与调控能够显著地影响中小企业融资约束程度。

2.宽松的货币政策更有可能缓解中小企业的融资约束,紧缩的货币政策更有可能加剧中小企业的融资约束

3.经济下行时期刚结束时,宽松的货币政策有可能不会缓解中小企业的融资约束。

(二)模型设计

由前文文献综述中得知,由Fazzari等人(1988)率先提出利用投资-现金流敏感性模型(FHP模型)来衡量企业融资约束程度,即如果企业面临的融资约束程度越高,公司投资的投资支出对内部现金流的变化越敏感,随后国内外学者在此基础上对原来的FHP模型根据各自研究目的和需求改进了模型并创立了不同的衡量指数。本文借鉴于梦娇(2019),何银瓶等人(2019),孙骏可(2019)和韩元亮等人(2020)的方法,采用基于FHP模型的扩展的欧拉方程来衡量融资约束,以此来构建出模型1:

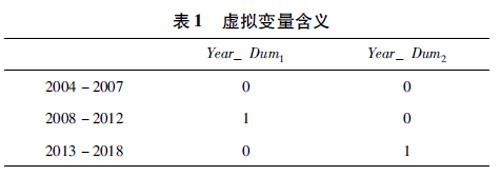

随后,考虑货币政策的衡量指标。衡量我国的货币政策有定量和定性两种衡量方式,一种是定量指标,即借鉴陆正飞和杨德明(2011)的方法,采用货币政策指数MP的方法,即:MP=M2-GDP-CPI,其中M2,GDP,CPI分别表示广义货币供应量、国民生产总值、消费者物价指数的同比增长率,当MP指数越大时,货币政策越宽松;MP指数越小时,货币政策越紧缩。另一种是定性的衡量方式。我国的货币政策在2004年以来经历了紧缩型和积极型的反复的变化过程,因此引入虚拟变量Year_Dum1,Year_Dum2来代表当期货币政策的调控对中小企业融资约束是否有显著影响,其含义如表1所示:

随后,为了进一步加强研究的稳健性,借鉴苏雨薇(2016)和幸小丛(2019)的方法,再在模型1的基础上引入衡量货币政策的量化指标,具体而言从货币政策工具上入手,包括广义货币供应量的同比增长率M2t和一年期贷款基准利率的年内均值Rt与各自和经营现金流的交叉项,构造出的模型3为:

四、实证分析

(一)变量选取及筛选

由于深交所中小企业板由2004年开始试运行,因此本文选取2004年至2018年深交所919家中小板上市企业的相关财务数据作为原始样本,保证了不存在存续未满三年的上市公司,同时时间跨度涵盖了大多数货币政策变化的过程。本文按照大多数文献的做法,剔除了71家ST股票,18家所属于金融行业的金融企业,同时剔除部分数据缺失的年份,最终得到830家上市公司共9856组样本的动态面板数据,如表2所示。本文所研究的数据来自于深圳证券交易所披露的数据和中国人民银行历年货币政策执行报告。

(二)实證结果与分析

由于本文选择的模型的解释变量中均含有被解释变量的滞后项,因此模型中存在显著的内生性且无法构造静态面板数据。内生性会影响模型中参数估计的无偏性和有效性,因此需要采用特定方法来解决内生性的问题。借鉴大多数学者的研究,本文采用广义矩估计(GMM)方法来解决这一问题。广义矩估计方法主要包括差分广义矩估计(dif-GMM)和系统矩估计(sys-GMM)两种,而系统矩估计方法能够克服差分广义矩估计的弱工具变量问题,能够更好地解决内生性问题,提高估计效率,因此本文建立在使用系统矩估计的基础上进行研究。

其原理是将水平回归方程和一阶差分方程本文选择计量软件Stata16对前文提到的三个模型分别进行回归,结果如表3所示:

表3的结果显示,三个模型的二阶残差序列均不相关,同时Hansen J检验的p值均大于0.05,接受了不存在过度识别的原假设,表明了工具变量的选择较为恰当,GMM估计的结果比较合理。

从模型1的回归结果可以看出,Ii,t-1Ki,t-1项前的系数显著为正表明了企业投资受到前期投资的影响,存在一定正自相关性。Ii,t-1Ki,t-12项前的系数在1%的置信水平下显著为负,同时内部现金流CFi,tKi,t前的系数在5%的置信水平下显著为正,这些结论与之前的相关研究结论相一致,证明了我国中小板上市企业的确普遍存在着显著的外部融资约束问题和敏感的投资现金流问题,即企业当期新增投资主要依赖企业内部现金流,而因为融资约束的存在并不以外部融资为主要方式。

从模型2的回归结果来看,虚拟时间变量Year_Dum1,Year_Dum2的系数均显著为负,这既验证了假设1,即货币政策的调控的确能够显著影响中小企业的融资约束程度,同时系数显著为负也表明了刚刚结束经济下行阶段并实行宽松的货币政策的2008年和2012年并没有显著地缓解中小企业的融资约束。同时货币政策指数MPt前的系数显著为正,这表明企业当期投资与货币政策的宽松程度存在较为显著的正相关关系,这验证了假设2的结论,也与相关学者的结论相一致。

为了进一步验证假设3,本文设计了模型3的回归分析,关注企业内部现金流和货币供应量的同比增长率、一年期贷款基准利率的交叉项,两者的系数在1%的置信水平下均显著为负,这与幸小丛(2019)的发现也相一致,这表明了宽松型货币政策不一定能够缓解中小企业的融资约束。本文推测原因在于,央行在释放宽松型货币政策的信号时,商业银行因为货币供应量的增加、存款准备金率的降低等原因获得了更多的可贷资金,不仅中小企业获取外部融资成本降低,很多资信水平良好的大型企业和国有企业获取外部融资的成本也有所降低,因此商业银行更愿意放贷给大型企业或国有企业,形成对中小企业的挤出效应,因此中小企业并没有得到融资约束程度的缓解。

五、结论

本文利用2004-2018年深交所中小板上市企业的样本针对货币政策对其融资约束的影响进行了相关的实证研究分析,发现货币政策的调控的确可以显著地影响中小企业的融资约束的程度,且在正常情况下,当货币政策宽松时,中小企业的融资约束程度较低;当货币政策紧缩时,中小企业的融资约束程度较高。然而在特殊情况下,尤其是在刚刚结束经济下行阶段的时期,中小企业有时会因为大型企业或国有企业的挤出效应使得即使在宽松的货币政策下,融资约束也无法得到缓解。

参考文献:

[1]Fazzari S. M, Hubbard R. G, Peterson B. C. Financing constraints and corporate investment[J]. Brooking Papers on Economic Activity, 1988, (1): 141-206.

[2]Narayanan M. P. Debt Versus Equity under Asymmetric Information[J]. The Journal of Financial and Quantitative Analysis, 1988, 23(1): 39-51.

[3]Kaplan S. N, Zingales L. Do Investment-cash flow sensitivities provide useful measures of financial constraints[J]. The Quarterly Journal of Economics, 1997, 112(1): 169-215.

[4]Whited. T, Wu. G, Financial Constraints Risk[J]. The Review of Financial Studies, 2006, 19(2): 531-559.

[5]Hadlock. C. J, Pierce. J. R. New evidence on measuring financial constraints: moving beyond the kz index[J]. The Review of Financial Studies, 2010, 23(5): 1909-1940.

[6] Almeida. H, Campello. M, Weisbach. M. S. The Cash Flow Sensitivity of Cash[J].The Journal of Finance, 2004, 59(4): 1777-1804.

[7]于夢娇.融资约束、中小企业投资效率与投融资决策——基于深交所中小企业板的实证研究[J].西部金融, 2019(11): 17-28.

[8]欧阳志刚,薛龙.货币政策、融资约束与中小企业投资效率[J].证券市场导报,2016(6):11-18.

[9]何银瓶,肖扬清.商业信用与中小企业融资约束——基于中小企业板上市公司的实证研究[J].金融经济,2019(4):77-79.

[10]孙骏可,罗正英,陈艳.货币政策紧缩环境下风险投资对企业融资约束的影响——基于我国深交所中小板上市公司的经验证据[J].金融评论, 2019, 11(3): 64-79.

[11]梅小娇.如何完善中小企业融资问题探析[J].中国集体经济,2021(1):103-104.

[12]王凤荣,慕庆宇.政府干预异质性、中小银行发展与中小企业融资约束——结合经济换挡背景的分析[J].经济与管理研究, 2019,40(5):47-60.

[13]韩元亮,石贝贝,马喜立.金融发展对异质性企业投融资影响的实证研究——基于平衡面板数据的系统GMM方法[J].投资研究, 2020(3): 57-71.

[14]幸小丛.货币政策对我国中小企业信贷约束的影响研究[D].山东:山东大学,2019.

[15]陆正飞,杨德明.商业信用:替代性融资,还是买方市场? [J].管理世界, 2011(4): 6-14.

[16]苏雨薇.基于宏微观角度的中小企业融资约束分析——以中小板2007年前上市的102家企业为样本[D].山东.山东大学,2016.

[17]黄前阳.货币政策对我国中小企业信贷约束的影响研究[D].广东:暨南大学, 2014.

[18]陈奕丹.中国货币政策传导机制有效性研究——基于VAR模型[J].金融经济, 2019, (24): 21-23.

(陆嘉瑞,苏州大学)