中芯国际的“第二名魔咒”

2021-07-17陈锐

陈锐

若以现有技术水平为基础,中国内地有没有可能在5年内复刻一个台积电?

知名芯片调研公司IC Insights的判断是:有可能,但需要一个前提—与芯片技术、贸易相关的国际限制全部解除,行业重回自由市场状态。而且在这一过程中,每年需投入至少2000亿元扶持产业发展,5年就是上万亿元。

对于芯片投资,当今的中国倒是既不缺钱也不缺兴趣。比如,中国目前有两期国家级集成电路产业基金—也就是所谓的“国家大基金”,合计3200亿元—正在市场上大手笔“扫货”,寻找行业上下游的各类机会。

再比如,各地政府对延揽芯片项目落地也相当积极,仅2020年上半年就有15个省份签约了半导体项目,总投资额超过2000亿元。当然,也出现过武汉弘芯这种“千亿投资”、但最终潦草收场的案例,泡沫初显。

回到现实层面,中国内地其实已有全球第二大芯片代工品牌“中芯国际”。若说要在短时间内复刻一个台积电,那中芯国际无疑是离目标最近的公司。

2020年年中,已在港股上市多年的中芯国際宣布科创板上市计划,其招股书在19天内实现“闪电过会”,融资规模超过532亿元。

回归A股,也许是中芯国际在2020年做出的最正确决策之一。此前,中芯国际在港股的市净率—鉴于半导体行业的重资产特性,常用市净率(PB,股价与每股净资产之比)来衡量其估值水平—长期稳定在2倍或更低的位置;而A股对于中芯国际的市净率认知在巅峰时一度高达11倍,2020年10月华为海思被美国列入实体清单的消息传出后,中芯国际股价随即大幅跳水,市净率亦大跌但仍稳定在4倍左右并保持至今。

其实,无论台积电还是希望追赶它的中芯国际,都只占据了芯片产业版图的一角,即代工业务。芯片生产流程复杂,每个环节都涉及材料、设备、技术、资金的多重考验。作为产业链上的集成环节,代工厂必须有衔接前沿技术的能力。

“做代工厂第一名赚钱,第二名基本不赚钱,第三名亏钱,所以一定要争做前两名。”2019年9月,中芯国际联席CEO赵海军曾这样表示。

2019年,美国乔治城大学下辖的“安全和新兴技术中心”(CSET)曾深入分析了中美两国的芯片全产业链竞争力。结果显示,中国在光刻设备、处理控制设备、沉积技术等细分领域,目前几乎没有自主技术能力。而美国的情况是:如果借助韩国及欧洲诸国的盟友关系,在整条芯片产业链上几乎不存在短板。

这是中国芯片产业谋求独立发展时必须面对的困境。而对于中芯国际来说,若无法在技术路线上与台积电缩小差距,“第二名”的优势也会快速流失。

高制程就是话语权

考核芯片代工企业的能力时,如果只能看一个指标,那必定是“制程”。制程既是先进生产力的体现,也决定了代工企业的行业话语权。

芯片的“制程”指的是芯片晶体管栅极宽度的大小。制程的数字越小、制程就越高,对应的晶体管密度越大,芯片功耗越低,性能越高。

根据上下游整合程度的差异,芯片生产企业可简单分为两类。一类是从设计到生产环节全部自营的IDM(Integrated Design and Manufacturer)企业,代表公司是英特尔和三星;另一类不涉足设计只专注生产,也就是所谓的“代工厂”(Foundry),台积电、中芯国际、联电(UMC)、格罗方德(GLOBALFOUNDRIES)等公司均属此类。此外,市场上亦有IDM企业接受外部订单生产的案例,比如三星电子。

在顶尖制程工艺的比拼上,IDM企业目前总体领先代工企业至少一个代际。目前,三星在量产5nm制程的基础上已开始规划3nm制程量产,英特尔进度略逊,7nm工艺也投产有望。

而在代工厂阵营,台积电目前已可试产3nm的工艺水平遥遥领先于竞争对手。中芯国际此前多次表示正在尝试从28nm向7nm的技术突进,但财报显示目前公司最先进工艺仍停留在14nm;联电和格罗方德则在2018年下旬就宣布放弃7nm制程工艺的研发,改为专注成熟制程。

半导体行业基本遵循著名的“摩尔定律”,即每18个月芯片性能翻一倍。这就意味着,每18个月就要有新一代的高制程工艺投产。

2004年,芯片内晶体管正式进入纳米(nm)级别,难以满足“摩尔定律”的技术瓶颈也很快出现—纳米级别的晶体管的集成度和精细化程度非常高,已经接近人类的物理认知极限。“摩尔定律”的线性发展趋势,已经赶不上指数级发展的数据处理需求,最典型的案例就是智能手机—目前最顶尖的制程工艺,都被用于生产大牌手机的旗舰款机型芯片。

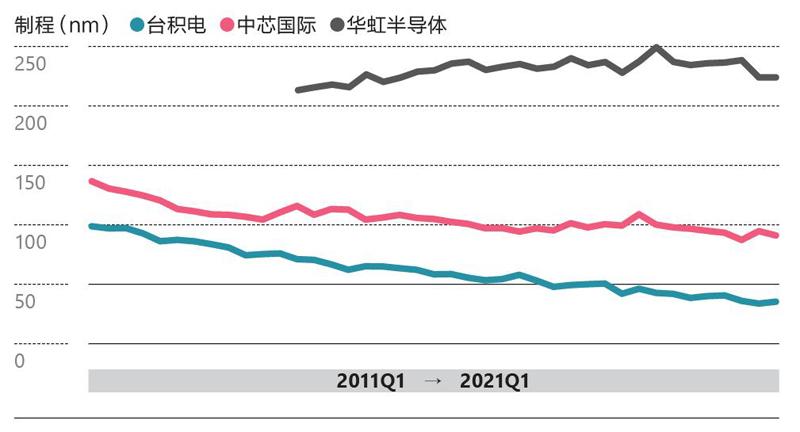

台积电、中芯国际及华虹三家晶元代工厂的加权平均制程发展

数据来源:台积电、中芯国际及华虹半导体财报

台积电过半收入来自先进制程产品

数据来源:台积电、中芯国际、华虹半导体2021年第一季度财报

要实现更高制程芯片的量产,芯片生产企业就得踏入一个“高风险、高投入、长时间”的准备期。以台积电为例,公司的最先进制程从研发成功到全面投产,往往需要7至8个季度的磨合、调整和良率攀升过程,且每一次向高制程工艺的迭代,投资规模都会比上一代工艺增加30%左右。

当然,一旦高制程工艺研发成功并实现量产,市场订单就会快速向高制程产品集中。头部企业既可以赚到先进工艺的溢价,也可以借此基本实现“赢者通吃”—这正是中芯国际等芯片生产企业努力争做“前二名”的根本逻辑。

若以加权平均制程来看,台积电在2020年年底已下探到32.9nm的超高水平;同期的中芯国际为94.04nm,另一家国产芯片代工厂“华虹半导体”则只有223.42nm。

中芯国际在“望一保二”的过程中,既要在顶尖制程的研发量产上有所突破,又要保住成熟制程的市场订单,兼顾是最大的挑战。

财报显示,中芯国际在40/45nm、55/65nm、0.15/0.18μm三个制程区间获得的订单,为公司总计贡献了超过80%的收入。这些制程区间的生产工艺已经相当成熟,产品集中于对计算要求不高同时需求量巨大的车载电子芯片、图像传感器、Wi-Fi蓝牙射频、存储器等领域。

先进制程与下游产品的对应关系

数据来源:根据公开资料整理

固守成熟制程,尝试错位发展,对于代工企业来说未尝不是一个方向。以代工能力排名全球第十的华虹半导体为例:这家公司最擅长的工艺集中于0.11μm以上的传统成熟制程,专攻安全芯片、电源管理、智能家电、功率放大器等大众化产品。由于需求稳定,又少了研发投入风险,在2016年至2019年的半导体行业下行周期内,华虹半导体的收入增速水平反而高于台积电、中芯国际、联电等行业巨头。

但市场目前对于中芯国际的期待早已不是只求稳定赚钱,而是要尝试打破欧美市场的技术垄断。在缺少顶尖设备(中芯国际此前向ASML采购的EUV光刻机至今无法交付)、缺少客户合作(华为海思受美国制裁后,中芯国际失去了最大的14nm制程客户,目前公司已不单独披露14nm制程收入)的情况下,仅靠中芯国际自身努力,要达成这一近乎非理性的目标,难上加难。

生来纠结

中芯国际并非第一次在这种“内忧外困”中被委以重任。实际上,这家公司的诞生本就源于一份对中国芯片产业的厚望。

进入2000年代,中国内地有意发展半导体产业。但当时由政府主导设立的芯片制造厂华晶和华虹,受《瓦森纳协议》限制无法在全球市场采购到最先进的设备。唯有成立一家国际化、市场化的公司,才能绕开这一限制—这便是中芯国际的诞生背景。

中芯国际的创始人张汝京是半导体行业的传奇人物。他在美国德州仪器工作的20年间,于全球创办并管理了10座工厂,人称“盖厂高手”。在美退休后,张汝京在中国台湾创立世大半导体,后很快被台积电收购。

由于中国台湾在半导体产业的经验深厚,中芯国际的高管多少也都有中国台湾企业的工作背景,其中就包括出身台积电的蒋尚义、梁孟松。梁孟松仅用3年时间,就基本实现了中芯国际从28nm到7nm工艺的技术突进计划—在一般代工厂内这一路线图至少要10年时间才能实现。

中芯国际自创立初期,就不可避免地要面临来自台积电的压力。双方的矛盾曾经发展为两次漫长的诉讼,且都不利于中芯国际。在2009年的第二次诉讼中,中芯國际因知识产权管理上的漏洞,于美国加州败诉,导致张汝京离职。由于缺少灵魂人物坐镇管理,中芯国际内部的高管、股东利益矛盾逐步外显。

技术代际差异使中芯国际难以摆脱负向循环

数据来源:中芯国际H股财报

台积电的研发费用绝对值远超中芯国际

数据来源:中芯国际H股财报

从王宁国与杨士宁的搭档,到赵海军、蒋尚义与梁孟松的高管组合,中芯国际是国内少数长期维持“多头管理”策略的大型企业。这种制度并不利于公司管理,只能形成多方利益的相对制衡。

高管团队之外,中芯国际的另一大问题来自各怀心思的股东。

创业早期,中芯国际曾在政府注资之外引入高盛、华登国际等美资入股。公司发展困难的2008年,黑石财团也一度有意收购。但随着大唐国际、中投集团、国家大基金,以及在科创板IPO时中国半导体“产业联盟”等先后入股,中芯国际目前的股权池,已成为多方意志的博弈场。

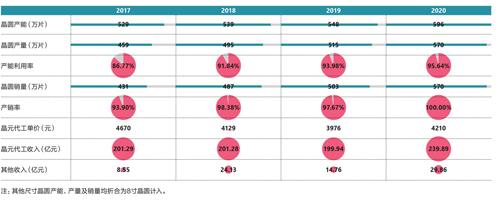

全面缺芯及国产替代趋势下,中芯国际的产品现在不愁卖

数据来源:中芯国际招股说明书及2020年年报

2011年,中芯国际的大股东大唐电信曾主导一场高管变局,意图获得公司控制权。这场变局最终以失败告终,而在随后4年的调整期内,中芯国际完成了从40nm制程到28nm制程的技术升级,但已经落后台积电5年。

基本面恶化导致中芯国际市净率下降,两市仍有明显价差

数据来源:Wind资讯

中国内地发展半导体产业的意志、台企经验和技术的注入,以及多方股东的期待,共同组成了如今这个复杂的中芯国际。二十多年来,它确实完成了一系列重要的技术攻关,并打开了中国的芯片代工局面。但一家公司的能力边界,并非仅靠意志、技术和资金就能轻松拓展。

难以打破的负循环

芯片产业由工艺制造技术驱动产业发展,所以制程工艺上的代际差异,会清晰地反映在代工公司的各项指标上,并呈现出一定规律。

台积电所代表的,是市场头名所能享受的“黄金循环”,即:开发过程中公司毛利率下降,成熟业务补贴收入—高制程工艺实现量产,客户需求大增—先进技术定价更高,盈利能力增强—为应对需求扩产,强化资本支出。

高制程工艺的研发投入及购买设备所需费用普遍偏高。美国电子行业战略咨询公司IBS曾测算称,3nm制程芯片的工艺开发费用约为40亿至50亿美元,而兴建一条3nm产线的成本约为150亿至200亿美元。

过去10年内,全球芯片代工企业的平均研发强度(即研发费用相对于公司营收的比例)稳定在8%至10%之间,但就具体公司而言,一旦开发新工艺,研发费用必定会增加。

例如,2019年至2020年,是台积电主攻3nm、中芯国际主攻14nm量产的关键年份,当年两家公司的研发费用都出现了显著上升。而从过去10年的绝对值来看,台积电研发费用多为中芯国际的5至7倍,差距最大的年份接近11倍。

新工艺量产后,为保证满足客户订单需求,代工企业往往要扩充产能,乃至建新厂。买设备、造厂房、招员工,合起来就是大量的资本支出。

在其他行业,企业多要考虑“量入为出”,也就是以收入为基础来确定资本支出的规模。但对于芯片代工厂而言,资本支出所代表的往往是企业对行业未来的看法,所以支出与收入水平脱钩的现象并不少见。

2020年,中芯国际的资本支出首次超过了当年收入,且高出近50%,大部分支出是用于扩充已有制程工艺的产能。其招股书也显示计划将IPO融资中的约120亿元用于扩展高技术含量的芯片产能,或投资其他先进及成熟工艺的研发。此前,中芯国际仅有2016年的资本支出接近当年收入,当时同样面临扩产需求。

新工艺上马后,代工企业紧接着会面临的问题就是设备折旧。行业统计显示,在一个芯片代工厂中,与制程紧密相关的晶圆制造设备初期成本,约占全部建设成本的46.9%。按照规定,这些设备的价值需要摊销为5到7年内的折旧成本,从而影响投产早期公司的利润率,乃至会出现一段时间的“负毛利”。

但如果代工厂在制程工艺上领跑同行,乃至整整领先一代或数代,设备折旧成本就不会造成太大的困扰,反而可以加以利用。

以28nm制程开发为例,台积电在2011年扩大了这一制程的产能,相关设备折旧于2016年计提完毕后,产品利润率便大幅提升。2017年,台积电在这一方向上开打价格战,从同样有28nm开发能力但还在计提设备折旧的中芯国际、联电手中抢客户,使后两家公司的产品盈利性大幅下降。

如果说芯片代工的技术演进对于台积电是“黄金循环”,那么对于中芯国际和其他代工厂而言,就是糟糕的“负循环”:企业始终在追赶技術,同等研发投入不可避免—推出更先进制程,客户采用的积极性依然较低—同行价格战和设备折旧同时影响盈利水平—自有资金难以覆盖资本支出。

目前可能打破这个负循环的方法,就是眼下中国内地市场所面临的技术封锁以及全面缺芯的状态。如果大部分客户都放弃追求顶级制程技术、且使用“国产替代”的意愿上升,中芯国际就有望重塑收入与支出的关系,从而调整出一种新的“内循环”机会。

国产替代只能短期治标

在外部环境相当糟糕的2020年,中芯国际的营收表现却出乎意料。当年,公司的总营收达到39.07亿美元,同比增长高达25.4%。公司对此的解释是:代工业务实现了量、价齐升,共同带动了收入增长。

目前中芯国际总计有7条产线,集中在北京、上海、深圳、天津四大城市。7条产线中,4条用于生产成本更低、材料利用率更高的12英寸芯片晶圆,3条生产8英寸晶圆。而在已经提上日程的深圳扩产计划中,中芯国际还要增加1条12英寸、1条8英寸产线,但需等到2022年才能正式投产。

相比产能扩张,2020年中芯国际实现了更明显的产量跃升,当年的产能利用率升至95.64%的历史高位,也首次实现了超过100%的产销率,是真正意义上的“供不应求”。

多家第三方机构都预测,全球范围内的“缺芯”问题会贯穿2021年,由于各代工厂产能提升都需要时间,供需不平衡的问题可能延续到2022年。而在中国本土,由于部分成熟制程产能提升比较容易,“缺芯”压力在2022年或可得到缓解。但行业媒体“芯谋研究”的预测指出,如果代工厂扩产进度受阻,那么到2025年,国内芯片的产能缺口需要8个中芯国际才能补上。

短期的供需矛盾,也显著反映在了价格上。2020年,中芯国际的晶圆代工单价相比前一年已经上涨了200多元;2021年4月1日,中芯国际的部分客户又接到了一轮涨价通知,不同产品的涨价幅度从个位数到30%不等。

此外,国家有意快速提升芯片自给率的政策目标,也在推动中芯国际的客户结构进一步改变。2014年第一季度,中芯国际的中国内地及中国香港客户占比首次超过了北美客户。到最近的2021年第一季度,公司中国内地及中国香港客户的比例已是北美客户的两倍。

所以,对中芯国际来说,赚钱可能是最近一两年内比较容易的事,难的是让投资者在中美贸易摩擦未解、技术提升空间有限的背景下,重建股价层面的信心。

在中国芯片产业这轮史无前例的历史浪潮中,中芯国际显然不应该满足于行业第二带来的这种局部统治力,但催促它向第一名挑战,实际上又形成了一种“非不为也,实不能也”的发展压力。如何充分认识梦想与现实间的差异,将是留给国内芯片产业投资者的重要课题。