汇率失衡下资本账户开放的经济增长效应

2021-06-30马世群

封 超 马世群

(山东财经大学,山东 济南 250002)

随着金融全球化进程的加快,许多国家面临在资本账户开放与汇率稳定之间抉择的困境,确定资本账户的开放进程是今后研究的重要命题。众所周知,资本账户开放会加速一个国家的资本流动,给该国带来更多的发展机会,同时资本流动加剧又会导致该国汇率波动、金融动荡,不利于经济增长,极端的资本异常流动所导致的汇率风险可能会引发货币危机。许多国家利用资本账户开放等条件,通过人为低估本国汇率的手段增加出口,改善本国的贸易条件,促进国家经济的增长,这种人为的低估行为会导致汇率失衡,价格扭曲,而汇率失衡又会反过来影响资本账户,从而影响一个国家的经济增长。

现有文献大多考察资本账户开放的经济增长效应和资本账户开放的风险问题,还有部分文献在研究资本账户开放的经济增长效应时通常与金融发展水平等门槛变量结合,鲜有研究资本账户开放对汇率失衡的经济增长效应的影响。鉴于此,本文将分别在考虑和不考虑汇率失衡的条件下,综合考察资本账户开放、汇率失衡的经济增长效应。同时按照发达国家和发展中国家进行分组,考察不同国家的资本账户开放对汇率失衡的经济增长效应的影响。本文的创新点在于:第一,本文对世界各国汇率失衡程度的衡量标准借鉴国内学者对人民币汇率失衡程度的测算方法(基于BEER模型的估计),即实际有效汇率与长期均衡汇率之差除以长期均衡汇率乘以100%;第二,本文选取汇率失衡程度这一变量,初次研究了汇率失衡程度、资本账户开放以及经济增长之间的关系,研究汇率失衡程度的经济增长效应是否在资本账户开放上存在“门槛效应”;第三,本文将样本分为全样本、发达国家以及发展中国家,对比分析资本账户开放的经济增长效应。

一、文献综述

(一)汇率失衡与经济增长

目前,国内对汇率失衡程度的研究起步较早,主要集中在人民币汇率失衡程度的测算上。具有代表性的均衡汇率理论主要包括基本均衡汇率理论(FEER)、行为均衡汇率理论(BEER)、真实均衡汇率理论(NATREX)和均衡实际汇率理论(ERER)。从现有文献来看,王彬等(2014)、王海慧等(2017)、吕京国(2018)等主要基于BEER模型测算人民币汇率失衡程度:汇率失衡程度=(实际有效汇率-均衡汇率)÷均衡汇率×100%。本文关于汇率失衡程度的测算也是基于这一结论进行的。

当前对于汇率失衡与经济增长之间直接关系的实证研究较少。许多有关汇率波动与经济增长的研究实际上只实证分析了汇率水平变动与经济增长之间的关系。戴金平等(2017)认为,汇率从实体经济和金融市场两个维度影响世界经济,而且汇率波动主要通过贸易规模效应、资本流动效应和金融稳定效应等影响世界经济。汇率波动可以促进全球资本流动,与此同时,也在一定程度上加剧了全球金融动荡,可能对世界经济产生不利影响,阻碍世界经济的复苏。丁志杰和谢峰(2017)指出,汇率波动会影响物价稳定,从而对经济增长产生更大的负面冲击,影响一国经济跨越的表现。谭小芬等(2016)研究了中国汇率波动与出口的关系发现,当中国与目的地汇率波动增加时,企业出口的数量和种类都会显著减少,并且企业会增加核心产品的出口。基于上述研究,吕京国(2018)认为,对中国来说,面对汇率波动的不确定性影响,企业要充分把握人民币汇率调整所带来的发展机遇,不断提高自身的核心竞争力和产品的市场竞争力。干杏娣和许启琪(2020)测算了区域投资实际有效汇率(RIREER),考察了汇率波动影响区域经济增长的渠道,结果表明,区域投资实际有效汇率升值通过吸引国际直接投资(FDI)对东道国(地区)经济扩张产生积极作用,在沿海地区该作用效果更为显著,因此拉大了沿海与内陆经济增长差距。

(二)资本账户开放的经济增长效应

学者们对于资本账户开放的经济增长效应有不同的看法。很多学者认为资本账户开放对经济增长具有积极作用。开放资本账户会拓宽一个国家金融深度,加速经济增长,但是开放资本账户的经济增长效应还需要考虑国别差异。还有一些学者认为资本账户开放不利于经济增长。李巍和张志超(2008)认为,一个国家只要开放资本账户,就会导致资本流动加剧,对经济金融稳定造成冲击。 近年来,学者们对于资本账户开放的经济增长效应的看法虽有不同,但他们对资本账户开放的“门槛效应”存有一定的共识。持有“门槛论(Thresholds)”的学者认为,资本账户开放能否促进经济增长关键在于,一个国家的金融市场、制度、宏观政策等是否跨过了门槛值,即资本账户开放必须在某些经济条件达到一定水平后才能促进经济增长,否则经济体制中的“摩擦”会抑制资本账户开放所带来的积极作用。想要资本账户开放必须保证国内宏观经济平衡,其中制度质量起到关键作用,而金融发展深化程度对开放后的经济增长作用不大。资本账户开放也会因国家的异质性产生不同经济增长效应,比如法律法规制度较完善的发达国家开放资本账户后,金融体系所获得的收益普遍比新兴市场国家更多。同时,邓敏和蓝发钦(2013)、陈中飞和王曦(2019)指出,资本账户不同子项目开放的“门槛效应”是不同的,使用的门槛变量通常包括宏观经济条件、制度、金融发展水平等,可以根据资本账户各子项目开放显著的门槛效应,结合我国实际制定资本账户开放进程计划。另外,彭红枫和朱怡哲(2019)认为从我国角度来看,资本账户开放对金融稳定及实体经济具有时变性影响:从总体影响来看,资本账户开放对经济增长的短期影响波动较大;中长期影响在2011年由负转正,其后存在边际递减效应。

(三)汇率、资本账户开放与经济增长

关于汇率、资本账户开放与经济增长之间的关系研究主要集中在汇率波动对资本账户开放的经济增长效应的影响。李丽玲和王曦(2016)研究了资本账户开放与汇率风险对经济增长的综合作用:当剔除汇率波动因素时,资本账户开放对中、高、低收入国家的影响是不相同的,存在“门槛效应”;一旦考察汇率波动的影响,资本账户开放促进经济增长的作用就会减弱,而且汇率波动越大,资本账户开放的边际效应越小。上述文献主要考察汇率波动对资本开放经济增长作用的影响,而马丹和卢丽萍(2020)基于此研究,进一步分析了在不同资本账户开放度下汇率波动与经济增长之间的非线性效应:汇率波动水平的高低对经济增长的作用是不同的,而且如果一个国家资本账户是开放的,高汇率波动对经济增长的负向作用会减弱,汇率波动对经济增长的影响也存在“门槛效应”。

综上所述,国际金融领域一直致力于研究资本账户开放与经济增长的联系。现有文献将资本账户开放作为门槛变量,研究其对经济增长的作用。因此,本文将在这些研究的基础上,利用资本账户开放测度的法定指标,研究资本账户开放对汇率扭曲程度的经济增长效应的影响,将资本账户开放作为门槛变量,丰富经济增长效应研究。

二、数据与模型

(一)数据与变量

考虑到某些国家(地区)的特殊性和数据缺失,本文剔除了相关样本,选取1996—2017年46个国家(地区)的面板数据,研究汇率失衡、资本账户开放与经济增长之间的关系。汇率扭曲测算相关变量如表1所示。

表1 汇率扭曲测算相关变量及数据来源

为了避免遗漏变量,我们采用方差膨胀因子检验(VIF)检验变量是否存在多重共线性,逐步剔除高度多重共线性的变量。基准模型所选取的主要变量如表2所示。

表2 基准模型主要变量的含义及数据来源

(二)模型

1.汇率失衡程度测算。基于BEER模型估计,用人民币汇率失衡程度的测算方法得到各国的汇率扭曲程度。汇率失衡=(实际有效汇率-长期均衡汇率)/长期均衡汇率×100%。先进行各个变量的单位根检验检测平稳性,然后做协整检验,最终得到其他变量与实际有效汇率之间的协整关系,根据这个关系得出汇率失衡的程度。

REER=-10.014 07gov+13.883 74nfagdp+9.380 492 7Inbm+1.181 514tot+0.000 750 3labor

其中,REER表示长期均衡汇率,gov表示政府支出占GDP的比重,nfagdp表示外国净资产占GDP的比重,Inbm表示广义货币净值占GDP的比重,tot表示净易货贸易条件指数,labor表示GDP/劳动力人口。

2.基准模型。本文参考经典经济增长模型,增加了汇率失衡程度作为关键解释变量,以考察汇率在经济增长过程中的作用,基准模型设置如下:

growthit=α+β1erdit++β2lrgdppcit-1+β3popit+β4schoolit+β5fixit+β6Inflit+β7cait+β8creditsit+εit

(1)

其中,growthit表示实际人均GDP增长率,erdit表示汇率失衡程度,lrgdppcit-1表示实际人均GDP增长率滞后一期,popit表示城镇人口增长率,schoolit表示中学升学率,fixit表示固定资本形成占GDP的比重,Inflit表示通货膨胀率,cait表示经常账户余额占GDP的比重,creditsit表示私人信贷占GDP的比重,εit表示随机误差项。

3.扩展模型。我们将基准模型进行拓展,通过增加汇率失衡程度与资本账户开放度的交叉项,考察资本账户开放与汇率波动的相互作用及其对经济增长的影响,扩展模型设置如下:

growthit=α+β1kaopenit+β2erdit+β3lrgdppcit-1+β4popit+β5schoolit+β6fixit+β7Inflit+β8cait+β9creditsit+β10jiaohuit+εit

(2)

其中,jiaohuit为kaopenit×erdit,即资本账户开放程度与汇率失衡程度的乘积。汇率失衡对经济增长的边际效应受资本账户开放的影响,资本账户开放的作用方向由β10决定。

三、实证结果分析

(一)控制变量对经济增长的初步检验

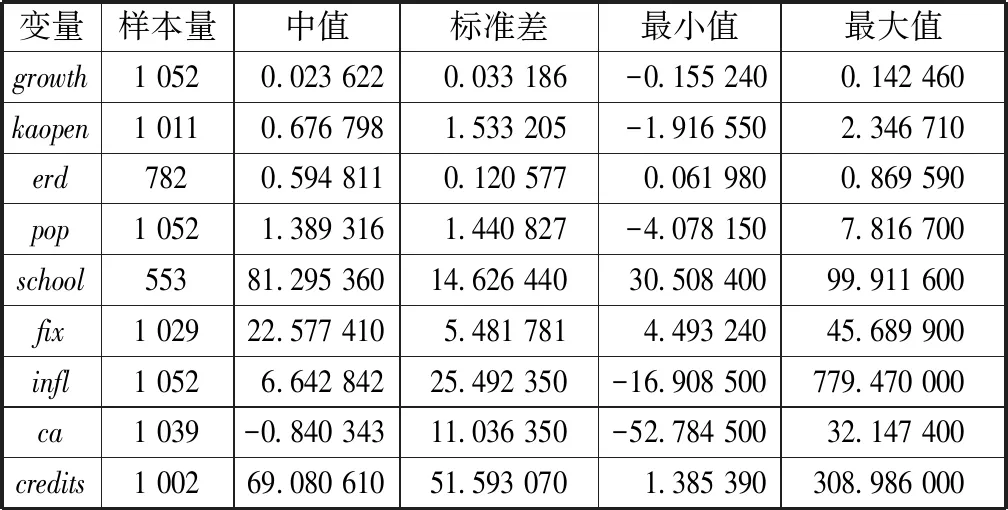

关于主要变量的统计性描述如表3所示。

表3 主要变量统计性描述

(二)汇率失衡程度对经济增长的初步检验

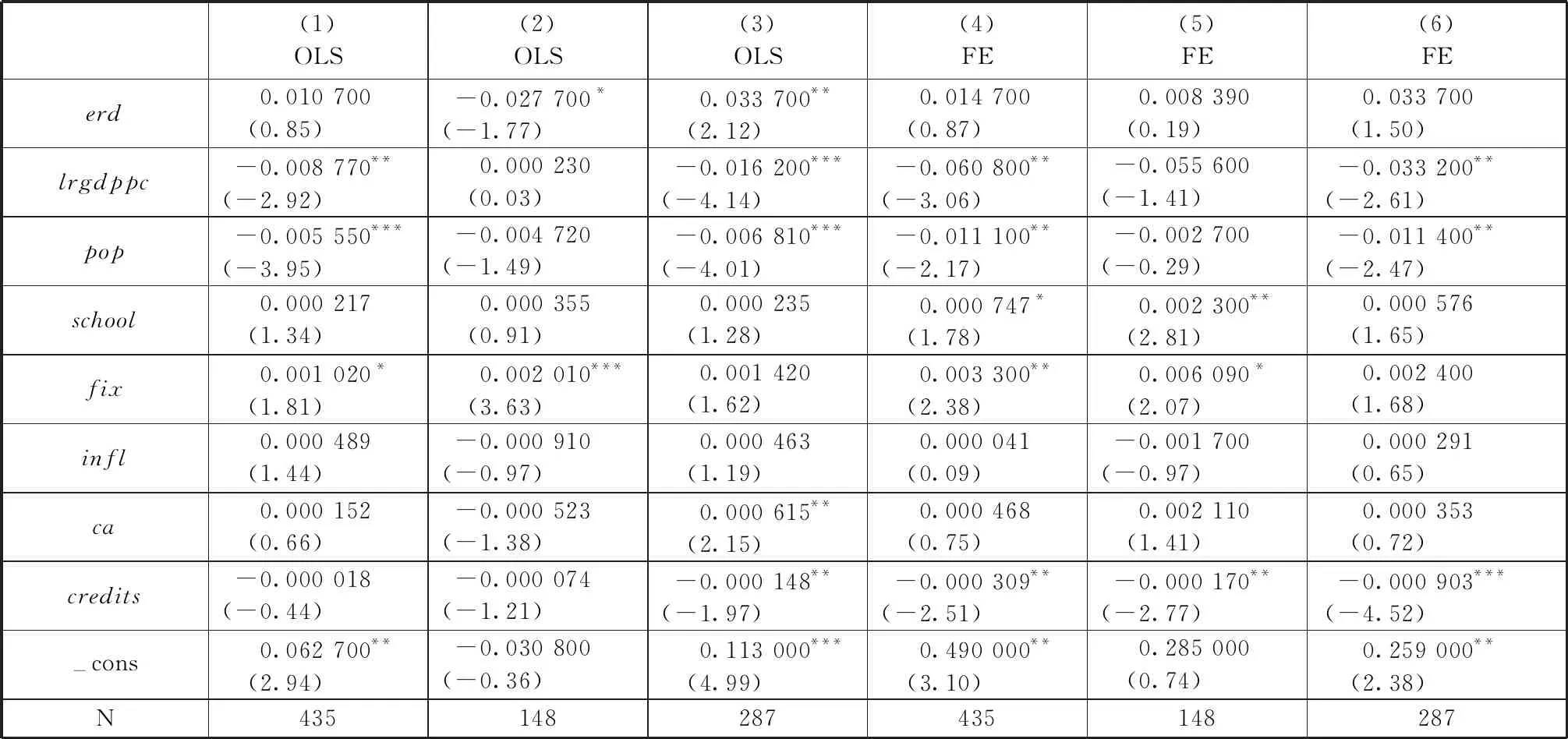

根据Hausman检验可以发现,固定效应模型比随机效应模型更有效。所以,利用OLS基准模型与固定效应模型结果进行研究,如表4所示。全样本回归结果见表4列(1)和列(4),发达国家回归结果见表4列(2)和列(5),发展中国家回归结果见表4列(3)和列(6)。

表4完整说明了经济增长的基准模型。在所有情况下(全样本、发达国家和发展中国家的OLS基准模型和固定效应模型),在控制了所有其他宏观经济和制度措施后,从OLS回归与固定效应结果可知,汇率失衡程度对经济增长没有作用。中学升学率、固定资本形成、经常账户余额的系数均为正且显著,说明中学升学率越高,经济增长越快;人口增长率、私人信贷占GDP的比重对经济增长具有明显的负向作用。通货膨胀率与经济增长不存在明显的相关关系。

表4 汇率失衡程度与经济增长的关系:OLS基准模型与固定效应模型

(三)汇率失衡程度、资本账户开放对经济增长的初步检验

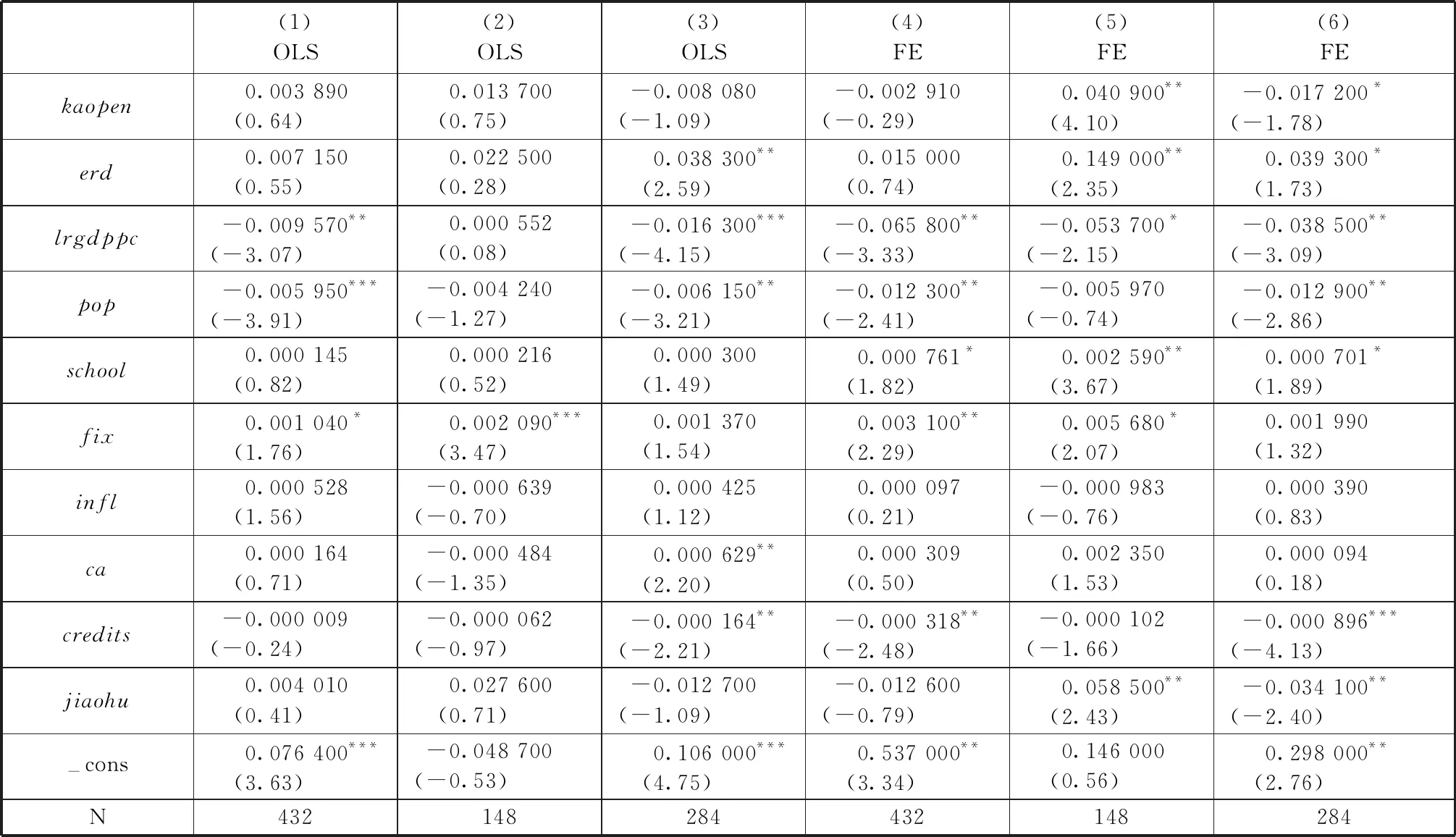

本文在OLS基准模型与固定效应模型中进一步加入资本账户开放程度这一变量,研究汇率失衡程度、资本账户开放与经济增长之间的关系,如表5所示。

表5 汇率失衡程度、资本账户开放与经济增长的关系:OLS基准模型与固定效应模型

表5(续)

通过表5可以看到,汇率失衡程度回归结果和表4一致。在OLS基准模型下,对于发达国家来说,汇率失衡程度对经济增长具有负向作用,即汇率越扭曲,经济增长越慢;对于发展中国家来说,汇率失衡程度对经济增长具有正向作用,即汇率越失衡,经济增长越快。一般而言,与发达国家相比,发展中国家境内原材料、土地和劳动力等与制造业密切相关的生产要素相对廉价,技术、资金比较匮乏,所以在发展初期会以劳动力密集的出口导向型制造业为支柱产业。因此,发展中国家往往会通过低估汇率的手段来强化本国产品在国际市场上的竞争力,凭借低廉的成本扩大市场份额。低估汇率会促进资本流入,促进出口,从而促进经济发展。当然这也不是绝对的,因为某些发达国家受国内利益集团的影响,有时也会采取同样的手段试图扩大出口,以满足国内某些产业和人群的需求。而资本账户开放对经济增长的系数为正但是不显著,资本账户开放对经济增长没有作用。其他控制变量的符号和显著性与表4基本一致。

(四)汇率失衡程度、资本账户开放程度对经济增长的进一步检验

根据表4和表5的结论可知,资本账户开放、汇率失衡程度对经济增长的作用不是很明显,那么在汇率失衡程度一定的时候,开放资本账户会不会促进经济增长呢?研究结果如表6所示。

表6 汇率失衡程度、资本账户开放与经济增长的关系:OLS基准模型与固定效应模型

与表4、表5相比,在表6固定效应模型的分样本组中,汇率失衡对经济增长具有明显的正向作用,而资本账户开放对经济增长产生影响,对发达国家的经济增长具有正向作用,对发展中国家的经济增长具有负向作用。可以看到,在固定效应模型中,汇率失衡程度与资本账户开放程度的交互项对经济增长的作用在分样本组中的结果是不同的。对于发达国家而言,交互项的系数为正且显著,即资本账户越开放,汇率失衡越能促进经济增长。汇率失衡对经济增长的边际效应将随资本账户的开放而增强。发达国家的经济发展水平和制度质量较高,采取低估汇率等措施,有利于增加出口,促进经济增长,开放资本账户进一步提高了汇率措施的效果,资本账户开放使汇率失衡对经济增长的边际效应进一步增强。而在发展中国家,交互项的系数为负且显著,即资本账户越开放,汇率失衡越能抑制经济增长。汇率失衡对经济增长的边际效应将随资本账户的开放而减弱。与发达国家不同,发展中国家由于经济发展水平、制度完善程度均处于低位,国内机会主义盛行。当发展中国家汇率处于高估状态即实际汇率高于该国长期均衡汇率时,国内获取超额收益的机会增加,就会吸引发达国家低机会成本资本流入,尤其以逐利性热资为代表,资本涌入的同时为国内实体经济注入流动性,短期内刺激经济增长,持续推升本国汇率,带来恶性循环。资本账户的开放使热资高频流动,加剧国内经济波动性,催生资本泡沫,会弱化国内经济。从长期来看,资本账户越开放使汇率失衡对经济增长产生负向作用。当发展中国家低估本国汇率时,国内外投资者就会更多持有外币以保值,国际游资大量外逃,而资本账户的开放则加剧国家外汇储备的减少,不利于经济增长。

(五)内生性检验

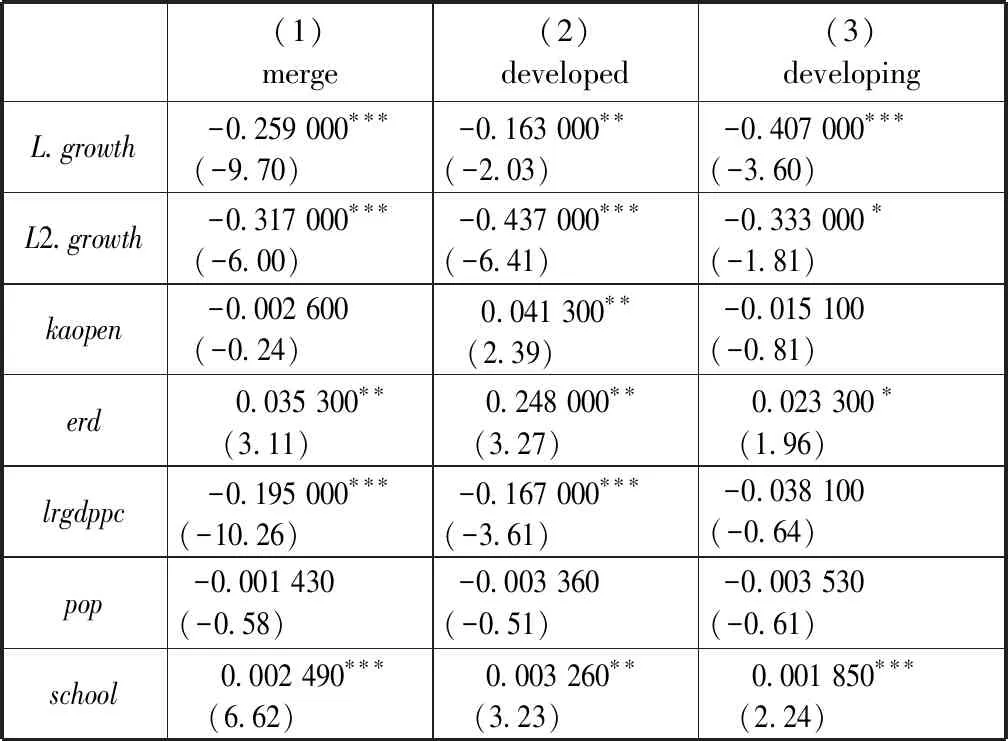

考虑到资本账户开放程度等解释变量与经济增长之间可能存在内生性问题,开放与汇率稳定性之间也可能存在内生性问题,为证明表6中结论的稳健性,本文采用了差分GMM 的估计方法以检验模型的稳健性,如表7所示。

表7 汇率失衡程度、资本账户开放与经济增长的关系:OLS基准模型与固定效应模型

表7(续)

由表7可以看出,汇率失衡程度、资本账户开放程度以及他们的交互项对经济增长的符号和显著性水平与表6基本一致,差分GMM较好地解决了模型中存在的内生性问题,而且其他控制变量的结果也与表6基本一致。

四、结论与相关启示

汇率失衡可能给一个国家带来巨大收益,也可能蕴含着重大风险。本文基于经典经济增长模型构建了含有汇率失衡程度和资本账户开放程度的实证模型,综合考察了汇率失衡的直接效应和汇率失衡与资本账户开放共同作用下的效应。本文采用1996—2017年间46个国家(地区)的面板数据,分别进行了全样本、发达国家与发展中国家的OLS基准模型和固定效应模型回归分析,为检验内生性还做了差分GMM模型。研究结果表明:第一,在不考虑资本账户开放的条件下,汇率失衡对经济增长没有影响。第二,考虑资本账户开放时,当加入资本账户开放程度变量后,汇率失衡、资本账户开放对经济增长的作用也不明显;而加入汇率失衡与资本账户开放的交互项后,汇率失衡、资本账户开放对经济增长有影响,在发达国家和发展中国家的样本中结果是不相同的。在发达国家样本中,随着资本账户开放程度的加大,汇率失衡的增长效应有所增强,即资本账户越开放,汇率失衡对发达国家的经济增长作用越强;与发达国家样本的结论相反,资本账户越开放,汇率失衡对发展中国家的经济增长作用越弱。

根据以上研究,本文得出相关启示。第一,资本账户开放的进程,应当综合考虑汇率失衡因素。对发展中国家来说,适当控制汇率的波动有利于获得更高的资本账户开放收益;对发达国家来说,有效利用汇率波动有利于刺激经济增长。第二,对我国来说,政府应该在经济较发达、国际化程度较高的地区采用渐进式改革方式,加快资本账户开放的进程,这样既可以积累资本账户开放的经验,也可以获得资本账户开放的收益,控制资本账户开放中潜在的风险。