半导体新格局

2021-06-28陈剑

陈剑

全球半导体市场周期大概为4-5年,在2019年突破拐点进入复苏周期后,疫情催生的需求变化使得2021年开启了新一轮周期的高景气复苏。

全球“缺芯”浪潮继续蔓延,就连劫匪都打上了芯片的主意。据香港文汇报报道,6月16日下午,香港街头上演了一场“芯片大劫案”,一物流公司运输的价值约500万港元高价芯片被劫。

事实上,近半年多,全球芯片短缺愈发严重,使得交货时间徒增。Susquehanna Financial Group最新研究报告显示,5月芯片整体交货期延长至18周,较前月进一步增加7天,续创近四年新高。这一交货期已比2018年上一个峰值长了4周有余。

据彭博报道,目前受芯片短缺影响最大的是汽车业,预计因此损失逾1000亿美元。其他领域也感受到了压力,包括苹果等大公司在内的许多电子产品制造商,都无法满足对其产品的所有需求。

而随着供需的不平衡,芯片价格持续上涨,通胀飙升带来的原材料成本上涨同样推高了芯片售价,一年内芯片供应链经历几轮调涨。自“缺芯”导致的一二季度大范围涨价后,部分芯片价格已经上涨五倍之多,而且这一趋势仍未见消停。目前有消息称,随着晶圆供不应求的局势持续升温,中国台湾地区的台积电、世界先进、联电和力积电四大代工巨头决定在三季度继续上调代工报价,涨幅高达30%,远超预期15%。力积电董事长黄崇仁公开表示,半导体晶圆代工价格呈每季增长趋势,产能吃紧局势未缓解,涨价也将一直持续。

为应对上游晶圆代工报价上调带来的高成本及下游与日俱增的市场需求,芯片设计厂商也将开启跟风模式,同步涨价。其中,驱动IC、微控制器(MCU)两类芯片率先领涨,中国台湾的义隆、盛群等厂商将在三季度再调整产品价格。据了解,此次涨价是盛群第二轮调涨,涨幅为10%-15%,义隆为第三轮。近日,比亚迪半导体也向客户发出涨价通知函,公司决定从2021年7月1日起对IPM、IGBT单管产品进行价格调整,提涨幅度不低于5%。

中银国际表示,当前正处于半导体行业历史以来的景气最高点,属于由基本面带动的结构性高景气,相对以往的周期波动来说时间会稍有延长。

在这样的背景下,一则消息更是令本已火爆的半导体行业火上浇油。据彭博社报道,中国正在推动一项旨在帮助中国芯片制造商克服美国制裁的关键举措,从而重新推动中国多年来实现半导体芯片自给自足的努力。据知情人士透露,该计划包括了庞大的投资组合,涵盖贸易、金融和技术。國家主导的这项计划已预留了约1万亿美元的政府资金,目前已被率先用于推动发展第三代半导体芯片,并正在领导制定一系列对该技术的金融和政策支持。

虽然上述消息并未得到官方层面的证实,但在彭博社发布相关报道后,A股半导体及元器件即开始大涨。仅在6月17日,整个半导体及元件板块大幅上涨6.48%,第三代半导体板块涨幅更是高达8.44%,半导体设备及材料相关标的股价也大幅上涨。

从基本面看,中国拥有第三代半导体材料最大的应用市场。受益于新能源汽车、5G、消费电子领域需求强劲,未来几年,国内SiC和GaN功率半导体市场将迎来高速增长。而且,中国在第三代半导体分立器件与美国没有明显代差,产业链相比硅基更能自主可控。

分析人士认为,半导体行业供需紧张是近期板块上涨的主逻辑,目前行业呈现“弱供给-低库存-强需求-满产能”的格局。随着下游多领域需求增长驱动芯片需求爆发,未来半导体行业的高景气度或将持续。日前,IC Insights上调了2021年半导体产值成长预估,从原来的成长19%调至24%,2021年全球半导体产值将有望首次突破5000亿美元。

中航证券认为,全球半导体市场周期大概为4-5年,在2019年突破拐点进入复苏周期后,疫情催生的需求变化使得2021年开启了新一轮周期的高景气复苏。IDC预计2021年全球半导体销售额将达到5220亿美元,同比增长12.5%。在行业景气度上升的背景下,下游5G、云计算、汽车电子等需求上升叠加上游供给紧张,造成供需不匹配而导致缺货涨价状况将贯穿整年,带动行业公司盈利上行。

申港证券也表示,半导体行业过去13年来,整体呈现出牛长熊短的态势(受到经济衰退而产生下跌周期越来越短),无论是费城半导体指数还是台湾半导体指数,都在不断创新高。经过了四轮半导体牛市周期,呈现出持续高增长态势,台湾半导体指数涨幅已经远远大于台湾电子零件和电子通路指数,而A股半导体指数在2020年3月至今大幅跑输万得全A,全球行业景气度带来的超额收益在逐渐集聚。

缺芯全球蔓延

5月中下旬以来,新冠疫情迅速在东南亚、中国台湾地区蔓延,即使是至关重要的半导体产业也无法免受影响。为遏制疫情,马来西亚政府从6月1日开始在全国范围内实施“全面封锁”,暂停经济和社会活动,仅开放必要经济和服务领域。

而东南亚地区是全球主要的半导体芯片封装和测试中心,Statics数据显示,东南亚在全球芯片封装测试行业的市占率近27%,其中,马来西亚是全球最重要的半导体封测基地之一,占全球13%的份额。此外,马来西亚也是全球7大半导体出口中心之一,芯智讯统计数据显示全球有50多家半导体企业在马来西亚有投资。

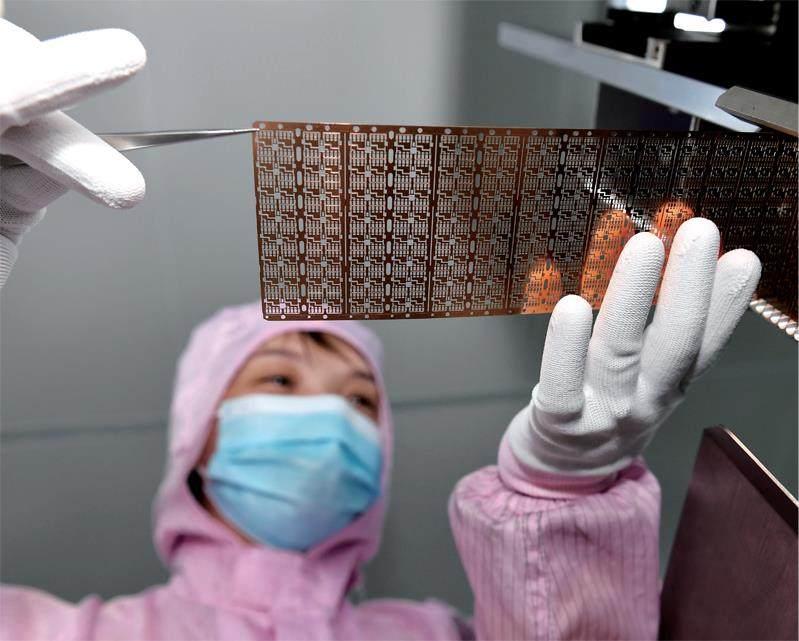

封测作为芯片制造后段的重要核心工序之一,疫情导致的封装厂和芯片厂停工断供,会使得芯片短缺的市场担忧更加剧烈,部分工艺要求较低的成熟制程芯片生产会对疫情控制较好的生产区域寄予厚望,同时也要视产能的扩张是否到位。而先进制程芯片的产能会因此受到严重的影响。

受马来西亚的“封国”政策影响,当地的众多半导体工厂产线被要求维持低度人力运作,产线降载。芯智讯资料显示,马来西亚政府要求生产线只能维持10%-20%的低度人力运作,这几乎等于只是不关机的状态;另外,“封国”期间半导体公司的原材料及芯片产品进出口通关速度及运输时间也受到影响,对半导体产品产能构成冲击。中银国际表示,总的来看马来西亚半导体封测产能以及车用MLCC、芯片电阻、固态电容、铝质电容等元器件都会受到较大冲击。